「小規模企業共済をいつ解約すべきか」

「廃業や退職のタイミングに合わせて、最も損をしない方法を選びたい」

とお悩みではないでしょうか。

結論から申し上げますと、最適な解約タイミングは一律ではありません。加入期間(掛金納付月数)や解約事由によって、受取額や税制優遇が大きく異なるからです。

この記事では、小規模企業共済の仕組みに基づき、解約タイミングが重要となる理由や、具体的な出口戦略のシミュレーションを解説します。

解約時の注意点や、万が一の救済措置までお伝えします。手元に残る資金を最大化し、後悔のない選択をするためにぜひお役立てください。

この記事の監修者 谷川 昌平 フィナンシャルプランナー

株式会社Wizleap 代表取締役。東京大学経済学部で金融を学び、金融分野における情報の非対称性を解消すべく、マネーキャリアの編集活動を行う。ファイナンシャルプランナー、証券外務員を取得。メディア実績:<テレビ出演>テレビ東京-テレ東「WBS」・テレビ朝日「林修の今知りたいでしょ!」

>> 谷川 昌平の詳細な経歴を見る

この記事の目次

- 小規模企業共済で解約タイミングが重要な理由を解説

- 1:小規模企業共済は解約時期で受取額が変わる

- 2:小規模企業共済は加入年数が短いと損をする

- 小規模企業共済は具体的にいつ解約すべきかのシミュレーション

- 小規模企業共済の加入年数別に見る「損益ライン」

- 小規模企業共済解約の「退職」「廃業」「65歳」それぞれのベストタイミング

- 小規模企業共済の途中解約の元本割れリスクも要注意

- 小規模企業共済を解約する前に知っておくべき注意点

- 小規模企業共済は解約理由によって「受取区分」が変わる

- 新制度への乗り換えを検討している人は要確認

- 一括受取・分割受取を選んだ際の税負担を解説

- もし小規模企業共済の解約後に後悔したら?代替制度と対策を紹介

- iDeCo・NISAなど他の資産形成制度との比較

- 小規模企業共済にもう一度入りたい人は?再加入の条件と注意

- 自分に合った最適な解約タイミングに迷った場合に取るべき方法とは?

- 小規模企業共済の損をしない「解約タイミング」の決め方まとめ

小規模企業共済で解約タイミングが重要な理由を解説

ここでは、小規模企業共済は解約タイミングが重要である理由について解説します。

解約タイミングが重要かつ注目されている理由は、間違えてしまうと元本割れが発生して損をする可能性があるためです。

損失を出したくない方、元本割れをさせたくない方は、以下の2つについて詳細を把握しておきましょう。

- 小規模企業共済は解約時期で受取額が変わる

- 小規模企業共済は加入年数が短いと損をする

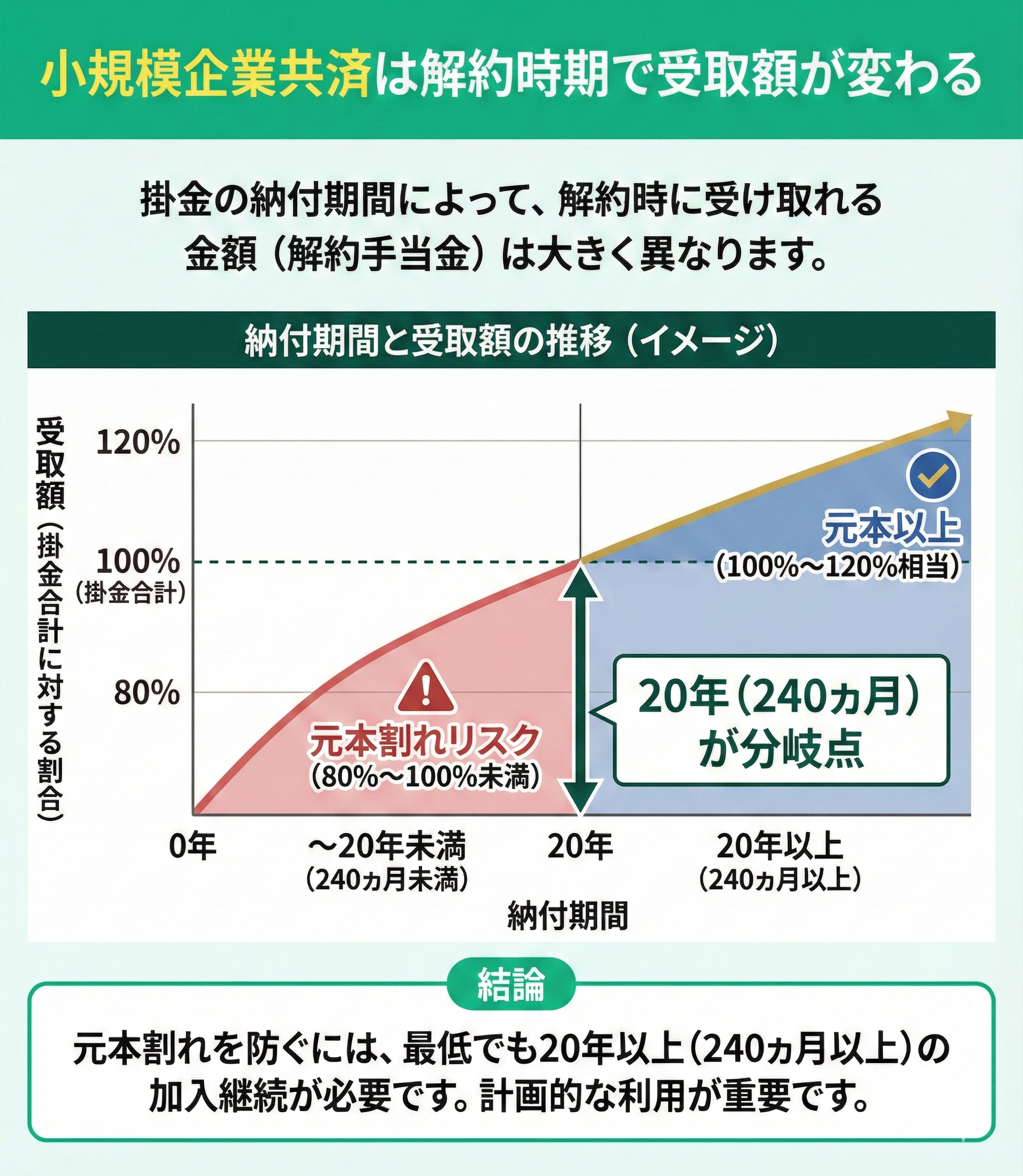

1:小規模企業共済は解約時期で受取額が変わる

小規模企業共済は、解約時期によって、受け取れる金額に差が生じます。

理由は、掛金の納付期間によって解約手当金(解約返戻金)の受取額が異なるためです。

具体的には、掛金納付月数に応じて、解約手当金の金額は掛金合計額の80~120%相当まで変動します。

掛金納付月数が240ヵ月(20年)未満は掛金合計を下回るため、元本割れを防ぐなら最低でも20年以上は小規模企業共済に加入する必要があります。

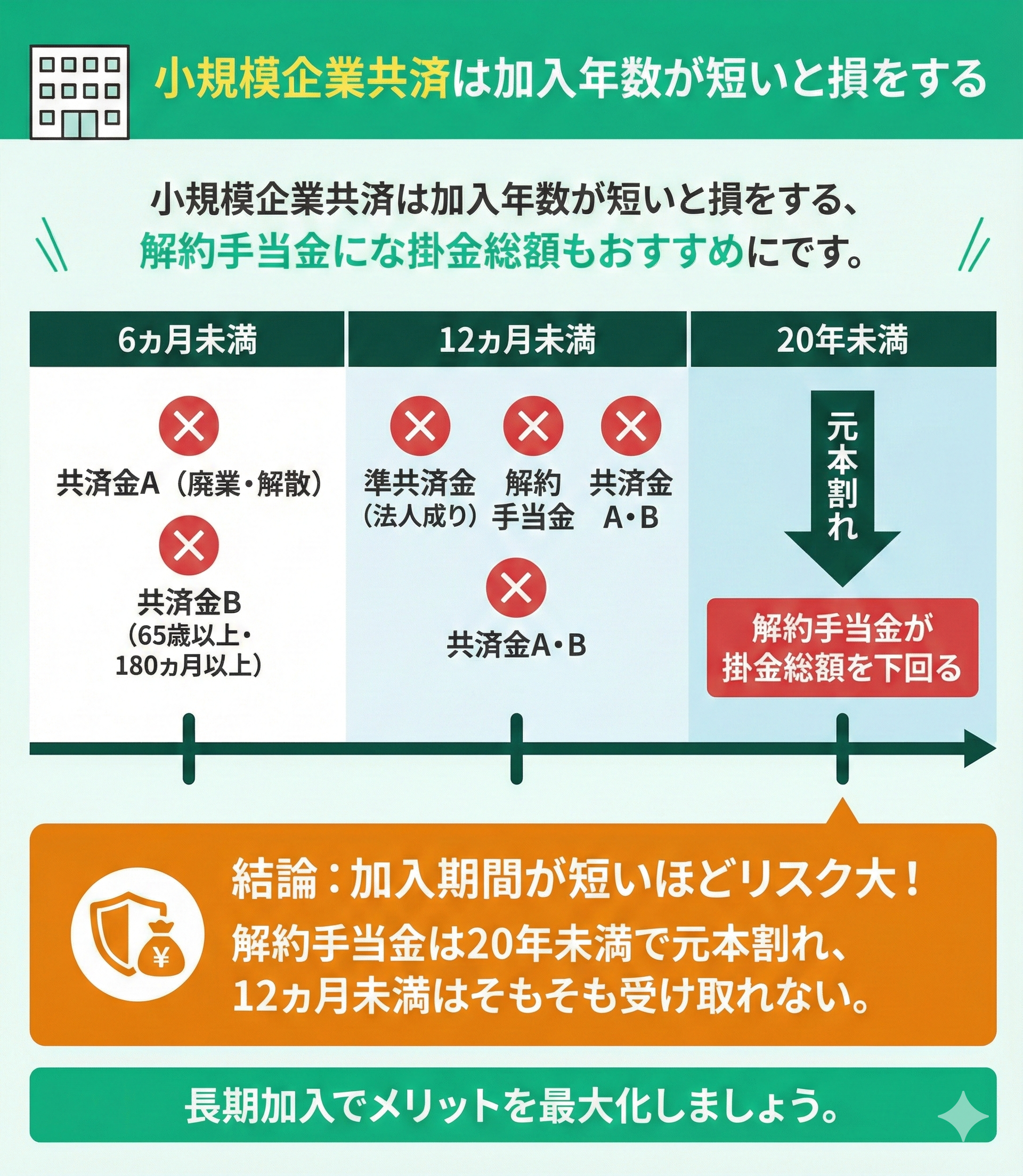

2:小規模企業共済は加入年数が短いと損をする

小規模企業共済は、加入年数が短いほど損をしやすい仕組みであることを理解しておきましょう。

まず、小規模企業共済は加入月数が12ヵ月未満の場合、解約手当金(解約返戻金)を受け取ることはできません。

加入期間が6ヵ月未満と12ヵ月未満で、受け取れない共済金の種類をまとめると以下のとおりです。

【6ヵ月未満の解約では受け取れない共済金】

- 共済金A

- 共済金B

【12ヵ月未満の解約では受け取れない共済金】

- 準共済金

- 解約手当金

前述のとおり解約手当金の金額は加入期間が20年未満の場合に元本割れするため、加入期間が短いと損をすると覚えておきましょう。

小規模企業共済は具体的にいつ解約すべきかのシミュレーション

ここでは、小規模企業共済は具体的にいつ解約するべきかシミュレーション結果を解説します。

小規模企業共済をいつ解約するべきかは、人によって異なり、小規模企業共済の損益ラインや返戻率は、加入年数や解約理由によって変わります。

解約するタイミングを間違うと、元本割れをする可能性もあるため注意が必要です。

ここでは、以下の2つについて詳細をみていきましょう。

- 小規模企業共済の加入年数別に見る「損益ライン」

- 小規模企業共済解約の「退職」「廃業」「65歳」それぞれのベストタイミング

- 小規模企業共済の途中解約の元本割れリスクも要注意

小規模企業共済の加入年数別に見る「損益ライン」

ここでは、小規模企業共済の加入年数別にみる「損益ライン」について解説します。

小規模企業共済を解約して解約手当金を受け取る場合、加入月数に応じて以下のように支給率が異なります。

| 加入月数 | 解約手当金の支給率 |

|---|---|

| 11ヵ月未満 | 0.0% |

| 12ヵ月~83ヵ月 | 80.0% |

| 84ヵ月~89ヵ月 | 80.5% 以下6ヵ月ごとに0.75%ずつ支給率が上がる 239ヵ月未満の場合は元本割れ |

| 240ヵ月~245ヵ月 | 100.0% |

| 246ヵ月~251ヵ月 | 100.25% 以下6ヵ月ごとに0.25%ずつ支給率が上がる |

| 720ヵ月以上 | 120.0% |

掛金納付額が毎月1万円だった場合に受け取れる解約手当金をシミュレーションしてみると、以下のような結果になりました。

| 加入期間 | 支給率 | 掛金の合計 | 解約手当金の受取金額 |

|---|---|---|---|

| 半年 | 0.0% | 6万円 | 0円 |

| 5年 | 80.0% | 60万円 | 48万円 |

| 20年 | 100.0% | 240万円 | 240万円 |

加入期間が短いほど支給率が低くなるため、損をしないためには20年以上の掛金納付期間を確保できることを事前に確認しておきましょう。

小規模企業共済解約の「退職」「廃業」「65歳」それぞれのベストタイミング

小規模企業共済の解約のベストタイミングは、以下の3つの理由によってそれぞれ異なります。

- 任意解約(自己都合)

- 廃業・退職・死亡

- 65歳以上になった

小規模企業共済の途中解約の元本割れリスクも要注意

小規模企業共済は強力な退職金制度ですが、途中解約には大きなリスクが伴います。

まずFPとして強調したいのが、納付月数が20年未満だと元本割れが確定する点です。返戻率は80~99.25%にとどまるため、短期での解約は資産を目減りさせてしまいます。

また「掛金の減額」にも注意が必要です。減額した期間は納付月数としてカウントされず、元本回復(受給率100%)の時期がさらに遅れる原因となります。

税制面でも、65歳未満の任意解約は控除の大きい「退職所得」ではなく「一時所得」扱いとなり手取りが大きく減る可能性があります。目先の節税だけでなく、出口戦略まで見据えた無理のない掛金設定が重要です。

小規模企業共済を解約する前に知っておくべき注意点

ここでは、小規模企業共済を解約する前に知っておくべき注意点を解説します。

主な注意点として、解約理由によって受取区分が変わったり、人によって税負担が異なったりする点があります。

注意点を知らないまま解約してしまい、後悔する方もなかにはいるようです。

小規模企業共済を解約する人が後悔しがちな注意点について、以下の3つを詳細にみていきましょう。

- 小規模企業共済は解約理由によって「受取区分」が変わる

- 新制度への乗り換えを検討している人は要確認

- 一括受取・分割受取を選んだ際の税負担を解説

小規模企業共済は解約理由によって「受取区分」が変わる

小規模企業共済は、解約する理由によって、受取区分が以下のとおりに異なる点に注意が必要です。

- 共済金A

- 共済金B

- 解約手当金 など

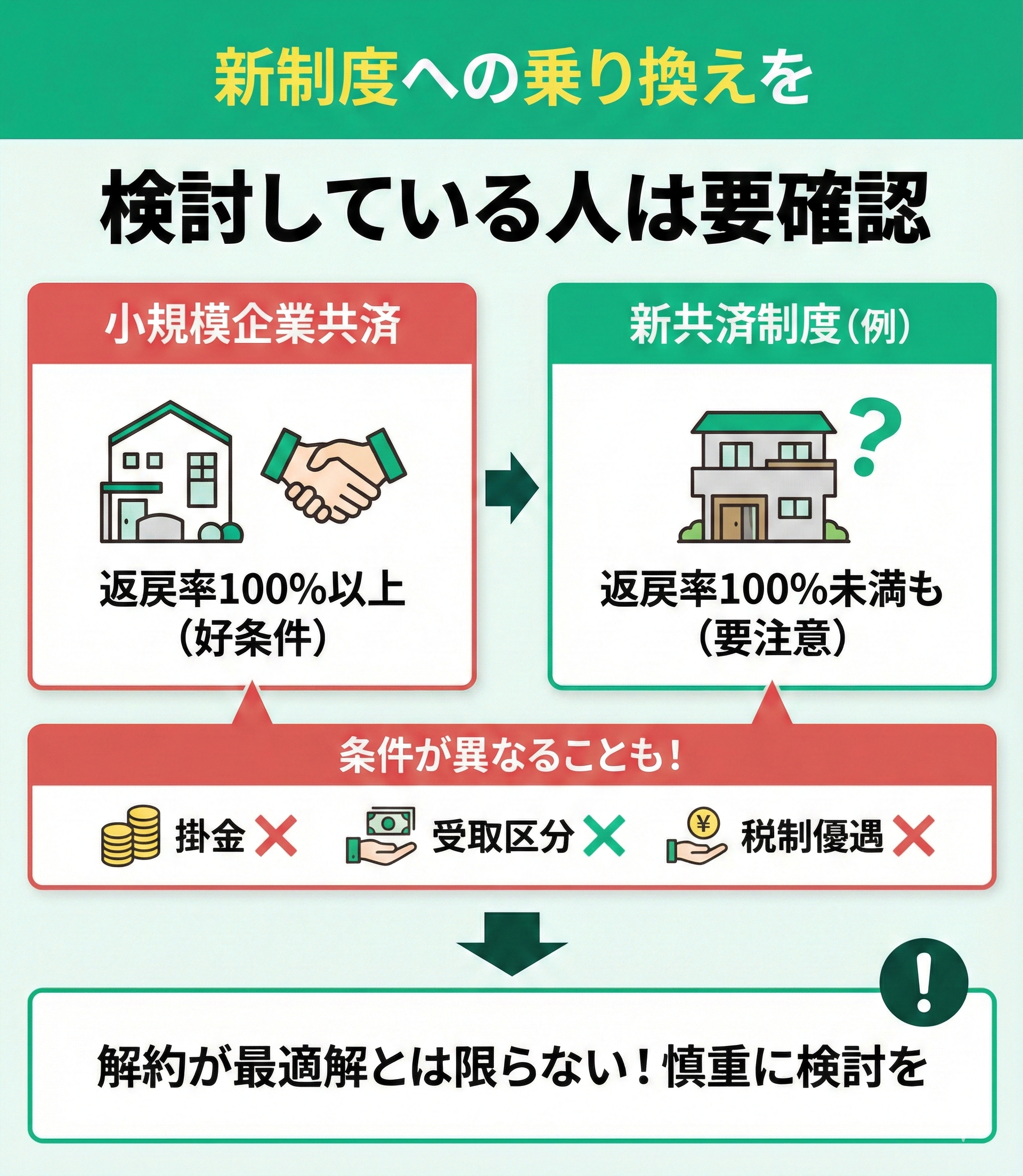

新制度への乗り換えを検討している人は要確認

小規模企業共済を解約して別の共済制度への加入を検討している場合、新制度の詳細について慎重に確認することが大切です。

共済にはそれぞれ「掛金」「受取区分」「税制優遇」の条件などが設定されていますが、その内容が小規模企業共済とは異なることも少なくありません。

小規模企業共済なら返戻率100%以上になるタイミングで、新共済は100%未満の返戻率になるなど、人によっては小規模企業共済を解約しないほうが好条件になる可能性もあります。

小規模企業共済の解約が最適解とは限らないため、共済の乗り換えは慎重に検討しましょう。

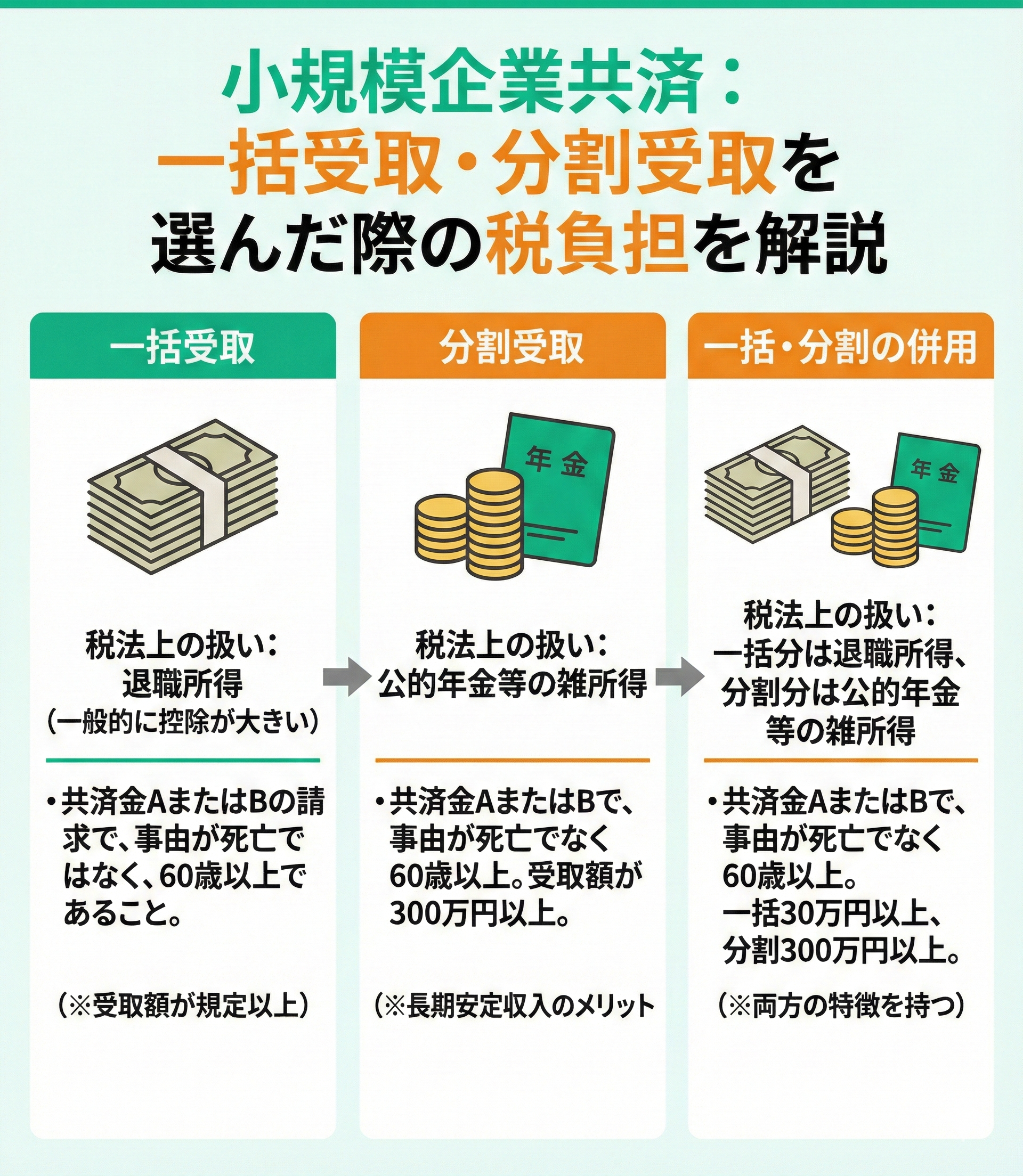

一括受取・分割受取を選んだ際の税負担を解説

小規模企業共済は一括受取のほかに分割受取を選択もでき、それぞれ税負担が異なります。

また、共済金AまたはBについて、以下の条件を満たしていると分割または一括・分割の併用を選択できます。

- 請求の事由が共済契約者の死亡ではないこと

- 請求の事由が発生した日には60歳以上であること

- 共済金の受取額が規定以上であること(※)

- 一括:退職所得扱い

- 分割:公的年金等の雑所得扱い

- 一括・分割の併用:一括分は退職所得扱い、分割分は公的年金等の雑所得扱い

もし小規模企業共済の解約後に後悔したら?代替制度と対策を紹介

ここからは、もしも小規模企業共済の解約後に後悔を感じた場合の代替制度や対策について解説します。

小規模企業共済を解約して後悔した場合の選択肢には、主に以下の2つがあります。

- iDeCoやNISAに加入する

- 小規模企業共済にもう一度入る

iDeCo・NISAなど他の資産形成制度との比較

小規模企業共済を解約後に加入でき、将来の資産形成のために利用できる制度として、以下の2つを解説します。

- iDeCo

- NISA

小規模企業共済にもう一度入りたい人は?再加入の条件と注意

小規模企業共済は、一度解約した方であっても、事業等の加入要件を満たせば再加入が可能です。

ただし、解約手続き完了後すぐに申し込めるわけではありません。共済金の受取方法によって、再加入の手続きが可能になるタイミングが異なりますので確認しておきましょう。

- 一括受取の場合:共済金が口座に着金した翌日から手続き可能

- 分割受取の場合:「共済金分割支給証書(様式小751)」がお手元に届いてから手続き可能

自分に合った最適な解約タイミングに迷った場合に取るべき方法とは?

共済に関するすべての悩みにオンラインで解決できる

マネーキャリア:https://money-career.com/

<マネーキャリアのおすすめポイントとは?>

・お客様からのアンケートでの満足度や実績による独自のスコアリングシステムで、共済や民間の生命保険に知見の豊富な、ファイナンシャルプランナーのプロのみを厳選しています。

・もちろん、共済や民間の生命保険だけではなく、資産形成や総合的なライフプランの相談から最適な解決策を提案可能です。

・マネーキャリアは「丸紅グループである株式会社Wizleap」が運営しており、満足度98.6%、相談実績も100,000件以上を誇ります。

<マネーキャリアの利用料金>

マネーキャリアでは、プロのファイナンシャルプランナーに「無料で」「何度でも」相談できるので、相談開始〜完了まで一切料金は発生しません。

小規模企業共済の損をしない「解約タイミング」の決め方まとめ

- 解約手当金は掛金の納付月数により、掛金総額の80%~120%の間で変動する

- 納付期間が12ヶ月未満では全額掛け捨てとなり、元本割れを避けるには240ヶ月(20年)以上の納付が必要

- 「任意解約」「廃業・退職」「老齢給付」など、解約事由によって最適な時期が異なる

- iDeCoやNISAなど、他の運用制度への切り替えも選択肢の一つ