「JA共済の終身共済の満期はいつ?」

「民間の生命保険とどう違うの?」

とお悩みの方も多いのではないでしょうか。

終身保険を検討する際、JA共済は選択肢の一つとして気になる存在です。

結論、終身共済は一生保障が続くプランのため満期は無く、払込終了後も保障を受けることが可能です。

しかし、「200万円の一時金がもらえる保障」がなくなるため民間保険も合わせて加入すると安心です。

払込終了や満期の時期、満期後にどうなるかについても解説するので、ぜひ参考にしてください。

監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- JA共済の終身共済とは

- 共済金200万円はいつ受け取れる?

- JA共済の終身共済に付け加えられる特約は?

- JA共済の終身共済に付けられる6つの特約を紹介!

- 定期特約

- 更新型定期特約

- 生活保障特約

- 家族収入保障特約

- 災害給付特約

- 災害死亡割増特約

- JA共済の終身共済へのおすすめの加入手順

- ①JA共済への加入資格を確認する

- ②オンライン診断をする

- ③払込終了年齢を決める

- JA共済の終身共済に含まれる特約と制度

- 指定代理請求特約とは保険金などを代理請求できる特約

- 共済掛金払込免除制度とは保険料のお払い込みを不要とする制度

- JA共済の終身共済で主契約だけの契約はおすすめできない

- JA共済の終身共済は元本割れのリスクがある

- JA共済の終身共済と民間の保険ではどちらがおすすめ?

- JA共済の終身共済に悩んでいる場合は保障の見直しが大切

- マネーキャリアを利用した人の声

JA共済の終身共済とは

JA共済の終身共済は、一生涯の死亡保障と貯蓄機能を兼ね備えた共済商品です。掛金を払い込めば、解約しない限り保障が生涯続きます。

- JA共済の終身共済は保険料払込の終了年齢を選択できる

- 共済金200万円は一生涯保障される

共済金200万円はいつ受け取れる?

JA共済の終身共済の共済金額200万円は、以下の場合に受け取れます。

①被共済者の死亡時

②被共済者が所定の重度要介護状態や第一級後遺障害の状態になった場合

JA共済の終身共済に付け加えられる特約は?

共済金額200万円だけでは保障金額に不安が残る方は、特約を付加することで保障金額を上乗せすることもできます。

JA共済の終身共済に付け加えられる特約は以下の2種類です。

①JA共済の終身共済特約(保険料の払込み満期終了年齢までの上乗せのみ)

②民間保険の部分特約

▼JA共済と民間保険の特約の違い

| JA共済 | 民間保険 | |

|---|---|---|

| 種類と数 | シンプル | 多種多様 |

| 保障の厚さ | 標準的 | 高額保障まで対応可能 |

| 価格帯 | 比較的割安 | 商品により様々 ネット保険は特に安い |

JA共済の終身共済に付けられる6つの特約を紹介!

JA共済の終身共済では、次の6つの特約を主契約に付加することが可能です。

【主契約の保険料払込満了日までの保障を上乗せが可能な特約】

- 定期特約

- 更新型定期特約

- 生活保障特約

- 家族収入保障特約

- 災害給付特約

- 災害死亡割増特約

①無料相談フォームを入力する

②自分に合った保障プランを診断する

③加入したい終身保障に加入する

定期特約

定期特約は、以下3つのケースの内いずれかが発生した場合に、800万円が受け取れる特約です。一定期間だけ死亡・高度障害補償を上乗せできます。

- 被共済者が亡くなった

- 被共済者が第1級後遺障害の状態になった

- 被共済者が重度要介護状態になった

【保険診断窓口での確認手順】

①保険診断窓口の無料相談フォームに入力する

②オンライン上で特約が自分の希望に合っているのかアドバイスを受ける

③希望に合致する場合は特約に加入、希望と異なる場合でも必要な保障を相談員が提示します。

更新型定期特約

更新型定期特約は、一定期間ごとに更新が必要な特約で、定期特約と同じく、死亡時や高度障害状態になった場合に上乗せの保障が行われます。

生活保障特約

生活保障特約は死亡時や高度障害状態になった場合に、所定の回数の生活保障年金(確定年金)を受け取れる特約です。

家族収入保障特約

家族収入保障特約は、死亡時や高度障害状態になった場合に、保険料の払込終了まで、生活保障年金を受け取れる特約です

なお、特に使用せずに家族収入保障特約の共済期間が満了すると、共済金額の30%分を生存給付金として受け取ることができます。

災害給付特約

災害給付特約は、災害などで入院・手術した場合に給付金が支払われる特約で、以下4つのケースの内いずれかが発生した場合に、500万円が受け取れます。

- 被共済者が災害・特定感染症で亡くなった

- 被共済者が第1級後遺障害の状態になった

- 被共済者が重度要介護状態になった

- 被共済者が第2~10級の後遺障害の状態になった

災害死亡割増特約

災害死亡割増特約は、災害や事故で死亡した場合割増保険金が支払われる特約で、以下の3つのケースのいずれかが発生した際に、500万円が受け取れます

- 被共済者が災害・特定感染症で亡くなった

- 被共済者が第1級後遺障害の状態になった

- 被共済者が重度要介護状態になった

JA共済の終身共済へのおすすめの加入手順

- JA共済への加入資格を確認する

- オンライン診断をする

- 払込終了年齢を決める

①JA共済への加入資格を確認する

JA共済に加入するには、原則としてJAの組合員または准組合員である必要があります。

准組合員の場合、農業に従事していない一般の方でも加入可能ですが、出資金を払い込んだり、地区内に住所または事業所がある必要があります。

加入していない・加入の予定がない方は、以下のオンライン診断で民間の保険の中から終身保険を探すこともできます。

②オンライン診断をする

オンライン診断を利用して、自分に合った終身保障の種類を整理しましょう。

終身保険は必要か、毎月の掛け金はいくらまで抑えられるか、加入するのがおすすめの特約など、まるまるすべてオンライン上で診断できます。

③払込終了年齢を決める

JA共済の終身保険について、保険料の払込終了年齢は、以下の8種類のなかから選択できます。

50歳 55歳 60歳 65歳 70歳 75歳 80歳 99歳

ただし、払込終了年齢や付けている特約の種類によっては主契約の払込終了後も特約分の保険料を支払う必要があるので注意が必要です。

終身共済では付加する特約によって払込終了の時期や受け取れる総額が変動する仕組みになっています。

そのため、特約ごとの内容を把握した上で、自身のライフスタイルに最適な払込終了年齢と特約を選ぶことが大切です。

JA共済の終身共済に含まれる特約と制度

JA共済の終身共済には以下のような、すでに含まれる特約と所定の条件で適用できる制度があります。

- 指定代理請求特約

- 共済掛金払込免除制度

これから、上記の特約と制度について詳しく説明します。

指定代理請求特約とは保険金などを代理請求できる特約

指定代理請求特約とは、被共済者が共済金などを請求できない状態にある場合に、あらかじめ指定された人物が被共済者に代わって共済金の代理請求をおこなえる特約です。

指定代理請求人になれる人物としては、被共済者の配偶者や同居親族などが挙げられます。

指定代理請求人に対して共済金などが支払われた場合、その後被共済者があらためて共済金などの支払いを要求したとしても、重複して支払いがおこなわれることはありません。

また、指定代理請求特約により請求可能な共済金は、生前給付特約で定められた生前給付金のみとなっています。

なお、指定代理請求特約自体は、他の特約と異なり、共済金なしで利用することが可能です。

共済掛金払込免除制度とは保険料のお払い込みを不要とする制度

共済掛金払込免除制度とは、被共済者が以下で挙げる状態に該当した場合、それ以降の保険料の払込みが不要となる仕組みのことです。

- 災害による第1~4級の後遺障害の状態になる

- 所定の感染症による第1級の後遺障害の状態になる

- 災害・所定の感染症による重要度介護状態になる

JA共済の終身共済で主契約だけの契約はおすすめできない

JA共済の終身共済は元本割れのリスクがある

JA共済の終身共済は、死亡や重度障害といった事態が起こった年齢によって元本割れのリスクがあります。

60歳未満であれば、4つの特約全てが受け取り可能期間内なので、支払った保険料以上の金額を受け取ることが可能です。

しかし、80歳を過ぎると特約の受け取り期間がすべて終了しているため、主契約の200万円のみの受け取りとなってしまい、元本割れをします。

健康に長生きすることはとても大切ですが、年齢を重ねるほどに受け取れる保証額が減っていくことは覚えておきましょう。

JA共済の終身共済と民間の保険ではどちらがおすすめ?

JA共済の終身共済は以下のような方におすすめです。

- 家族の万が一に備えておきたい方

- 保険料を可能な限り抑えたい方

民間の生命保険は以下のような方におすすめです。

- 月々の掛け金を抑えるよりも保障の手厚さを重視する方

- 病気やけがをした際に複数の給付金を受け取れる制度を利用したい方

それぞれの特徴やメリットをまとめると以下のようになります。

| JA共済の終身共済 | 民間の生命保険 | |

|---|---|---|

| 特徴 | 0歳から加入可能 | 高額の保障の設定が可能 |

| メリット | 保険料が割安 | 保険商品や特約のラインナップが多種多様 保障内容を自由にカスタマイズしやすい |

人生何があるか分からないので、保障はできるだけ手厚い方が安心して生活ができて、おすすめです。

JA共済の終身共済に悩んでいる場合は保障の見直しが大切

ここまで、JA共済の終身共済の基本保障や特約の内容、民間保険と比較してどちらがおすすめなのかといった内容を解説しました。

JA共済の年金共済の特徴をまとめると以下のとおりです。

- 終身共済に加入可能な年齢は0~75歳

- 主契約の内容として200万円が一生涯受け取り可能

- 利用可能な特約は定期特約、更新型定期特約、生活保障特約、家族収入保障特約、災害給付特約、災害死亡割増特約の6種類

- 特約ごとに受け取り時期や保障金額が異なる

- どの特約を利用するべきかの判断は専門家と相談するのがベター

- 特に収入保障特約を利用する際はデメリットを事前に把握しておく

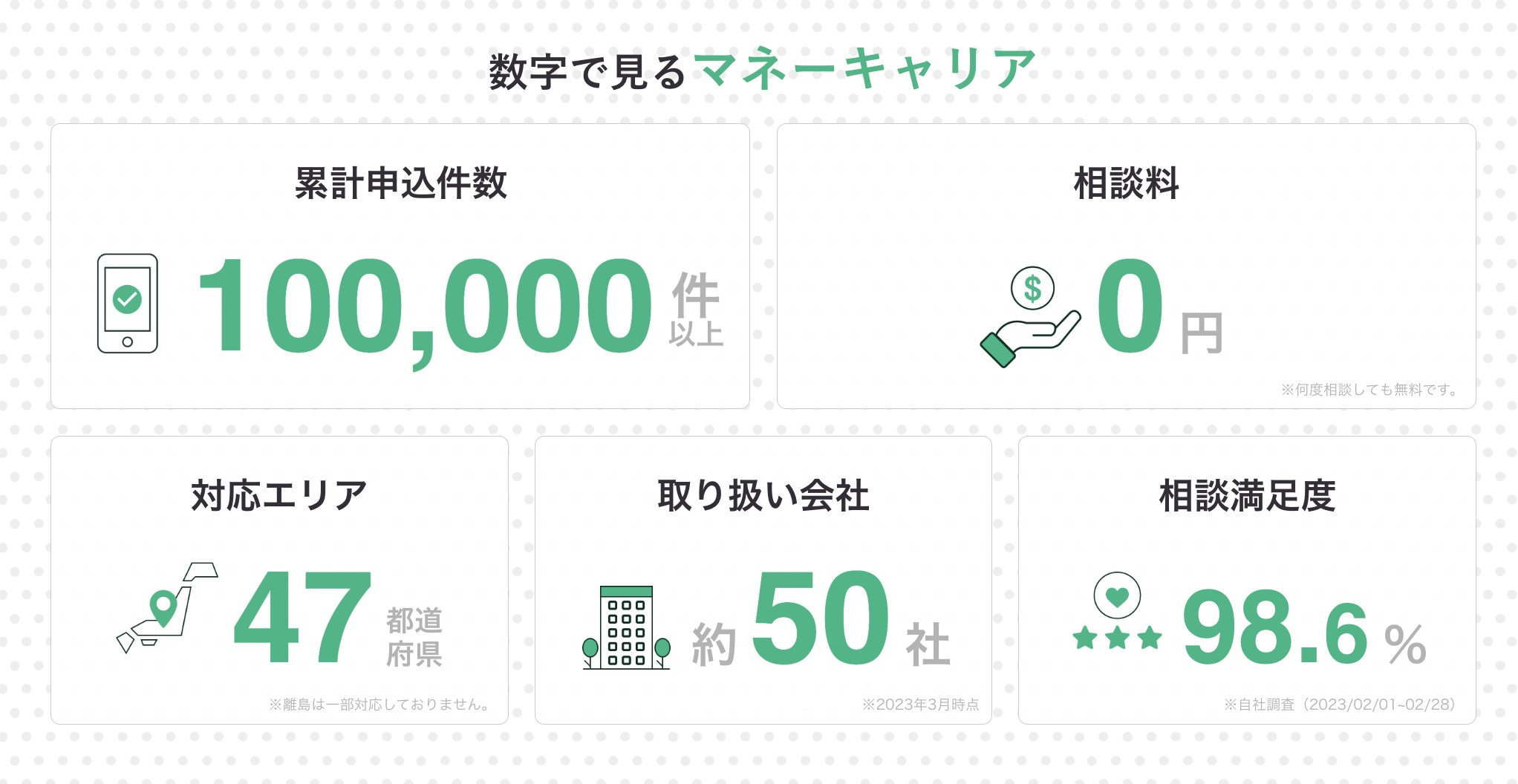

マネーキャリアは、共済全般のお悩みを相談できる無料FP相談サービスです。

- 厳選されたプロのFPに何度でも無料で相談できる

- 民間保険も含めて最適なプランを比較

- 50社以上の商品から、保障とコストのバランスが取れたプランを中立な立場で提案

マネーキャリアを利用した人の声

20代女性

何回相談しても無料でよかった!

社会人になり自分で保険に加入しようと思い相談しました。保障内容などたくさんあってどれが良いかわからなかった私に、FPさんが保険の基本や考え方から親切に教えてくれて納得できる保険に加入することができました。何度相談しても無料なのも嬉しかったです。

50代女性

担当が女性で安心だった!

マネーキャリアの方の対応が早く、あっという間に相談日が決まったので、ありがたかったです。持病があり不安なことばかりでしたか、女性の方だったので相談しやすかったのと、私が不安に感じてることに対して経験をされている方だったので、安心して話ができました。無理な勧誘もなく、嫌な顔もせずに希望に合ったものを丁寧にご説明頂きました。

①無料相談フォームを入力する

②自分に合った保障プランを診断する

③加入したい終身保障に加入する