この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 定年後再雇用で年金も手取りも減るのはなぜ?

- 年金が減る仕組み

- 手取りが減る理由

- 定年後再雇用で年金と手取りが減るかもしれない人はFPに相談を

- 【実際どうだった?】定年後再雇用で働く人にアンケート

- 在職老齢年金による年金カットを受けましたか?

- 定年前と比べて手取りはどう変わりましたか?

- 再雇用後に対策していることを教えてください

- 定年後再雇用で年金を減らさないための対策

- 働き方を調整する

- 繰下げ受給を検討する

- 厚生年金に加入せずに働く

- 定年後再雇用で手取りを減らさないための対策

- 退職金の受け取り方を工夫する

- 給与の一部を退職金に回す

- 高年齢雇用継続給付を活用する

- 定年後再雇用で年金と手取りが減るかも?不安な人はマネーキャリアに相談を

- 【まとめ】定年後再雇用で年金や手取りが減る理由を知り正しい対策を

定年後再雇用で年金も手取りも減るのはなぜ?

定年後の再雇用で給料が大幅に減ってしまう人は多いです。生活が大変になることを予想し、働きながら年金受給も考える人もいます。しかし、在職老齢年金制度の仕組みを理解しないまま、年金を受け取ると年金がカットされてしまうかもしれません。

再雇用で手取りが大きく減ってしまうのは困りますが、それに加えて年金もカットされると家計に影響を及ぼす場合があります。

手取りが減る働き方や、年金のカットは最小限に抑えたいものです。制度を理解し、年金が減る仕組みを確認しておきましょう。

年金が減る仕組み

再雇用で働いて給料を得ながら、年金を受給すると、年金が減らされる場合があります。

- 年金(基本月額)+給与(総報酬月額相当額)の合計が基準額(2025年度は51万円)を超えると、超過分の半分が年金から差し引かれる※1

- 60歳での繰上げ受給を検討している人は生涯の年金額が減るためさらに注意が必要※2

在職老齢年金は、受給している老齢厚生年金と給与の合計が一定額を超えれば、年金の一部が減額される制度です。

例えば、厚生年金20万円+給与35万円=55万円の場合、超過額は4万円。その半分の2万円が減額対象となります。カットの対象となるのは、老齢厚生年金の部分だけです。老齢基礎年金は計算の対象外※3となります。

手取りが減る理由

定年後の再雇用で多くの人は「手取りが減る」のは想定の範囲でしょう。

【手取りが減る理由】

- 給与の減少

- 雇用形態の変化

- 社会保険料の負担

雇用形態が変わり、正社員から契約社員になる場合が多く、給与も減るケースがほとんどです。役職もなくなり、責任も軽くなった分、手当や賞与が以前より削減されるのが一般的です。

しかし、社会保険料の負担は給与に応じて変わります。勤務時間や仕事の内容が大きく変わらない場合は「同じように働いているのに手取りが減った」と感じる人が多いでしょう。

定年後再雇用で年金と手取りが減るかもしれない人はFPに相談を

定年後、年金をもらいながら再雇用で働く予定の人は、手取りが不利になる働き方にならないかを一度専門家に相談してみましょう。

制度の仕組みを理解しても、給与や年金額、社会保険料の負担は条件次第で大きく異なります。「自分のケースでどのくらい年金が減るのか」「手取りはどれくらい残るのか」具体的な数字を確認しましょう。

【マネーキャリアの老後資金相談でできること】

- 年金制度の基本と老後資金の計画

- 退職後の生活費の見積もりと資金計画

- セカンドライフに向けたキャッシュフロー管理

【実際どうだった?】定年後再雇用で働く人にアンケート

※2025年09月07日~2025年09月10日時点での当編集部独自調査による

※年金の受給額や受給開始時期は、加入状況や制度改正により個人差があるためご了承ください

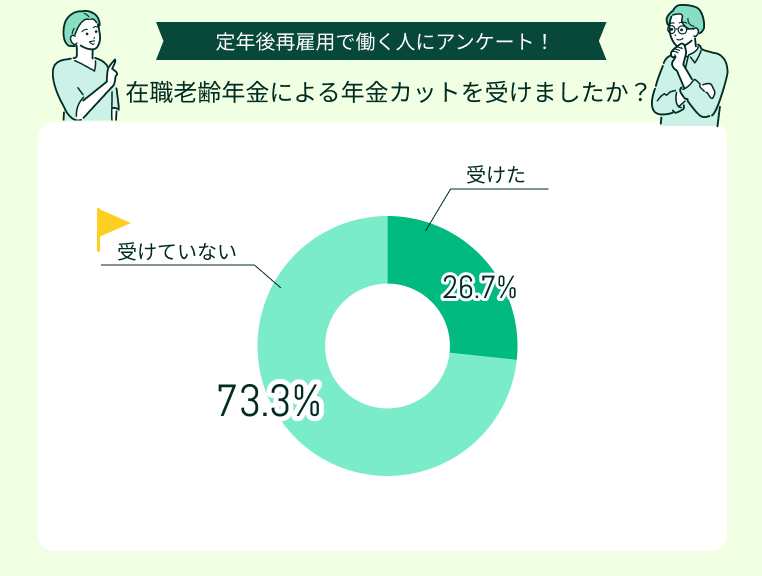

在職老齢年金による年金カットを受けましたか?

在職老齢年金による年金カットを受けていない人が7割以上です。カットを受けた人は、3割弱いました。

カットを受けていない人は、年金を受給していないことも考えられます。給与と年金を両方もらうとカットされるなら、年金受給は先送りしてもよいかもしれません。

カットされた人は、情報不足の可能性があります。事前に対策を考えておけばカットは、避けられたかもしれません。

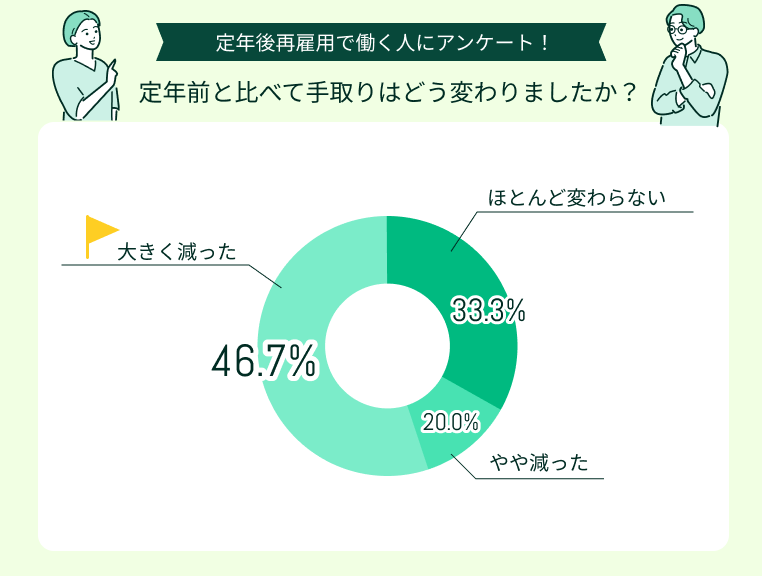

定年前と比べて手取りはどう変わりましたか?

定年後の再雇用で手取りが大きく減った人が最多の結果となりました。ほとんど変わらない人は3分の1程度です。

再雇用で手取りは減ると考えておくのが無難でしょう。定年後は給料が減る可能性があると考え、対策を立てる必要があります。

支出が減っても対応できる家計かを見極めましょう。定年を迎えるタイミングで、保険などの固定費の削減も検討すべきです。

再雇用後に対策していることを教えてください

60代男性

再雇用後も長く働きたい

60代男性

同じ職場で働き続けている

定年後も望まれてずっと勤務していた会社で働き続けています。収入は少し下がった程度。年金ももらっているので、一部カットされています。

60代男性

年金がカットされない対策している

年金がカットされないように、就労時間を調整して働いています。定年後の給与収入は大きく減りました。年金もあるので生活費は不足していません。

60代男性

完全リタイアに備えて節約をはじめた

再雇用の収入は定年前と変わらず、在職老齢年金はカットされています。家計を見直して節約を始めました。働けなくなったときに備える必要性を感じます。

60代女性

収入が減り節約している

定年後給与収入は大きく減りました。家計簿をつけ、ムダな支出を抑えるようにしています。生命保険の見直しをしたり外食も減らしたりしました。

定年後再雇用で年金を減らさないための対策

定年後再雇用で「働いたら年金が減る」不安を避けるためには、働き方や年金の受け取り方に工夫が必要です。主な対策は次の3つです。

- 働き方を調整する

- 繰下げ受給を検討する

- 厚生年金に加入せずに働く

3つの方法で自分はどれを取り入れるべきかを考えましょう。

働き方を調整する

在職老齢年金は、給料(月給や賞与を含む総報酬月額相当額)と老齢厚生年金基本月額を合計した額が基準額(2025年度は51万円)を超えると、減額される場合があります。基準額を超えた部分の2分の1が年金から差し引かれる仕組みです※1。

フルタイムで働き続けると超過しやすいため、勤務日数や時間を調整し、収入が基準を下回るように働き方をコントロールするのも一つの方法です。

在職老齢年金の基準額は、2026年4月に62万円に改定される予定になっています※2。

改定された金額であれば、カットの対象にならない場合もあるため、その際は年金の受給を遅らせる方法も考えられます。

※2参照:年金制度改正法が成立しました|厚生労働省

繰下げ受給を検討する

年金は65歳からの受給が一般的ですが、60歳~64歳の繰り上げ受給※1、66歳~75歳まで繰下げ受給※2も可能です。

60歳以降も働く選択をしたら、年金は繰上げ受給をしないことはもちろん、66歳以降に繰下げ受給をすると将来の年金額を増やせます※2。

在職老齢年金制度によって支給停止された年金部分は、繰下げの対象にはなりません※3。年金カットされた部分は繰下げによる増額対象にはならない点に注意が必要です。

働いている間はあえて受給を遅らせると、在職老齢年金の減額を避けつつ将来の年金も増やすメリットがあります。

厚生年金に加入せずに働く

在職老齢年金の支給停止は「厚生年金に加入していること」が前提条件※1です。再雇用後に週の勤務時間や日数を抑え、厚生年金の加入が義務化されない働き方を選べば、年金が減額される心配はありません。

厚生年金に加入しない働き方は、具体的には1週間の所定労働時間が20時間未満、賃金月額が88,000円未満です※2。

厚生年金に加入しない働き方は年金減額を避けられる一方で、将来の年金額を増やせない点には注意が必要です。

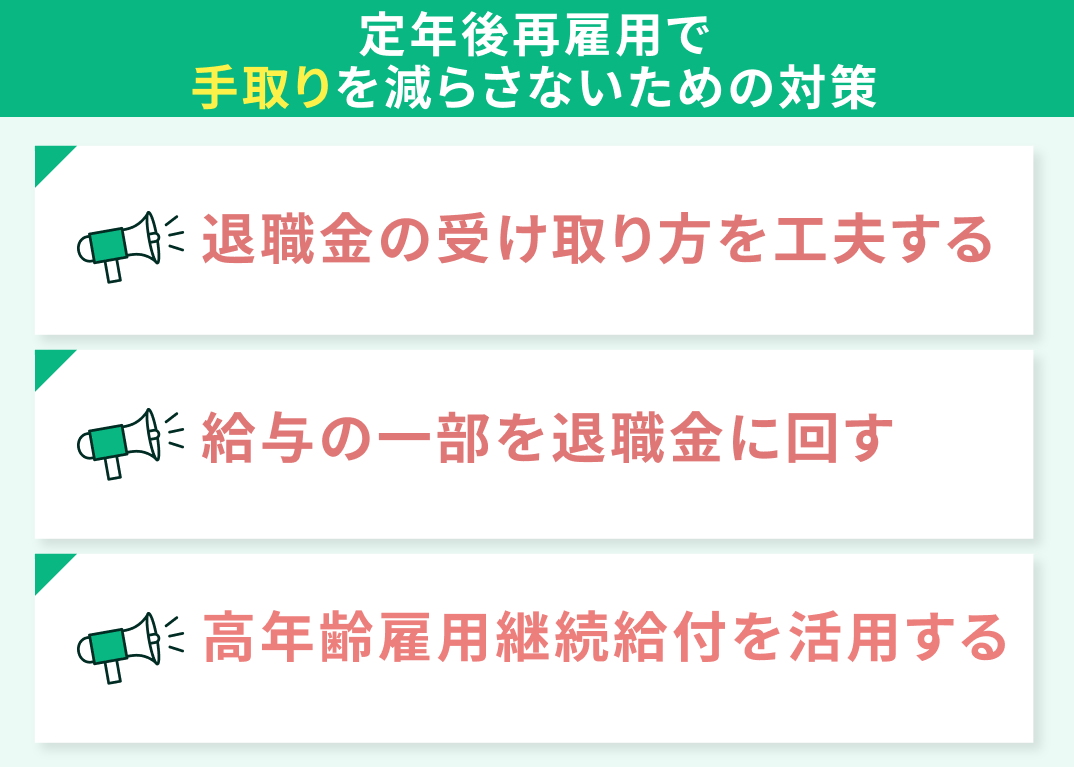

定年後再雇用で手取りを減らさないための対策

定年後再雇用で手取りを減らさないための対策は、次の3つがあります。

- 退職金の受け取り方を工夫する

- 給与の一部を退職金に回す

- 高年齢雇用継続給付を活用する

1つでも多く活用できるようにしましょう。

退職金の受け取り方を工夫する

退職金は「一時金」「年金形式」「一時金+年金形式」から選べるケースが多く、受け取り方によって手取り額が変わる場合があります。

一時金で受け取ると退職所得控除が受けられるため税負担を抑えられます※1。

さらに退職金は「退職所得」として扱われるため※2、給与や賞与と違って社会保険料の対象外です※3。その結果、税金と社会保険料の両方を抑えられ、手取りが増えることにつながります。

ただし、一時金は一度にまとまった金額を受け取るため、使いすぎのリスクもあります。安定した収入を確保したい場合は年金形式も検討し、自分のライフプランに合った方法を選びましょう。

給与の一部を退職金に回す

再雇用契約を結ぶ際、給与の一部を退職金として後払いに設定できる場合があります。後払いが可能であれば、毎月の社会保険料や税金を軽減でき、最終的な手取り額が増えることがあります。

退職金は給料や賞与に比べて税制上の優遇措置が手厚く、退職所得控除が利用できる※1ほか、社会保険料の対象外※2となるのが大きなメリットです。そのため、同じ金額を受け取る場合でも「給与」としてではなく「退職金」として受け取る方が有利になるケースがあります。

ただし、この仕組みはすべての企業で導入されているわけではありません。利用できるかどうかは勤務先の就業規則や再雇用契約の内容によるため、事前に確認し、交渉してみるとよいでしょう。

※2参照:No.1130 社会保険料控除|国税庁

高年齢雇用継続給付を活用する

高年齢雇用継続給付は、雇用保険の制度で被保険者期間が5年以上ある60歳以上65歳未満 の人が支給対象です。

定年後に収入が60歳時点の75%未満に下がった場合、雇用保険から給付が受けられます※1。支給額は賃金の最大10%※1で、条件を満たせば毎月給付を受けられます。

2025年度より支給率が15%→10%減額されているため(条件あり)、今後も縮小されていく可能性を考慮し、最新の情報を確認しましょう。

高年齢雇用継続給付は、在職老齢年金に加え、さらに年金の支給調整が行われる可能性もあり注意が必要です。

定年後再雇用で年金と手取りが減るかも?不安な人はマネーキャリアに相談を

定年後の再雇用は、働き方や収入により、手取りや年金の受け取り方が大きく変わります。制度を知っていても、自分の場合はどうなるかはシミュレーションしないと分かりません。

マネーキャリアのFP相談は、在職老齢年金の減額幅や再雇用時の手取りのシミュレーションをしてもらえます。自分の手取りが実際いくらになるか数字で確認しましょう。

【マネーキャリアの老後資金相談でできること】

- 年金制度の基本と老後資金の計画

- 退職後の生活費の見積もりと資金計画

- セカンドライフに向けたキャッシュフロー管理

【まとめ】定年後再雇用で年金や手取りが減る理由を知り正しい対策を

定年後の再雇用で手取りが減るのは、給与の減少・社会保険料負担・在職老齢年金の支給停止が重なるためです。

退職金の受け取り方や働き方を工夫すれば、減額を最小限に抑えられるでしょう。

「定年後に働くと損」という不安を持つ人も多いですが、必ず損をするわけではありません。制度を正しく理解し自分にとって有利な方法は何かを考えることが重要です。

必要に応じてFP相談を活用し、自分に合った働き方を見つけましょう。

年金があるので、高い給料は必要ないと考えています。今後は、正社員にこだわらず、自分に合った雇用形態で無理なく働き続けたいと思います。