そこで本記事では、再雇用で厚生年金に加入しないで働ける条件、メリット・デメリット、厚生年金に加入しない人が取るべき対策について解説。再雇用で厚生年金に加入しなかった人の体験談を紹介します。

最後まで読めば、厚生年金に加入せず働くとどんな問題が起きるかイメージでき、どんな対策が必要がわかりますよ!ぜひ参考になさってください。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 再雇用で厚生年金に加入しないでも働ける!条件とメリットとは

- 再雇用でも厚生年金に加入するのが原則

- 条件を満たせば加入しない選択肢も

- 加入しないメリットは?

- 再雇用で厚生年金に加入しない選択は本当に得?FPに相談して確認を

- 【実際どうだった?】再雇用で厚生年金に加入しなかった人の体験談

- なぜ厚生年金に加入しなかったのですか?

- 加入しないためにどのような働き方を選びましたか?

- 加入しなくてよかったことはありますか?

- 加入しなかったため後悔したことはありますか?

- 再雇用で厚生年金に加入しない場合のデメリット

- 将来の年金額が増えない

- 健康保険の対象外になる

- 家族の保険に影響する可能性も

- 再雇用で厚生年金に加入しない人が取るべき対策

- 年金額を確認し必要に応じて将来の年金を補う

- 保障の減少に備えて保険を見直す

- 退職金や貯蓄を運用して老後資金を確保する

- 再雇用後に厚生年金に加入するか迷ったらマネーキャリアに相談を

- 【まとめ】再雇用で厚生年金に加入しないのは可能だがデメリットも多い

再雇用で厚生年金に加入しないでも働ける!条件とメリットとは

定年後に再雇用で働く場合、厚生年金に加入すると手取りが減ってしまうため「加入したくない」という方も多くいらっしゃいます。

結論として、厚生年金への加入は原則必須。ですが、条件を満たせば加入を避けることもできます。以下で詳しく解説していきますので、ぜひ参考になさってください。

- 再雇用でも厚生年金に加入するのが原則

- 条件を満たせば加入しない選択肢も

- 加入しないメリットは?

再雇用でも厚生年金に加入するのが原則

条件を満たせば加入しない選択肢も

- 週の労働時間が20時間未満

- 給与が月額8.8万円未満

加入しないメリットは?

- 厚生年金保険料が天引きされないため、短期的には手取りが増える

- 在職老齢年金の対象外となるため、年金カットを避けられる

- 社会保険料の負担が軽減される

再雇用で厚生年金に加入しない選択は本当に得?FPに相談して確認を

【実際どうだった?】再雇用で厚生年金に加入しなかった人の体験談

ここでは、再雇用後に厚生年金に加入しなかった人に実施したアンケート結果を紹介。リアルな声を、自身の判断の参考にしてみましょう。

※ 口コミ調査方法:ランサーズ

※ 調査期間:2025年9月9日~2025年9月13日

※ 口コミ内容は回答者の主観的な感想や評価です。

- なぜ厚生年金に加入しなかったのですか?

- 加入しないためにどのような働き方を選びましたか?

- 加入しなくてよかったことはありますか?

- 加入しなかったため後悔したことはありますか?

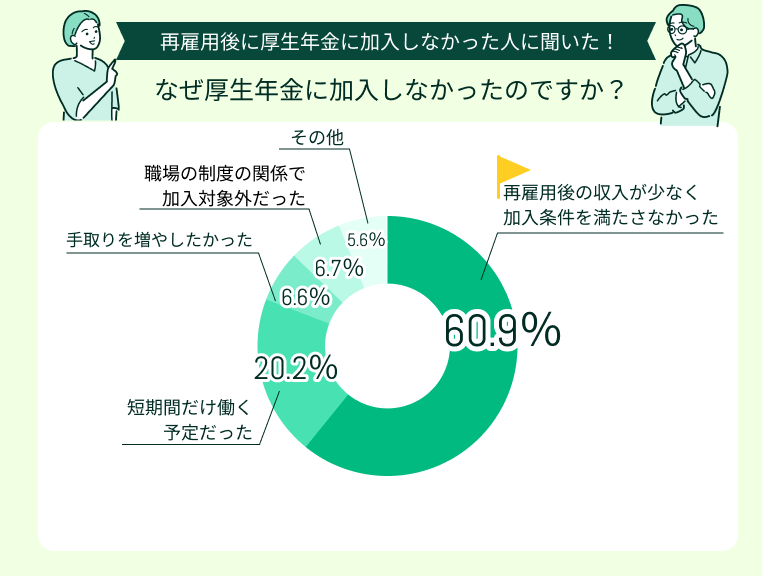

なぜ厚生年金に加入しなかったのですか?

今回アンケートに回答した方が厚生年金に加入しなかった理由で最も多かったのは「再雇用後の収入が少なく、加入条件を満たさなかった」(60.9%)でした。

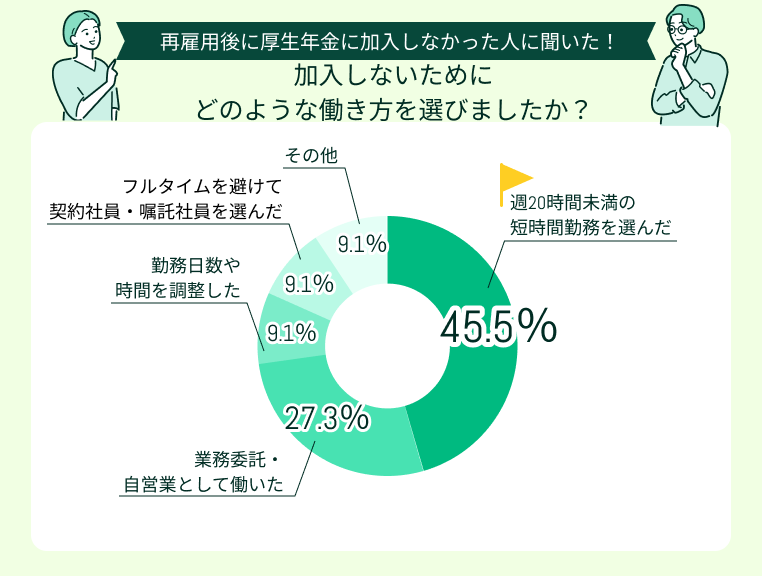

加入しないためにどのような働き方を選びましたか?

厚生年金に加入せず働くため「週20時間未満の短時間勤務を選んだ」(45.5%)、「業務委託・自営業として働いた」(27.3%)という方が多く見られました。

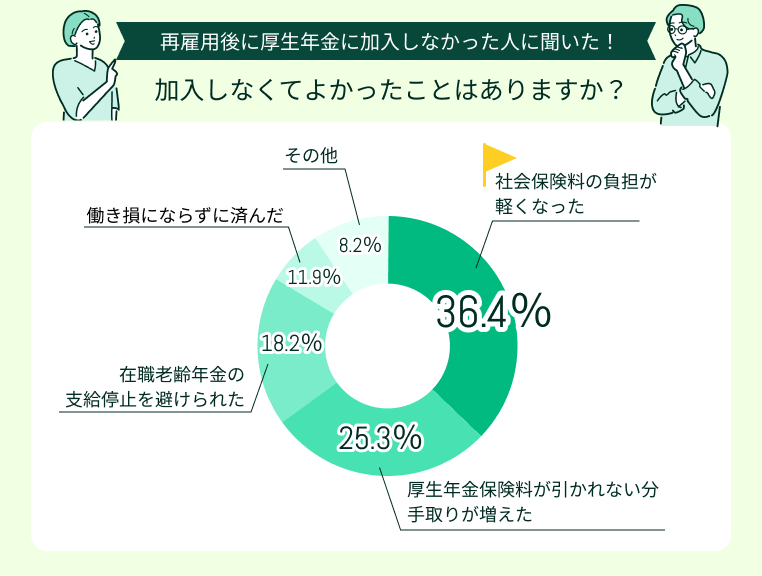

加入しなくてよかったことはありますか?

厚生年金に加入しなくてよかったことで多かったのは「社会保険料の負担が軽くなった」(36.4%)、「厚生年金保険料が天引きされない分、手取りが増えた」(25.3%)でした。

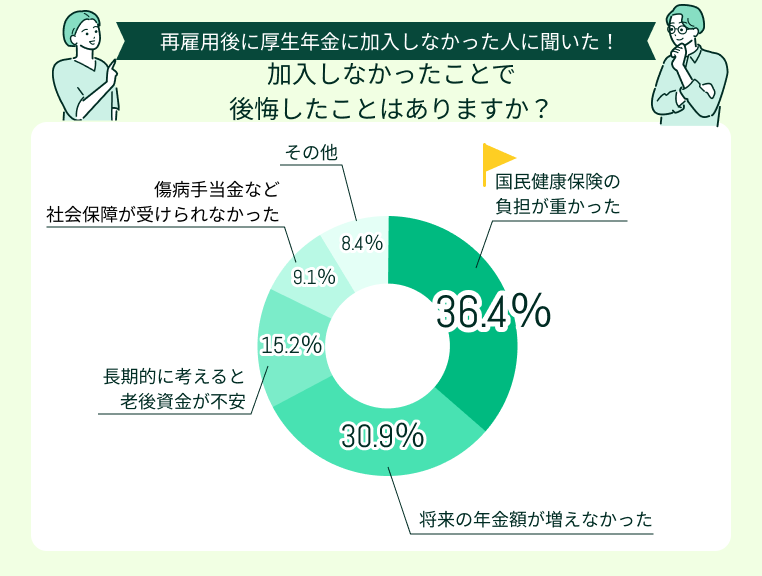

加入しなかったため後悔したことはありますか?

厚生年金に加入しなかったことで後悔したことで多かったのは「国民健康保険の負担が重かった」(36.4%)、「将来の年金額が増えなかった」(30.9%)でした。

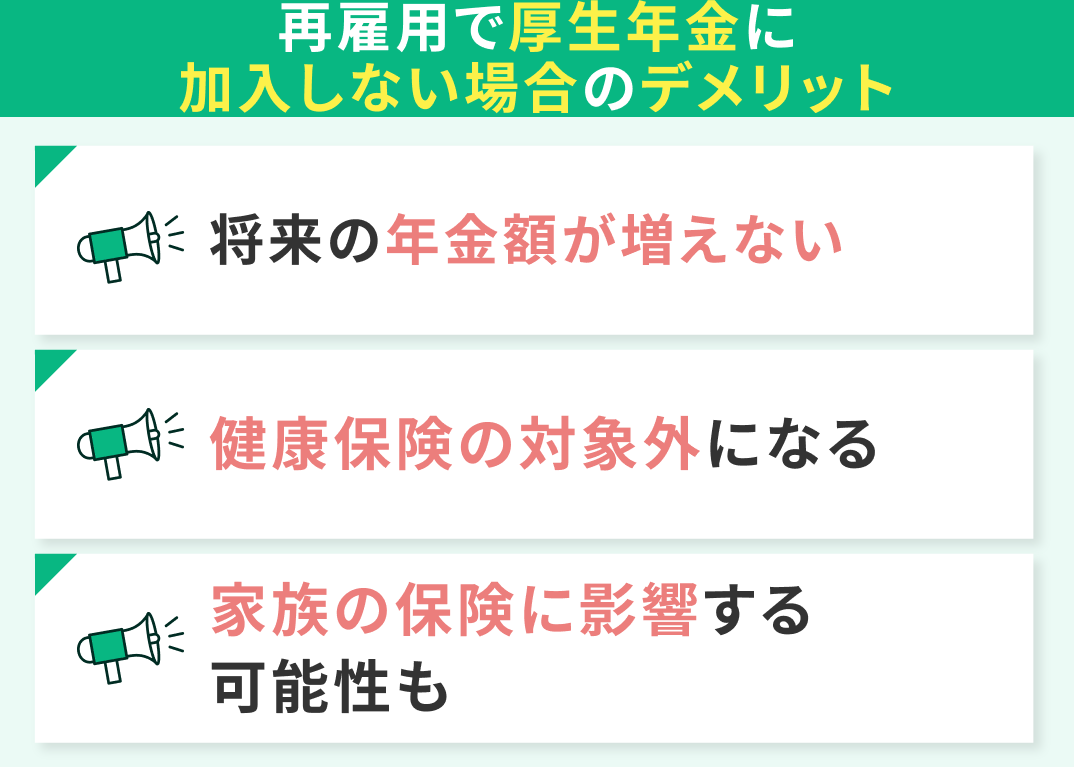

再雇用で厚生年金に加入しない場合のデメリット

厚生年金に加入しない働き方は、確かに目先の手取り増につながります。しかし、長期的にみると、老後資金や保障で大きなマイナスとなる可能性も。

ここでは、再雇用で厚生年金に加入しないデメリットを3つ紹介します。 加入の可否を判断する前によく理解しておきましょう。

- 将来の年金額が増えない

- 健康保険の対象外になる

- 家族の保険に影響する可能性も

将来の年金額が増えない

| 月収 (平均標準報酬月額) | 年金の年額増額 |

|---|---|

| 15万円 | 4万9,329円 |

| 20万円 | 6万5,772円 |

| 25万円 | 8万2,215円 |

| 30万円 | 9万8,658円 |

健康保険の対象外になる

- 保険料が全額自己負担になる:国民健康保険料は割高な傾向があるうえ、会社との折半もなくなる

- 保障内容が手薄になる:会社の健康保険には「傷病手当金」「出産手当金」などの制度があるが、国民健康保険にはない

家族の保険に影響する可能性も

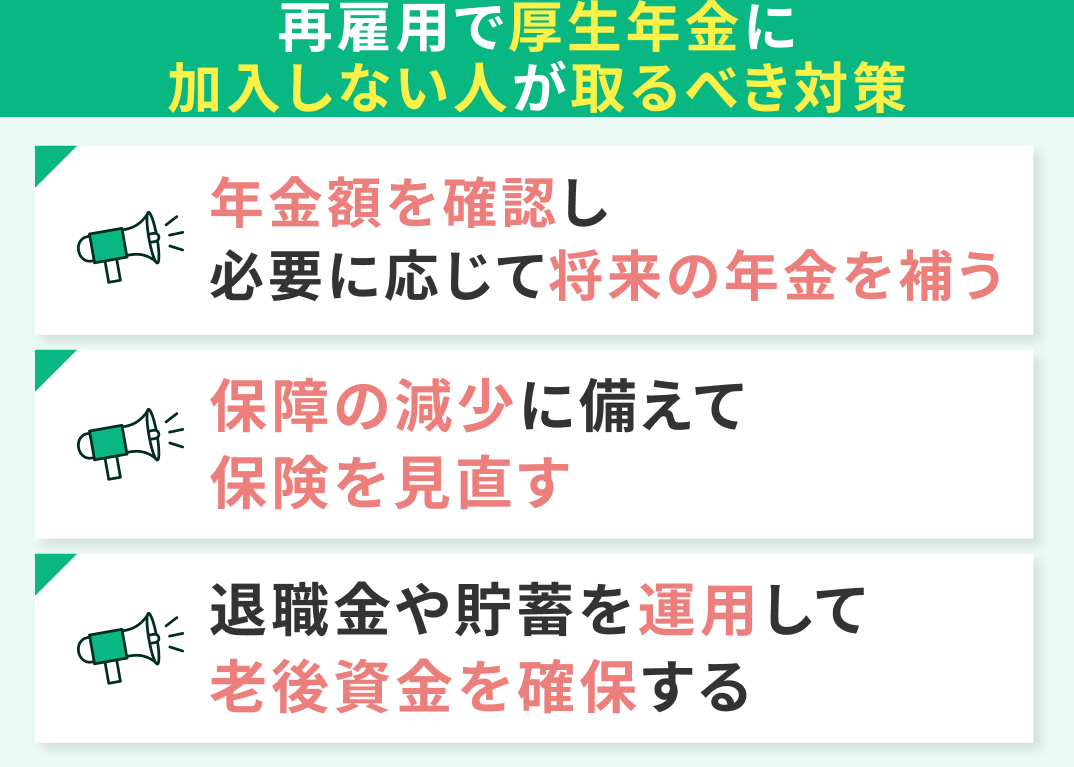

再雇用で厚生年金に加入しない人が取るべき対策

厚生年金に加入しないことで目先の手取り額は増えます。しかし、保障や将来の年金額は少なくなるため、自分でおぎなう工夫が必須に。ここでは次の3つの対策を紹介します。

自身に必要な対策は何か、具体的に何ができるかを確認しながら読み進めてみましょう。

- 年金額を確認し必要に応じて将来の年金を補う

- 保障の減少に備えて保険を見直す

- 退職金や貯蓄を運用して老後資金を確保する

年金額を確認し必要に応じて将来の年金を補う

- iDeCo(個人型確定拠出年金):掛金が全額所得控除になり、税制メリットを受けながら老後資金を積み立てられる

- 国民年金基金:自営業者や厚生年金に加入しない人が上乗せできる制度。終身年金も選べる

保障の減少に備えて保険を見直す

退職金や貯蓄を運用して老後資金を確保する

インフレが進む昨今、預金では相対的なお金の価値は下がるばかり。投資信託などで運用し、足りない老後資金を補う必要があります。

現在はNISAなど、運用しながら税制優遇が受けられる制度も整っているので、上手に活用していくといいでしょう。

再雇用後に厚生年金に加入するか迷ったらマネーキャリアに相談を

【まとめ】再雇用で厚生年金に加入しないのは可能だがデメリットも多い

本記事では、再雇用で厚生年金に加入しないで働ける条件、メリット・デメリット、厚生年金に加入しない人が取るべき対策について解説。再雇用で厚生年金に加入しなかった人の体験談を紹介しました。

<結論>

厚生年金は原則として必ず加入することになっています。ただし、短時間勤務や収入が少ないなどの一定条件を満たせば加入せずに働くことも可能。

非加入の場合、手取りが増える、在職老齢年金による年金の支給停止を回避できるといったメリットがあります。しかし、長期的な目で見ると、将来の年金額が増えない、健康保険の保障が薄くなるといったデメリットも。

厚生年金に加入しない働き方を選ぶなら、まずは現状の年金額を確認、iDeCoや国民年金基金、資産運用で不足を補うなどの対策が必須です。

✔︎ 老後資金・年金に精通したFPが多数所属

✔︎ 相談満足度は業界高水準の98.6%

✔︎ 累計の相談申込件数100,000件突破

✔︎ FP資格取得率100%

✔︎ 3,500人以上のFPの中から厳選されたプランナーのみ対応

✔︎ 公式WEBサイトでFPのプロフィール、口コミ、経歴を確認できる

✔︎ ご予約・日程調整はLINEで完結

✔︎ 土日祝日も相談OK

✔︎ オンラインか訪問か、都合のいい相談形式を選べる

✔︎ 何度でも無料で相談できる