・違いが分からず選び方に悩む

このように感じていませんか?

この2つは「得・損」で単純に決めるものではなく、収入状況や将来の考え方によって向き不向きが分かれます。

本記事では、付加年金と国民年金基金はどっちが得なのか3つのポイントで比較し、それぞれの違い、向いている人の特徴を分かりやすく解説します。

制度を正しく理解することで、将来の年金に対する不安は軽くなります。ぜひ最後まで確認してみてください。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

付加年金と国民年金基金はどっちが得?3つのポイントで比較

付加年金と国民年金基金は、どちらも自営業者やフリーランスなど国民年金第1号被保険者が加入できる上乗せ制度。

併用はできないため、加入する際はどちらかを選ぶことに。どちらに利があるかは各人の収入や家計状況、ライフプランによって異なります。

以下で付加年金と国民年金基金はどっちが得なのか、3つのポイントで比較していきます。

- 掛け金・リターンで比較

- 柔軟性で比較

- 節税効果で比較

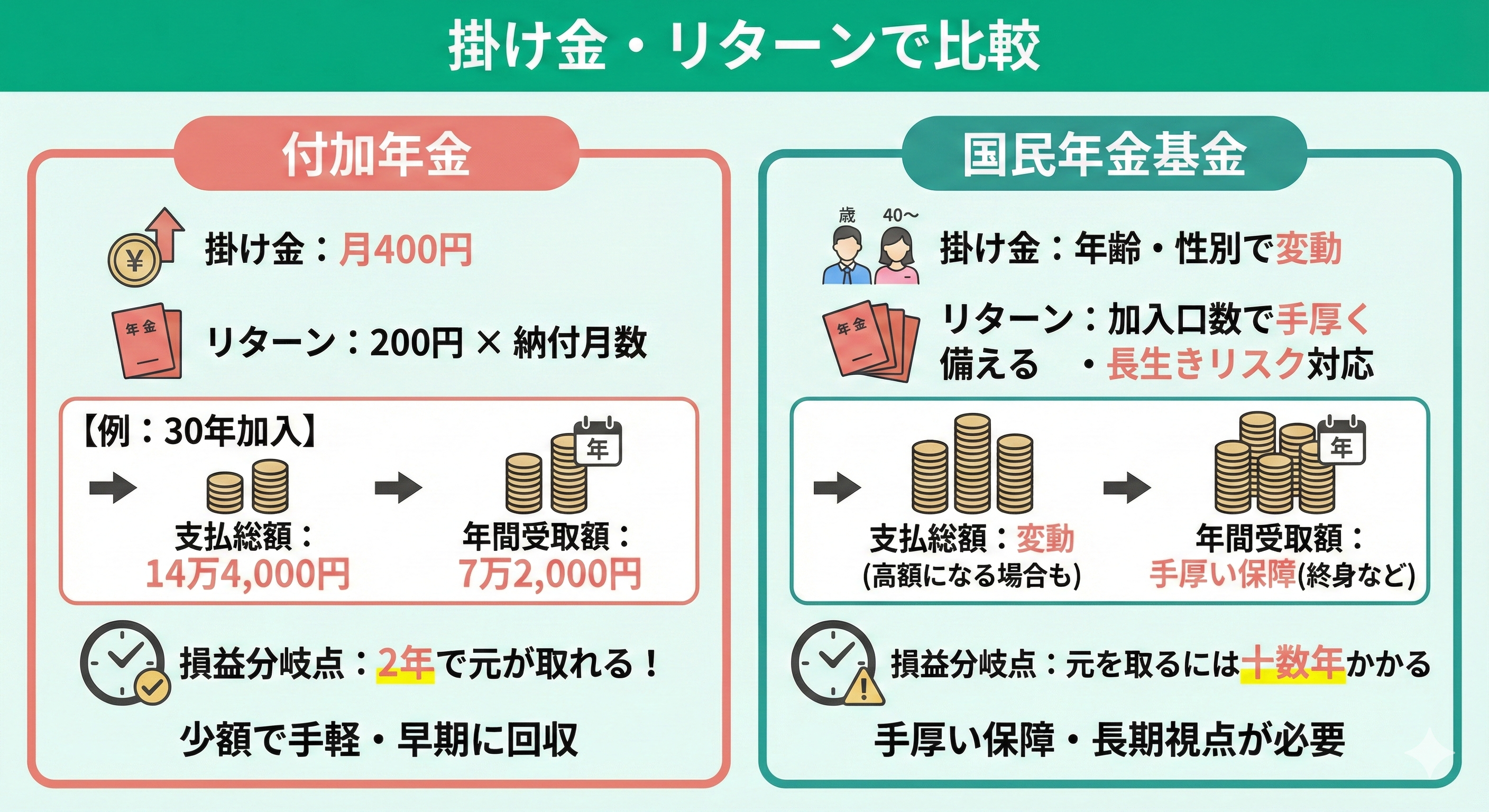

掛け金・リターンで比較

| 加入年数 | 付加年金保険料額 | 上乗せされる年金額(年) |

|---|---|---|

| 10年 | 4万8,000円 | 2万4,000円 |

| 20年 | 9万6,000円 | 4万8,000円 |

| 30年 | 14万4,000円 | 7万2,000円 |

| 40年 | 19万2,000円 | 9万6,000円 |

一方、国民年金基金は、加入時の年齢・性別で掛金が変動します。以下の条件で受給額をシミュレーションしてみましょう。

<前提条件>

- 年齢/性別:40歳 男性

- 課税所得:課税所得額

- 申込みの口数/型:1口 A型(15年保証)※

- 納付期間:60歳まで

- 受給期間65歳〜終身

※年金受給前、または保証期間中、契約者に万が一のことがあった場合は、遺族に一時金が支払われる

▼国民年金基金掛け金・受給額シミュレーション

| 掛け金(月) | 1万3,515円 |

|---|---|

| 掛け金(総額) | 317万6,025円 |

| 年金額(月) | 1万5,525円 |

| 年金額(年) | 18万6,300円 |

| 損益分岐点(年齢) | 17年1ヶ月(83歳) |

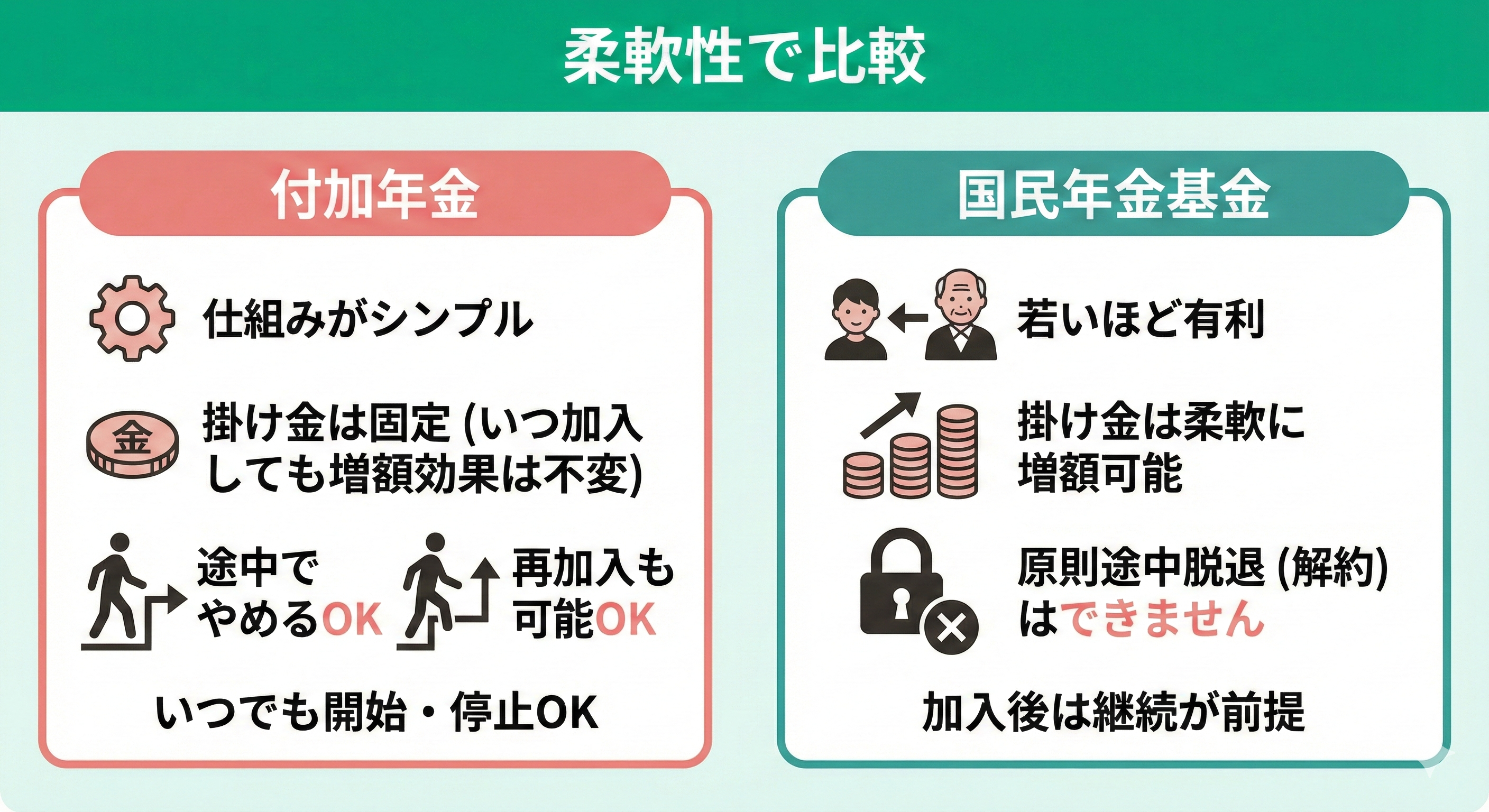

柔軟性で比較

付加年金と国民年金基金はどっちが得なのか、柔軟性で比較します。

付加年金は仕組みがシンプル。掛け金は固定で、いつ加入しても増額効果は変わりません。 途中でやめたり、後から再加入することも可能です。

対して、国民年金基金は加入年齢が若いほど有利。掛け金は各人の状況に応じて柔軟に増額できます。ただし、一度加入すると原則途中脱退(解約)はできません。

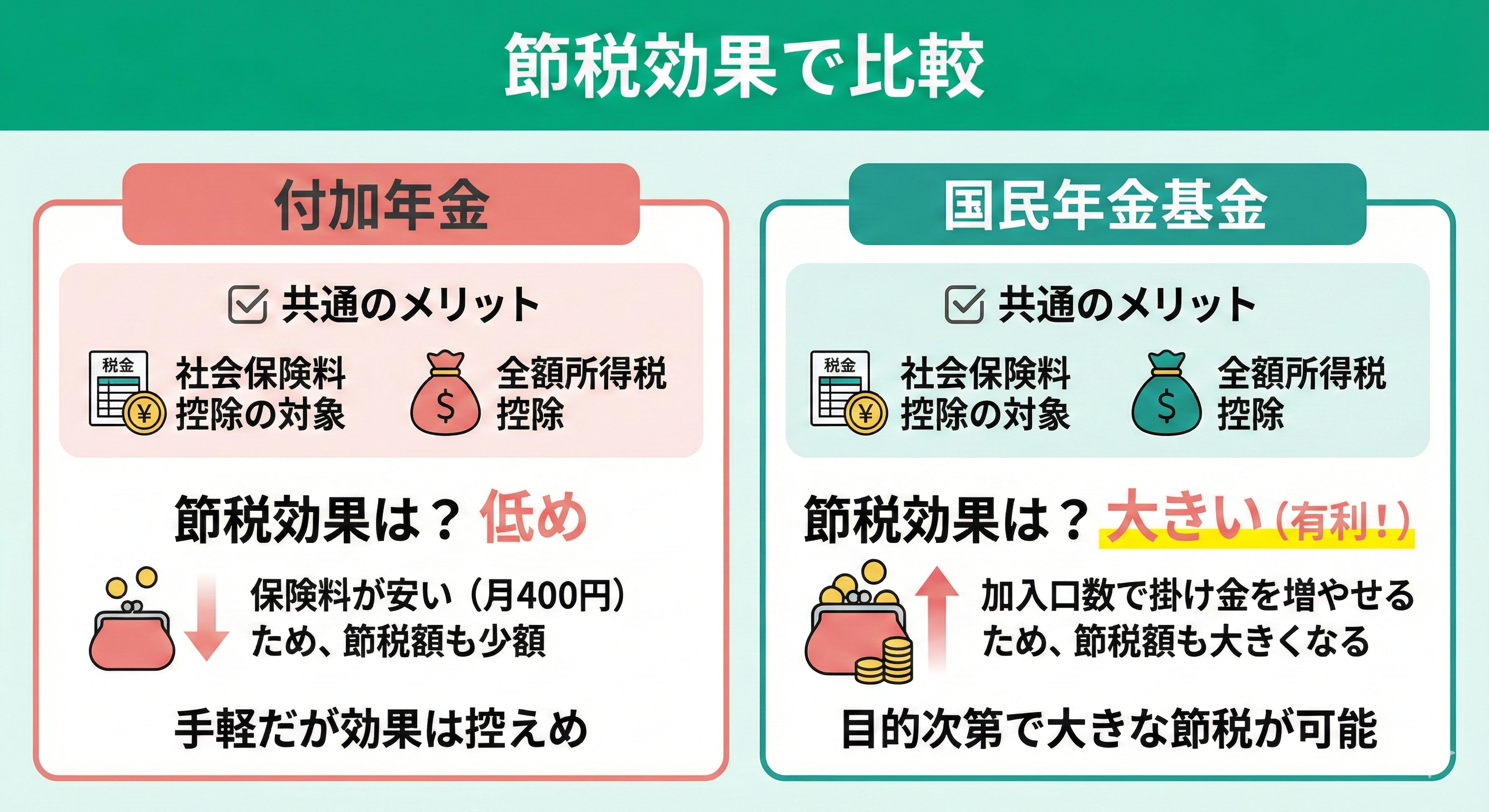

節税効果で比較

付加年金と国民年金基金はどっちが得なのか、節税効果で比較します。

付加年金と国民年金基金はどちらも社会保険料控除の対象。保険料・掛け金は全額所得税控除となります。

ただし、付加年金は保険料が安いこともあり節税効果は低め。節税が目的なら、加入口数に応じて掛け金を増やせる国民年金基金が有利です。

無料FP相談を活用して、あなたに合った老後資金の準備方法を見つけよう

付加年金と国民年金基金、どちらを選ぶべきかは「何を重視するか」で決まります。

低コストで早期の元取りを目指すなら付加年金、高い節税効果を得ながら手厚い終身年金を確保したい場合、国民年金基金が選択肢となります。

しかし、最適な選択は個人の収支や家族構成で変わります。自分に最適な備えを見つけるなら、専門家への相談が近道です。

付加年金と国民年金基金の違いとは?

ここでは、付加年金と国民年金基金それぞれのメリット・デメリットを整理、iDeCoと併用する際の注意点を紹介します。

- 付加年金の仕組み|メリット・デメリット

- 国民年金基金の仕組み|メリット・デメリット

- iDeCoとの併用についての注意点

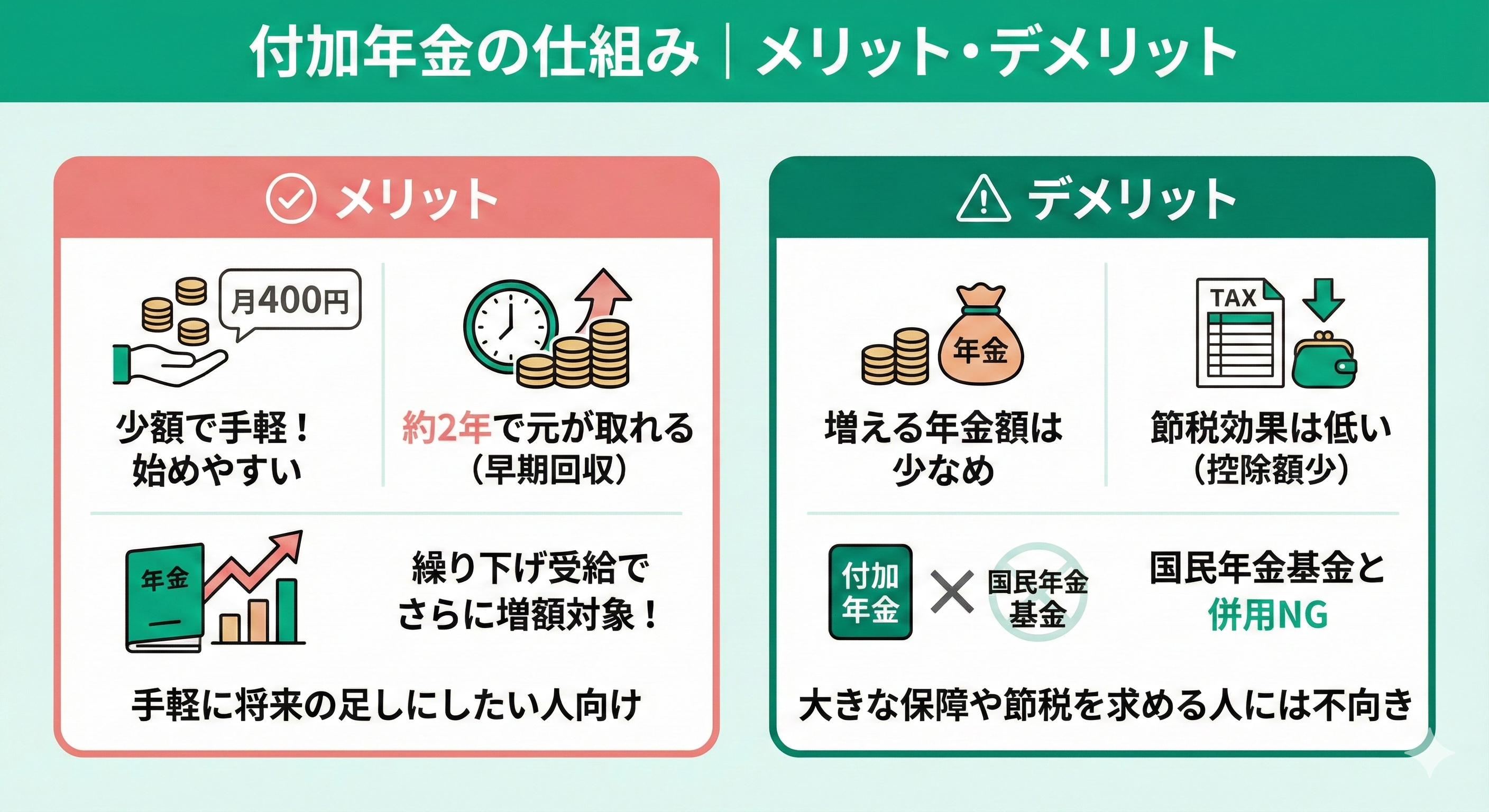

付加年金の仕組み|メリット・デメリット

- 保険料が月400円と少額で始めやすい

- 約2年で元が取れる

- 繰り下げ受給時も増額の対象になる

- 保険料が少額な分、将来増える年金も少なめ

- 節税効果は低い

- 国民年金基金と併用できない

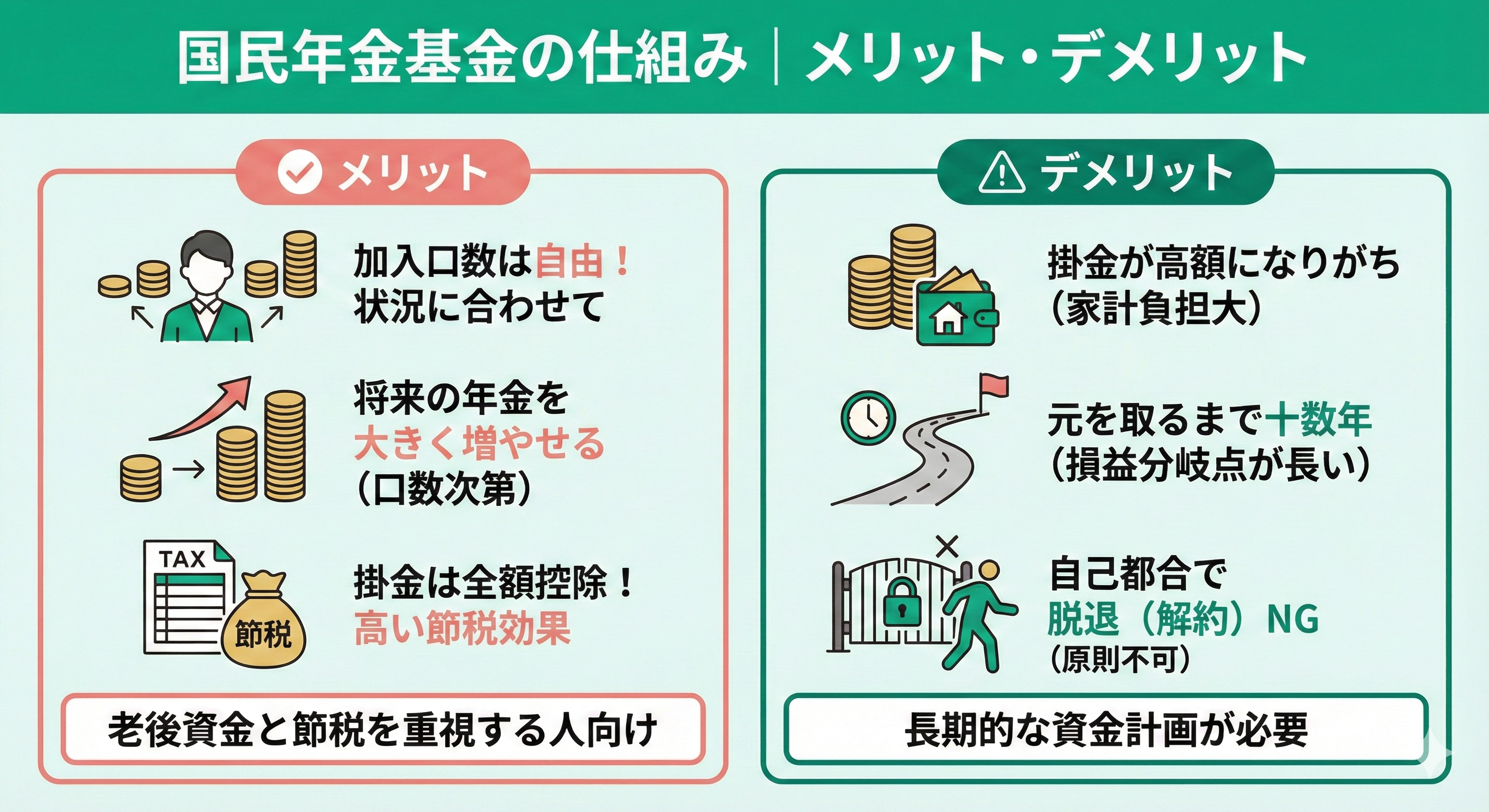

国民年金基金の仕組み|メリット・デメリット

国民年金基金は、加入口数に応じて将来の年金額を増やせる仕組みです。

掛金は加入時の年齢・性別によって決まり、若いうちから長期間加入するほど有利に。

加入する口数は自由に決められるため、各人の収支や資産状況、ライフプランに応じてカスタムしやすいことが特徴。また、掛金は全額社会保険料控除の対象となるため、口数によって節税効果も高まります。

<メリット>

- 各人の状況に応じて、加入口数を自由に決められる

- 加入口数によっては将来の年金を大きく増やすこともできる

- 掛金は全額所得税控除となるため、節税効果が高い

<デメリット>

- 掛金が高額になりやすく、家計への負担が大きい

- 損益分岐点は十数年程度と長め

- 自己都合で脱退(解約)できない

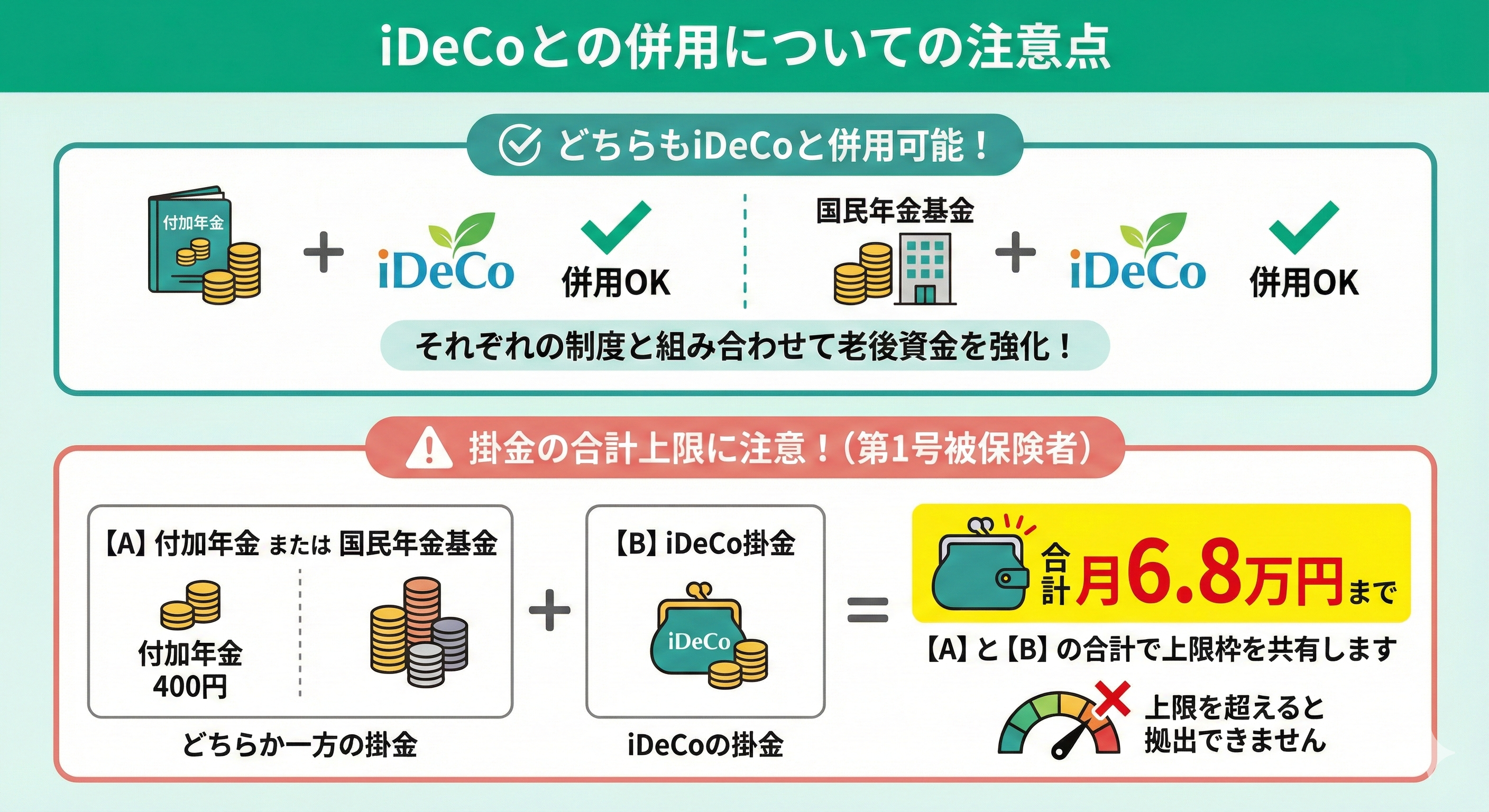

iDeCoとの併用についての注意点

付加年金と国民年金基金は併用できませんが、いずれもiDeCo(個人型確定拠出年金)と併用することは可能です。

また、国民年金第1号被保険者(フリーランスや自営業者)が拠出できるiDeCoの掛金上限額は月6.8万円ですが、これには付加年金の保険料や国民年金基金の掛金も合算されます。

付加年金と国民年金基金、どっちが向いてる?

付加年金と国民年金基金、それぞれが向いている人の特徴を紹介します。どっちが得か判断に迷った際の参考になさってください。

- 付加年金が向いている人

- 国民年金基金が向いている人

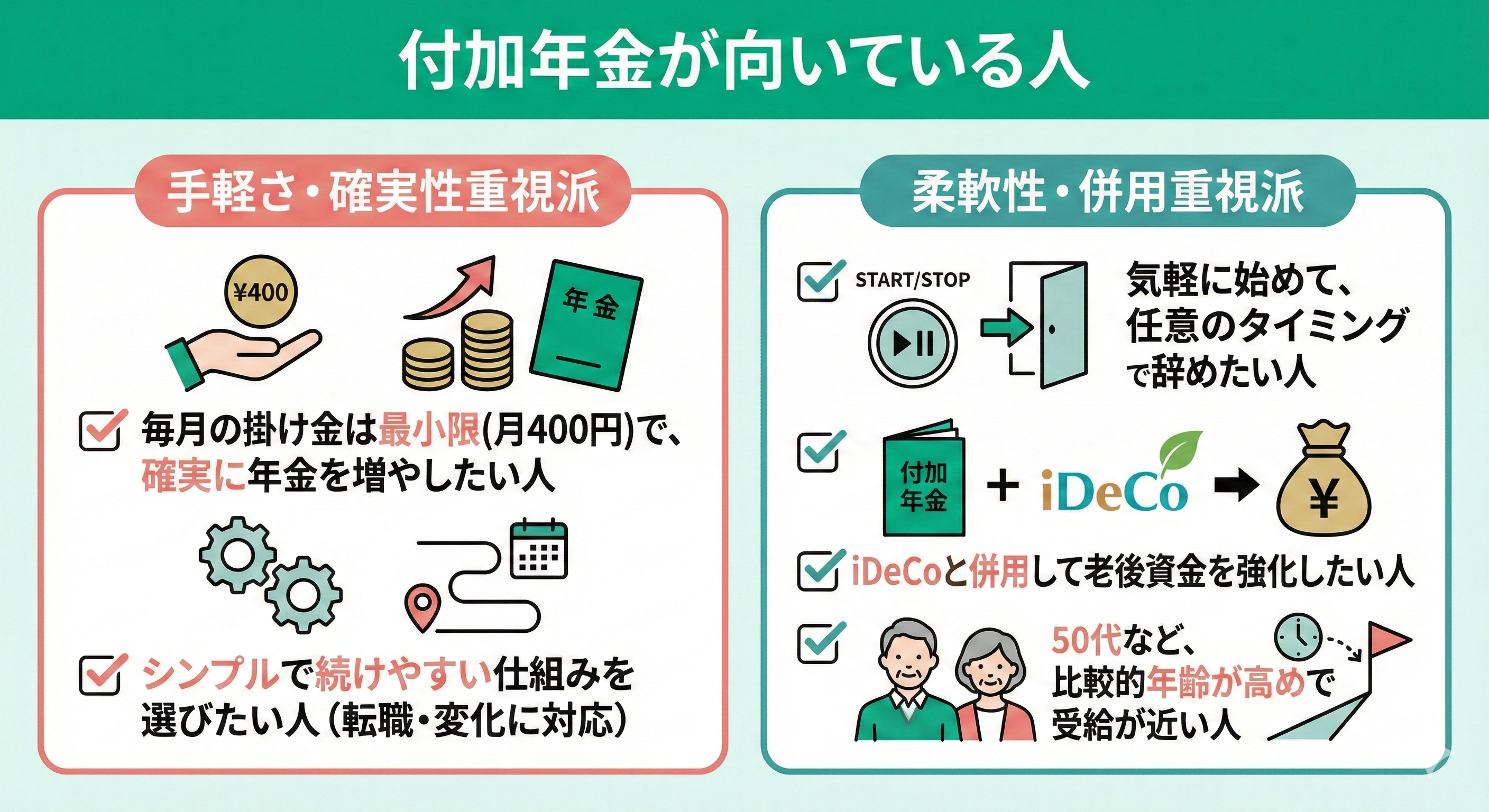

付加年金が向いている人

- 毎月の掛け金は最小限に抑えつつ、確実に年金を増やしたい人

- 転職やライフプランの変化に備えて、シンプルで続けやすい仕組みを選びたい人

- 気軽に始めて、任意のタイミングで辞めたい人

- iDeCoと併用したい人

- 50代など、比較的年齢が高めな人

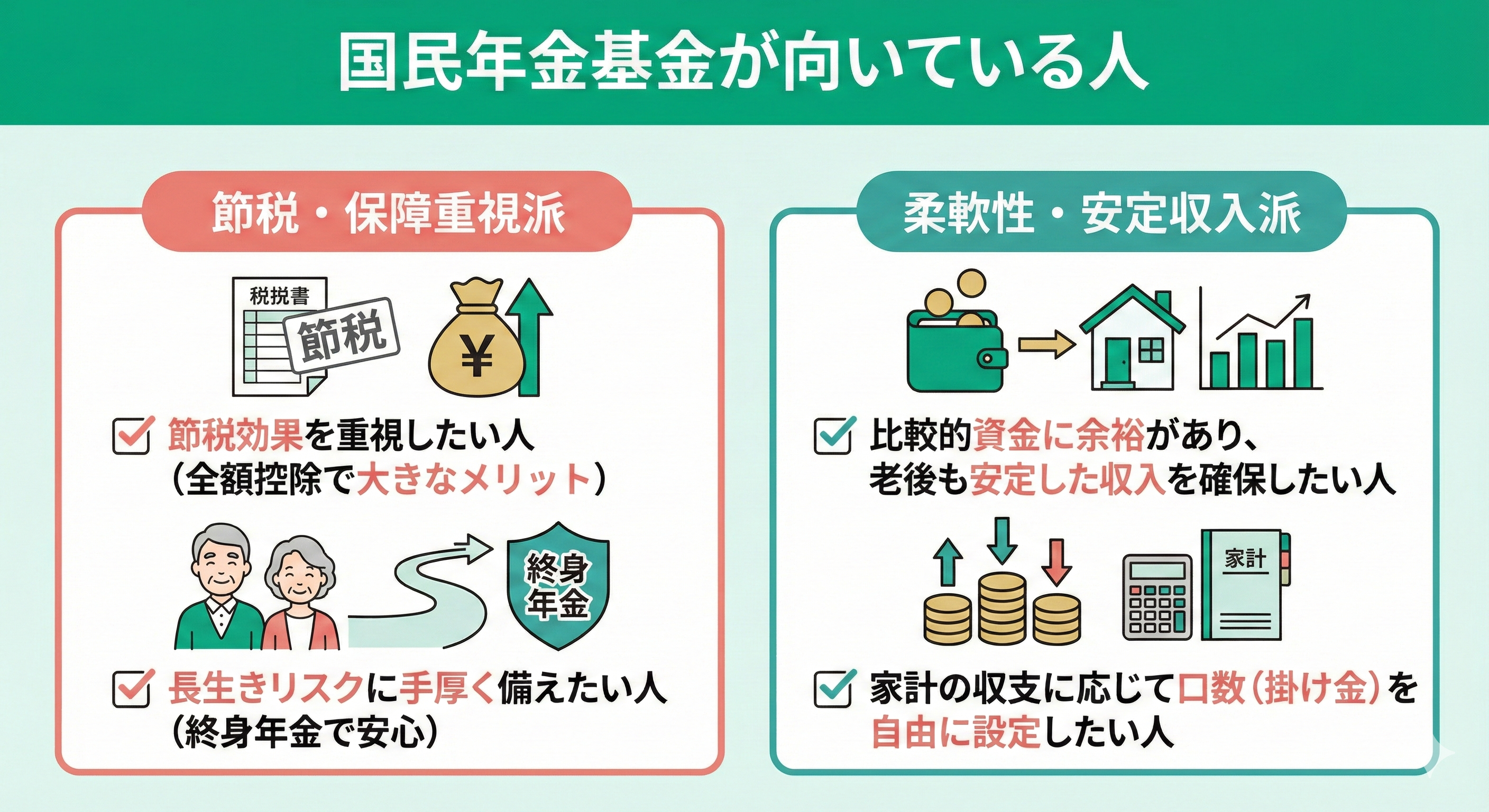

国民年金基金が向いている人

- 節税効果を重視したい人

- 長生きリスクに手厚く備えたい人

- 比較的資金に余裕があり、老後も安定した収入を確保したい人

- 家計の収支に応じて口数(掛け金)を自由に設定したい人

【まとめ】付加年金と国民年金基金、どっちが得かで迷ったらFPに相談を

本記事では、付加年金と国民年金基金はどっちが得なのか3つのポイントで比較、それぞれの違い、向いている人の特徴を解説しました。

手軽に2年で元を取りたいなら付加年金、節税しながら受給額を最大化したいなら国民年金基金が有力な選択肢です。会社員に比べ年金が手薄になりがちな個人事業主にとって、自分に合う組み合わせを早期に選ぶことは不可欠です。

収支や将来のビジョンに基づき、無理のない範囲で賢く制度を活用しましょう。

✔︎ 老後資金・年金に精通したFPが多数所属

✔︎ 相談満足度は業界高水準の98.6%

✔︎ 累計の相談申込件数100,000件突破

✔︎ FP資格取得率100%

✔︎ 3,500人以上のFPの中から厳選されたプランナーのみ対応

✔︎ 公式WEBサイトでFPのプロフィール、口コミ、経歴を確認できる

✔︎ ご予約・日程調整はLINEで完結

✔︎ 土日祝日も相談OK

✔︎ オンラインか訪問か、都合のいい相談形式を選べる

✔︎ 何度でも無料で相談できる