▼この記事を読んでほしい人

- これから家を買おうと考えているシングルマザー

- 住宅購入を検討しているが、家計やお金のことで不安に感じているシングルマザー

- 家を買って後悔しないためのポイントを知りたい人

内容をまとめると

- シングルマザーが家を買うと、住宅ローンの返済や固定資産税、リフォーム費用など思った以上にお金がかかり、引っ越しや再婚のタイミングで後悔する人が多い

- 家を持つと安定した住まいが確保でき、住宅ローン控除や自治体の補助金が使えるなどのメリットが多い

- 後悔しないために、無理のない返済プランやライフプランを立てて、家計や住宅ローンの悩みを専門家に相談するのが重要

- マネーキャリアの無料FP相談なら、相談満足度98.6%で家計や住宅ローン、ライフプランまで幅広くプロに相談でき、安心して家を買う準備ができる

この記事の監修者 谷川 昌平 フィナンシャルプランナー

株式会社Wizleap 代表取締役。東京大学経済学部で金融を学び、金融分野における情報の非対称性を解消すべく、マネーキャリアの編集活動を行う。ファイナンシャルプランナー、証券外務員を取得。メディア実績:<テレビ出演>テレビ東京-テレ東「WBS」・テレビ朝日「林修の今知りたいでしょ!」

>> 谷川 昌平の詳細な経歴を見る

この記事の目次

- シングルマザーが家を買って後悔するのはどんなとき?主な理由5つ

- 毎月の住宅ローン返済のプレッシャーがある

- 固定資産税や火災保険料の負担が増える

- 予想外のリフォーム費用が発生する場合がある

- 簡単に引っ越しができない

- 再婚したいと思ったとき

- 【100人に調査】母子家庭の住まいや住宅購入についてのアンケート

- Q1:あなたは「現在」、どのような住まい方をしていますか?

- Q2:今後、住宅を購入したいと考えていますか?

- Q3:家計や住宅ローンについて、無料で専門家に相談できる窓口があれば利用したいと思いますか?

- 後悔しないために!無料FP相談で自分に合った住宅購入プランを見つけよう

- シングルマザーが家を買うメリット5つ

- 住宅ローンの団体信用生命保険による保障が得られる

- 安定した住宅環境が得られる

- 資産として残せる

- 住宅ローン控除を利用できる

- 貸付金制度や自治体ごとの補助金が利用できる場合がある

- シングルマザーが家を買う上で後悔しないためのポイント4つ

- 家族全体のライフプランを考えて物件を選ぶ

- 初期費用を含めた資金計画を立てる

- 無理のない住宅ローンの返済プランを立てる

- 無料FP相談を活用して専門家のアドバイスをもらう

- シングルマザーで住宅購入に迷った時に使える相談先は?

- シングルマザーが家を買って後悔するのはどんな時?のまとめ

シングルマザーが家を買って後悔するのはどんなとき?主な理由5つ

シングルマザーが家を買って後悔する理由は以下の5つです。

毎月の住宅ローン返済のプレッシャーがある

シングルマザーが家を購入して後悔する大きな理由の一つは、住宅ローン返済のプレッシャーが想像以上に重くのしかかることです。

賃貸であれば、経済状況が悪化した際に家賃の安い物件へ引っ越せますが、住宅ローンは一度契約すると返済額が固定され、柔軟な対応が難しくなります。

ひとり親は共働き家庭と異なり、収入を一人で支える必要があります。子どもの成長とともに教育費が増加し、生活費もかさむ中で、収入が不安定になれば家計は一気に厳しくなるのです。

病気や失業など、予期せぬ出来事が起これば、ローン返済が家計を圧迫し、精神的にも追い詰められることになりかねません。

「これほど負担が大きいとは思わなかった…」と後悔する人は決して少なくないのです。

だからこそ、家を購入する前に、長期的な視点でローン返済額を慎重に決めることが重要です。

「この金額なら、収入が減っても無理なく支払える」という余裕を持たせることで、購入後の不安を最小限に抑えられます。

住宅購入は人生の大きな決断です。後悔しないためにも、身の丈に合った返済計画を立てましょう。

固定資産税や火災保険料の負担が増える

住宅ローンの支払いに意識が集中しがちですが、実際には固定資産税や火災保険料の維持費が家計を圧迫し、生活に余裕がなくなるケースも少なくありません。

固定資産税は、住んでいる自治体や物件の評価額によって異なりますが、都市部では年間20万円以上かかることもあります。

月々の支払いに換算すると約1万6,000円で、決して軽い負担ではありません。

また、火災保険料も契約内容によっては年間10万円以上かかる場合があり、災害リスクの高い地域ではさらに高額になります。

維持費を考えずに家を購入すると「ローンは払えるけど、その他の出費が想定以上で苦しい」と感じることになります。

火災保険・地震保険の賃貸と一軒家(特に木造)の比較表を作成しました。

| 項目 | 賃貸 | 一軒家(木造) |

|---|---|---|

| 火災保険料(年間) | 10,000円〜20,000円 | 30,000円〜100,000円 |

| 地震保険料(年間) | 5,000円〜10,000円 | 20,000円〜50,000円 |

| 合計(年間) | 15,000円〜30,000円 | 50,000円〜150,000円 |

| 特徴 | 大家が保険加入するた め借主の負担は軽め | 建物の評価額や所在地で変動。 木造は特に高額 |

予想外のリフォーム費用が発生する場合がある

シングルマザーが家を購入して後悔する理由の一つが、予想外のリフォーム費用です。

購入時は「これで安心」と思っても、築年数が経つほど修繕が必要になり、大きな出費に悩まされることがあります。

たとえば、屋根の修繕費は100万円以上、外壁の塗装は80万〜150万円かかることも。給湯器の交換は20万〜40万円ほど必要になり、水回りのリフォームも数十万円単位で発生します。

中古住宅では、入居後すぐにリフォームが必要になるケースもあり「思っていた生活と違う」と後悔する人は少なくありません。

「家賃を払うより持ち家が得」と考えがちですが、維持費を見落とすと予想外の出費に苦しむことになります。購入前にリフォーム費用も含めた資金計画を立て、余裕をもって暮らせるか慎重に判断しましょう。

簡単に引っ越しができない

賃貸なら転職や子どもの成長に合わせて住み替えができますが、持ち家ではそうはいきません。

「職場が遠くて通勤が大変」「子どもの進学で環境を変えたくなった」と思っても、すぐに動けないのです。

住環境のミスマッチは大きな問題です。ご近所トラブルや騒音、思ったより不便な立地にストレスを感じても、持ち家では引っ越しのハードルが高くなります。賃貸なら契約更新のタイミングで住み替えられますが、持ち家は売却や賃貸に出す手間がかかります。 購入前に「この場所で10年以上住めるか」を冷静に考えましょう。

日常生活の利便性や子どもの将来、周囲の環境を慎重にチェックすることで、後悔を防げます。

再婚したいと思ったとき

家を持つと生活の基盤は安定しますが、環境の変化に対応しにくくなります。

たとえば、再婚相手の勤務地が遠ければ引っ越しが必要になりますが、住宅ローンが残っているとすぐに売却できず、思うように動けません。仮に売れたとしても、市場価格によっては損をする可能性があります。

また、相手が持ち家を所有している場合「どちらに住むか」で意見が食い違うことも少なくありません。

家を持つことは安心感を得られる反面、人生の選択肢を狭めるリスクもあります。将来の変化を見越して、本当に家を買うべきか慎重に考えることが大切です。

【100人に調査】母子家庭の住まいや住宅購入についてのアンケート

母子家庭における住まいの実情と住宅購入への意識について、実際に100人の母子家庭の方々にアンケート調査を実施しました。

現在の住まいの形態や、住宅購入に関してリアルな声を紹介します。

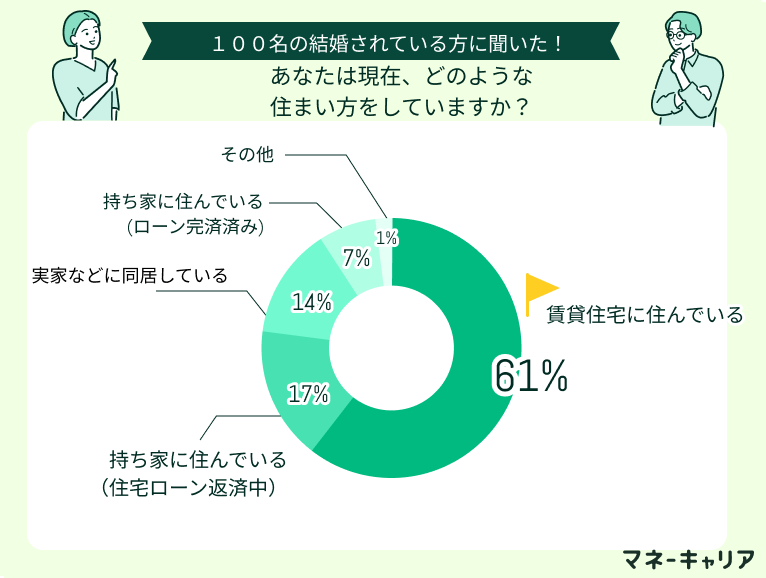

Q1:あなたは「現在」、どのような住まい方をしていますか?

母子家庭の現在の住まい状況について調査した結果を紹介します。

以下のように、賃貸住宅に住んでいる方が 61%と過半数を占める結果になりました。

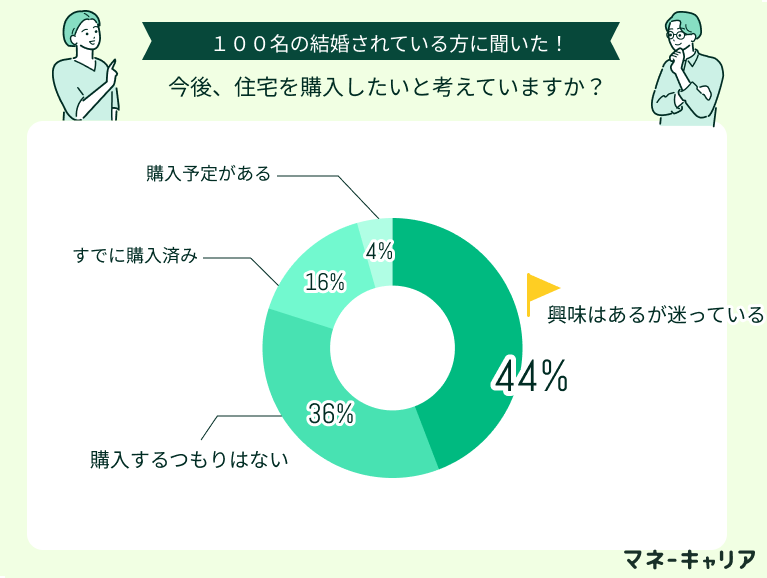

Q2:今後、住宅を購入したいと考えていますか?

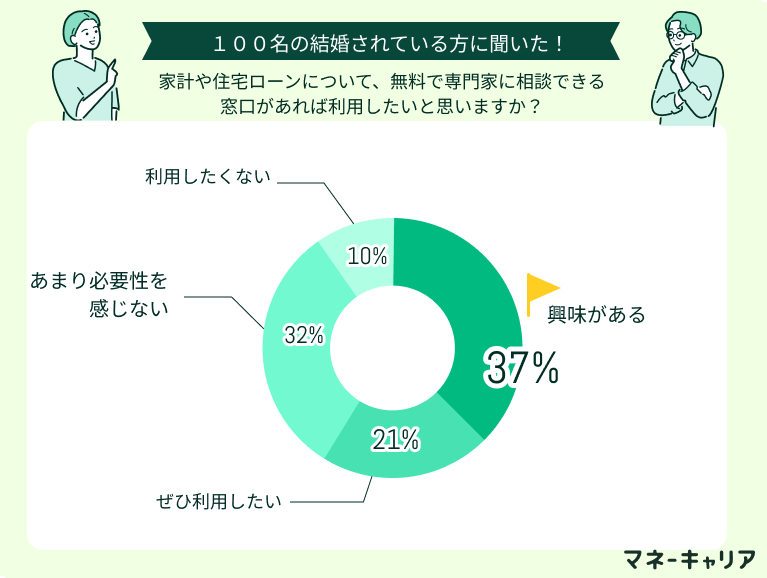

Q3:家計や住宅ローンについて、無料で専門家に相談できる窓口があれば利用したいと思いますか?

後悔しないために!無料FP相談で自分に合った住宅購入プランを見つけよう

住宅購入は人生で最も大きな買い物の一つです。「このローンで本当に大丈夫?」「将来、生活が苦しくならない?」と不安を感じる方は多いでしょう。

このような悩みを解決するなら、FP相談がおすすめです。

FPは、収入や支出、ライフプランをもとに、無理のない住宅購入プランを提案してくれます。

実際「毎月の返済額だけで判断し、教育費や老後資金が足りなくなった」という失敗例は少なくありません。

お子さんの進学や親の介護が重なると、予想以上に家計が圧迫されることがあります。

住宅ローンは長期間にわたる契約だからこそ、慎重な資金計画が必要です。

「もっと早く相談すればよかった…」と後悔しないためにも、まずは無料FP相談を活用し、自分に合った住宅購入プランを見つけましょう。

シングルマザーが家を買うメリット5つ

シングルマザーが家を買うメリットは以下の5つです。

住宅ローンの団体信用生命保険による保障が得られる

シングルマザーが家を購入するメリットは、団体信用生命保険の保障を受けられることです。

団体信用生命保険に加入すれば、契約者が亡くなったり、重い病気で働けなくなったりした場合、残りの住宅ローンが全額免除されます。

一方、賃貸住宅では住居費の負担が一生続きます。家賃10万円の賃貸に住んでいる場合、万が一の際も支払い義務は変わらず、家族に大きな負担がのしかかります。

しかし、持ち家なら団信によってローンの支払いがなくなり、子どもたちは経済的な心配をせずに住み続けることができます。

「もしもの時」に備え、子どもたちに安心できる住まいを残せるのは、家を購入する大きな理由の一つではないでしょうか。

安定した住宅環境が得られる

住まいが変わらなければ、子どもは転校の心配をせずに同じ友達と過ごせます。習い事を続けやすく、学校環境も一定のため、精神的な安定にもつながります。

賃貸住宅と異なり、家賃の値上がりや契約更新に振り回されることもありません。一軒家なら、生活音を気にせず伸び伸びと過ごせるため、親子ともにストレスが軽減されます。

「騒いだら迷惑かな」と気を遣いせずに暮らせるのは大きな魅力です。

住宅ローンの負担はあるものの、長期的には賃貸よりも経済的な安定につながる場合も。将来の安心を手に入れる手段として、家を持つことは十分に価値があります。

資産として残せる

賃貸では毎月の家賃がかかるだけで手元に何も残りませんが、持ち家ならローン完済後は自分の資産になります。

子どもに引き継ぐこともでき、売却すれば老後資金として活用することも可能です。人気エリアの物件なら、将来的に価値が上がる可能性もあります。

30年後に高値で売却できれば、得た資金でより良い住まいの購入や老後の生活を充実させられます。

住宅ローン控除を利用できる

シングルマザーが家を購入するメリットの一つに、住宅ローン控除を利用できる点があります。住宅ローンの残高に応じて所得税の一部が軽減される制度で、家計の負担を減らす支援策です。

毎月の返済負担が大きいひとり親にとって、控除は実質的な節約につながります。

たとえば、年末時点のローン残高が2,000万円なら、控除率0.7%で年間14万円の税負担が軽減され、10年間続けば最大140万円の節税が可能です。

ただし、控除を受けるには確定申告が必要です。初年度は手続きが必要ですが、翌年以降は年末調整で適用されるため、一度の申請で長く恩恵を受けられます。

住宅ローン控除を活用すれば、節税しながら安心してマイホームを持てます。

貸付金制度や自治体ごとの補助金が利用できる場合がある

国や自治体の支援制度を活用できます。住宅取得を後押しする貸付制度や補助金が用意されており、経済的なハードルを下げることができます。

国が実施する「母子父子寡婦福祉資金貸付制度」では、シングルマザーの住宅取得を支援するために、無利子または低金利で資金を借りられます。具体的な貸付条件は以下の通りです。

| 資金の種類 | 限度額 | 据置期間 | 償還期間 | 利率 |

|---|---|---|---|---|

| 住宅資金 | 1,500,000円 (特別の場合は2,000,000円) | 6ヶ月 | 6年以内 (特別の場合は7年以内) | 保証人あり:無利子 保証人なし:年1.0% |

母子父子寡婦福祉資金貸付制度を活用すれば、頭金やリフォーム費用の一部を無利子で借りられるため、資金のやりくりがしやすくなります。

「家を買いたいけれど、貯金が少なくて不安…」という方にとって、心強い支援策といえるでしょう。

シングルマザーが家を買う上で後悔しないためのポイント4つ

シングルマザーが家を買う上で後悔しないためのポイントは以下の4つです。

家族全体のライフプランを考えて物件を選ぶ

初期費用を含めた資金計画を立てる

シングルマザーが家を購入する際、後悔しないためには初期費用を含めた資金計画が欠かせません。

住宅ローンの返済に意識が向きがちですが、購入時には多くの初期費用が発生します。

何も考えずに家を買うと「思った以上にお金がかかる…」と後悔します。中古の一軒家を購入する場合「頭金」「諸費用」「引っ越し費用」「リフォーム費用」などが必要です。

頭金は物件価格の10~20%が目安で、2,000万円の物件なら200~400万円。諸費用は6~10%で、登記費用・仲介手数料・ローン手数料・火災保険料などを含めて120~200万円ほどかかります。

無理のない住宅ローンの返済プランを立てる

シングルマザーが家を購入する際、重要なのは無理のない住宅ローンの返済プランを立てることです。

「せっかくのマイホームなのに、ローンの返済が厳しくて後悔…」とならないためにも、現時点の収入だけでなく、将来の変化も見据えた計画を立てる必要があります。

ひとり親の収入は一馬力であるため、病気や転職、勤務先の変化による収入減が家計に直撃します。そのため「今の収入なら払える」とギリギリの返済額を設定するのは危険です。

目安として、月々の返済額は収入の30%以内に抑え、突発的な出費にも対応できるよう貯金を確保しましょう。

また、子どもの進学費用や習い事など、今後増える支出も考慮することが大切です。

無料FP相談を活用して専門家のアドバイスをもらう

シングルマザーが家を買うなら、後悔しないための準備が必要です。

住宅は一度購入すると簡単に手放せず、住宅ローンは長期にわたる負担になります。そのため、無理のない資金計画を立てることが重要です。

しかし、不動産会社のFPに相談すると「ローンが組める前提」で話が進み、収入や生活費に合わない住宅を勧められるケースもあります。

「月々の支払い額だけで判断し、生活が圧迫される」失敗例は少なくありません。教育費や老後資金も考慮せずに住宅ローンを組んでしまうと、後になって家計が苦しくなることも。

だからこそ、不動産と無関係な独立系のFPに相談し、住宅購入だけでなく家計全体のバランスを見たアドバイスを受けることが大切です。

シングルマザーで住宅購入に迷った時に使える相談先は?

シングルマザーで住宅購入をするのは難しいのでは?と思ってしまう人は多く、実際に住宅購入で後悔しているシングルマザーもいます。

しかし、住宅購入で受けられる保障や補助金などのメリットは十分にあるので、長期的な計画を立てて購入できるのであれば、安心して住める場所を確保するために住宅購入するのも1つの選択肢として有効です。

ただし、家計の状況や、ライフステージごとの出費だけでなく、購入した住宅にかかる費用なども含めた長期的な計画を立てる必要があるため、住宅購入にも詳しいお金のプロに相談しておくのがおすすめです。

数あるサービスの中でも、相談満足度98.6%という高い評価を得ているマネーキャリアなら、住宅購入のメリット・デメリットはもちろん、生活費や将来の教育費や老後のお金まで考えた総合的なアドバイスがもらえます。

何度でも無料で相談可能な上に、土日祝日でも相談可能で、最短30秒で予約ができるので、まずは気軽に予約し、相談してみましょう。

お金に関するすべての悩みにオンラインで解決できる

マネーキャリア:https://money-career.com/

- シングルマザーが家を買う際の注意点や、メリット・デメリットを詳しく解説してくれる

- 住宅購入のお金だけでなく、総合的な家計の悩みも含めて相談できるので、お金の不安を軽くできる

- オンライン相談もできるので、忙しい人でも相談しやすい

シングルマザーが家を買って後悔するのはどんな時?のまとめ

本記事ではシングルマザーが家を買って後悔してしまう原因や、購入のメリットや注意点について詳しく解説しました。

ポイントをまとめると以下のようになります。

- シングルマザーが家を買って後悔するのは、ライフスタイルが変えにくくなる点と、購入時に想定していなかった税金・保険金・修繕費用などお金の悩み

- シングルマザーが家を買うメリットとして団体信用生命保険による保障や補助金・控除など金銭的なメリットがある

- そのため、長期的な計画を立てて無理のない返済ができるのであれば、住宅購入は有効な選択肢の1つになる

- ただし、初期費用や返済のペースなども含めた家計計画が必須になるので、FPなどの家計の専門家に相談しておくのがおすすめ