「老後資金5000万円は夫婦2人にとって足りるのか不安」

「老後資金5000万円で夫婦2人が安心して暮らせるか知りたい」

とお悩みではないでしょうか。

- 結論、老後資金5000万円は夫婦2人にとって一般的には十分な金額ですが、生活レベルや健康状態によって必要額は大きく変わります。

この記事では老後資金5000万円の妥当性や実際の体験談を紹介します。

この記事を読むことで、老後資金5000万円が自分たち夫婦にとって適切かどうかが判断でき、安心して老後を迎える準備ができるようになるので、ぜひご覧ください。

井村FP

「今の老後資金で今後安心して暮らせるか不安」「今から資産運用などするべきか迷う」

そんな方は

マネーキャリアの

無料相談窓口にご相談ください。

老後資金の専門家(FP)が現在の貯蓄・資産状況や今後のライフプランをもとに

老後に必要な資金の試算や資金計画をアドバイスいたします。

質が高く顧客対応に優れた専門家(FP)のみが対応するため、はじめての方も安心してご相談ください!

この記事の監修者

井村 那奈

フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

続きを見る

▼

閉じる

▲

老後資金5000万円は夫婦2人にとって十分?必要額の目安と考え方

老後資金5000万円は夫婦2人にとって十分な金額と言えますが、生活スタイルや価値観によって必要額は変わってきます。

総務省の家計調査によると、60代の夫婦世帯の平均支出は月額約31万円となっており、年間では約372万円の支出が発生します。

公的年金の平均受給額は夫婦2人で月額約28万円程度のため、年間で約36万円の不足が生じる計算になります。

この不足分を20年間補うとすると約720万円、25年間では約900万円が必要となります。

つまり、5000万円の老後資金があれば、一般的な生活レベルを維持しながら十分に余裕を持った老後を過ごすことができると考えられます。

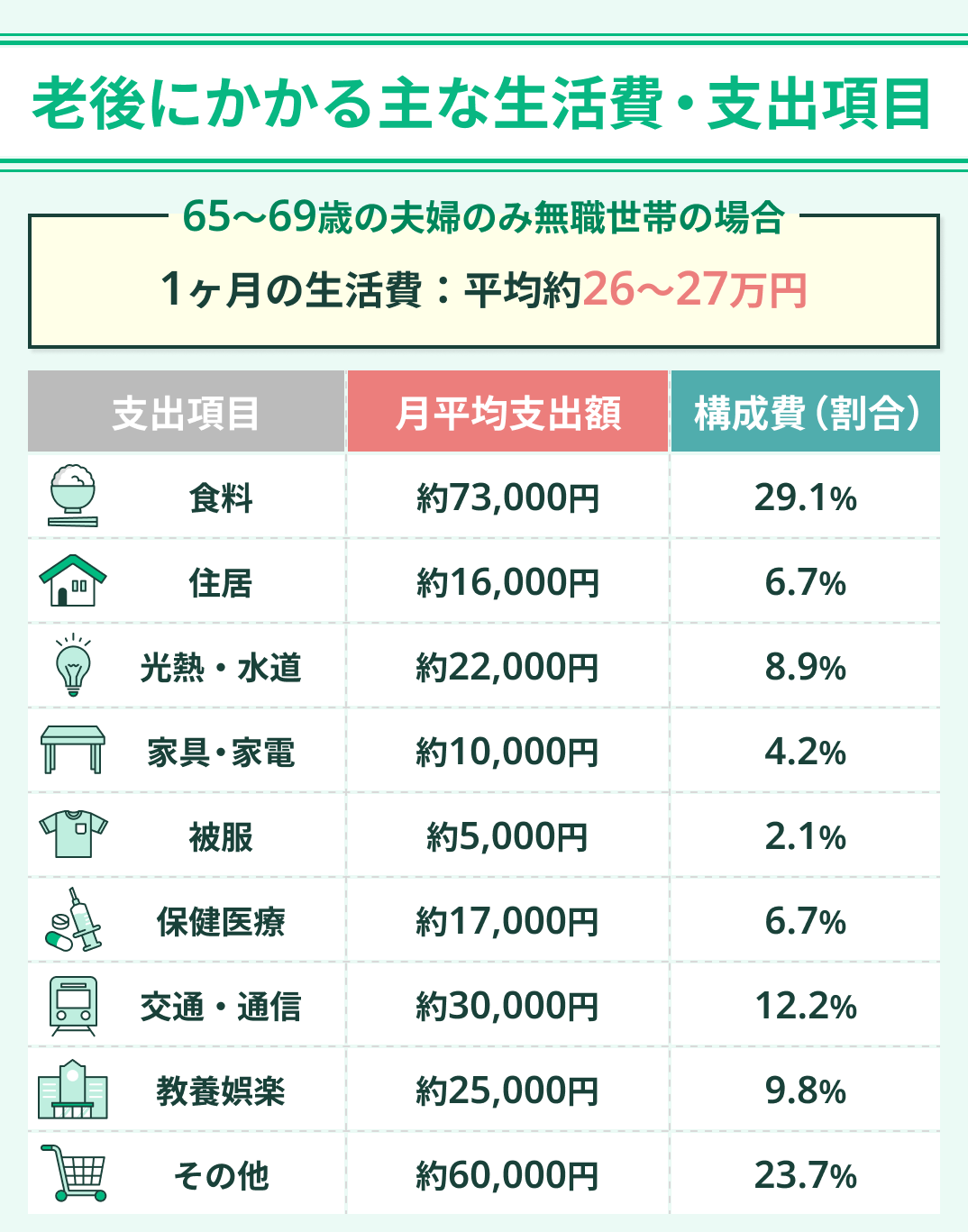

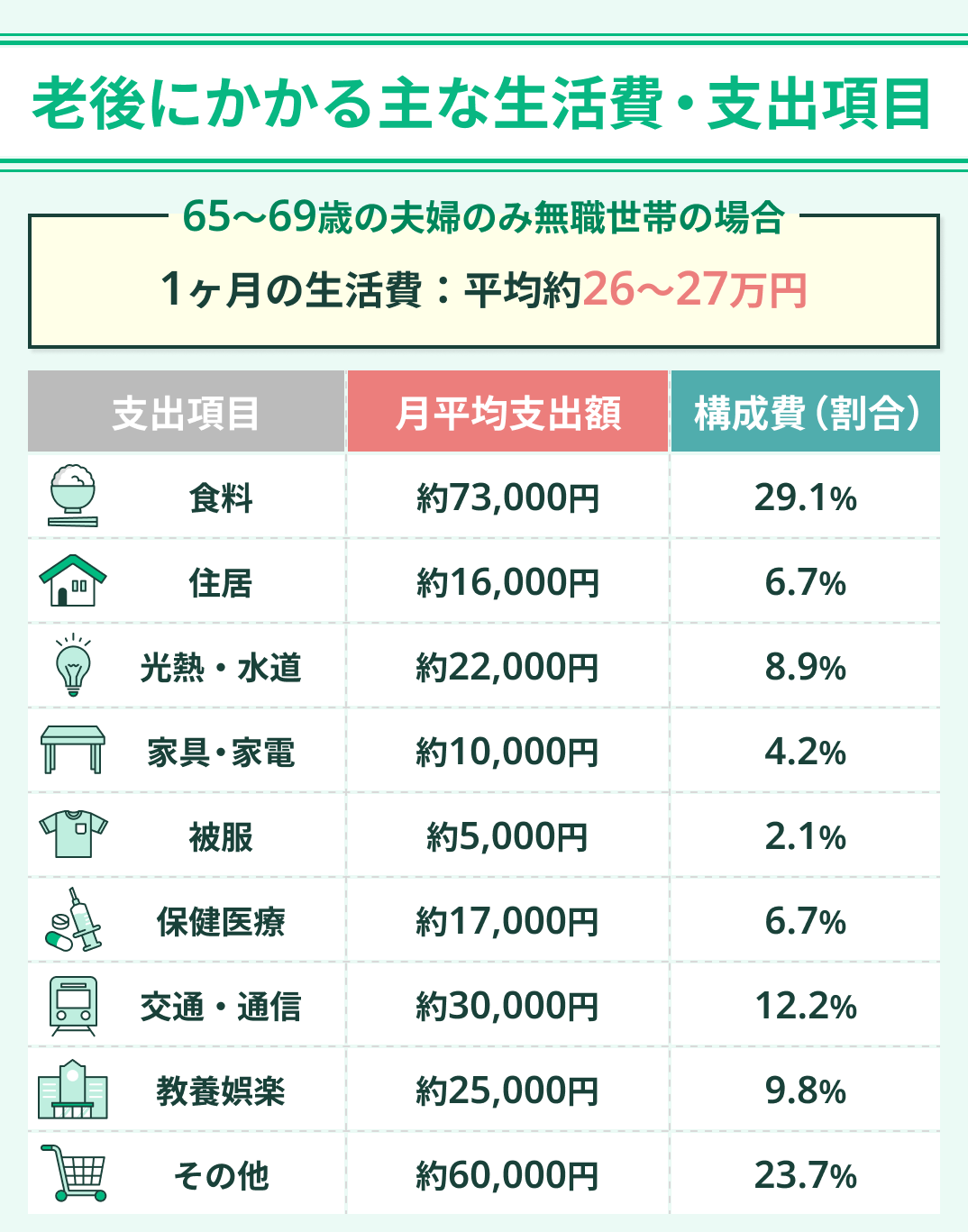

老後にかかる主な生活費・支出項目

65〜69歳の夫婦のみ無職世帯では月々の生活費(消費支出)が平均約26万〜27万円にのぼります※。

主な支出項目とその平均額は以下のとおりです。

| 支出項目 | 月平均支出額 | 構成比(割合) |

|---|

| 食料 | 約73,000円 | 29.1% |

| 住居 | 約16,000円 | 6.7% |

| 光熱・水道 | 約22,000円 | 8.9% |

| 家具・家事用品 | 約10,000円 | 4.2% |

| 被服および履物 | 約5,000円 | 2.1% |

| 保健医療 | 約17,000円 | 6.7% |

| 交通・通信 | 約30,000円 | 12.2% |

| 教養娯楽 | 約25,000円 | 9.8% |

| その他 | 約60,000円 | 23.7% |

※参照:家計調査報告|総務省統計局

ご覧のように、支出の中で最も大きな割合を占めるのは食費で、月に約7.3万円と全体の3割近くを占めています。

「その他」には交際費や雑費など分類されない諸支出が含まれ、全体の約2割を占めています。医療費も平均で約1.7万円(6~7%)かかっており、高齢になるほど増える傾向があります。

また、住居費は平均約1.7万円と比較的小さいですが、これは持ち家の世帯が多く住居費負担が低いためです。賃貸の場合は家賃分の負担が増え、住居費が平均以上にかかる可能性があります。

井村FP

平均的な支出データを確認した後は、住居形態や住んでいる地域によって「自分の場合はいくら必要なのか」という現実的なラインを見極めることが大切です。

持ち家か賃貸かによる収支の差や、資産残高によって変わる将来の生活水準の比較については、こちらの資料にまとめました。

老後設計を破綻させないための正しい戦略を知りたい方は、下記のガイドを無料ダウンロードしてご活用ください。

\簡単20秒!メールアドレス登録で無料ダウンロード/

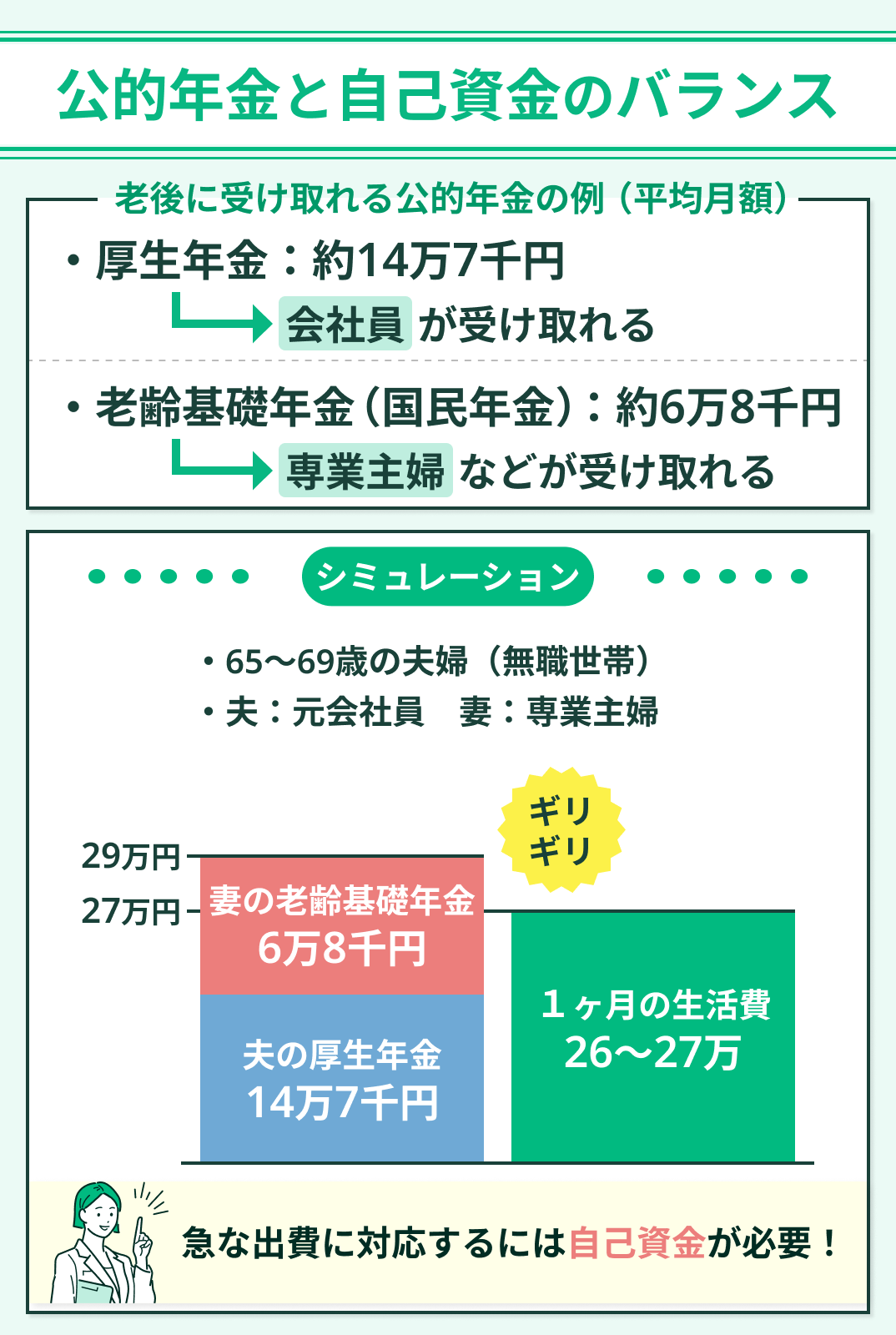

公的年金と自己資金のバランス

老後の収入の柱となる公的年金ですが、その平均受給額は夫婦2人で生活費をまかなうには十分とは言えません。

- 会社員などが加入する厚生年金の平均月額は、約14万7千円※1

- 専業主婦などが受け取る老齢基礎年金(国民年金)の満額は月約6万8千円※2

夫が平均的な厚生年金、妻が満額の基礎年金というモデル世帯でも、夫婦の年金収入は合計で約21万5千円にしかなりません。仮に夫婦ともに厚生年金を受給できる場合でも、2人分で月約29万円の年金収入となり、平均的な生活費に届く程度です。

多くの家庭では夫婦どちらか一方の年金額が小さいため、公的年金だけで老後の支出を賄うのは難しいのが実情です。夫婦2人の平均的な老後生活費は月25~26万円程度です。そのため、公的年金だけでは毎月約3万~4万円が不足する計算になります。

足りない分は、退職金や貯蓄など自分たちで用意した老後資金(自己資金)で補填しなければいけません。仮に毎月約4万円の不足を預貯金で補う場合、年間では約48万円、20年で約960万円、30年では約1,440万円もの自己資金が必要です。

井村FP

- このままの貯蓄額で本当に安心して暮らせるのか不安...

- 今からでも資産運用を始めるべきか知りたい

老後資金の専門家(FP)が、年金や老後の資産運用など必要なお金を整理し、今できる対策を一緒に考えます。

老後資金対策や家計の見直しなど、トータルで支援可能なので、ぜひご相談ください!

>>マネーキャリアの公式ページはこちら

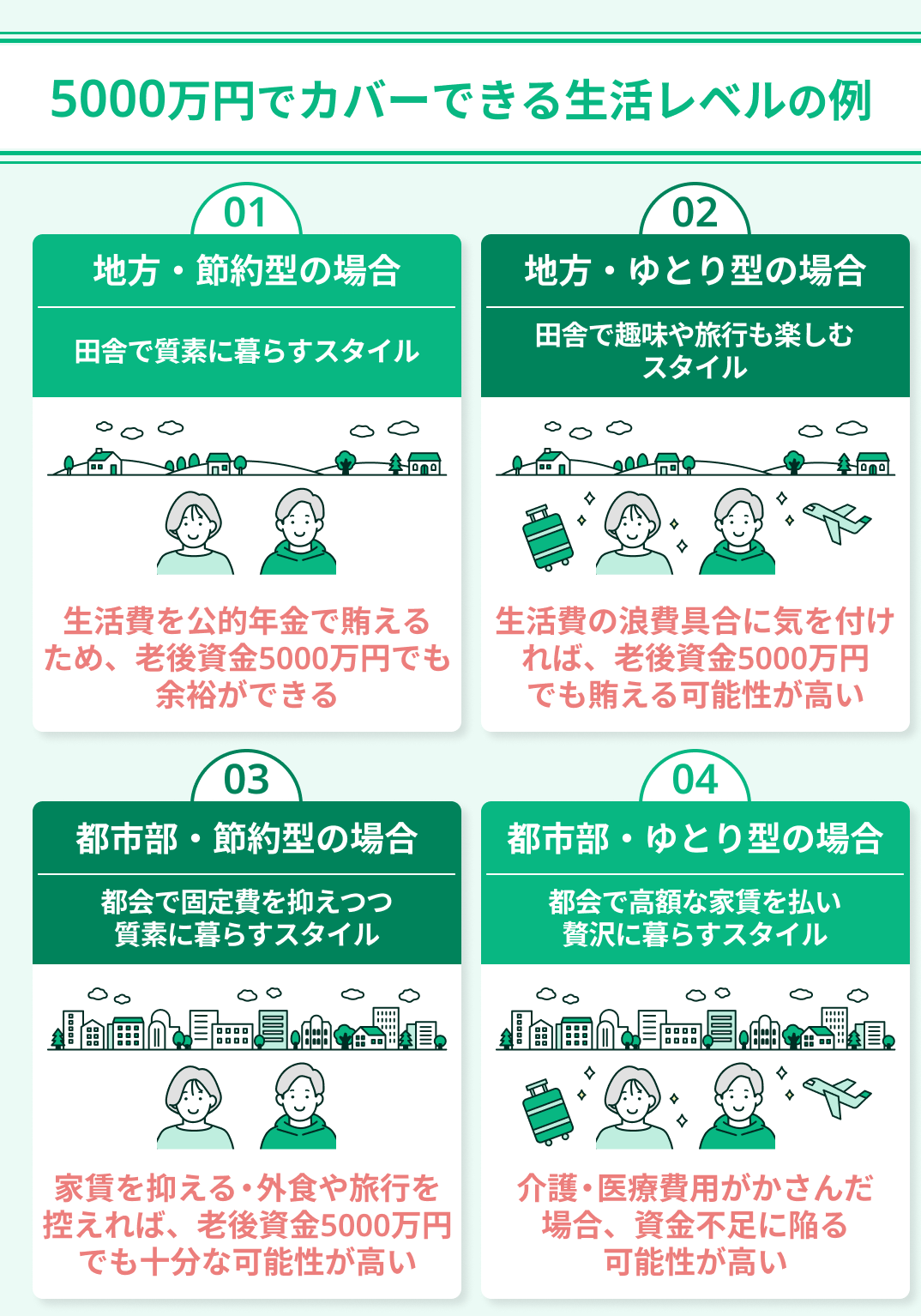

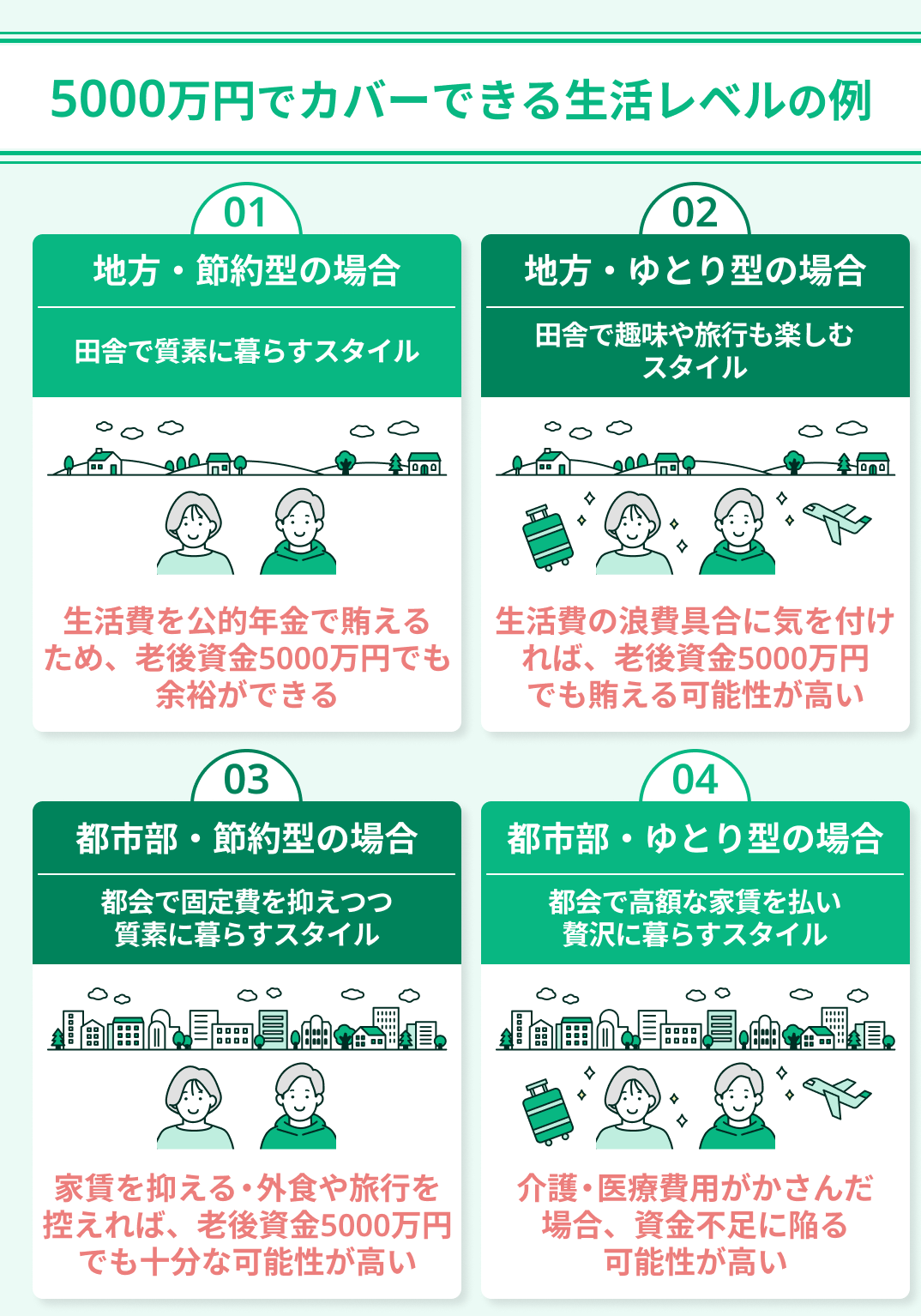

5000万円でカバーできる生活レベルの例

老後資金5000万円で具体的にどの程度の生活が可能なのか、地方と都市部、節約型とゆとり型の4つのパターンで考えてみましょう。

田舎で質素に暮らすケース。生活費を月20万円程度に抑えられれば、公的年金で大半を賄え、5000万円の老後資金には大きな余裕が生まれます。

持ち家で家賃負担がなければ、さらにゆとりが大きくなるでしょう。日常の出費を切り詰めることで、資金を減らしすぎずに暮らせます。年に一度旅行に行く余裕も生まれるでしょう。

田舎で趣味や旅行も楽しむゆとりある暮らし。家賃が安い地方では、5000万円あれば夫婦でゆとりある生活を送れます。

家賃5万円の賃貸に30年間住んでも家賃総額は約1500万円で済み、年金と5000万円の蓄えで十分まかなうことが可能です。ただし、ぜいたくの度合いによっては老後資金が最高で7500万円程度必要になるケースもあります。

都会で固定費を抑えつつ質素に暮らすケース。持ち家があるか郊外の手頃な賃貸に住めば、生活費を月25万円前後に抑えられます。

老後資金5000万円があれば、公的年金で足りない分を補っても資金に余裕が生じ、都市部でも基本的な生活は十分可能でしょう。外食や旅行の頻度を抑えれば、不足なく暮らせます。

都会で高額な家賃を払い、贅沢に暮らすケース。東京23区内などでの家賃15万円の賃貸に20年間住むと、それだけで約3720万円の支出になります。

ゆとりある都市生活には老後資金7000万円前後が必要との試算もあり、5000万円では長期間の維持は難しい可能性が高いでしょう。仮に長生きしたり介護費用がかかったりすると、資金不足に陥るリスクが高まります。

東京23区内の家賃相場は、区によって大きく変わります。千代田区が高く平均家賃は14.87万円、江戸川区が安く平均家賃は8.46万円です。

夫婦2人の老後資金でお悩みの場合は無料のFP相談を活用しよう

夫婦2人の老後資金について悩んでいる場合は、専門家であるFPへの無料相談を活用することをおすすめします。

老後資金の必要額は、現在の生活レベル、健康状態、住居の状況、趣味や価値観など、様々な要因によって大きく異なります。また、公的年金の受給額も職歴や加入期間によって個人差があるため、一般的な目安だけでは適切な判断ができません。

FPに相談することで、あなた方夫婦の具体的な状況に基づいた詳細なシミュレーションを作成してもらえます。

さらに、現在の資産状況から目標金額に到達するための具体的な資産形成プランも提案してもらえるため、安心して老後を迎える準備ができます。

数あるFP相談の中でおすすめは、無料で相談できる「マネーキャリア」の相談窓口です。

完全無料サービスなので、気になる方はこちらからお問い合わせください。

>>マネーキャリアの公式ページはこちら▶

井村FP

本文で触れた住居や生活レベルによる違いをふまえ、まずは「自分たち夫婦の場合はいくら必要なのか」という現実的なラインを確認してみましょう。

住居形態や地域別のシミュレーション、そして老後設計を狂わせる意外な落とし穴については、こちらの資料にまとめました。

専門家に相談する前に、自分たちの生活水準に合わせた具体的な目標額を整理しておきたい方は、下記のガイドを無料ダウンロードしてご活用ください。

\簡単20秒!メールアドレス登録で無料ダウンロード/

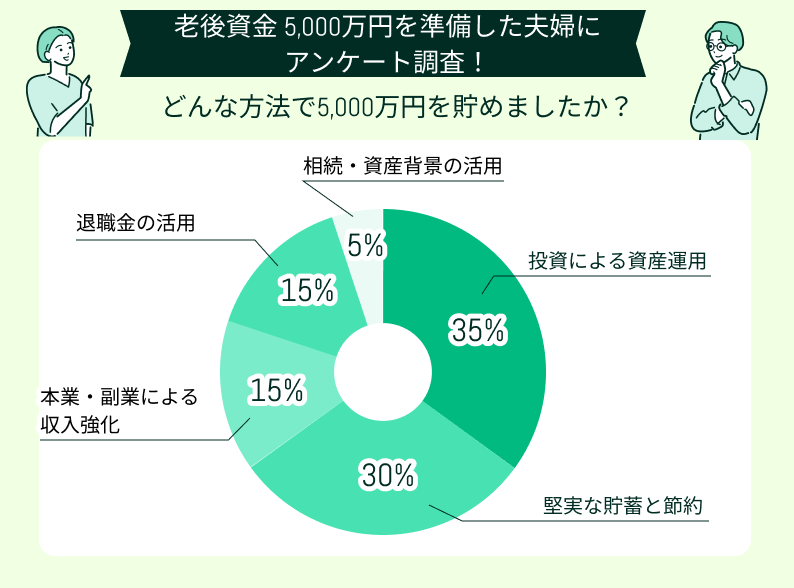

老後資金5000万円を準備した人に聞いた!リアルな声とアドバイス【アンケート結果】

老後資金5000万円の準備は簡単ではありません。資産形成には長期間の計画や努力が必要であり、具体的な取り組みを知りたい人も多いでしょう。実際に5000万円を貯めた方々は、どのような方法や工夫で資金を貯めたのでしょうか。

また、老後の生活費について、毎月必要だった金額も明らかにしました。事前に想定した金額と実際にかかった費用に差があったのかも気になるポイントでしょう。さらに、老後を迎えた方々からは「準備段階で注意すべきだった点」や「これから準備を始める人へのアドバイス」も寄せられています。

具体的な経験に基づくリアルな声を通して、実践的で役立つ老後資金準備のヒントを学びましょう。今回のアンケート結果は、あなたの資金計画の参考になるでしょう。

どんな方法で5000万円を貯めましたか?

老後資金5000万円を貯めた方々は、主に投資による資産運用や貯蓄と節約の徹底、本業や副業での収入増加など、複数の方法を併用しています。目立ったのは資産運用で、早くから積立投資や分散投資を取り入れ、計画的に資産を増やしてきた人が多くいました。

また、日常の節約や無駄遣いの見直しといった地道な努力を重ねた方もいます。加えて、収入そのものを高めるために、本業でのスキルアップや副業への積極的な取り組みが効果的だったと語る人もいました。

井村FP

<目標金額への達成は早めの対策がおすすめ!>

退職金をしっかり活用したり、相続財産などを老後資金に組み込んだりする工夫も見られます。

この結果から、自分に合った複数の方法を早期に見つけて継続的に実践すれば、目標の金額を達成しやすくなると分かります。早めに資金形成の方法を検討し、着実に取り組みましょう。

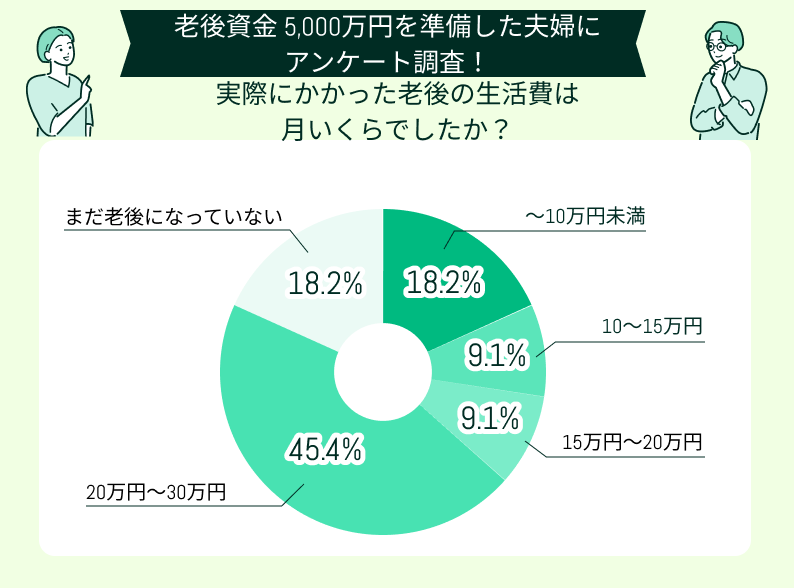

実際にかかった老後の生活費は月いくらでしたか?

アンケートの結果を見ると、多くの方が月々の老後生活費として20万円から30万円を使っていることがわかります。この金額は夫婦世帯における一般的な生活水準の目安に近く、日々の暮らしをゆとりを持って過ごすためには妥当な範囲と考えられます。

一方で、月10万円以下の少ない金額で暮らしている方もおり、ライフスタイルや居住地域、住宅事情によって必要な生活費にかなりの差があると分かりました。この結果を踏まえると、老後資金を準備する際は平均的な数字だけにとらわれず、自身の生活環境や希望する暮らし方に合わせて、具体的な金額を見積もる必要があります。

井村FP

<老後の生活資金にはゆとりを持たせよう!>

老後になって初めて気づく支出もあるため、少し余裕を持たせた計画を立てると安心感が増します。医療費や介護費用、住宅の修繕費など、予測が難しい費用はゆとりを持って見込んでおくとよいでしょう。

自分たちの希望する老後の暮らしを明確にし、その実現に向けて十分な資金を早期から計画的に準備しましょう。

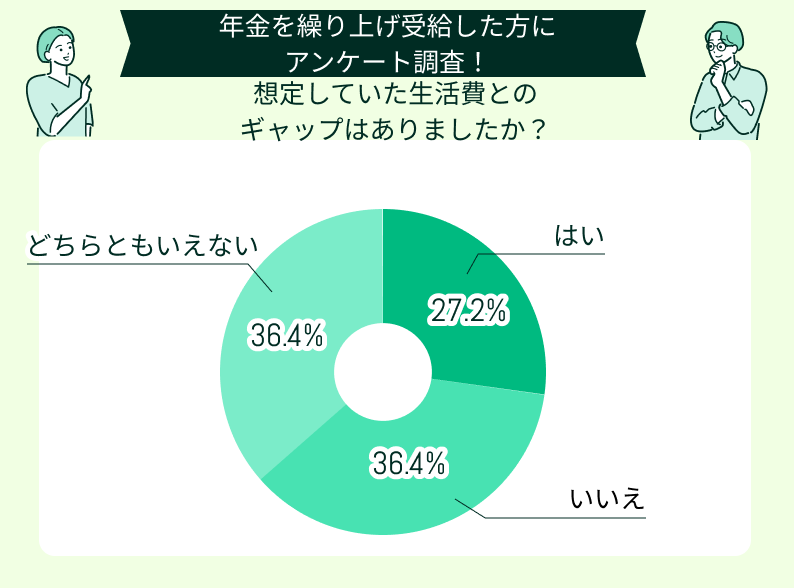

想定していた生活費とのギャップはありましたか?

アンケートの結果では、老後の生活費が想定と異なったと感じている人が一定数います。予想外の支出が生じることで、当初の見積もりが崩れたケースも見られました。一方で、ほぼ想定通りだった人もいますが、どちらともいえないと感じる人も多くいました。

具体的な支出内容を十分に把握できていなかったため、実際の生活を始めて初めて明確になった部分があると推測できます。医療や介護、住宅修繕費などの突発的な費用については、予測の難しさから準備不足が目立ちました。このことから、老後資金計画を立てる段階で、予備費や余裕資金を一定程度確保しておく重要性が浮き彫りになっています。

井村FP

<事前のシミュレーションが大切!>

想定していた生活費とのギャップに困らないためには、細かな支出項目まで事前にシミュレーションし、一定の余裕をもって準備しましょう。

また、実際に老後を迎えた方々の経験談を参考にすると、より現実的な生活費のイメージがつかみやすくなります。

これから準備する人へのアドバイス・後悔しないためのポイントがあれば教えてください

ここでは「これから準備する人へのアドバイス・後悔しないためのポイントがあれば教えてください」という内容をもとに、口コミを紹介します。

早めの投資と節約が鍵になりました

私は若い頃から株式や投資信託で資産運用を始め、同時に無駄遣いを避けて堅実な生活を送りました。住宅ローンも早期完済したため、老後資金5000万円を余裕をもって確保できました。生活費もほぼ想定通りで、資産運用の成果と長年の節約が老後の安心につながったと感じています。老後を豊かに過ごすには、早めの資産形成と節約が大切だと実感しました。

予想以上の出費がありました

夫と老後生活に入ったものの、実際に生活してみると、医療費や家電の買い替えが想定外の出費として重なりました。計画より生活費が月々数万円多くかかっています。資金には余裕を持たせていましたが、それでも予想を超えた出費は少し不安です。老後資金を準備する段階では、予備資金をしっかりと多めに確保しておく必要性を痛感しました。

副業と節約で貯蓄に成功

本業だけでは老後資金が不安だったため、副業を始めました。収入を増やしつつ節約を徹底し、計画通り5000万円の貯蓄を達成しました。副業の収入は想像以上に大きく、資産形成を早められました。老後生活費も予想より少なく済み、副業と節約の組み合わせが成功の秘訣だったと思います。早期から収入を増やす方法を考えることをおすすめします。

退職金を上手に活用できました

長年勤めた会社から退職金が出たため、その一部を老後資金として活用しました。ただし、退職金だけに頼らず、若いうちから貯蓄を続けていたのが良かったです。実際に老後に入っても生活費は想定内で収まり、心配したほどのギャップはありませんでした。老後資金として退職金をあてにするなら、それまでの貯蓄もしっかり積み上げておくべきだと感じました。

FPへの相談が安心感につながりました

自分一人で資金計画を立てるのが難しく、FPに相談しました。実際にプロのアドバイスを受けると、老後の生活費や必要な資金が明確になり、不安が解消されました。また、想定外の医療費や介護費に備えた予備資金の準備方法まで具体的に教えてもらい、自信をもって老後に臨めました。迷っている方にはぜひFPに相談することをおすすめします。

口コミの結果から、老後資金5000万円を貯めた人は、投資や副業、節約など複数の手段を併用しています。若い頃から資産運用を始めたり、副業で収入を増やしたりしたことが成功のポイントになっています。

また、退職金を利用した人も、それに頼りすぎず、計画的な貯蓄を進めている傾向が目立ちました。一方で、医療費や家電の買い替えといった突発的な出費が予想以上に多く発生したケースもあります。老後生活を実際に始めると、事前に考えていたよりも費用がかかる可能性が高いため、余裕を持った資金計画を立てておく必要があります。

井村FP

<シミュレーションはFPの得意分野!>

こうした老後資金の準備には、専門家であるファイナンシャルプランナー(FP)への相談がおすすめです。FPに相談すると、具体的な資金シミュレーションができるため、計画に自信を持てます。

マネーキャリアでは、実績豊富なFPが多数在籍し、老後資金の準備や運用方法について中立的な立場から提案してくれます。オンラインで手軽に相談でき、土日祝日も対応可能なため、忙しい方にも安心です。老後資金について不安を感じる場合は、ぜひマネーキャリアでFPに相談しましょう。

老後資金5000万円で安心して暮らすためのシミュレーション

老後に夫婦で安心して暮らすには、

まとまった資金計画が欠かせません。一般的な夫婦では、公的年金だけでは毎月の支出を賄いきれず、不足分を貯蓄で補うケースが多く見られます。

実際「老後に2000万円不足する」といった試算が話題になりました。それを大きく上回る5000万円を蓄えれば、本当に安心できるのでしょうか。老後資金として5000万円を用意できれば心強いですが、その金額でどの程度余裕を持って暮らせるか、具体的なシミュレーションが必要です。

以下では、夫婦2人の標準的な生活費、旅行や医療費などの変動費、長寿時代に備えた資金運用のポイントを紹介します。

- 夫婦2人の標準的な生活費シミュレーション

- 旅行・趣味・医療費などの想定外支出

- 長生きリスクと資金の持たせ方

5000万円が本当に十分かを確かめ、老後の安心につなげていきましょう。

夫婦2人の標準的な生活費シミュレーション

65歳以上の夫婦のみ無職世帯(=年金生活の夫婦)の消費支出は月平均約26万〜27万円にのぼります※1。

このモデルケースでは、食費や交通通信費、光熱費などの基本的な生活費の合計がその水準です。以下は平均的な費目別支出の例です。

- 食費:約6.8万円

- 光熱・水道費:約2.3万円

- 交通・通信費:約2.9万円

- 住居費:約1.6万円

- 保健医療費:約1.6万円

- 教養娯楽費:約2.1万円

- その他の消費支出:約4.9万円

- 月間消費支出合計:約26.9万円(年間約323万円)

老後の標準生活では食費が最も大きな割合を占め、次いで交通・通信費や光熱費が続きます。

一方、住居費は平均約1.5〜1.6万円と低めで、これは持ち家率の高さによるものです。仮に賃貸暮らしの場合は住居費が大きく増えるため、総支出も増加します。

井村FP

<ワンポイントアドバイス>

平均モデルであり、地域や個人の状況によって実際の生活費は異なります。都心部で賃貸住宅に暮らす場合や、高齢夫婦の一方に持病があって医療費がかさむ場合は、月々の生活費がこの平均を上回るでしょう。逆に地方で自家菜園をするなど質素な暮らしをしている場合は、支出をさらに抑えられる可能性もあります。

平均的な実収入(年金収入)は月約24〜25万円程度とされ※2、収支は毎月2〜3万円の赤字になります。この不足分は預貯金で補填する必要があり、30年では累計約900万円もの取り崩しとなる計算です。老後資金5000万円は、この日常の生活費赤字を長期間支える原資となります。

旅行・趣味・医療費などの想定外支出

老後生活では、基本生活費以外にもさまざまな変動支出や突発的な出費が発生します。ここでは主な項目として、旅行・趣味にかかる娯楽費、医療費、介護費に分けて目安を見てみましょう。

退職後は旅行や趣味に時間を使いたいと考える人も多いでしょう。シニア層では旅行にかける費用が月平均3万円を費やすとの調査もあります※1。国内旅行は大人1人あたり1回平均約6万600円※2で、夫婦で年2〜3回行えば年間約20〜30万円の支出です。

近年は円安や物価高騰の影響で旅行費用も値上がり傾向にあり、計画以上に出費がかさむ可能性もあります。海外旅行では、夫婦で5日間ハワイに行くと1回に60〜100万円かかる場合もあります。趣味についても、ゴルフなどでは年数十万円規模の費用になる可能性があり、こうしたレジャー費も予算に組み込んでおくことが大切です。

平均寿命の延伸により、老後が30年以上続くケースも珍しくありません。もし90代まで生きる長寿となれば、老後資金5000万円でも計画的に使わないと底をつくリスクがあります。

長生きに備えて手元資金を切らさないためには、以下のような支出削減・収入確保・資産運用の戦略が有効です。

定年後は収入が限られるため、まず支出を抑える工夫が重要です。現役時代の生活水準を見直し、無駄な出費を減らしましょう。通信費・保険料の見直し、シニア割引の活用、車をやめ公共交通に切り替えるなどで毎月の支出を削減できます。

また、子ども独立後に持て余している住宅がある場合は、住み替え(ダウンサイジング)やリバースモーゲージの活用も選択肢です。支出を減らすことで、手持ち資金をより長持ちさせることができます。

高齢になるほど医療費の負担リスクが高まります。65歳以上の1人当たり年間医療費は約77万円(保険給付分を含む)にのぼります※3。公的医療保険の自己負担は原則1〜3割ですが、毎月の通院や薬代が必要な持病がある場合、年間で数十万円の自己負担が発生することもあるでしょう。

また、手術や入院を伴う治療では、高額療養費制度の限度額まで支払っても一度に数十万円の出費となるケースがあります。医療費は突発的にかさむ恐れがあるため、老後資金から数百万円規模の予備費を確保しておくと安心です。

介護が必要になる「長生きリスク」にも備えておく必要があります。85歳以上では約6割の人が要支援・要介護状態になるといわれています※4。介護サービスの自己負担費用は平均で月9万円・介護期間5年程度とされ、総額約500〜600万円の支出です※5。また、介護ベッド購入や住宅改修など一時的費用も平均47.2万円前後かかっています※5。

井村FP

<ワンポイントアドバイス>

老後には旅行や趣味を楽しむための費用から、病気・介護への備えまで、まとまった支出が発生し得ます。老後資金5000万円の中から、これら想定外の出費に充てる予備資金をしっかり確保しておくことが大切です。

無理のない範囲で旅行や趣味を楽しむためにも、計画的に予算を配分しておきましょう。

長生きリスクと資金の持たせ方

次に、長生きリスクと資金の持たせ方についてみていきましょう。

公的年金以外にも収入を得る手段を考えましょう。健康であれば定年後も再雇用やパート勤務などで働き、収入を確保できます。

公的年金の受給開始を繰り下げ(最大70歳まで遅らせる)れば、受給額を大きく増やすことができ、長生きしても年金収入が不足しにくくなります。さらに、手持ち資産に余裕があれば個人年金保険や終身年金に加入し、生涯受け取れる定期収入を確保する方法も有効です。

資金を預貯金で眠らせておくだけでは、インフレによる実質目減りのリスクがあります。老後資金5000万円の一部でも堅実な資産運用で増やすことを検討しましょう。

債券や投資信託などに分散投資して年間数%の利回りを得られれば、取り崩しのペースを緩和できます。無理のない範囲で運用することで、お金を減らさず長持ちさせる効果が期待できます。ただし、リスクの高い投資は避け、元本を極力目減りさせない安全運用に徹することが重要です。

井村FP

<ワンポイントアドバイス>

こうした対策を組み合わせることで、長寿になっても資金不足の不安を大きく減らせるでしょう。老後資金を長持ちさせるには、支出を抑え収入を増やし、資産を有効活用するバランスが欠かせません。

人生100年時代を見据え、状況に応じて計画を見直しながら、5000万円の資金を活かして安心できる老後生活を送りましょう。

簡単30秒の入力でLINEから相談できます

>>老後資金無料相談窓口に相談する▶

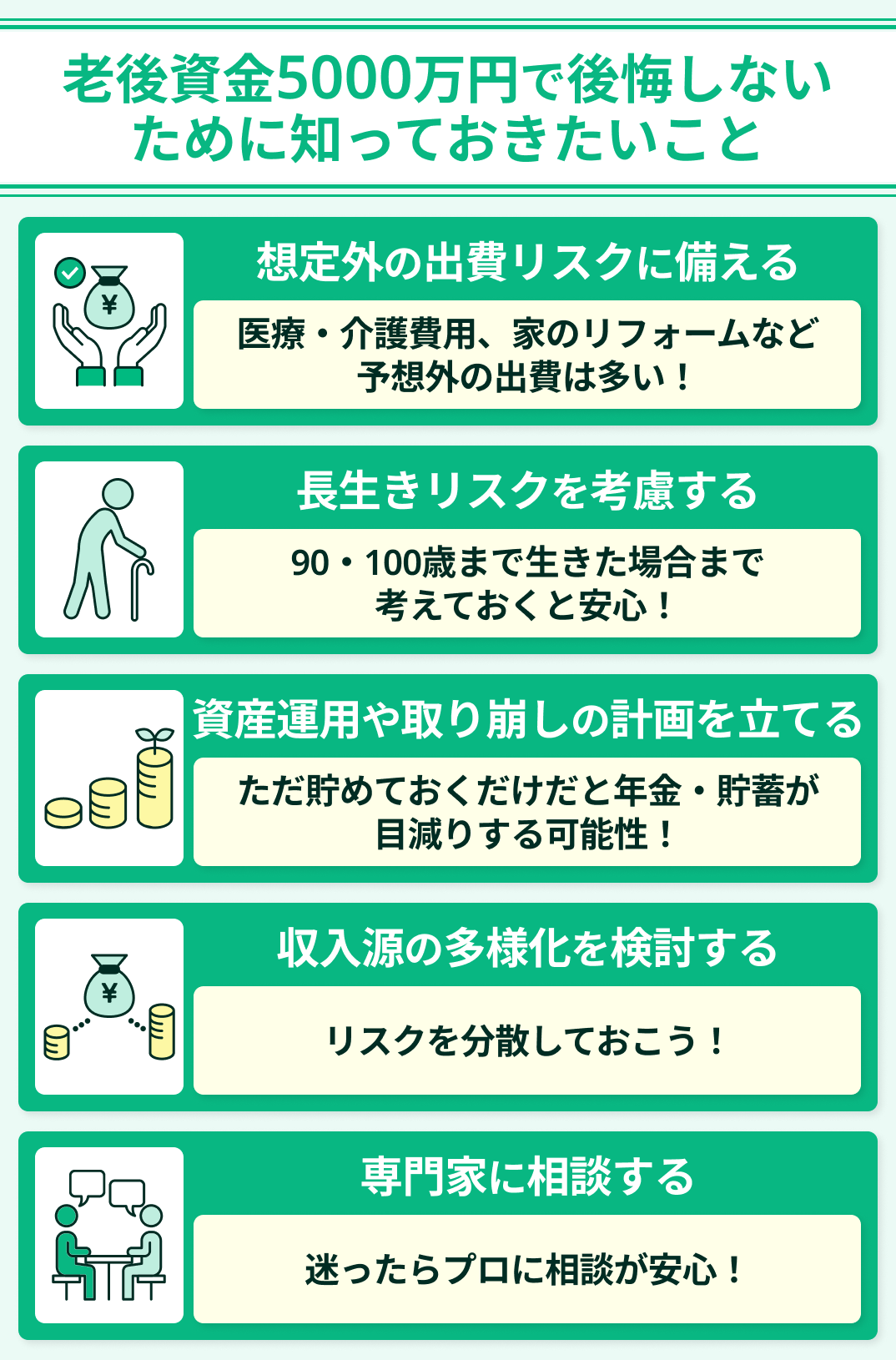

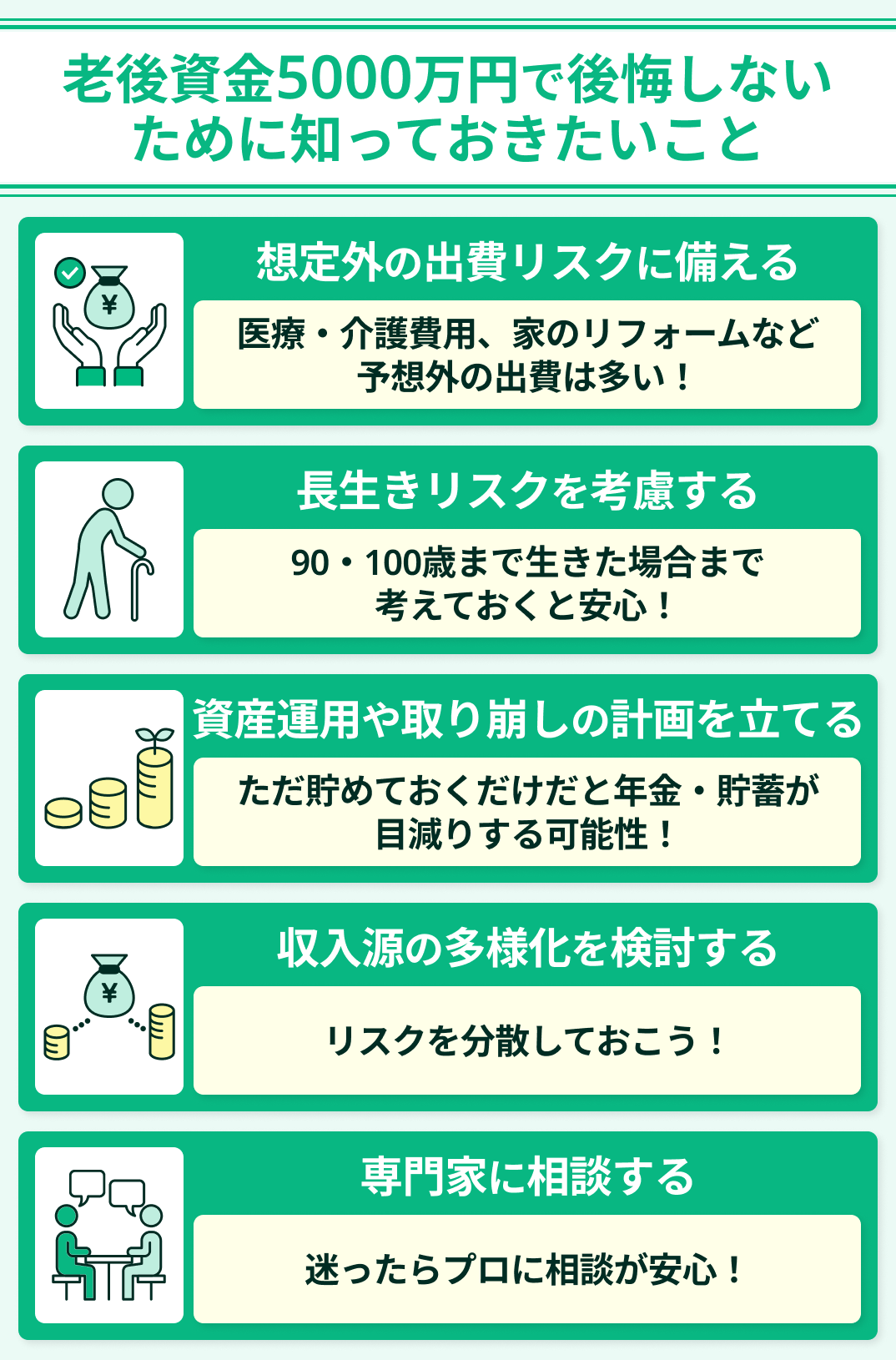

老後資金5000万円で後悔しないために知っておきたいこと

老後資金として5000万円あれば十分だと考えがちですが、それだけで万全とは言えません。

老後生活は20年、30年と長期にわたり、現代は「人生100年時代」とも言われます。高齢夫婦のみ世帯の毎月の支出は年金収入を数万円上回っており、蓄えで不足分を補う必要があるのが現状です。

さらに、医療の高度化や消費税率の上昇などで将来の負担が増えたり、インフレによる物価上昇で支出が想像以上に膨らむリスクもあります。想定外の出来事や支出も起こり得るため、多額の貯蓄があっても安心しきってはいけません。夫婦二人のセカンドライフを豊かに過ごすには、持っている資金で本当に足りるのかを冷静に見極め、適切な対策を講じておくことが重要です。

井村FP

<総合的な視点で早めに準備しよう!>

老後の安心のため、予備費の確保や資産運用、年金以外の収入源確保など総合的なマネープランを事前に練っておくことも欠かせません。

医療費や介護費などの急な出費や、予想以上に長生きするケースでは、せっかくの5000万円が不足する可能性もあります。後悔しない老後を送るために、以下で重要なポイントを確認しておきましょう。

想定外の出費リスクに備える

歳を重ねるにつれ、医療や介護に関わる出費が増える可能性があります。日本では高額療養費制度など公的保障が整っており、自己負担額には上限があるものの、それでも長期の入院や先進医療、差額ベッド代など保険適用外の費用が重なれば、大きな出費となりかねません。

- 高齢になると入れ歯・インプラントなど、健康保険の効かない医療サービスにお金がかかる

さらに、介護が必要になった場合も注意が必要です。

- 公的介護保険でサービス費用の一部は賄われるが、自己負担や保険適用外の費用、介護用ベッドや住宅の改修費など、まとまった支出が発生する

在宅介護では、月数万円の自己負担が続き、数年にわたれば数百万円に達することもあります。こうした医療・介護関連の出費は突然やってきて、老後資金を大きく圧迫しかねません。また、持ち家がある場合は、老朽化に伴う住宅の修繕・リフォーム費用も見込んでおく必要があります。

- 築数十年も経てば屋根や外壁の補修、水回りの改修、段差解消などのバリアフリー化など、大きな工事が必要になる

井村FP

<見落としがちなポイント>

エアコンや冷蔵庫、洗濯機といった主要な家電も寿命があります。一般的に大型家電は10年前後で買い替え時期を迎えるため、定年後の期間中に複数の家電が故障し、一度に買い替え費用が発生する可能性もあります。一台あたり数十万円の出費が重なると、合計額は無視できません。

自家用車を所有していれば、車検や整備、大型修理、買い替えなどの費用もいずれ必要になるでしょう。こうした住まいと耐久消費財に関する出費も、計画に織り込んでおくことが大切です。

長生きリスクを考慮する

日本人の平均寿命は年々延び続けています。男性は81歳、女性は87歳を超えており、2070年には女性の平均寿命が91歳に達するという推計もあります※1。

夫婦二人のうち一方、あるいは双方が90歳や100歳まで生きる可能性も十分に考えられるでしょう。長生きすることは喜ばしい反面、資金面では「長生きリスク」とも呼ばれる課題となります。従来は老後資金を85~90歳までを目安に用意することが一般的でしたが、現在は100歳までを視野に入れて備えることが求められています。

寿命が想定より大幅に延びれば、その分の生活費がかかり、用意した蓄えが不足するリスクが高まります。例えば、公的年金だけでは年間60万円の赤字になる生活をしている場合、寿命が10年延びると単純計算で600万円の追加資金が必要です。その長い期間には物価や税負担が上昇し、想定以上に支出が増える可能性もあります。

もし、85歳までしか資金計画を立てていなかった場合、90代まで生きると大幅な資金不足に陥るかもしれません。

井村FP

<ワンポイントアドバイス>

晩年に生活費を極端に切り詰めたり、子どもに援助を頼らざるを得なくなる事態は避けたいものです。実際、夫が90歳、妻が100歳まで生きたケースで、夫婦2人の生活費だけでも約1億5千万円、医療・介護費は約1500万円、住宅のリフォーム費や旅行費などを加えると、老後の総支出が2億円を超える可能性もあります。

もちろん、全ての家庭でこれほど費用がかかるわけではありませんが、想定以上に長生きすると必要なお金が大幅に増える可能性があることを示しています。長生きリスクに備えるには、当初から長めの期間を想定して資金計画を立てることが重要です。

資産運用や取り崩しの計画を立てる

老後の蓄えを計画的に使うことが大切です。闇雲に使っていると予想以上のペースで減ってしまう可能性がある一方、必要以上に節約しすぎるとせっかくの資金を有効に活用できません。そこで、退職後の資金の取り崩し計画をしっかり立てておきましょう。

毎年どのくらいのペースで貯蓄を使うのか、何年分の生活費を賄えるかなど、長期的な視点でシミュレーションすることが重要です。具体的には、老後資金の「取り崩し率」を決めておくと安心です。

- 年間で元本の3~4%ずつ取り崩す

- 毎月○万円程度引き出す

このように、ルールを設定しておきます。

定率で取り崩す方法なら資産残高の減少に応じて支出も抑えられるため資金が長持ちしやすい一方、年ごとに使える額が変動します。定額で取り崩す方法は毎月の予算が安定しますが、設定額が高すぎると早い段階で資金が尽きるリスクがあるのです。自分たちの資金額やリスク許容度に合わせて、無理のない取り崩しルールを設けましょう。

退職後も適度に資産運用を行うことで、資金の寿命を延ばすことができます。預貯金だけに頼っていては超低金利でお金はほとんど増えませんし、インフレが進めば実質的な資産価値が目減りしてしまいます。

井村FP

資金の寿命を延ばすには支出のコントロールも不可欠です。毎月の生活費の予算を定め、計画から大きく逸脱しないよう家計管理を続けましょう。特に、退職後すぐの時期に気が緩んで出費が増えすぎると、後年になって苦しくなる原因になります。

資産の減り具合は毎年チェックし、計画より早いペースで減っている場合は、旅行や趣味などの可処分支出を見直して調整することも必要です。また、経済状況や市場環境の変化によって運用益が期待より少ない場合も、柔軟に支出計画を修正しましょう。

簡単30秒の入力でLINEから相談できます。

>>老後資金無料相談窓口に相談する▶

収入源の多様化を検討する

年金以外の収入源を持つことで、

老後の家計にゆとりが生まれます。近年は定年後も働ける再雇用制度が整備され、希望すれば65歳まで同じ会社で働き続けられる場合があります。また、定年後にアルバイトやパートとして働くシニアも増えています。体力やスキルに応じて無理のない範囲で働けば、収入を得られるだけでなく社会とのつながりも保て、一石二鳥です。

ただし、健康第一で無理をしないことが大切です。高齢者雇用で収入が増えても、公的年金との調整で年金が一部停止される場合もあるので、働き方と収入額を考慮しましょう※。

次に、資産から収入を得る方法も検討しましょう。

- 株式を保有して配当金を受け取れば定期的な収入になる

- 投資信託の分配金や債券の利息も老後の助けになる

ただし、元本が減るリスクがあるため、運用商品は安定性にも注意しましょう。

現役時代に個人年金保険に加入していれば、60歳以降に年金を受け取って公的年金を補完できます。資産や保険を活用した収入源は、景気や市場の影響を受ける可能性もあるため、余裕資金で無理なく行うことがポイントです。

井村FP

<そのほかの収入源>

在宅でできる仕事や趣味を収入につなげる方法もあります。例えば、過去の経験や専門知識を活かしてフリーランスで働いたり、ネットを通して講師業やコンサルティングを行なったりするシニアもいます。

ハンドメイド作品の販売や、空き時間にできるアンケートモニターなど、小遣い程度の副業に挑戦する人も増えているのです。これらは自宅にいながら取り組め、体力的な負担が少ない点が魅力です。ただし、インターネットを介した副業では高齢者を狙った詐欺まがいの勧誘も存在するため、うまい話に飛びつかず信頼できる仕事かを見極めましょう。

専門家に相談する

老後の資金計画に不安があれば、専門家である

ファイナンシャルプランナー(FP)に相談するのも有効です。お金のプロに自分の状況を見てもらうことで、素人では気づきにくい問題点や改善策が明確になります。

年金や税金、運用など幅広い知識が要求される老後資金のプランニングは、FPのアドバイスを受けることでより適切な計画を立てやすくなります。

第三者に客観的に診断してもらうことで、以下のような漠然とした不安も解消しやすくなるでしょう。

FPと一緒に将来のキャッシュフローを見える化すれば、何歳でいくら必要かといった具体的な数字が把握でき、必要な準備や対策が明確になります。将来の収支をシミュレーションしてもらい、最適な資産の活かし方や公的制度の賢い利用法などを提案してもらえる点も大きなメリットです。

無料でFP相談できるサービスも増えているため、プロの意見を聞いてみるとよいでしょう。家庭ごとの事情に合わせた提案をしてもらえるのも魅力です。

井村FP

<現役FPのコメント>

専門家に相談することで心理的な安心感も得られます。プロから太鼓判を押してもらえれば、自信を持って老後を迎えられるでしょう。ただし、信頼できるFPを選ぶ際は注意しましょう。CFPや1級FP技能士などの資格を持ち、老後資金の相談実績が豊富なFPが望ましいでしょう。

特定の金融機関に属さず中立的な立場で助言できるFPであれば、自分に合った提案を期待できます。さらに、お金の相談はプライベートな内容になるため、話しやすく親身になってくれるFPを選ぶことが大切です。

【まとめ】夫婦2人の老後資金5000万円で豊かなセカンドライフを目指そう

ここまで、

老後資金5000万円で豊かな生活を送るためのポイントを見てきました。

夫婦で将来の生活ビジョンを共有し、早めに準備にしっかり取り組むことが重要です。想定外の出費に備えて予備資金を確保し、長生きリスクを考慮してゆとりを持った計画を立てることが大切です。

資産運用や取り崩しの計画を適切に行い、年金以外の収入源も確保すれば、資金を長持ちさせることができます。困ったときは専門家の助言も活用し、夫婦二人のセカンドライフを安心して楽しめるように準備を整えましょう。

井村FP

マネーキャリアは、

何度でも無料で相談できる国内最大級のお金の相談サービスです。経験豊富で厳選されたFPが多数在籍しており、利用者満足度も高いです。保険や資産運用、年金など幅広いお金の悩みにワンストップで対応できるのも特長です。

オンラインで自宅にいながら相談でき、LINEで簡単に予約可能なので、忙しい方でも気軽に利用できます。老後資金計画や保険の見直しなどをプロの視点でアドバイスしてもらえれば、夫婦二人のセカンドライフをより安心して迎えられるでしょう。