- 為替ヘッジの仕組みや「あり・なし」の違いをきちんと理解したい

- 老後資金や教育費など、自分の目的に合った考え方を知りたい

内容をまとめると

- 老後資金など20年以上の長期運用では、一般的に為替ヘッジなしが選ばれやすく、住宅購入や教育費など数年以内に使う資金では為替ヘッジありが検討対象になります。

- 外国債券は為替の影響がリターンに直結しやすいため為替ヘッジありが有効な場合があり、ゴールドは円安時の通貨分散目的から為替ヘッジなしが選ばれることが一般的です。

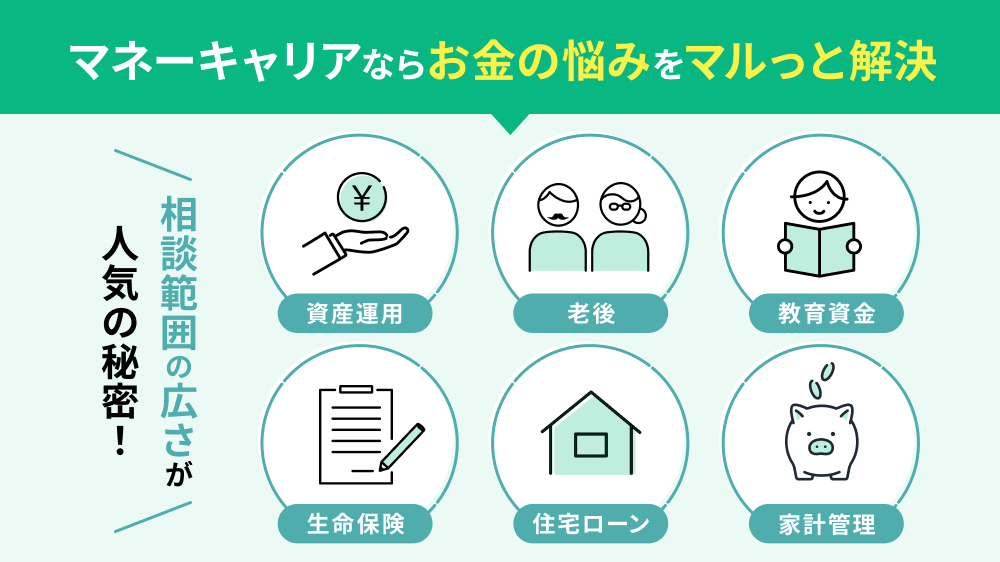

- 為替ヘッジのありなしに迷ったら、専門家に何度も無料で相談できるマネーキャリアを使ってアドバイスを受けて判断を進めることをお勧めします。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- そもそも為替ヘッジとは?

- 為替ヘッジとは

- 為替ヘッジなし

- 為替ヘッジあり

- 為替ヘッジあり・なしを決めるときの初心者が知っておくべき判断基準

- 投資期間(長期・短期)

- 今後の為替予想(円高予想・円安予想)

- 投資対象(外国株・債券・ゴールド)

- 自分のリスク許容度

- 為替ヘッジの選び方で損した人の失敗例

- 失敗例1:円高の恐怖から「ヘッジあり」を選び、コストで元本割れしたAさん

- 失敗例2:債券投資で「ヘッジなし」を選び、円高で利益がなくなったBさん

- 失敗例3:円安による「日本円の価値低下」を無視したCさん

- 為替ヘッジのあり・なしで失敗しないための方法

- 為替ヘッジをするときに知っておくべきポイント

- 投資信託で為替ヘッジをする際にかかる手数料

- ヘッジコストは変動する

- 為替ヘッジあり・なしを決めるときの手順

- ①LINEでFP相談の日程を決める

- ②家計全体の「円と外貨」の比率をチェックする

- ③そのお金を「いつ・どこで」使うのか確認する

- ④「ヘッジコストと期待リターン」を天秤にかける

- 【場合別】初心者は為替ヘッジあり・なしのどっちを選べばいい?

- 新NISAで「老後資金」を20年以上かけて作りたい人

- 5年以内に「住宅購入や教育費」で使う予定がある人

- 資産のほとんどが「日本円の預金」である人

- 米国債券やゴールドなど、値動きが穏やかな資産に投資する人

- 【Q&A】投資初心者のよくある疑問をプロのFPが回答

- 為替ヘッジありは円高になると損をする?

- 為替ヘッジなしだとどうなる?

- 自分のいまの状況で為替ヘッジのあり・なしに悩んだらFPに相談

- 為替ヘッジありかなしか初心者はどっちがいいのかまとめ

そもそも為替ヘッジとは?

投資信託などの商品選びで、必ずと言っていいほど登場する「為替ヘッジ」という言葉。「あり」と「なし」の2つのコースが用意されていることも多く、どちらを選べばいいのか迷ってしまう方も多いのではないでしょうか。

この仕組みを正しく理解していないと、意図しないタイミングで資産が減ったり、得られるはずの利益が少なくなったりする可能性があります。まずは、それぞれの基本的な仕組みと違いを整理しておきましょう。

為替ヘッジとは

為替ヘッジとは、円高になった場合に外貨建て資産の円換算額が下がるリスクを抑えるため、為替予約などを使って為替変動を相殺する仕組みです。

たとえば米ドル建ての投資信託に投資している場合、現地の資産価格が上昇しても、同時に円高が進めば、円ベースの評価額は下がることがあります。

為替ヘッジを行うことで、この円高による評価額の下落を抑え、日本円で見たときの値動きを比較的安定させる効果が期待できます。

為替ヘッジなし

為替ヘッジなしとは、外貨建て資産の値動きに加えて、為替レートの変動もそのまま受け入れる投資方法です。

円安(1ドル100円→150円など)が進めば、外貨建て資産の円換算額が増えるため、資産価格の上昇と為替差益の両方を得られる可能性があります。

一方で、円高(1ドル150円→100円など)が進んだ場合は、資産価格が横ばいでも円換算額が下がり、為替の影響だけで損失が出る点には注意が必要です。

為替ヘッジあり

為替ヘッジありとは、為替変動の影響を抑える代わりに、ヘッジコストと呼ばれる追加費用を負担しながら運用する投資方法です。このヘッジコストは、日本と投資先通貨との金利差を反映して変動するため、常に一定ではありません。

現在は米国の金利が日本より高いため、コストが発生する傾向にあります。 為替ヘッジを行うことで円高局面での下落リスクは抑えられますが、その分、円安が進んだ場合の為替差益を得られなくなる点やコストによって投資リターンが低下する可能性がある点を理解しておく必要があります。

為替ヘッジあり・なしを決めるときの初心者が知っておくべき判断基準

為替ヘッジのあり・なしは好みで選ぶものではなく、投資期間や為替環境、資産の性質を踏まえて判断することで、想定外の損失を避けやすくなります。

以下の4つの視点を解説します。ご自身の状況と照らし合わせてみてください。

- 投資期間(長期・短期)

- 今後の為替予想(円高予想・円安予想)

- 自分のリスク許容度

投資期間(長期・短期)

投資期間が長期か短期かによって、適した選択は異なります。

長期運用(20年以上)の場合:一般的に「為替ヘッジなし」が選択肢になりやすいです。長期間の運用では、為替変動のリスクよりも、ヘッジコストを支払い続けることによる「リターンの押し下げ効果」の方が大きくなる傾向があるためです。また、長く運用することで、円高・円安の変動は平均化されやすくなります。

短期運用(数年以内)の場合:「為替ヘッジあり」を検討する必要があります。使う時期が迫っている資金は、直前の円高で資産が目減りすると計画に支障が出ます。コストを払ってでも変動を抑え、元本を守ることを優先します。

今後の為替予想(円高予想・円安予想)

「これから円高になるか、円安になるか」という予想だけで決めるのはおすすめできません。プロでも予想を当て続けるのは困難です。

重要なのは「予想が外れた場合の影響を許容できるか」という視点です。

円安が進むと考える場合: 為替ヘッジなしが有利に働きます(為替差益が得られます)

円高が進むと考える場合: 為替ヘッジありが有利に働きます(資産の目減りを防げます)

投資対象(外国株・債券・ゴールド)

何に投資するかによっても、為替ヘッジの重要性は異なります。

外国株式(S&P500など):一般的に「為替ヘッジなし」が選ばれることが多いです。株式は価格そのものの変動が大きいため、コストをかけて為替リスクだけを取り除いても、全体のリスク低減効果は限定的だからです。

外国債券:「為替ヘッジあり」が検討されます。債券は株式より値動きが穏やかであるため、為替変動の影響をそのまま受けると安定資産としての役割が果たせなくなるからです。

ゴールド(金):一般的には「為替ヘッジなし」が選ばれます。日本円の価値が下がった(円安になった)際のリスク分散としてゴールドを持つ場合、為替ヘッジをしてしまうと円安対応の効果が薄れてしまうためです。

自分のリスク許容度

最後に、ご自身の性格や家計状況(リスク許容度)に合わせて判断します。

値動きに不安を感じやすい人:「為替ヘッジあり」で変動幅を抑えることが有効です。数値上のリターンより、日々の評価額の変動を小さくすることで、不安による途中解約を防ぐことができます。

一時的な下落を許容できる人:「為替ヘッジなし」が適しています。長期的な資産形成を重視し、一時的なマイナスを受け入れることで、コストをかけずにリターンの最大化を目指せます。

為替ヘッジの選び方で損した人の失敗例

為替ヘッジは、正しく使えばリスク管理に役立つ仕組みですが、判断の前提を誤ると「思っていた結果と違う」という事態を招きます。 ここでは、よくある3つの失敗例を紹介します。

- 失敗例1:長期の株式投資で「ヘッジあり」を選び、コストで利益が削られたAさん

- 失敗例2:安定重視の債券投資で「ヘッジなし」を選び、円高で利益が消えたBさん

- 失敗例3:円安リスクを考慮せず、資産すべてを「日本円」で持ち続けたCさん

ご自身の選択に役立ててください。

失敗例1:円高の恐怖から「ヘッジあり」を選び、コストで元本割れしたAさん

これは、「保険料が高すぎて、貯金が削られてしまった」ような状態です。

米国株に投資する際「為替ヘッジあり」を選ぶと、円高になっても損をしない代わりに、ヘッジコストという手数料が発生します。このコストは日米の金利差で決まり、現在は年数%と非常に高額です。

今回は円高で損をする不安を解消するために高い保険料を払い続けましたが、実際には円高にならなかったため、「株での利益」よりも「支払ったコスト」が上回り、結果として資産がマイナスになってしまったのです。

失敗例2:債券投資で「ヘッジなし」を選び、円高で利益がなくなったBさん

これは、「円安・円高の影響」が「利息のプラス」を上回ってしまった状態です。

外国債券は利息が魅力ですが、円高になると円での価値が減ってしまいます。「為替ヘッジなし」はコストを抑えられますが、為替の変動を直接受けるため、今回は円高が利息の利益を上回ってしまいました。

もともと値動きの小さい債券だからこそ、為替の影響がプラス分を簡単に打ち消してしまい、利益が残らなかったのです。

失敗例3:円安による「日本円の価値低下」を無視したCさん

これは、「お金の数字は変わらなくても、価値だけが目減りした」状態です。

銀行に預けていれば「金額」は減りませんが、円安になると海外から輸入するガソリンや食品の価格が上がります。つまり、同じ1万円で買える量が少なくなるため、実質的に「お金が減った」のと同じことになります。

日本円だけを持つことは、円安や物価高に対して無防備であることを意味し、資産を守るには外貨などへの分散が必要だと気づかされる事例です。

これらの初心者が陥りがちな失敗を防ぐためには、わからない状態から脱出する必要があります。

マネーキャリアでは専門家に何度も相談できる相談窓口を設けており、為替ヘッジの判断がしにくい場合に問い合わせることができます。

まずは登録し、疑問点を解消しましょう。

為替ヘッジのあり・なしで失敗しないための方法

為替ヘッジのあり・なしは「なんとなく安心だから」という理由で選ぶものではありません。これまで整理してきた以下のポイントを一つずつ確認し、自分の状況に正しく当てはめることが大切です。

- 投資期間(長期・短期)

- 今後の為替予想(円高予想・円安予想)

- 投資対象(外国株・債券・ゴールド)

- 自分のリスク許容度

為替ヘッジをするときに知っておくべきポイント

為替ヘッジは、為替変動によるリスクを抑えるための仕組みですが、そのメリットだけに注目すると、期待通りの運用成果が得られない原因になります。

特に初心者が見落としやすいのが、下記の2点です。

- 投資信託で為替ヘッジをする際にかかる手数料

- ヘッジコストは変動する

それぞれ解説します。

投資信託で為替ヘッジをする際にかかる手数料

為替ヘッジありの投資信託では、販売手数料や信託報酬といった通常の手数料とは別に、「ヘッジコスト」が実質的な負担として発生します。 このコストは、為替予約などの取引に伴って発生する費用です。

別途支払うものではなく、投資信託の基準価額(資産価値)から自動的に差し引かれるため、目に見える手数料として明細に載らないのが特徴です。

その結果、為替変動のリスクを抑えられていても、長期間保有することでコストが積み重なり、最終的な手取り額(リターン)が伸び悩む要因となる場合があります。

ヘッジコストは変動する

ヘッジコストは固定された金額ではなく、日本と投資対象国(米国など)との金利差によって変動します。

現在のように海外の金利が日本より高い環境では、その金利差分がコストとして大きくかかります。また、各国の金融政策によって金利差は常に変化するため、将来にわたってコストが今の水準のままとは限りません。

「今のコストなら許容範囲だ」と判断しても、将来的に金利差が拡大すればコストが増加し、運用益を圧迫する可能性がある点に注意が必要です。

為替ヘッジあり・なしを決めるときの手順

為替ヘッジのあり・なしは、仕組みを理解しただけでは判断しきれないケースが多々あります。 ここでは、迷わずに納得のいく決断ができるよう、判断までの流れを4つのステップに分けて整理します。

- LINEでFP相談の日程を決める

- 家計全体の「円と外貨」の比率をチェックする

- そのお金を「いつ・どこで」使うのか確認する

- 「ヘッジコストと期待リターン」を天秤にかける

①LINEでFP相談の日程を決める

為替ヘッジの判断は、投資商品だけを見て行うものではなく、家計や資産全体の状況を整理したうえで進める必要があります。

すべての資産状況を自分一人で客観的に把握するのは難しいため、最初の一歩として、プロの視点で状況を整理できる環境を整えることが大切です。

②家計全体の「円と外貨」の比率をチェックする

次に確認するのは、現在の資産が「日本円」と「外貨」のどちらに偏っているかという点です。 預金、保険、投資信託、確定拠出年金など、保有しているすべての資産を書き出し、通貨の内訳を確認します。

- すでに円資産ばかりの場合: 資産分散の観点から、あえて為替リスクを取る(ヘッジなし)選択が合理的になりやすいです。

- すでに外貨資産が多い場合: これ以上の為替リスクを避けるため、新たな投資は為替リスクを抑える(ヘッジあり)選択が検討候補に入ります。

③そのお金を「いつ・どこで」使うのか確認する

資金の「使い道」と「使う時期」を明確にします。

- 老後資金など、20年以上先に使う場合: 運用期間を長く取れるため、一時的な変動を許容しやすくなります。

- 教育資金や住宅購入など、数年以内に使う場合: 使う直前に資産が目減りすることを避けるため、変動を抑える必要があります。

④「ヘッジコストと期待リターン」を天秤にかける

最後に、為替変動を抑えることで得られる「安定性」と、ヘッジコストによって「リターンが下がる可能性」を比較検討します。

- 投資期間が長い場合: コストの支払いが長期間続くため、リターンへのマイナスの影響が大きくなります。

- 投資期間が短い場合: コストの負担よりも、為替変動による元本割れリスクを避けるメリットが上回るケースが多くなります。

【場合別】初心者は為替ヘッジあり・なしのどっちを選べばいい?

為替ヘッジのあり・なしに万人に共通する正解はありません。「どんな目的で、どんな資産に、どれくらいの期間投資するのか」によって適した選択は異なります。

ここでは、初心者が迷いやすい代表的な4つのケースごとに、判断の目安を整理します。

- 新NISAで「老後資金」を20年以上かけて作りたい人

- 5年以内に「住宅購入や教育費」で使う予定がある人

- 資産のほとんどが「日本円の預金」である人

- 米国債券やゴールドなど、値動きが穏やかな資産に投資する人

新NISAで「老後資金」を20年以上かけて作りたい人

老後資金のように、20年以上の長期運用を前提とする場合は、一般的に為替ヘッジなしが有力な選択肢です。

運用期間が長ければ長いほど、円高と円安の変動サイクルを繰り返すため、為替の影響は平均化されやすくなります。

また、「為替ヘッジあり」を選ぶと、長期間にわたってコストを支払い続けることになるので、最終的な受取額を大きく減らしてしまうリスクがあります。

5年以内に「住宅購入や教育費」で使う予定がある人

数年以内に使う予定がある資金については、為替ヘッジありを検討する必要があります。

使う時期が近い資金は、直前の円高によって円換算額が下がると、計画そのものに影響が出る可能性があります。 この場合は、リターンの最大化よりも、為替変動による不確実性を抑えることを優先する考え方が重要です。

資産のほとんどが「日本円の預金」である人

資産の大半が日本円の預金で占められている場合、外貨建て資産を為替ヘッジなしで持つこと自体が、通貨分散につながります。

円安が進んだ場合には、外貨資産が円ベースで評価されることで、日本円の価値低下を補う役割を果たす可能性があります。 このケースでは、為替ヘッジをかけすぎると、分散の効果が弱まる点に注意が必要です。

米国債券やゴールドなど、値動きが穏やかな資産に投資する人

米国債券のように価格変動が比較的穏やかな資産では、為替の影響がリターンに直結しやすいため、為替ヘッジありが検討されることがあります。

一方、ゴールドは円安時のリスク分散を目的に保有されるケースが多く、一般的には為替ヘッジなしが選ばれます。

同じ外貨建て資産でも、投資対象の役割によって考え方が異なる点を押さえておきましょう。

【Q&A】投資初心者のよくある疑問をプロのFPが回答

為替ヘッジありは円高になると損をする?

FP:いいえ、むしろ円高による資産の減少を防ぐことができます。 為替ヘッジありを選ぶと、円高になっても外貨建て資産の円換算額が下がらないよう調整されるため、円高による損失を抑える効果があります。

ただし、注意すべき点はヘッジコストです。 円高が起こらなかった場合や、円安になった場合でも、保有している間はコストがかかり続けます。その結果、運用益がコストで削られ、最終的な手取りが少なくなる(実質的な損になる)可能性がある点は理解しておく必要があります。

為替ヘッジなしだとどうなる?

FP:為替ヘッジなしを選んだ場合、為替変動の影響をプラスにもマイナスにも受けます。

- 円安になった場合: 外貨の価値が円換算で上がるため、資産価格の上昇分に「為替差益」が上乗せされ、利益が増えます。

- 円高になった場合: 外貨の価値が円換算で下がるため、資産価格が上昇していても「為替差損」によって相殺され、円ベースでの資産額が減ってしまう可能性があります。

つまり為替ヘッジなしは、リターンを高めるだけなく、円安・円高どちらに転ぶか分からない変動リスクを受け入れる選択であることを理解しておきましょう。

自分のいまの状況で為替ヘッジのあり・なしに悩んだらFPに相談

為替ヘッジありかなしか初心者はどっちがいいのかまとめ

為替ヘッジのあり・なしに、初心者は必ずこちらが正解という答えはありません。 投資期間、為替変動への考え方、投資対象の特性、そして自分のリスク許容度によって、適した選択は変わります。

重要なのは、「為替ヘッジあり・なし」を商品単体で判断しないことです。 家計全体や保有資産の通貨バランス、将来の支出予定まで含めて考えることで、想定外の損失を避けやすくなります。

もし、

- 判断軸が複数あって整理しきれない

- いくつかのケースに当てはまり、どれを優先すべきか分からない

- 自分の資産状況に合った考え方を確認したい

と感じている場合は、プロに相談してみましょう。