「老後資金6000万・7000万・8000万の生活水準は?」

「老後資金7000万で安心して暮らせる?」

とお悩みではないでしょうか?

結論、6000万あれば夫婦二人でも基本的な生活レベルは担保できますが、計画的な支出の管理が必要です。

また、7000万円以上あればゆとりのある生活がしやすいといえます。

この記事では、老後資金6000万~8000万で暮らせる生活水準や、安心して暮らせる老後資金の金額を紹介します。

また、金融資産6000万以上を保有している人の資産運用の特徴についても解説するのでぜひ参考にしてください。

監修者 谷川 昌平 フィナンシャルプランナー

株式会社Wizleap 代表取締役。東京大学経済学部で金融を学び、金融分野における情報の非対称性を解消すべく、マネーキャリアの編集活動を行う。ファイナンシャルプランナー、証券外務員を取得。メディア実績:<テレビ出演>テレビ東京-テレ東「WBS」・テレビ朝日「林修の今知りたいでしょ!」

>> 谷川 昌平の詳細な経歴を見る

この記事の目次

- 老後資金(金融資産)6000万・7000万・8000万を保有している方の割合

- 夫婦2人で老後資金6000万・7000万・8000万の生活水準は?

- 6000万円の場合

- 7000万円の場合

- 8000万円の場合

- 夫婦2人の老後資金の金額に不安を感じたらFPに無料相談するのがおすすめ

- 夫婦2人の老後資金はいくらあれば安心?

- 持ち家がない場合は7000万円が目安

- 持ち家がある場合は4000〜5000万円が目安

- 老後資金を十分に貯められない時に考えるべきポイント

- 生活費の見直しを行う

- NISA・iDeCoなどを利用し資産運用で増やす

- リースバックの利用を検討する【持ち家の場合】

- 引っ越しの検討をする【賃貸の場合】

- 定年後再雇用制度を利用して働く

- まとめ:老後資金6000万円7000万8000万を貯めるならマネーキャリアにご相談ください

老後資金(金融資産)6000万・7000万・8000万を保有している方の割合

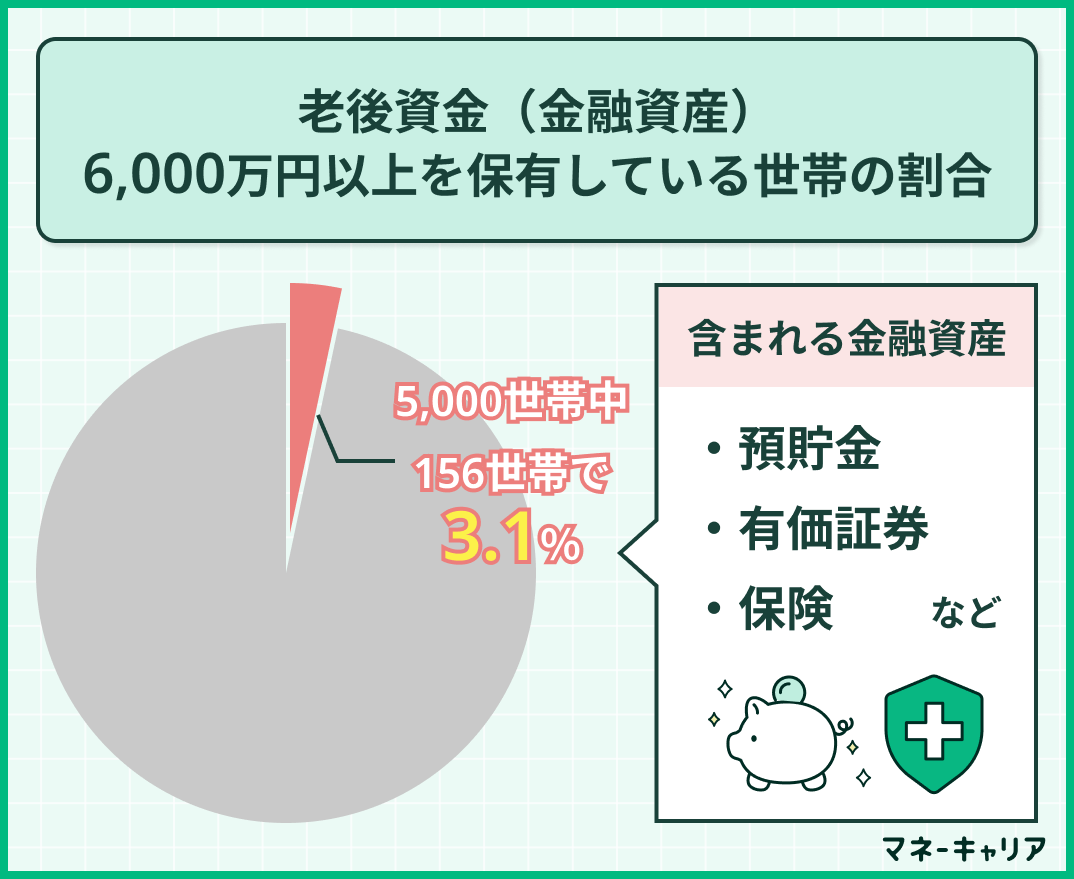

老後資金(金融資産)6,000万円以上を保有している世帯の割合として、金融広報中央委員会の調査によると5,000世帯中156世帯で約3.1%(※)でした。

この割合には以下の金融資産が含まれます。

- 預貯金

- 有価証券

- 保険 など

このデータからも分かる通り、6,000万円を超える金融資産を持つことは相当ハードルが高いことがうかがえます。

夫婦2人で老後資金6000万・7000万・8000万の生活水準は?

ここでは、老後資金6000万以上の生活水準を3つに分けてそれぞれ解説していきます。

- 6000万円の場合

- 7000万円の場合

- 8000万円の場合

老後資金が6,000万円以上あれば、生活にゆとりを持ちながら老後を迎えることができますが、生活レベルは保有額によりそれぞれ異なります。

以下に資産額別の暮らしぶりをまとめたので、ぜひ参考に老後の人生設計を立てていきましょう。

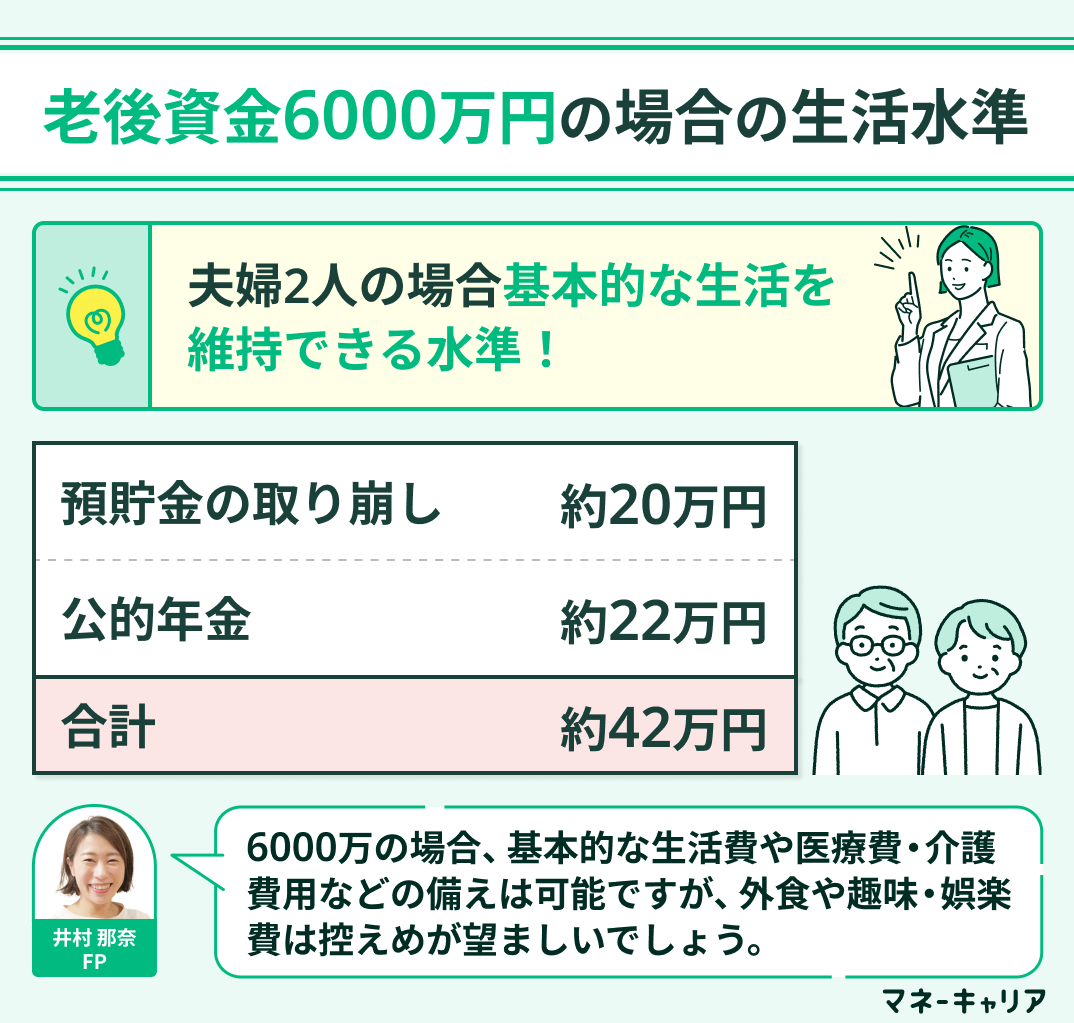

6000万円の場合

老後資金6000万円は、夫婦2人の場合基本的な生活を維持できる水準です。

月々の生活費内訳は以下の通りです。

- 預貯金の取り崩し:約20万円(25年で取り崩すと仮定)

- 公的年金:約22万円

- 合計:約42万円

この水準では、基本的な生活費や医療費・介護費用などの備えは可能でしょう。

ただし、外食や趣味・娯楽費は2~3万と控えめにし、旅行は年1~2回の国内旅行程度が望ましいです。

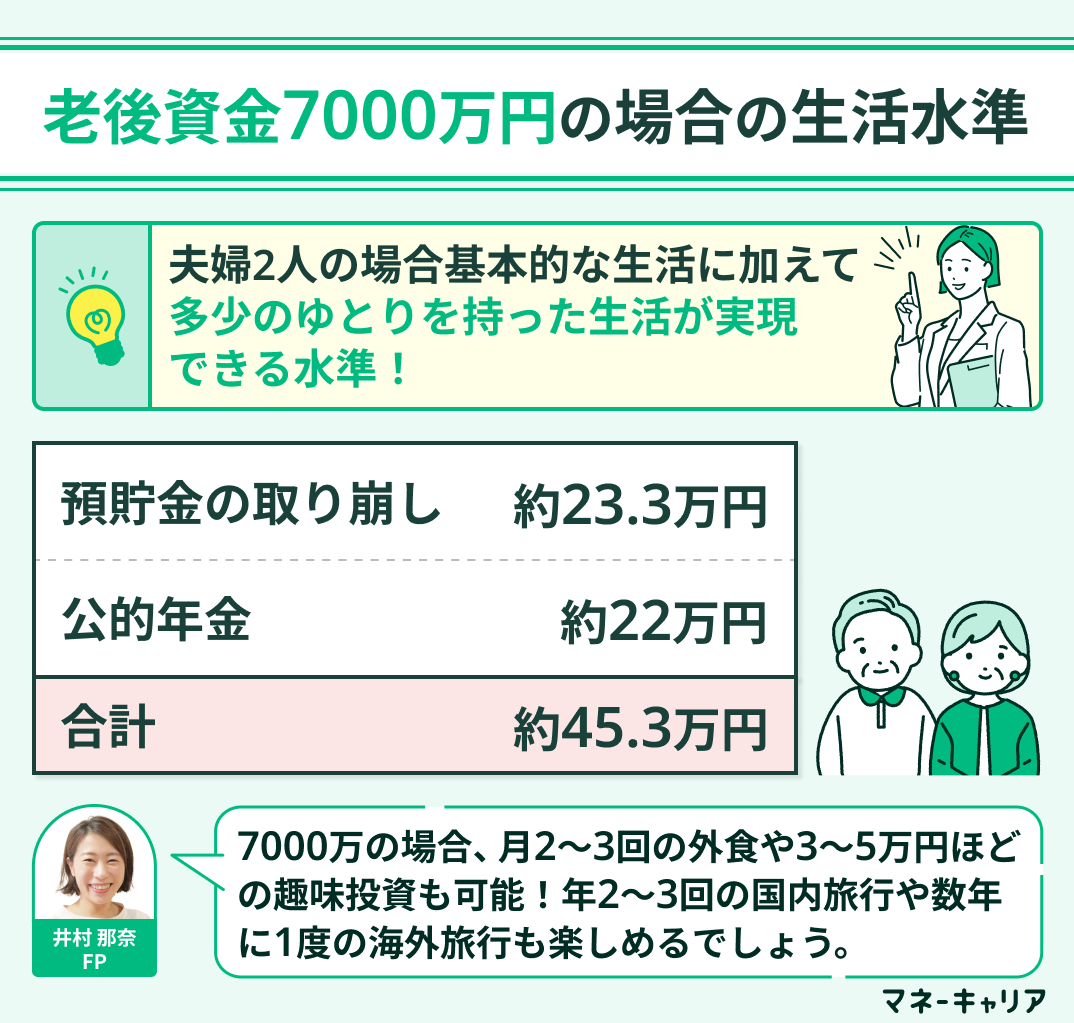

7000万円の場合

老後資金7000万円は、夫婦2人の場合基本的な生活に加えて多少のゆとりを持った生活が実現できる水準です。

月々の生活費内訳は以下の通りです。

- 預貯金の取り崩し:約23.3万円(25年で取り崩すと仮定)

- 公的年金:約22万円

- 合計:約45.3万円

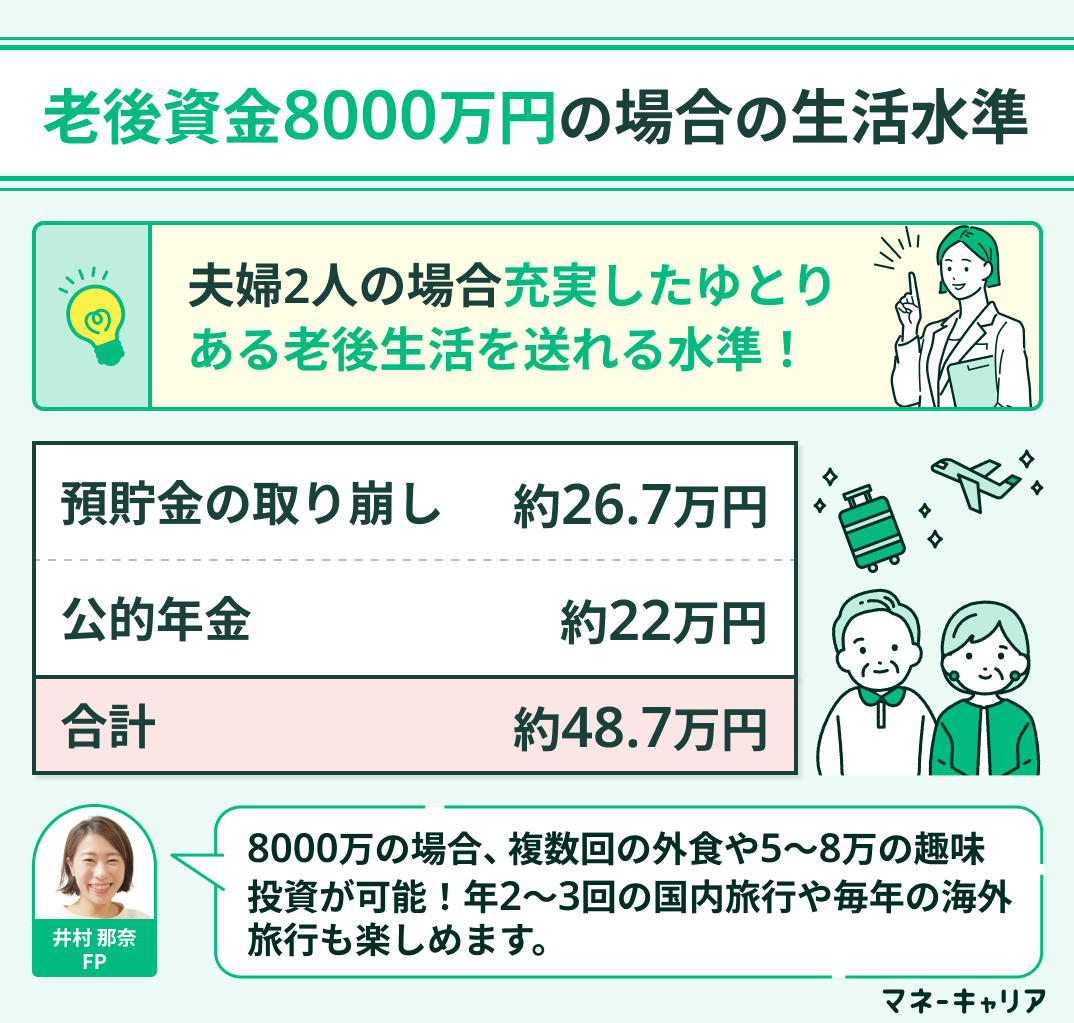

8000万円の場合

老後資金8000万円は、夫婦2人の場合充実したゆとりある老後生活を送れる水準です。

月々の生活費内訳は以下の通りです。

- 預貯金の取り崩し:約26.7万円(25年で取り崩すと仮定)

- 公的年金:約22万円

- 合計:約48.7万円

夫婦2人の老後資金の金額に不安を感じたらFPに無料相談するのがおすすめ

老後資金に対する不安は多くの人が抱える共通の悩みのため、専門家(FP)に相談するのがおすすめです。

特に「このままの貯蓄額で本当に安心して暮らせるのか」「もっと資産運用を始めるべきか」といった迷いは、年齢を重ねるほど増していくものです。

専門知識を持つファイナンシャルプランナー(FP)に相談すると、年金や老後の資産運用など必要なお金を可視化しながら、今できる対策を一緒に考えてくれます。

漠然とした不安を抱えたままでは適切な判断はできませんので、現状の家計や資産状況を整理して、安心できる老後を送るために専門家(FP)へ相談してみましょう。

- 専門性の高いFPから老後に必要な生活費の目安をアドバイスもらえる

- 年金や医療・介護費用など将来必要なお金のシミュレーションが可能

- スマホからオンライン相談できる

夫婦2人の老後資金はいくらあれば安心?

夫婦2人で老後資金がいくらあれば安心できるかは、持ち家がない場合とある場合で大きく異なります。

結論からいうと、それぞれ以下の金額が目安です。

- 持ち家がない場合:7000万円

- 持ち家がある場合:4000〜5000万円

持ち家がない場合は7000万円が目安

| 項目 | 月額 | 年額 | 老後30年間の総額 |

|---|---|---|---|

| 生活費 | 25万円 | 300万円 | 9,000万円 |

| 家賃 | 10万円 | 120万円 | 3,600万円 |

| 医療費・介護費 など | 3万円 | 36万円 | 1,080万円 |

| 年金収入 | 20万円 | 240万円 | 7,200万円 |

| 自己資金の目安 | — | — | 約6,480万円 |

住む地域や外食の頻度などによっても変わりますが、平均的な暮らしをしていくなら、約6,480円ほどの自己資金が必要になります。

急な出費への備えも踏まえて、7,000万円の準備が理想です。

持ち家がある場合は4000〜5000万円が目安

| 項目 | 月額 | 年額 | 老後30年間の総額 |

|---|---|---|---|

| 生活費 | 25万円 | 300万円 | 9,000万円 |

| 住居維持費 | 2万円 | 24万円 | 720万円 |

| 医療費・介護費 など | 3万円 | 36万円 | 1,080万円 |

| 年金収入 | 20万円 | 240万円 | 7,200万円 |

| 自己資金の目安 | — | — | 約3,600万円 |

家賃がかからないと大幅に生活費を短縮できるため、平均的な暮らしをしていく場合、約3,600万円ほどの自己資金があれば賄える可能性が高いです。

ただし、突発的支出も考えると、4,000〜5,000万円は確保しておくと安心です。

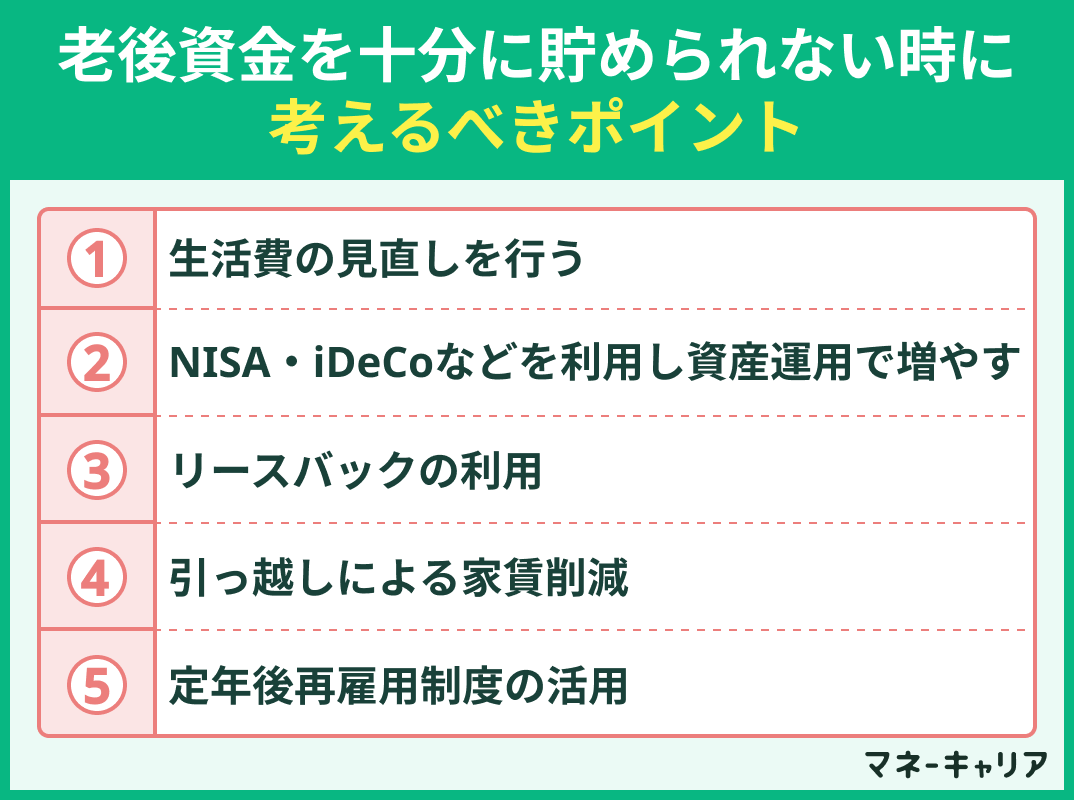

老後資金を十分に貯められない時に考えるべきポイント

ここからは老後資金を十分に貯められない時にどんな対処法があるかについて解説します。

紹介する方法は以下の5つです。

- 生活費の見直しを行う

- NISA・iDeCoなどを利用し資産運用で増やす

- リースバックの利用

- 引っ越しによる家賃削減

- 定年後再雇用制度の活用

生活費の見直しを行う

老後資金が足りない時は、家計の見直しを行いましょう。

月々の保険料や光熱費など、見落としがちな固定費を削減していくことで、浮いたお金を貯蓄に回すことが可能です。

また、ただ貯蓄するだけでなく、以下で紹介しているような資産運用を活用することで、少ない資金でも老後資金を増やしていくことが可能です。

NISA・iDeCoなどを利用し資産運用で増やす

老後資金の準備が難しい場合、NISAやiDeCoといった税制優遇制度を最大限に活用し、効率的に資産を増やすことが大切です。

ただ口座にお金を入れているだけでは、理想の老後資金の金額を準備することは非常に困難です。

どのような方法でもいいので、お金を増やす方法を検討しましょう。

NISAやiDeCoは少額から始められるため、現在の家計状況に合わせて無理のない範囲で運用できます。

リースバックの利用を検討する【持ち家の場合】

リースバックは、持ち家を所有している高齢者が老後資金を確保する方法の一つです。

具体的な流れは以下の通りです。

- 自宅を不動産会社に売却

- 売却代金を受け取る

- 同じ家に賃借人として住み続ける

引っ越しの検討をする【賃貸の場合】

賃貸物件に住んでいる場合、引っ越しによって家賃の節約をすることができます。

家賃は固定費であり、生活の中でも大きな割合を占める出費のため、節約効果は食費などの変動費よりも大きいです。

家賃は地域によって相場がある程度決まっています。

そのため、同じ2LDKであっても地域によっては相場が1万円以上変わってくる場合もあります。

現役時代は通勤の都合などから、家賃の高いエリアに住む人も多いですが引退後は同じ物件に住むのではなく、節約を重視して、安い物件を選ぶのがおすすめです。

定年後再雇用制度を利用して働く

定年後再雇用制度は、多くの企業で導入されている制度で、定年退職後も引き続き同じ会社で働くことができる仕組みです。

この制度を利用することで、老後資金を増やすことが可能になります。

まとめ:老後資金6000万円7000万8000万を貯めるならマネーキャリアにご相談ください

- 生活費以外の費用も考慮すれば、老後6000万円必要という見方もできる

- 6000万円貯められれば、資産の取り崩しなく生活できる

- プライベートファンドという選択肢もある