監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

50代から始める老後の資金の貯め方おすすめ3選

50代の方に特におすすめできる貯蓄・運用方法は下記の3つです。

- 個人年金保険を活用する

- 新NISAで資産形成を始める

- iDeCo(確定拠出年金)を利用する

50代からでも始められる老後資金の貯め方は、計画的に選べば十分な効果が期待できます。

ここからは、それぞれの貯め方をさらに詳しく解説していきます。

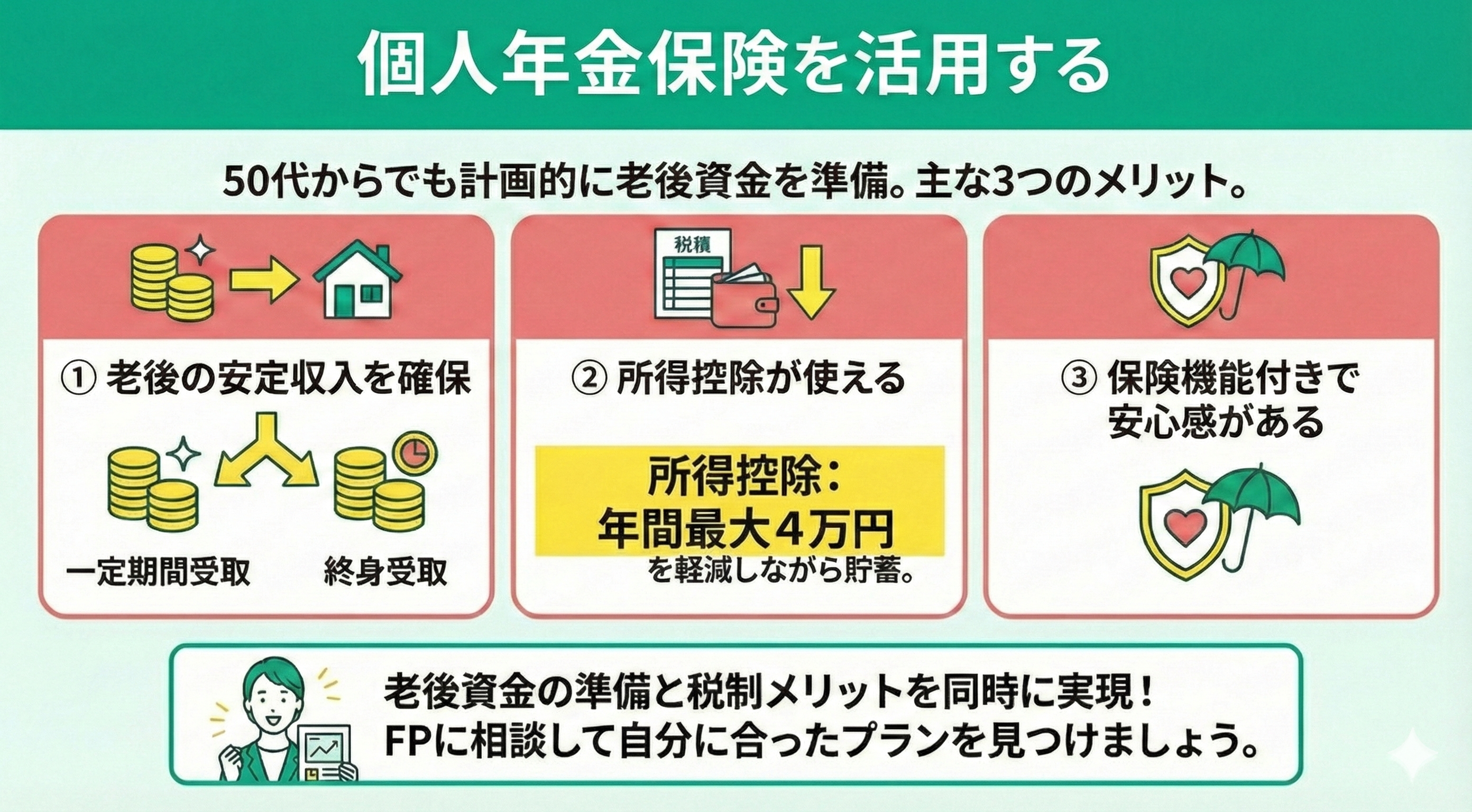

個人年金保険を活用する

個人年金保険は、50代からでも老後資金を計画的に準備できる方法の一つで、主なメリットは以下の3点です。

- 老後の安定収入を確保できる

- 所得控除が使える

- 保険機能付きで安心感がある

※参照:私的年金制度の概要|厚生労働省

個人年金保険は、契約時に保険料を決めて積み立てることで、老後に年金形式で受け取れる仕組みです。

受取期間は「一定期間」または「終身」から選べるため、ライフプランに合わせて設計できます。

また、支払った保険料は「個人年金保険料控除」の対象となり、年間最大4万円まで所得控除が適用されるので、税負担を軽減しながら貯蓄を進めることが可能です。

さらに、多くの商品には死亡保障が付いており、万が一の際の備えにもなるので、積立と保障をバランスよく備えたい方には、特におすすめの方法です。

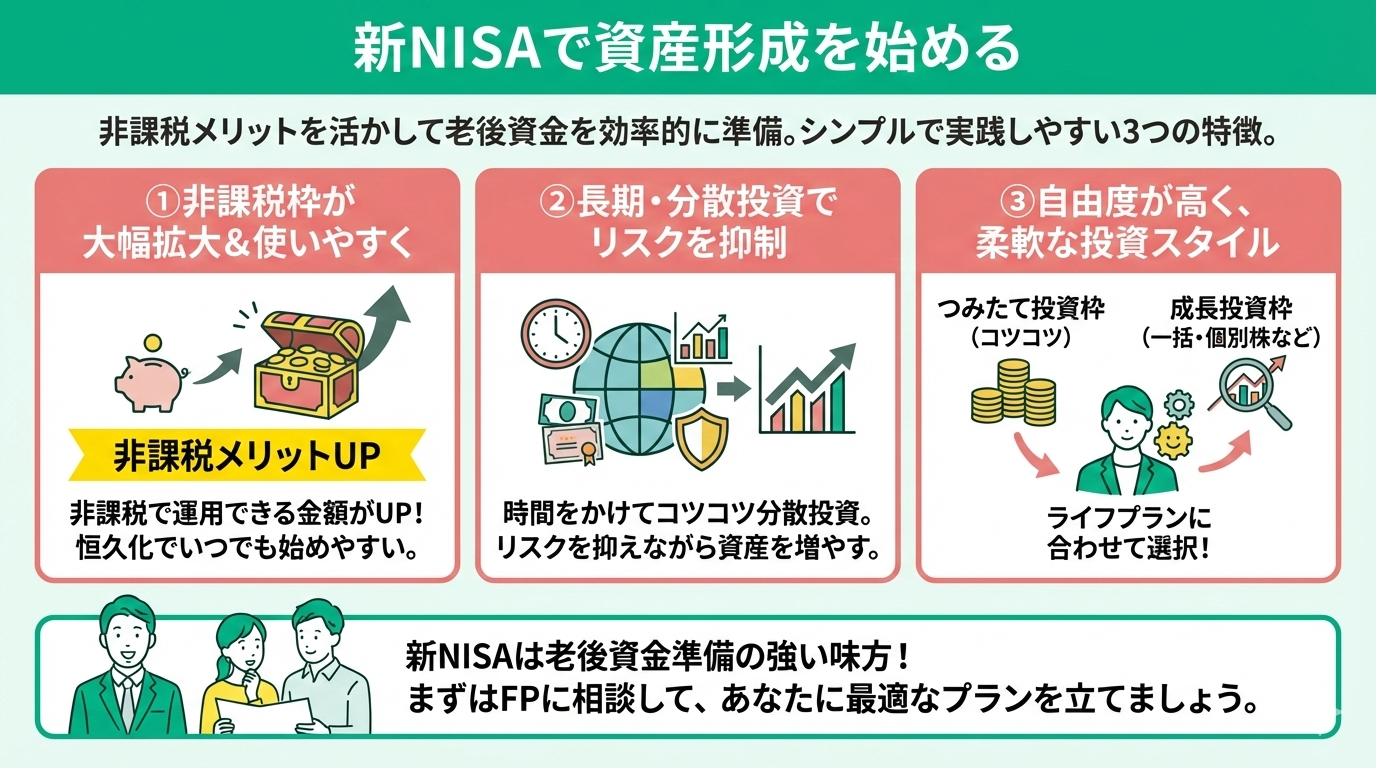

新NISAで資産形成を始める

新NISAは、非課税のメリットを活かして老後資金を効率的に増やせる制度です。

特に、老後資金に不安を抱える方にとって、シンプルで実践しやすい制度になります。

- 非課税枠が拡充され、使いやすくなった

- 長期・分散投資でリスクを抑えながら資産を増やせる

- 自由度が高く、ライフプランに合わせて投資スタイルを選べる

2024年から制度が新しくなり、「つみたて投資枠」「成長投資枠」の2つを併用できる形となりました。

年間最大360万円、トータルで1,800万円まで非課税で運用でき、長期的な資産形成に有利です。

下記は複利年利3%で毎月積み立てた場合のシミュレーションです。

| 月々の積立額 | 5年後の総額 | 10年後の総額 | 20年後の総額 |

|---|---|---|---|

| 2万円 | 約129万円 | 約283万円 | 約557万円 |

| 5万円 | 約323万円 | 約707万円 | 約1,393万円 |

| 10万円 | 約645万円 | 約1,414万円 | 約2,785万円 |

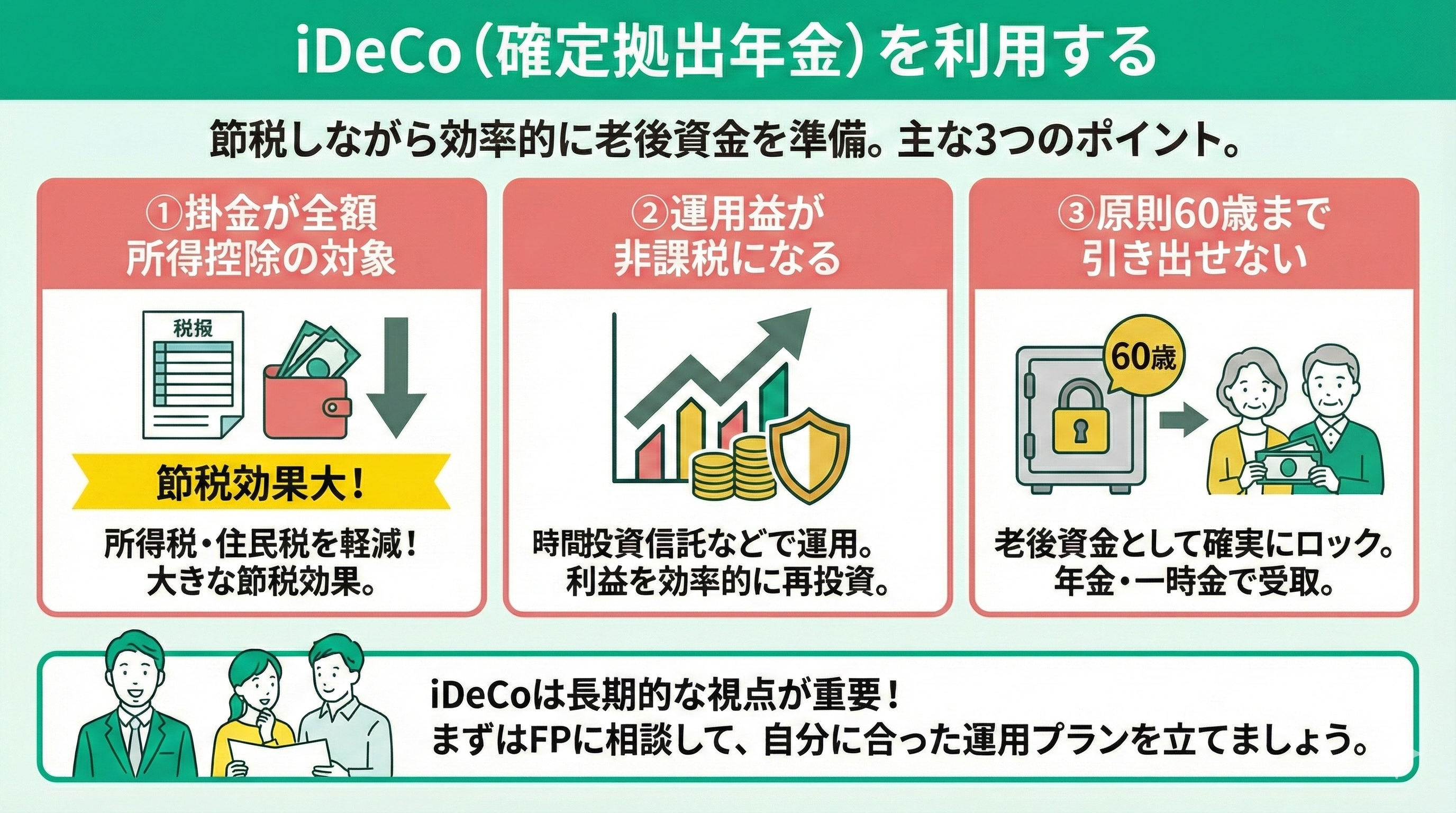

iDeCo(確定拠出年金)を利用する

iDeCoは、節税しながら老後資金を効率的に準備できる制度です。

主なポイントは以下の3つです。

- 掛金が全額所得控除の対象になる

- 運用益が非課税になる

- 原則60歳まで引き出せない

50代が老後資金を貯める際に注意すべきポイント

老後の生活を安心して迎えるためには、以下の3つのポイントを意識した準備が欠かせません。

- 老後の収入を把握する

- ライフプランを踏まえて目標金額を設定する

- 退職金は運用資金と使用資金に分けて計画的に使う

これらのポイントを押さえることで、現実的で実行可能な資金計画を立てることができ、将来の不安を大きく減らせます。

ここからは、それぞれの内容を詳しく解説していきます。

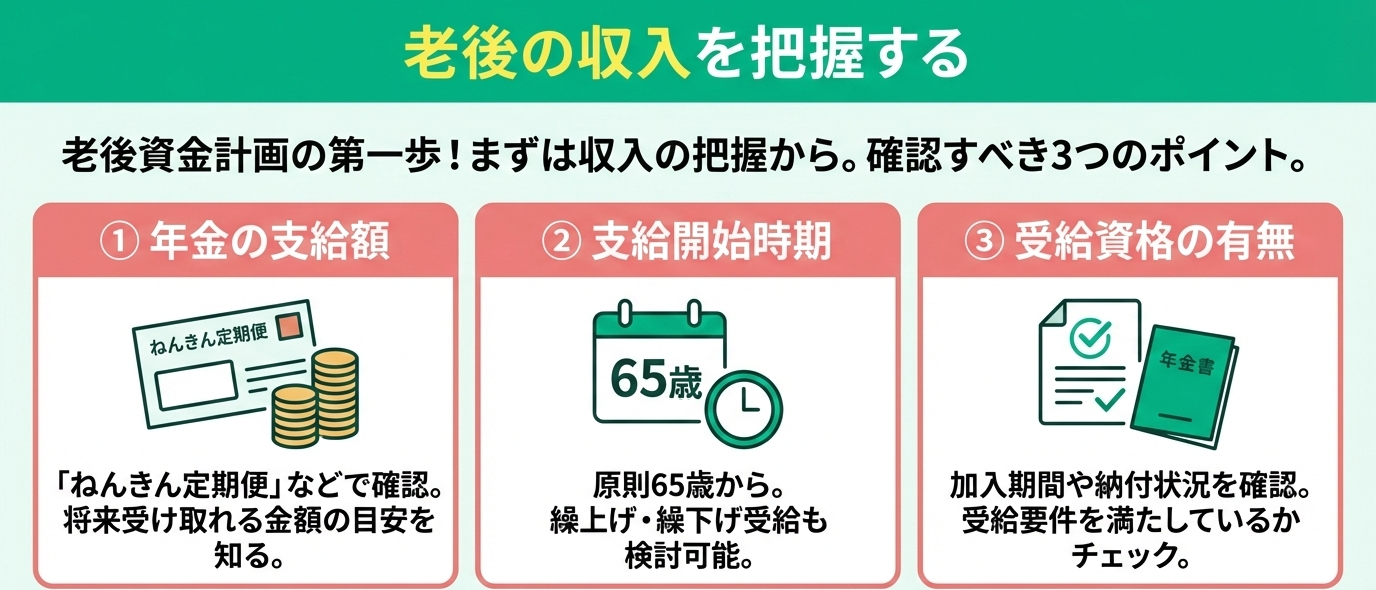

老後の収入を把握する

老後の資金計画を立てるには、まずどれだけ収入があるかの把握が基本となり、確認すべきポイントは以下の3つです。

- 年金の支給額

- 支給開始時期

- 受給資格の有無

公的年金は老後の生活費の中心となるため、支給額の目安を把握しておくことが大切です。

国民年金は満額で年約80万円、厚生年金は年金額に個人差がありますが、平均で150万〜170万円程度とされています。

収入を正しく把握すれば、貯めるべき金額や資産運用の必要性が見えてきます。

ライフプランを踏まえて目標金額を設定する

老後資金を準備するうえで、ライフプランに基づいた目標金額と期間の設定は欠かせません。

まずは、どのような老後を送りたいのか、支出とともに生活スタイルを明確にしましょう。

- 食費・住居費・光熱費などの基本生活費

- 医療費や介護費などの健康関連費用

- 趣味や旅行などのゆとり費用

総務省の家計調査年報(家計収支編)によれば、夫婦2人の老後生活費の平均は月約27万円程度とされています。(※)

年金収入でこの金額を補えない場合、不足分を貯蓄などで補う必要があります。

ライフプランと収支シミュレーションをもとに目標金額を設定すれば、将来に対する漠然とした不安が軽減され、貯蓄や運用に前向きに取り組むことができます。

退職金は運用資金と使用資金に分けて計画的に使う

退職金は、老後の生活を支える大きな原資なので、受け取ったあとに何となく使うのではなく、明確な目的を持った管理が大切です。

退職金は、以下の2つに分けて使い道を整理しましょう。

- 使用資金:医療費や住居費、日々の生活費など、今後5〜10年以内に使うお金として確保

- 運用資金:残りは新NISAやiDeCoを活用して、老後後半の生活資金として増やす目的で運用

特に人生100年時代と言われる今、退職後の生活が30年近く続くことも珍しくありません。

退職金を一括で消費せず、分散して使うことが老後資金の安定につながります。

また、投資に回す資金も、無理のない範囲で分散投資を行うことでリスクを抑えながら資産を維持できます。

退職金は、使い方次第で老後の安心度が大きく変わるので、最初にしっかりと用途を分けて将来の不安を減らしましょう。

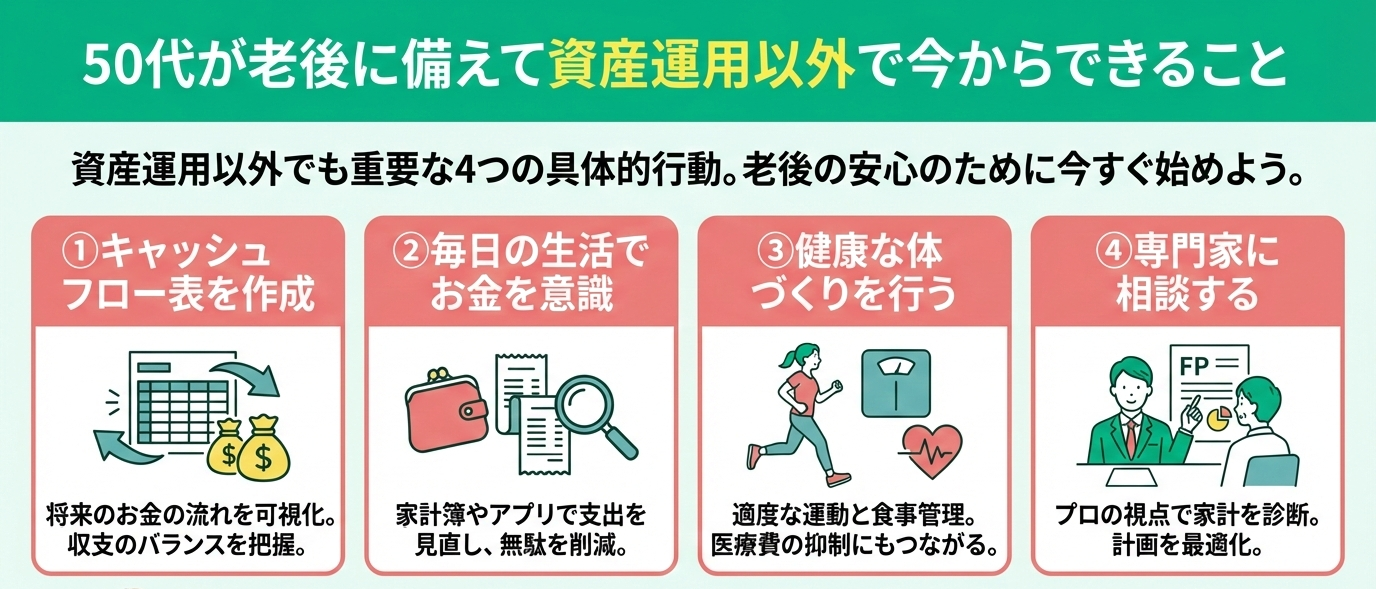

50代が老後に備えて資産運用以外で今からできること

老後に備えるために、資産運用以外でも今からできる具体的な行動があります。以下にそれらを紹介します。

- ①キャッシュフロー表を作成する

- ②毎日の生活でお金を意識する

- ③健康な体づくりを行う

- ④専門家に相談する

これらの行動は老後資金計画の一部であり、資産運用と組み合わせて成功を収めることができます。老後の安心を追求するために、今からできる積極的な行動を始めましょう。

①キャッシュフロー表を作成する

老後に備えるための第一歩として、キャッシュフロー表を作成しましょう。これは収入と支出を詳細に記録することで、お金の流れを明確に把握する手法です。

キャッシュフロー表を作成することで、収入源と支出項目を可視化します。これにより、どれだけのお金が入ってきて、どれだけのお金が出ていくのかを理解できます。

また、キャッシュフロー表を通じて、節約の余地や無駄な支出を見つけることができます。支出を見直し、無駄を削減することで貯金が増え、老後資金の準備を進める手助けとなります。

さらにキャッシュフロー表は予算を立てるのに役立ちます。収入と支出のバランスを取り、計画的な支出を行うための予算を策定できます。老後に備えた賢いお金の管理は、安心した老後を迎えるための鍵となります。

②毎日の生活でお金を意識する

老後に備えるために、日々の生活でお金を意識的に管理しましょう。特に以下の項目に注意を払うことが賢いお金の使い方です。

1 食費

食費は日常的な支出の一部であり、無駄な出費を減らすチャンスが多く存在します。節約のために食材を無駄なく使ったり、外食を控えたりしましょう。

2 光熱費

電気、ガス、水道料金などの光熱費は定期的に支払うものです。エネルギーの無駄を省き、効率的に利用することで節約が可能です。

3 通信費

スマートフォンやインターネットの契約料金は、毎月の支出の一部です。適切なプランを選び、無駄なオプションを削減しましょう。

4 サブスクリプション費

ストリーミングサービスや定期購読のサービスは、月々の支出を増やす要因になります。必要なサービスだけを選び、不要なものは解約することで節約できます。

これらの支出項目に注意を払い、無駄な支出を減らすことで、貯金を増やします。毎日の生活でお金を意識的に管理することは重要なポイントです。

③健康な体づくりを行う

老後に備える上で、健康な体づくりは重要な要素です。健康な生活を送ることで、慢性疾患や医療費のリスクを減らすことができます。定期的な運動やバランスの取れた食事、ストレス管理などが健康の維持に寄与します。

また、健康な生活を送ることで、医療費の負担を事前に減らすことができます。健康保険の利用頻度を抑え、自己負担を削減できます。健康な体は、長期にわたって働くことができる可能性を高めます。

老後資金を増やすために、働く期間が長くなることを考慮しましょう。健康な体づくりは、老後に向けた賢い計画の一部として欠かせない要素です。自己管理と予防措置を通じて、将来の医療費を減らし、健康な老後を迎えることができます。

④専門家に相談する

老後資金の計画において、専門家の意見を聞くことは重要です。

老後資金の計画は複雑で個別のニーズに合わせたものです。金融アドバイザーやファイナンシャルプランナーなどの専門家は、個別の状況に応じた助言を提供してくれます。

そのなかでもマネーキャリアは、専門家からアドバイスを受けられるプラットフォームで、個人のニーズに合わせて専門家を選択できます。信頼性のある専門家との相談を通じて、老後資金計画を具体化するのにぴったりです。

老後資金の計画は一生に関わる重要なステップであり、適切なアドバイスを受けることで成功への道が開けます。専門家に相談し、個別の戦略を立てることで、安心した老後を迎える準備を進めましょう。