NISAに興味はあるけれど、どこで相談すればいいのか分からない…

そんな不安を抱えて立ち止まっていませんか?

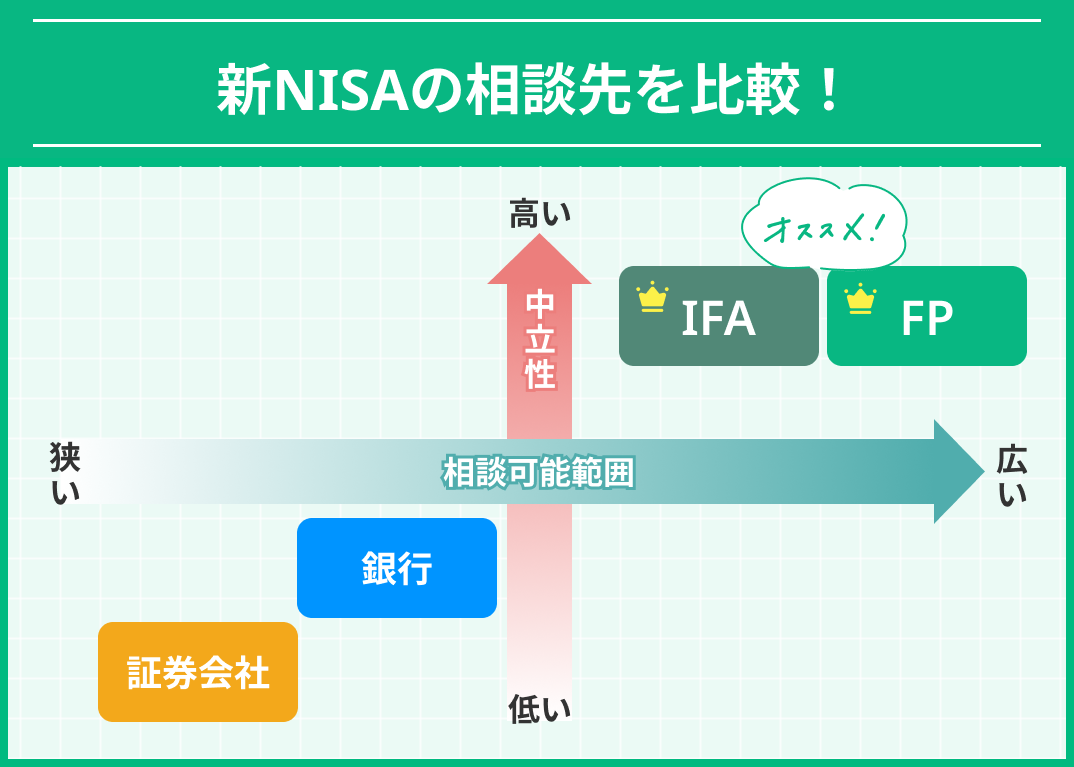

銀行、証券会社、保険ショップなど、あまりに選択肢が多すぎて、どこが自分に合っているのか迷ってしまうのは当然のことです。納得のいく資産形成を始めるための最大のポイントは、「商品を売ること」を目的とせず、中立的な立場でアドバイスをくれる相手を選ぶことにあります。

この記事では、各相談窓口のメリット・デメリットを整理し、あなたにぴったりの相談先を見極める方法をプロの視点で詳しく解説します。最後まで読めば、最初の一歩を軽やかに踏み出せるようになりますのでぜひ参考にしてください。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 新NISA・つみたてNISAの相談はどこですべき?銀行・証券会社・IFA・FPを比較

- IFA:運用のプロ|長期的な伴走が期待できる

- FP:家計全般のプロ|ライフプランニングが得意

- 銀行・証券会社:自社商品がメイン|中立的な提案は難しい?

- 後悔しない!新NISA・つみたてNISAの相談窓口を選ぶ際の3つのポイント

- 資産運用だけでなく「家計全体」の相談ができるか

- 担当者の「経歴」や「得意分野」を事前に確認できるか

- 特定の金融機関に縛られない「中立性」があるか

- 新NISA・つみたてNISAのおすすめ相談窓口3選

- マネーキャリア

- マネイロ

- IFAナビ

- 【後悔しないために】新NISA・つみたてNISAの相談時によくある失敗例を把握しておこう

- 失敗例1:特定の相談先による「情報の偏り」で損をする

- 失敗例2:「NISAの枠」に捉われすぎて、生活が苦しくなる

- 失敗例3:「目的」が曖昧なまま相談し、ブレたアドバイスを受ける

- 【IFA・FPに相談してどうだった?】実際に相談した方の体験談を紹介

- 30代女性|妊娠を機に子どもの教育資金準備と新NISAでの資産形成をIFAに相談

- 40代男性|ライフプラン設計と保険見直しをFPに相談

- 50代女性|老後資金づくりに向けiDeCoと新NISAの活用法をFPに相談

- 【まとめ】新NISA・つみたてNISAのおすすめ相談窓口

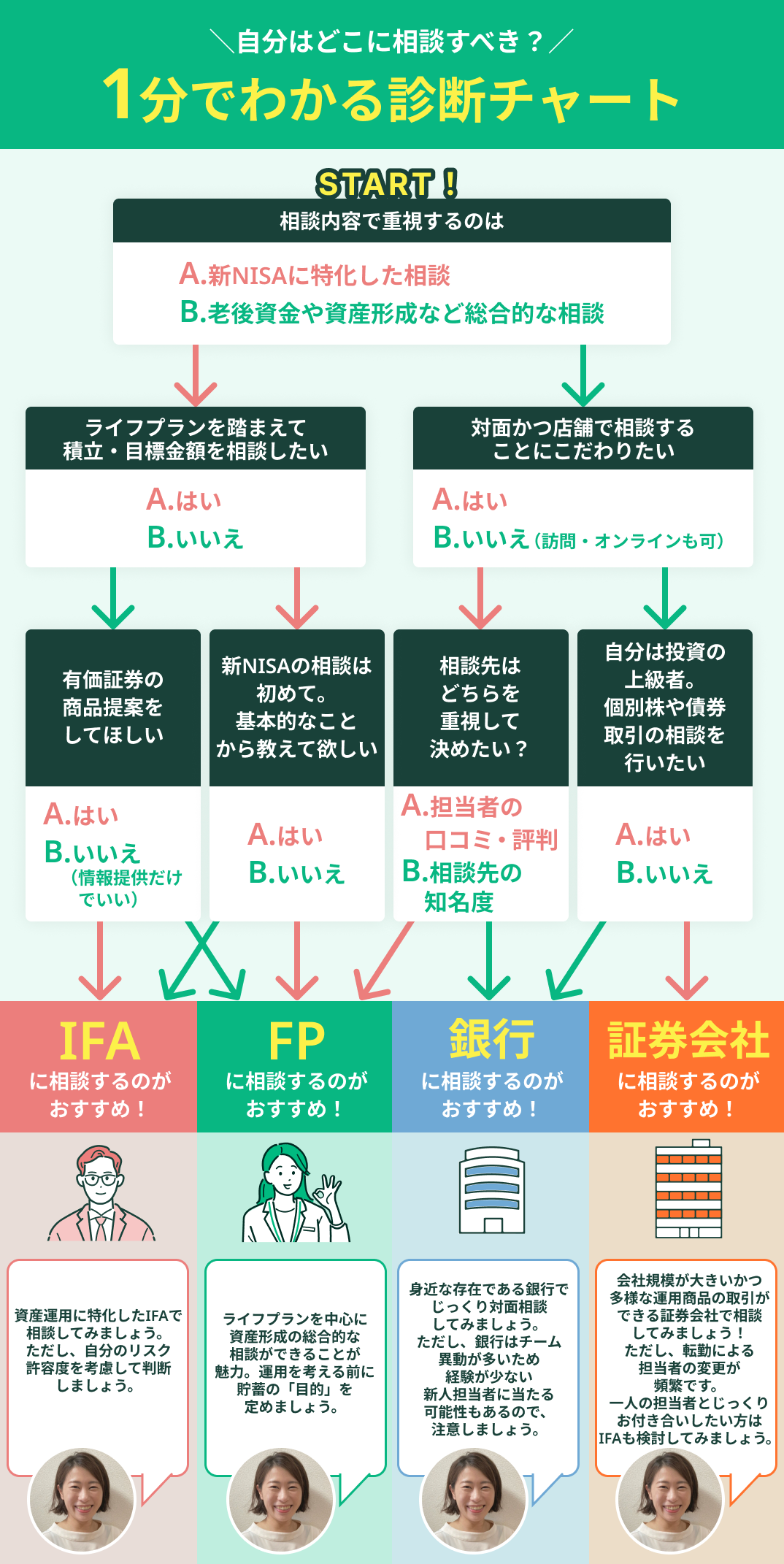

新NISA・つみたてNISAの相談はどこですべき?銀行・証券会社・IFA・FPを比較

下記は、相談先の見つけるための比較チャートです。はい・いいえを選んで進むだけで、あなたにぴったりの相談先が分かりますので、ぜひ試してみてください。

IFA:運用のプロ|長期的な伴走が期待できる

IFA(独立系ファイナンシャルアドバイザー)は特定の金融機関に所属しないため、会社都合による転勤がありません。一生涯のパートナーとして長期的な資産形成を共に歩める点は、投資家にとって大きなメリットです。

また、多くのIFAはネット証券と提携しており、従来の対面証券よりも低コストで多様な商品ラインナップから、中立的な視点で提案を受けられるのも魅力の一つです。

FP:家計全般のプロ|ライフプランニングが得意

NISAなどの非課税制度はあくまで「手段」であり、それを利用すること自体がゴールではありません。FPの役割は、教育・住宅・老後といった将来のライフイベントを包括的に見据え「人生トータルでの資金繰り」を最適化することにあります。

一時的な運用の損益だけでなく、家計の無駄を省き、必要な保障を確保しながら資産を育てる。描く未来図を実現するために、長期的視点で無理のない資金計画を立てられる点が、FPに相談する最大のメリットです。

銀行・証券会社:自社商品がメイン|中立的な提案は難しい?

銀行や大手証券会社の窓口相談は、担当者の顔が見える安心感がある反面、提案内容を鵜呑みにするのは危険です。彼らはあくまで「販売者」としての側面も強く、営業目標達成のために手数料の高い自社商品を優先して勧めてくるリスクが否定できません。

また、コストパフォーマンスに優れたネット証券専用の投資信託などは、そもそも取り扱い対象外であるケースがほとんどです。

いずれも選択肢が限定された中での提案となり、顧客本位の選択が難しいのが実情と言えるでしょう。

後悔しない!新NISA・つみたてNISAの相談窓口を選ぶ際の3つのポイント

- 資産運用だけでなく「家計全体」の相談ができるか

- 担当者の「経歴」や「得意分野」を事前に確認できるか

- 特定の金融機関に縛られない「中立性」があるか

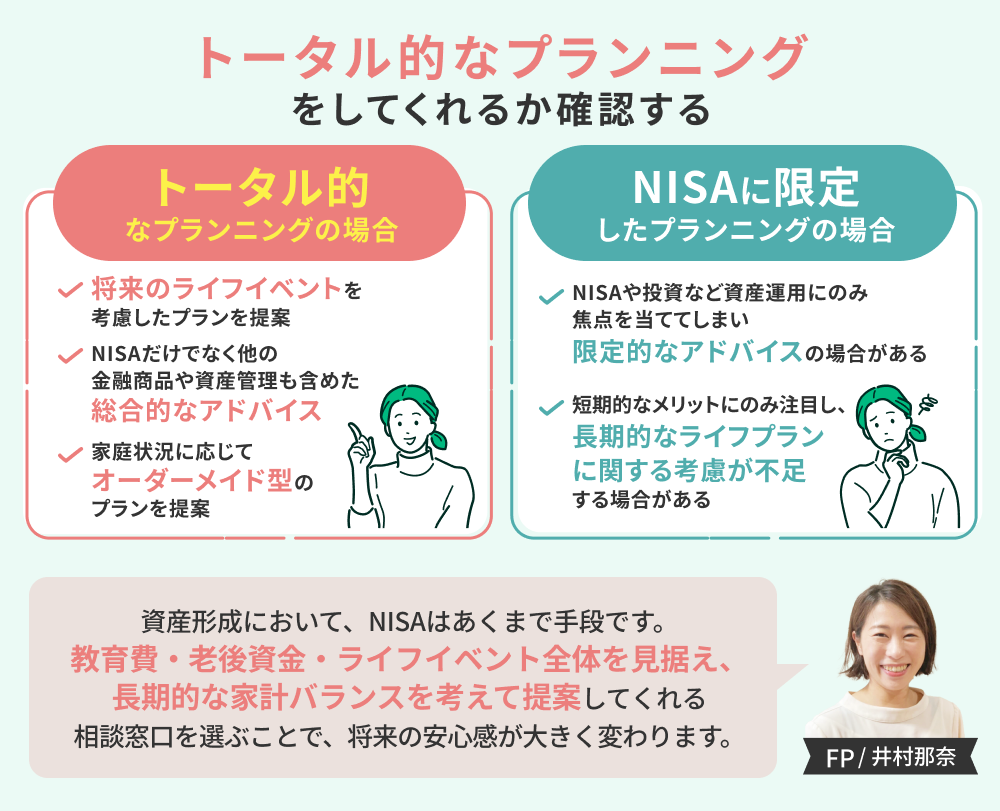

資産運用だけでなく「家計全体」の相談ができるか

NISAを始めるのは素晴らしいことですが、それはあくまで資産形成の「手段」の一つ。住宅購入や教育費など、人生には大きなお金が動くタイミングが幾度も訪れます。

だからこそ、投資だけに偏らず、保険やローンを含めた家計全体を見渡すトータルプランが必要です。

部分的な対策ではなく全体像を捉えることで、将来のリスクに強い家計が作れます。

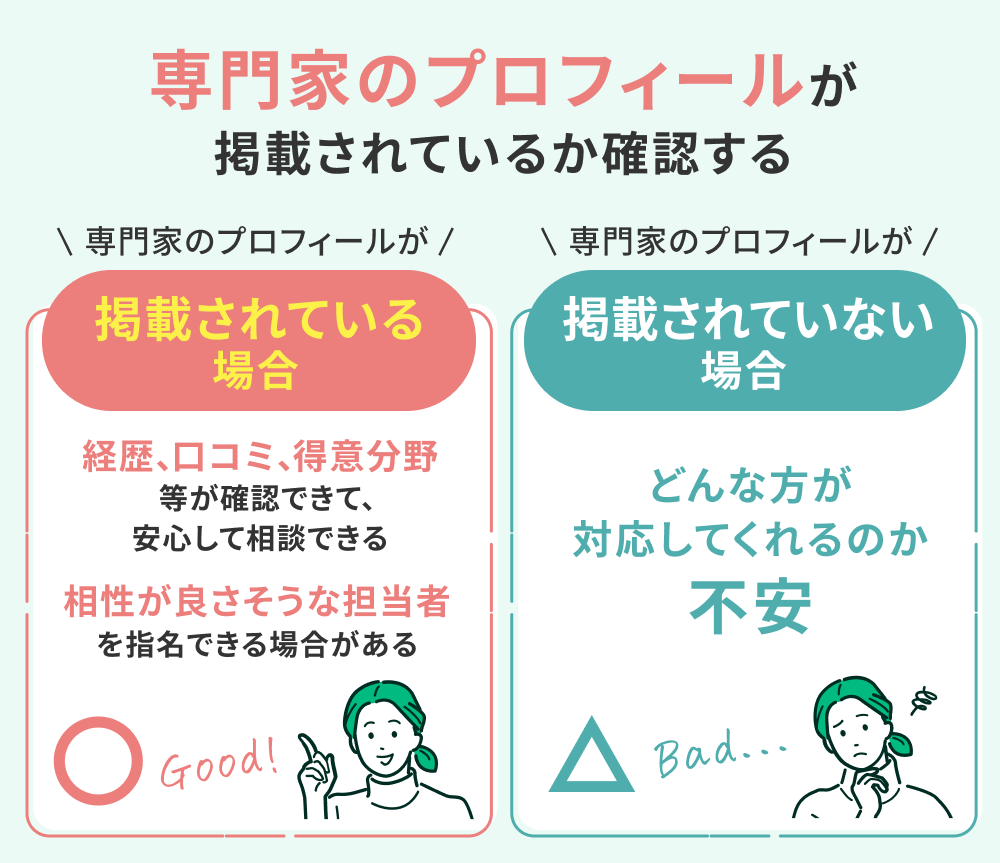

担当者の「経歴」や「得意分野」を事前に確認できるか

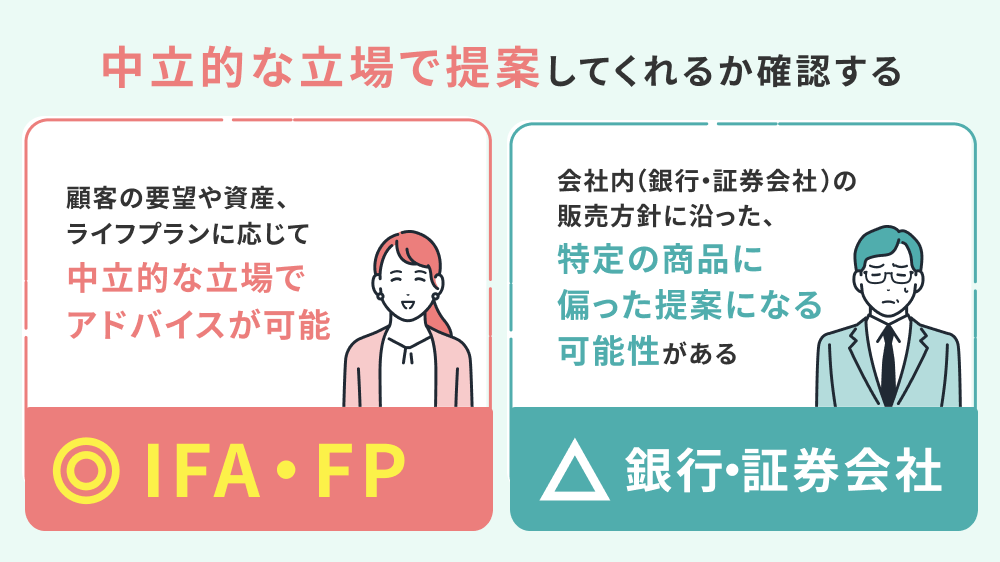

特定の金融機関に縛られない「中立性」があるか

NISAを始めるとき特に重視すべきは、特定の金融機関に縛られない「中立性」があるかどうかです。なぜなら、金融機関の都合や販売ノルマに縛られず、純粋に「あなたの利益」だけを追求できるからです。

特定の系列に属さないFPやIFAは、数ある選択肢の中から本当に必要なものだけをフラットな視点で選べます。この「顧客本位」の姿勢こそが、NISAで失敗しないための鍵なのです。

なお、中立性の観点では、IFAやFPがおすすめです。

新NISA・つみたてNISAのおすすめ相談窓口3選

NISAでの本格的な資産形成に向けて、「どの窓口を選べば失敗しないか」という不安は、多くの方が抱えるものです。

お金のプロであるFPの視点から、「強引な勧誘がない」「中立的なアドバイスが可能」「利用者の満足度が高い」という3つの厳しい基準をクリアした、2026年現在おすすめの無料相談窓口を厳選しました。

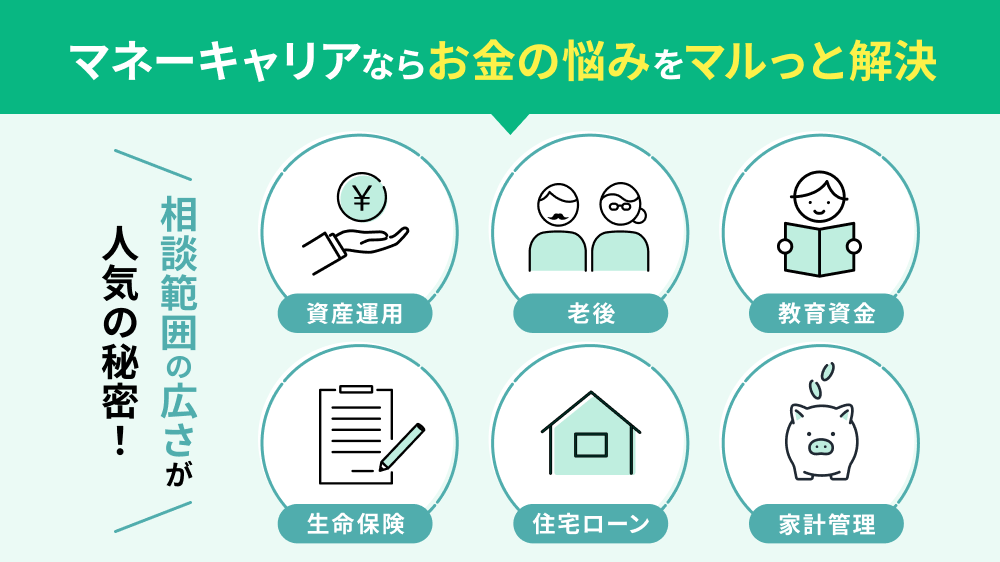

マネーキャリア

マネーキャリアは、相談実績10万件以上、専門家3,500名以上を誇る信頼のFP相談サービスです。最大の特徴は、IFAとFPの両方が在籍し、NISAの基礎からポートフォリオ作成、リスク管理まで幅広く対応できます。

さらに、以下のような家計の悩みも丸ごと相談可能です。

- 住宅ローンの借り換えや新規契約

- 保険の加入状況や保障の見直し

- 教育資金や老後資金の計画

提携金融機関が豊富で、特定の会社に縛られない中立的な提案が受けられるため、あなたに真に寄り添ったベストなプランが見つかります。

20代女性

NISAの始め方がわかった!

40代女性

子供のために資産運用を始めました!

iDeCoやNISAを始めたいと思っていた時にネットの情報を見て今すぐやらなきゃ!と書いてあったので、夜中でしたが携帯から相談する日程を予約しました。結果、相談して本当によかったです!!保険の見直しや家計の見直しのきっかけになったので、もっと早く相談すれば良かった!と思いました!

30代男性

NISA、iDeCo初心者におすすめです

少額投資に興味があったのですが、初心者なので何もわかっていない状況でした。その折に新NISA(つみたて投資枠・成長投資枠)、iDeCoなど各種金融商品の概要を基本的なことからわかりやすく説明して下さり大変参考になりました。

マネイロ

IFAナビ

資産運用に強い専門家「IFA」と、あなたを無料で繋ぐマッチングサービスです。

金融機関の営業方針に縛られず、中立的な立場から新NISAや投資の最適解を提案してくれるのが最大の魅力。自力で信頼できる相手を探すのは大変ですが、ここなら希望や悩みに合うプロを厳選して紹介してくれるので、初めての方でも安心して任せられますよ。

【後悔しないために】新NISA・つみたてNISAの相談時によくある失敗例を把握しておこう

- 失敗例1:特定の相談先による「情報の偏り」で損をする

- 失敗例2:「NISAの枠」に捉われすぎて、生活が苦しくなる

- 失敗例3:「目的」が曖昧なまま相談し、ブレたアドバイスを受ける

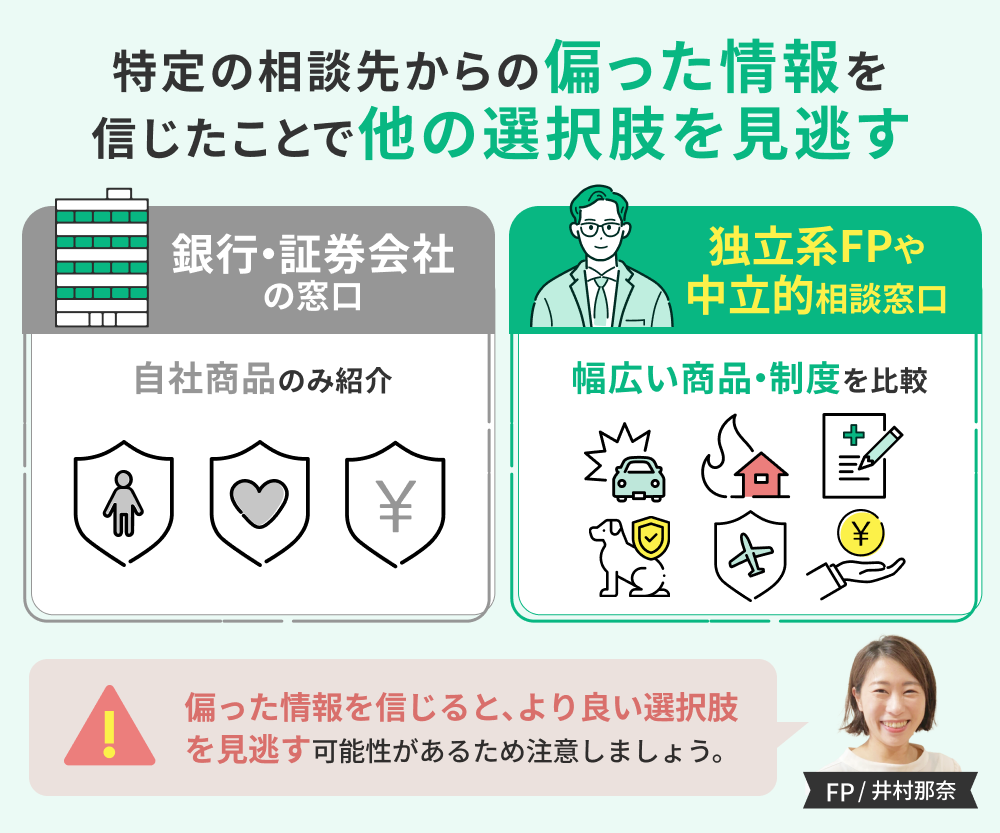

失敗例1:特定の相談先による「情報の偏り」で損をする

銀行や証券会社の窓口は身近ですが、提案が「その会社が売りたい自社商品」に限られがちな点には注意が必要です。情報が偏っていると、他にある魅力的な選択肢に気づけません。

中立的な立場の相談窓口なら、特定の金融機関に縛られず、制度や商品を横断して比較できるため、本当にあなたに合ったプランが見つかります。

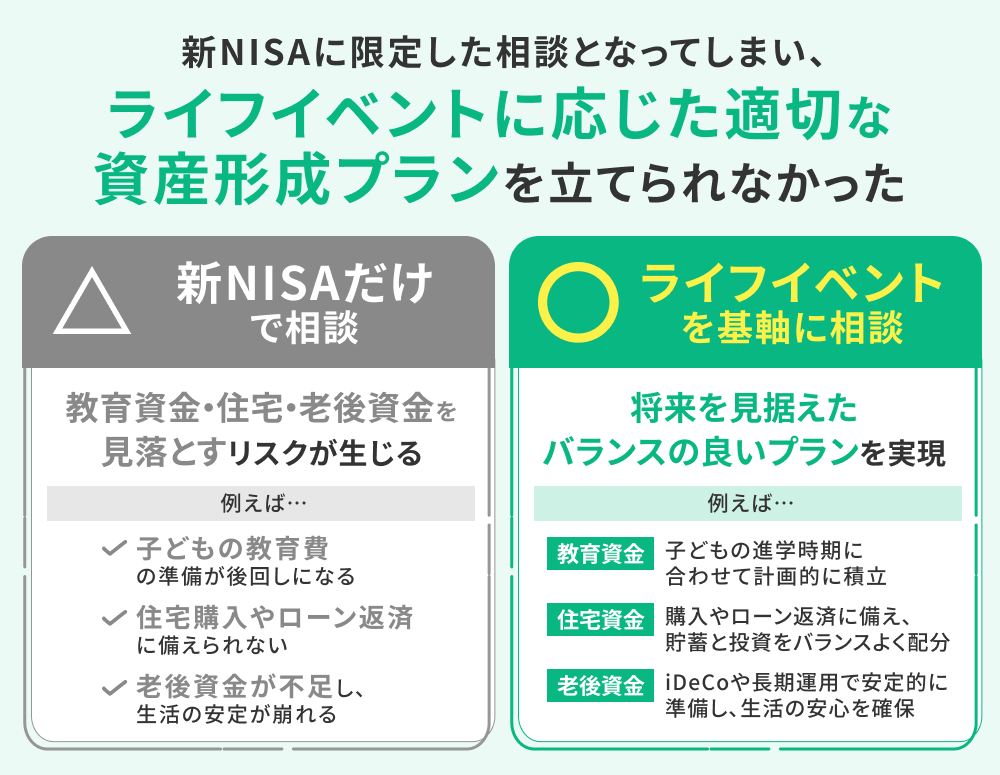

失敗例2:「NISAの枠」に捉われすぎて、生活が苦しくなる

NISAは資産形成の強力な味方ですが、制度利用が目的になってしまうと、教育費や住宅購入など、目前に迫る出費への備えがおろそかになりがちです。

大切なのは、ライフイベントを軸にした資金計画です。いつ、どのくらいお金が必要かを可視化することで、預貯金と投資の黄金比率が見えてきます。

無理のない運用で、将来の安心を確実なものにしましょう。

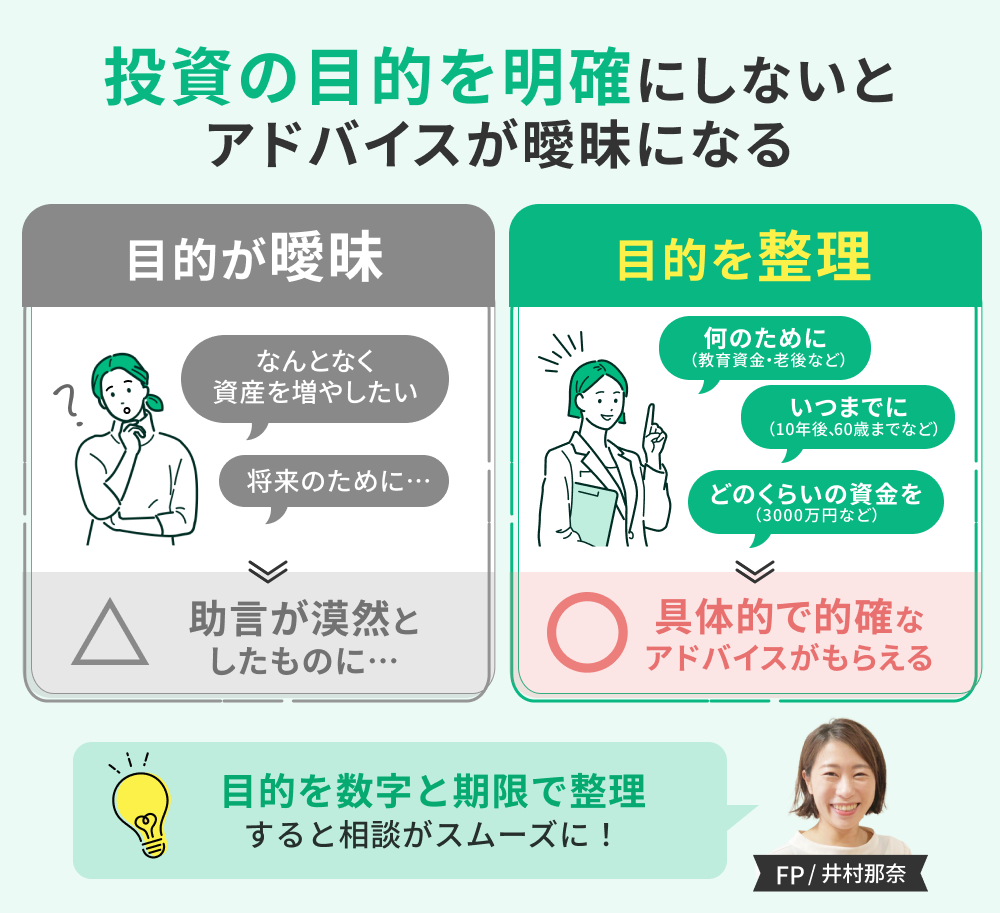

失敗例3:「目的」が曖昧なまま相談し、ブレたアドバイスを受ける

「将来のために資産運用を始めたいけれど、何が良いかわからない」と迷っていませんか?実は、目的が漠然としていると、私たち専門家も一般的な回答しかできず、あなたに最適な提案が難しくなってしまいます。

大切なのは、「何のために・いつまでに・いくら必要か」という3つの軸を整理すること。

ここがクリアになると、選ぶべき制度や商品、毎月の積立額など、あなたにとってベストな道筋がはっきりと見えてきますよ。

【IFA・FPに相談してどうだった?】実際に相談した方の体験談を紹介

- 30代女性|妊娠を機に子どもの教育資金準備と新NISAでの資産形成をIFAに相談

- 40代男性|ライフプラン設計と保険見直しをFPに相談

- 50代女性|老後資金づくりに向けiDeCoと新NISAの活用法をFPに相談

30代女性|妊娠を機に子どもの教育資金準備と新NISAでの資産形成をIFAに相談

そんな漠然とした焦りを抱えていた30代のA様が選んだのは、銀行ではなく中立的なFPへの無料相談でした。

当初は「投資=怖い」「勧誘されそう」と不安げでしたが、プロと対話することで「生活防衛資金」の明確化が大きな転機に。

- 半年〜1年分の生活費は現金で確保

- 余剰資金のみをNISAへ配分

この「守り」と「攻め」のメリハリがついたことで、恐怖心は安心感へと変化していきました。ご主人とも「将来のお金」の共通言語ができ、夫婦揃って納得の資産形成をスタートされました。

40代男性|ライフプラン設計と保険見直しをFPに相談

FP2級をお持ちで知識が豊富なB様でも、ご自身の家計を客観的に判断することは容易ではありません。そこで、「セカンドオピニオン」として当社の無料相談をご活用いただきました。

プロの視点が入ることで、主に以下の成果が得られました。

- 過剰な保険を見直し、浮いた資金を投資へ配分

- 漠然とした不安をキャッシュフロー表で「見える化」

- 中立的な提案で、真に低コストな優良ファンドを選定

「納得いくまで何度でも無料で相談できた」点こそが、複雑な家計改善を進める上で最大の安心材料だったと、高く評価していただけました。

50代女性|老後資金づくりに向けiDeCoと新NISAの活用法をFPに相談

C様の家計改善のカギは、ライフプランに合わせた「資金の色分け」でした。

教育費などで出費がかさむ時期だからこそ、闇雲に節約するのではなく、家計の無駄を省き、捻出した資金を効率よく配置することが重要です。

「シミュレーションを見て、これなら無理なく続けられると確信できた」 そう語るC様の表情が、不安から希望へと変わった瞬間がとても印象的でした。

新NISAは誰にでも平等な制度ですが、その活用法には「100人いれば100通り」の正解があります。

年収や家族構成、住宅ローンの有無、そして叶えたい将来の夢。こうした個別の事情をふまえて不安を解消し、資産運用をスタートするには、お金の専門家への相談が近道です。

「マネーキャリア」なら、ご自身が納得できるまで、何度でも無料で相談できます。

【まとめ】新NISA・つみたてNISAのおすすめ相談窓口

自分の収入や支出、貯蓄から具体的にどのくらい投資に費やしてよいかを専門的にアドバイスをもらえました。今回のお話で現状や今後のマネープランについて具体的に教えてもらいとても勉強になりました。オンライン面談でしたが、とても丁寧に対応してもらい助かりました。