・NISAの口コミ評判を見ていると、良い意見と悪い意見が混在していて判断に迷う

・初心者がNISAで後悔したという声を知り、不安を感じている

このような悩みを抱えていませんか?

NISAは制度を正しく理解し、始め方の要点を押さえれば、初心者でも後悔を避けやすい資産形成の手段です。

本記事では、NISAの口コミ評判をもとに、初心者がつまずきやすい点を整理し、後悔しないために意識すべきポイントを4つに分けて解説します。

NISAを始める前に不安を解消したい方は、ぜひ最後までご覧ください。

井村FP

NISAは少額から始められる制度ですが、商品選びや配分を誤ると「思っていた結果と違った」と感じることもあります。そんな不安がある方は、マネーキャリアのオンライン相談を活用するのも一つの方法です。

マネーキャリアでは、事前に専門家のプロフィールや口コミ、経歴を確認できるため、どんな人に相談するのか把握できます。また、無料で相談できるため、NISAを始める前の基礎的な疑問から運用中の悩みまで気軽に相談可能です。

さらに、土日祝日も対応可能なため、平日に時間が取れない方でも無理なく利用できます。一人で悩まず、納得してNISAを始めたい方は、まずは無料相談から検討してみてはいかがでしょうか。

この記事の監修者

井村 那奈

フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

続きを見る

▼

閉じる

▲

NISAの良い口コミ・評判【利用者にアンケート】

20代~60代のNISAを利用して投資を行っている人にアンケートをとりました。

質問の内容

- NISAを選んだ理由を教えてください。

- NISAを利用してよかった点はなんですか?

- NISAを利用して不便だと思った点・後悔した点はなんですか?

利用者がメリットと感じている事は次の5つです。

- 非課税メリットが大きい

- 少額から投資できて安心

- 長期的な資産形成に最適

- 投資を始めるきっかけになった

- 情報や環境が整っていて始めやすい

※2025年6月27日~2025年6月30日時点での当編集部独自調査による

※商品やサービスに関する回答時点での内容のためご了承ください

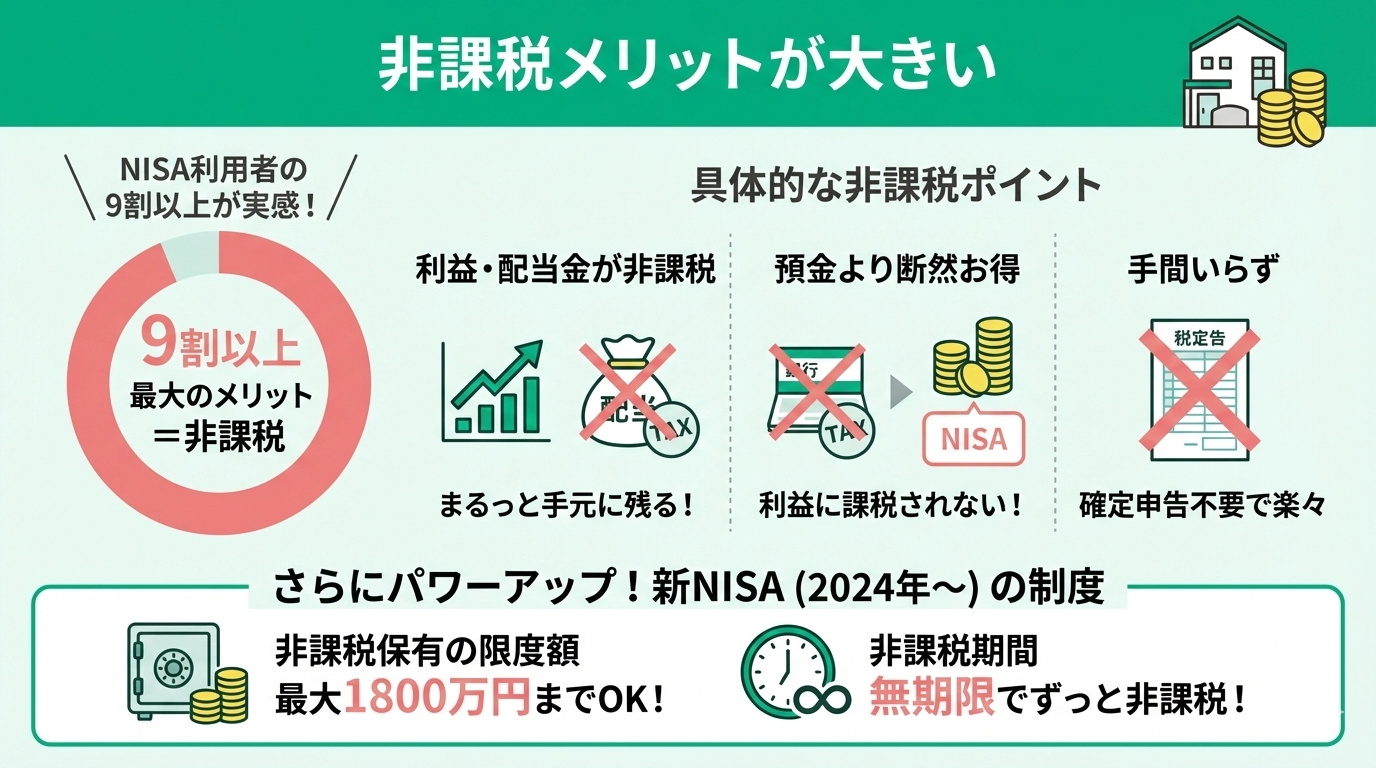

非課税メリットが大きい

NISAのメリットとして「非課税になること」を挙げる方が多くいました。

<NISA利用者の口コミ>

- 預金金利はどんなに少なくても税金が引かれるが、NISAは非課税

- 確定申告をしなくてもいい

- 配当金が非課税になることが魅力的だった

- 利益が出ても非課税になるから

- 利益に課税されないのでお得に投資できる

1800万円が上限ですが、投資で得た利益が非課税※になることは大きなメリットです。2024年からスタートした新NISAでは非課税の期間も無期限※になりました。

井村FP

<NISAの最大のメリットは1,800万円までの投資益が非課税になることです>

通常投資で得られた利益には、約20%税金がかかります※。NISAを利用すると利益が大きいほど節税のメリットが大きくなります。長期投資で20年30年と積み上げられた利益も生涯投資枠が1,800万円までは税金が免除※になるため、ぜひ利用したい制度です。

株や投資信託を買った額より高く売って得た売却益の他、株を持っていることで得られる配当金も非課税になります。配当金の非課税に関しては外国株式や配当金の受け取り方により非課税にならない場合があるので注意しましょう。

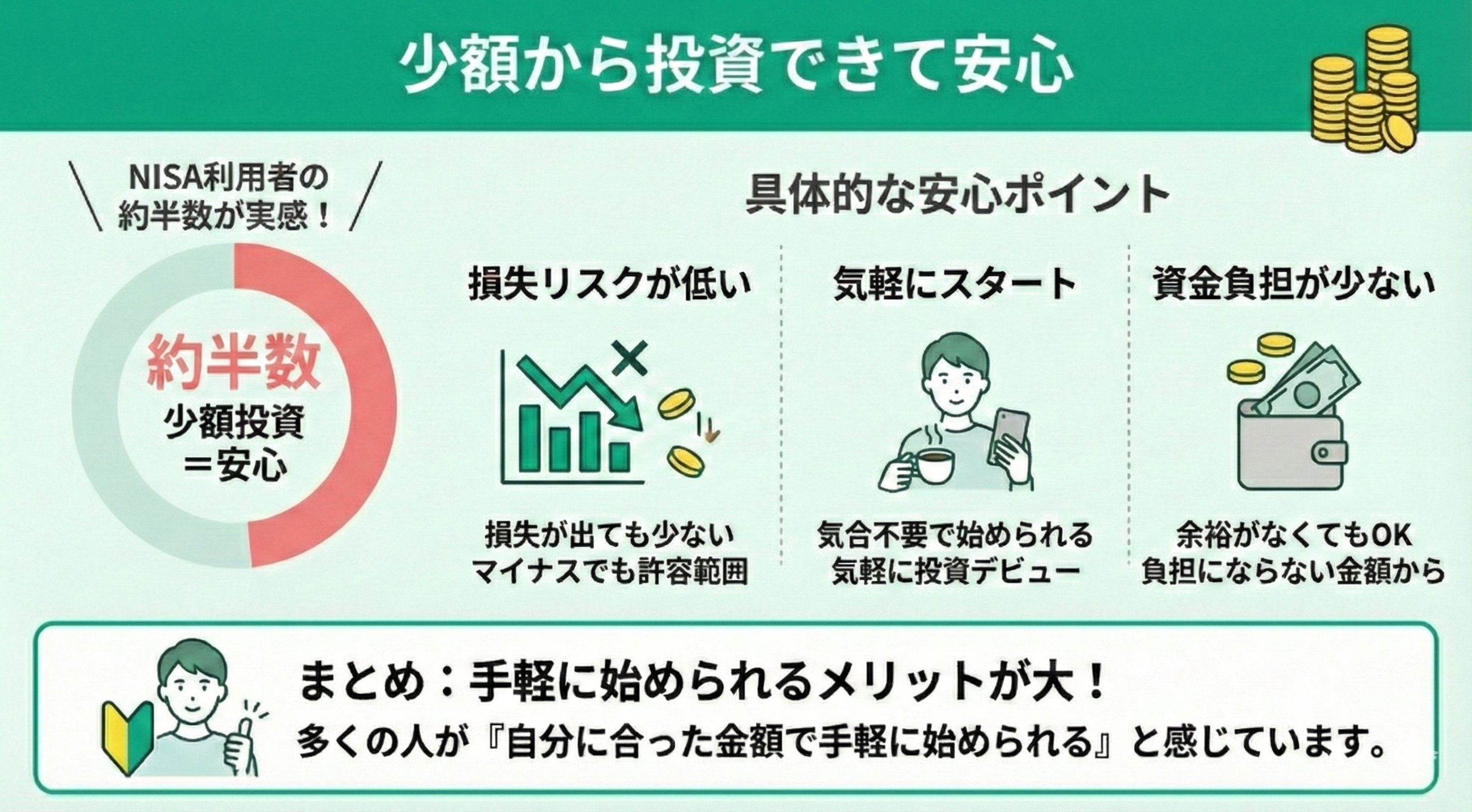

少額から投資できて安心

アンケートの回答で約半数の方が「少額から投資ができて安心」と答えています。

<NISA利用者の口コミ>

- 少額投資は、損失が出ても少ない

- マイナスでもあきらめられる金額

- 気合を入れずに始められる

- 資金に余裕がなくても始められる

- 少額なら大損することがない

自分が負担にならない金額から手軽に始められるメリットがあると感じている方が多いようです。

井村FP

<100円や1,000円でも気軽に始められます>

投資が初めての人は少額から始めることをおすすめします。投資は元本保証がないため、初心者はどんな値動きになるのか不安がある方が多いでしょう。失っても支障のない金額で始め、慣れてきたら少しずつ増やす方が無難でしょう。

一部のネット証券では100円から始められる、お金を拠出しなくてもポイントでも始められるなど、投資を始めるハードルが低くなっています。

最低投資金額は金融機関ごとに違います。初心者は少額からできる金融機関を選びましょう。

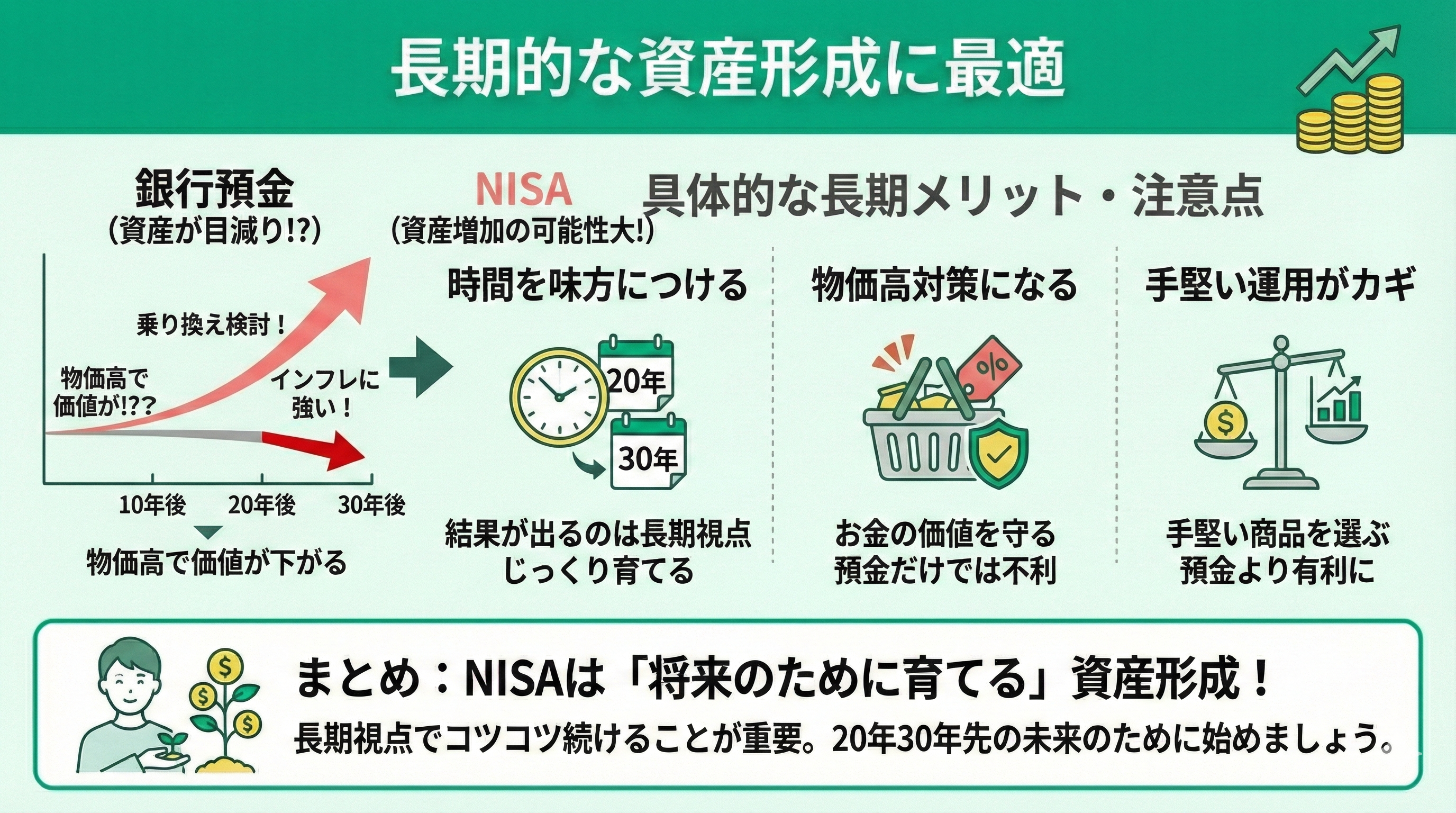

長期的な資産形成に最適

NISAで購入できる投資商品は銀行預金より資産が増える可能性があります。

<NISA利用者の口コミ>

- 長期的には預金より有効に活用できる

- 預金より資産増加を見込める

- 物価高対策に利用できる

- 物価高でお金の価値が減っている

- 銀行預金だけではお金の価値が減っていく

- 手堅い商品に投資すれば、銀行預金より有利になることを知った

投資信託や株は増える可能性がありますが、結果は20年後30年後にならなければわかりません。

井村FP

<低金利の時代でもお金を増やせる可能性がある>

投資信託と株は元本保証がありません。値段は常に動き、上がるか下がるかはわかりません。値段が安定しないリスクを取ることにより、長期的に見ると値段が上がるケースが多く、上がった時点で売ると売却益が得られます。

銀行預金はもらえる利息が確実であり、元本が保証されています。元本が割れるのは絶対にダメという人は、銀行預金がよいかもしれません。しかし、物価上昇時には元本は割れなくても実質的なお金の価値が下がってしまう可能性が大きいです。

どちらを選ぶかは任意ですが、NISAを始めている人は、銀行預金より増えることを期待してリスクを取りながら投資を行っています。

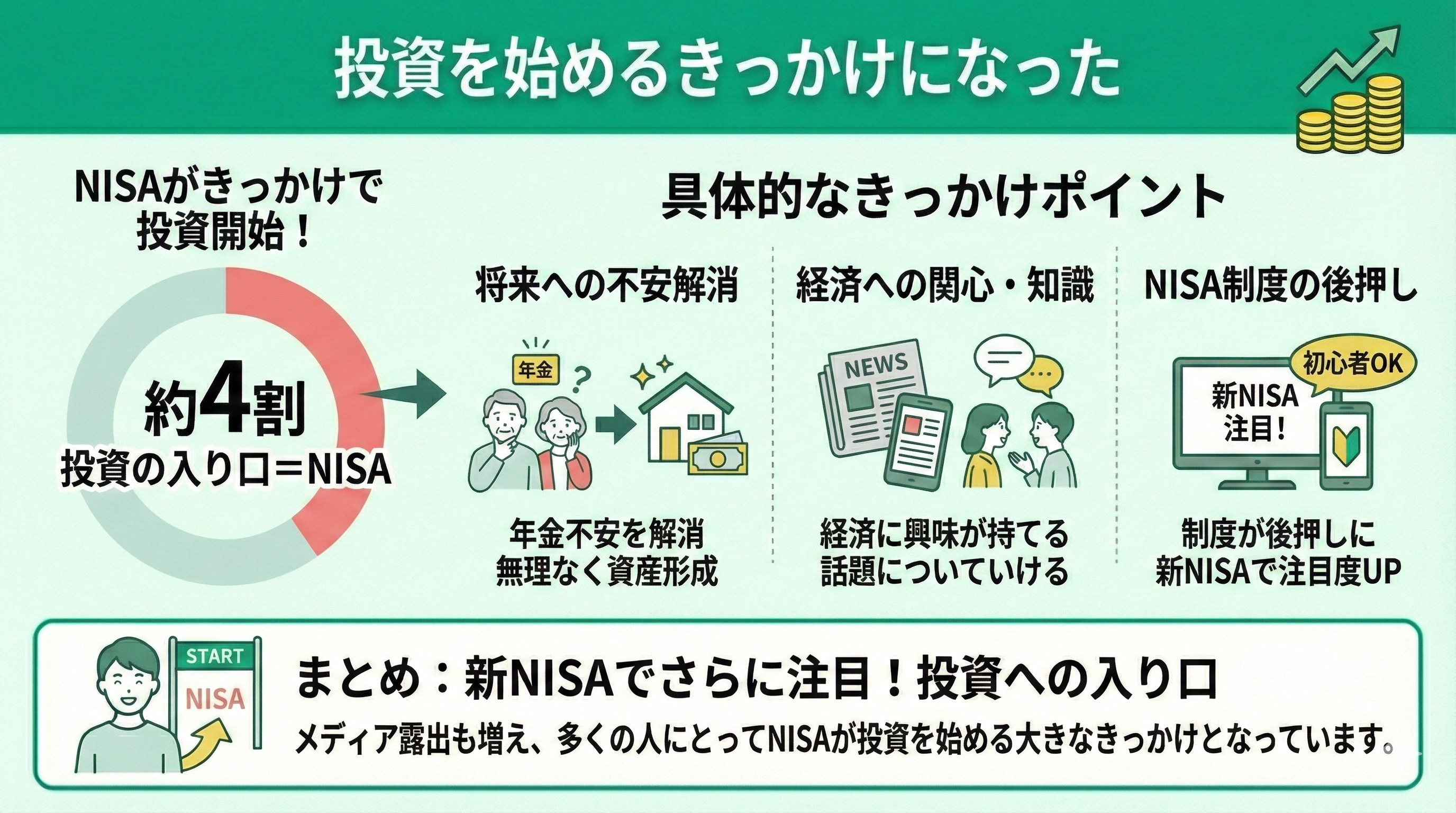

投資を始めるきっかけになった

NISAができたことが、投資を始めるきっかけになったと回答している人が約4割でした。

<NISA利用者の口コミ>

- 今後年金だけでは不足すると思われるので、中高年からでも無理なく資産形成できるのはよい

- 経済に興味を持てるようになった

- 経済の話題で会話ができるようになった

- NISAがなければ投資をすることがなかったと思う

- 周りに投資している人がだれもおらず、NISAがなければ投資をする機会はなかったと思う

- 株に興味がなかったがNISAがあることで始めることができた

- ある程度安全な投資先を選んでくれている

新NISAで投資をするメリットが増えたため、ネットやテレビなどで紹介される機会が多くなり、投資を始めた人が一定数います。

井村FP

<税金の優遇制度に引かれて投資を始めるきっかけになった>

2024年に新NISAがはじまり制度がさらに充実しました。新NISAで枠も広がり、非課税の期限も無期限となり使いやすくなりました。テレビで取り上げられたり、YouTubeで参考になる動画がたくさん公開されたりしています。

政府が投資の推進を目指して作ったこともありますが、投資を全くやっていなかった人も始めるきっかけになったことは事実です。NISA口座は増える傾向にあります。

2025年3月時点での口座数は2647万口座※となっています。18歳以上の人が開設可能ですが、NISA口座をまだ開設していない人の方が多い状況です。

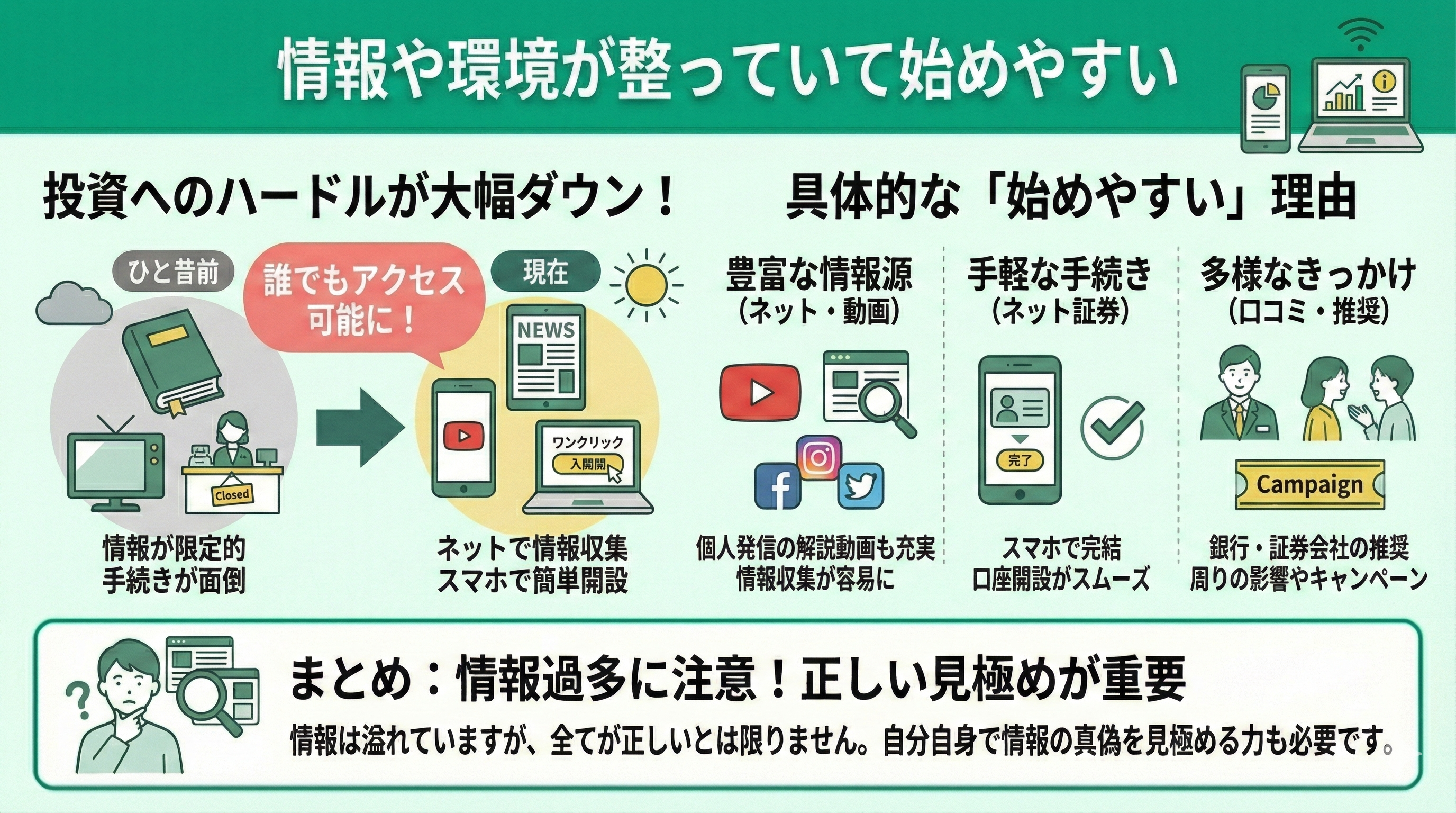

情報や環境が整っていて始めやすい

ネットで投資情報を得られやすくなり、ネット証券の普及で口座開設がしやすくなったためひと昔前より投資は始めやすくなりました。

テレビや書籍だけではなく今はネットで多くの投資情報を得られます。NISAを推奨する媒体も多く見かけるようになりました。銀行や証券会社だけではなく、個人で発信しているYouTubeなどでも口座開設から詳しく解説してる動画もあります。

<NISA利用者の口コミ>

- 銀行に勧められた

- 証券会社のキャンペーンをきっかけに始めた

- YouTubeを見て始めた

- 周りがやり始めた

始めようと思えば情報はたくさんありますが、全ての情報が正しいとは限りません。正しい情報かどうかを見極めることも必要です。

井村FP

<ネット証券の普及で口座開設のハードルは下がりました>

30年前まだインターネットが普及していない時期には対面の証券会社しかありませんでした。現在はネット証券が普及したため、口座開設もオンラインでできますし、ほとんどの取引がネットで可能です。また、投資信託は銀行でも買えるので、証券会社に口座がなくても投資ができる環境になりました。

店舗を持たないネット証券は店舗がある対面型の会社より運営に経費がかからず、口座維持手数料や売買手数料は、安く抑えられています。

情報はネットで得る、取引もパソコンやスマホで手軽にできるようになり、投資のハードルはかなり下がりました。多くの人が手軽に投資ができる環境になったことで、NISA制度が広まりやすくなったと言えます。

NISAの悪い口コミ・評判【利用者にアンケート】

NISAの利用者がデメリットと感じていることは次の5つです。

- 制度がややこしくてわかりにくい

- 年間の投資上限が思ったより少ない

- 損失が出ても税金面で救済がない

- 投資対象が限定的

- 値動きによる精神的ストレスがある

投資経験が浅い人やNISAについての理解が十分でない人は、デメリットと感じることが多いかもしれません。

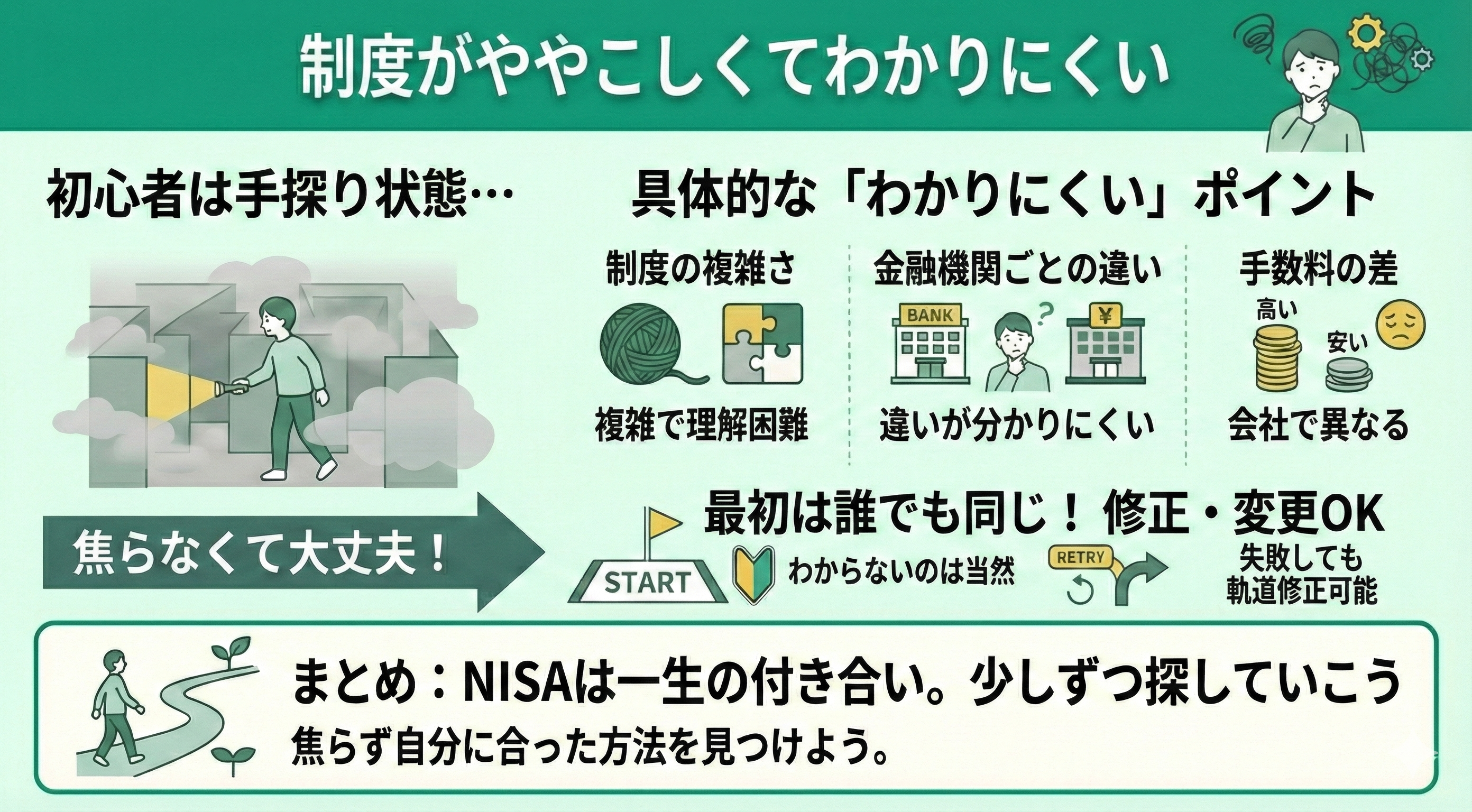

制度がややこしくてわかりにくい

投資初心者は手探り状態で投資をやっているかもしれません。経験しなければわからないこともたくさんあるでしょう。

<NISA利用者の口コミ>

- 理解するのに苦労した

- 複雑すぎる

- もう少しわかりやすければいいのに

- 金融機関ごとに微妙に違いがありわかりにくい

- 証券会社により手数料か違う

- 手数料が安いところを選べばよかった

誰でも最初はわからないことが多いものです。失敗したと思った時点で修正したり、変更すればよいのです。NISAは一生続けられるため、自分に合った方法を少しずつ探していきましょう。

井村FP

<同じNISAでも金融機関ごとに違いがあります>

NISAはひとり1口座※しか持てないので、どこの金融機関で開設するかを自分で選ぶ必要があります。2023年までの旧NISAで口座開設をしていた人は、新NISAも同じ金融機関で自動的に開設されます。

取り扱い商品も金融機関で違いがあるため、自分が契約している金融機関で取り扱いがない場合や同じような商品なのに他の金融機関の方が手数料が安いと後で判明した場合、変更したくなるかもしれません。

投資初心者で取引のある銀行などに勧められてNISA口座を作った人は、銀行よりも証券会社がよかったと後でわかった場合は、金融機関を変更することができます。しかし、手続きに時間がかかる場合があります。

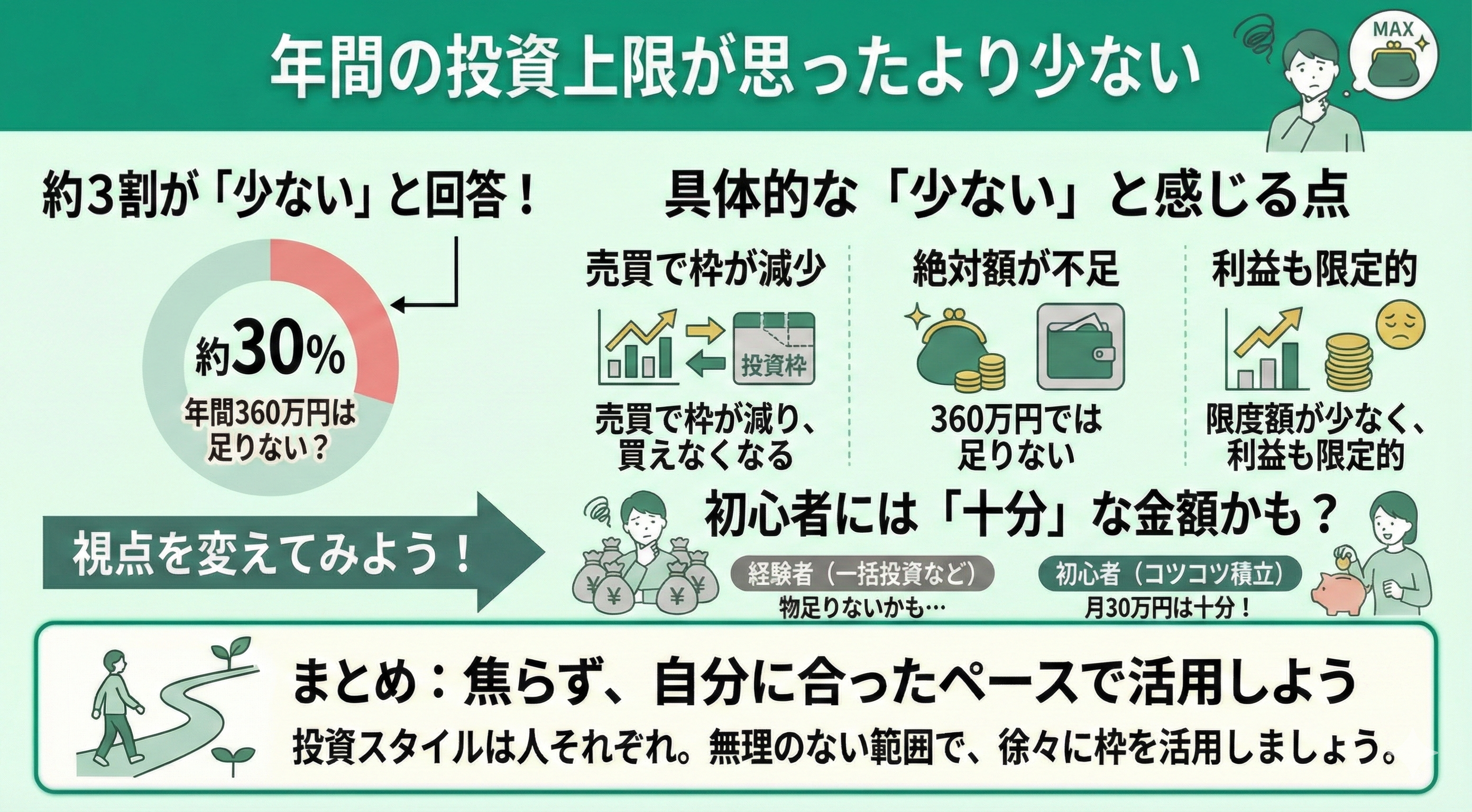

年間の投資上限が思ったより少ない

年間360万円の投資額は約30%の人が投資上限が少ないと答えています。

<NISA利用者の口コミ>

- 売買を繰り返していたら投資枠が減っていき買えなくなった

- 年間360万円では枠がたりない

- 限度額が少ない

- 限度額が少ないので儲けも少ない

投資経験者が非課税枠を最大限利用したい場合は少なく感じるかもしれません。しかし、投資初心者が少しずつ積みたてをしていく分には、ひと月あたり30万円は十分な金額と考えることもできます。

井村FP

<投資の資金が豊富にある人はNISAの利用には工夫が必要です>

NISAは年間投資枠が360万円、上限が1,800万円と決まっています※。資金が豊富な人には物足りなく感じる人もいると思いますが、万人向けの少額投資制度であることを理解しましょう。

長期投資を前提としているため、頻繁に売買するには向いていないかもしれません。年間の入金額には上限があるので、売却で手元にきた金額が多ければ、年内再度NISA枠で購入ができないこともあります。

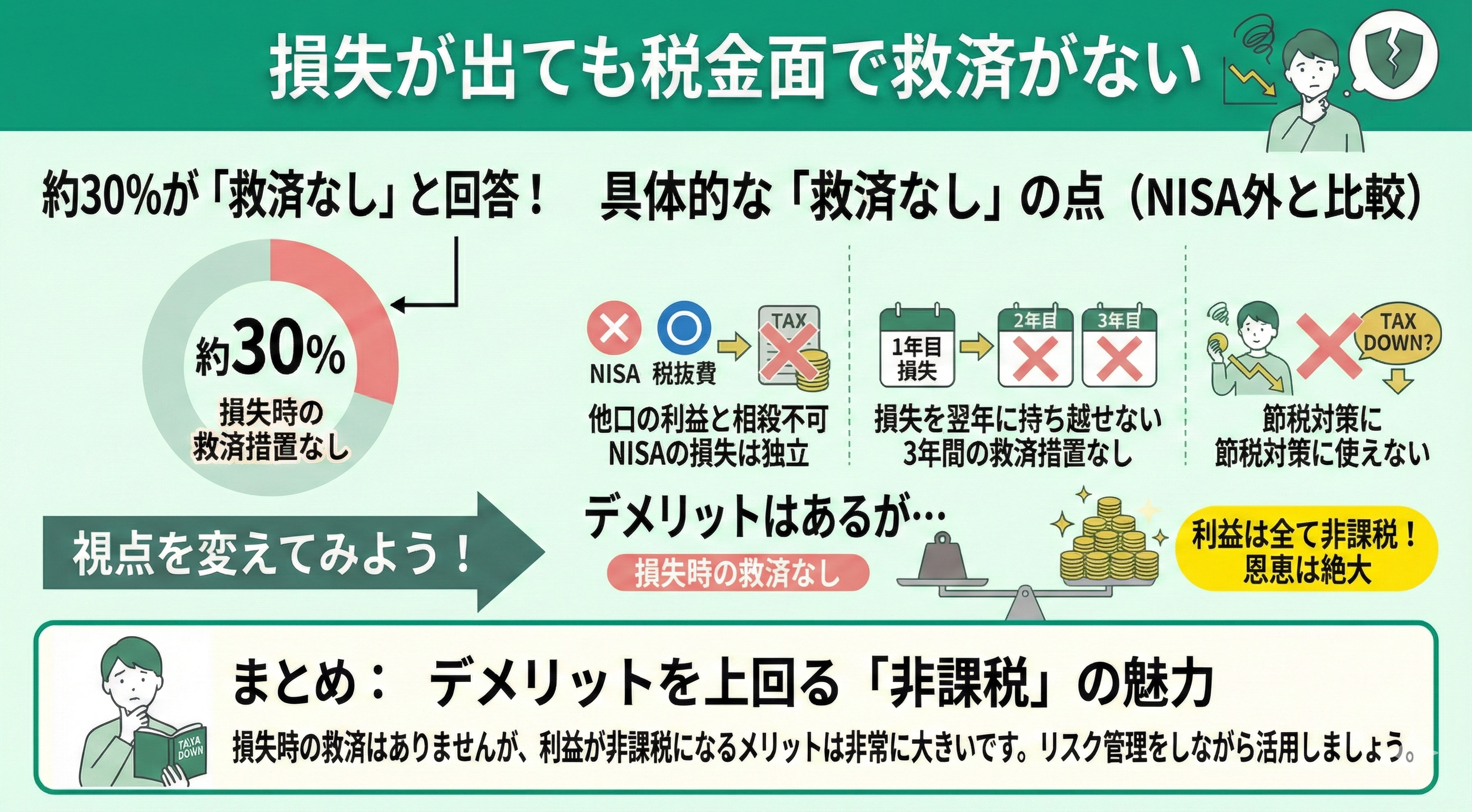

損失が出ても税金面で救済がない

約30%の人が損失が出た場合、税金面での救済がないと答えています。

<NISA利用者の口コミ>

- NISA以外の株の取引で損失が出ても相殺できない

- 損だし(損益通算)ができない

- 損失を3年間の繰り越し控除ができない

- 損失が出ても救済措置がないので、損を出さないようにしなければならない

税金の損益通算についての意見は、投資経験者の意見が多いかもしれません。NISA以外の制度と比べるとデメリットになるかもしれません。しかし、NISAを使った投資でどんなに大きな利益が出ても非課税になるメリットは大きいでしょう。

井村FP

<NISAは損失が出たときの救済がない>

投資は必ずプラスになるとは限りません。NISAは投資で利益が出たときの優遇制度なので売却損が出たときは、有利な点は特にありません。

NISAを利用しない場合、投資の売却益と売却損を相殺して税金を減らすことが可能な制度※があります。しかし、NISAで出た利益や損失は確定申告が不要なため、損失を相殺することができません。

NISAは短期売買での利益よりも長期投資で少しずつ利益を積み上げていくことを想定した制度です。損する確率が低い投資方法を選択する方が恩恵を受けられるでしょう。

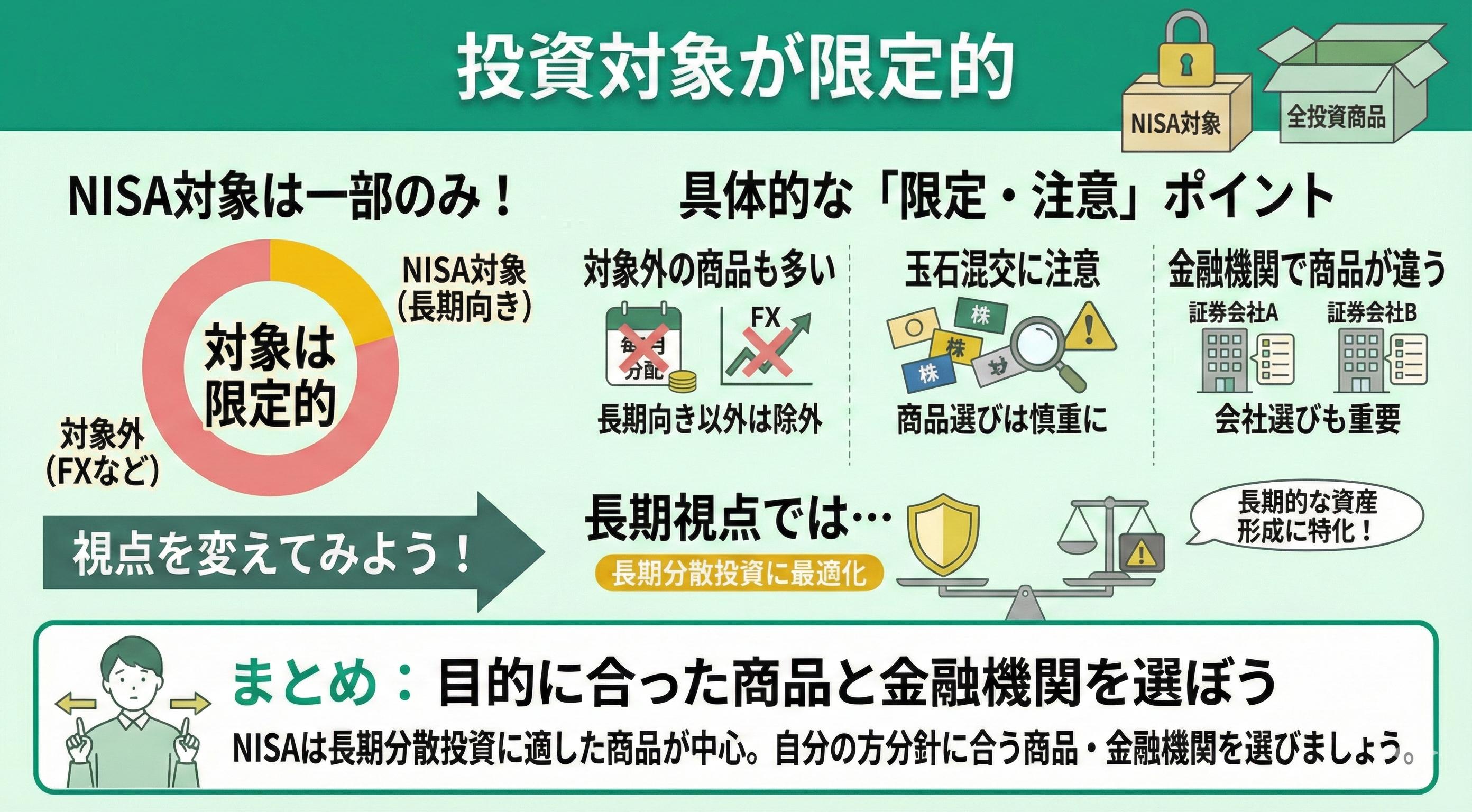

投資対象が限定的

投資商品は様々ありますが、NISAの対象商品は限られています。

<NISA利用者の口コミ>

- 毎月分配型の商品は対象からはずれている

- よくない銘柄も対象商品になっている

- 証券会社ごとに商品が違う

NISAは長期分散投資にふさわしい商品が対象となっているため、投機的な要素があるFXなどは対象外です。

金融機関により取り扱い商品が違うため金融機関を選ぶ際にも注意しましょう。

井村FP

<金融機関を選ぶときは自分が望む商品があるか確認しましょう>

国債や社債はNISAの対象外です。国債や社債などの債券は元本保証のあるものが多く、リスクが低い反面、NISAの非課税メリットをほとんど受けられません。

NISAの成長投資枠は幅広い商品が対象ですが、長期的な資産形成に不向きと判断される商品は対象外とされています。毎月分配型の投資信託は、頻繁に分配金が支払われるため、複利効果が得られにくく、長期的な資産形成には不向きと判断されます。

ご自身の投資したい商品がNISAの対象かどうかは、各金融機関のホームページを確認しましょう。

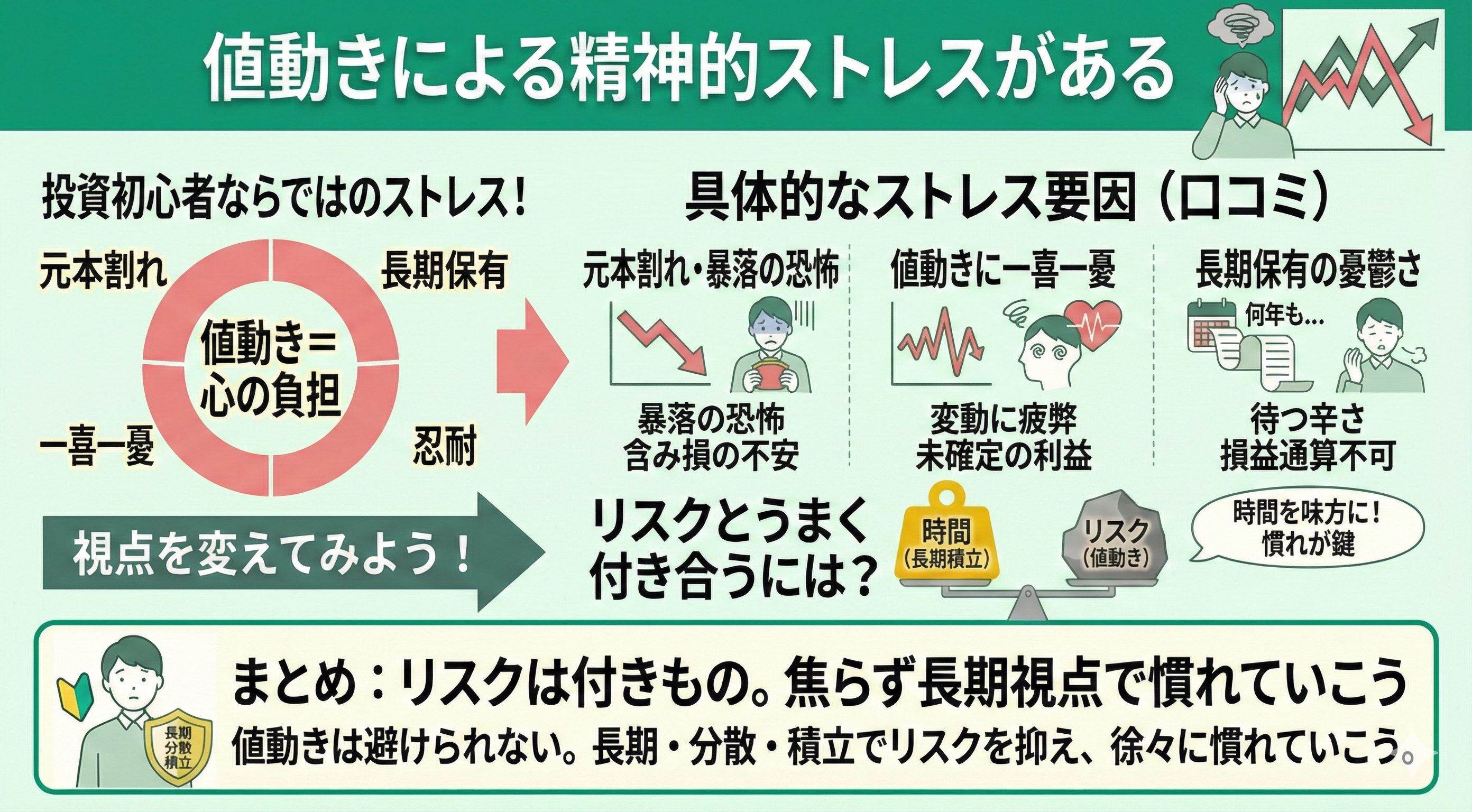

値動きによる精神的ストレスがある

値動きのストレスについて、投資初心者ならではの率直な意見がさまざまありました。投資はいかにリスクとうまく付き合うかは難しい問題です。

<NISA利用者の口コミ>

- 元本が保証されていないので、出口で売却時の暴落が怖い

- 含み損だらけです

- 低リスクでもノーリスクではない

- 益が出ていても確定しない限りただの数字で、リスクの振れ幅に心を揺さぶられストレスになる

- 上がるまで何年も持ち続けなくてはいけないと思うと憂鬱

- 損失が出たときの相殺ができないのも精神的にきつい

株や投資信託は値段が頻繁に動くので慣れるまでには時間がかかる場合があります。

井村FP

<値動きに慣れないとストレスになってしまう>

株や投資信託は常に値段が動いています。含み損は時間がたてば含み益になる可能性もあります。含み損もどんどん増えたらどうしようと思う場面もあるでしょう。

投資を成功させるためには、リスクと上手に付き合う、値段の変化に慣れることも必要です。毎日の値動きにストレスを感じるのであれば、リスクを取りすぎているのかもしれません。

投資によってストレスまみれにならないでください。自分のやっている投資にストレスを感じたら投資の専門家に一度相談しましょう。リスクを取りすぎていないか意見を求めましょう。

NISAを始めるなら、まずは無料FP相談を活用しよう

周囲に利用者がいなくても、アンケート結果からNISAのメリットデメリットを確認できたのではないでしょうか。

ただ、いざ自分で一歩踏み出すとなると、未知の領域に不安を感じる人は少なくありません。なので、まずは「いつまでに、いくら準備したいか」という具体的な目標設定から始めましょう。

年齢や資産状況に最適な運用戦略を立てることで、選ぶべき金融機関や商品が見えてきます。

井村FP

資産形成の第一歩は、流行に流されず「自分のリスク許容度」を正しく知ることです

マネーキャリアでは、個別の状況に応じたポートフォリオの作成や、長期的な運用プランの設計をサポートします。プロのアドバイスを受けながらリスク管理を行うことで、不安をやわらげながら、自分に合った運用プランを見つけやすくなります。

運用の基礎をプロから学び、資産形成の第一歩を踏み出しましょう。

>>マネーキャリアで資産運用の相談する

NISAで初心者が後悔しないためのポイント4つ

NISAで初心者が後悔しないためのポイント4つです。

- 「長期・分散・積立」の基本を守る

- 無理のない積立金額を設定する

- 低リスク・低コストの商品を選ぶ

- 無料FP相談を活用する

ポイント4つを実践し、投資を成功させましょう。

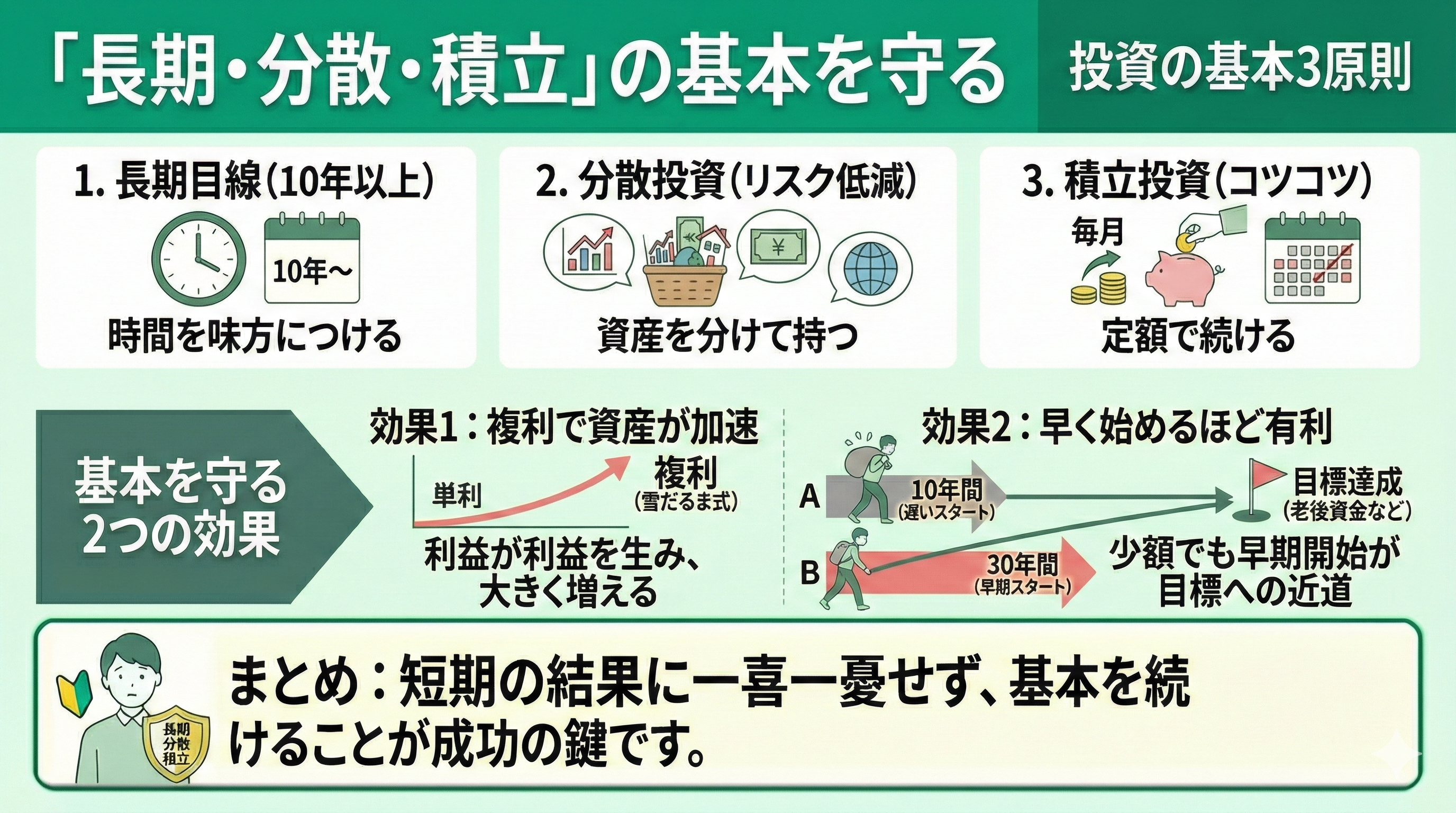

「長期・分散・積立」の基本を守る

投資初心者が投資を成功させるためには「長期・分散・積立」の基本を守ることです。

投資は10年以上の長期目線で行いましょう。長期分散投資に適した商品は短期では大きな利益を得ることは難しいかもしれません。短期ではリターンが少なくても、20年30年と続けることで複利効果により増えていく可能性があります。

長期投資を行うためには少しでも早く始めた方が有利になります。例えば老後資金のために少しずつ積み立てる場合、10年間と30年間では30年間続ける方が目標を達成しやすくなります。

井村FP

<長期分散投資を行いましょう>

投資信託は複数の商品が含まれているため、投資信託の購入で分散投資ができます。株式投資信託であれば、1口買うだけでも多くの株に投資していることになります。

投資初心者はNISAのつみたて投資枠対象の投資信託の中から選んで行うのが無難です。つみたて投資枠対象の投資信託は、金融庁が定めた基準を満たす商品です。

「長期・積立・分散投資」に適しているかという観点から、基準内のものを選んでいます。投資初心者が安心して資産形成に取り組めるよう、販売手数料がかからないものや信託報酬が一定水準以下の商品を厳選しています。

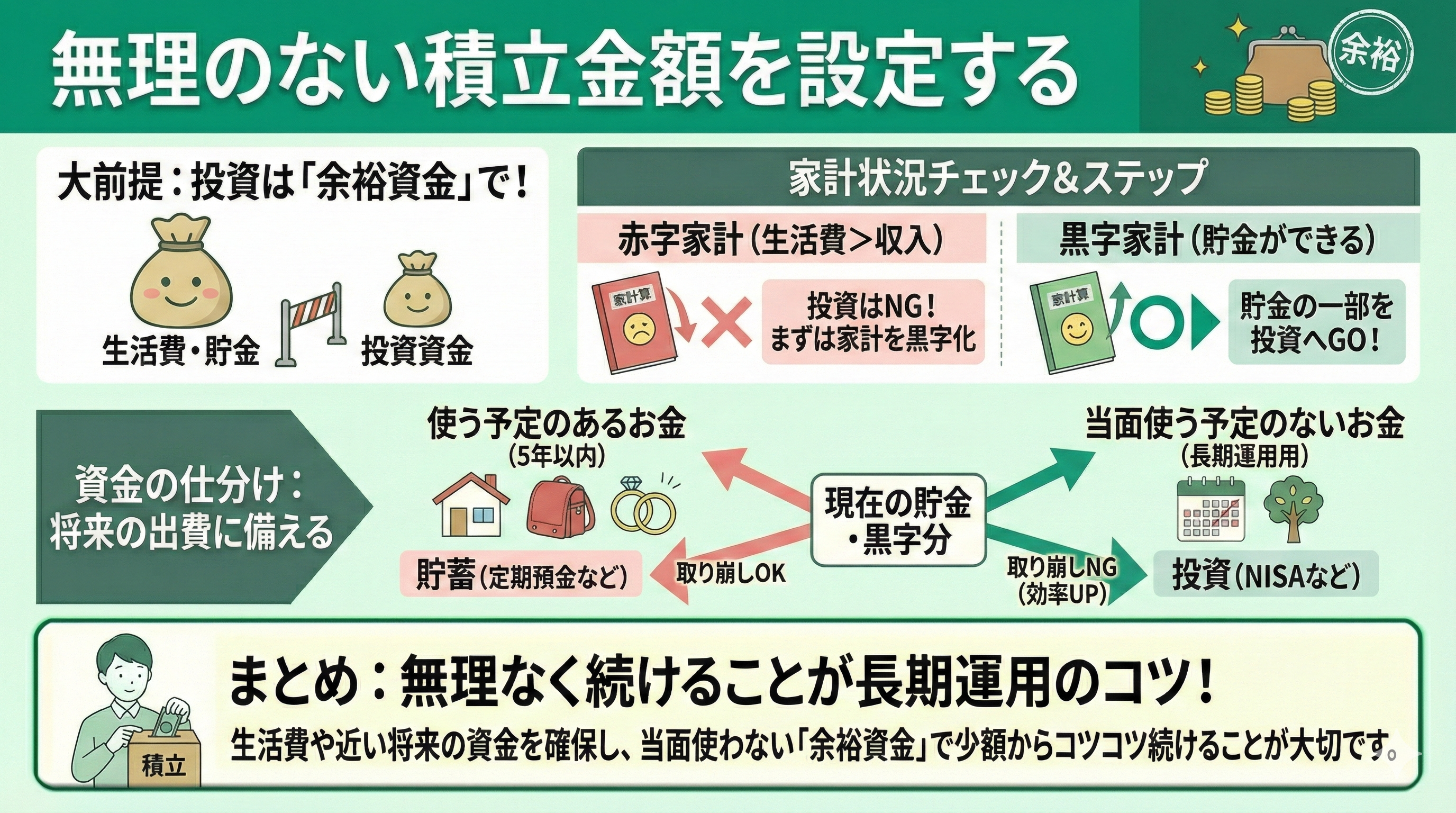

無理のない積立金額を設定する

投資は余裕資金で行うのが基本です。

毎月の生活費が赤字であれば貯金は難しいでしょう。毎月貯金ができている人は貯金の一部を投資に回すことから始めましょう。毎月の家計が赤字であれば、まずは黒字家計にしてからでないと投資はおすすめしません。

毎月の家計が黒字でも数年後(5年以内など)に住宅費や教育費、結婚費用など大きな出費が予定されている場合は、その予算は別途確保しておくことが重要です。

資産運用は長期で行うのが基本のため、お金が足りなくなるたびに積み立てたものを取り崩していては、資産運用の効率が悪くなります。投資資金は当面使う予定のないお金で始めましょう。無理のない金額で少しずつ積み立てましょう。

井村FP

<投資は無理のない金額で行いましょう>

- 余剰資金でやること

- 生活費とは分けて行うこと

- 5年以内に使う予定の特別費のお金は使わないこと

余裕がない状態で投資を行うと、売却したくない時期に売却しなければならなくなるかもしれません。暴落時に元本が大きく割れると、不安になって売りたくなってしまうかもしれません。

余裕資金であれば、暴落時も投資を続けることができ、長期投資が可能になるのです。

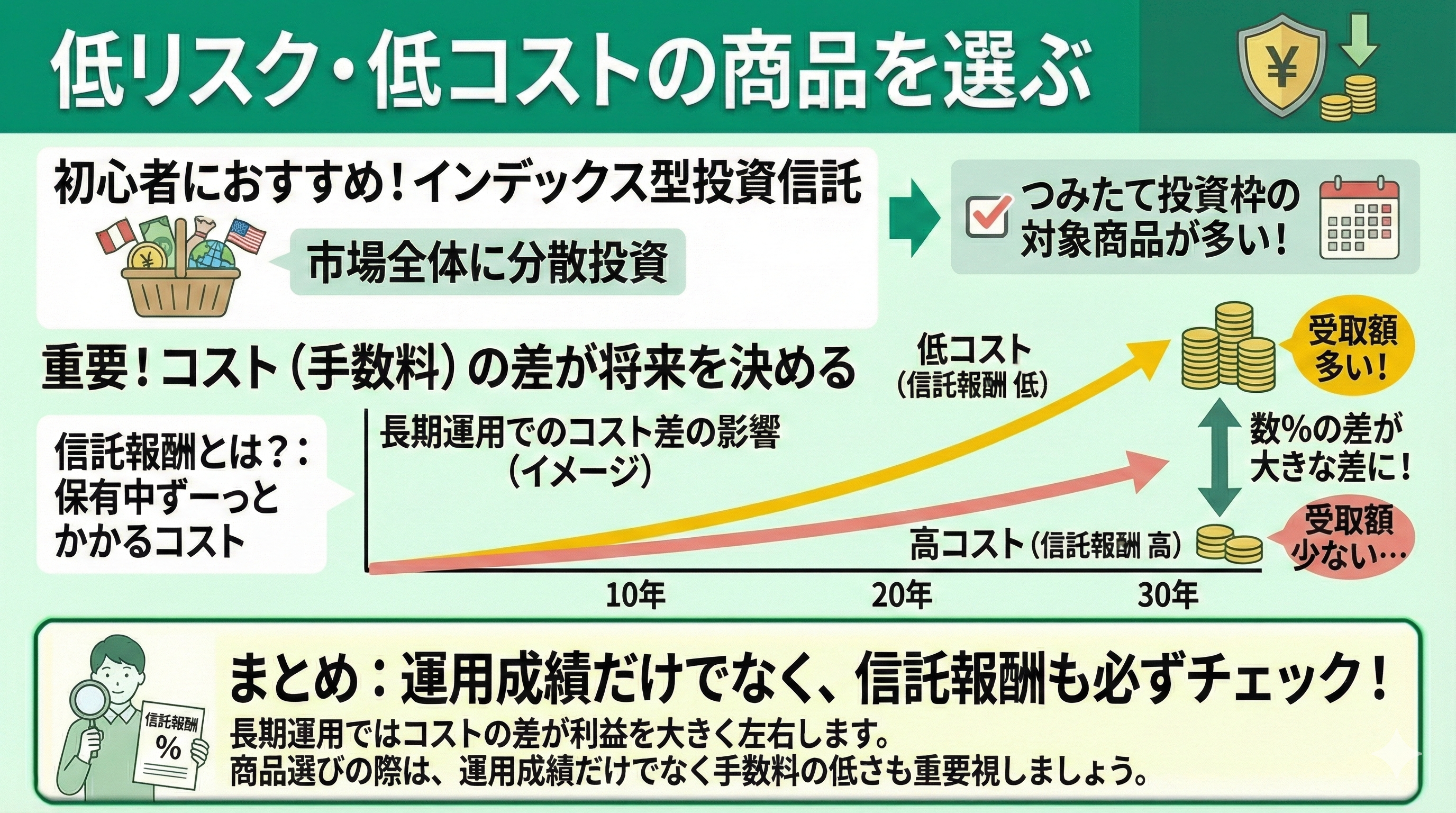

低リスク・低コストの商品を選ぶ

初心者向けの商品はインデックス型の投資信託です。つみたて投資枠に設定されている投資信託はインデックス型の投資信託が多いので、初心者はつみたて投資枠の商品から選ぶことがおすすめです。

手数料やコストの大小で投資の成果は変わってきます。投資信託の手数料は、長期で続けていくほど差が出てきます。

信託報酬は、投資信託を所有していればかかるコストです。信託報酬が数パーセント違うだけでも長期間ではかなりの差になります。投資信託を選ぶ際には、運用成績だけではなく、信託報酬にも十分に注意することが重要です。

井村FP

<低リスク・低コストの商品を選びましょう>

長期投資を前提とする場合、わずかな信託報酬の差が、資産形成に大きく影響します。同じ投資対象のファンドであれば、信託報酬が低いものを選ぶようにしましょう。

同じような投資信託でも金融機関ごとに信託報酬が違うこともあります。自分の運用している商品が他の金融機関のコストと比較して極端に高くないか確認してみましょう。

初心者は手数料やコストが低いか高いかがわかりにくいかもしれません。わからない場合は専門家に相談しましょう。

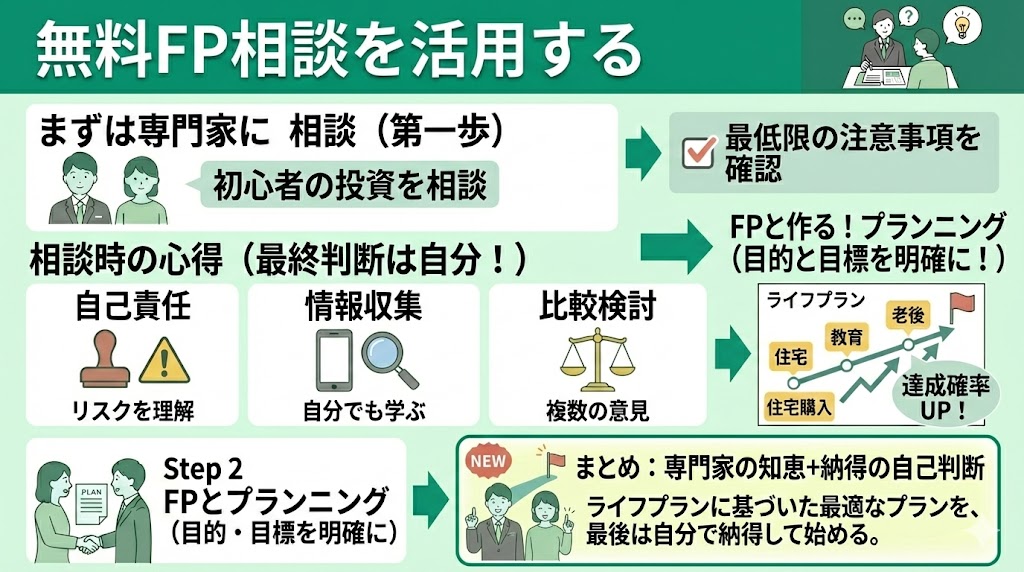

無料FP相談を活用する

始めて投資を行う場合は専門家に相談し、最低限の注意事項を確認しましょう。

資産運用は自己責任であることを理解し、最終的には自分で判断すべきです。自身でも可能な範囲で最新の経済ニュースや金融情報を収集した方がよいでしょう。

投資を始めるには投資の目的と目標額を明確に決めた方が達成の確率はあがります。自分のライフプランをもとに専門家に投資のプランニングを立ててもらいましょう。

複数の専門家から意見を聞き、比較してみることもよいかもしれません。

井村FP

<投資初心者は専門家へ相談しましょう>

投資に関する知識が不足していると感じたら、ファイナンシャルプランナー(FP)などの専門家に相談することをおすすめします。

マネーキャリアには質の高いFPが多く在籍中です。NISA以外の事でもお金に関することは、何でも相談しましょう。

<マネーキャリアに相談可能な例>

- 資産運用の基本

- 資産形成の方法

- ライフプラン

- 家計の見直し

専門家の意見を参考に、自己判断力を高めましょう。投資は自己責任であることを理解し失敗した場合の対策も考えておきましょう。

>>マネーキャリアで資産運用の相談する

NISAについてよくある質問

NISAについてよくある質問にお答えします。

- 毎月1万円〜2万円の少額投資でも意味はある?

- つみたてNISAと成長投資枠、どっちがいいの?

- NISA口座を開設する金融機関はどこがいい?

少額投資でも意味はあります。つみたて投資枠と成長投資枠のどちらがいいかは、個人の投資目標により異なります。金融機関をどこにするかも個人の意向によります。

毎月1万円〜2万円の少額投資でも意味はある?

毎月1万円、2万円積み立てしたときのシミュレーションしました。

3%の運用は控えめな数字です。

| 3%で試算 | 元金 | 増加額 | 合計 |

|---|

| 月1万円 20年 | 240万円 | 88万円 | 328万円 |

| 月1万円 30年 | 360万円 | 223万円 | 583万円 |

| 月2万円 20年 | 480万円 | 177万円 | 657万円 |

| 月2万円 30年 | 720万円 | 445万円 | 1,165万円 |

※参照:NISAつみたてシミュレーター|金融庁

上記の表は、金融庁のNISAつみたてシミュレーターで算出しました。

20年と30年を比べると30年の方が複利での増え方が大きいことが分かります。複利の効果を得るために長期投資を目指しましょう。

井村FP

<少額でも毎月コツコツ積みたてしましょう>

毎月1万円の積立でも意味はあります。NISAは一般の方のための制度です。たとえ収入が少なくても、少しずつ長期で積み立てることを推奨しています。

長期投資は複利効果があり、30年以上積み立てると、1万円ずつでも500万円以上、2万円だと1,000万円以上になる可能性があります。

リタイア後、年金生活に入った時に500万円~1,000万円の資産があれば安心感が違うでしょう。

つみたてNISAと成長投資枠、どっちがいいの?

つみたて投資枠は長期的な資産形成を目的とし、比較的リスクの低い投資信託の積み立てに適しています。成長投資枠は投資対象が幅広く、より積極的に資産を増やしたい場合に活用できます。

| つみたて投資枠 | 成長投資枠 |

|---|

| 年間投資上限額 | 120万円 | 240万円 |

| 投資方法 | 積立のみ | 積立と一括 |

| 投資対象 | 金融庁が定めた投資信託

(積立・分散投資に適した商品) | 投資信託全般

(つみたて投資枠対象商品を含む)

株式、ETFなど |

※参照:NISAを知る|金融庁

つみたて投資枠の対象商品は、初心者向けの投資信託がほとんどです。成長投資枠の対象商品は、投資信託全般に加え株式やETFも対象になります。成長投資枠の方がより多くの商品が対象となります。

井村FP

<投資初心者には、つみたて投資枠の投資信託がおすすめです>

初心者はつみたて投資枠のファンドがおすすめです。ほとんどが株価指数に連動するインデックスファンドです。

つみたて投資枠は年120万円※ですが、枠がいっぱいになった場合、成長投資枠でも同じ商品が買えるケースが多いです。成長投資枠は一括投資もできるので、ボーナスで追加したい、臨時的に積みたい場合は成長投資枠を利用してもよいでしょう。

NISA口座を開設する金融機関はどこがいい?

NISA口座はひとり1つ※しか選択できません。どこの金融機関がよいか迷う方がいるかもしれません。主な選択肢として「銀行」と「ネット証券」を例にメリットを比較しましょう。

銀行を選ぶメリット

- 普段利用している銀行でNISAをやりたい人

- 対面で相談したい人(銀行が売りたい商品を勧められる可能性もあり)

- 選択肢が多いと迷う人(銀行で買えるのは特定の商品に限られる)

ネット証券を選ぶメリット

- 商品が豊富(投資信託も種類が多い、株式も購入可)

- コストが安い

- 自己判断で商品を選択できる(対面でのサービスはない)

口座を増やしたくない人は今利用している銀行ではじめるのがよいかもしれません。銀行でNISAを利用する場合、商品が限定されている(投資信託がメイン)ため商品が多いと迷ってしまう人は、限られた中から選ぶ方がよいかもしれません。

井村FP

<購入する商品により金融機関を選びましょう>

どこの金融機関を選ぶかは、個人の意向によります。最終的には投資にかけられる時間、どこまでサポートを求めるか、どんな商品に投資したいかなどを総合的に考えて選ぶことが重要です。

それぞれの金融機関ごとにメリットデメリットが違います。もし迷うようであれば、まずは取り扱い商品が豊富で手数料が低いネット証券で始めてみるのも良いかもしれません。

ネット証券は投資が不慣れな方にとっては、問合せに時間がかかるなどのデメリットもあります。口座開設の前に、投資専門のFPに相談してみれば、初心者が抑えておくべき事項を伝授してもらえるでしょう。

【まとめ】NISAはできるだけ早く始めるのが吉!無理のない積立金額から始めよう

NISAを始めたいけれど、まだ一歩を踏み出せていない方は、まず投資に詳しいFPに相談してみるのがおすすめです。投資の基本や考え方に加え、自分に合った金融機関の選び方など、具体的なアドバイスを受けられます。

FP相談窓口の一つである「マネーキャリア」には、資産運用に精通したFPが多数在籍しています。オンライン相談も可能なため、忙しい方でも時間の融通をきかせやすいのが特徴です。

これまで10万件以上の相談実績があり、何度相談しても費用はかかりません。分からないことや、不安なことは納得がいくまで繰り返し利用可能です。

NISAの恩恵を最大限に受けるコツは、複利効果を味方につける「長期運用」にあります。そのためには、なるべく早い時期にスタートし、無理のない金額で積み立てを継続することが大切です。

資産運用をスムーズにスタートさせるために、ぜひ「マネーキャリア」のNISA相談を有効に活用してください。