- 新NISA相談窓口「3つのタイプ」の違いと特徴

- あなたに最適な窓口はどこ?失敗しない選び方

- プロに相談する時の必須質問リスト

内容をまとめると

- 新NISA相談窓口はFP・IFAのマネーキャリアがおすすめ!

- 失敗しない相談窓口探しは「口コミ評価で信頼性を確認」が大切

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 新NISA相談窓口 3つのタイプを徹底比較

- 無料FP・IFAとは?

- ネット証券(対面・電話)

- 銀行・対面証券(総合証券)

- 【一覧表】あなたに合うのはどこ? 相談窓口比較

- 【失敗しない】あなたに最適な「相談窓口」の選び方

- 相談するFPが「証券外務員資格」を持っているか?

- 口コミ評価で信頼性を確認

- オンラインや土日なども対応してもらえるか

- 【プロ推奨】おすすめ新NISA無料相談窓口3選

- マネーキャリア

- マネイロ

- IFAナビ

- FPが教える!新NISA相談で損をする人・得をする人の決定的な違い

- 失敗例1:特定の相談先による「情報の偏り」で損をする

- 失敗例2:「NISAの枠」に捉われすぎて、生活が苦しくなる

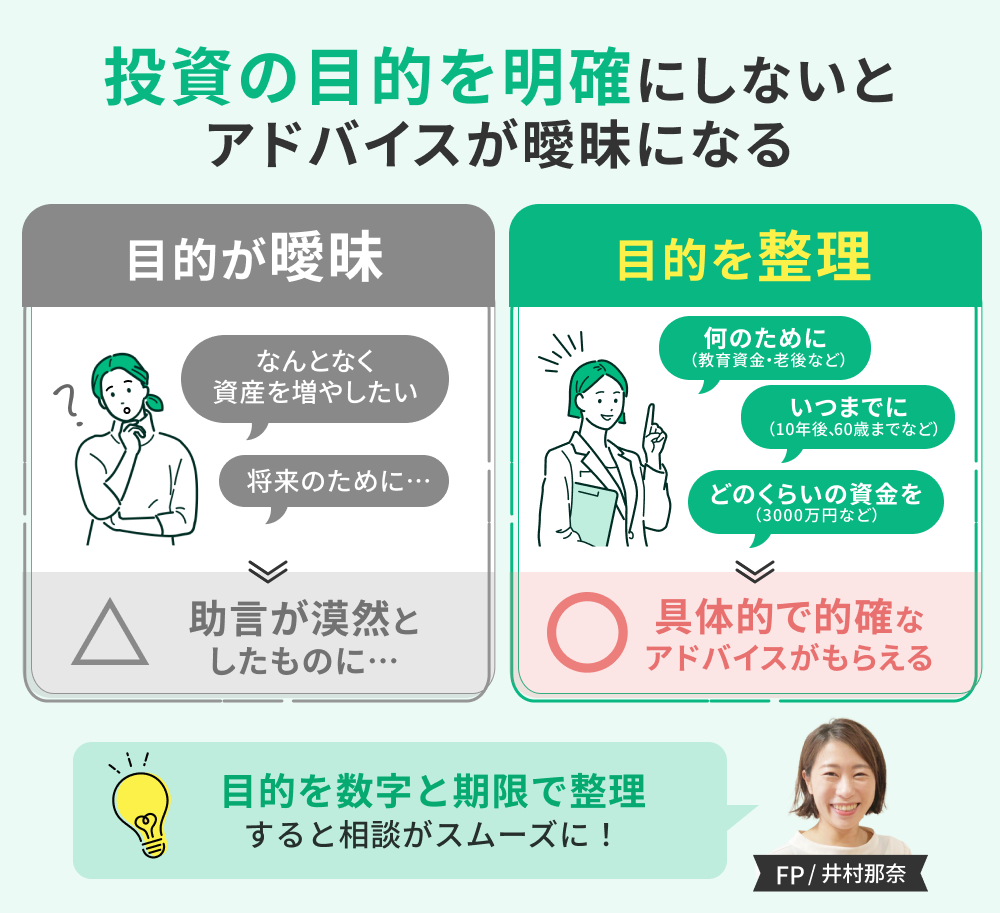

- 失敗例3:「目的」が曖昧なまま相談し、ブレたアドバイスを受ける

- 【IFA・FPに相談してどうだった?】実際に相談した方の体験談を紹介

- 30代女性|妊娠を機に子どもの教育資金準備と新NISAでの資産形成をIFAに相談

- 40代女性|ライフプラン設計と保険見直しをFPに相談

- 40代女性|老後資金づくりに向けiDeCoと新NISAの活用法をFPに相談

- 新NISAの無料相談窓口で当日までに準備すべきこと

- 相談前に明確にすること3つ

- FPや証券会社に「聞くべき質問リスト」

- 新NISAの相談窓口まとめ

新NISA相談窓口 3つのタイプを徹底比較

「NISAを始めたいけれど、どこの銀行がいいの?」

「新NISAのプロって?」

そんなお悩みを抱えたとき、多くの人が真っ先に思い浮かべるのは銀行や証券会社の窓口かもしれません。

しかし、資産形成を成功させるための「おすすめの新NISA相談窓口」は別にあります。

それが、特定の金融機関に属さないFP(ファイナンシャル・プランナー)やIFA(独立系ファイナンシャルアドバイザー)です。なぜ今、FPやIFAを選ぶ人が増えているのか。その理由を専門家の視点で解説します。

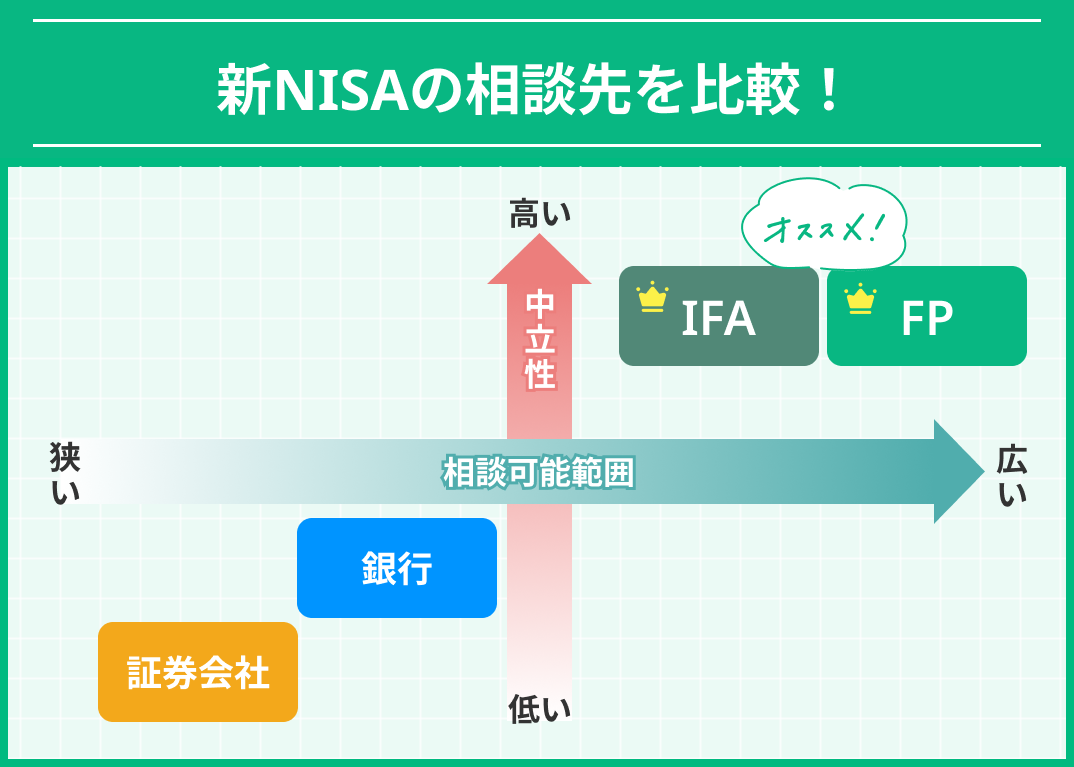

新NISAの相談先は、大きく分けて以下の3つがありますが、それぞれ中立性や提案される商品の幅が異なります。

- 無料FP相談(IFA含む)

- ネット証券

- 銀行・対面証券

まずは以下の比較表で、それぞれの特徴を確認しましょう。

無料FP・IFAとは?

銀行や証券会社の窓口担当者は、いわば「自社製品の販売員」です。どうしても販売手数料などの自社の利益が優先され、あなたにとって最適とは限らない商品を提案されるリスクが拭えません。

一方で、FPやIFAは特定の会社に縛られません。担当者が「売りたい商品」ではなく「あなたに必要な商品」を提案します。

▼FP・IFAの特徴

- 利益相反に縛られず公平:数ある金融機関の中から、手数料が安く、運用の質が高い商品を厳選します。

- 顧客ファースト:「売って終わり」ではなく、あなたの資産を増やすことがFP・IFAのゴールになります。

新NISA投資はあくまで資産運用のなかのひとつの手段であり、目的ではありません。

FPやIFAに相談する大きな強みは、投資商品の提案に偏らず、家計全体の総合的な相談をしながら、複数社の保険や投信から最もご相談者さんに合った商品を提案することです。

▼【比較表】相談先でこれだけ違う!銀行・証券会社とFP・IFAのメリット・デメリット

(左右にスクロールできます)

| 銀行・証券会社の窓口 | FP・IFA | |

|---|---|---|

| 提案の立場 | 自社利益(販売重視) | 顧客利益(中立・客観的) |

| 取扱商品 | 自社商品がメイン | 複数の金融機関から厳選 |

| 相談の幅 | 投資信託が中心 | 新NISAはもちろん 家計、保険、税、相続まで |

| 担当者の異動 | 数年で異動(担当が変わる) | 長期的なパートナーシップ |

ネット証券(対面・電話)

新NISAの普及に伴い、ネット証券でも、電話やチャット、あるいは提携店舗での対面相談サービスが増えています。

「プロに聞けるなら安心」と思いがちですが、実はネット証券の窓口とFPとでは、サポートの「深さ」と「解決すること」が根本的に異なります。

ネット証券を利用する最大のメリットは、何と言っても「手数料の低さ」と「商品ラインナップの豊富さ」などの圧倒的なコストパフォーマンスにあります。

ただし、後悔しないための使い分けの基準として注意が必要なのは、ネット証券の窓口が提供するのは主に「操作方法のサポート」であるという点です。

ネット証券の担当者は、あなたの家計状況や将来の夢、リスク耐性を詳細に分析して、新NISAのポートフォリオを作成したり、資産形成を総合的にサポートする立場ではないことを理解しておく必要があります。

自分がどちらのサービスを利用すべきか、以下の表で確認してみましょう。

▼あなたはどっち?窓口活用のチェックリスト

| ネット証券の窓口が 向いている人 | FP・IFAが向いている人 | |

|---|---|---|

| NISAの熟練度 | 買うべき商品や金額は 自分で決めている | 何から始めていいか、 プロに提案してほしい |

| 相談したい内容 | 操作方法や システムの仕組み | ライフプランに基づいた 資産配分の設計 |

| 重視すること | とにかく手数料を 安く抑えたい | 家計全体のバランスや、 将来の不安解消 |

銀行・対面証券(総合証券)

銀行や対面証券の強みは、対面で話せる安心感と手続きをその場でサポートしてもらえる点です。

担当者の顔を見て相談できるため、特にIT操作に不安がある方や、口座開設から買い付けまでの煩雑な書類作成や入金作業が難しい方におすすめです。

ただし、提案される商品は、どうしても自社や系列グループが利益を得やすい「自社商品(または提携商品)」に偏りがちです。「業界最低水準の低コストファンド」は、銀行の利益が少ないため、窓口では取り扱っていないことがほとんどです。

また、窓口での相談には、一等地のビル賃料や優秀なスタッフの人件費がかかっており、これらはすべて、「高い販売手数料」や「信託報酬(管理費用)」として利用者が負担することになります。

特にネット証券と比べると、同じような投資信託でも、窓口専用商品は信託報酬が年率1%以上高いケースも珍しくありません。数十年単位で見れば、数百万円単位の差がつくこともあります。

▼【徹底比較】「対面」vs「ネット」どちらがあなたに有利?

| 銀行・対面証券の窓口 | ネット証券 | |

|---|---|---|

| 手数料 | 高い | 最安水準 |

| 商品ラインナップ | 限定的 (自社・系列商品が中心) | 膨大 (世界中の商品から選べる) |

| 手続きの容易さ | 楽 (担当者が教えてくれる) | 自分で行う (スマホ・PC操作が必要) |

| アドバイスの質 | 商品の売り込みになりやすい | 操作説明がメイン |

【一覧表】あなたに合うのはどこ? 相談窓口比較

| 比較項目 | 無料FPサービス | ネット証券 | 銀行・対面証券 |

|---|---|---|---|

| 中立性 | ◎高い 特定の金融機関に 縛られずに提案可能 | ◯普通 自社プラットフォーム 内での案内 | △低い 自社・系列商品への 誘導が強い傾向 |

| 提案商品の傾向 | 幅広い 複数社の保険や投信から 最適解を選定 | 自社取扱商品 商品は豊富だが、 選び方は自己判断寄り | 自社系列商品 手数料が高めの パッケージ商品が多い |

| 費用 | 何度でも無料 | 原則無料 ※口座開設者向けが多い | 無料 |

| 相談の範囲 | 家計全体 NISA、保険、住宅、 教育資金など | NISA・投資のみ 操作方法や制度の 解説がメイン | NISA・投資のみ

預金や外貨建て保険の セット提案も |

| こんな人に おすすめ | ・家計全体を見直したい ・何から始めればいいか分からない ・商品をプロに選んでほしい | ・ある程度知識がある ・PC/スマホの操作方法を聞きたい ・自分で商品を選びたい | ・ネットが苦手 ・手数料が高くても対面で手続きしたい ・近所の窓口で安心したい |

| 相談フォーム | こちら | ー | ー |

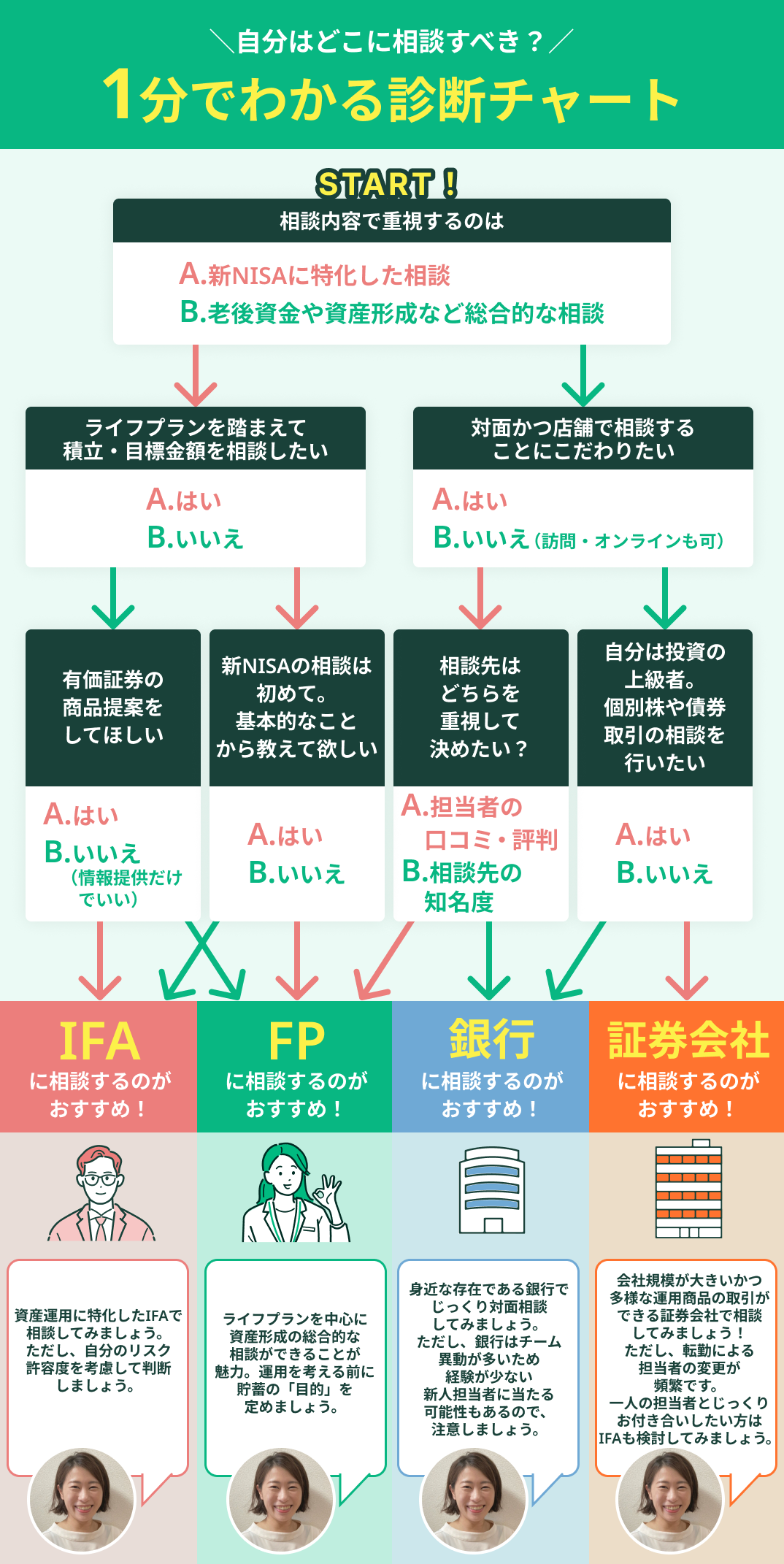

【失敗しない】あなたに最適な「相談窓口」の選び方

新NISAは、将来の資産形成における大きな手段のひとつです。

しかし、相談先を間違えると「高い手数料の商品を契約させられた」「自分のライフスタイルに合わない運用を勧められた」といったトラブルに繋がりかねません。

納得のいく資産形成を実現するために後悔しない「FP・相談窓口」選び方や、プロのアドバイザーを選ぶ際に必ず確認すべき3つのチェックポイントと自分に合った窓口の探し方を解説します。

▼窓口選びで後悔しないためのチェックポイント

- 相談するFPが「証券外務員資格」を持っているか?

- 口コミ評価で信頼性を確認

- オンラインや土日なども対応してもらえるか

相談するFPが「証券外務員資格」を持っているか?

意外と知られていないのが、「FP資格だけでは、具体的な金融商品の提案(勧誘)はできない」という事実です。 個別の銘柄や投資信託の具体的なメリット・デメリットを伝え、仲介を行うには「証券外務員」の資格および金融商品仲介業の登録が必要です。

口コミ評価で信頼性を確認

まずは相談窓口の口コミの評価が高いか確認しましょう。複数の場所で確認してみるとより精度が上がります。

- 公式HPの「お客様の声」: 実績の傾向(子育て世帯に強い、富裕層に強いなど)を把握する。

- Googleマップの口コミ: 忖度のない「店舗のリアルな雰囲気」や「アフターフォローの有無」が出やすい。

- SNS(XやInstagram): 良い評判も悪い評判もあるので見極めやすい。

20代女性

NISAの始め方がわかった!

自分の収入や支出、貯蓄から具体的にどのくらい投資に費やしてよいかを専門的にアドバイスをもらえました。

オンラインや土日なども対応してもらえるか

【プロ推奨】おすすめ新NISA無料相談窓口3選

新NISAのスタートに向けて、「どの窓口を選べば失敗しないか」という不安は、多くの方が抱えるものです。

お金のプロであるFPの視点から、「強引な勧誘がない」「中立的なアドバイスが可能」「利用者の満足度が高い」という3つの厳しい基準をクリアした、2026年現在おすすめの無料相談窓口を厳選しました。

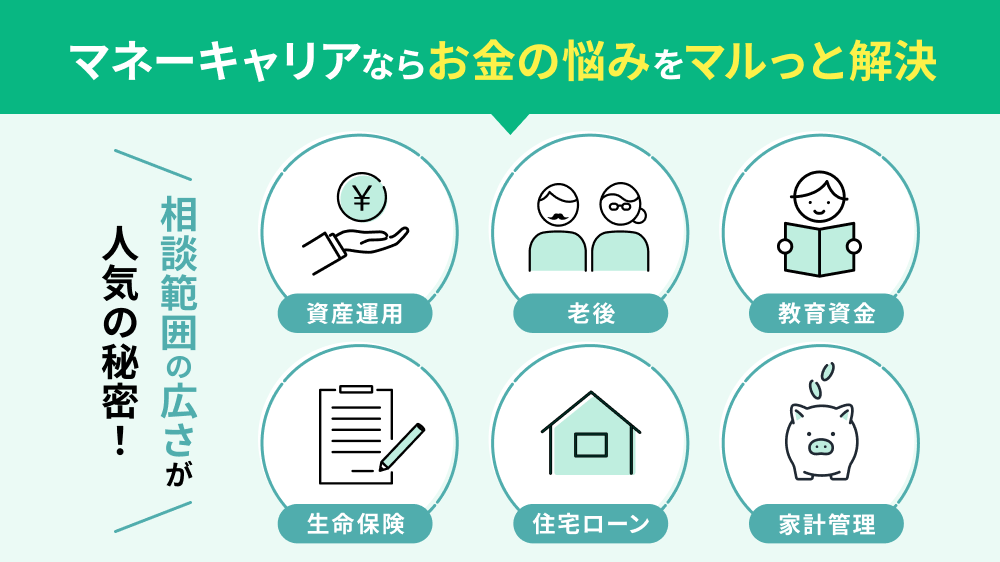

マネーキャリア

マネーキャリアは、相談実績10万件以上を誇る国内最大級のFP相談サービスです。在籍する3,000名以上の専門家は、独自のスコアリングシステムで評価されており、厳選された質の高いFPに相談できます。

新NISAに関しては以下のような幅広い内容について相談できます。

- 基礎知識・始め方、金融機関・商品選び、積立額・目標金額、ポートフォリオの作り方、運用方法・見直しのコツ、投資リスクの考え方

また、新NISAについてだけでなく、住宅ローン、保険、教育資金など、家計にまつわる悩みをトータルで解決してくれます。 提携金融機関も多数あるため、特定の証券会社に偏らず、あなたにベストな商品を中立的に提案します。

<こんな人におすすめ>

- 分かりやすい説明を求めているNISA初心者

- NISAだけでなく、保険や住宅ローンなど家計全体をまとめて相談したい人

- 中立的なアドバイスがほしい人

- 初回だけでなく、2回目以降もずっと無料で相談し続けたい人

20代女性

NISAの始め方がわかった!

自分の収入や支出、貯蓄から具体的にどのくらい投資に費やしてよいかを専門的にアドバイスをもらえました。今回のお話で現状や今後のマネープランについて具体的に教えてもらいとても勉強になりました。オンライン面談でしたが、とても丁寧に対応してもらい助かりました。

40代女性

子供のために資産運用を始めました!

iDeCoやNISAを始めたいと思っていた時にネットの情報を見て今すぐやらなきゃ!と書いてあったので、夜中でしたが携帯から相談する日程を予約しました。結果、相談して本当によかったです!!保険の見直しや家計の見直しのきっかけになったので、もっと早く相談すれば良かった!と思いました!

30代男性

NISA、iDeCo初心者におすすめです

少額投資に興味があったのですが、初心者なので何もわかっていない状況でした。その折にNISA、つみたてNISA、iDeCoなど各種金融商品の概要を基本的なことからわかりやすく説明して下さり大変参考になりました。

マネイロ

マネイロは、大手証券会社出身のプロフェッショナル集団が運営する、働く世代向けの資産運用サービスです。 自分の目的にNISAが適しているかを診断し、証券口座の開設や投資対象の選び方までサポートしてくれます。

最大の特徴は、「顔出し不要・ミュート参加OK」のオンラインセミナーです。いきなり個別相談はハードルが高いという方でも、まずはセミナーで基礎知識を学び、興味がわけば個別に相談するというステップを踏むことができます。

スマホ一つで完結するため、忙しい会社員や主婦の方からも支持を得ています。

<こんな人におすすめ>

- まずはお金の基本をセミナーで学びたい人

- 知識ゼロから資産運用を始めたい人

- 投資開始後も継続的なサポートを受けたい人

30代女性

全くの初心者でも分かりやすい説明だった

担当の方のお顔を見て話を聞けて安心できました。説明内容も、全くの初心者向けに分かりやすくしていただき、イメージがつきやすかったです。なかなか行動できずにいたので、もっと早く相談すれば良かった!と心から思いました。ありがとうございました。(引用:Google)

40代男性

SBI証券と提携しており、銘柄も豊富で良い

とても親身に話しを聞いて貰いました。次回の相談では、新NISAについて相談する予定となっています。マネイロはSBI証券と提携しており、銘柄も豊富で良いと思いました。ただ、9月までが転換の締切りというのを初めて知って、約1年待たないと、SBI証券に転換出来ないのは歯痒い気持ちです。もう少し早く相談しとけば良かったと感じました。(引用:Google)

40代

外貨建て保険しか勧められなかったです

説明はとても丁寧で分かりやすかったです。 マネイロコンシェルはFP資格だけでなく保険商品も取り扱えるのが売りなのか、他の方も書かれている通り保険商品を強く勧められます。 新NISAについて知りたかったのですが、なんだかんだと気が付くと「外貨建ての保険商品」の説明に。 保険もひとつくらいなら…と納得しましたが、その次も、リスクが少ないからと外貨建て保険商品を紹介されました。年にいくつも一時払いの保険商品を勧められてもなぁと思い、資料だけオンラインで送ってもらい、それからは相談予約はしていません。 その後のメールなどでの勧誘もないのでオンラインセミナーなど無料でコンシェル予約が必要ない部分だけ利用するもの初心者の入門としては良いかもしれません。(引用:みん評)

IFAナビ

IFAナビは、あなたの相談したい内容に合わせて、ぴったりのIFAを無料で紹介してくれるサービスです。 一般的なFP相談よりも投資・運用についてより専門的な相談ができます。

保険、住宅ローン、不動産など幅広い分野に対応可能なIFAとも提携しています。

<こんな人におすすめ>

- 新NISAの最適な活用方法を知りたい

- 自分に合った資産運用のアドバイザーを探したい

- 資産運用についてより専門的なアドバイスがほしい

FPが教える!新NISA相談で損をする人・得をする人の決定的な違い

新NISAのポテンシャルを最大限に引き出すために、相談前に知っておくべき「失敗の理由」を解説します。

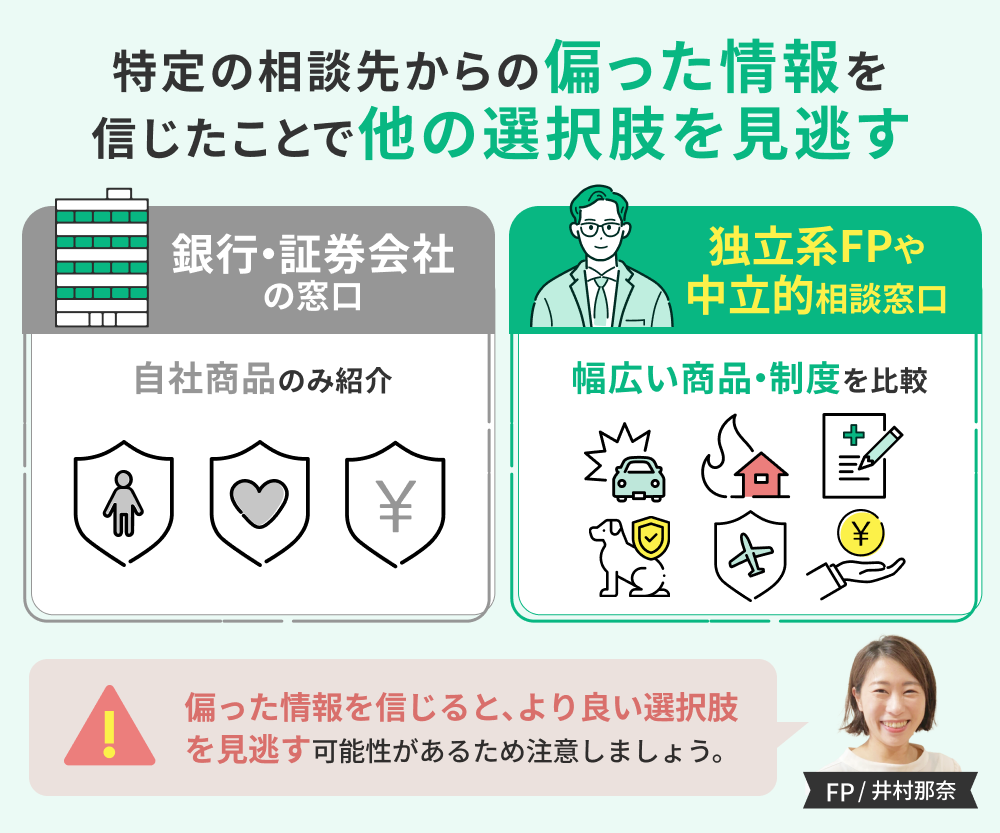

失敗例1:特定の相談先による「情報の偏り」で損をする

銀行や特定の証券会社の窓口だけで相談を完結させてしまうパターンです。

▼注意すべきポイント

その金融機関にとって「利益率が高い商品(手数料が高いもの)」や、取り扱いのある限定的な銘柄ばかりを勧められる。

世の中で本当に評価の高い優良ファンドの存在を知らされないまま契約してしまう。

▼例えばこんな会話で…

・・・

このような失敗を防ぐための対策は、以下の3つの方法があります。

①一つの窓口だけで即決せず、別の提案と比較してみましょう。

② 特定の金融機関に属さない「独立系FP」や「IFA」なら、公平な立場で幅広い選択肢から提案してくれます。

③相談前に口コミや実績を調べ、もし強引な勧誘を感じたらきっぱりと断る姿勢も大切です。

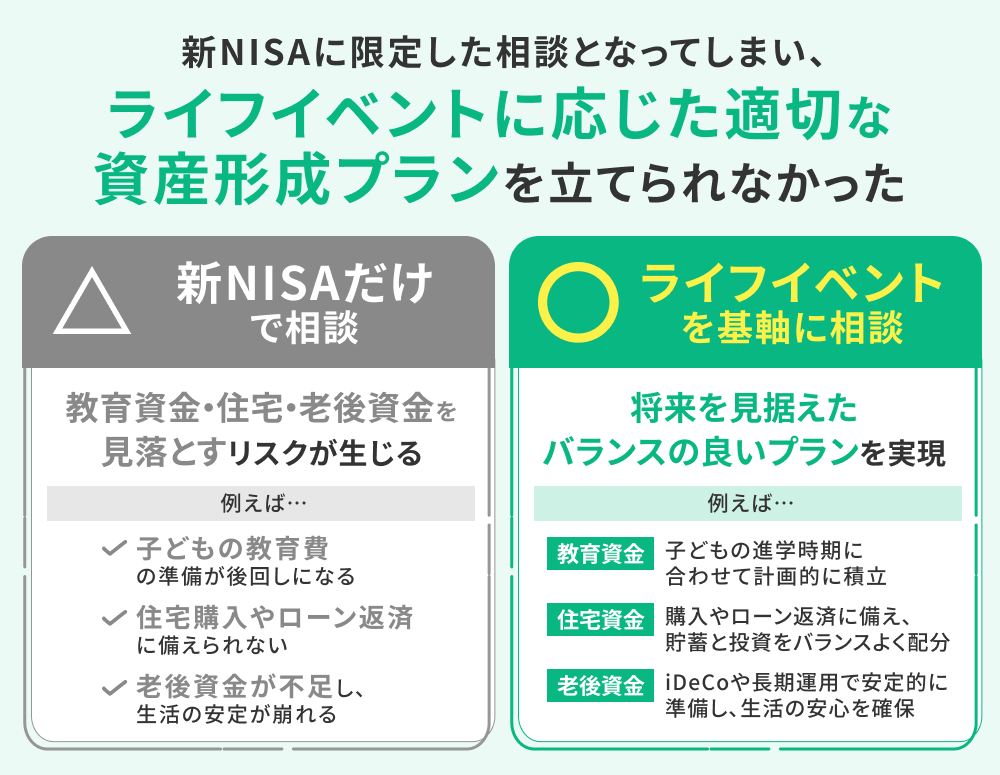

失敗例2:「NISAの枠」に捉われすぎて、生活が苦しくなる

「新NISAがお得だから」という理由だけで、無理な金額を投資に回してしまうパターンです。

▼注意すべきポイント

直近で必要な教育資金や結婚資金、あるいは万が一の備えである予備資金まで投資に回してしまい、急な出費の際に暴落した相場で売却することになる。

失敗例3:「目的」が曖昧なまま相談し、ブレたアドバイスを受ける

「なんとなく老後が不安」「みんなやってるから」という理由で相談を始めてしまうパターンです。

▼注意すべきポイント

目的が不明確だと、アドバイザーも「標準的なプラン」しか提示できません。

「将来が不安だから、とりあえず増やしたい」 そう思うのは当然のことですが、相談の場でそのままなんとなく伝えてしまうと、プロでも的確なアドバイスができなくなってしまいます。

投資の目的が曖昧なまま相談を始めてしまうと、返ってくるアドバイスも一般的な教科書通りの内容に留まってしまい適切なアドバイスが得られないケースがあります。

▼具体的で的確なアドバイスがもらえる会話例

※ただし、マネーキャリアではこのような一般的な相談とは異なり、全くわからなくても大丈夫です!初心者向けにどうしたらよい資産形成ができるのか、いちから丁寧にサポートします。

【IFA・FPに相談してどうだった?】実際に相談した方の体験談を紹介

30代女性|妊娠を機に子どもの教育資金準備と新NISAでの資産形成をIFAに相談

そんな漠然とした焦りを抱えていた30代のAさん。

彼女が選んだのは、銀行でもネット証券でもなく、「中立な立場のお金の専門家(IFA・FP)」への相談でした。

今回は、Aさんのリアルな体験談を通じて、なぜ今、「無料相談サービス」を賢く活用するひとが増えているのか、その理由をプロの視点で解き明かします。

▼相談前の悩み…投資は「怖い」、でも「貯金だけ」はもっと不安

当時、Aさんが抱えていた不安は3つでした。

1.投資はギャンブルのようで、損をするのが怖い。

2.ネットで調べても、情報が多すぎて自分に合う答えが見つからない。

3.プロへの相談は高い商品を売りつけられそうでハードルが高い。

▼相談で得た「目からウロコ」のアドバイス

▼相談で得た「目からウロコ」のアドバイス

自分一人では判断が難しい「万が一のための生活防衛資金」の具体的な金額と、余剰資金を新NISAで運用するオーダーメイドの長期設計を提示されたことで、夫婦揃って納得感を持ってスタートを切れたといいます。

「プロに頼る=費用が高い」という不安から、無料相談サービスを使って中立な視点でのアドバイスを受けたことが、結果的に将来への安心感へと繋がりました。

40代女性|ライフプラン設計と保険見直しをFPに相談

FP2級の資格を持ち、家計管理には自信があったBさん。

しかし、自分自身の家計を客観的に見るのは難しく、無料FP相談を「セカンドオピニオン」として利用しました。

相談を受けたFPは、Bさんの知識を尊重しつつ、専門家ならではの客観的な視点で以下の提案を行いました。

プロの客観的な診断で見えた「3つの改善点」

プロの客観的な診断で見えた「3つの改善点」

Bさんが最も高く評価したのは、「納得いくまで何度でも相談できた」という点です。

家計の見直しは、一度のアドバイスで完結するほど単純ではなく、保険の見直し、新NISAの銘柄選定、さらには住宅ローンの繰り上げ返済のタイミングなど、検討すべき項目は多岐にわたります。

「内容が濃かったので、後日改めて追加で相談しました。回数制限がなく、無料で繰り返し納得いくまで話し合えたことが、大きな安心感に繋がりました」(Bさん)

40代女性|老後資金づくりに向けiDeCoと新NISAの活用法をFPに相談

そんな悩みを抱えていた40代会社員のCさん。

夫と二人の子を持つCさんが、FPへの相談を通じて見つけた「家計を破綻させずに資産を増やす方法」を解説します。

▼専門家が伝えた驚きの一言…

Cさんの相談に対し、専門家が放った一言は非常に重いものでした。 「教育費やローンが落ち着いてからでは、老後資金を作る『時間』が足りなくなります」

40代は、複利の恩恵を十分に受けられるラストチャンスです。CさんはFPと一緒に、現状の支出を徹底的に洗い出し、無理のない範囲で「iDeCo」と「新NISA」をどう併用すべきかの戦略を立てました。

FPが伝えた「40代からのハイブリッド資産運用術」

FPが伝えた「40代からのハイブリッド資産運用術」

「相談前は、貯金が減っていくのが怖くて投資に踏み切れませんでした。でも、具体的な収支シミュレーションを見て、『これなら無理なく続けられる』という確信が持てました」とCさんは語ります。

そんな不安を抱えていたAさん、Bさん、Cさんは、一歩踏み出してプロに相談したことで、それぞれ自分たちだけの「正解」を見つけました。

新NISAという制度は平等ですが、その活用法には100人100通りの正解があります。

ご自身のあなたの年収、家族構成、住宅ローン、そして将来の夢。これらの要素から不安を解消して将来のための資産運用をはじめるには、専門家への相談がおすすめです。

「マネーキャリア」なら、納得いくまで何度でも相談は無料です。

新NISAの無料相談窓口で当日までに準備すべきこと

相談前に明確にすること3つ

一般的なFP相談や銀行窓口に行く際は、以下の3つを事前に決めておくと、話がスムーズに進みます。

- 目標時期と金額 (例:「老後資金として、15年後に1,000万円貯めたい」)

- リスク許容度 (例:「一時的に資産が半分になっても耐えられるか」それとも「絶対に元本割れしたくないか」)

- 毎月の積立可能額(例:「家計簿を見直して、現実的に出せるのは月3万円まで」)

これらが数字で決まっていると、FPもすぐに具体的なシミュレーションを作成できます。

FPや証券会社に「聞くべき質問リスト」

担当者が本当にあなたに最適な提案をしているか見極めるために、ぜひ以下の質問を投げかけてみてください。

- 「この銘柄を選んだ具体的な理由を教えてください」

- 「手数料以外に、隠れた費用はありますか」

- 「将来、ライフイベントが発生した際はどうすればいいですか?」

新NISAの相談窓口まとめ

ここまで、新NISAの相談窓口ごとの特徴や、相談で失敗しないためのポイントについて解説してきました。

▼本記事の要点

- 銀行・証券会社の窓口:身近ですが、会社の方針で「売りたい商品」を提案されるリスクがある点に注意が必要です。

- 特定の金融機関に属さないFP・IFA:中立的な立場で、NISAだけでなく「家計全体」の視点からアドバイスをくれます。

- 相談を成功させるポイント:「おすすめは?」と丸投げせず、「いつまでに、何のために、いくらくらいの資産を作りたい」という目的を伝えることが、あなたに最適な提案を引き出すコツです。

- 最適な窓口選びが成功のポイント:どの商品を買うか以上に「誰といっしょにライフプランを立てるか」が重要です。自分に合った無理のないプランを作れるかどうかが、10年後、20年後に後悔のない資産形成につながります。