この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 旦那の扶養に入ると手取りは増える!2種類の扶養について解説

- 税法上の扶養

- 社会保険の扶養

- 【100人に調査】夫(パートナー)の扶養に入ることで手取りが増える仕組みについて、どの程度ご存じでしたか?

- 扶養に入ると旦那の給料が増えるのは妻の年収160万円まで

- 旦那の扶養に入った場合の手取りが増える条件と金額を解説

- 旦那の扶養に入るメリット

- 配偶者控除・配偶者特別控除を受けられる

- 国民年金・国民健康保険に加入しなくてよい場合がある

- 旦那の扶養に入るデメリット

- 年金額が減る

- 働き方が限定される

- 旦那の扶養から外れるときの税金や社会保険はどうなる?

- 所得税が増える

- 社会保険に加入して保険料を払う

- 【ケース別】社会保険の扶養の年収基準

- 妻の年収が106万円のケース

- 妻の年収が130万円以上のケース

- 扶養に入る際の年金の手続き方法

- 扶養に関する疑問・悩みがある方におすすめのサービス

- まとめ:扶養に入ると控除があり、夫の手取り収入が増える

旦那の扶養に入ると手取りは増える!2種類の扶養について解説

旦那の扶養に入るときは、以下の2種類の扶養があります。

- 税法上の扶養

- 社会保険の扶養

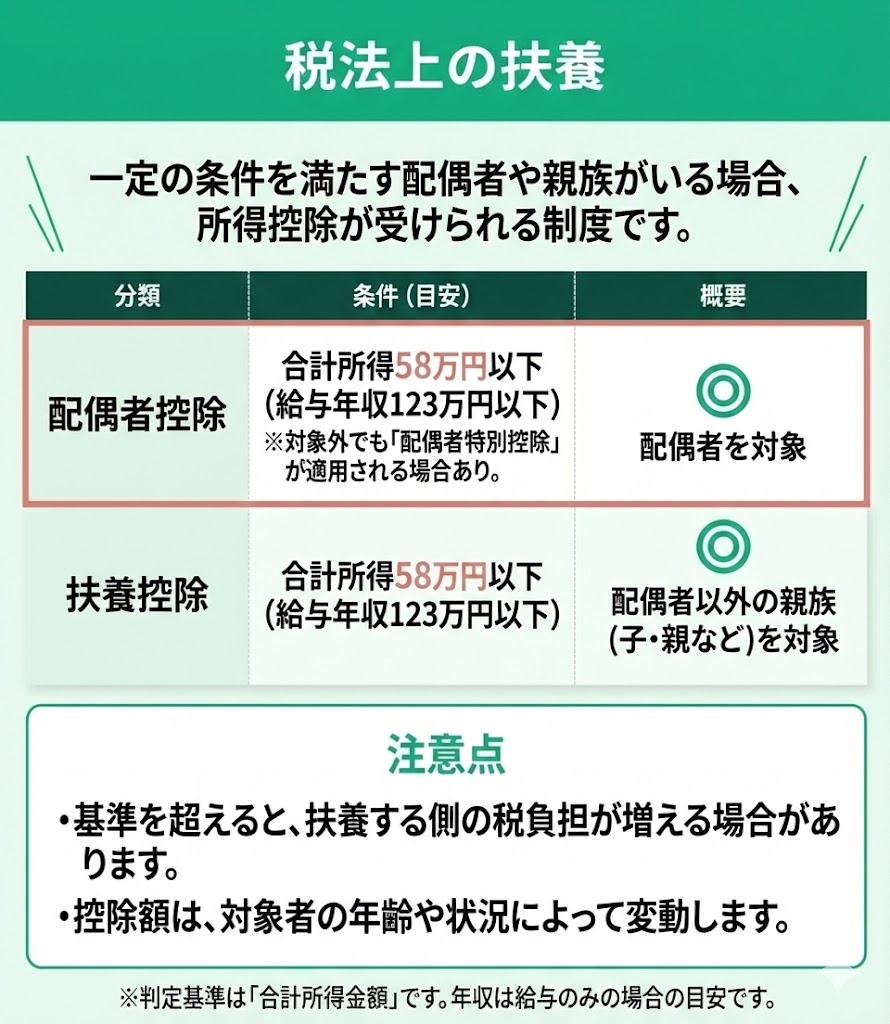

税法上の扶養

税法上の扶養は、妻や子供が条件を満たした場合、家計を支えている旦那が所得税や住民税の控除を受けられることです。

税法上の扶養は以下の2つに分けられます。

- 配偶者控除

- 扶養控除

扶養控除は配偶者以外で条件を満たした扶養親族によって、家計を支えている旦那が扶養控除を受けられることになります。

それぞれ年収によって該当するかどうかが決まります。

| 年収 | |

|---|---|

| 配偶者控除 | 配偶者の年収が123万円以下 (123万~201万以下の場合は配偶者特別控除) |

| 扶養控除 | 扶養親族の年収が58万円以下 (給与のみの場合は123万円以下) |

参照:扶養控除|国税庁

基本的には年収が123万円以下かどうかが基準であり、対象外だと配偶者や子供、親も税金を納める必要があります。

扶養親族の年齢や同居状況によって控除額が変わることもあるので、ご自身の状況に合わせて確認が必要です。

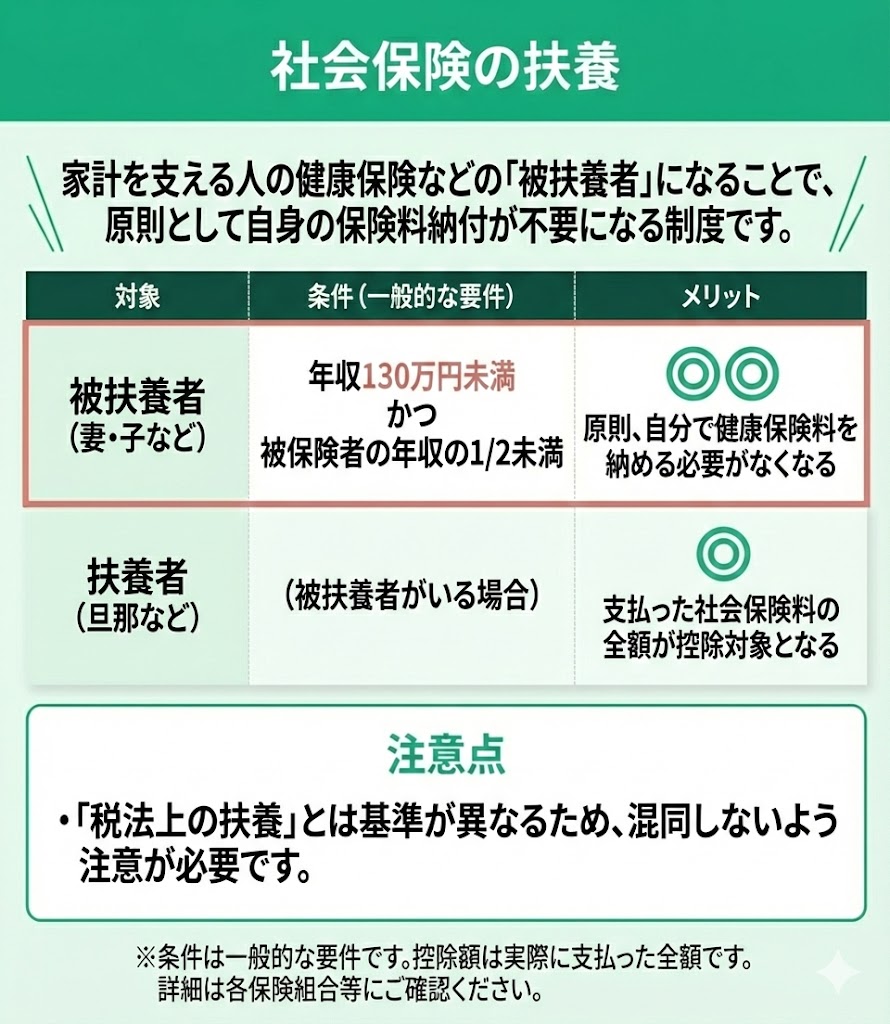

社会保険の扶養

社会保険の扶養とは、家計を主に支える旦那が加入している健康保険や厚生年金の被扶養者になることです。

被扶養者となると、妻や子供は原則として自分で健康保険料を納める必要がなくなります。

また、保険料を支払っている扶養者である旦那は、その年に支払った社会保険料について社会保険料控除を受けることができます。

控除できる金額は、その年に実際に支払った金額、または給与や公的年金から差し引かれた金額の全額です。(※1)

社会保険の被扶養者と認定されるには、年収がおおむね130万円未満であり、かつ被保険者(旦那)の年収の2分の1未満であることが一般的な要件です。(※2)

これは、上述した税法上の扶養とは基準となる金額が異なるため、混同しないよう注意が必要です。

※1引用:社会保険料控除|国税庁

※2参照:被扶養者とは?|全国健康保険協会

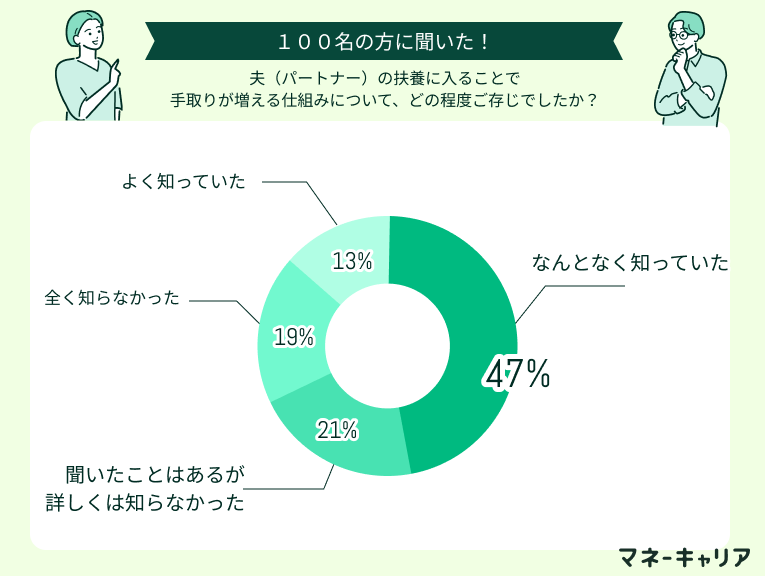

【100人に調査】夫(パートナー)の扶養に入ることで手取りが増える仕組みについて、どの程度ご存じでしたか?

夫やパートナーの扶養に入ることで手取り収入が増える仕組みに関する認知度について、100人の方を対象に実施したアンケート調査の結果を紹介します。

扶養制度は家計に大きな影響を与える重要な制度ですが、詳しい仕組みを理解している方は意外に少ないのが現状です。

実際にお客様からいただいた悩みは以下の通りです。

20代女性

扶養制度についてよくわかっていない

20代女性

詳しい方に扶養制度の仕組みについて話を聞きたい

扶養制度の仕組みがまったくわからないので、相手と自分の年収の兼ね合いで扶養に入った方がいいのかわからず、いくらの年収がお得なのかな?と思います。会社の人でもわからない人が多いので詳しい方がいれば聞いてみたいです

扶養に入ると旦那の給料が増えるのは妻の年収160万円まで

妻の年収160万円以下で妻が扶養に入ることで、旦那(納税者本人)の年収(合計所得金額)に応じて、配偶者特別控除の最大38万円が所得控除されます。

配偶者特別控除の控除額を以下の表にまとめました。

| 配偶者の合計所得金額 | 納税者の合計所得金額 900万円以下 | 納税者の合計所得金額 900万円超〜950万円以下 |

|---|---|---|

| 58万円超〜95万円以下 | 38万円 | 26万円 |

| 95万円超〜100万円以下 | 36万円 | 24万円 |

旦那の扶養に入った場合の手取りが増える条件と金額を解説

旦那の扶養に入った場合の手取りが増える条件と金額は、配偶者控除と配偶者特別控除でそれぞれ以下のようになります。

配偶者控除の場合▼

| 夫の年収 (控除を受ける納税者本人) | 控除額 |

|---|---|

| 900万円以下 | 38万円 |

| 900万円超950万円以下 | 26万円 |

| 950万円超1,000万円以下 | 13万円 |

※参照:配偶者控除|国税庁

配偶者特別控除の場合▼

| 配偶者の合計所得 (妻) | 夫:900万円以下 | 夫:900万円超 950万円以下 | 夫:950万円超 1,000万円以下 |

|---|---|---|---|

| 58万円超 95万円以下 | 38万円 | 26万 | 13万円 |

| 95万円超 100万円以下 | 36万 | 24万 | 12万 |

| 100万円超 105万円以下 | 31万 | 21万 | 11万 |

| 105万円超 110万円以下 | 26万 | 18万 | 9万 |

| 110万円超 115万円以下 | 21万 | 14万 | 7万 |

| 115万円超 120万円以下 | 16万 | 11万 | 6万 |

| 120万円超 125万円以下 | 11万 | 8万 | 4万 |

| 125万円超 130万円以下 | 6万 | 4万 | 2万 |

| 130万円超 133万円以下 | 3万 | 2万 | 1万 |

旦那の扶養に入るメリット

旦那の扶養に入るメリットは以下の通りです。

- 配偶者控除・配偶者特別控除を受けられる

- 国民年金・国民健康保険に加入しなくてよい場合がある

条件はありますが、扶養に入ると支出面で大きな恩恵を受けることができます。

また、これによって旦那の実質的な手取りを増やし、家計を豊かにすることも可能です。

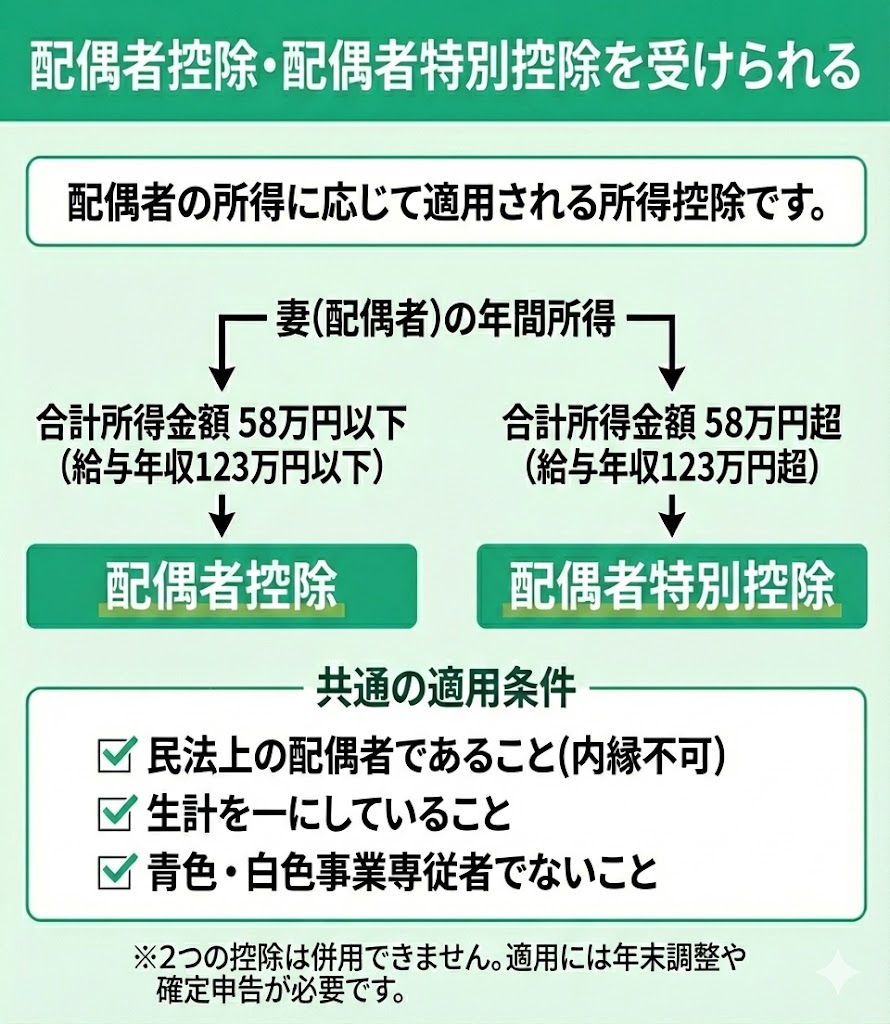

配偶者控除・配偶者特別控除を受けられる

旦那の扶養に入ることで、配偶者控除・配偶者特別控除を受けられます。

この控除は、妻(配偶者)の合計所得金額が年間58万円(給与所得のみは123万円以下)を超えるかどうかで分けられます。

超えなければ配偶者控除、超えたら配偶者特別控除の適用です。

以下のような共通の条件があります。(※1)(※2)

- 民法の規定による配偶者であること(内縁関係の人は該当しません)

- 控除を受ける人と生計を一にしていること

- その年に青色申告者の事業専従者として給与の支払いを受けていないことまたは白色申告者の事業専従者でないこと

年間の所得金額によって分けられており、併用することは不可能なので注意が必要です。

仮に適用される場合は、年末調整や確定申告を行う際に必要になります。

※1参照:配偶者控除|国税庁

※2参照:配偶者特別控除|国税庁

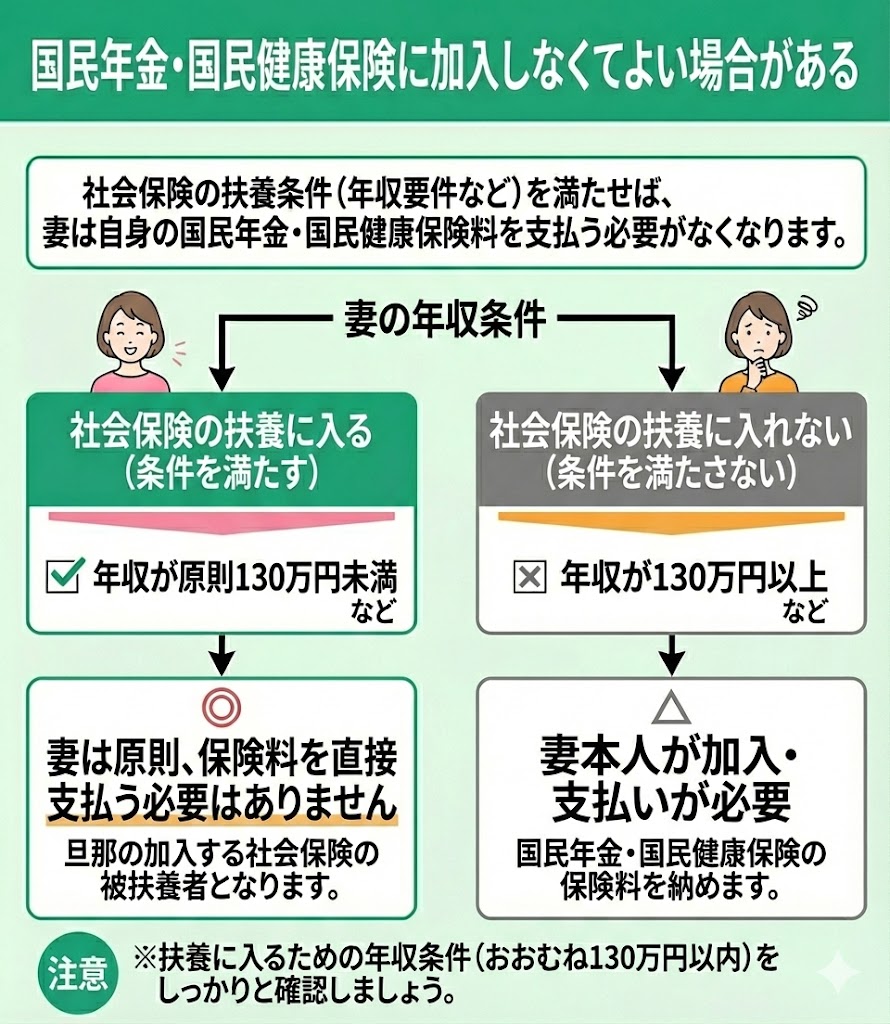

国民年金・国民健康保険に加入しなくてよい場合がある

旦那の扶養に入ることで、妻は(条件を満たせば)国民年金・国民健康保険に入らなくても良くなります。

つまり妻は(社会保険の扶養に入れる場合)国民年金・国民健康保険の保険料を支払う必要がなくなります。

妻が社会保険上の扶養に入ることができない場合、国民年金・国民健康保険の保険料を妻本人が支払う必要がありますが、旦那の扶養に入れば旦那が保険料を支払うだけで、妻の保険料も支払っていることとされます。

社会保険の扶養の条件として妻の年収がおおむね130万円以内であることが条件になるので、条件をしっかりと確認しておきましょう。

旦那の扶養に入るデメリット

旦那の扶養に入るデメリットは以下の2つです。

- 年金額が減る

- 働き方が限定される

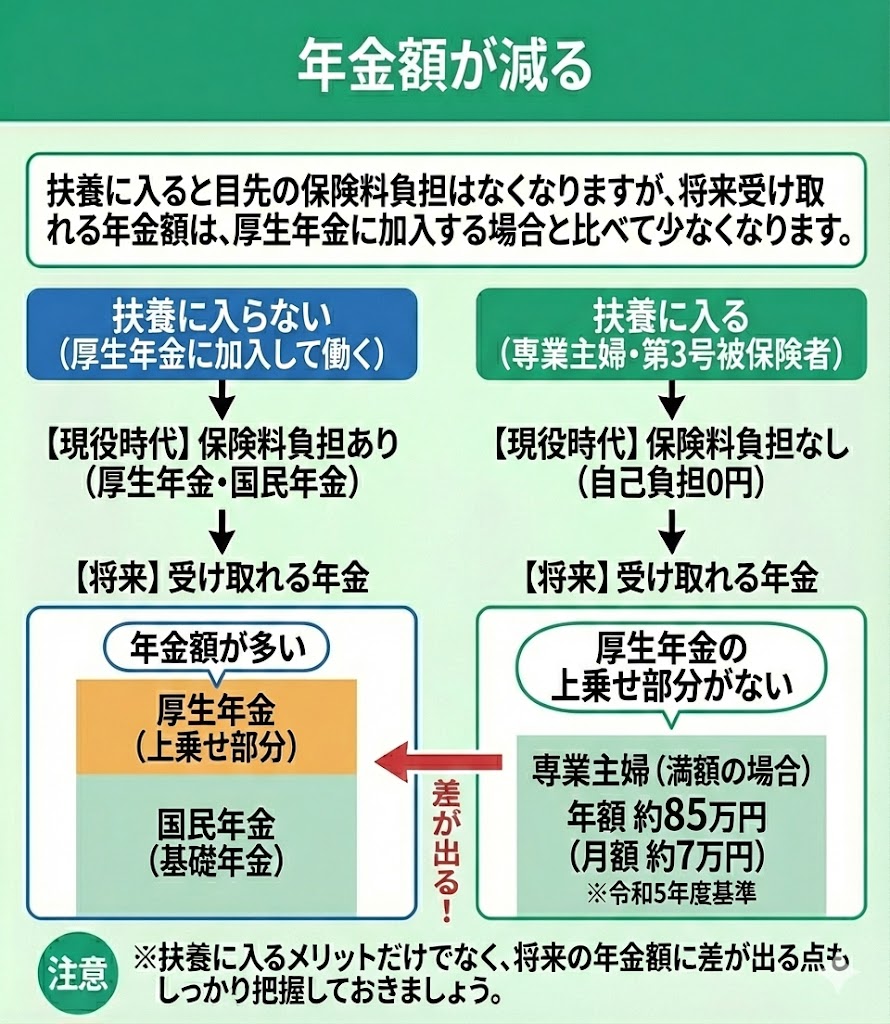

年金額が減る

旦那の扶養に入ると、将来的に年金額が減ることになります。

扶養に入った妻は、保険料を支払わなくても国民年金(老齢基礎年金)を受け取ることができます。

しかし、扶養に入った期間分の厚生年金を受け取れないため、実質的に年金額が減ってしまうことになります。

以下の表は厚生年金に加入せずに、国民年金だけの場合の年金額です。

| 専業主婦 | |

|---|---|

| 老齢基礎年金 | 847,296円(年額)/月額70,608円(満額・1人分) |

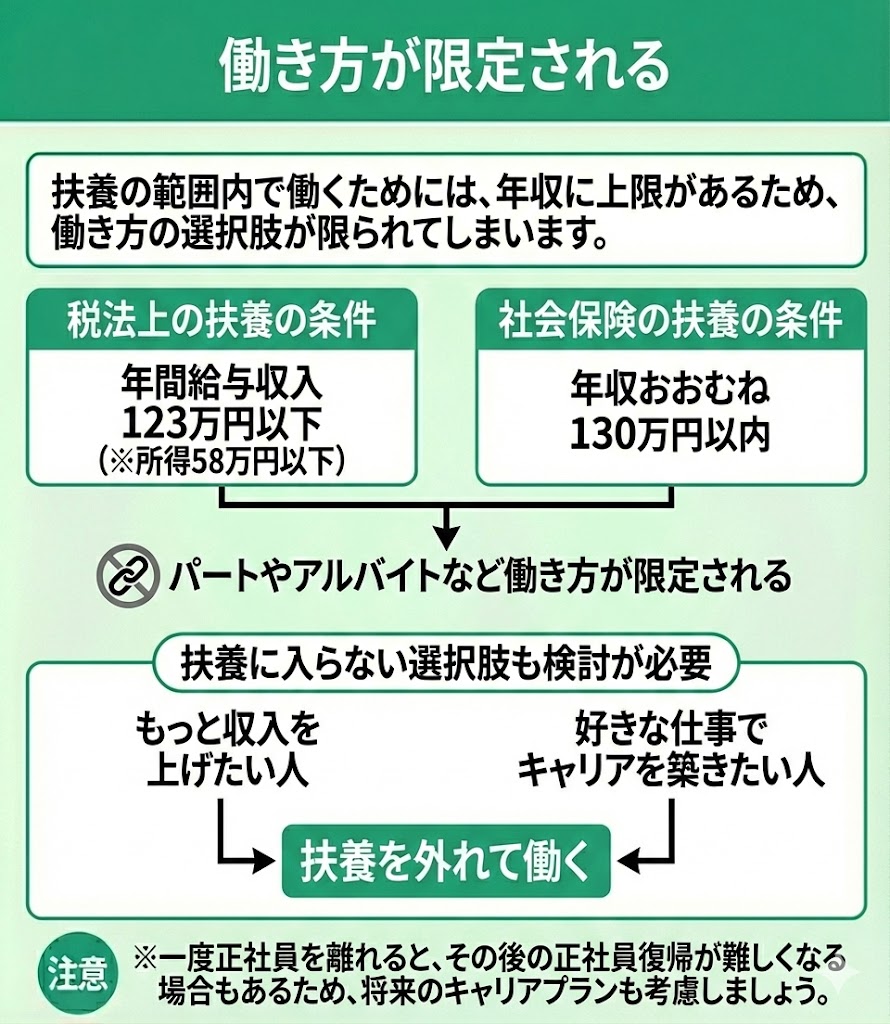

働き方が限定される

旦那の扶養に入ると、働き方が制限されてしまいます。

先述した通り、税法上の扶養の条件は年間の給与収入が123万円以下(※)、社会保険の扶養条件は年収がおおむね130万円以内のため、パートやアルバイトで働く以外の選択肢がありません。

「もっと収入を上げないと生活していけない人」や「自分の好きな仕事をしてやっていきたい人」などは、扶養に入るのではなく扶養に入らないという選択肢も必要になります。

さらに一旦正社員を離れてパートや専業主婦になると、その後の正社員復帰するのも大変なので注意しましょう。

※参照:扶養控除|国税庁

旦那の扶養から外れるときの税金や社会保険はどうなる?

旦那の扶養から外れると税金や社会保険は以下のことが起こります。

- 所得税が増える

- 社会保険に加入して保険料を払う必要がある

旦那の扶養から外れると、夫(納税者)の所得税負担が増える場合があり、世帯全体の手取りが減ることがあります。また、妻は勤務先の社会保険に加入して保険料を支払う必要が出てきます。

扶養から外れることが一概に悪いというわけではありません。

しかし、年収が中途半端に基準を超えてしまうと扶養に入っていた方が良いケースもあるので、注意が必要です。

所得税が増える

旦那の扶養から外れると、夫(納税者)が受けられる配偶者控除・配偶者特別控除が小さくなる(または受けられなくなる)ことがあります。

その結果、旦那の所得税・住民税が増えて、世帯全体の手取りが減るケースが出てきます。 損をしないためにも、働き方は次のどちらでいくかを先に決めておくと安心です。

- 控除が大きく減らない範囲で働く(=壁の手前で調整する)

- 控除が減っても手取りが増える水準まで収入を上げる

なお、配偶者特別控除は、条件を満たせば妻の年収が160万円までは満額になりやすい一方、160万円を超えると控除額が段階的に減少します。

「少しだけ超える」と、旦那の税負担が増えるわりに世帯の手取りが伸びにくいこともあるため、事前にラインを決めておきましょう。

社会保険に加入して保険料を払う

旦那の扶養から外れると、妻は社会保険に加入して保険料の支払いをする必要があります。

妻の年収がおおむね130万円以上、または条件に合致すれば年収106万円以上(目安:月額8.8万円以上)で旦那の扶養から外れて、勤務先で社会保険に加入するよう求められます。

そうなると勤務先の給与から天引きで社会保険料が引かれるため、手取り収入が減って家計にとって負担になるでしょう。

ただし、旦那の被扶養者になっていれば保険料を支払う必要はないので、「130万円の基準(扶養の判定)」と「106万円の基準(加入要件)」は別物として、加入要件を確認してみましょう。

【ケース別】社会保険の扶養の年収基準

社会保険の扶養の年収基準を以下のケース別で解説していきます。

- 妻の年収が106万円のケース

- 妻の年収が130万円のケース

妻の年収が106万円のケース

妻の年収が106万円、いわゆる「106万円の壁」には要件があり、これを満たす場合に社会保険に加入する義務が発生してきます。

要件は以下の5つです。

- 所定労働時間が週20時間以上

- 雇用期間が2ヶ月以上の見込みがある

- 1ヶ月の賃金が8.8万円(年収106万円以上)以上である(※「所定内賃金」が対象。残業代・賞与・臨時の賃金等に加え、通勤手当・家族手当等は原則含みません)

- 学生ではない

- 従業員数が51人以上の企業

妻の年収が130万円以上のケース

妻の年収が130万円を超えると、いわゆる「130万円の壁」に該当し、旦那の健康保険の被扶養者(扶養)から外れる可能性が出てきます。

扶養から外れた場合は、原則として妻自身が医療保険と年金の加入先を切り替える必要があります。多くのケースでは、勤務先の要件を満たしていれば勤務先の社会保険(健康保険・厚生年金)に加入し、保険料が給与から天引きされます。

もし勤務先で社会保険に加入できない場合は、国民健康保険・国民年金に加入する流れになります。

社会保険に加入すると、保険料は収入や加入している健保の料率によって異なりますが、目安として本人負担が手取りに対しておおむね15%前後になることがあります。たとえば年収150万円程度でも、加入条件や料率次第では年間で20万円前後の負担が発生するケースがあります(※あくまで概算)。

なお、年収が130万円を超えたからといって、自動的にどこかから連絡が来るとは限りません。扶養の判定は、加入している健康保険組合や協会けんぽの運用で確認が必要になるため、収入が増える見込みが出た段階で、夫の勤務先(健保の窓口)・自分の勤務先に早めに相談し、手続き漏れがないように収入管理をしておきましょう。

扶養に入る際の年金の手続き方法

扶養に入る際の年金の手続き方法は以下のステップです。

- 届出書類の確認

- 届出書類の取得

- 勤務先(事業主)を通じて日本年金機構に提出

- 続柄確認のための書類

(被扶養者の戸籍謄(抄)本、住民票の写し) - 収入要件確認のための書類

(所得税法の規定内であれば事業主証明があれば不要)

扶養に関する疑問・悩みがある方におすすめのサービス

ここでは、扶養に関する疑問・悩みがある方におすすめのサービスを紹介します。

扶養は、配偶者控除・配偶者特別控除などの税金面だけでなく、社会保険の扶養に入れるか(加入が必要か)によって、家計の手取りが大きく変わるのがポイントです。

とはいえ、勤務先の条件(週の労働時間や会社規模など)や家族構成によって判断が分かれるため、「我が家は扶養内で働くべきなの?」と悩んでしまう方も多いのが現実です。

そこで、「扶養内で働くべき?」「社会保険料っていくら?」「将来の年金が不安…」など、家庭や働き方の事情に応じたお金の悩みは一人で抱え込まずに、プロに相談するのがおすすめです。

その際、マネーキャリアのような相談窓口なら、各家庭の状況から最適な方法をプロが提案してくれます。扶養のルールや手取りの変化もわかりやすく整理してくれるため、疑問をその場で解決しやすいのがメリットです。

扶養だけではなく、老後に必要な資金が足りるか心配な方や、共働き夫婦で家計の見直し・節税対策を進めたい方にも向いています。

まとめ:扶養に入ると控除があり、夫の手取り収入が増える

本記事では、扶養の種類(税法上の扶養/社会保険の扶養)を整理したうえで、旦那の控除がどう変わるのか、社会保険加入の条件(106万円・130万円の考え方)、扶養に入るメリット・デメリット、手続きの流れまで解説してきました。

扶養に入ることで、旦那が配偶者控除・配偶者特別控除を受けられれば、世帯としての税負担が軽くなり、結果的に手取りが増える可能性があります。 ただし、扶養には「壁」があり、収入が中途半端に基準を超えると、控除が減ったり、社会保険料の負担が発生したりして、思ったほど手取りが増えないケースもあります。

特に近年は社会保険の適用拡大が進み、これまで扶養内で働けていたつもりでも、勤務先の条件(週の労働時間・賃金・会社規模など)によっては社会保険の加入対象になることがあります。 そのため、「税金だけ」「年収だけ」で判断せず、扶養・控除・社会保険の条件をセットで確認し、家計全体でどのラインが一番得かを見極めることが大切です。

とはいえ、制度は複雑で、同じ年収でも働き方や家庭状況によって結果が変わります。「自分のケースだとどこがベスト?」を一人で計算するのが難しく、不安に感じる方も多いでしょう。

その場合は、マネーキャリアのようなFP相談窓口を活用し、収入見込みやライフプランを踏まえて、扶養の範囲・社会保険の影響・手取りの変化をまとめて整理するのがおすすめです。 家計に合う働き方を具体的にイメージできるようになり、扶養内・扶養外どちらを選ぶとしても、納得感を持って判断しやすくなります。

子供が保育園に行けるようになったら、仕事を始める予定だが、正社員でフルの時間で働いたら扶養制度適用にはならないし、パートで働いたとしても年収をいくらで抑えれば、扶養から外れることなく働けるのかなど制度への認識がなかなかわからないことが多い。説明を読んでも複雑な気がする。