「住宅ローン控除期間の終了通知が届いたけれど、来年から増える税金負担が心配」

「控除が終わるタイミングで、手元の資金を使って繰り上げ返済してしまうべき?」

このようにお悩みではありませんか?

結論から申し上げますと、住宅ローン控除終了後は「金利水準と手元流動性」を天秤にかけ、繰り上げ返済か運用かを冷静に判断することが重要です。「借金は早く返すもの」という思い込みだけで完済を急ぐと、かえって家計のリスクを高めてしまう恐れがあります。

本記事では、ファイナンシャルプランナーの視点から、控除終了後に検討すべき「繰り上げ返済の損益分岐点」や「運用へ回す選択肢」、さらに見落としがちな「団信(団体信用生命保険)の価値」について解説します。

家計の状況に合わせた最適な選択を知ることで、老後資金や教育資金を守りながら、資産寿命を延ばすための具体的な道筋が見えてくるはずです。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 住宅ローン控除が終わったらどうなる?

- 住宅ローン控除が終了するタイミングは?

- 一般的な住宅の控除期間

- 認定長期優良住宅・低炭素住宅の場合の控除期間

- 控除期間が終了する具体的な時期の確認方法

- 住宅ローン控除が終わったら行うべき節税対策4選

- iDeCo(個人型確定拠出年金)の活用

- ふるさと納税の戦略的利用

- 医療費控除の適切な活用

- 配偶者控除・配偶者特別控除の見直し

- 住宅ローン控除が終わったら検討したいローン返済計画

- 繰り上げ返済の検討

- ボーナス返済の調整

- 借り換えの可能性

- 住宅ローン控除が終わった方からよくある質問

- 控除終了後も確定申告は必要?

- 住宅ローン控除がなくなるって本当?

- 控除終了と同時にローンも完済する場合の注意点は?

- 控除終了後に住み替えや増改築をする場合の新たな控除は?

- 住宅ローン控除が終わったらどうすべきか悩む方におすすめのサービス

- まとめ:住宅ローン控除終了後は「家計戦略」の転換点

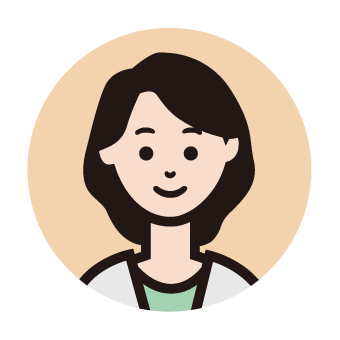

住宅ローン控除が終わったらどうなる?

住宅ローン控除は、住宅購入後の家計を支える大きな助けとなりますが、控除期間が終了した後には新たな家計負担の発生が予想されます。

住宅ローン控除の控除期間が終了すると、税金の還付がなくなるため、所得税や住民税の負担が増えて、家計を圧迫する可能性があります。

特に他のローンや教育費がある家庭では、控除終了による税負担の増加が家計に大きな影響を与えることになります。

例えば、年間20万円の控除を受けていた場合、控除終了後は毎月約1.7万円の負担増となり、固定費として家計を圧迫します。

住宅ローンの控除終了を見越して、支出の見直しや貯蓄計画の強化、新たな節税対策を進めておくことが重要です。

住宅ローン控除が終了するタイミングは?

住宅ローン控除は一定期間、所得税や住民税の負担を軽減する制度ですが、その控除期間には明確な期限があります。

ここでは、住宅ローン控除が終わるタイミングについて以下の3つの内容を説明します。

- 一般的な住宅の控除期間

- 認定長期優良住宅・低炭素住宅の場合の控除期間

- 控除期間が終了する具体的な時期の確認方法

住宅ローン控除の終了時期を正確に把握しておくことで、家計への影響を事前に予測し、必要な対策を講じることが可能です。

一般的な住宅の控除期間

一般住宅における住宅ローン控除の適用期間は、原則として10年間です。

この制度の特長は、年末時点でのローン残高の0.7%にあたる金額が、所得税(引ききれない分は住民税)から直接差し引かれる点にあります。単なる所得控除ではなく「税額控除」であるため、10年間にわたり数百万円規模の大きな節税効果が見込めるケースも少なくありません。

手続きについては、初年度のみご自身で確定申告を行う必要がありますが、2年目以降は勤務先の年末調整だけで手続きが完結します。

家計のキャッシュフローを改善し、長期的な返済負担を和らげる非常に重要な制度ですので、確実に活用しましょう。

認定長期優良住宅・低炭素住宅の場合の控除期間

「認定長期優良住宅」や「低炭素住宅」を選ぶことは、建物の資産価値だけでなく税制面でも大きなメリットがあります。一般の住宅と比較して控除期間が優遇されており、13年間の住宅ローン控除を受けることが可能です。

国が推奨する「環境負荷が少なく、長く良好な状態で住み続けられる家」であるため、一般的な住宅よりも手厚い優遇措置が設けられているのです。家計への恩恵も大きいため、積極的に検討したい選択肢と言えるでしょう。

ただし、この制度を利用するためには、確定申告の際に適合を証明する書類(認定通知書等)の提出が必須となります。

契約後に「実は認定を受けていなかった」「書類が手配できない」といったトラブルを防ぐためにも、物件選びの段階で不動産会社等への事前確認を必ず行うようにしましょう。

控除期間が終了する具体的な時期の確認方法

住宅ローン控除がいつ終わるのかを正確に把握するためには、まず「いつ控除の適用を受け始めたか(居住開始年)」を特定することが不可欠です。住宅ローン控除の期間は、入居した時期の税制によって10年や13年など異なる場合があるからです。

最も確実な方法は、初年度の確定申告書の控えや、税務署から送付される「住宅借入金等特別控除申告書」を確認することです。特に後者の書類には、控除を受けられる期間や毎年の控除予定額が記載されているため、一目で残りの期間を把握できます。

万が一、手元に関連書類が見当たらない場合でも焦る必要はありません。所轄の税務署、または住宅ローンを契約している金融機関に問い合わせることで、ご自身の適用状況や正確な期間を照会することが可能です。

住宅ローン控除が終わったら行うべき節税対策4選

住宅ローン控除が終了すると、これまで軽減されていた税負担が再び家計に重くのしかかる可能性があります。

住宅ローン控除が終了した場合に、おこなうべき節税対策のうち主要なものは以下の4つです。

- iDeCo(個人型確定拠出年金)の活用

- ふるさと納税の戦略的利用

- 医療費控除の適切な活用

- 配偶者控除・配偶者特別控除の見直し

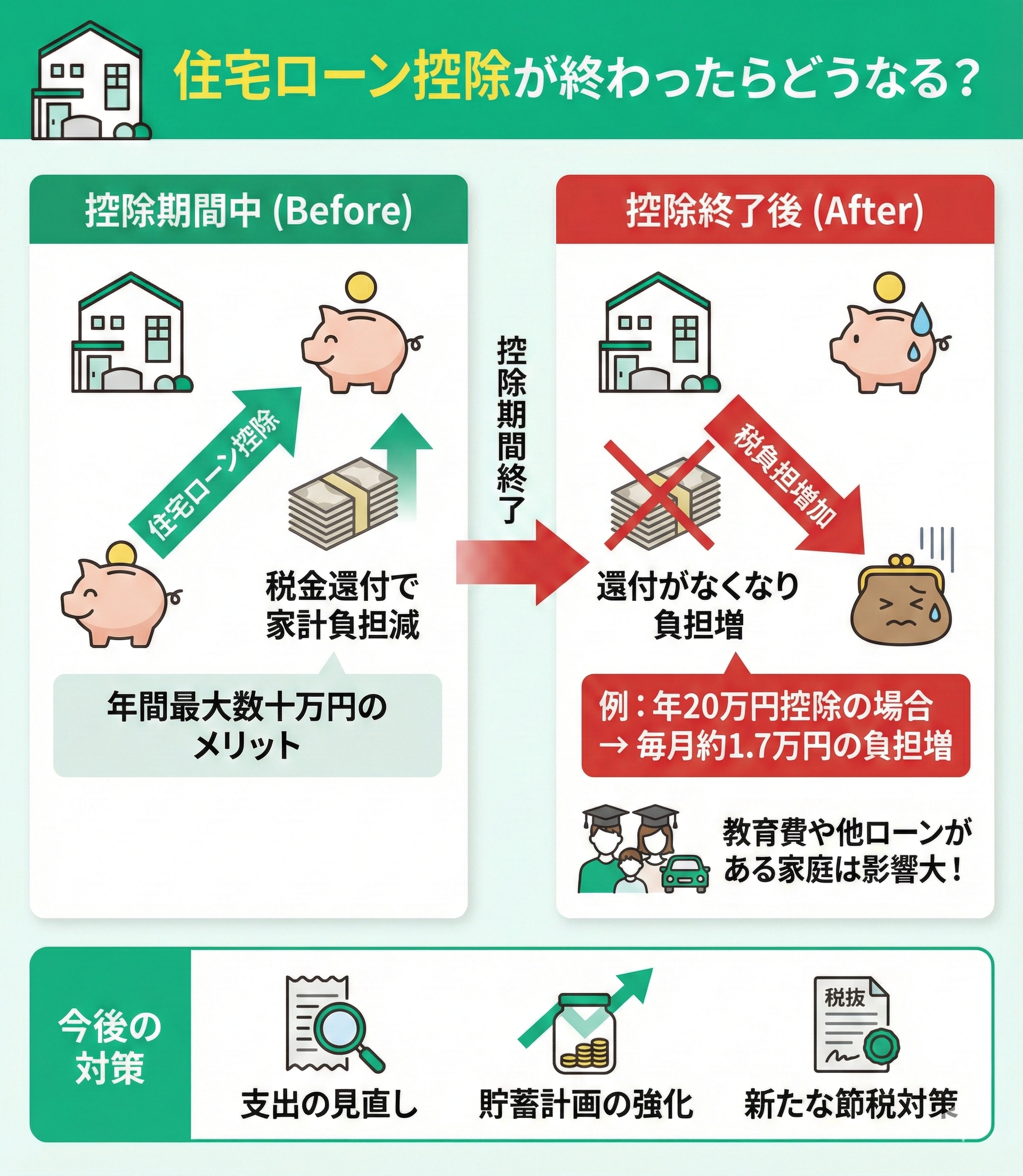

iDeCo(個人型確定拠出年金)の活用

iDeCo(個人型確定拠出年金)の活用により、住宅ローン控除終了で増えた税負担を軽くできます。

iDeCoは老後資金を計画的に準備しながら所得控除が受けられる優れた制度です。

iDecoの掛金は全額が所得控除の対象となり、給与所得者の場合、年間で最大81,600円の控除が可能です。

さらに、運用中の資産は老後資金として積み立てられるため、将来への備えも充実します。

ただし、掛金には上限があり、会社員や自営業者など職業によって異なるため、事前に確認が必要です。

計画的に利用すれば、税負担を減らしながら資産形成をおこなうことが可能です。

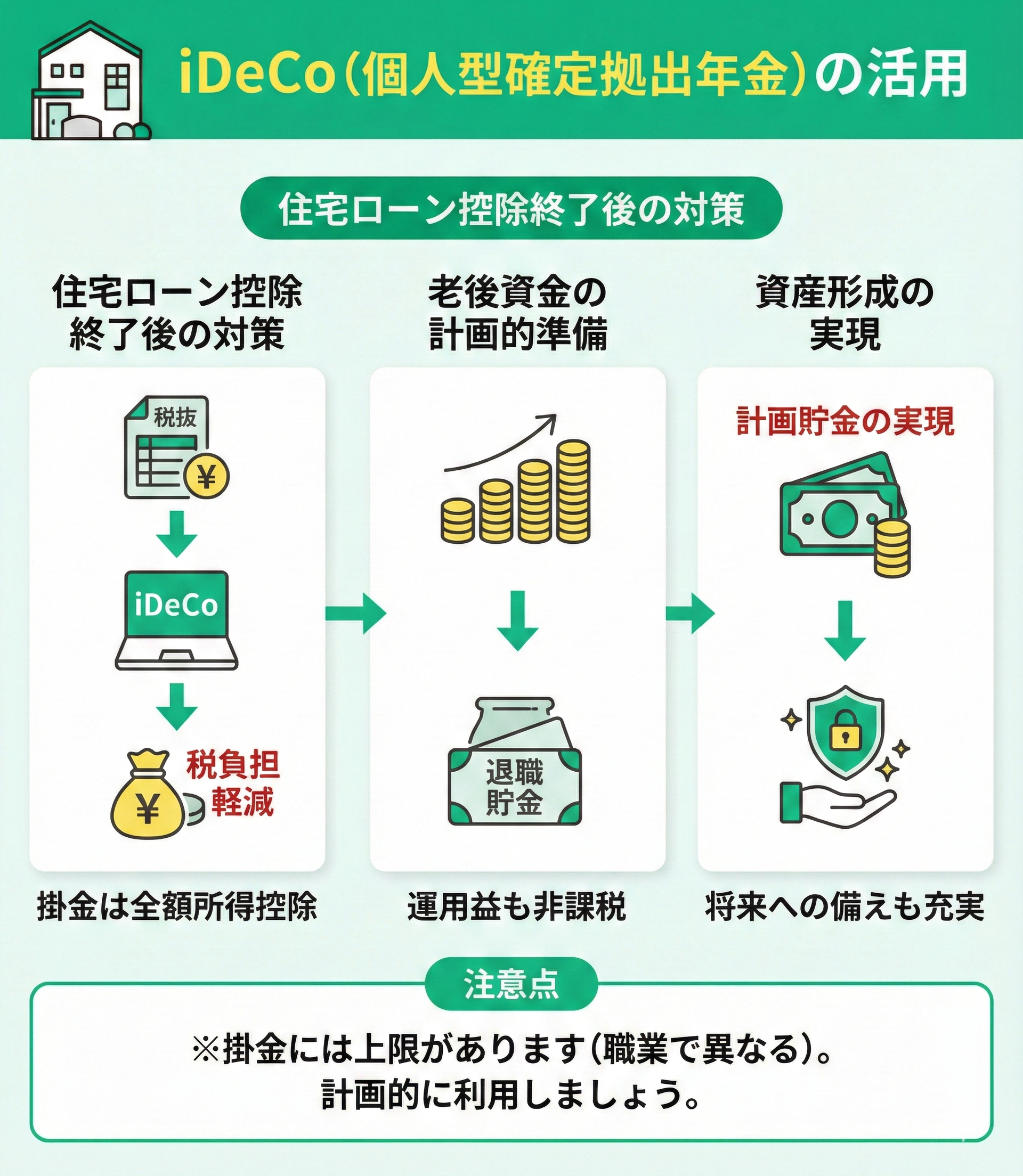

ふるさと納税の戦略的利用

ふるさと納税を活用すると、所得税や住民税の控除が受けられます。

ふるさと納税は、好きな自治体に寄付をすると、所得税や住民税が控除される制度です。

ふるさと納税の控除額は収入や家族構成によって決まりますが、上限額を超えない範囲で寄付をおこなえば、実質2,000円の自己負担で様々な返礼品を受け取れます。

寄付をおこなう際には、自治体ごとの魅力や返礼品内容を比較し、メリットのある返礼品を選ぶべきです。

また、ふるさと納税をした場合に確定申告が必要な場合がありますが、ワンストップ特例制度を利用すれば確定申告が不要になり手続きも簡便になります。

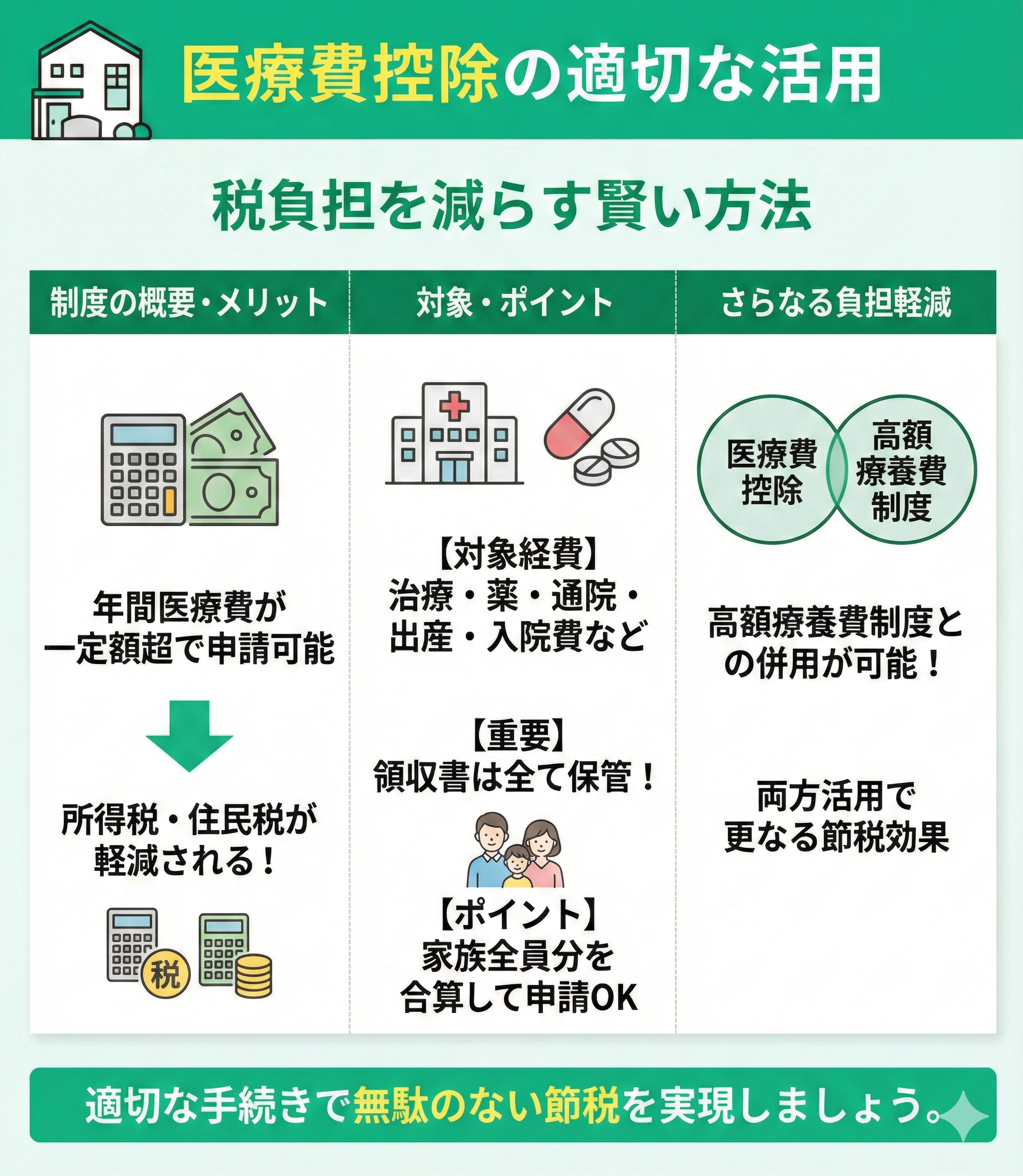

医療費控除の適切な活用

医療費控除の適切な活用も税負担を減らす方法の一つです。

年間の医療費が一定額を超えた場合、医療費控除を申請すると所得税や住民税が軽減されます。

控除対象には、治療費、薬代、通院費、さらには出産や入院の費用も含まれます。申請する際には、医療費の領収書をすべて保管しておくことが重要です。

特に、家族全体の医療費を合算して申請できるため、各家庭でかかった医療費をしっかり記録しておくことがポイントです。

また、自己負担額が一定額を超えた場合に適用できる高額療養費制度との併用も可能なため、両者を組み合わせることで更なる負担軽減が期待できます。

適切な手続きによって、無駄のない節税を実現しましょう。

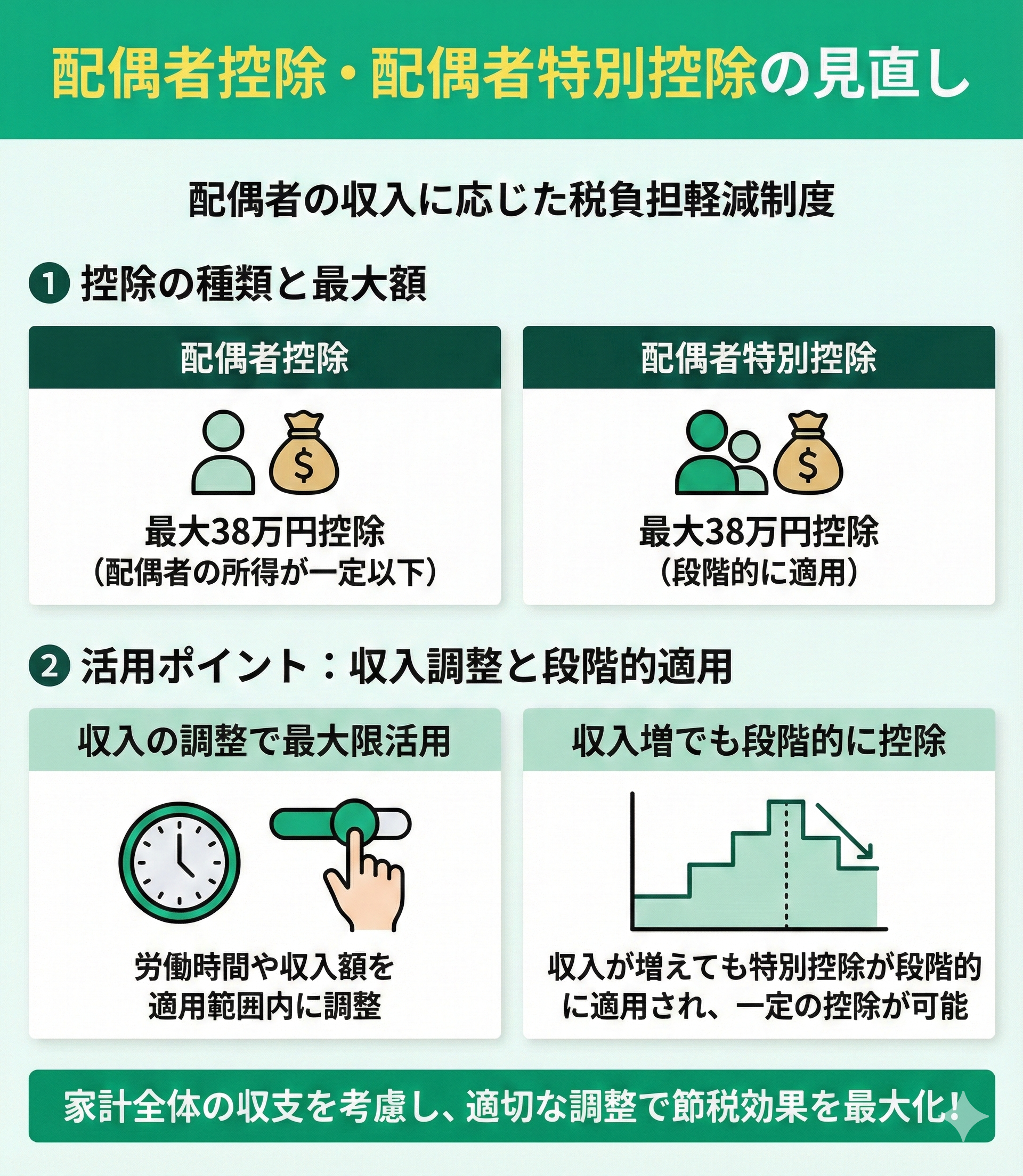

配偶者控除・配偶者特別控除の見直し

配偶者控除や配偶者特別控除は、配偶者の収入に応じて適用される税負担軽減制度です。

控除額は配偶者の年間所得によって異なり、配偶者控除と配偶者特別控除ともに最高で38万円の控除が受けられます。

配偶者控除や配偶者特別控除を最大限に活用するには、配偶者の収入が適用範囲内に収まるよう、労働時間や収入額の調整が効果的です。

また、収入が増える場合でも、特別控除が段階的に適用されるため、一定の控除を受けることが可能です。

家計全体の収支を考慮しながら適切な調整をおこなうことで、配偶者控除や配偶者特別控除節税効果を最大限引き出すことができます。

住宅ローン控除が終わったら検討したいローン返済計画

住宅ローン控除が終了するタイミングでローン返済計画を見直すことで、将来的な負担を軽減し、家計の安定を図ることが可能です。

住宅ローン控除が終わったら検討すべきローン返済計画は以下の通りです。

- 繰り上げ返済の検討

- ボーナス返済の調整

- 借り換えの可能性

住宅ローン控除終了後は、税金の控除が受けられないため事前にローン返済計画を見直す必要があります。

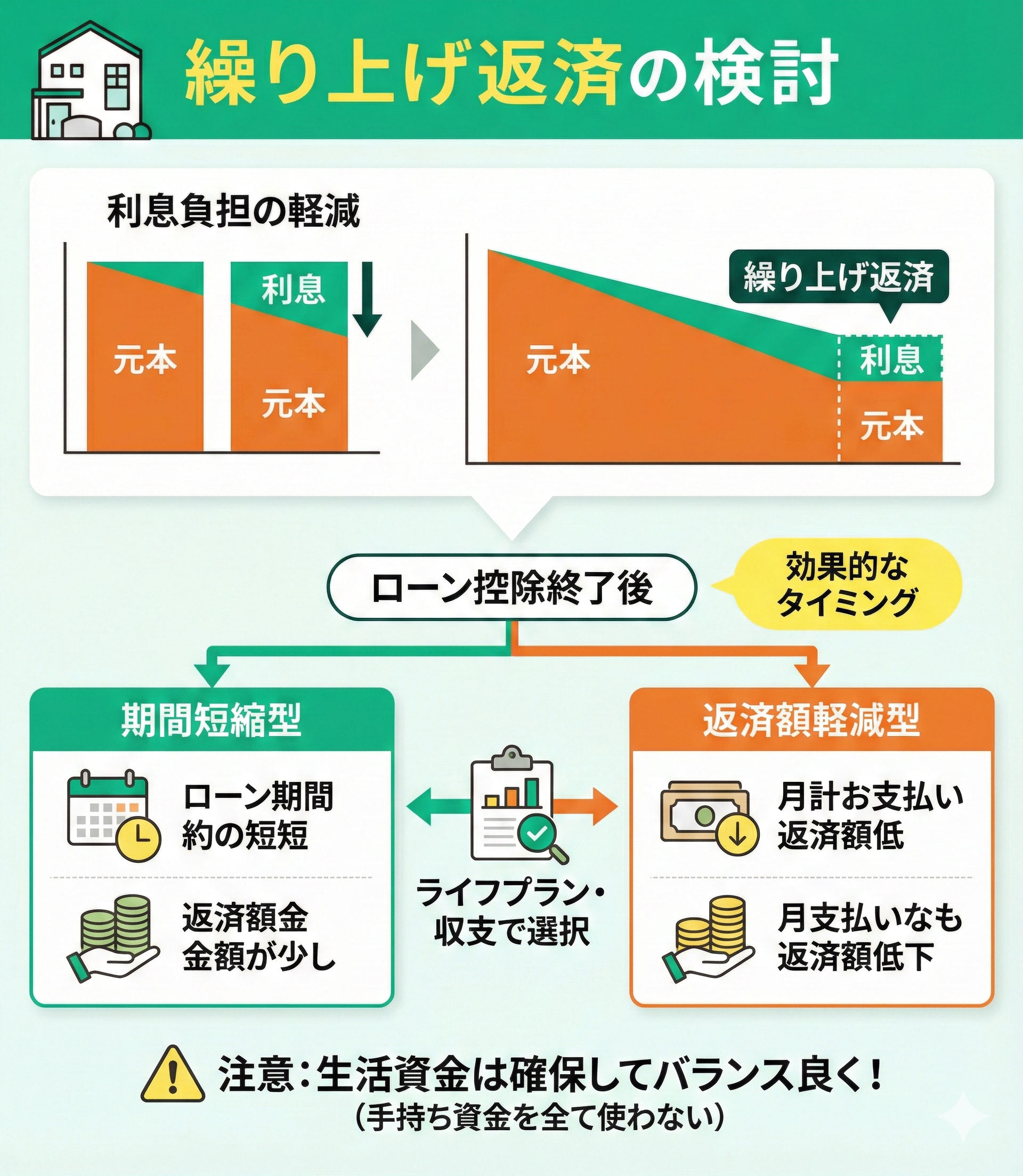

繰り上げ返済の検討

繰り上げ返済は、住宅ローンの元本を一部早期に返済することで、利息の負担を軽減できる効果的な方法です。

特にローン控除が終了した後は、返済額が減少する分を繰り上げ返済に充てることで、総返済額を大幅に削減することが可能です。

繰り上げ返済には、返済期間を短縮するタイプと月々の返済額を軽減するタイプがあります。

どちらを選ぶかは家庭の収支状況や将来のライフプランに応じて決めるべきです。

ただし、手持ち資金を全て返済に充てると、予期せぬ出費に対応できなくなるリスクがあるため、十分な生活資金を確保しながらの実行が重要です。

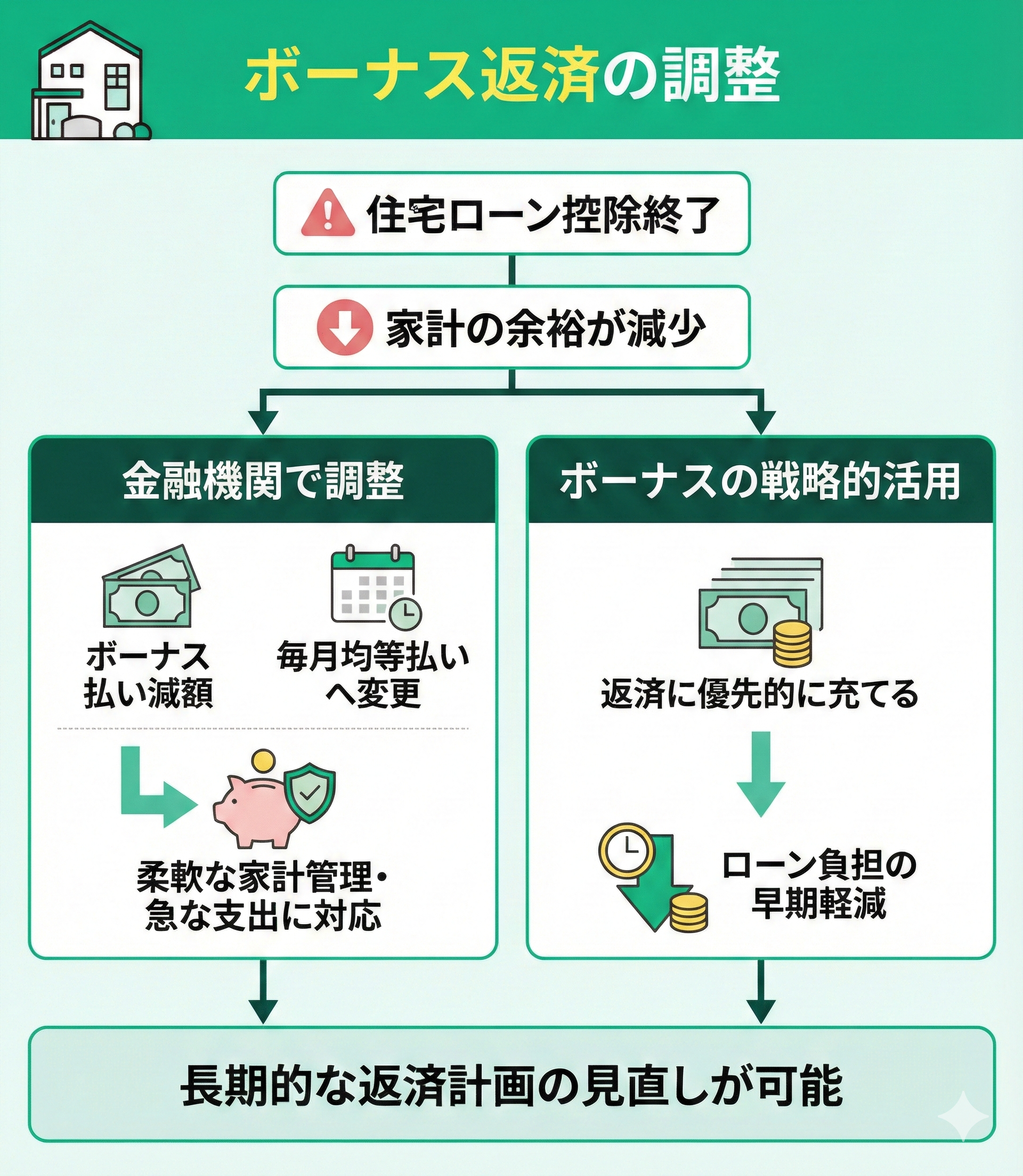

ボーナス返済の調整

住宅ローンにはボーナス払いを併用しているケースも多く見られます。

控除が終了すると家計に余裕がなくなる場合があるため、ボーナス返済額の調整を検討することが必要です。

金融機関に相談すれば、ボーナス払いを減額したり、毎月の均等払いへの変更も可能です。

ボーナス払いを減額すると、急な支出があっても柔軟に対応できる家計管理が実現します。

また、ボーナスの使い道を見直し、返済に優先的に充てることでローンの負担を早期に減額するのも効果的です。

ボーナス払いを減らすことで、長期的な返済計画の見直しが可能となります。

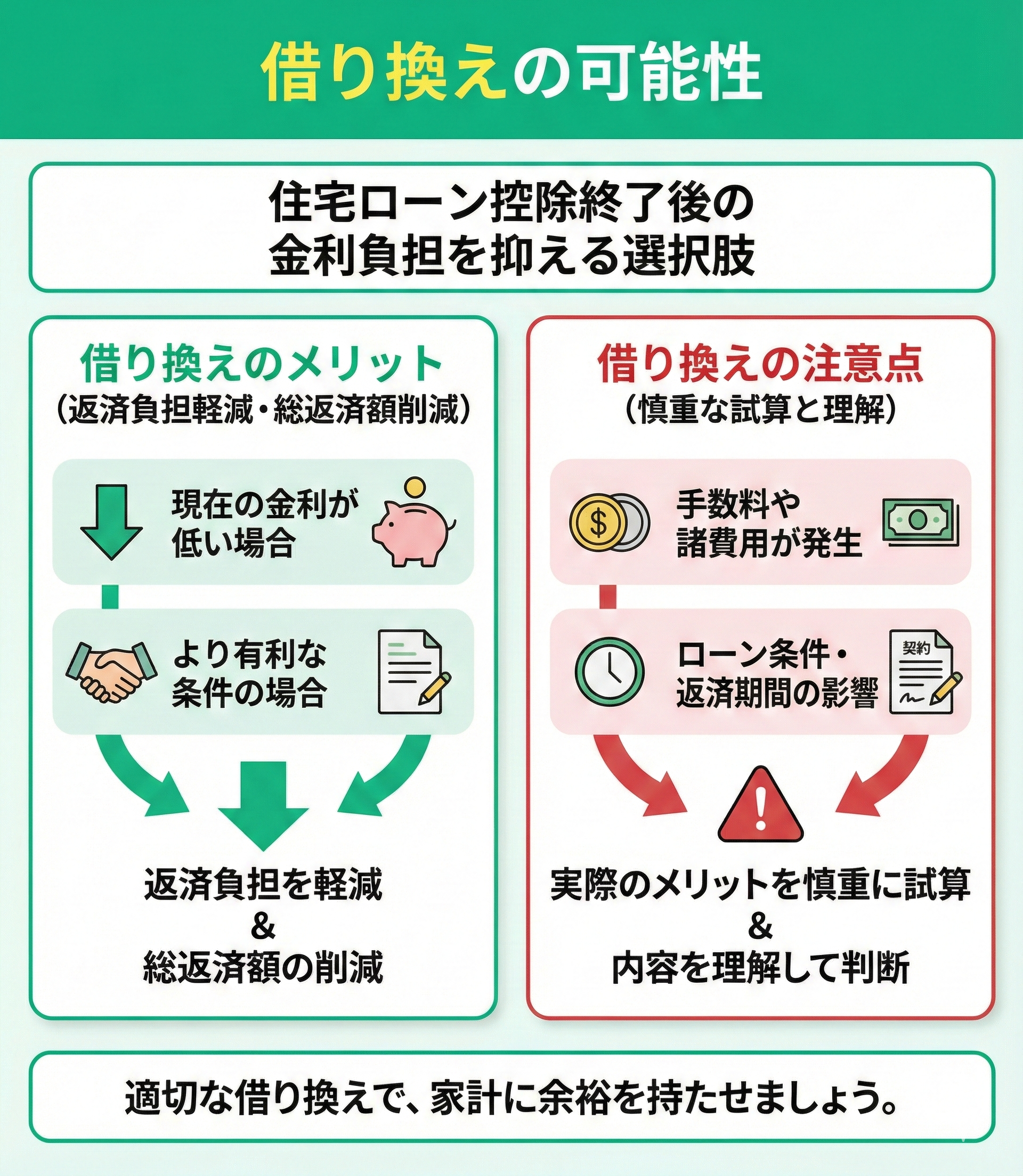

借り換えの可能性

住宅ローン控除終了後の金利負担を抑えるために、借り換えを検討するのも一つの選択肢です。

特に現在の金利が借り入れ時よりも低い場合や、他の金融機関でより有利な条件を提示されている場合には、借り換えを実行すると返済負担を軽減できます。

ただし、借り換えには手数料や諸費用が発生するため、実際のメリットを慎重に試算するのが重要です。

また、借り換え先のローン条件や返済期間の変更に伴う影響をしっかりと理解した上で判断する必要があります。

適切な借り換えをおこなえば、家計に余裕を持たせるだけでなく、総返済額の削減にもつながります。

住宅ローン控除が終わった方からよくある質問

住宅ローン控除が終了した後、家計や税務に関する疑問を持つ方は少なくありません。

住宅ローン控除に関する主な疑問は以下の3つです。

- 控除終了後も確定申告は必要?

- 住宅ローン控除がなくなるって本当?

- 控除終了と同時にローンも完済する場合の注意点は?

- 控除終了後に住み替えや増改築をする場合の新たな控除は?

控除終了後も確定申告は必要?

住宅ローン控除を受けている期間中は、初年度に確定申告が必要であり、その後は勤務先で年末調整をおこなう場合が一般的です。

しかし、控除が終了した後は、住宅ローン控除の申請がなくなるため、確定申告を行う必要はありません。

ただし、他の所得控除や税額控除を利用する場合には確定申告が必要となることもあります。

例えば、医療費控除やふるさと納税の控除申請などをおこなう際には、引き続き確定申告が必要です。

控除終了後も収入や支出に応じた税務手続きの有無を確認し、適切な対応が重要です。

住宅ローン控除がなくなるって本当?

住宅ローン控除制度は2025年末で現行制度が終了する予定です。

現在の住宅ローン控除は2025年12月31日までに入居した場合に適用されます。

2026年以降については、まだ詳細が確定していません。

ただし、すでに控除を受けている方の適用期間が途中で打ち切られることはなく、所定の控除期間(一般住宅で最大13年間など)は保証されています。

制度の変更は新規に住宅を取得する場合に影響するもので、既に適用を受けている場合の残りの控除期間に影響はないので安心してください。

控除終了と同時にローンも完済する場合の注意点は?

控除終了のタイミングでのローン完済を検討する方も多いですが、この場合にはいくつかの注意点があります。

中でも最も注意すべきなのは繰り上げ返済をおこなう際には、金融機関が設定する手数料が発生する場合があることです。

繰上げ返済をするには手数料がかかるため、住宅ローン控除によって税金の控除を受けたことが無駄になる可能性があります。

ただ、繰上げ返済をすると支払うはずだった利息分を節約できるため、住宅ローン控除と手数料と利息分を比較検討しながら繰上げ返済の判断しなければなりません。

控除終了後に住み替えや増改築をする場合の新たな控除は?

控除終了後に住み替えや増改築を検討する場合、新たな住宅ローン控除を利用できる可能性があります。

例えば、新たに住宅を購入する場合や既存の住まいをリフォームして性能向上を図る場合には、一定の条件を満たせば再度控除が適用されます。

特に認定長期優良住宅や低炭素住宅に該当する場合は、控除率や期間が優遇されるケースがあります。

ただし、新たな控除を受けるには、住宅の性能や用途、ローンの条件などが税制の基準を満たしている必要があります。

そのため、住み替えや増改築の計画を立てる際には、税制や控除条件を確認し、税務署や専門家に相談すべきです。

税務署や専門家に相談すると控除を最大限活用しながら家計の負担を軽減できます。

住宅ローン控除が終わったらどうすべきか悩む方におすすめのサービス

住宅ローン控除が終わったらどうすべきか悩む方におすすめのサービスは「マネーキャリア」のオンライン無料相談窓口です。

住宅ローン控除終了後は税負担が増加するため、返済計画の見直しや新たな節税対策が必要になりますが、専門知識がないと最適な判断は難しいです。

そこでマネーキャリアでは、住宅ローンの専門知識を持つFPがあなたの状況に合わせた具体的なアドバイスを提供します。

繰上げ返済の判断や借り換えのタイミング、iDeCoやNISAなどの税制優遇制度の活用方法まで、幅広く相談できるのが特徴です。

また、マネーキャリアは無料で何度でも相談できるため、住宅ローン控除終了後の家計管理に不安を感じている方におすすめです。

まとめ:住宅ローン控除終了後は「家計戦略」の転換点

本記事では、住宅ローン控除期間が終了したあとの適切な対処法について解説しました。

控除という大きなメリットがなくなることは、実質的な税負担増を意味します。だからこそ、今後はiDeCoやふるさと納税などの節税策へ意識的にシフトし、手取り収入を守っていく工夫が必要です。

また、控除終了はローン契約を見直す絶好の機会でもあります。現在の金利状況や家計の体力を踏まえ、繰り上げ返済や借り換えを検討することで、総返済額を数百万円単位で圧縮できるケースも少なくありません。

もちろん、医療費控除や配偶者控除の再確認など、家計全体を俯瞰した見直しも効果的です。これからのライフプランに合わせた最適な資産形成を考えるなら、専門家の知見を取り入れるのが近道と言えるでしょう。

満足度98.6%、相談実績100,000件以上を誇る「マネーキャリア」では、住宅ローンや資産運用のプロに何度でも無料で相談可能です。控除終了後の家計をより強固なものにするために、ぜひ一度ご活用ください。