・住宅ローンの借り換えをシミュレーションしたものの、結果の判断に迷っている

・金利が下がっても、本当に得かどうか確信が持てない

このようにお悩みではないでしょうか。

住宅ローンの借り換えは、シミュレーション結果の「数字の見方」を正しく理解することで、冷静に判断できます。

この記事では、住宅ローンの借り換えをシミュレーションする際に注目すべきポイントを整理し、総返済額・諸費用・返済期間の違いから、借り換えが本当に有利かどうかを判断する方法を解説します。

数字に振り回されず、納得のいく借り換え判断ができるよう、ぜひ最後までご覧ください。

監修者 谷川 昌平 フィナンシャルプランナー

株式会社Wizleap 代表取締役。東京大学経済学部で金融を学び、金融分野における情報の非対称性を解消すべく、マネーキャリアの編集活動を行う。ファイナンシャルプランナー、証券外務員を取得。メディア実績:<テレビ出演>テレビ東京-テレ東「WBS」・テレビ朝日「林修の今知りたいでしょ!」

>> 谷川 昌平の詳細な経歴を見る

この記事の目次

- 住宅ローンの借り換えをすべきか困った時はシミュレーションを活用

- 住宅ローンの借り換えシミュレーションは大きく分けて2つある

- ローンの残高からシミュレーション

- 借入中の毎月の返済額からシミュレーション

- 住宅ローンの借り換えシミュレーションの流れを解説

- シミュレーションはサイトで必要事項の記入をすればいいだけ!

- シミュレーションのために必要な情報を確認しよう

- 住宅ローンの借り換えシミュレーションにはどんな金融機関がある?

- イオン銀行で借り換えシミュレーション

- auじぶん銀行で借り換えシミュレーション

- りそな銀行で借り換えシミュレーション

- 楽天銀行で借り換えシミュレーション

- NEOBANK住信SBIネット銀行で借り換えシミュレーション

- 三井住友銀行で借り換えシミュレーション

- みずほ銀行で借り換えシミュレーション

- 住宅ローンの借り換えするメリット・デメリットについて確認しておこう

- 住宅ローンの借り換えを利用するメリット

- 住宅ローンの借り換えを利用するデメリット

- 住宅ローンの借り換えを利用すべき人の3つの条件とは

- まとめ:住宅ローンの借り換えシミュレーションを利用しよう

住宅ローンの借り換えをすべきか困った時はシミュレーションを活用

住宅ローンの借り換えで、返済額がどれくらい下がるのかわからなければ、利用の決断が付きません。

返済額が大きく下がればいいですが、少ししか下がらない、増えてしまうというのでは、借り換えを行う意味がありません。

そうなると、知りたいのが実際の返済額。借り換えでどのくらいの返済額になるのか事前にわかれば、判断がつきやすくなります。

その方法が、各金融機関で用意されているシミュレーションです。

したがって、住宅ローンの借り換えをすべきか困ったら、そのシミュレーションを利用してみましょう。

シミュレーションで出てくる結果は概算です。そのため、正確な住宅ローンの借り換えによる返済額ではありませんが、おおよその目安はわかります。これでどうすべきかも決めやすくなるでしょう。

住宅ローンの借り換えシミュレーションは大きく分けて2つある

住宅ローンの借り換えシミュレーションを利用すれば、借り換え後のおおよその返済額がつかめるようになりますが、その方法は大きく分けて2つあります。

- ローンの残高からシミュレーション

- 借入中の毎月の返済額からシミュレーション

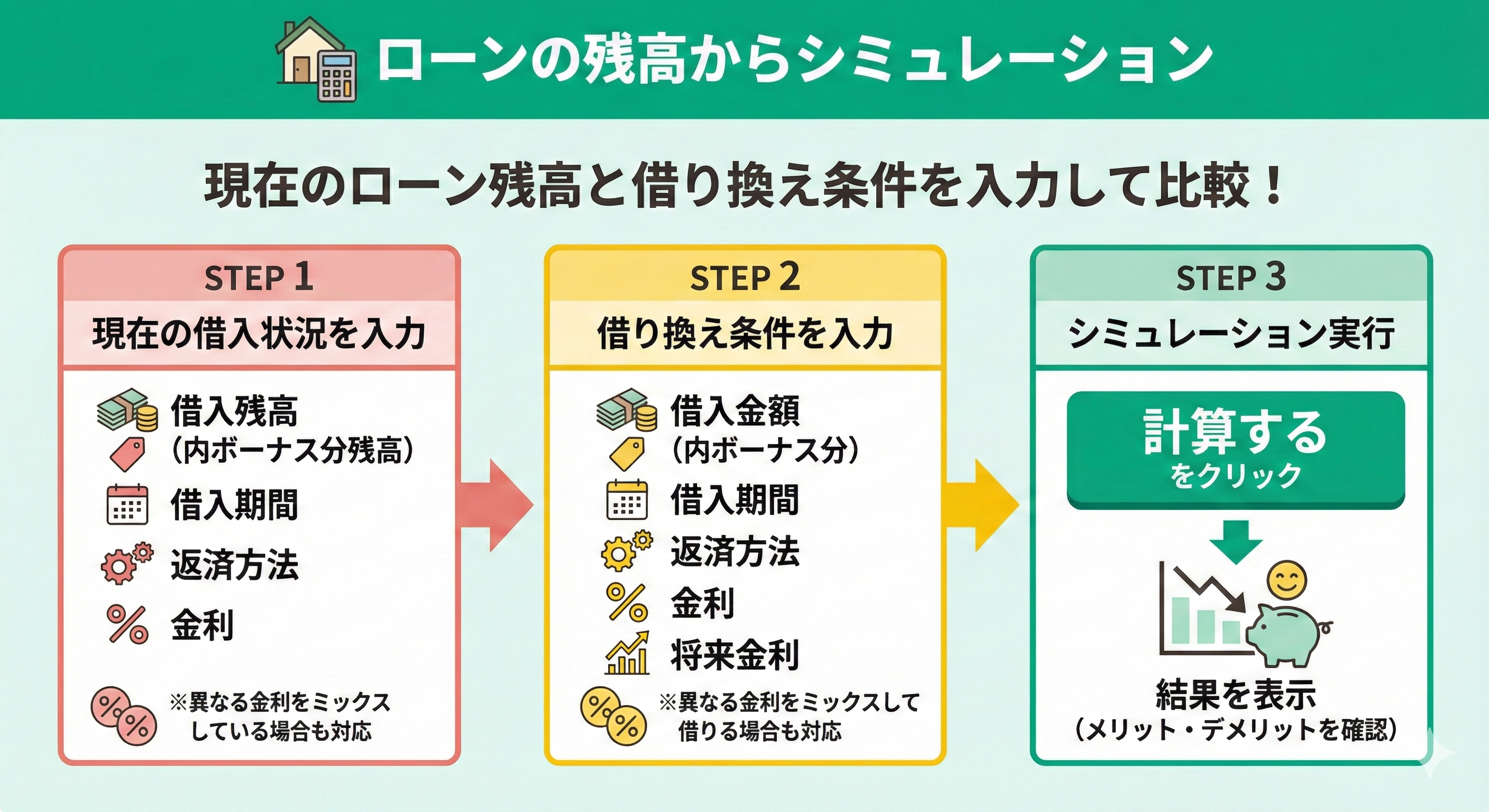

ローンの残高からシミュレーション

まずローンの残高から住宅ローンの借り換えシミュレーションを行う方法です。

現在のローン残高と金利を入力し、借り換え先金融機関の借り換え条件を入力します。

ただ、実際の入力項目はもっと詳細になります。

まず現在の借入状況として、次のような項目を入力してください。

- 借入残高

- 内ボーナス分残高(任意入力)

- 借入期間

- 返済方法

- 金利

- 借入金額

- 内ボーナス分(任意入力)

- 借入期間

- 返済方法

- 金利

- 将来金利

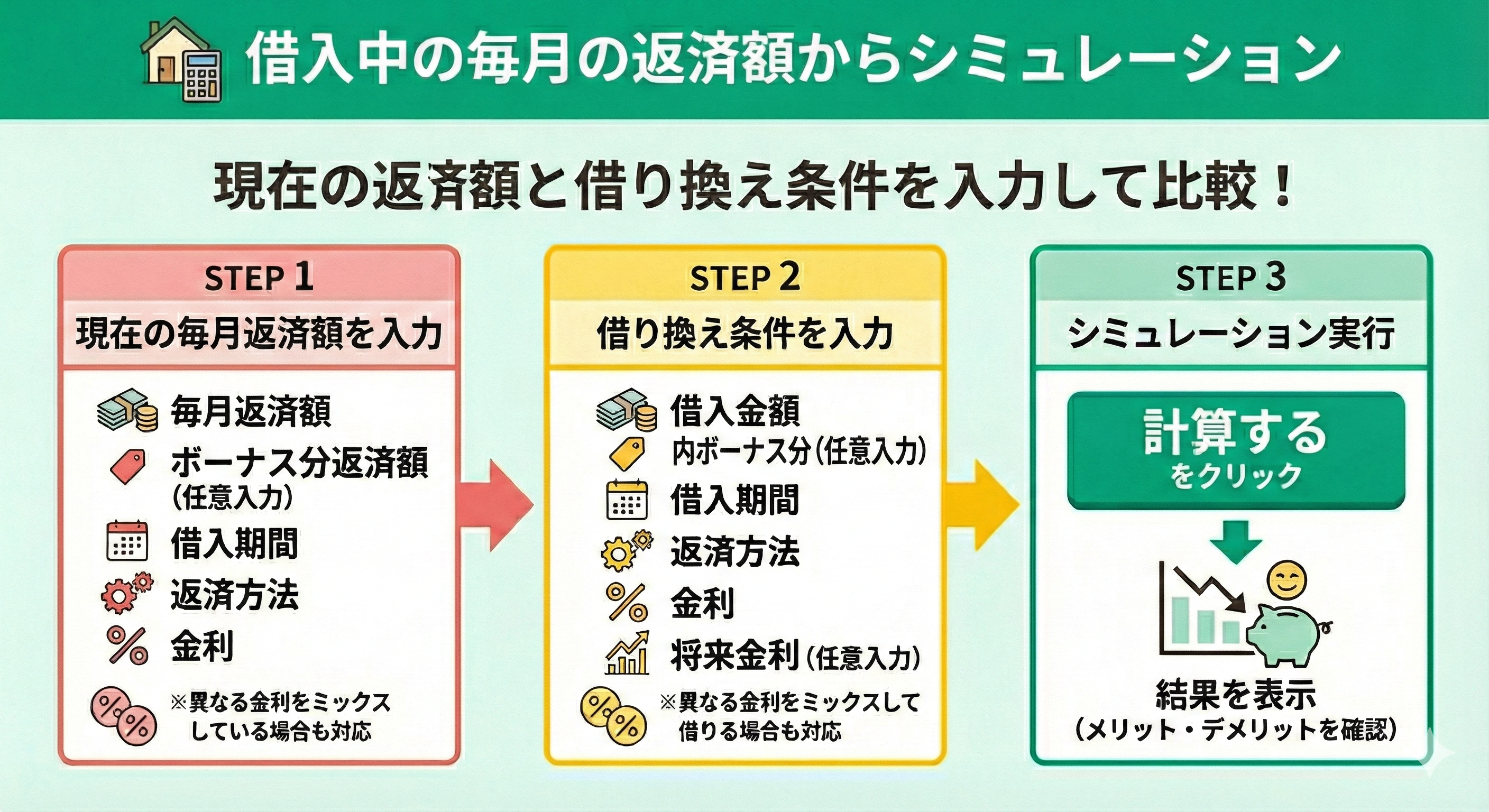

借入中の毎月の返済額からシミュレーション

次は、借り入れ中の毎月の返済額からシミュレーションする方法です。

まず現在の借入状況として、次の項目を入力しましょう。

- 毎月返済額

- ボーナス分返済額(任意入力)

- 借入期間

- 返済方法

- 金利

- 借入金額

- 内ボーナス分(任意入力)

- 借入期間

- 返済方法

- 金利

- 将来金利(任意入力)

住宅ローンの借り換えシミュレーションの流れを解説

前のコーナーでは、主にauじぶん銀行の場合の住宅ローンの借り換えのシミュレーション例を見てみましたが、他の金融機関でも大きくは変わりません。

ただ念のために、多くの金融機関に当てはまる住宅ローン借り換えシミュレーションの流れも確認しておきましょう。

といっても、それほど難しいことはなく、現在住宅ローンを借り入れている人なら誰でも利用できます。

シミュレーションはサイトで必要事項の記入をすればいいだけ!

住宅ローンの借り換えのシミュレーションの流れは至って簡単です。

サイトに示された項目に必要事項を記入するだけ。

他にすることはありません。

こんな簡単な方法でシミュレーションできるのかというほどあっけなく終わります。

ただ、すでに説明したようにこれはコンピューターによる概算が示されるだけです。

正確な返済額は実際に利用する段階になって算出されます。

シミュレーションのために必要な情報を確認しよう

住宅ローンの借り換えシミュレーションで入力することになる借入情報。

借入金額や返済額、返済期間、返済方法、金利などの情報を用意しておかないと、シミュレーションができませんから、書類などをもとに確認した上で臨んでください。

住宅ローンの借り換えシミュレーションにはどんな金融機関がある?

住宅ローンの借り換えシミュレーションは金融機関のサイトに用意されているというお話をしましたが、具体的にはどのような金融機関のサイトにあるでしょうか。

その候補をいくつか示してみましょう。

- イオン銀行で借り換えシミュレーション

- auじぶん銀行で借り換えシミュレーション

- りそな銀行で借り換えシミュレーション

- 楽天銀行で借り換えシミュレーション

- NEOBANK住信SBIネット銀行で借り換えシミュレーション

- 三井住友銀行で借り換えシミュレーション

- みずほ銀行で借り換えシミュレーション

イオン銀行で借り換えシミュレーション

イオン銀行の借り換えシミュレーションページの開き方

イオン銀行のホームページを開くと、「住宅ローン」という欄があるので、まずここにマウスのポインターを置きます。

すると、「お借換」という欄があるので、そこをクリックしてください。

開いたページを下にスクロールしていくと、「商品概要説明書」のところに「住宅ローンシミュレーション」があるので、ここをクリックすると、新しいページで表示されます。

入力項目

- 月々の返済額

- 増額(ボーナス)月の返済額(任意入力)

- 現在の借入残高

- 残りの借入期間

- 現在の借入金利(任意入力)

- 借り入れ希望金額

- 増額(ボーナス)分の返済をするかとその目安

- 借入期間

- 希望の借入金利タイプ

- 指定金利

- 当初金利適用期間終了後の想定される金利

- 諸費用を住宅ローンに含むか

auじぶん銀行で借り換えシミュレーション

au銀行の借り換えシミュレーションページの開き方

auじぶん銀行借り換えシミュレーションページの開き方は、まずauじぶん銀行のホームページの「住宅ローン」をクリック。

次に「住宅ローンシミュレーション」を選択。

すると、「シミュレーターを選ぶ」というページが開くので、右側の「お借換えをご検討の方」から、「ローン残高からお借換えメリットを調べる」or「借入中の毎月の返済額からお借換えメリットを調べる」のどちらかをチョイスし、シミュレーションします。

それ以降の方法については、「住宅ローンの借り換えシミュレーションは大きく分けて2つある」の欄で説明してあるので、その流れに従ってください。

借換えメリット無料診断について

- 現在利用中の住宅ローン返済予定表と借換えメリット無料診断依頼票(ダウンロードできる)を手元に用意する

- マイページを登録する

- マイページ登録画面に表示される「続けて仮審査を申込む」をクリックする

- マイページメニューの中から「必要書類のご提出」「書類アップロード」を選ぶ

- 住宅ローン返済予定表と依頼表をアップロードする

りそな銀行で借り換えシミュレーション

りそな銀行の借り換えシミュレーションページの開き方

りそな銀行の借り換えシミュレーションの開き方は、まずりそな銀行のホームページで「個人のお客様」(サイトを開くと最初に表示される)を選び、少し下にスクロールして、「住宅ローンシミュレーション/借換」をクリックします。

すると、シミュレーションページが開かれます。

入力項目

- 現在のローン残高

- 毎月返済額

- ボーナス月に追加返済している金額

- 残りの借入期間

- 希望金利(変動金利か10年固定金利かを選ぶと、自動的に数値が入力される)

- 希望借換期間

楽天銀行で借り換えシミュレーション

楽天銀行の借り換えシミュレーションページの開き方

楽天銀行の借り換えシミュレーションページの開き方です。

まずホームページの「住宅ローン」から「借り換えのかた」を選び、下にスクロールして、左の方にある「住宅ローンシミュレーション」をクリック。

すると、住宅ローンシミュレーションページが開き、右側に「借り換えをご検討のかた」という欄があるので、そこから「現在のお借入金利から」or「月々の返済額から」のいずれかで借り換えメリットを調べます。

入力項目(借入金利から借り換えメリットを調べる場合)

- 一本の住宅ローンを複数の借入先から借り入れている場合の本数

- お借入額

- ボーナス月(年2回)の追加額(任意入力)

- 完済予定

- 現在の金利

- 何年後(任意入力)何%か

- ご返済方法

- お借入希望額

- ボーナス月(年2回)の追加額(任意入力)

- お借入期間

- 金利タイプ

- 金利予想

- ご返済方法

- 金利変更年月

- 毎月のご返済額

- ボーナス月(年2回)の追加額

NEOBANK住信SBIネット銀行で借り換えシミュレーション

NEOBANK住信SBIネット銀行の借り換えシミュレーションページの開き方

NEOBANK住信SBIネット銀行の借り換えシミュレーションページの開き方は、ホームページの上段の「商品・サービス」から「ローン」「住宅ローン」を選び、下の方にずっとスクロールして、「各シミュレーションのご案内」の下をクリックします。

すると、いくつかのシミュレーション項目が表示されるので、この中の「借換えを検討のかた」の「借換残高から試算する」をクリックすれば、新規ページでシミュレーションページが開きます。

入力項目

- 借入残高

- ボーナス時増額返済分(任意入力)

- ボーナス時増額返済月(任意入力)

- 残り借入期間

- 現在の金利(年利)

- 返済方法

- 借入額

- ボーナス時増額返済分(任意入力)

- ボーナス時増額返済月(任意入力)

- 借入期間

- 金利(年利)

- 以降の金利(年利)(任意入力)

- 返済方法

- 実行予定日

- 毎月の返済日

三井住友銀行で借り換えシミュレーション

三井住友銀行の借り換えシミュレーションページの開き方

まずは「ローン残高から」の方の入力項目をチェック。現在の借入状況からです。

- 現在のローン残高

- 金利(年利)

- 残り返済期間

- 返済方法

- うちボーナス分残高(任意入力)

- 借入希望額

- 金利(年利)

- 返済期間

- 返済方法

- うちボーナス分借入金額(任意入力)

- 毎月の返済額

- ボーナス返済額(1回分)(任意入力)

- 金利(年利)

- 残り返済期間

- 返済方法

みずほ銀行で借り換えシミュレーション

みずほ銀行の借り換えシミュレーションページの開き方

みずほ銀行の借り換えシミュレーションページの開き方は、ホームページの「商品・サービス」をクリックし、商品・サービス一覧を表示させます。

その中のやや下の左側に「ローン」という欄があるので、そこを選び、ローン商品一覧を表示させ、「住宅ローン」をクリック。

そして、開いたページの右側の「借換をお考えの方」をクリックし、その下の「ネット住宅ローン/住宅ローンシミュレーション」から「借換の方はこちら」へ進みます。

すると、ネットと店舗での2つの手続き方法が表示されるので、希望の欄を選んでください。

入力項目

みずほ銀行の借り換えシミュレーションの入力項目は、ネットでの手続きを選んだ場合も店舗での手続きを選んだ場合も同じです。

入力項目を見てみましょう。まず現在の条件から。

- ローン残高はいくらですか?

- あと何年残っていますか?

- 毎月のご返済額はいくらですか?

- ボーナス月のご返済額はいくらですか?

- 借換諸費用はどうしますか?

- ボーナス月は毎月の何倍の金額を返済しますか?

- 金利方式はどうしますか?

- お誕生日は何年何月ですか?

- お借入時期はいつにしますか?

- ご家族の方のお誕生日は何年何月ですか?

住宅ローンの借り換えするメリット・デメリットについて確認しておこう

住宅ローンの借り換えには大きなメリットも期待できますが、逆にデメリットもないわけではありません。

これから住宅ローンの借り換えを考えている人は、メリットとデメリットの両方を冷静に比較した上で、どうするか決めなければいけません。

その判断のお役に立てるように、借り換えメリットとデメリットを詳しく解説します。

- 住宅ローンの借り換えを利用するメリット

- 住宅ローンの借り換えを利用するデメリット

- 住宅ローンの借り換えを利用すべき人の3つの条件とは

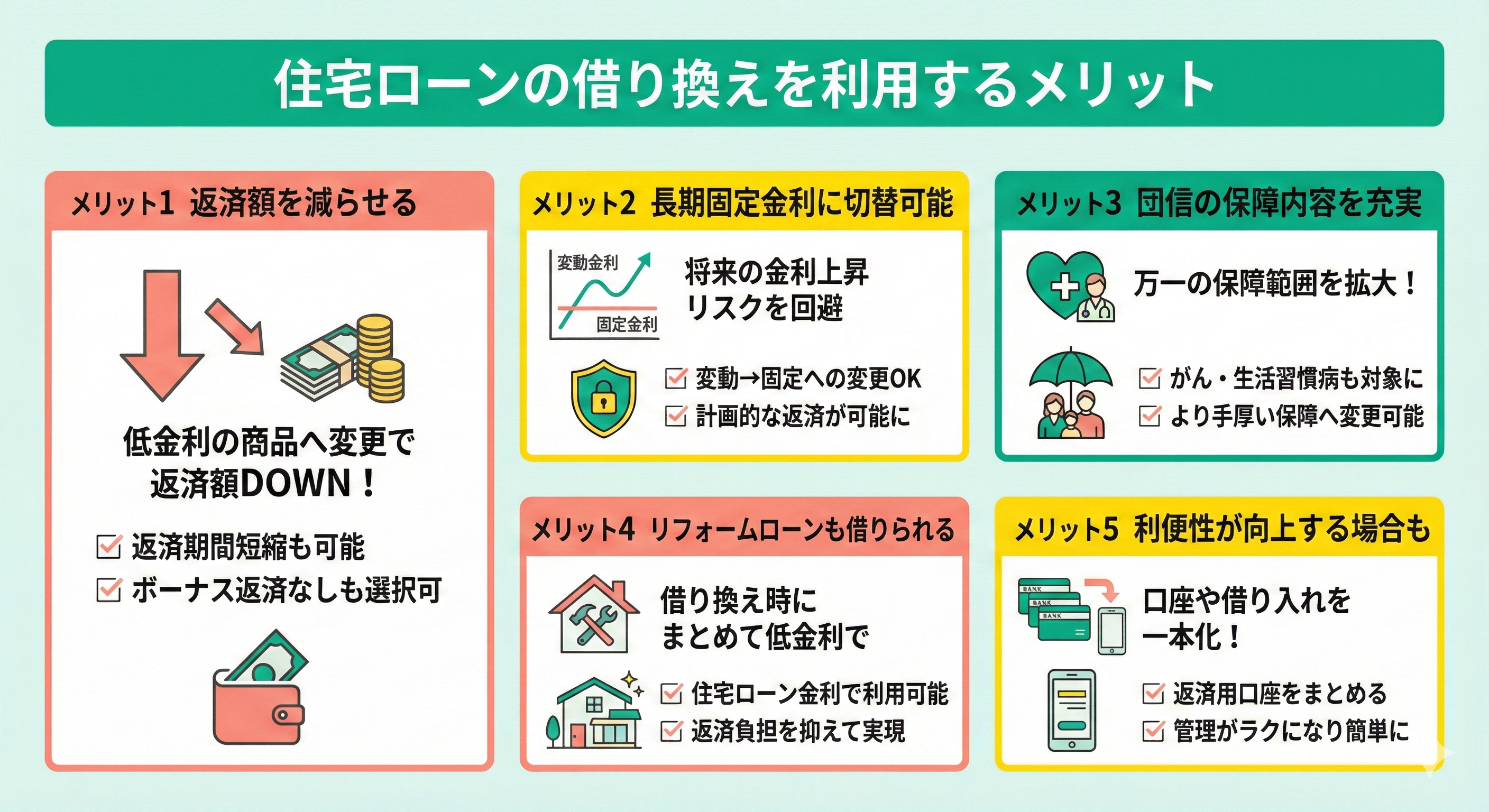

住宅ローンの借り換えを利用するメリット

まず、住宅ローンの借り換えを利用するメリットから見てみましょう。

返済額を減らせる

団体信用生命保険の保障内容を充実させられる

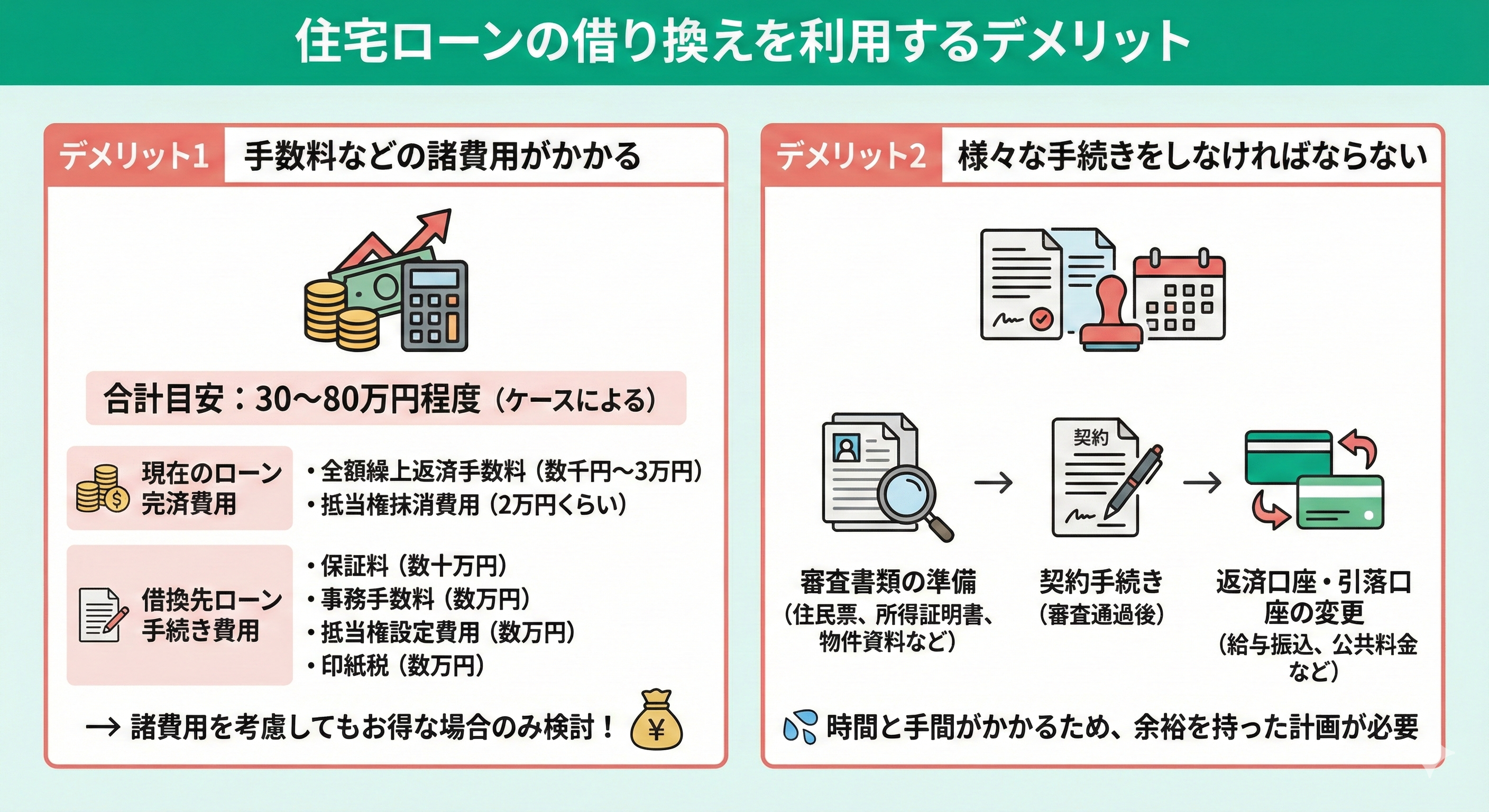

住宅ローンの借り換えを利用するデメリット

続いて、住宅ローンの借り換えを利用するデメリットの方をチェックしてみましょう。

手数料などの諸費用がかかる

| 分類 | 項目 | 金額の目安 |

|---|---|---|

| 現在返済中の住宅ローンを完済するための費用 | 全額繰上返済手数料 | 数千円~3万円くらい |

| 現在返済中の住宅ローンを完済するための費用 | 抵当権抹消費用 | 2万円くらい |

| 借換先の住宅ローンの手続きに必要な費用 | 保証料 | 数十万円 |

| 借換先の住宅ローンの手続きに必要な費用 | 事務手数料 | 数万円 |

| 借換先の住宅ローンの手続きに必要な費用 | 抵当権設定登記関係の費用 | 数万円 |

| 借換先の住宅ローンの手続きに必要な費用 | 印紙税 | 数万円 |

これらの合計金額がいくらになるかは、住宅ローン借入状況によっても異なりますが、30~80万円くらいになるケースが多いようです。

したがって、借り換えをしようという場合は別途準備しなければいけないケースもあります。

ただ、借り換え先の住宅ローンに諸費用を含めてしまえる場合もあるので、そのケースでは別途準備の必要はありませんが、その分返済負担は少し増えるでしょう。

いずれにしろ、借り換えに伴う諸費用を勘案しても、借り換えしたほうがお得だという場合にのみ、やってみる価値があります。

そうでなければ、デメリットのほうが大きくなりますね。

様々な手続きをしなければならない

住宅ローンの借り換えを利用すべき人の3つの条件とは

住宅ローンの借り換えには色々なメリットもあるのですが、そのメリットを十分に享受できるかどうかは状況によって変わってきます。

よく言われるのは次の3つの条件を満たしたときにメリットが大きくなるそうです。

- 借り換え前と借り換え後の金利差が年1%以上

- 住宅ローン残高が1,000万円以上

- 返済期間が10年以上に及ぶ

まとめ:住宅ローンの借り換えシミュレーションを利用しよう

この記事では、住宅ローンの借り換えをしたほうがいいのかわからないという方のために、借り換えシミュレーションについてお伝えしてきました。

住宅ローンの借り換えを検討している人もいるでしょうが、借り換え後の返済額がいくらになるのかがわからなければ、踏み出しようがありません。

返済が減るのか、減るとしてどのくらいかなどが把握できて、初めて借り換えを決めることができるでしょう。

そこで重要になってくるのが借り換えシミュレーション。

いくつかの項目に入力することで、すぐに借り換え後の返済額の概算が表示されます。

この結果をもとに、住宅ローンの借り換えをすべきかどうかを判断することもできます。

今回はそんな住宅ローンシミュレーションについての内容を中心に以下のようなポイントをお送りしました。

- 住宅ローンシミュレーションの2つの種類

- 住宅ローンシミュレーションを利用する場合の流れ

- 各金融機関の住宅ローンシミュレーションについて

- 住宅ローンの借り換えにはどんなメリット・デメリットがある?