この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 住宅ローンと自動車ローン(マイカーローン)を一つにまとめることはできる?

- すでに組んだ住宅ローンと自動車ローンをまとめることはできない

- 住宅ローンと自動車ローンを新しくまとめて組むことは可能

- 住宅ローンと自動車ローンをまとめて組めるおまとめローンを紹介

- ろうきん「住きっと!500」

- JA住宅ローン「JAおまとめ住宅ローン」

- 北日本銀行「住宅ローンASUMO おまとめプラン」

- 住宅ローンと自動車ローンをまとめて組むメリット

- ローンを管理しやすくなり、返済が遅れにくくなる

- 金利が通常よりも低く抑えられる可能性がある

- 多重債務のリスクを軽減できる

- 住宅ローンと自動車ローンをまとめて組むデメリット

- 金利が高くなる可能性がある

- 借入金額が大きくなる可能性がある

- 他社の借入金をすべて返済する必要がある

- おまとめに対応している金融機関が限られている

- 住宅ローンと自動車ローンをまとめて組む場合の借入総額の例

- 住宅ローンと自動車ローンに関するよくある質問

- 住宅ローン・自動車ローンのどちらかを既に組んでいても新たにローンを契約できる?

- 住宅ローンで車ローンをまとめるのはダメ?

- 住宅ローンと自動車ローンをまとめたい場合は専門家に相談しよう

- 相談サービス:マネーキャリア

- まとめ:住宅ローンと自動車ローン(マイカーローン)をまとめることはできる?デメリットは?

住宅ローンと自動車ローン(マイカーローン)を一つにまとめることはできる?

住宅ローンと自動車ローン(マイカーローン)を一つにまとめることができるかどうかについて、以下の点を解説します。

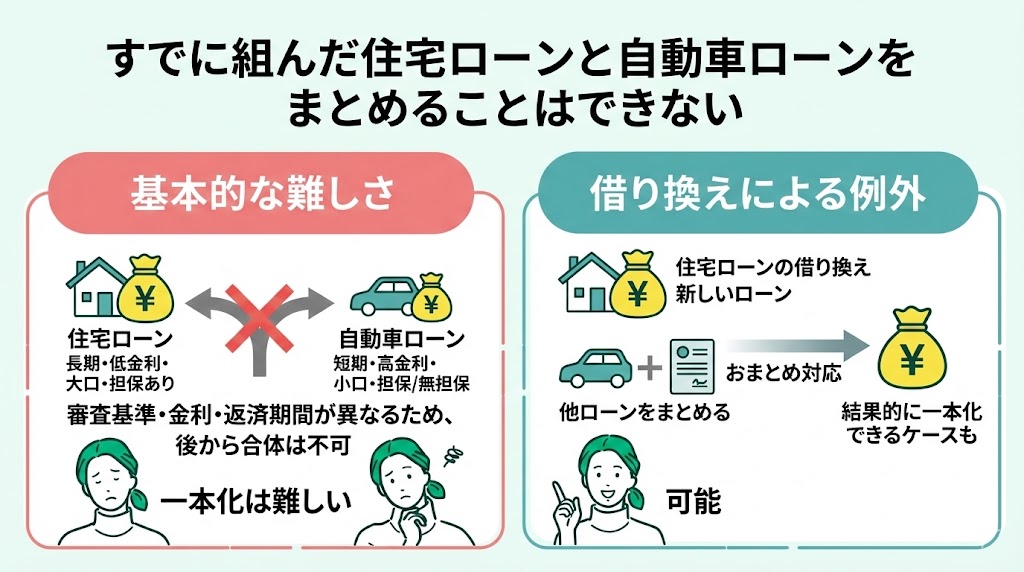

すでに組んだ住宅ローンと自動車ローンは、同一契約のまま後から合体させることは基本的に難しいです。

一方で、金融機関や商品によっては、住宅ローンの借り換えと同時に他ローンをまとめられる(おまとめ対応・多目的併用型)ことで、結果的に一本化できるケースもあります。

また、これから住宅ローンを組むタイミングであれば、車のローンを借り換え・併用できるタイプの住宅ローンとして、まとめて組める場合があります。

このように、住宅ローンと自動車ローンは組むタイミングや商品によって、まとめられるかどうかが変わります。 それらを理解して、予定外の方向に進まないように注意しましょう。 ただし、ローン関係は少し複雑なので困ったときは専門家に頼るのがおすすめです。

すでに組んだ住宅ローンと自動車ローンをまとめることはできない

すでに組んだ住宅ローンと自動車ローンをまとめることは、同一契約のまま後から一本化する形では基本的に難しいです。

住宅ローンは購入する住宅を担保に、長期かつ低金利で大きな金額を借り入れるローンです。

一方で、自動車ローンは購入する自動車を担保にするか無担保で、短期間かつ金利がやや高めに設定されることが多いローンです。

2つのローンは審査基準や金利、返済期間が異なるため、すでに契約したローン同士を後から合体させる商品は多くありません。

ただし、金融機関や商品によっては、住宅ローンの借り換えと同時に他ローンをまとめられる(おまとめ対応・多目的併用型)ことで、結果的に一本化できるケースもあります。

住宅ローンと自動車ローンを新しくまとめて組むことは可能

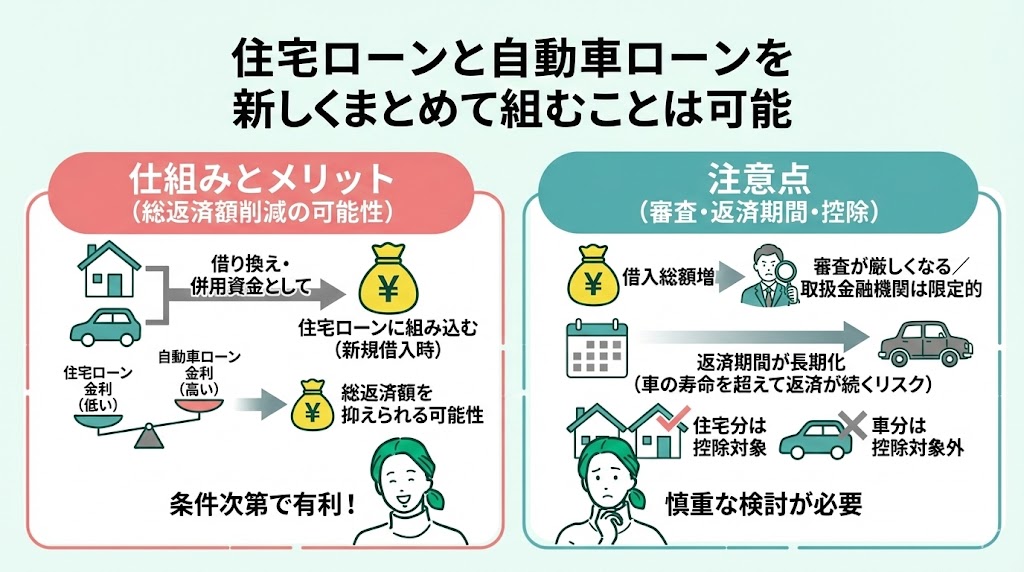

これから住宅ローンを組むタイミングであれば、金融機関によっては、車の購入費用や既存の自動車ローンを「借り換え・併用資金」として住宅ローンに組み込むことで、まとめて組むことが可能です。

メリットとして、住宅ローンは自動車ローンと比較して金利が低いケースが多いため、条件次第では総返済額を抑えられる可能性があります。

ただし、全ての金融機関で扱っているわけではない点や、車の購入費用を含めることで借入総額が増え、審査が厳しくなる点などの注意点は理解しておきましょう。

また、返済期間が住宅ローンに合わせて長期化するため、本来は数年で完済できるはずの車のローン分についても、自動車の買い替え時期がきても返済が続く可能性があります。

さらに、住宅ローン控除(住宅借入金等特別控除)は「住宅の取得等に係る借入」が対象のため、車の購入費用など住宅以外の上乗せ分は控除対象外として取り扱う必要があります。

将来のライフプランも考慮して、月々の返済額だけでなく、総支払額や返済期間の長さにも目を向けて慎重に検討する必要があります。

住宅ローンと自動車ローンをまとめて組めるおまとめローンを紹介

- ろうきん「住きっと!500」

- JA住宅ローン「JAおまとめ住宅ローン」

- 北日本銀行「住宅ローンASUMO おまとめプラン」

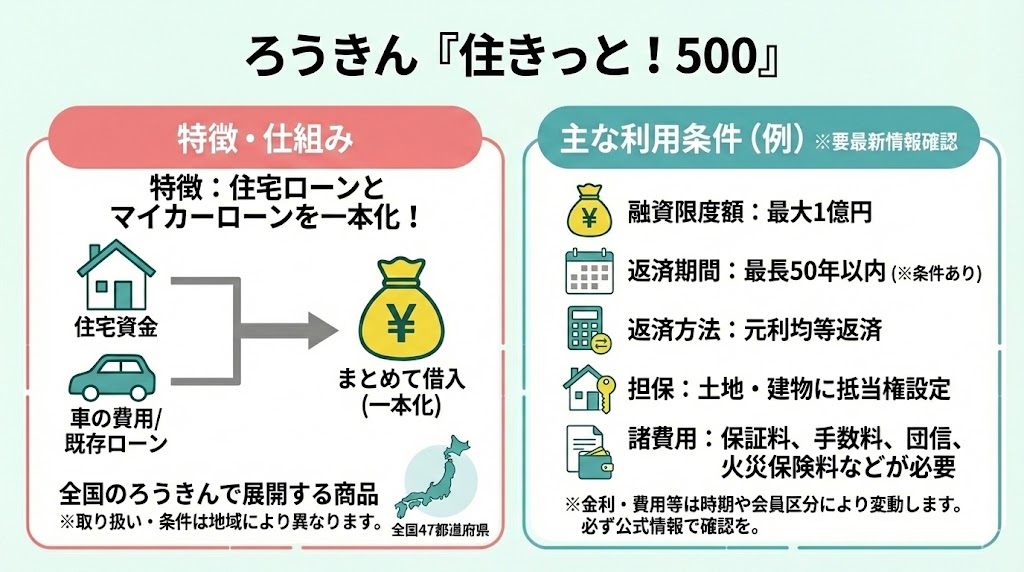

ろうきん「住きっと!500」

住宅ローンとマイカーローンをまとめて利用できる商品として、まずご紹介するのが、ろうきん「住きっと!500」(※取り扱い・商品名・条件は地域のろうきんにより異なる場合があります)です。

ろうきん(労働金庫)は、北海道から沖縄まで全国47都道府県に展開している金融機関です。

※以下の条件は一例です。金利・保証料・手数料・返済期間などは地域ろうきんや時期、会員区分(組合員・生協組合員等)により変わるため、必ず最新の公式情報で確認しましょう。

※返済期間が長いプランは、完済時年齢などの条件により利用できる年齢層が限られる場合があります。

- 商品名:ろうきん住宅ローン 住きっと!500

- 融資限度額:1億円

- 返済期間:50年以内(※40年超は資金使途等の条件が付く場合があります)

- 返済方法:元利均等返済(ボーナス併用可)

- 保証料:年0.10%~0.14%

- 担保:ご融資対象となる土地・建物に原則第1順位の抵当権を設定

- 生命保険:ろうきん団体信用生命保険に加入いただきます

- 火災保険:お客様のご負担によりご加入いただきます

- 手数料:新規融資時、繰上返済時等、当庫所定の手数料がかかります

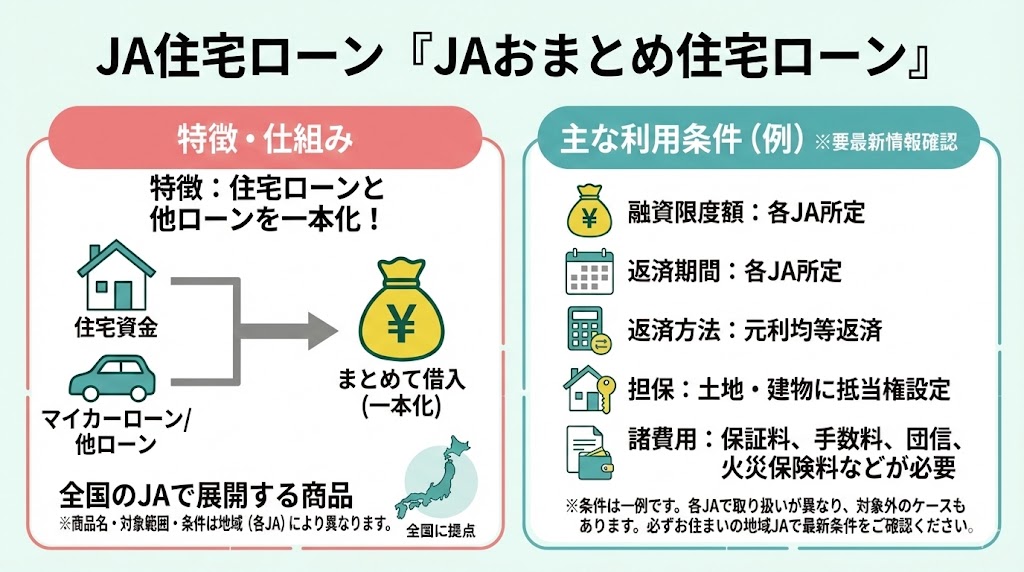

JA住宅ローン「JAおまとめ住宅ローン」

続いてご紹介するのは、JA住宅ローン「JAおまとめ住宅ローン」(※商品名・対象範囲・金利条件は地域(各JA)によって異なります)です。

JA(農業協同組合)は、全国に拠点を持つ金融機関です。

※以下の条件は一例です。各JAで取り扱い条件が異なり、例として「マイカーの新規購入資金は対象外」となるケースもあるため、必ずお住まいの地域JAの最新条件をご確認ください。

- 商品名:JAおまとめ住宅ローン

- 融資限度額:各JA所定

- 返済期間:各JA所定

- 返済方法:元利均等返済(ボーナス併用可)

- 保証料:各JA所定(例:金利に含む等)

- 担保:ご融資対象となる土地・建物に原則第1順位の抵当権を設定

- 生命保険:JA所定の団体信用生命保険へ加入

- 火災保険:お客様のご負担によりご加入いただきます

- 手数料:新規融資時、繰上返済時等、各JA所定の手数料がかかります

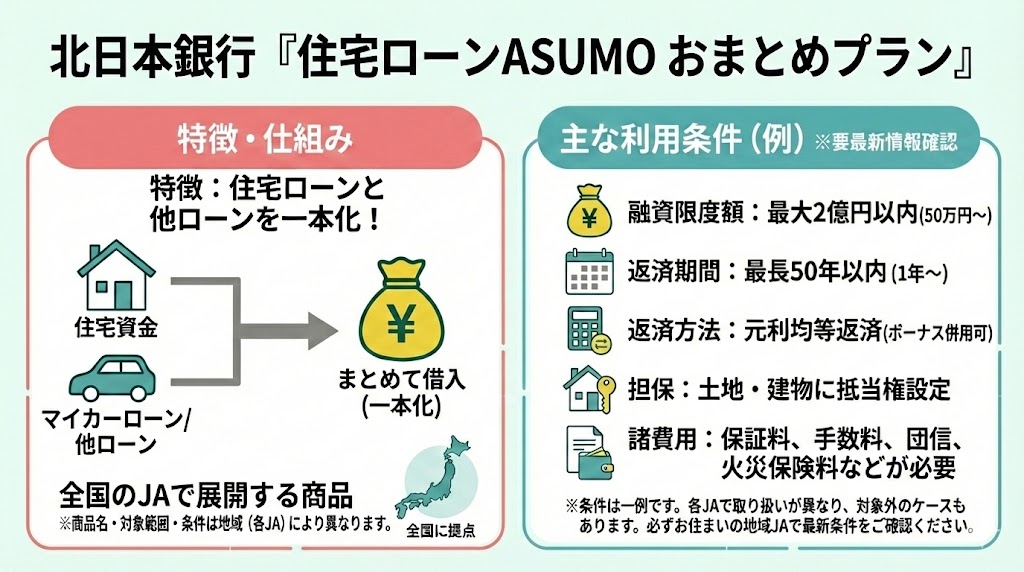

北日本銀行「住宅ローンASUMO おまとめプラン」

3つ目にご紹介するのは、北日本銀行の「住宅ローンASUMO おまとめプラン」です。

北日本銀行は、岩手県を中心に東北地方で広く親しまれている地方銀行です。

※以下は商品概要(2025年12月2日現在)の情報です。金利・手数料等は変更されるため、最新は公式サイトで確認してください。

※返済期間が長い場合は、完済時年齢などの条件により利用可否が分かれることがあります。

- 商品名:住宅ローンASUMO おまとめプラン

- 融資限度額:2億円以内(50万円以上・1万円単位)

- 返済期間:50年以内(1年以上)

- 返済方法:元利均等返済(ボーナス併用返済は、融資額の50%を限度)

- 保証料:ご融資時に一括して保証会社へお支払いいただきます

- 担保:ご融資対象となる土地・建物に原則第1順位の抵当権を設定

- 生命保険:当行指定の団体信用生命共済へ加入

- 火災保険:お客様のご負担によりご加入いただきます

- 手数料:新規融資時、繰上返済時等、当庫所定の手数料がかかります

- おまとめ資金:住宅資金に加えて、車購入資金や金融機関借換資金等を資金使途に含められる(上限や条件あり)

住宅ローンと自動車ローンをまとめて組むメリット

住宅ローンと自動車ローンを一本化する「おまとめローン」には、さまざまなメリットがあります。

代表的なメリットは、以下の3つです。

- ローンを管理しやすくなり、返済が遅れにくくなる

- 金利が通常よりも低く抑えられる可能性がある

- 多重債務のリスクを軽減できる

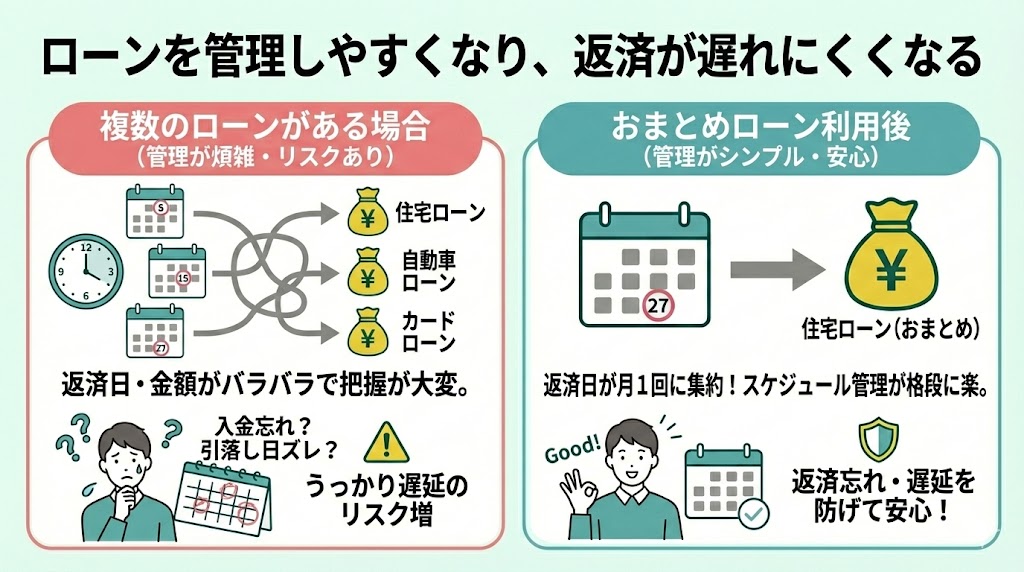

ローンを管理しやすくなり、返済が遅れにくくなる

「おまとめ対応(多目的併用型)の住宅ローン」のメリットの1つ目は、返済の管理がしやすくなることです。

複数のローンを抱えている場合、毎月の返済日や返済金額の把握は意外と煩雑で、うっかり忘れてしまうこともあります。

とくに、返済日が土日祝日に重なると、引き落としタイミングがずれてしまい、混乱する原因になります。 また、当日に口座への入金を忘れてしまい、引き落としができなかったというケースも珍しくありません。

その点、「おまとめ対応(多目的併用型)の住宅ローン」を利用すれば、返済日を一つにまとめることができ、スケジュール管理が格段に楽になります。

複数の返済日を都度確認する手間が省けるため、忙しい方や家計をシンプルに管理したい方には特におすすめです。

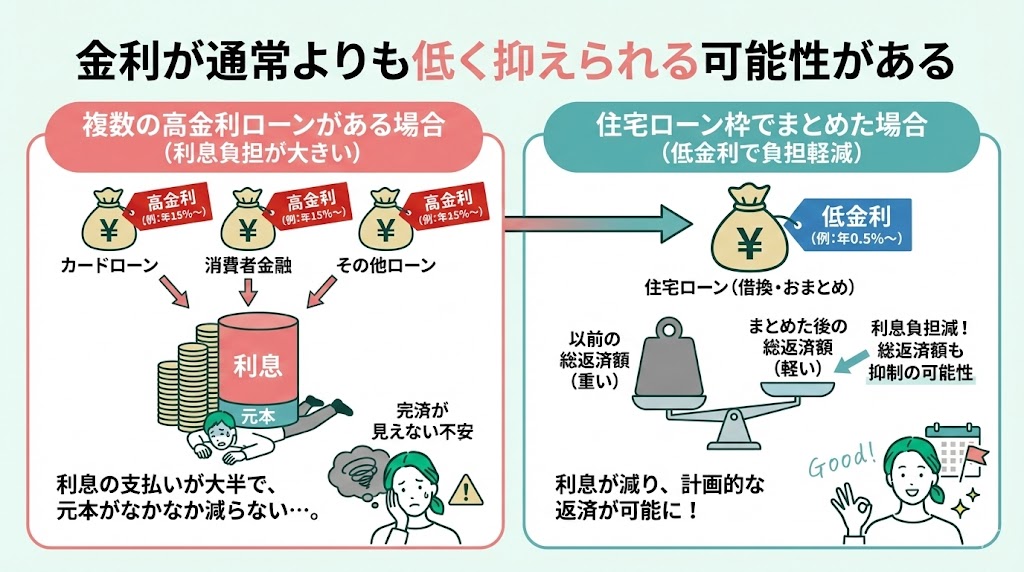

金利が通常よりも低く抑えられる可能性がある

2つ目のメリットは、金利負担を抑えられる可能性があることです。

特に、これまでカードローンや消費者金融など、高金利のローンを利用していた場合、それらを低金利の借入に借り換えることで、利息負担を軽くできる可能性があります。

高金利のまま返済を続けると、元本よりも利息の負担が大きくなり、なかなか完済できないこともあります。

ただし本記事で扱う「住宅ローンの枠でまとめる方法」は、一般的な無担保のおまとめローンとは仕組みが異なり、住宅ローンの借換やおまとめ対応(多目的併用型)の商品を利用して一本化するイメージです。

その結果、条件次第では返済総額を抑えられ、計画的な返済がしやすくなる点も大きな魅力です。

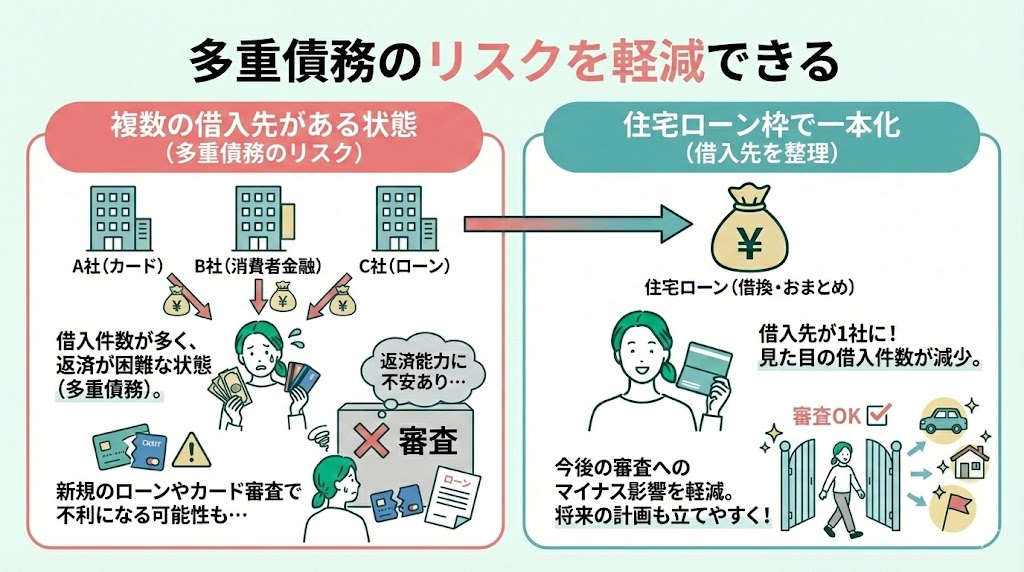

多重債務のリスクを軽減できる

3つ目のメリットは、多重債務の状態を防ぎやすくなることです。

多重債務とは、複数の金融機関や業者から借金をしており、返済が困難な状態を指します。この状態では、新たにクレジットカードを申し込んだり、ローンを組んだりする際に審査で不利になることがあります。

その理由は、金融機関が「返済能力に不安がある」と判断するためです。

しかし、住宅ローンの借換や「おまとめ対応(多目的併用型)」の商品を利用して借入先を整理できれば、複数の借入を一本化して、借入先を1社にまとめられる場合があります。

これにより、見た目の借入件数が減り、今後の審査でもマイナスの影響を受けにくくなる可能性が高まります。

返済を安定させたい方、将来的に新たな金融商品を利用する可能性がある方にとっては、大きなメリットといえるでしょう。

住宅ローンと自動車ローンをまとめて組むデメリット

「おまとめ対応(多目的併用型)の住宅ローン」にはメリットと反対に、下記のデメリットも存在します。

- 金利が高くなる可能性がある

- 借入金額が大きくなる可能性がある

- 他社の借入金をすべて返済する必要がある

- おまとめに対応している金融機関が限られてい

おまとめローンを利用するか悩んでる方は、デメリットも正確に理解しておく必要があります。

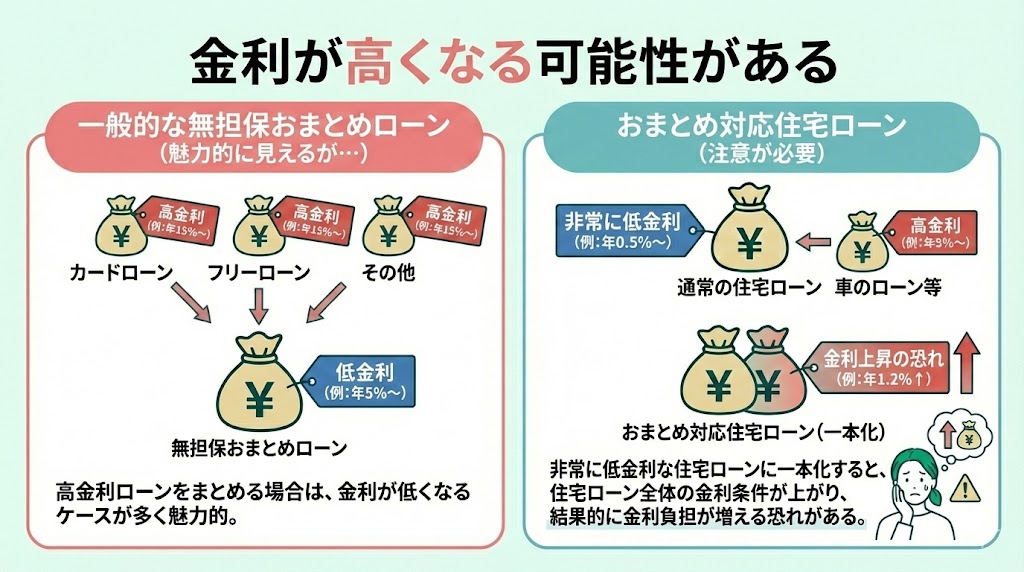

金利が高くなる可能性がある

「おまとめ対応(多目的併用型)の住宅ローン」のデメリットとしてまず挙げられるのは、金利が高くなる可能性があることです。

たしかに、一般的な無担保のおまとめローンは、カードローンやフリーローンと比べて金利が低く設定されているケースが多く、魅力的に見えます。

しかし、もともと住宅ローンは非常に低金利で提供されているため、車のローン等をまとめられるタイプ(おまとめ対応・多目的併用型)を選ぶことで、通常の住宅ローンより金利条件が上がる恐れがあります。

つまり、低金利の住宅ローンに車のローン等を一本化すると、住宅ローン部分の条件が変わり、結果的に金利負担が増えてしまうことがあるのです。

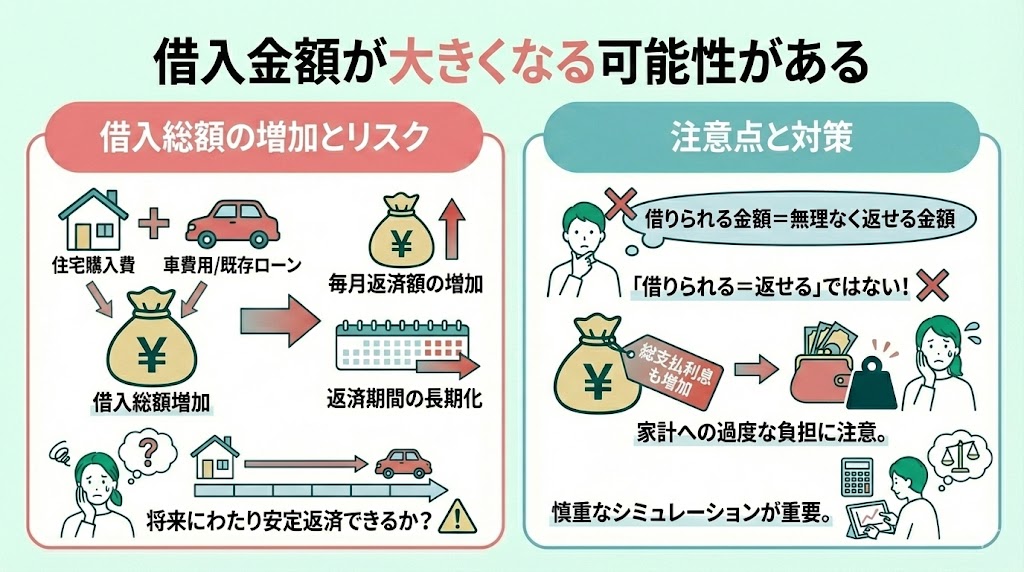

借入金額が大きくなる可能性がある

住宅購入費に加えて車の購入費用や(商品によっては)既存の自動車ローンの借換資金も住宅ローンに含めるため、借入総額は大きくなる可能性があります。

借入金額が増えれば、毎月の返済金額が増加するか、返済期間が長期化する傾向にあるため、将来にわたって安定的に返済できるかのシミュレーションは大切です。

現時点では金融機関が返済能力があると認めても、長期に及ぶ住宅ローンの返済期間中に万が一のことがあって返済が難しくなる可能性もゼロではありません。

そのため、「借りられる金額=将来にわたって無理なく返せる金額」という認識をしないように注意しましょう。

さらに借入金額が大きくなることで、総支払利息も増える可能性があるので、返済が家計の過度な負担とならないように慎重に検討することが重要です。

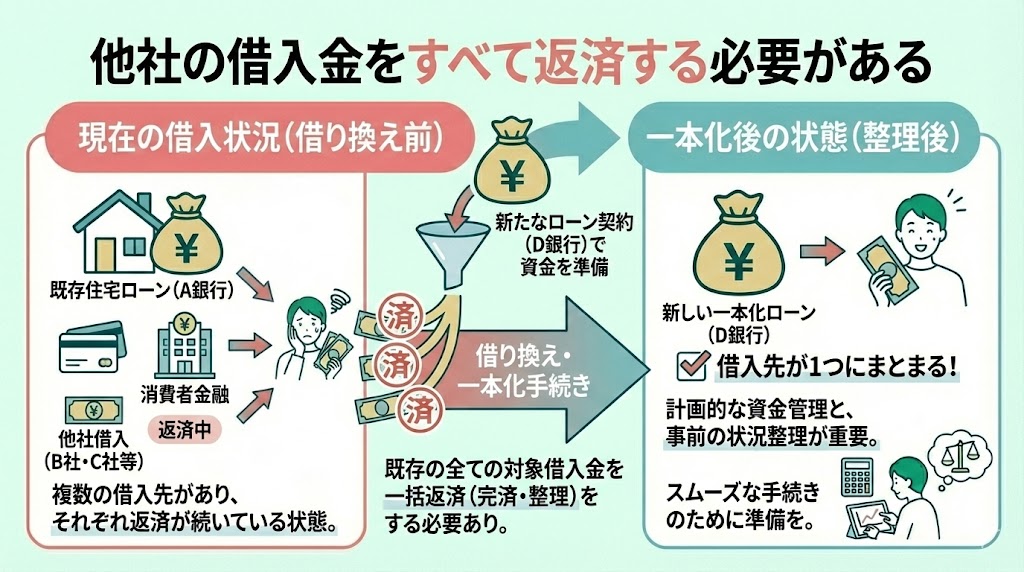

他社の借入金をすべて返済する必要がある

おまとめに対応している金融機関が限られている

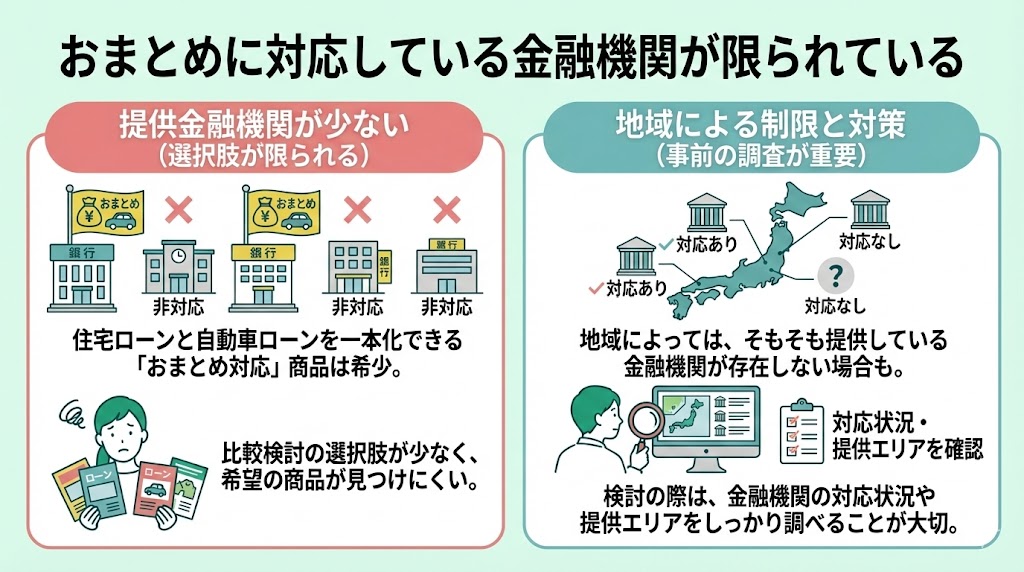

4つ目のデメリットは、住宅ローンと自動車ローンを同時にまとめられる金融機関が少ないことです。

実際のところ、住宅ローンと自動車ローンを一本化できる「おまとめ対応(多目的併用型)」の住宅ローンを提供している金融機関は限られています。

その結果、比較検討できる選択肢が少なくなり、希望に合った商品を見つけにくいという状況に陥ることもあります。

さらに、お住まいの地域によっては、そもそもこのようなプランを提供している金融機関自体が存在しない場合もあり、相談先が限られるという課題もあります。

そのため、一本化(借り換え・併用)を検討する際には、金融機関の対応状況や提供エリアをしっかり調べることが大切です。

地域性や個人の状況によって、このデメリットがより大きく影響する可能性があります。

住宅ローンと自動車ローンをまとめて組む場合の借入総額の例

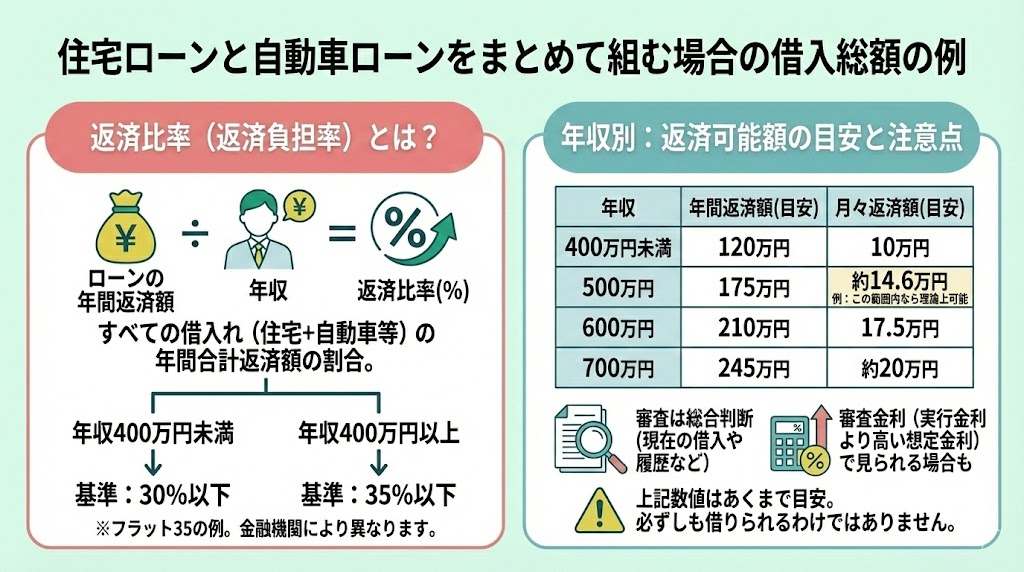

金融機関では、過度な借り入れを防ぐために「返済比率(返済負担率)」という基準を設けています。これは以下の計算式で算出されます。

返済比率 = ローンの年間返済額 ÷ 年収(×100で%表示)

たとえば、住宅ローンの【フラット35】では、年収に占める「すべての借入れ(住宅ローン以外に自動車ローン等も含む)」の年間合計返済額の割合(=総返済負担率)が、次の基準以下であることが目安とされています。

| 年収 | 返済比率(返済負担率)の基準 |

|---|---|

| 400万円未満 | 30%以下 |

| 400万円以上 | 35%以下 |

さらに、上記の基準(400万円未満=30%、400万円以上=35%)を年収に当てはめると、年収が上がるほど返済に充てられる金額も大きくなります。

| 年収 | 年間の返済額 | 月々の返済額 |

|---|---|---|

| 400万円未満の場合 | 120万円 | 10万円 |

| 500万円の場合 | 175万円 | 約14万6,000円 |

| 600万円の場合 | 210万円 | 17万5,000円 |

| 700万円の場合 | 245万円 | 約20万円 |

たとえば、年収500万円の場合は月々の返済額は約14万6,000円です。

この範囲内で住宅ローンと自動車ローンの合計返済額が収まっていれば、理論上、併用して借り入れることは可能です。

ただし、ローン審査はあくまでも現在の借入状況や返済履歴などを含めた総合的な判断に基づいて行われるため、上記の数値はあくまで目安として考えておきましょう。

また金融機関によっては、実行予定の金利ではなく審査時に用いる想定金利(審査金利)で返済余力を見られるケースもあるため、同じ返済比率でも審査結果が変わることがあります。

住宅ローンと自動車ローンに関するよくある質問

住宅ローンと自動車ローンに関するよくある質問として下記の質問が聞かれます。

- 住宅ローン・自動車ローンのどちらかを既に組んでいても新たにローンを契約できる?

- 住宅ローンで車ローンをまとめるのはダメ?

1つずつ詳しく解説していくので、ローンを組む際の参考にしてください。

住宅ローン・自動車ローンのどちらかを既に組んでいても新たにローンを契約できる?

住宅ローン・自動車ローンのどちらかを既に組んでいても新たにローンを契約することは可能です。

ただし、ローンを組めるかどうかは返済比率が重要になります。

収入に対して返済比率に余裕があれば、金融機関の審査を通過して新たにローンを組める可能性がありますが、返済比率に余裕がないと審査が通らない可能性が高くなります。

そのため、既にローンを組んでいる場合は、新たなローンを検討する前に自身の収入や返済能力を評価し、返済比率に注意を払う必要があります。

大切なのは自身のリスク許容度の範囲内でローンの借入を計画していくことです。

住宅ローンで車ローンをまとめるのはダメ?

「住宅ローンで車ローンをまとめるのはダメ?」といわれるのは、主に下記の理由があるためです。

- 必ずしも金利が下がるとは限らない

- 返済期間が延びて総返済額が増えることがある

- 審査が厳しい場合がある

- 手数料がかかる場合がある

住宅ローンと自動車ローンをまとめたい場合は専門家に相談しよう

住宅ローンと自動車ローンをまとめる判断は、家計の見通しや将来設計まで含めて考える必要があるため、自己判断だけで進めるのはリスクが高いテーマです。

とくに、住宅ローンに車ローン分を組み込む場合は、月々の返済額が下がって見えても、返済期間が長期化して総支払額が増えるなど、見落としやすいポイントがあります。

金利タイプや諸費用、家計の変動も含めて、無理のない計画に落とし込むことが大切です。

また、住宅ローンで他ローンをまとめられる、おまとめ対応(借り換え・併用型)の商品は条件や地域差があるため、比較検討に手間がかかります。

迷ったときは専門家に相談し、家計とライフプランに合う返済設計を一緒に作るのがおすすめです。そこで、ローン相談に強いFPに無料で何度でも相談できるマネーキャリアを活用すると、相談満足度98.6%・相談実績100,000件の実績もあり安心して進められます。

相談サービス:マネーキャリア

マネーキャリアは、家計管理・保険・資産形成・住宅ローンなど、お金に関する悩みをオンラインでまとめて相談できるサービスです。

マネーキャリア:https://money-career.com/

<マネーキャリアのおすすめポイント>

- 相談満足度や実績などをもとにした独自基準で、相談対応するFPを厳選している

- 保険だけでなく、資産形成や教育費、住宅購入を含むライフプラン全体の相談ができる

- FP資格保有率100%の専門家が対応し、満足度98.6%/相談実績80,000件以上の実績がある

<マネーキャリアの利用料金>

マネーキャリアは、プロのファイナンシャルプランナーに無料で何度でも相談でき、相談開始から完了まで料金はかかりません。

まとめ:住宅ローンと自動車ローン(マイカーローン)をまとめることはできる?デメリットは?

住宅ローンと自動車ローンは資金使途が異なるため、すでに契約した2本のローンを「同一契約のまま」後から合体させる形の一本化は基本的にできません。

一方で、金融機関や商品によっては、住宅ローンの契約時や借り換え時に、車の購入費用や自動車ローンの借り換え資金を「おまとめ対応(借り換え・併用型)」として組み込めるケースがあります。

ただし、まとめることで月々の返済管理がシンプルになる反面、通常の住宅ローンより金利条件が上がる可能性や、返済期間が長くなることで総支払額が増えるリスクがある点には注意が必要です。

加えて、審査は返済比率(返済負担率)や家計状況を含めて総合判断となるため、「借りられるか」だけでなく「無理なく返せるか」を軸に検討しましょう。

住宅購入とあわせて車の購入・買い替えも検討している方は、商品条件の比較やシミュレーションまで一人で行うのは大変です。迷った場合は、お金のプロに相談し、家計とライフプランに合った返済計画を作ることをおすすめします。