・世帯年収800万円で住宅ローンはいくらが目安なのか分からない

・共働き前提の返済計画にリスクはないのか不安

世帯年収800万円の共働き夫婦は比較的高い借入が可能ですが、安心して返済を続けるためには慎重な判断が欠かせません。

この記事では、世帯年収800万円の共働き夫婦が住宅ローンをいくら組めるのかについて、返済負担率の目安や金融機関の考え方をもとに分かりやすく解説します。

後悔しない住宅ローン選びのために、ぜひ最後までチェックしてみてください。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 世帯年収800万円・共働き夫婦の住宅ローンはいくら組める?

- 単独ローンと収入合算の場合で借入可能額を比較

- 無理のない借入額の目安は?

- 無料FP相談を活用して住宅ローンの返済シミュレーションをしよう!

- 【実際どうだった?】世帯年収800万円台・共働き世帯の住宅ローンの体験談

- 住宅ローンの借入額と借入期間を教えてください

- 頭金は何割を用意しましたか?

- 住宅ローンの組み方を教えてください

- 住宅ローンを組むときに不安だったこと・後悔したことがあれば教えてください

- あなたの家庭にぴったりのローンは?FPと一緒に無理のない返済計画を立てよう

- 世帯年収800万円・共働き夫婦が住宅ローンを組むときの注意点

- 片方の収入が減少するリスクへの備えを徹底する

- 住宅ローンの債務形態の違いを理解して慎重に選ぶ

- 団信以外の生命保険も含めて夫婦に必要な保障を検討する

- 教育費・老後資金とのバランスを考える

- 【まとめ】共働き世帯年収800万円の住宅ローンはライフプランを踏まえて検討を

世帯年収800万円・共働き夫婦の住宅ローンはいくら組める?

単独ローンと収入合算の場合で借入可能額を比較

- 返済期間35年

- 元利均等返済

- 金利1.5%(固定)

- 頭金、ボーナス返済、繰り上げ返済なし

| 申込パターン | 借入可能額の目安 | 毎月返済額 | 総返済額 |

|---|---|---|---|

| 夫の年収 500万円のみ | 約4,090万円 | 約12.5万円 | 約5,259万円 |

| 世帯年収 800万円(収入合算) | 約6,550万円 | 約20.0万円 | 約8,423万円 |

無理のない借入額の目安は?

| 借入額 | 毎月返済額 | 年間返済額 | 返済負担率 |

|---|---|---|---|

| 3,000万円 | 約77,000円 | 約93.4万円 | 約11.6% |

| 4,000万円 | 約103,000円 | 約124万円 | 約15.5% |

| 5,000万円 | 約129,000円 | 約155万円 | 約19.3% |

| 借入額 | 毎月返済額 | 年間返済額 | 返済負担率 |

|---|---|---|---|

| 3,000万円 | 約97,000円 | 約117万円 | 約14.6% |

| 4,000万円 | 約130,000円 | 約156万円 | 約19.5% |

| 5,000万円 | 約163,000円 | 約195万円 | 約24.3% |

無料FP相談を活用して住宅ローンの返済シミュレーションをしよう!

住宅ローンの返済シミュレーションを無料のFP相談で作成することは、マイホーム購入を成功させるための近道です。特に共働き世帯は収入構成が複雑なため、将来のライフイベントによる収入の変化も慎重に見極める必要があります。

マネーキャリアのFP相談サービスでは、それぞれの家庭状況に合わせた詳細なシミュレーションを無料で提供しています。

金利タイプの選択や借入期間の設定だけでなく、教育費や老後資金とのバランスまで含めた総合的なアドバイスが可能です。

後悔のない住宅購入計画を立てるために、専門家の知見をご活用ください。

【実際どうだった?】世帯年収800万円台・共働き世帯の住宅ローンの体験談

- 住宅ローンの借入額と借入期間を教えてください

- 頭金は何割を用意しましたか?

- 住宅ローンの組み方を教えてください

- 住宅ローンを組むときに不安だったこと・後悔したことがあれば教えてください

住宅ローンの借入額と借入期間を教えてください

住宅ローンの借入額と借入期間について一番多かったのは「3,000万円未満・25年以上」と「3,000万円~5,000万円未満・25年以上」で29.7%という結果でした。

次いで「3,000万円未満・25年未満」と「3,000万円~5,000万円未満・25年未満」が16.2%、「5,000万円以上・全期間」が8.2%となりました。

頭金は何割を用意しましたか?

頭金の準備額の割合について一番多かったのは「10%~20%未満」で40.5%という結果でした。

次いで「1%~10%未満」が21.6%、「0%(頭金なし)」と「20%~30%未満」が13.5%となりました。

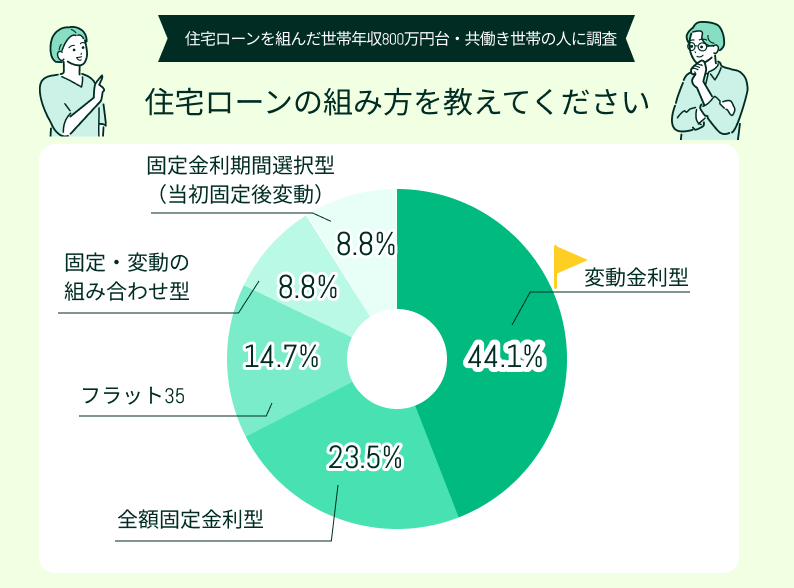

住宅ローンの組み方を教えてください

住宅ローンの組み方について一番多かったのは「変動金利型」で44.1%という結果でした。

次いで「全額固定金利型」が23.5%、「フラット35」が14.7%となりました。

住宅ローンを組むときに不安だったこと・後悔したことがあれば教えてください

住宅ローンを組むときに不安だった・後悔したことで一番多かったのは「金利タイプの選択」で36.0%という結果でした。

次いで「将来の収入減少への対応」が32.0%、「借入額・返済期間の設定」が22.0%となりました。

あなたの家庭にぴったりのローンは?FPと一緒に無理のない返済計画を立てよう

あなたの家庭にぴったりのローンを選ぶには、専門家のアドバイスが不可欠です。

世帯年収800万円の共働き夫婦であっても、家族構成や将来のライフプラン、リスク許容度によって最適な住宅ローンは異なります。

マネーキャリアのFP相談サービスでは、あなたの家庭の状況を詳しくヒアリングし、最適な借入額や返済期間、金利タイプを提案します。

さらに、将来の収入変動を考慮したシミュレーションや、教育費・老後資金との兼ね合いも含めた総合的な資金計画を立てることができます。

- 相談実績100,000件と経験豊富なFPが対応

- 将来のリスク対策も含めた住宅ローン計画の提案可能

- オンライン相談で時間と場所を選ばず利用可能

世帯年収800万円・共働き夫婦が住宅ローンを組むときの注意点

世帯年収800万円・共働き夫婦が住宅ローンを組むときの注意点は以下のとおりです。

- 片方の収入が減少するリスクへの備えを徹底する

- 住宅ローンの債務形態の違いを理解して慎重に選ぶ

- 団信以外の生命保険も含めて夫婦に必要な保障を検討する

- 教育費・老後資金とのバランスを考える

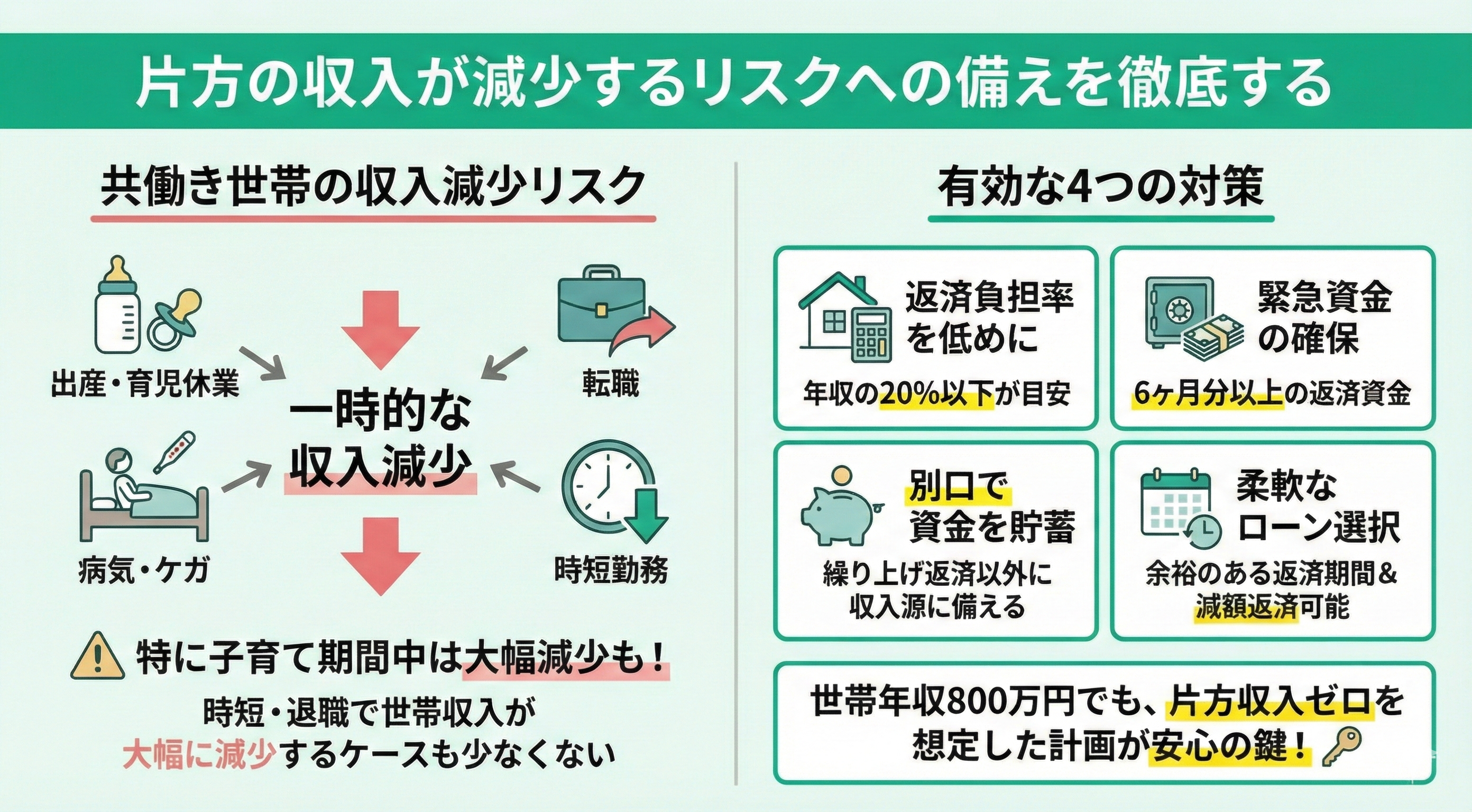

片方の収入が減少するリスクへの備えを徹底する

片方の収入が減少するリスクへの備えを徹底することは、共働き世帯の住宅ローン計画において最も重要なポイントです。

共働き世帯は出産・育児休業・転職・病気など様々な理由で一時的に収入が減少する可能性があります。

特に子育て期間中は、時短勤務や退職によって世帯収入が大幅に減少するケースも少なくありません。

このようなリスクに備えるためには、以下の対策が有効です。

- 返済負担率を低めに設定する(年収の20%以下を目安に)

- 6ヶ月分以上の返済資金を緊急資金として確保しておく

- 収入減少時に備えて繰り上げ返済ではなく別口で資金を貯めておく

- 返済期間に余裕を持たせ、減額返済ができるローンを選ぶ

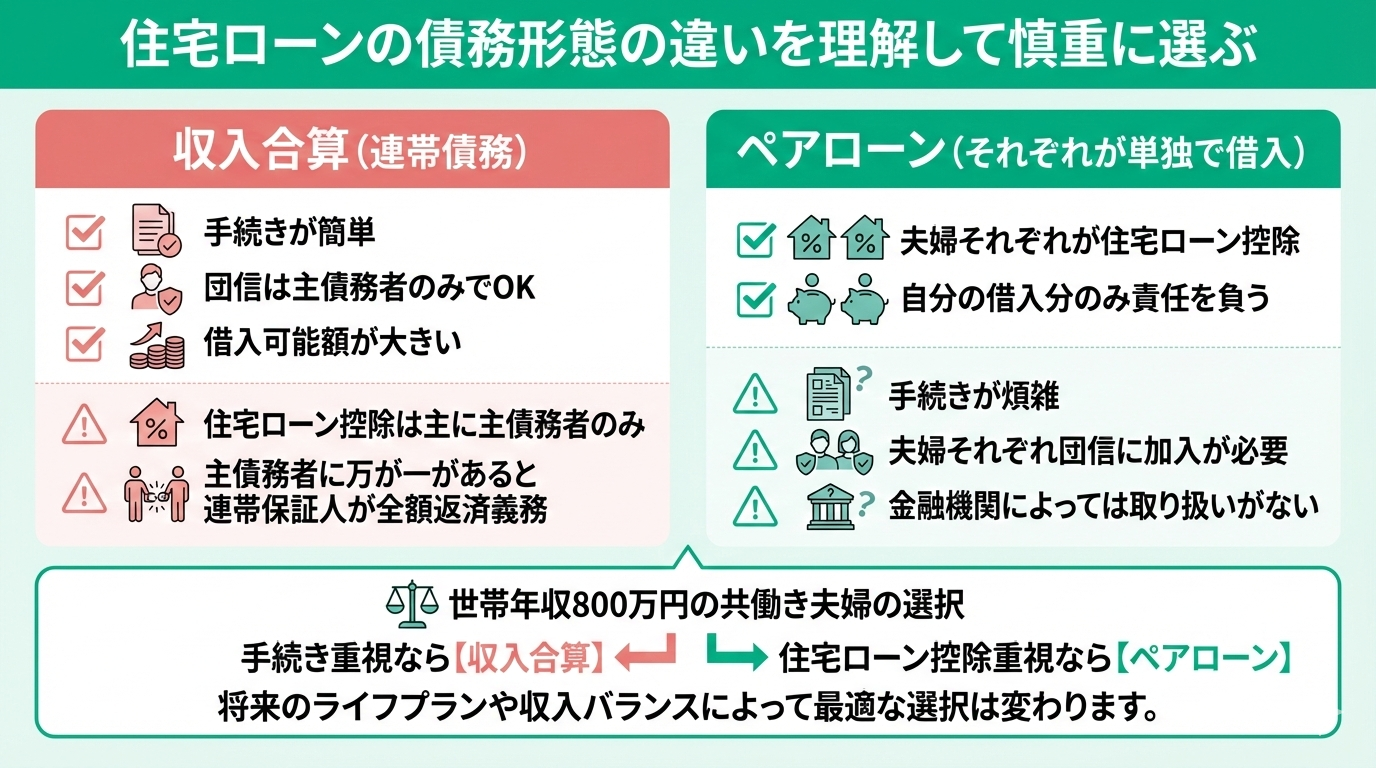

住宅ローンの債務形態の違いを理解して慎重に選ぶ

住宅ローンの債務形態の違いを理解して慎重に選ぶことは、共働き世帯にとって特に重要です。

主な債務形態には「収入合算(連帯債務)」と「ペアローン(それぞれが単独で借入)」の2種類があります。

各形態のメリット・デメリットは以下のとおりです。

| 債務形態 | メリット | デメリット |

|---|---|---|

| 収入合算 | ・手続きが簡単 ・団信は主債務者のみでOK ・借入可能額が大きい | ・住宅ローン控除は主に主債務者のみ ・主債務者に万が一のことがあると、 連帯保証人が全額返済義務を負う |

| ペアローン | ・夫婦それぞれが 住宅ローン控除を受けられる ・自分の借入分のみ責任を負う | ・手続きが煩雑 ・夫婦それぞれが団信に加入する必要がある ・金融機関によっては取り扱いがない |

世帯年収800万円の共働き夫婦の場合、住宅価格や夫婦の収入バランス、将来のライフプランによって最適な選択は変わります。

特に住宅ローン控除の恩恵を最大化したい場合はペアローン、手続きの簡便さを重視する場合は収入合算が向いています。

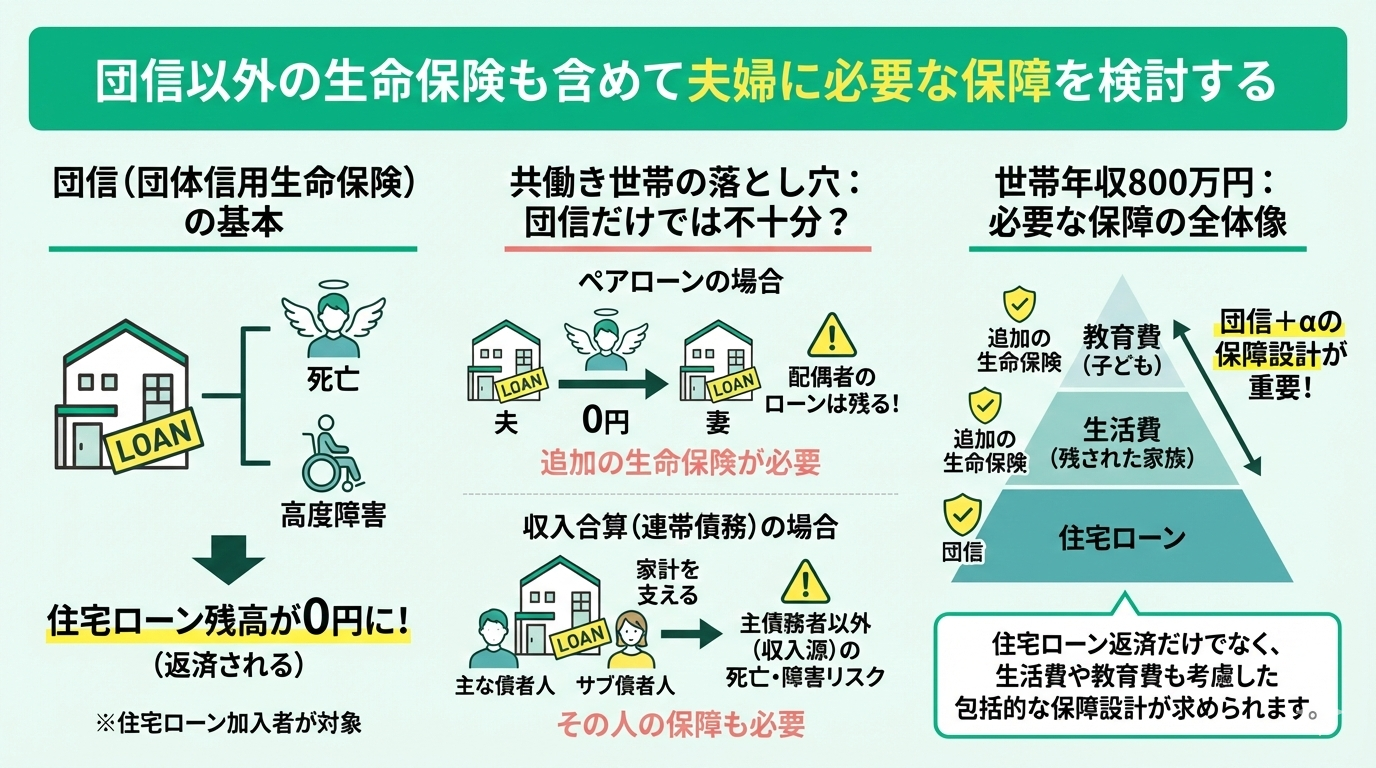

団信以外の生命保険も含めて夫婦に必要な保障を検討する

団信以外の生命保険も含めて夫婦に必要な保障を検討することは、共働き世帯の住宅ローン計画において重要な要素です。

団体信用生命保険(団信)は住宅ローン加入者が死亡または高度障害状態になった場合に、残りの住宅ローンが返済される保険です。

しかし、共働き世帯の場合、団信だけでは保障が不十分なケースがあります。特にペアローンを組んだ場合、片方が亡くなっても残りの配偶者のローンは残るため、追加の生命保険で備える必要があります。

また、収入合算の場合でも、主たる債務者以外の収入が家計を支えている場合は、その人の死亡・障害リスクに備えた保険が必要です。

世帯年収800万円の共働き夫婦であれば、住宅ローンの返済に加えて、残された家族の生活費や子どもの教育費なども考慮した保障設計が求められます。

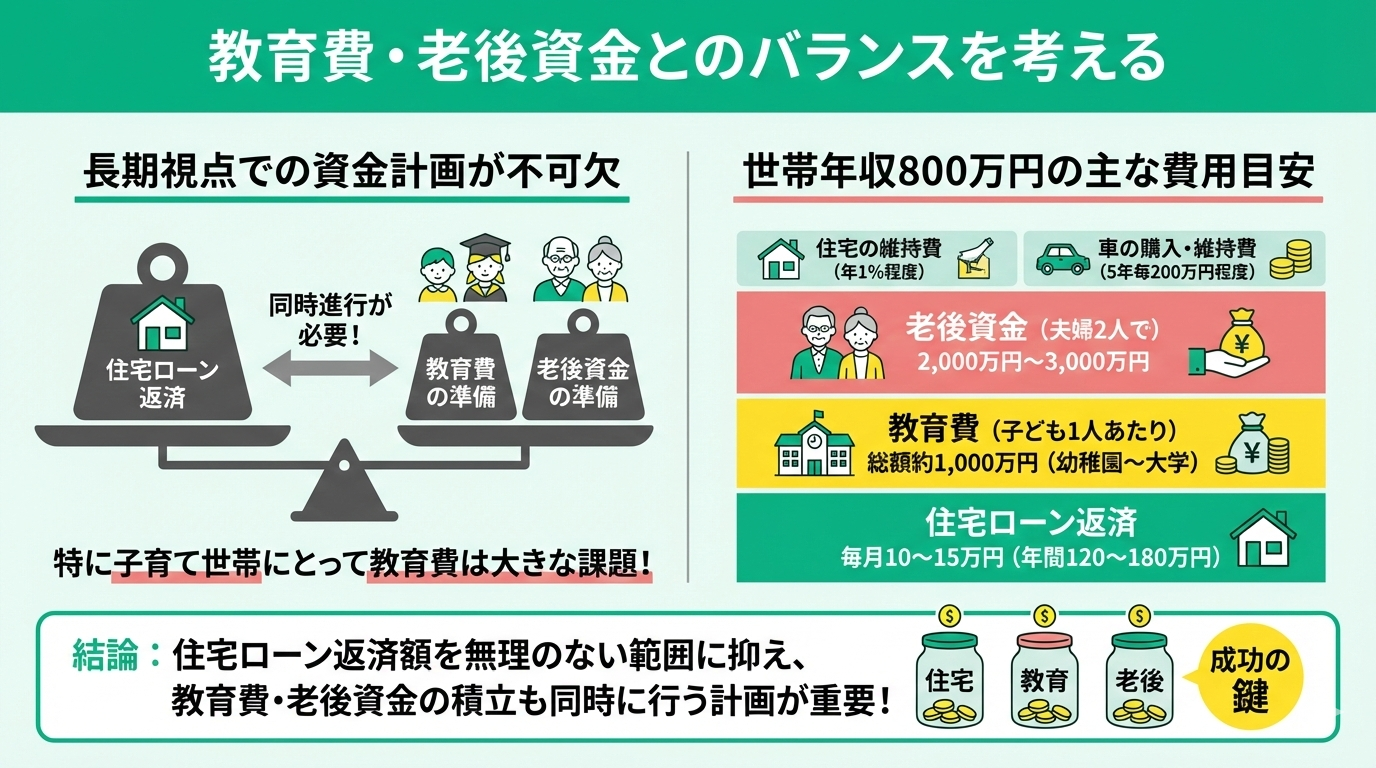

教育費・老後資金とのバランスを考える

教育費・老後資金とのバランスを考えることは、住宅ローンを組む際の重要な視点です。

住宅ローンの返済は長期間にわたるため、その間の教育費や老後資金の準備も並行して行う必要があります。

特に子どもがいる、または将来子どもを持つ予定の共働き世帯では、教育費の準備は大きな課題となります。

世帯年収800万円の共働き夫婦が、考慮すべき主な費用は以下の通りです。

- 住宅ローン返済:毎月10~15万円(年間120~180万円)

- 子ども1人あたりの教育費:幼稚園から大学まで総額約1,000万円

- 老後資金:夫婦2人で2,000万円~3,000万円

- 住宅の維持費:年間住宅価格の1%程度

- 車の購入・維持費:5年ごとに200万円程度

【まとめ】共働き世帯年収800万円の住宅ローンはライフプランを踏まえて検討を

これまで、世帯年収800万円の共働き夫婦が検討すべき住宅ローンの借入目安や、返済計画の注意点について解説してきました。

無理のない借入額の目安は3,000万円から4,000万円程度であり、返済負担率を25%以下に抑えることが理想的です。

しかし、住宅ローンの検討には専門知識が欠かせません。将来の収入変動のリスクや、教育費、老後資金とのバランスなど、考えるべき要素は多岐にわたります。

納得のいく住宅ローン計画を立てるためには、マネーキャリアの活用が効果的です。自身の家庭に最適なプランを見つけるために、ぜひお気軽にお問い合わせください。