この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 金融ブラックリストが住宅ローンに与える影響とは

- ブラックリストでも住宅ローンが通った事例

- ケース1:十分な頭金で信用力をカバー

- ケース2:債務整理後の完全回復を待った

- ケース3:配偶者との収入合算で審査通過

- 住宅ローンが通るか心配な方はまず無料相談窓口でご確認ください

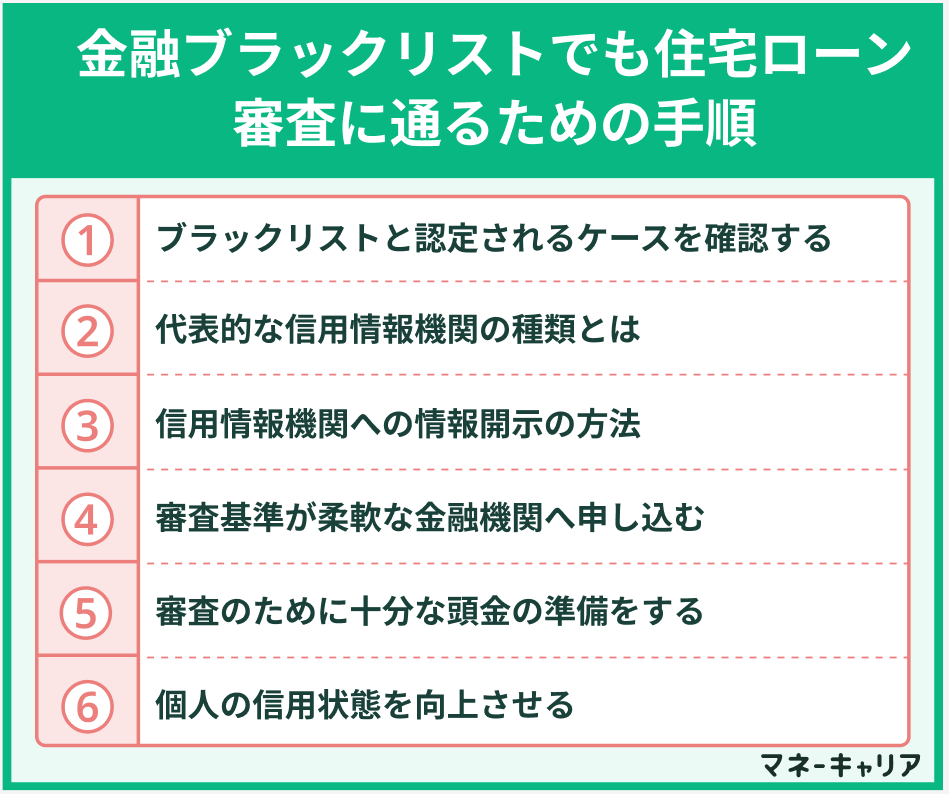

- 金融ブラックリストでも住宅ローン審査に通るための手順

- ブラックリストと認定されるケースを確認する

- 自分にブラックリストの懸念があるか確認する

- 代表的な信用情報機関の種類とは

- 信用情報機関への情報開示の方法

- 審査基準が柔軟な金融機関へ申し込む

- 審査のために十分な頭金の準備をする

- 個人の信用状態を向上させる

- 専門家が語る「ブラックリストでも住宅ローンに通らない人の特徴とは?」

- 滞納が続いている人・家計に余裕がない人は要注意!

- 信用情報にキズがある人

- ブラックリストでも住宅ローンが通った事例まとめ

金融ブラックリストが住宅ローンに与える影響とは

住宅ローンの審査において、銀行や保証会社が最も重視するのは「返済能力」と「信用力」の2つです。

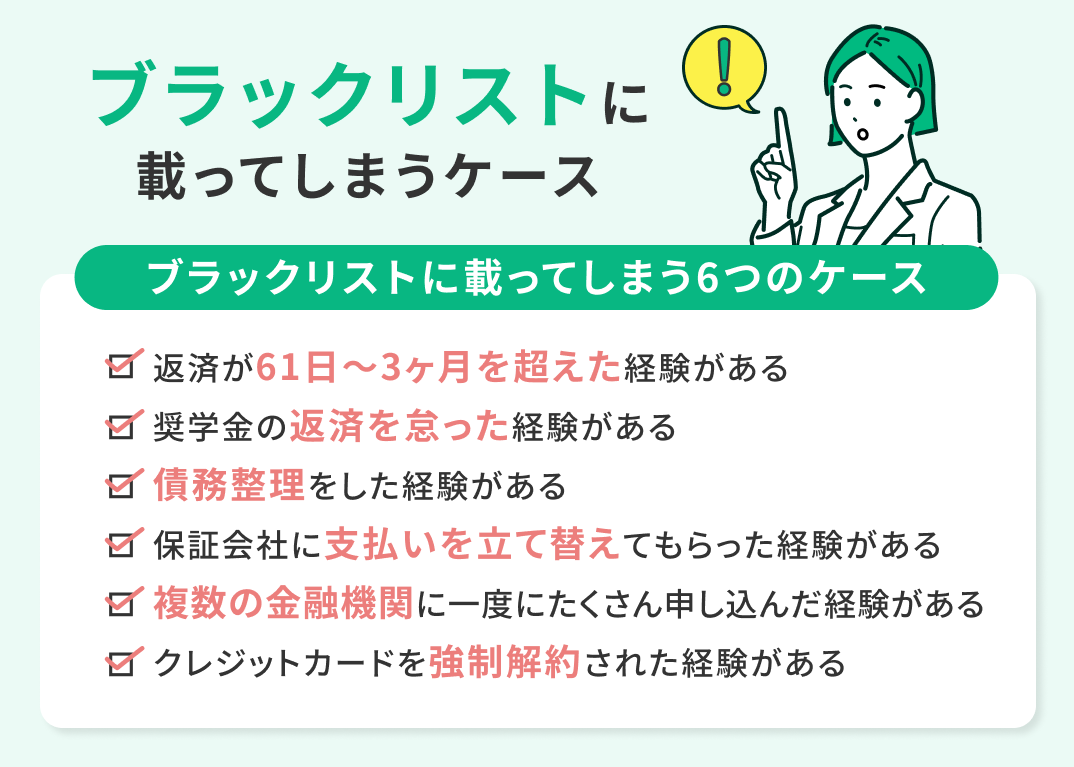

クレジットカードの支払いが遅れたり、借金の返済ができなくなって債務整理をしたりすると、その「金融事故(異動)」の記録が信用情報機関(CIC、JICC、KSC)に登録されます。これがいわゆる「ブラックリスト」と呼ばれる状態です。

ブラックリストとは、一般的には金融事故を起こした人をまとめた情報のことを指し、実際には「ブラックリスト」と呼ばれるリストは存在しません。

ただし、「ブラックリストに載ったら住宅ローンは絶対に無理」というわけではありません。審査は厳しくなるものの、住宅ローンの申し込むタイミングや金融機関選びを工夫すれば、審査に通過できる可能性があります。

ブラックリストがあっても諦める必要はありません。延滞情報や債務整理情報の登録期間はおおむね5~7年とされていますが、それが消える前でも「安定収入がある」「頭金を十分に用意している」などプラス要素があれば、審査に通る事例もあります。

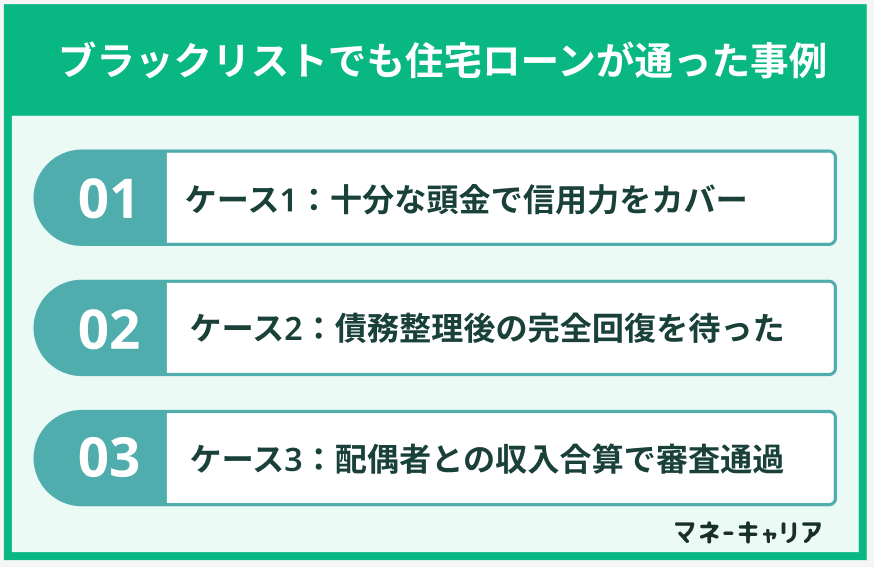

ブラックリストでも住宅ローンが通った事例

ブラックリストでも住宅ローンが通った事例 に共通しているのは、十分な頭金の準備、安定した収入、そして適切な金融機関の選択です。ブラックリストがあっても、しっかりとした対策を立てれば住宅ローンは必ず不可能ではありません。

以下では、実際にブラックリスト状態でも住宅ローン審査に通過した代表的なケースをご紹介します。

ケース1:十分な頭金で信用力をカバー

30代男性のAさんは、過去にクレジットカードの支払いを3ヶ月延滞した記録がありました。延滞解消から3年が経過していましたが、まだ信用情報に記録が残っている状態でした。

しかし、Aさんは3,000万円の物件に対して1,200万円、つまり物件価格の40%という十分な頭金を用意していました。

借入希望額が1,800万円と少なかったこと、年収500万円で返済負担率が低かったこと、そして勤続年数が7年と安定していたことが評価され、地方銀行の住宅ローン審査に通過しました。頭金の多さが信用情報の弱点を補った好例です。

ケース2:債務整理後の完全回復を待った

40代夫婦のBさんは、5年前に任意整理を経験していました。しかし、債務整理後は一切の延滞なく生活し、携帯電話の分割払いや公共料金などすべての支払いを期日通りに行い続けました。

債務整理の記録が信用情報から完全に削除される5年が経過するのを待ってから、フラット35に申し込みました。夫婦合算で年収700万円、勤続年数も夫が10年、妻が8年と安定しており、2,500万円の物件に対して500万円の頭金を用意していました。

債務整理後の誠実な支払い履歴と、記録削除後のタイミングを見計らった申込が功を奏し、無事に審査を通過しました。

ケース3:配偶者との収入合算で審査通過

20代後半の夫婦Cさんは、夫が学生時代に作った奨学金の返済を一時期滞納してしまい、延滞記録が残っていました。

延滞解消から2年しか経っていませんでしたが、妻の信用情報には全く問題がなく、妻を主債務者、夫を連帯債務者とする形で収入合算して申し込みました。世帯年収は600万円で、2,400万円の物件に対して600万円の頭金を用意しました。

信用金庫に相談したところ、妻の信用力と十分な頭金が評価され、審査に通過することができました。配偶者の信用力を活用した成功例といえます。

住宅ローンが通るか心配な方はまず無料相談窓口でご確認ください

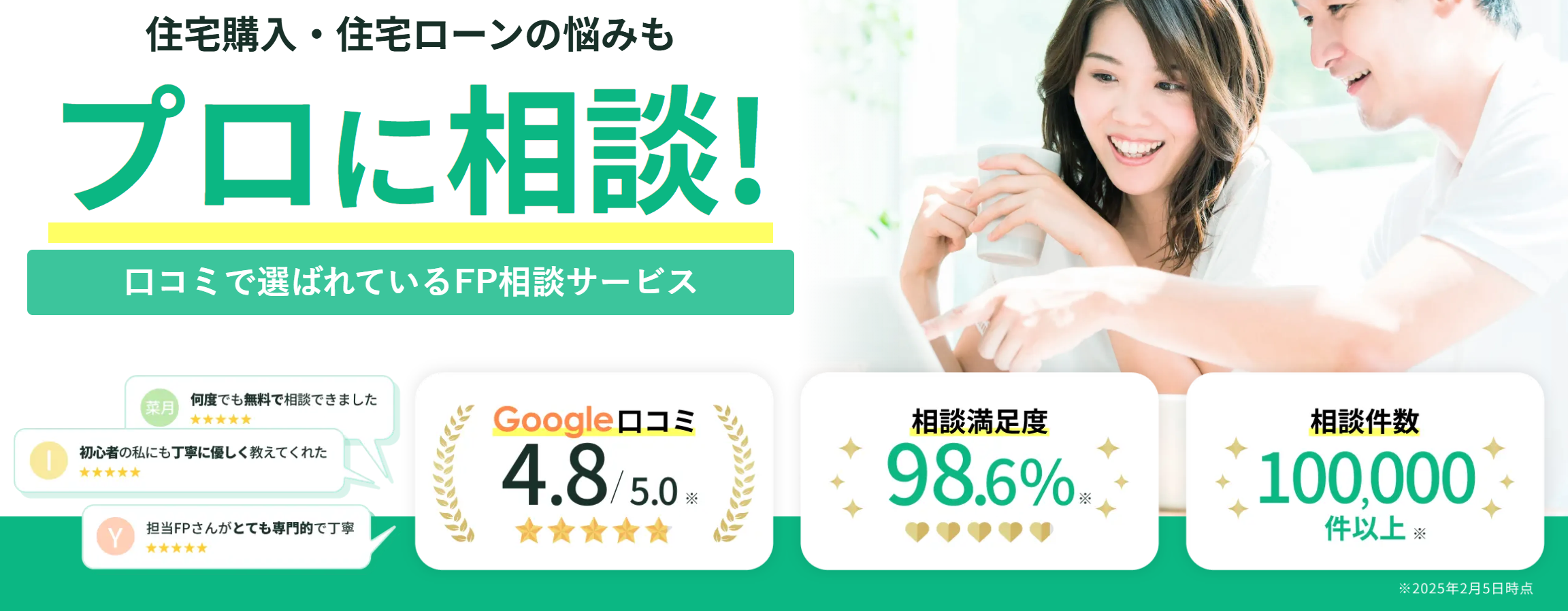

ブラックリスト状態にある方や、過去に延滞経験がある方にとって、住宅ローン審査への不安は非常に大きいものです。そんなときこそ、専門家による無料相談窓口を活用することをお勧めします。

実は、多くの機関や専門家が無料で相談に応じてくれる体制を整えており、あなたの状況に合った具体的なアドバイスを受けることができます。

ファイナンシャルプランナー、FPは、お金に関する総合的なアドバイスをしてくれる専門家です。住宅ローンだけでなく、家計全体の見直しや貯蓄計画、返済計画まで含めて相談に乗ってくれます。

特に独立系のFPは中立的な立場から、あなたに最適な金融機関や商品を提案してくれます。ブラックリスト状態でも組める可能性のある住宅ローンの情報や、審査通過のための具体的な対策、必要な頭金の目安などを教えてもらえます。初回相談を無料で行っているFPも多いため、まずは気軽に相談してみると良いでしょう。

もう少し待った方が良いのか、今すぐ申し込んでも大丈夫なのか、どのくらい貯蓄を増やせば良いのかといった具体的な行動計画を立てることができます。プロの意見を聞くことで、漠然とした不安が具体的な対策に変わり、前向きに住宅購入に取り組めるようになります。

金融ブラックリストでも住宅ローン審査に通るための手順

ブラックリストと認定されるケースを確認する

自分にブラックリストの懸念があるか確認する

住宅ローンの対応を専門とするファイナンシャルプランナーに連絡し、自分にブラックリストの懸念があるか確認しましょう。

▼住宅ローンの対応を専門とするファイナンシャルプランナー

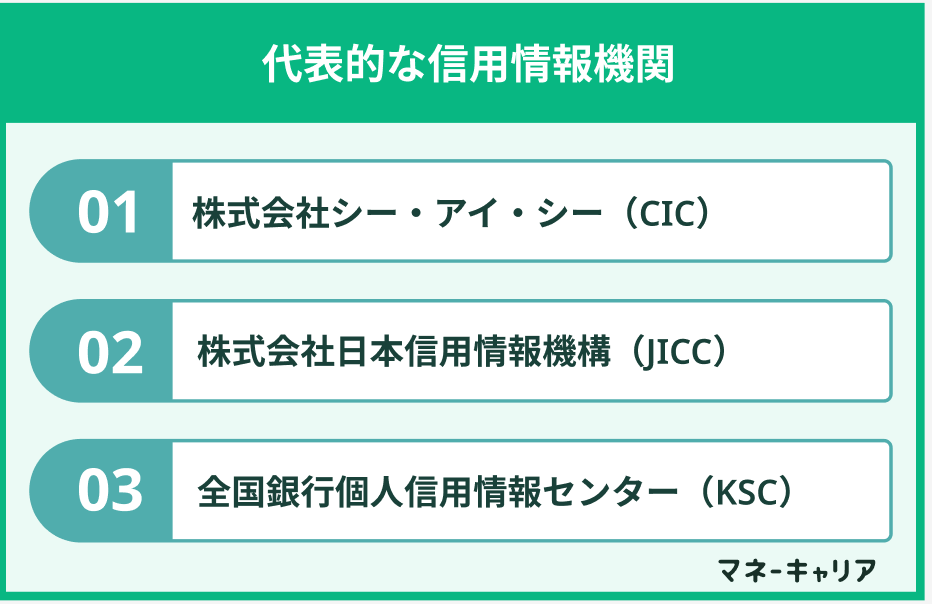

代表的な信用情報機関の種類とは

自分にブラックリストの懸念があるときに確認できる代表的な信用情報機関の種類には、主に以下の3つがあります。

| 信用情報機関の名称 | 加盟している主な金融機関 |

|---|---|

| 株式会社シー・アイ・シー(CIC) | クレジットカード会社・信販会社 |

| 株式会社日本信用情報機構(JICC) | 消費者金融会社・クレジット会社・金融機関 |

| 全国銀行個人信用情報センター(KSC) | 銀行・信金・農協系 |

信用情報機関への情報開示の方法

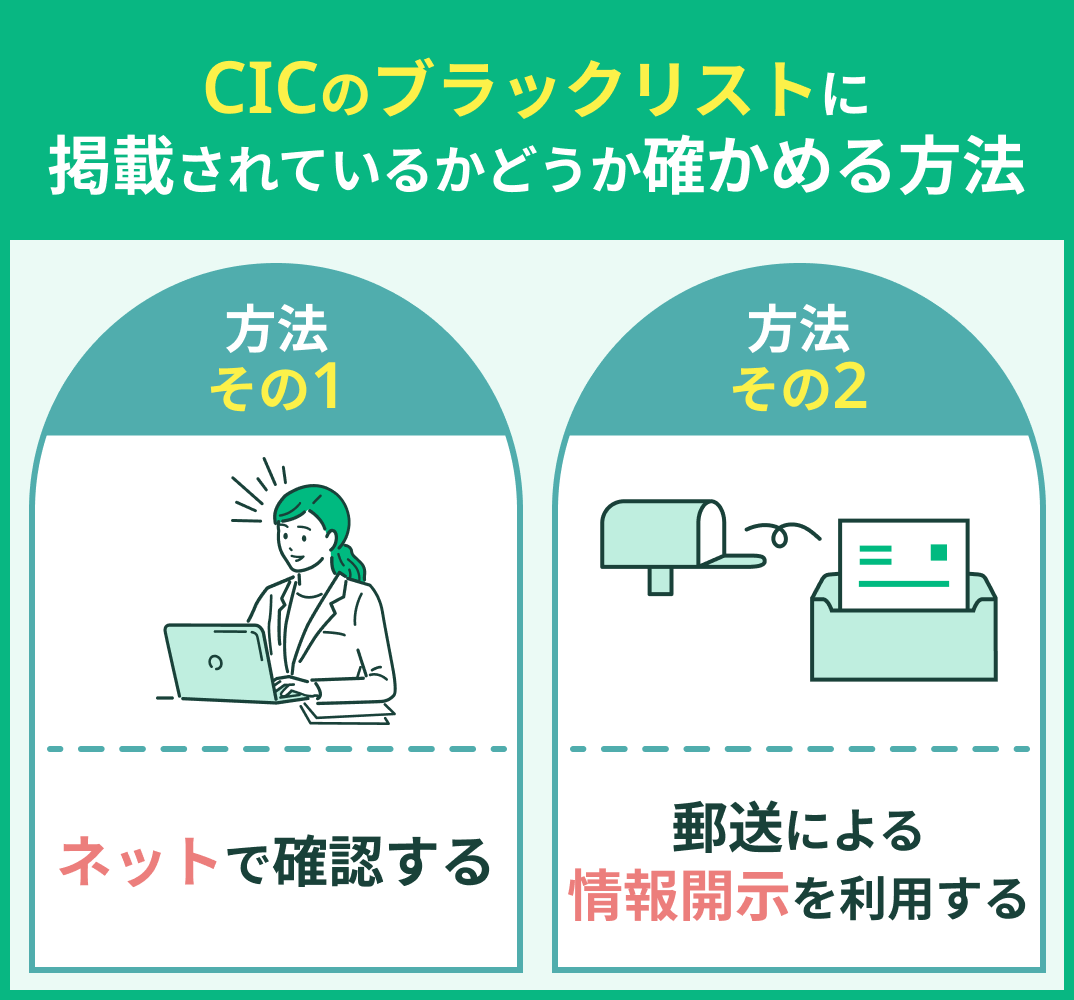

信用情報機関への情報開示の方法は以下の通りです。

CICの情報開示方法>>

CICの情報開示方法>>

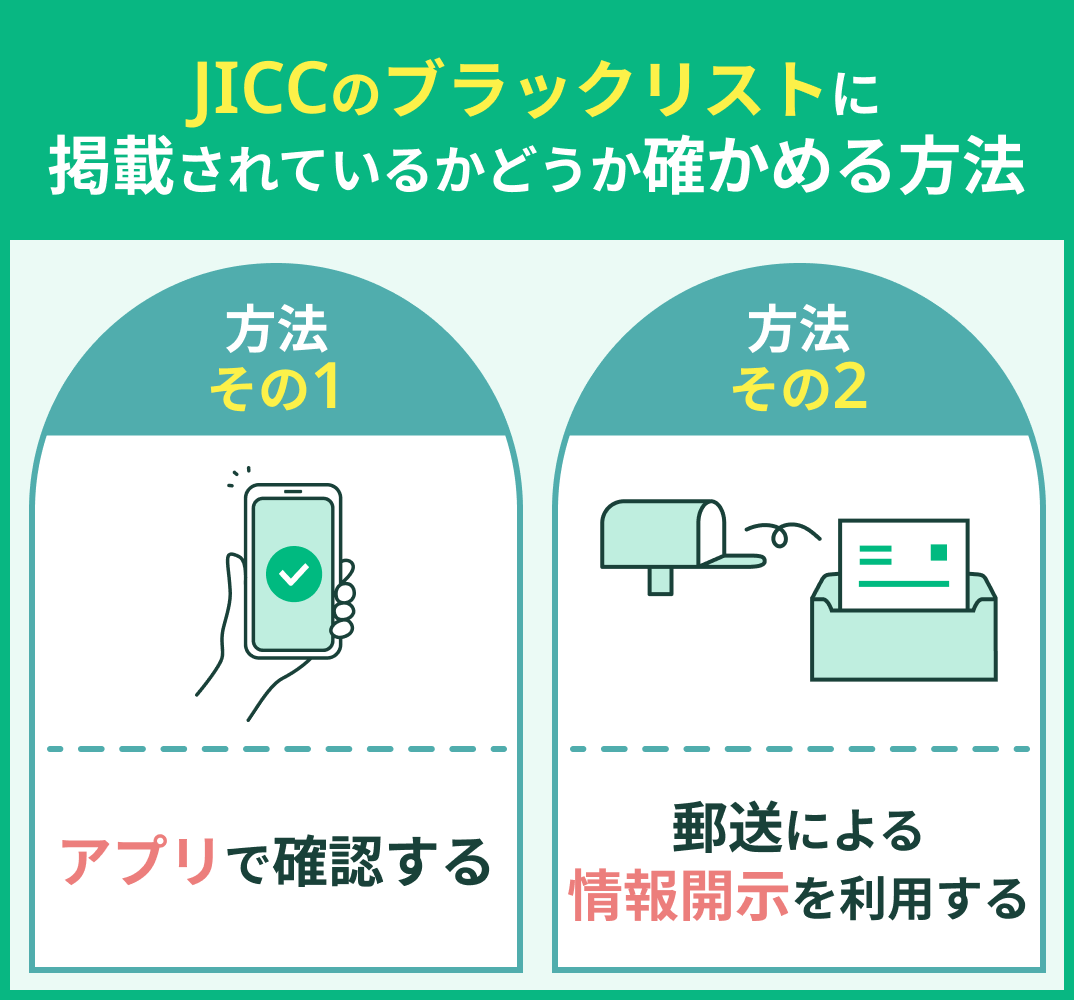

JICCの情報開示方法>>

JICCの情報開示方法>>

KSCの情報開示方法>>

KSCの情報開示方法>>

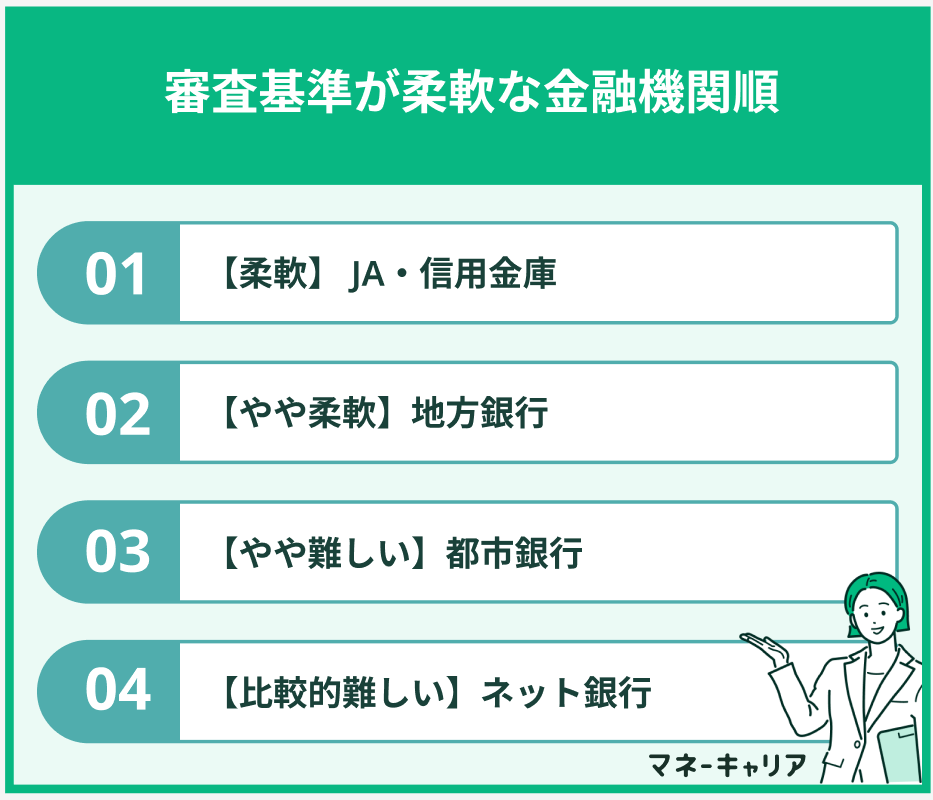

審査基準が柔軟な金融機関へ申し込む

信用情報機関で情報開示をしたあと、もし自分が金融事故を起こしていた場合、審査基準が柔軟な金融機関へ申し込むことも検討してみましょう。

以下は、審査基準が柔軟な金融機関ごとに並べ替えた銀行一覧です。

特に信用金庫やJAなどの非営利金融機関は、民間銀行と比べて柔軟に対応してくれるケースがあります。ただし、短期間に多数の審査履歴が残ると「申込みブラック」となり通りにくくなるため、複数の審査を同時に行うことには注意しましょう。

審査のために十分な頭金の準備をする

十分な頭金を用意することで、ブラックリストに載っていても住宅ローンに通る可能性があります。

頭金を多めに準備すれば借入額を抑えられるだけでなく、預金残高があることを示せるため金融機関からの評価も高まり、審査に通りやすくなる傾向があります。

ファイナンシャルプランナーと相談し、自分の家計に合った適切な頭金の金額を設定することが大切です。

個人の信用状態を向上させる

ブラックリストに載っていても、個人の信用力を高めたことで住宅ローンに通ったケースがあります。

返済能力に直結する信用状態は、次のような取り組みで向上させることが可能です。

・勤続年数を増やす

・収入を上げる

・クレジットカードの正常な返済履歴を作り上げる

この他にも様々な方法があるため、まず自分ができる範囲がどれなのか、ファイナンシャルプランナーに聞いてみましょう。

専門家が語る「ブラックリストでも住宅ローンに通らない人の特徴とは?」

ブラックリスト(信用情報にキズがある)といっても状況はさまざまで、「今も滞納が続いている人」と「過去にトラブルがあったけれど、今は改善している人」では大きく違います。

今回は、ファイナンシャルプランナー(FP)の加藤さんと池元さんのお二人に、ブラックリスト入りしたことがある人が知っておくべき借入前の注意点について語ってもらいました。

専門家ならではの視点を、リアルな座談会形式でお届けします。

(左側:加藤FP、右側:池元FP)

滞納が続いている人・家計に余裕がない人は要注意!

——滞納が続いている人・家計に余裕がない人は要注意とのことですが、具体的に教えてもらえますか?

信用情報にキズがある人

——では、信用情報にキズがある人が再チャレンジするには、どうすればいいでしょうか?

池元FP:そうですね。延滞中のままFP相談に来ても、できるアドバイスは正直限られます。まずは借入の整理と完済を終えてから、次のステップに進む方が現実的です。

「すでに完済はできているけど家計が不安定」

「住宅ローン審査に通ったあとの返済が不安」

ブラックリストでも住宅ローンが通った事例まとめ

マネーキャリアの無料相談では、金融事故を起こしブラックリスト入りしている方からの住宅ローン相談も承っております。

金融事故を起こしたあとに住宅ローンを組むのは難しくなりがちですが、一定の条件をクリアし、ファイナンシャルプランナーのアドバイスのもと適切な対策を行えば、ブラックリストになっても住宅ローンに通った事例は数多く存在します。

マネーキャリアの無料相談では、専門家(FP)が信用回復の方法をチェックするだけでなく、今後住宅ローンを組むときの控除や税金についてのアドバイスが可能です。

住宅ローンが通らなくて一度諦めた方もお気軽にお問合せください。

無料相談予約は30秒で完了するので、ぜひ相談して住宅ローンを組んでマイホームの購入を実現しましょう。

住宅ローンを組める可能性がグッと上がる

住宅ローンを申し込むタイミングや金融機関選びについて専門家にアドバイスを受ける▶