「新NISAには罠があるのでは」と不安に感じ、投資をためらっていませんか?

ネット上の様々な意見に惑わされるのも無理はありません。FPとして率直にお伝えすると、確かに新NISAには注意すべき落とし穴が存在します。しかし、制度の仕組みを正しく理解すれば決して恐れる必要はありません。

本記事では、プロの目線で新NISAに潜む罠の実態と、それでも多くの方が活用すべき理由を具体的に解説します。知識を深めることで不要な不安が解消され、自信を持って資産形成の第一歩を踏み出せるようになりますので、ぜひ参考にしてください。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 新NISAは罠だと感じる理由は?3つの落とし穴を解説

- 損益通算ができない

- 非課税の裏に元本割れリスクがある

- 売却時の市場環境はコントロールできない

- 新NISAで損する人の共通点

- 成長投資枠で高リスクな個別株に全振りするギャンブル志向

- 家計の流動性を無視した投資

- ネット情報による運用方針のブレ

- 新NISAは罠?リスクが不安なら無料FP相談でプロに相談がおすすめ

- 新NISAで賢く資産を守るためのポイント

- 生活防衛資金を確保して余剰資金の範囲を決める

- 低コストなインデックスファンドに絞る

- 長期保有を前提に暴落をシミュレーションしておく

- 【100人に独自調査】NISAに関するアンケート結果

- NISAを始めてよかったことは何ですか?

- NISAを始めて後悔したことは何ですか?

- NISAを始める前と後でNISAの印象はどう変わりましたか?

- 【まとめ】新NISA最大の罠は何もしないことによる機会損失

新NISAは罠だと感じる理由は?3つの落とし穴を解説

- 損益通算ができない

- 非課税の裏に元本割れリスクがある

- 売却時の市場環境はコントロールできない

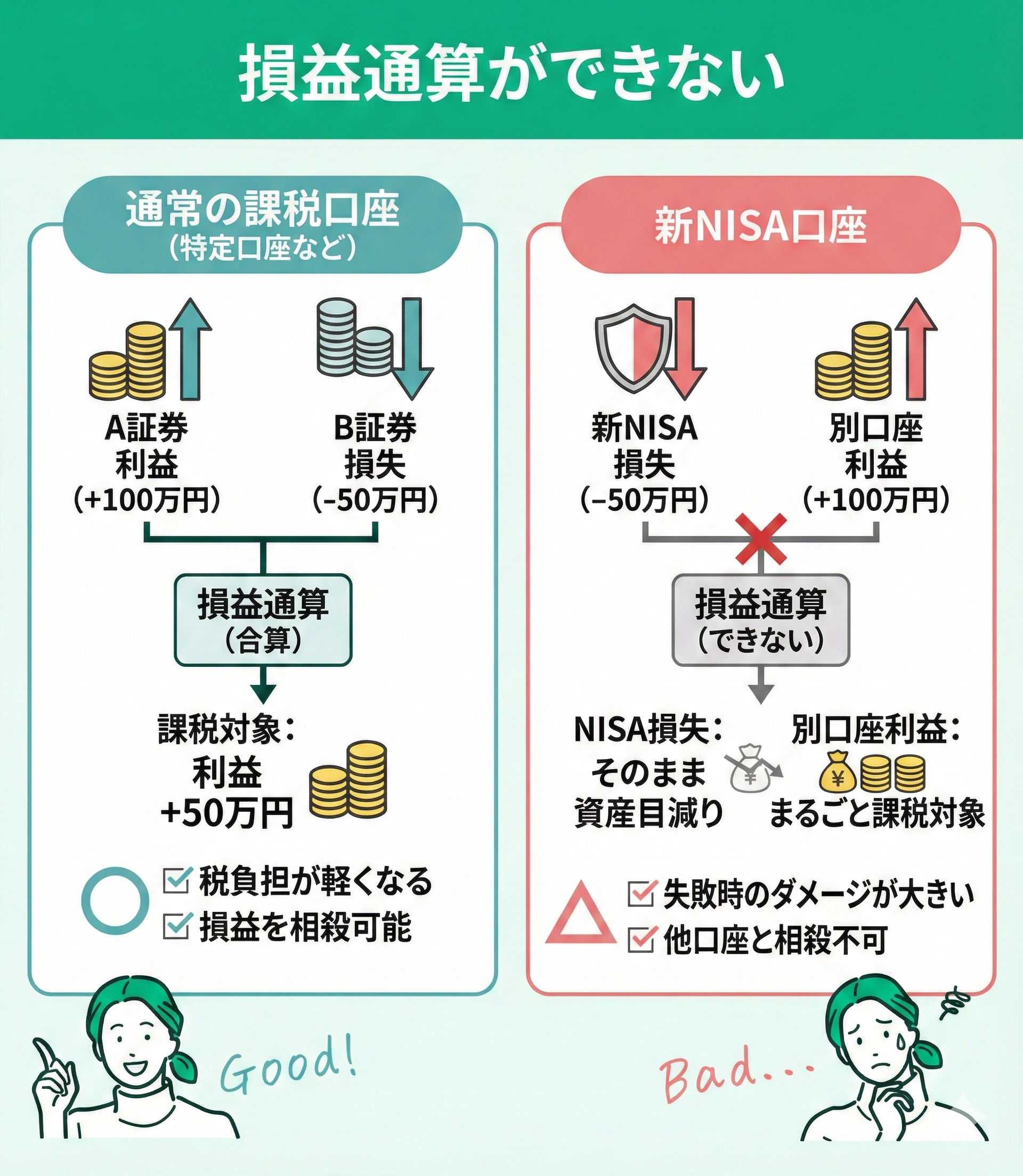

損益通算ができない

新NISAは非課税の恩恵が大きい反面、万が一損失が出た時は少し注意が必要です。

実は、NISAの損失は他口座の利益と相殺できないというルールがあります。専門用語で「損益通算」と呼びますが、通常の課税口座であれば「A証券の利益」と「B証券の損失」を合算して税負担を軽くできます。

しかし新NISAではこの仕組みが使えず、損失がそのまま資産の目減りになるため、「失敗した時のダメージが大きい」と不安に感じる方も多いです。

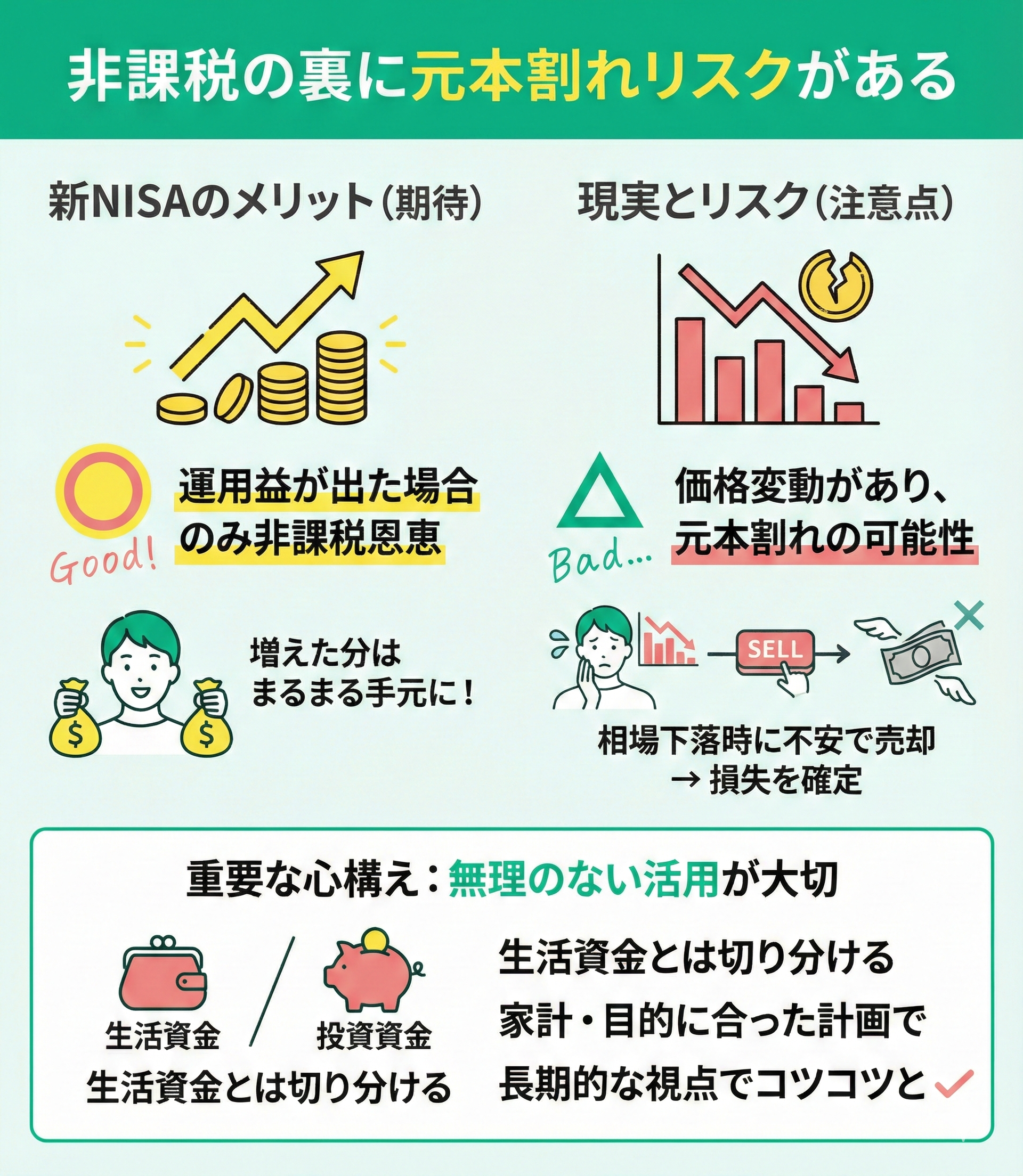

非課税の裏に元本割れリスクがある

新NISAは「非課税」というメリットが注目されやすい制度ですが、実際に恩恵を受けられるのは運用益が出た場合に限られます。

投資信託や株式には価格変動があり、状況によっては元本割れの可能性もあります。

特に知識が十分でないままつみたて投資枠を始めると、相場下落時に不安から売却してしまい、結果的に損失を確定させてしまうことも少なくありません。

「国が勧めている=安全」ではないため、生活資金とは切り分け、ご自身の家計や目的に合った無理のない活用が大切です。

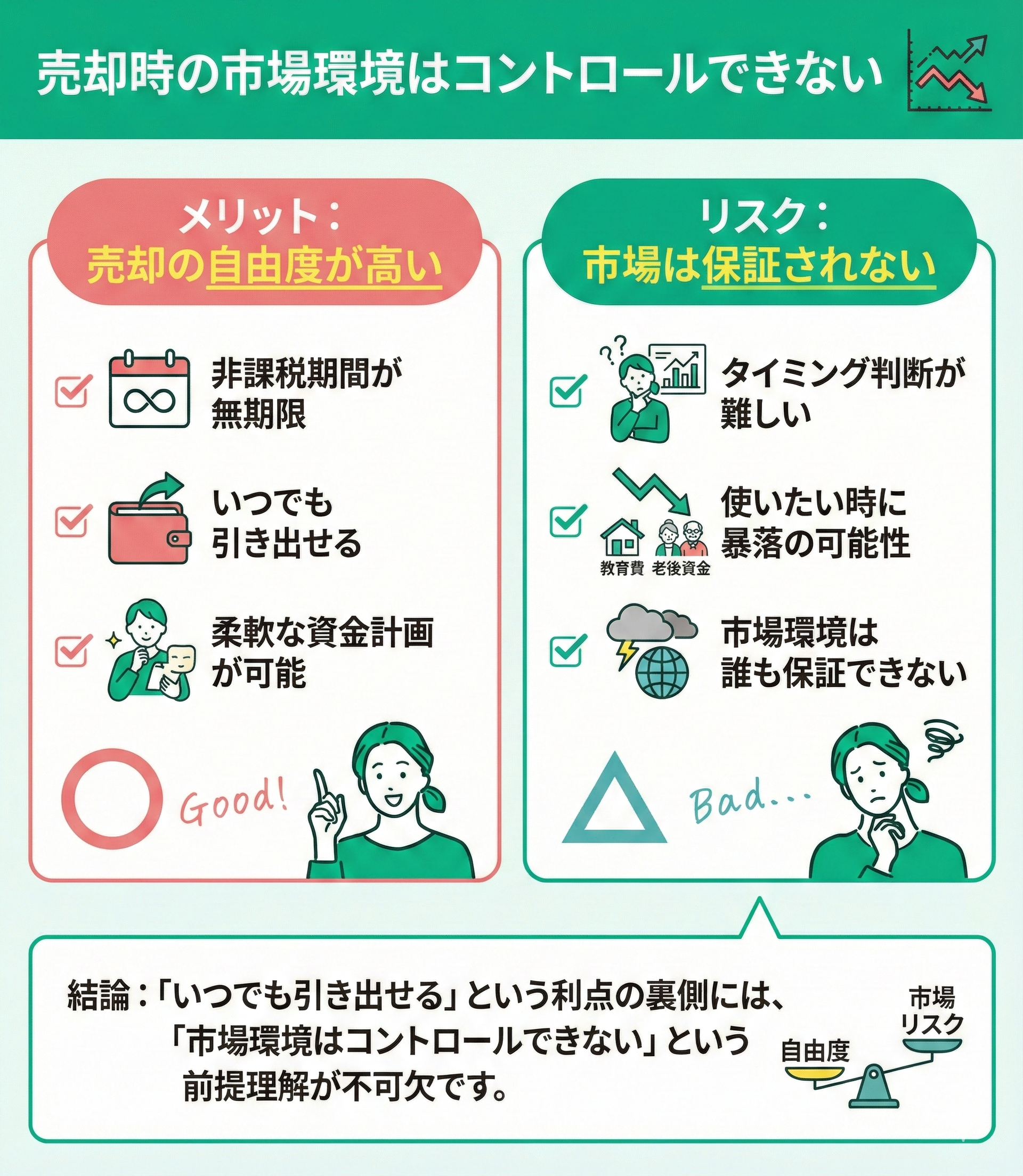

売却時の市場環境はコントロールできない

新NISAは非課税期間が無期限となり、売却の自由度が高い一方で、売却タイミングを自分で判断する難しさも伴います。

教育費や老後資金として使いたい時期に、相場が下落している可能性も否定できません。

「いつでも引き出せる」という利点の裏側には、市場環境は誰も保証してくれないという前提があることを理解しておく必要があります。

新NISAで損する人の共通点

投資である以上、絶対に損をしないとは言えませんが、日々ご相談を受ける中で失敗する方には共通点があると感じています。

制度を理解して始めても、実は見えにくい落とし穴があるんです。せっかくの新NISAのメリットを生かせず、かえって資産を減らしてしまう人にはいくつか共通する傾向があります。

- 成長投資枠で高リスクな個別株に全振りするギャンブル志向

- 家計の流動性を無視した投資

- ネット情報による運用方針のブレ

成長投資枠で高リスクな個別株に全振りするギャンブル志向

新NISAがすっかり定着した今、成長投資枠で「非課税だから一気に増やしたい」と、値動きの激しい個別株などに資金を集中させる方がいらっしゃいます。お気持ちはとてもよくわかりますが、ギャンブルのような投資は少し危険です。

実は、NISA口座には損益通算ができないという特有のルールがあります。万が一大きな損失が出ても、他の口座の利益と相殺して税負担を軽くすることができません。

結果として、課税口座よりも損失のダメージが大きくなるリスクが潜んでいます。大切な資産を守るためにも、一緒に冷静に投資先を見極めていきましょう。

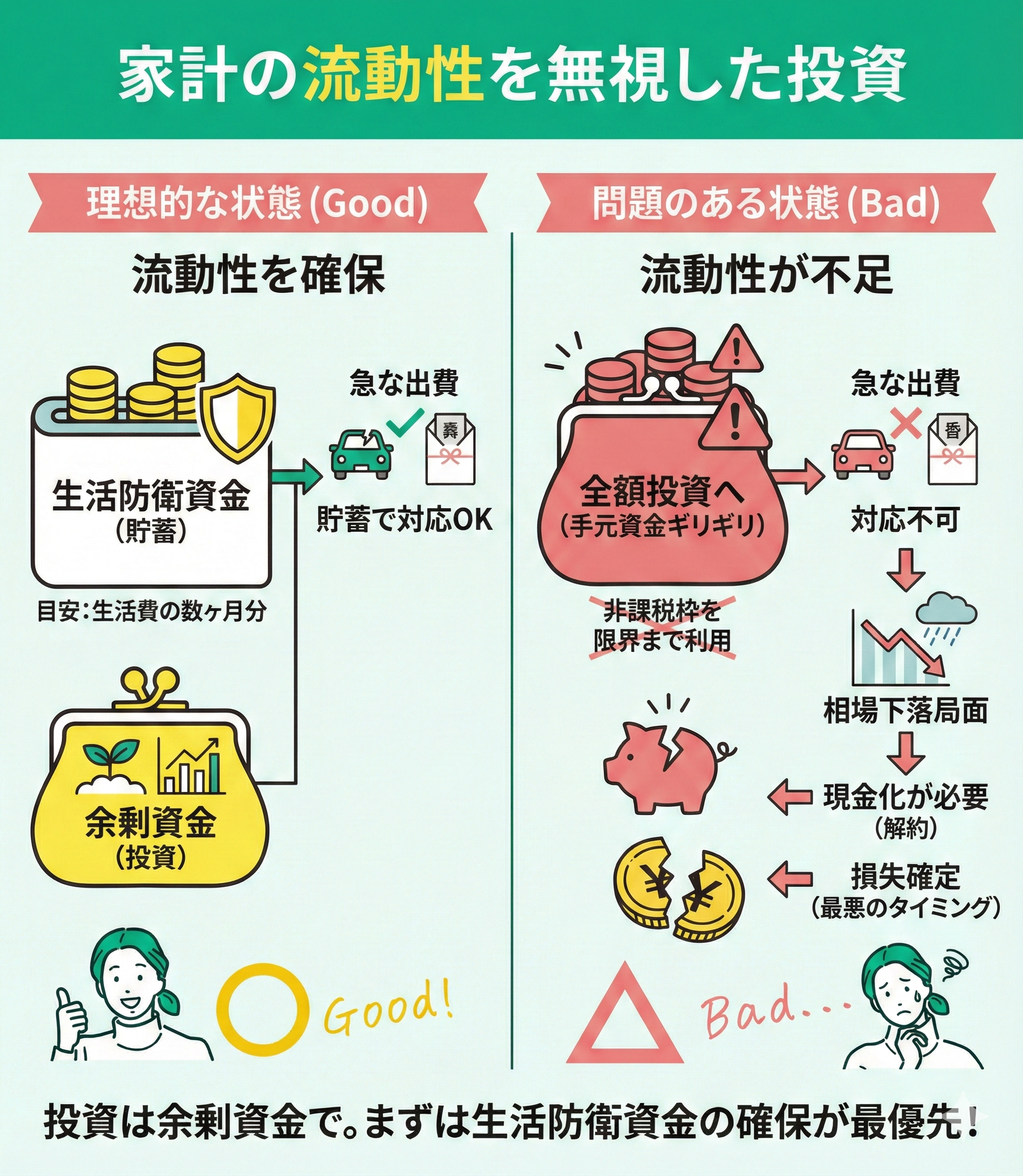

家計の流動性を無視した投資

「非課税枠を1円でも多く使いたい」という思いから、手元資金を限界まで投資に回してしまうケースは注意が必要です。

投資は本来、数年〜十数年使う予定のない余剰資金で行うもの。生活防衛資金(目安は生活費の数か月分)を確保せずに投資額を増やすと、車の故障や冠婚葬祭など急な支出に対応できません。

結果として、相場が下落している局面で生活費確保のために解約せざるを得ず、最も避けたいタイミングでの現金化につながる恐れがあります。

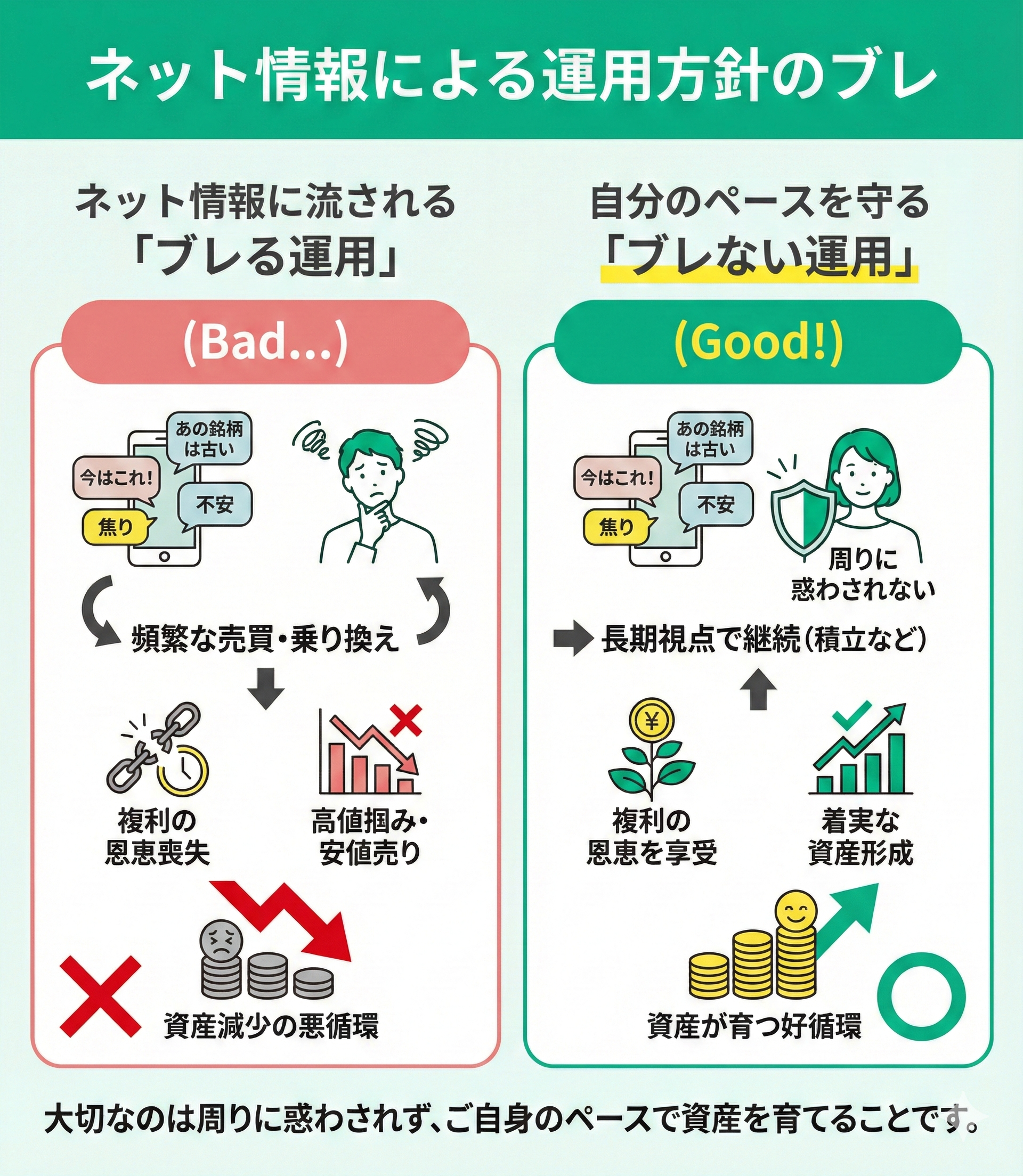

ネット情報による運用方針のブレ

SNS等で「今はこれ!」「あの銘柄は古い」といった情報を見ると、不安になるお気持ちはよく分かります。新NISAの定着で投資が当たり前になった近年、インフルエンサーの声に焦り、頻繁に商品を乗り換えてしまう方は少なくありません。

しかし、流行を追って売買を繰り返すと、複利の恩恵を手放すだけでなく、高値で買い安値で売る悪循環に陥ってしまいます。

大切なのは周りに惑わされず、ご自身のペースで資産を育てることです。

新NISAは罠?リスクが不安なら無料FP相談でプロに相談がおすすめ

新NISAが定着した今、ネットの情報に振り回されてご不安を抱えていませんか?

制度がご自身を助ける武器になるかは、各ご家庭の状況によって異なります。少しでも迷いがあるなら、オンラインで手軽に専門家へ相談できる「マネーキャリア」をぜひ頼ってください。

客観的な視点であなたの不安を解消いたします。

30代女性

NISA初心者でも安心して相談できたFP体験談

投資の知識がほとんどなかったため、まずはNISAの仕組みや制度を基礎から丁寧に教えてもらいました。リスクや損をする可能性についても包み隠さず説明してもらえたのが印象的です。将来いつまでに、いくら貯めたいのかといった目的整理も一緒に行い、NISAが本当に合っているのか、他の貯蓄方法との併用も含めてアドバイスをもらえました。

無理に勧められることもなく、マネーキャリアの中立的な視点に安心感があり、個別にじっくり相談できてとても心強かったです。

30代男性

出産前にNISAを相談して不安が解消できた

もうすぐ子供が生まれるため、NISAを始めたいと思いつつも、安全に運用できるのか不安があり相談しました。まずはNISAの仕組みを具体的に説明してもらい、リスクがあることも正直に教えてもらえました。

教育資金のように使う時期が決まっているお金は、元本割れを避けるため計画的に運用・現金化することや、堅実な貯蓄方法との併用が大切だと知れたのが大きな収穫です。年収や資産状況を整理したうえで毎月の運用額まで具体的に相談でき、マネーキャリアに相談して本当に良かったと感じています。

新NISAで賢く資産を守るためのポイント

新NISAが広く定着した今、これから資産形成を始めようとお考えですね。将来へ向けた第一歩、私たちFPも全力で応援いたします。ただ、見切り発車で始めてしまい、せっかくの新NISAを「罠」にしないためには、正しい自己判断が欠かせません。

運用中の不安を減らして着実に資産を育てるために、まずは焦らず「投資の土台」を整えましょう。

あれこれ悩んで時間を浪費する前に、まずは以下の3つの鉄則から一緒に確認してみませんか?

- 生活防衛資金を確保して余剰資金の範囲を決める

- 低コストなインデックスファンドに絞る

- 長期保有を前提に暴落をシミュレーションしておく

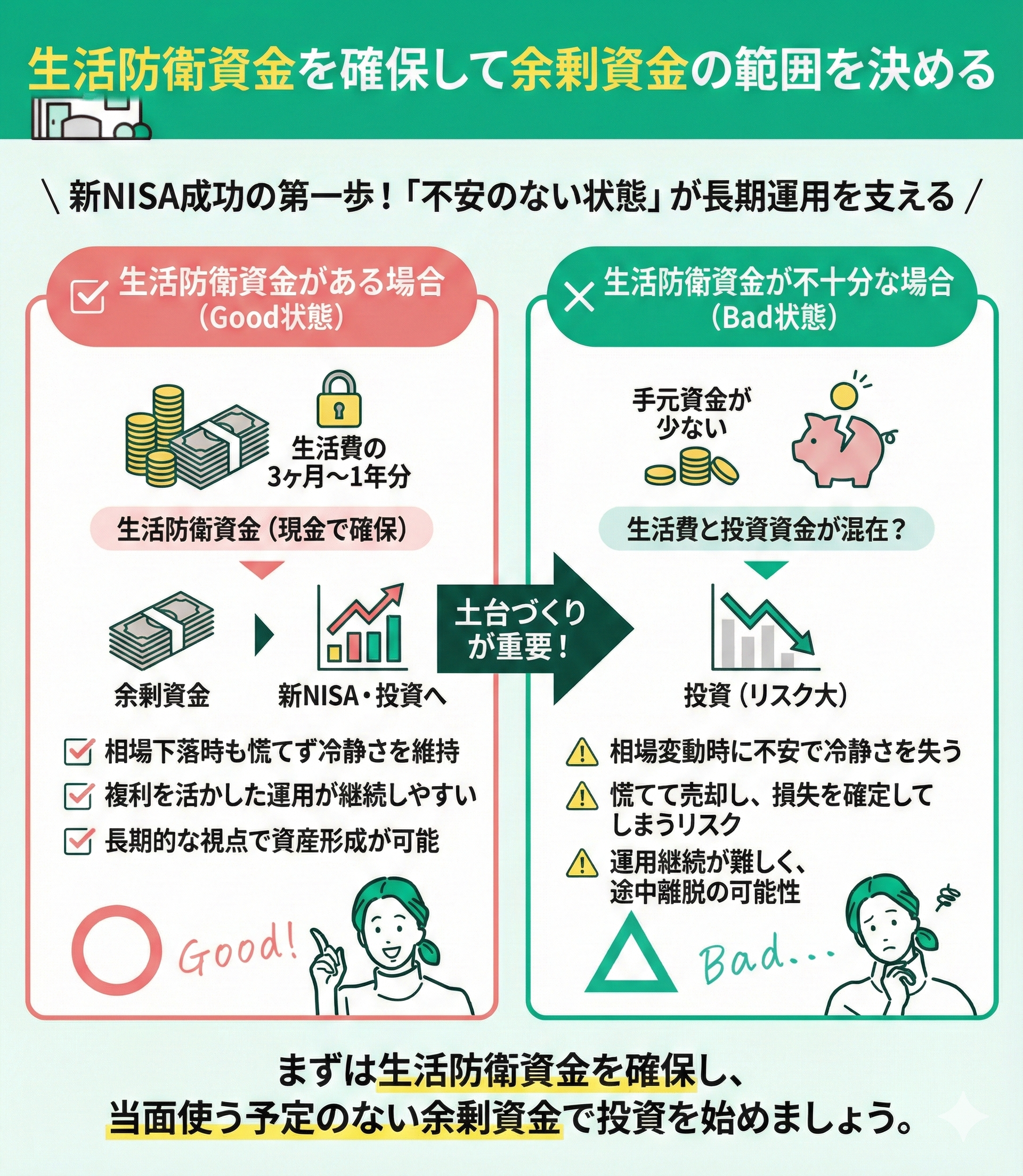

生活防衛資金を確保して余剰資金の範囲を決める

新NISAで成果を出すために欠かせないのは、長期で投資を続けられる環境を整えることです。まずは生活費の3か月〜1年分を目安に、生活防衛資金を現金で確保しましょう。

そのうえで、当面使う予定のない余剰資金のみを投資に回すのが基本です。手元資金に余裕があれば、相場が下落しても慌てて売却せず、複利を活かした運用を継続しやすくなります。

土台づくりが、新NISA成功の第一歩です。

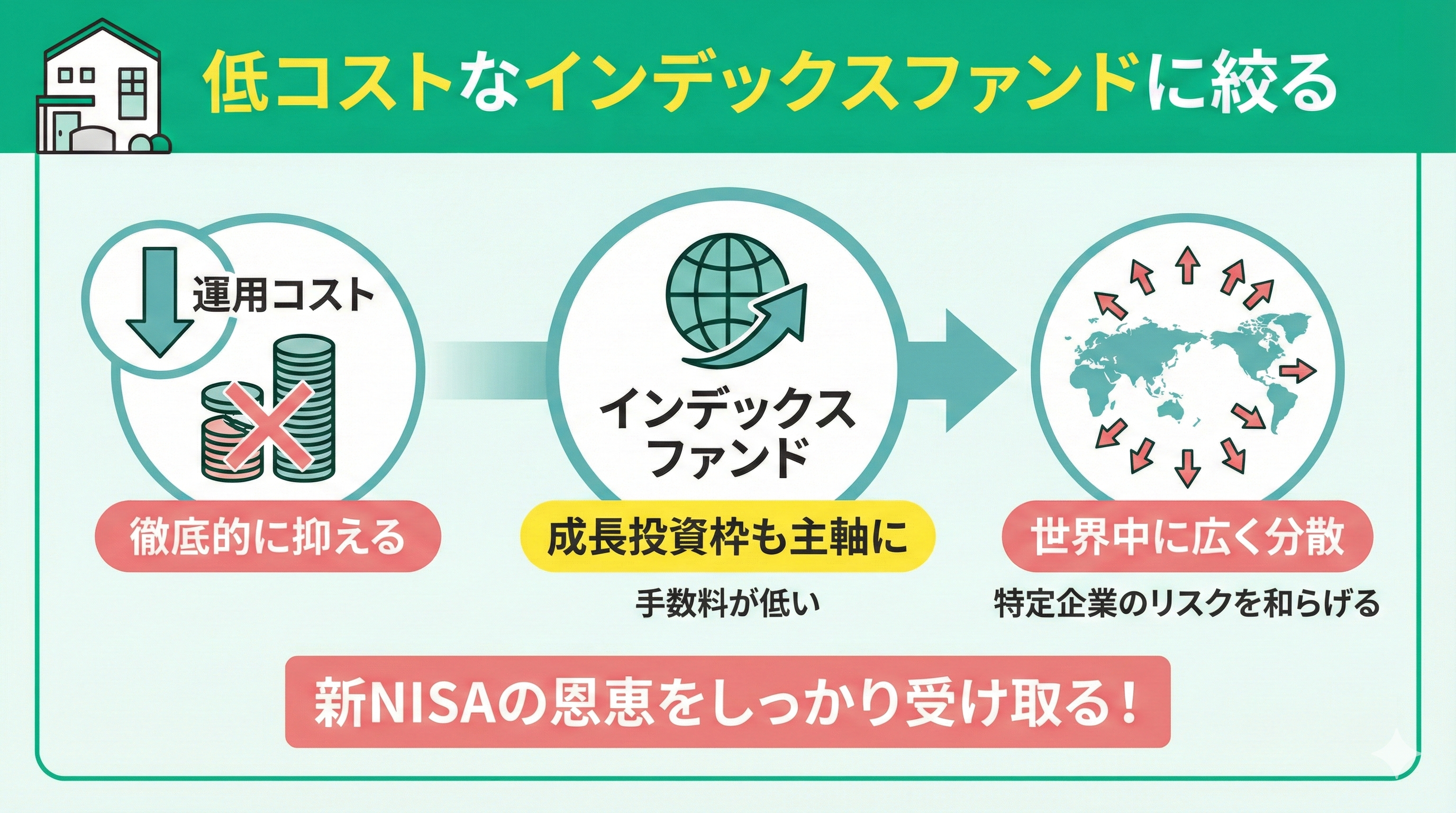

低コストなインデックスファンドに絞る

新NISAの恩恵をしっかり受け取るためには、信託報酬などの運用コストを徹底的に抑えることが大切です。

成長投資枠を使う際も、複雑な商品に無理に手を出さなくて大丈夫です。まずは手数料の低いインデックスファンドを主軸に据えましょう。

世界中に広く分散投資をすることで、特定企業の不調による影響を和らげることができます。

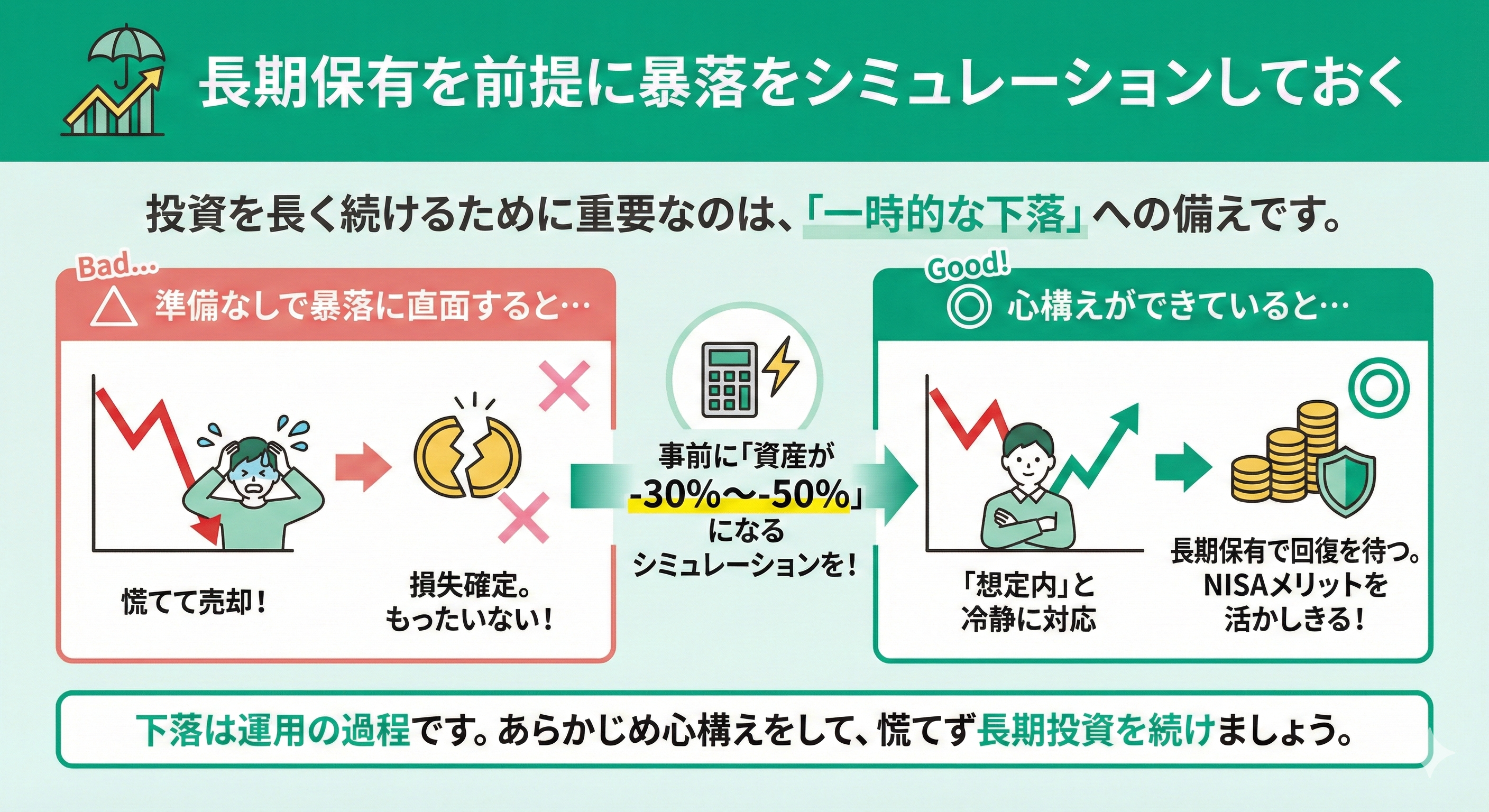

長期保有を前提に暴落をシミュレーションしておく

投資を長く続けるうえで一番もったいないのは、一時的な値下がりに驚いて手放してしまうことです。

運用を始める前に、資産が30〜50%ほど減る「暴落時のシミュレーション」をしておくことをおすすめします。

下落は運用の過程とあらかじめ心構えをしておくことで、いざという時も慌てずにNISAの非課税メリットを最後まで活かしきることができますよ。

【100人に独自調査】NISAに関するアンケート結果

自分と同じ不安を抱えていた人が、最終的にどう判断したのか。その答えを確かめるため、当編集部では新NISAに関する独自アンケート(100人)を実施しました。

制度の仕組みやメリット・リスクを理解していても、実際に資産を預ける段階では「本当に多くの人が利用しているのか」「後悔したケースはないのか」と迷いが生じやすいものです。

理論だけでは見えにくい利用者のリアルな声を、FPの視点で丁寧に整理しています。

※回答内容は調査当時の個人の意見や状況に基づいています。

NISAを始めてよかったことは何ですか?

20代女性

貯金だけに頼らない資産づくりを実感

NISAを始めて一番よかったと感じているのは、貯金とは違う形で少しずつ資産が増えている実感を持てたことです。以前は投資信託は難しそうで、ニュースにもほとんど興味がありませんでしたが、今では政治の動きや企業の決算、経済ニュースまで自然とチェックするようになりました。NISAをきっかけに、世の中を見る視点が広がったと感じています。

50代女性

NISAで変わった我が家のお金と夫婦の絆

子どもの教育費や自分たちの老後資金など、以前は漠然とした不安を抱えていました。でも、NISAを始めて「自分たちの手で資産を築ける」と実感できたことが一番の収穫です。

少額から無理なくスタートでき、非課税の恩恵も大きいため、自然と家計管理に熱が入るようになりました。投資を機に夫婦でお金の話をする時間も増え、今では家族の明るい将来を一緒に描けるようになったのが何より嬉しい変化です。

30代男性

お金と将来を見直す第一歩になった

NISAについて考える中で、投資は思っていたほど怖いものではないと気づけました。少しずつでも行動すれば、これからの人生をより良くできそうだと前向きに感じています。

また、資産形成を考える過程で、毎月の固定費や加入中の保険を見直す必要性にも目が向きました。将来のライフプランを整理する、良いきっかけになったと思います。

NISAを始めて後悔したことは何ですか?

50代男性

余裕資金を超えて投資してしまった反省

NISAを始めた当初、「どうせなら」と気持ちが先走り、余裕資金以上を投資してしまったことがあります。本来は生活費や予備資金を確保すべきでしたが、欲を優先してしまいました。投資の勉強はしていたつもりでも、実際にやってみると自分の甘さを実感。無理のない金額で、長く続けることの大切さを痛感しました。

50代女性

銘柄選びは自分に合うかが重要

最初は「みんなやっているから」と勢いでNISAを始め、銘柄もネットの口コミを参考にして選んでしまいました。その結果、値動きの激しい商品を選んでしまい、毎日価格が気になって精神的に疲れてしまった時期もあります。

自分の生活スタイルやリスク許容度をきちんと考えて選ぶべきだったと反省しました。焦って始めるより、準備をしてから始めることが大切だと実感しています。

NISAを始める前と後でNISAの印象はどう変わりましたか?

50代女性

主婦でもできると感じたNISA体験

始める前は、投資は怖いものというイメージがあり、NISAも難しそうな制度だと思っていました。しかし実際にやってみると、非課税の仕組みは意外とシンプルで、少額から始められる点に安心感がありました。証券会社のアプリも直感的で使いやすく、想像よりずっと身近な存在でした。

今では、もっと早く始めていればよかったと思うほどです。投資は特別な人だけのものではなく、主婦でも十分に取り組めると自信が持てました。

30代女性

投資は簡単ではないと気づいた

始める前は、非課税でお得な制度なので、投資初心者でも簡単に利益が出るものだと思っていました。しかし実際に始めてみると、銘柄選びやリスク管理の重要性を強く実感。長期的な視点を持つことや、分散投資を意識する必要があり、想像以上に考えることが多いと感じました。

投資は制度だけでなく、向き合い方が大切だと学びました。

30代男性

少額でも始めてよかったと実感

NISAを始めてみて、「やらないよりは少額でも行動したほうがいい」と感じるようになりました。

基礎的な知識を身につけることで、これまで漠然と抱いていた投資への不安が徐々に軽減。実際に非課税のメリットを体感できたことで、投資に対する印象も大きく変わりました。今では前向きに向き合えるようになっています。

【まとめ】新NISA最大の罠は何もしないことによる機会損失

ここまで新NISAの「罠」やリスクを確認してきました。元本割れなどを正しく恐れることは、大切な資産を守る第一歩です。

しかし、日々お客様に向き合うFPとしてお伝えしたいのは、物価高が続く近年、「何もしないこと」こそが最大の罠になり得るということです。

投資に絶対はありませんが、リスクの正体を知った今のあなたなら大きな失敗は防げます。完璧な準備は不要です。まずは少額から始め、長く続けるというシンプルな行動が、未来のあなたを支える正解になります。