・住宅ローンについて相談したいけれど、どこが最適なのか分からない

・数千万円の借入で失敗したくないから、本当に信頼できる専門家を知りたい

人生最大の買い物であるマイホーム購入を前に、このように不安を感じてはいませんか?

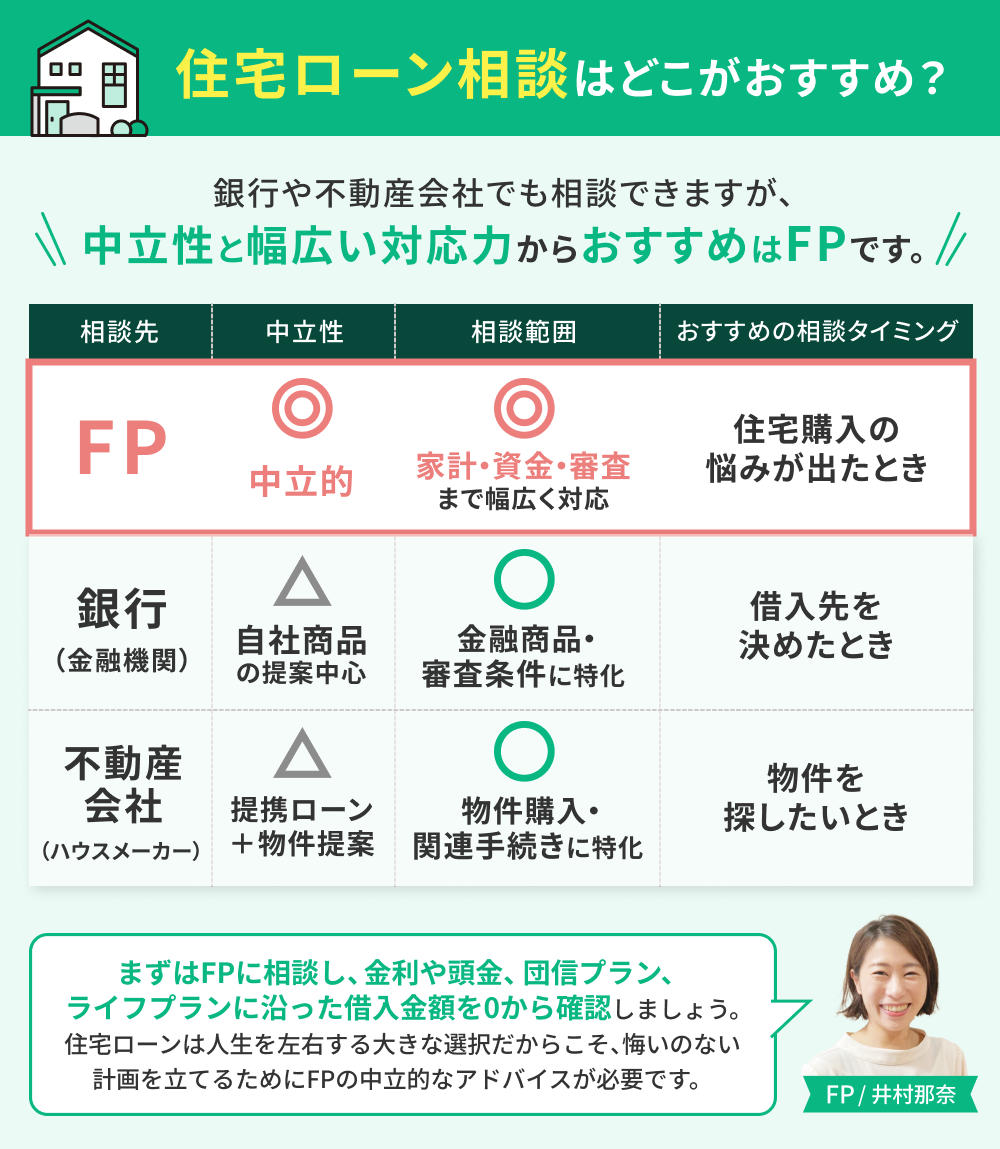

住宅ローンの相談は、特定の金融機関に偏らず中立的な視点でライフプラン全体を考慮できる「FP」への相談がおすすめです。

本記事では、プロの視点で厳選した「住宅ローン相談に強いおすすめのFP相談窓口3社」をご紹介します。あわせて、相談先選びで失敗しないための重要なポイントも解説しました。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- FP・銀行・不動産会社…どこで相談するのが正解?

- ここを見る!住宅ローンに強い「FP相談窓口」を選ぶ3つのポイント

- 【専門性】「住宅ローン実務」に精通しているか?

- 【提案力】「ライフプラン表」を作成してくれるか?

- 【中立性】特定の銀行に偏っていないか?

- 住宅ローンに強いおすすめのFP相談窓口3選

- マネーキャリア

- モゲチェック

- スーモ

- 現役FP直伝!住宅ローンFP相談窓口を賢く活用する方法

- 現状の収支・相談目的を明確にしておく

- 納得できない場合はセカンドオピニオンとして他のFP相談窓口を活用する

- 住宅ローンだけでなく将来のライフプランを踏まえて相談する

- 【FP座談会】こんなはずじゃなかった!?住宅ローン相談の落とし穴<金利編>

- 変動金利の落とし穴

- 固定金利の後悔例

- その他の金利に関する失敗例

- 現役FPが教える金利選択の考え方

- 住宅ローンFP相談窓口での相談事例|体験談を紹介

- 住宅購入と子育て費用のバランスに関する相談(30代女性)

- 転職を控えたシングル女性の住宅ローンに関する相談(30代女性)

- 親との二世帯住宅に関する相談(40代男性)

- 頭金ゼロでの住宅購入に関する相談(20代夫婦)

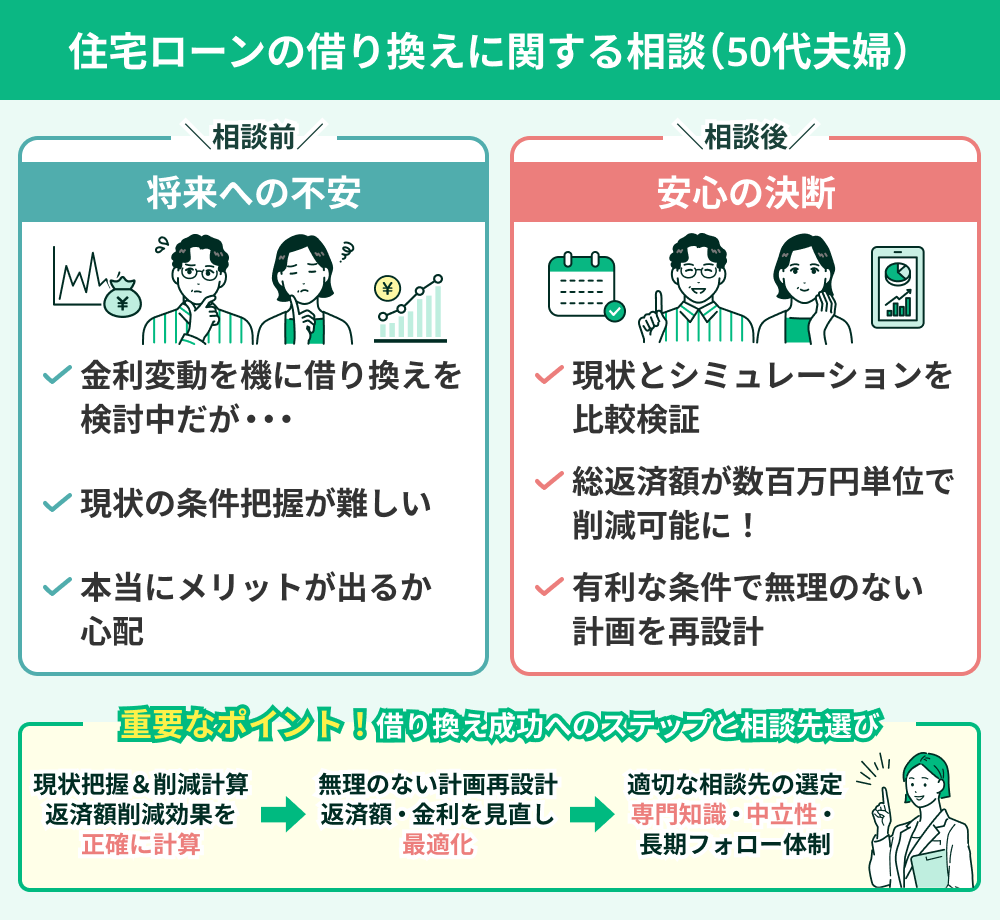

- 住宅ローンの借り換えに関する相談(50代夫婦)

- 【番外編】住宅ローンの相談ができるFP相談窓口一覧

- 【まとめ】おすすめの住宅ローンFP相談窓口

FP・銀行・不動産会社…どこで相談するのが正解?

住宅ローンの相談先には銀行や不動産会社もありますが、一番のおすすめはファイナンシャルプランナー(FP)です。

なぜなら、FPは特定の金融機関に縛られないため「中立的なアドバイス」ができるから。さらに、ローンだけでなく家計全体を見据えた幅広い相談ができるのも大きなメリットです。

銀行や不動産会社は、どうしても「自社のローン」や「提携物件」を売ることがビジネスの前提となります。

そのため、ご自身の中に「いくらなら無理なく返済できるか」という明確な基準がない状態で相談に行くと、相手のペースに流され、予算オーバーな計画で話が進んでしまうことも少なくありません。

ここを見る!住宅ローンに強い「FP相談窓口」を選ぶ3つのポイント

住宅ローン選びの成否は、実は「物件」以上に「誰に相談するか」で決まります。

しかし、FPの中には保険提案が中心で、ローン実務には疎いケースも少なくありません。35年続く返済を安心して委ねられるパートナー選びで失敗しないために、プロの視点で厳選した「信頼できる相談窓口」を見極める3つの必須条件を解説します。

- 【専門性】「住宅ローン実務」に精通しているか?

- 【提案力】「ライフプラン表」を作成してくれるか?

- 【中立性】特定の銀行に偏っていないか?

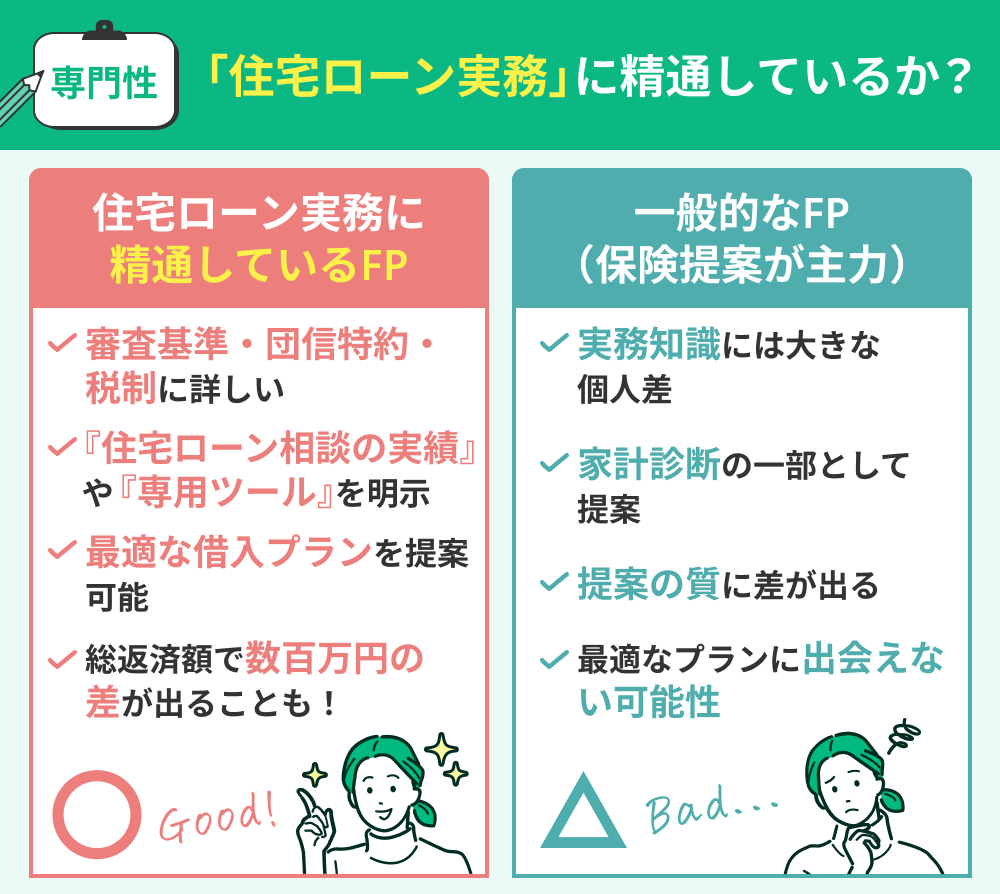

【専門性】「住宅ローン実務」に精通しているか?

一般的なFPは保険提案を主戦場としていることが多く、住宅ローンの審査基準や団信の特約、税制といった実務知識には実は大きな個人差があります。

失敗を避けるためには、単なる家計診断の一部としてではなく、「住宅ローン相談の実績」や「専用ツール」がサイト上に明示されているか確認してください。

ここが、最適な借入プランに出会えるかの分かれ道となります。

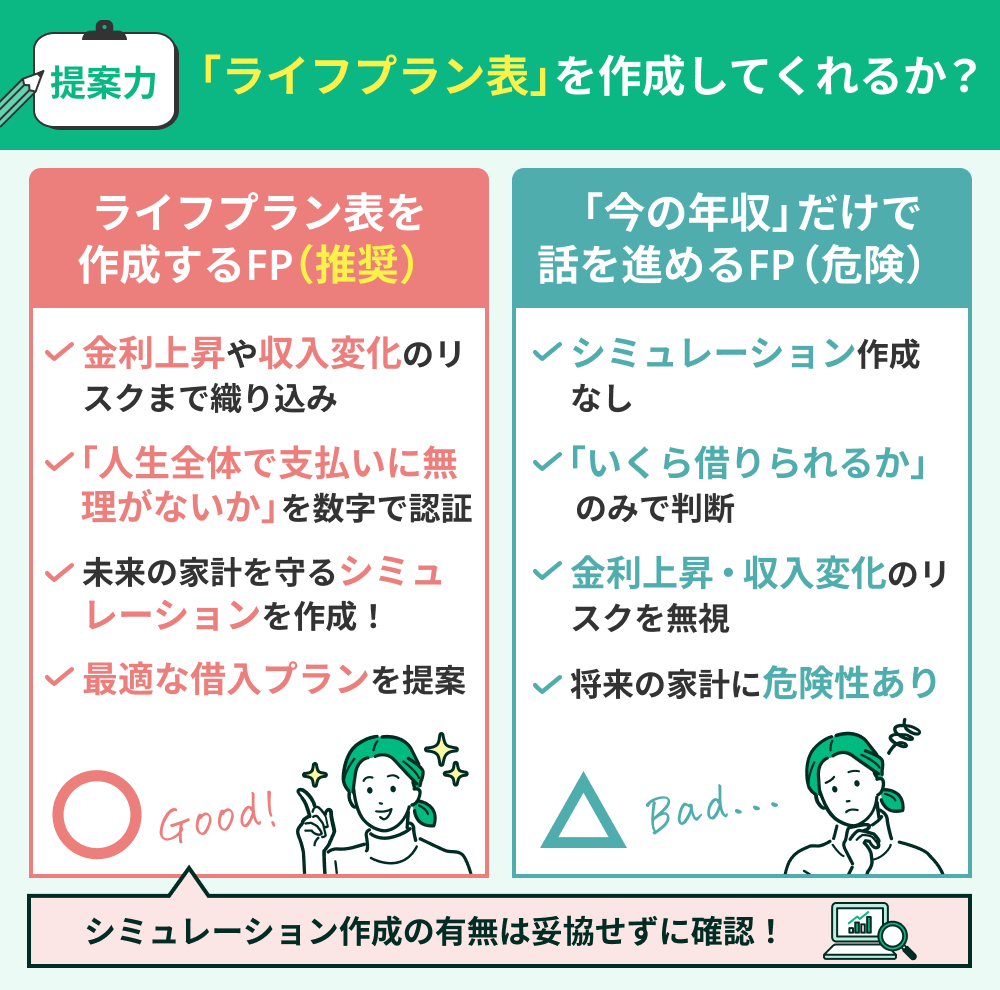

【提案力】「ライフプラン表」を作成してくれるか?

ライフプラン表を作成せず、「今の年収でいくら借りられるか」だけで話を進めるのは非常に危険です。金利上昇や収入変化のリスクまで織り込み、「人生全体で支払いに無理がないか」を数字で検証してくれるFPこそが本物です。

未来の家計を守るため、シミュレーション作成の有無は妥協せずに確認してください。

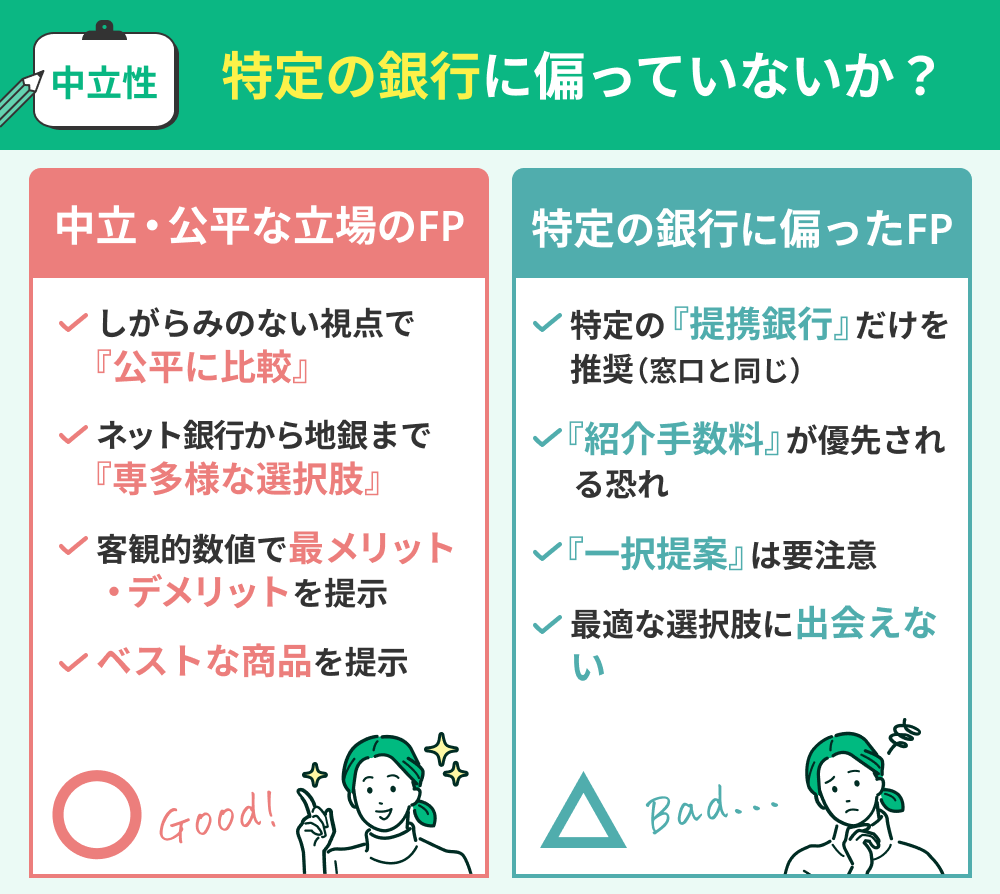

【中立性】特定の銀行に偏っていないか?

特定の提携銀行だけを推奨されるのであれば、それは銀行の窓口に行くのと変わりません。FP相談の価値は、ネット銀行から地銀まで、しがらみのない視点で「公平に比較」できる点にあります。

公式サイトで提携金融機関の数を確認し、複数の選択肢からベストな商品を提示してくれる窓口を選びましょう。

住宅ローンに強いおすすめのFP相談窓口3選

| おすすめの FP相談窓口 | マネーキャリア | モゲチェック | スーモ |

|---|---|---|---|

| 相談料 | 何度でも無料 | 何度でも無料 | 何度でも無料 |

| 相談可能範囲 | 住宅購入・住宅ローン ライフプラン 保険の見直し 資産形成 教育資金 老後資金 家計相談 節税対策 生前贈与 等 | 住宅ローン比較 住宅ローン情報 ライフプラン 等 | 住宅ローン ライフプラン 等 |

| 専門家の プロフィール掲載 | 〇 | - | - |

| オンライン相談 | 〇 | ○ | ○ |

| 訪問相談 | 〇 | × | × |

| 来店相談 | × | × | ○ |

| 詳細 | 詳細はこちら | 詳細はこちら | 詳細はこちら |

| 公式サイト | マネーキャリア 公式サイト | モゲチェック 公式サイト | スーモ 公式サイト |

マネーキャリア

マネーキャリアの専門家情報

マネーキャリアの専門家情報

モゲチェック

モゲチェックは、全国の主要な金融機関の住宅ローンを一括比較できるオンラインサービスです。年収や年齢を入力するだけで、AIがあなたに最適な銀行を提案し、審査に通る確率まで算出してくれるのが大きな特徴です。

一般申込みよりお得なモゲチェック限定の特別金利が適用されるケースもあり、少しでも有利な条件で借りたい方にとって、利用しない手はない必須ツールと言えるでしょう。

スーモ

国内最大級の不動産ポータルサイトで、賃貸・売買・注文住宅からリフォームまで、住まいに関するあらゆる情報を網羅しています。圧倒的な掲載物件数と、こだわり条件による詳細な検索機能が強みです。

さらに、購入段取りや金利動向などの解説記事も豊富で、初心者から経験者まで、住まい探しにおける情報収集の基盤として不可欠なプラットフォームです。

現役FP直伝!住宅ローンFP相談窓口を賢く活用する方法

- 現状の収支・相談目的を明確にしておく

- 納得できない場合はセカンドオピニオンとして他のFP相談窓口を活用する

- 住宅ローンだけでなく将来のライフプランを踏まえて相談する

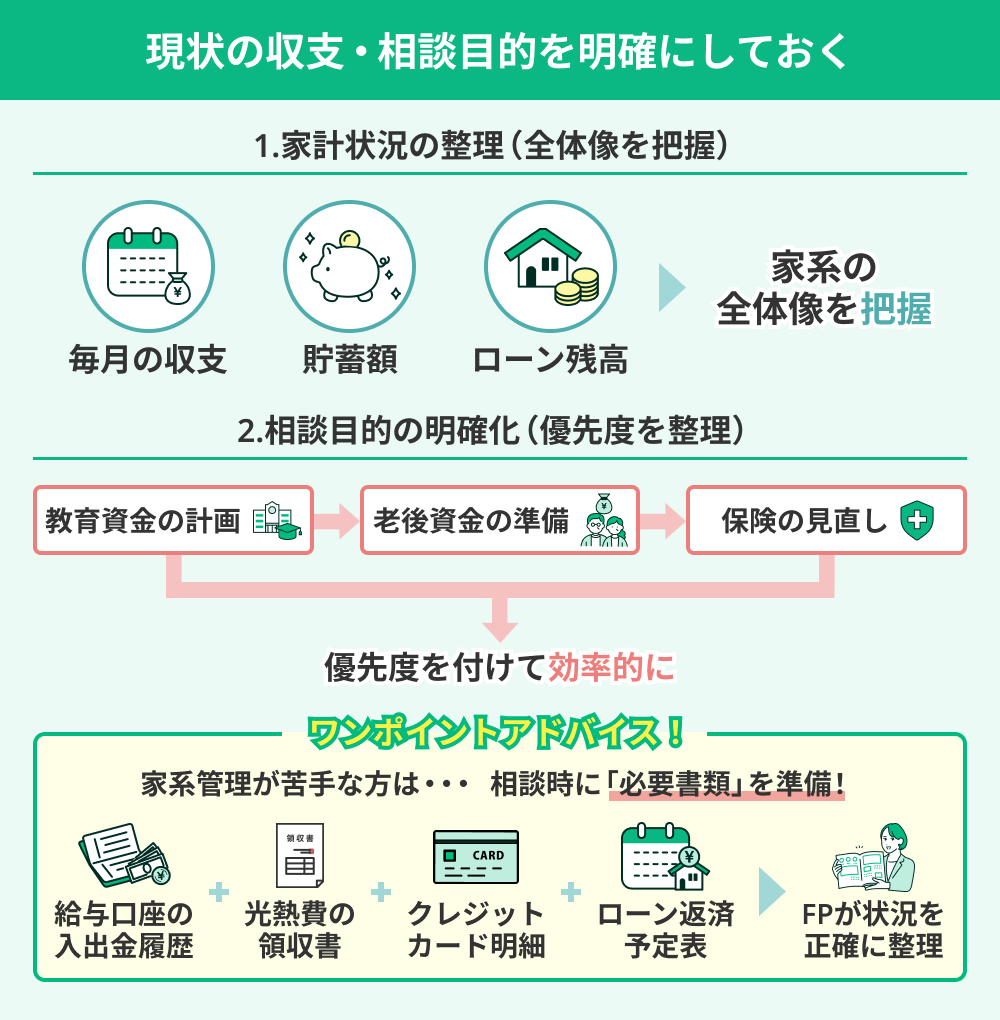

現状の収支・相談目的を明確にしておく

FP相談を有意義にするには、家計状況の整理と相談目的の明確化が不可欠です。

まず、毎月の収支・貯蓄額・ローン残高など家計の全体像を把握しましょう。その上で、「教育資金の計画」「老後資金の準備」「保険の見直し」など、優先度を付けた目的を整理しておくと、効率的な提案を受けやすくなります。

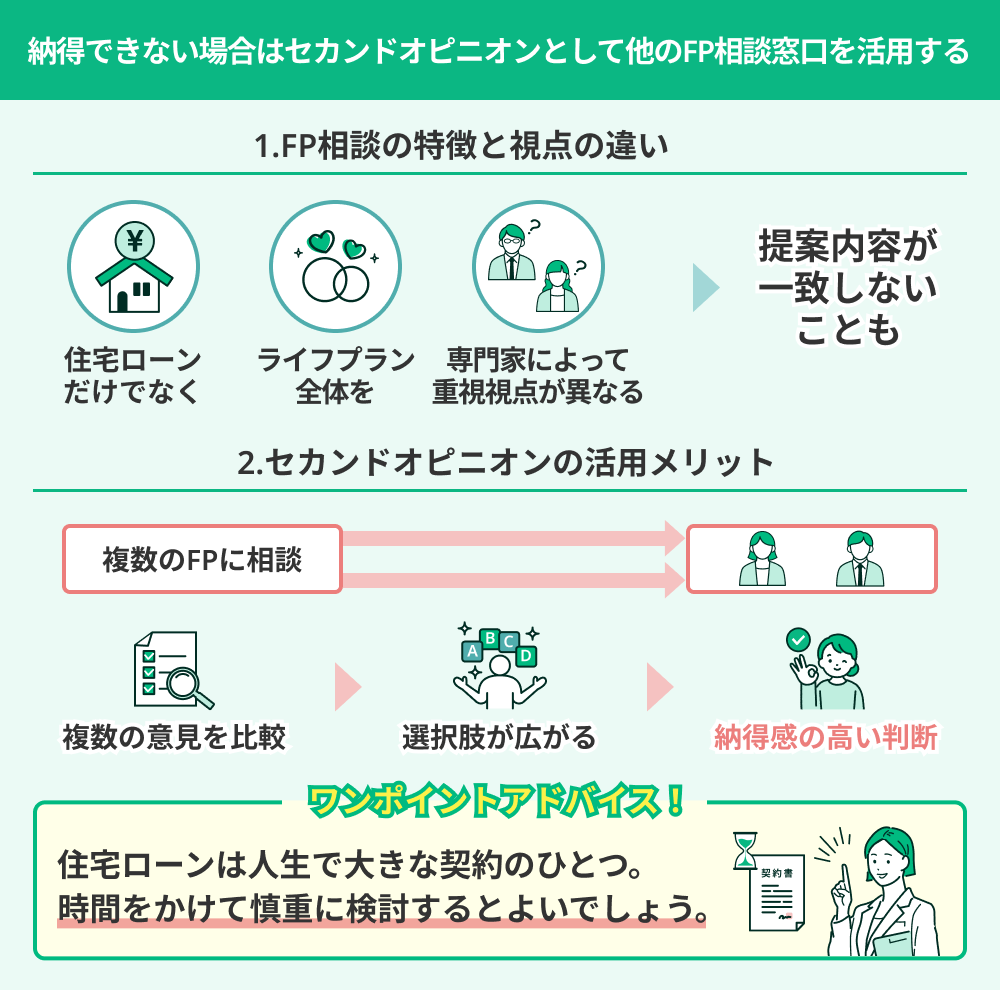

納得できない場合はセカンドオピニオンとして他のFP相談窓口を活用する

FP相談では、住宅ローンだけでなくライフプラン全体を見据えたアドバイスを受けられます。ただし、何を重視するかは専門家によって異なり、提案内容が必ずしも一致するとは限りません。

提案に納得できない場合や、別の視点を得たい場合は、複数のFPに相談する「セカンドオピニオン」を活用するのがおすすめです。複数の意見を比較することで、選択肢が広がり、より納得感の高い判断が可能になります。

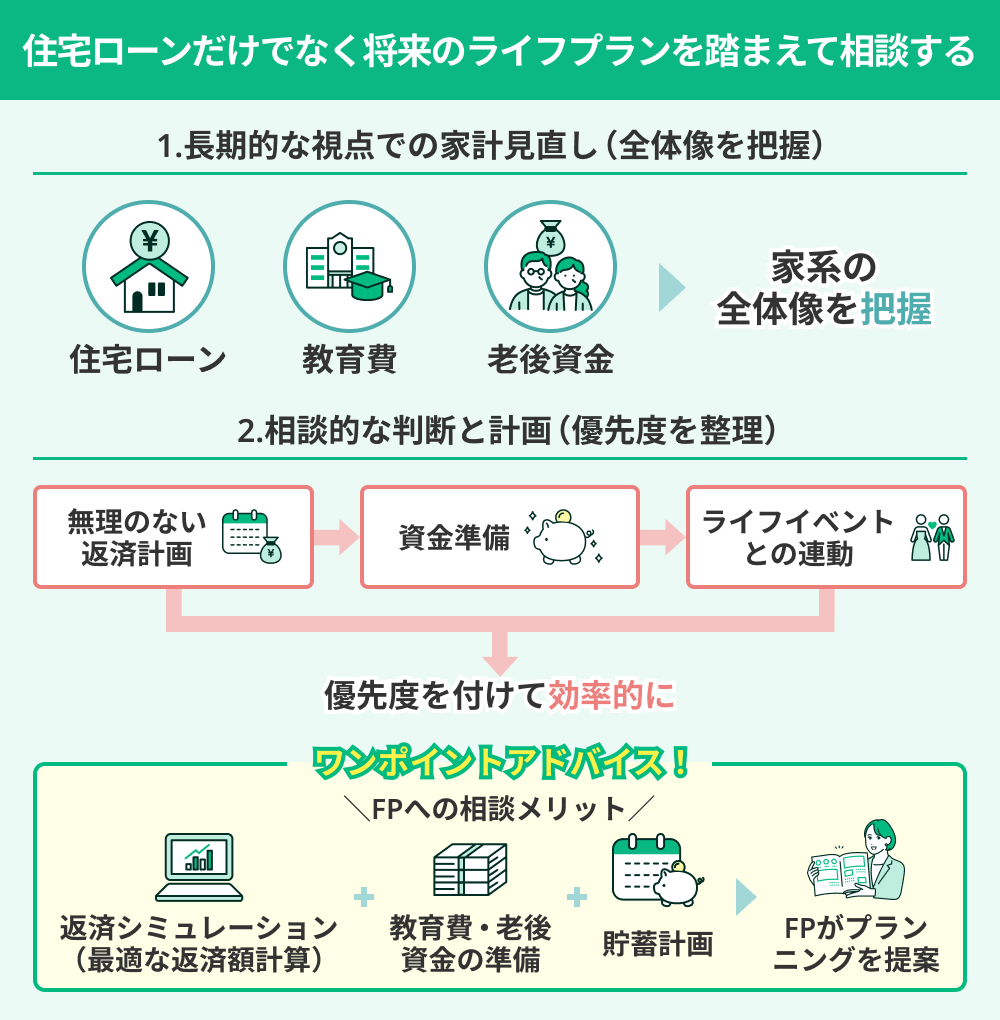

住宅ローンだけでなく将来のライフプランを踏まえて相談する

住宅ローンの相談は、将来のライフプラン全体を踏まえて検討することが重要です。教育費や老後資金など長期的な視点で家計を見直せば、無理のない返済計画や資金準備が可能になります。

住宅ローンは返済期間が長いため、資金計画やライフイベントとの連動を前提に総合的に判断することが欠かせません。

【FP座談会】こんなはずじゃなかった!?住宅ローン相談の落とし穴<金利編>

「住宅ローンの金利、変動と固定どちらを選べばいいの?」

多くの方が直面するこの疑問ですが、実際には金利選択を誤って後悔するケースが後を絶ちません。返済額が増えて家計が苦しくなったり、逆に“安心”を優先したことで割高なローンを抱えてしまったり…。

今回はFPが実際に見てきた“金利の失敗例”を、座談会形式でご紹介します。

奥山FPの経歴はこちら▼

奥山FPの経歴はこちら▼

加藤FPの経歴はこちら▼

加藤FPの経歴はこちら▼

変動金利の落とし穴

住宅ローンの金利を選ぶとき、多くの人が「とりあえず安いから変動金利でいいかな」と考えがちです。 しかし実際には、その安さに飛びついた結果、将来思わぬ後悔をしてしまうケースも少なくありません。

加藤FP:正直、一番多い失敗は“変動金利が安いから”と深く考えずに選んでしまうことですね。

奥山FP:そうですね。0.3%下がっただけで「月1万円安くなる!」と即決される方も多い。でも35年で考えたら数百万円単位で変わります。

加藤FP:しかも、金利が上昇しても“5年ルール・125%ルール”があるから大丈夫、と思っている方が多いんです。

奥山FP:実際は返済額は変わらなくても、元本がほとんど減らない“利息だけ地獄”になる可能性があるんですよね。

加藤FP:そう。そこに気づかず数年後に“思った以上に残高が減っていない!”と相談に来る方、かなり多いです。

奥山FP:金利が上がる局面では特に要注意。『安いから』だけで選んだ人ほど打撃を受けますね。

固定金利の後悔例

住宅ローンの金利といえば、「変動は怖いから固定にしておけば安心」という考え方をされる方も多いでしょう。

確かに固定金利は返済額が変わらないという安心感がありますが、その分“割高感”を覚えて後悔してしまうケースも少なくありません。

では逆に、固定金利を選んで後悔したケースについて、FPのお二人に伺ってみましょう。

奥山FP:“安心だから固定にした”という方が、後で『低金利が続いて損した』と感じるケースは多いですね。

加藤FP:そうそう。全期間固定は1%以上高いこともあるから、総返済で300万〜500万円多く払う計算になることもあります。

奥山FP:それを“保険料”と割り切れる人はいいんです。でも繰上げ返済を早めにするなら、“固定にする意味あった?”となる。

加藤FP:あと、固定にして安心していたら、結局途中で借り換えを検討する羽目になって“二重にコストがかかった”人もいます。

奥山FP:実際に『変動にしておけば借り換えで対応できたのに』と相談に来たご夫婦、印象的でした。

加藤FP:結局“安心”をどの程度お金で買うか、そこを冷静に考えないと失敗しますね。

その他の金利に関する失敗例

金利の選び方を間違えると、返済額や家計に大きな影響を与えるだけでなく、家庭内の価値観の違いが表面化してしまうこともあります。

実際にどのようなケースで金利選択の失敗が起きたのか、FPのお二人に事例を伺いました。

加藤FP:ある家庭では、子育て中だから支出が増えると考えて“とりあえず変動”にしました。でも数年後に金利上昇で返済額が月2万円増え、教育費を削らざるを得なくなったんです。

奥山FP:逆に、繰上げ返済を5年で予定していたご夫婦が全期間固定にした結果、返済総額が300万円以上多くなってしまいました。

加藤FP:あとは“夫婦で相談せずに決めた”ケース。ご主人が「安心だから固定」と決めたけど、奥さんは「変動で少しでも安くしたかった」と不満が残って揉めてしまった。

奥山FP:ライフプランを共有せずに金利を決めると、家計だけじゃなく夫婦関係にも影響することもあるんですよ。

加藤FP:それぐらい、金利選びは大事な意思決定です。

奥山FP:“誰にでも正解がある”と思わないことが大切ですね。

現役FPが教える金利選択の考え方

ここまで、変動金利や固定金利をめぐる「よくある失敗事例」を見てきました。

最後に大切なのは、どの金利タイプを選ぶかではなく「自分たちのライフプランに合った金利をどう選ぶか」です。では、失敗しないためにはどんな考え方が必要なのでしょうか。

最後に、住宅ローンの金利を選ぶときの正しい考え方について、FPのお二人に伺いました。

加藤FP:まずは“ライフプランにおけるお金の山”を整理すること。教育費、リフォーム、老後資金…。そこに返済額増加がぶつからないかを見る。

奥山FP:それと“借り換えの可能性”も考慮する。最初は変動で、ある程度貯蓄ができたら固定に切り替える方法もあります。

加藤FP:シミュレーションは最低でも3パターン。「全変動」「全固定」「ミックス(夫婦で別金利など)」を試算して比較してほしい。

奥山FP:ネット上の試算ツールだけでは不十分です。世帯年収や将来の昇給率、ライフイベントも加味しないと本当の答えは出ません。

加藤FP:だからこそFP相談で“自分専用のシナリオ”を作るのが一番安心なんです。

奥山FP:金利の損得だけでなく、“生活が破綻しないか”まで見られるのがFPの強みですね。

住宅ローンFP相談窓口での相談事例|体験談を紹介

こちらでは、住宅ローンのFP相談における一般的な相談事例や体験談をご紹介します。

▼FPに相談できる事例5つ

- 住宅購入と子育て費用のバランスに関する相談(30代女性)

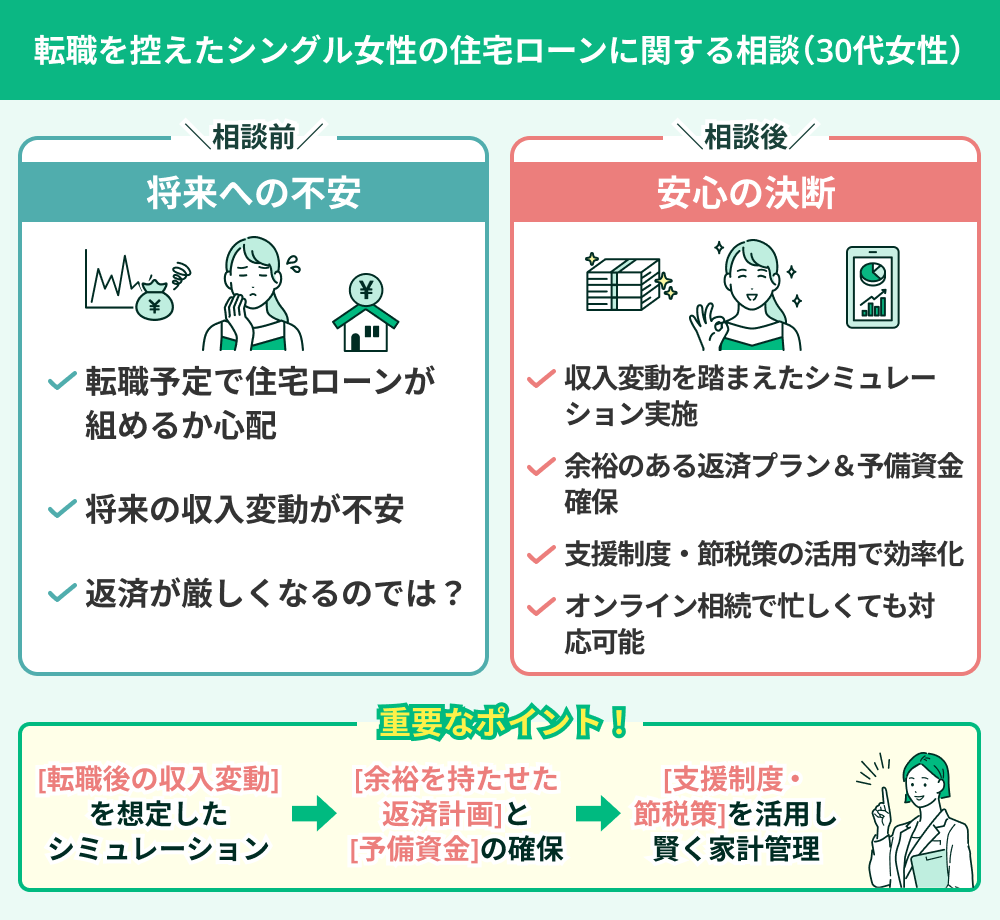

- 転職を控えたシングル女性の住宅ローンに関する相談(30代女性)

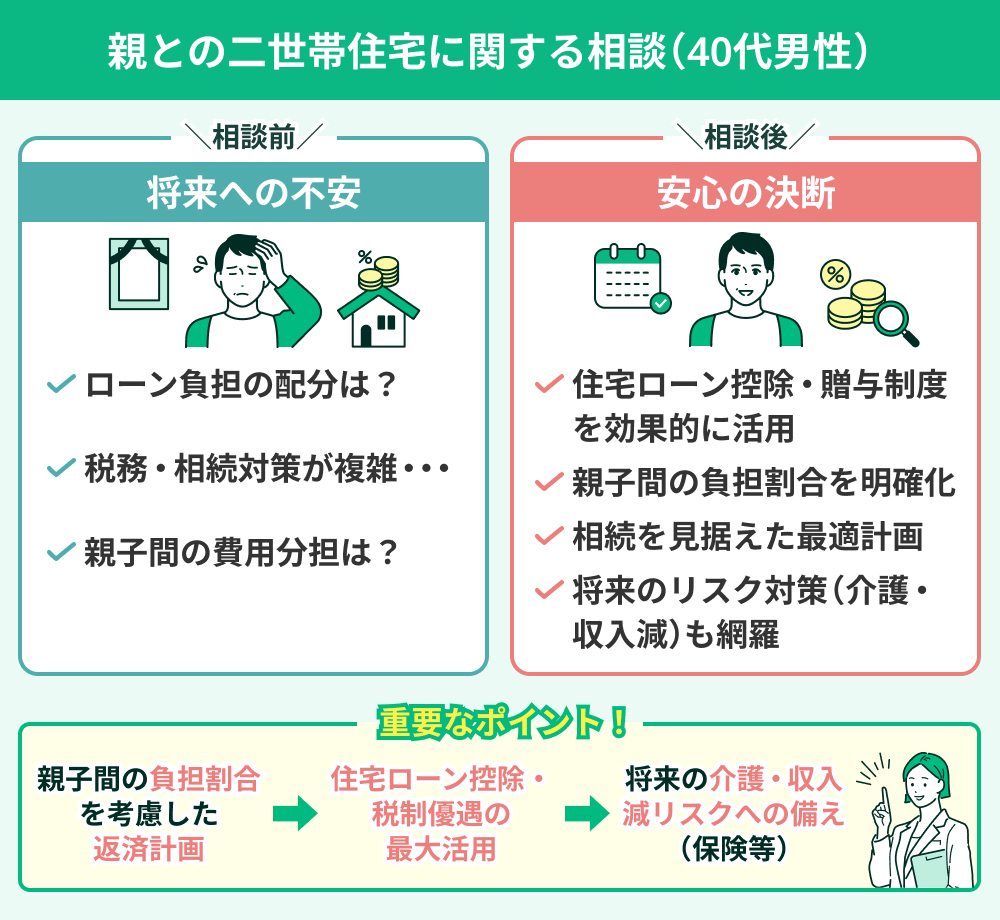

- 親との二世帯住宅に関する相談(40代男性)

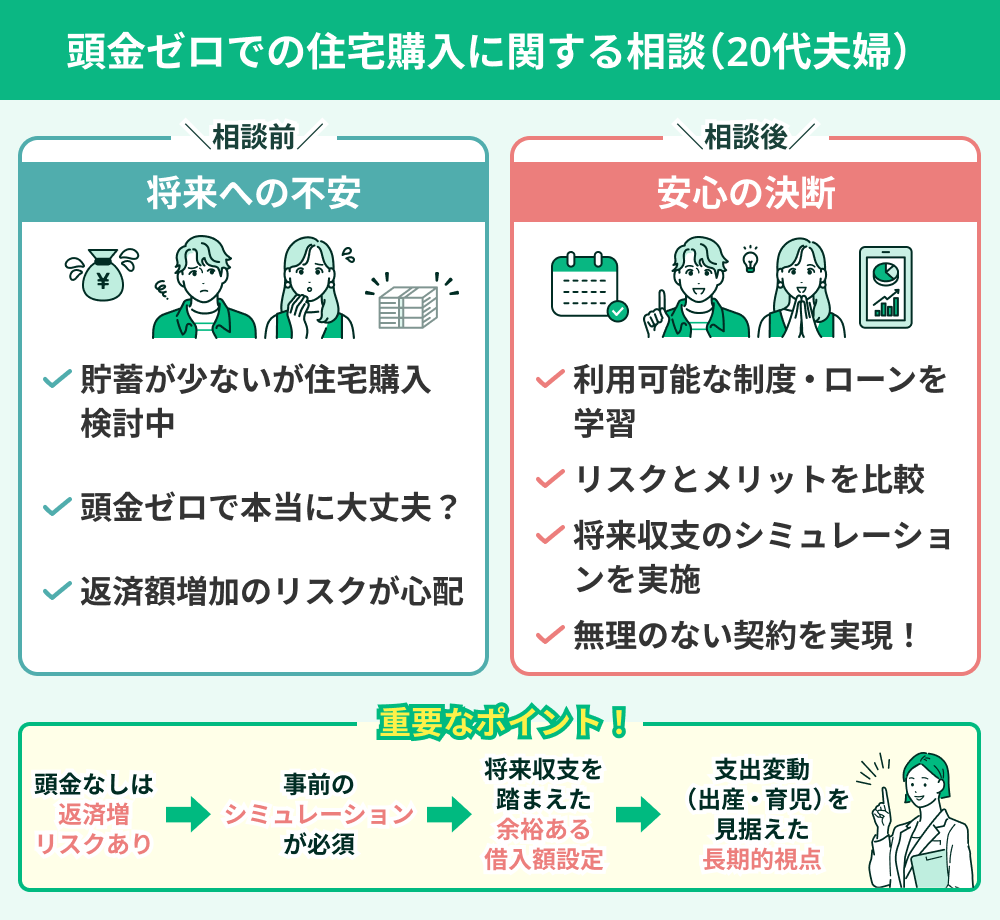

- 頭金ゼロでの住宅購入に関する相談(20代夫婦)

- 住宅ローンの借り換えに関する相談(50代夫婦)

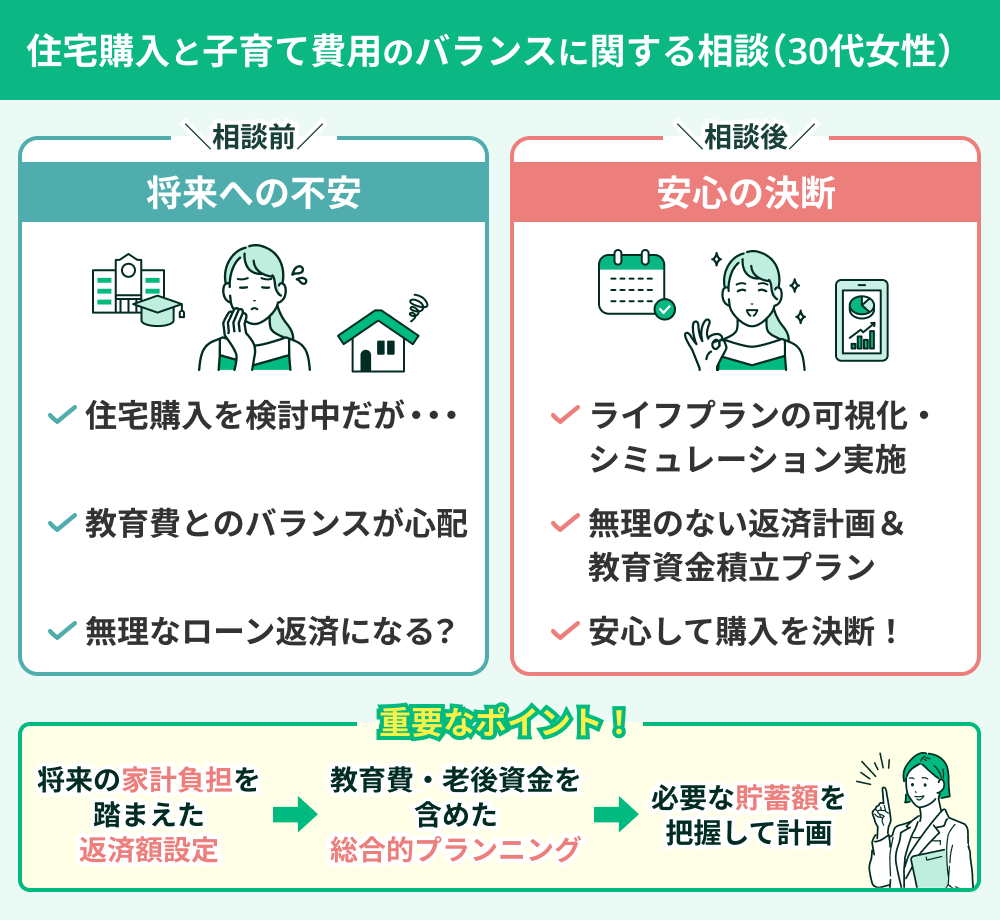

住宅購入と子育て費用のバランスに関する相談(30代女性)

共働き30代夫婦が住宅購入を検討する中、教育費とのバランスに不安を感じFPへ相談。

ライフプランを可視化し、住宅ローン返済シミュレーションを実施した結果、無理のない返済計画と教育資金の積立プランが整い、安心して購入を決断できました。

転職を控えたシングル女性の住宅ローンに関する相談(30代女性)

親との二世帯住宅に関する相談(40代男性)

親との同居を機に二世帯住宅を検討した40代男性が、ローン負担の配分や税務、相続対策についてFPに相談。

住宅ローン控除や贈与制度を効果的に活用し、家族全体に最適な計画を立てることができました。

頭金ゼロでの住宅購入に関する相談(20代夫婦)

貯蓄が少ない状態で住宅購入を検討していた20代夫婦がFPに相談。

頭金ゼロで利用可能な制度やローン商品を学び、リスクとメリットを比較したうえで、将来の収支計画を踏まえた無理のない契約を実現しました。

住宅ローンの借り換えに関する相談(50代夫婦)

金利変動を機に借り換えを検討した50代夫婦がFPに相談。

現在の条件と借り換え後のシミュレーションを比較した結果、総返済額が数百万円単位で削減可能であることが判明し、有利な条件で借り換えを実現しました。

【番外編】住宅ローンの相談ができるFP相談窓口一覧

| 店舗名 | 日本FP協会 (本部) | SUUMO 家とお金の相談 | 保険チャンネル | オカネコ | モゲチェック | FP住宅相談ネットワーク | マネプロ | 家計の窓口 | マネーフォワード | 七福計画株式会社 |

|---|---|---|---|---|---|---|---|---|---|---|

| 住所 | 東京都港区虎ノ門4-1-28 虎ノ門タワーズオフィス5F | - | - | 東京都中央区日本橋兜町9-1 兜町第2平和ビル FinGATE BLOOM 4F | 東京都千代田区大手町1-6-1 | - | 東京都足立区西新井栄町1-20-1 アリオ西新井1F (西新井店) | 神奈川県横浜市中区不老町1-2-1 中央第6関内ビル11階 | 東京都港区芝浦3-1-21 msb Tamachi 田町ステーションタワーS 21F | 東京都港区赤坂2-22-18 福吉町アネックスビル2F |

| アクセス | 日比谷線 神谷町駅(4b出口)徒歩5分 | - | - | 東京駅 徒歩14分 | 東京駅 徒歩8分 | - | 西新井駅 徒歩8分 | 関内駅 徒歩2分 | 田町駅 徒歩4分 | 乃木坂駅 17分 |

| 営業時間 | 10:00~16:00 (15:30受付終了) | 10:00~19:00 | 10:00~19:00 | 9:00~17:00 | - | 9:00~22:00 | 10:00~19:00 | 10:00~17:00 | - | - |

| 定休日 | 土日・祝日・年末年始 | 水曜日、年末年始 | 水曜日、年末年始 | 土日・祝日 | - | - | - | 土日祝 (予約可) | - | - |

| 電話番号 | 0120-211-748 | 0120-204-017 | 0120-994-219 | 03-6452-5757 | - | 0120-012-400 | 0120-810-699 | 045-228-7482 | - | 03-5114-6886 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※くわしくは公式サイトから直接お問い合わせください。

【まとめ】おすすめの住宅ローンFP相談窓口

マネーキャリアでは専門家について以下の内容を確認することができます。