この記事の監修者 谷川 昌平 フィナンシャルプランナー

株式会社Wizleap 代表取締役。東京大学経済学部で金融を学び、金融分野における情報の非対称性を解消すべく、マネーキャリアの編集活動を行う。ファイナンシャルプランナー、証券外務員を取得。メディア実績:<テレビ出演>テレビ東京-テレ東「WBS」・テレビ朝日「林修の今知りたいでしょ!」

>> 谷川 昌平の詳細な経歴を見る

この記事の目次

- 住宅ローンは籍を入れていない状態(事実婚)でも組める?

- 籍を入れる予定であることが証明できれば組みやすい

- フラット35なら籍を入れてない状態でも組める可能性が高い

- 以前と比べて同性婚や事実婚が世間的に認められるようになってきている

- 住宅ローンを籍を入れてない状態(事実婚)で組む方法

- ペアローン

- 収入合算(連帯保証型・連帯債務型)

- 住宅ローンを籍を入れていない状態(事実婚)で組むメリット

- 住宅ローンを籍を入れていない状態(事実婚)で組むデメリット

- 住宅ローンを籍を入れていない状態(事実婚)で組む際の注意点

- 持分割合(物件の所有権の割合)を明確化しておく

- 将来的な関係変化への備えをしておく

- 団体信用生命保険の加入範囲の確認をしておく

- 税務上の取り扱いの確認をしておく

- 籍を入れていない状態(事実婚)で住宅ローンを組む際に用意するべき書類

- 公正証書

- パートナーシップ証明書

- 籍を入れていない状態(事実婚)で住宅ローンを組む際におすすめのサービス

- 住宅ローンに関する相談が何度でも無料:マネーキャリア(丸紅グループ)

- まとめ:住宅ローンを籍を入れていない状態(事実婚)や入籍前でも組める?

住宅ローンは籍を入れていない状態(事実婚)でも組める?

- 籍を入れる予定であることが証明できれば組みやすい

- フラット35なら籍を入れてない状態でも組める可能性が高い

- 以前と比べて同性婚や事実婚が世間的に認められるようになってきている

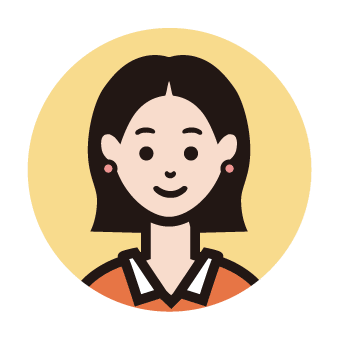

籍を入れる予定であることが証明できれば組みやすい

籍を入れる予定であることが証明できれば住宅ローンを組める可能性が高いです。

なぜなら、金融機関は、婚約解消になった場合に返済が滞ってしまうリスクを避けたいからです。

そのため、2人が籍を入れる予定であることを証明してもらうために、金融機関によっては話を進める前に「婚約証明書」や「婚姻に関する同意書」などを提出する必要があります。

ただし、住宅ローンの審査は入籍が条件となるため、ローン契約時までに、入籍したことがわかる公的書類の提出が必要です。

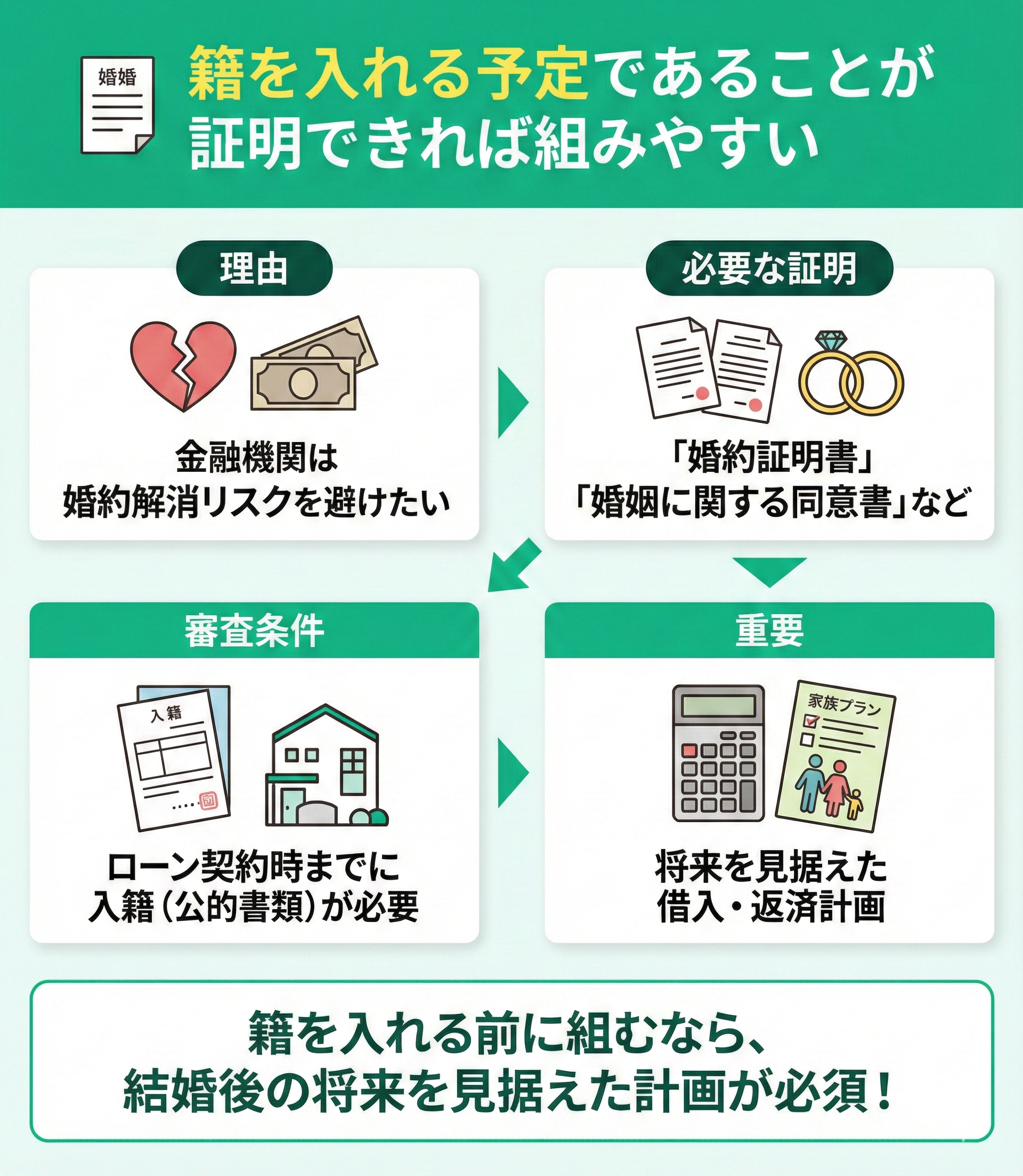

フラット35なら籍を入れてない状態でも組める可能性が高い

フラット35では入籍前でも住宅ローンの契約が可能です。

フラット35とは、完済まで金利が変わらない長期固定金利タイプの住宅ローンです。一般的な住宅ローンでは利用が難しい、アルバイトや個人事業主の方も利用できるメリットがあります。

そんなフラット35では、2人の収入を合算して住宅ローンを組むことができます。

収入を合算できる人の条件を見てみると、「配偶者(婚約者、内縁関係にある方または同性パートナーの方を含みます。)」とあります。

よって、籍を入れてない状態でも、フラット35であれば2人の収入を合算してローンを組める可能性が高いといえます。

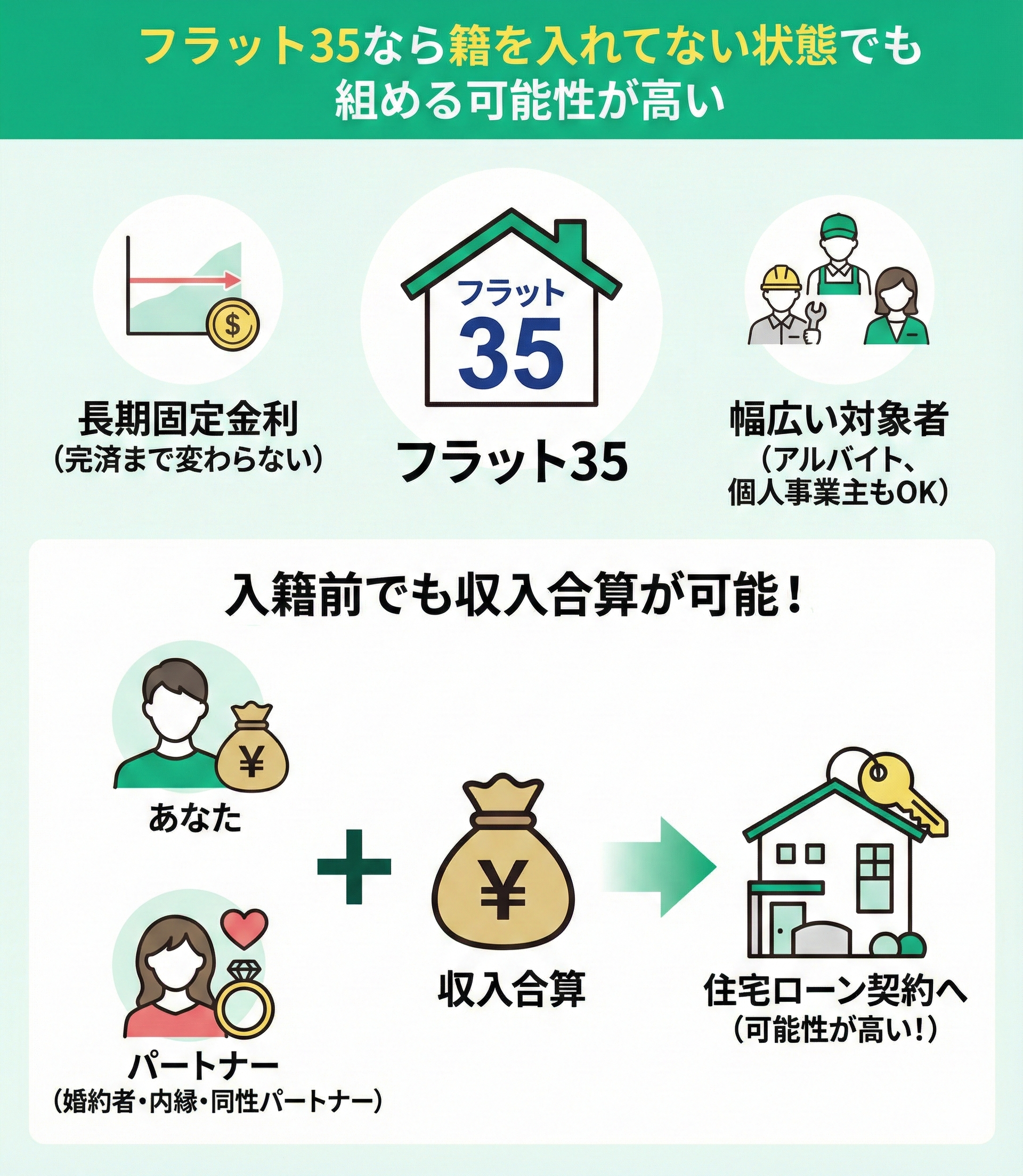

以前と比べて同性婚や事実婚が世間的に認められるようになってきている

最後に押さえておきたいのが現在は同性婚や事実婚が認められている最中ということ。

籍を入れて婚姻関係になる「夫婦」以外にも多様な形のパートナーシップを認める動きが広がっています。

内閣府男女共同参画局が令和4年2月に発表した「地方公共団体におけるパートナーシップに関する制度の状況」では、2022年1月時点で147の自治体がパートナーシップ制度を導入していると発表しました。

岐阜県では、令和5年9月1日から「パートナーシップ宣誓制度」の導入を始め、同性同士や事実婚のカップルを、自治体が「家族」として公的に証明することとしました。

宣誓した証として、受領証が発行され、公営住宅の入居などの行政サービスや、住宅ローンにおいて配偶者の定義にパートナーを含めることなどが受けられます。

こうした動きによって、籍を入れていないパートナーでも住宅ローンを組めるようになってきているといえます。

住宅ローンを籍を入れてない状態(事実婚)で組む方法

住宅ローンを籍を入れてない状態(事実婚)で組む方法として、以下2つ紹介します。

- ペアローン

- 収入合算(連帯保証型・連帯債務型)

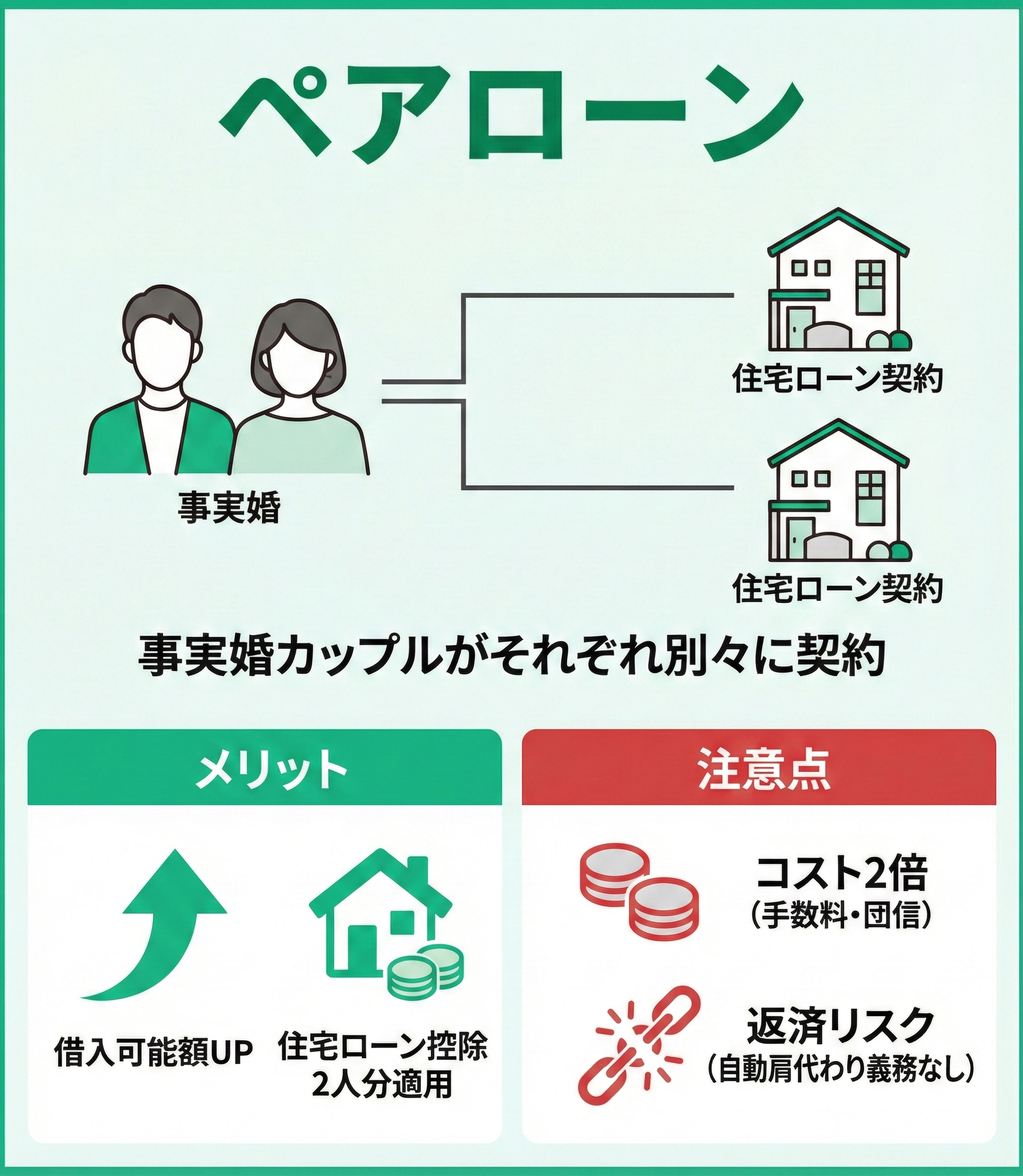

ペアローン

まず一つ目のペアローンは、事実婚カップルがそれぞれ別々に住宅ローンを契約する仕組みです。

双方がそれぞれの名義でローンを組むため、借入可能額を増やせるメリットがあります。

また、どちらにも住宅ローン控除が適用される可能性がある点も大きな特徴です。

一方で、2本のローン契約が必要になるため、手数料や団信(団体信用生命保険)の加入など、コストが2人分かかる点には注意が必要です。

さらに、どちらか一方が返済できなくなった場合、もう一方が自動的に肩代わりする義務はないため、将来のリスクも含めて長期的な視点で検討しましょう。

収入合算(連帯保証型・連帯債務型)

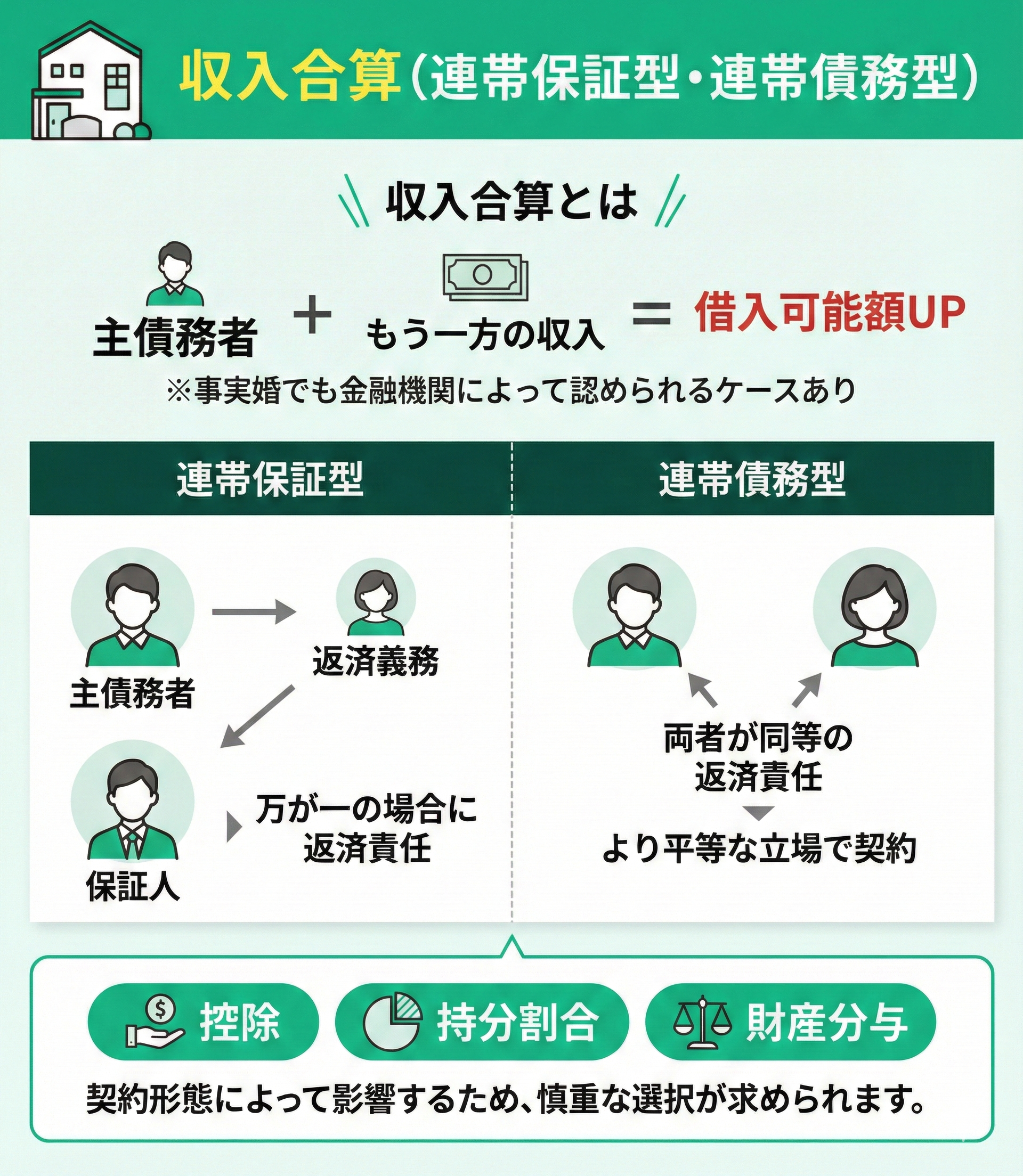

二つ目の収入合算とは、一方が主債務者となり、もう一方の収入を合算して借入可能額を増やす方法です。

事実婚の場合でも、金融機関によっては収入合算が認められるケースがあります。

合算の形式には以下2種類があり、それぞれ責任の範囲が異なります。

- 連帯保証型:返済義務が主債務者にある一方、万が一の場合に保証人が返済責任を負う

- 連帯債務型:両者が同等の返済責任を負うため、より平等な立場でローンを契約することが可能

契約形態によって、控除や持分割合、将来的な財産分与にも影響するため、慎重な選択が求められます。

住宅ローンを籍を入れていない状態(事実婚)で組むメリット

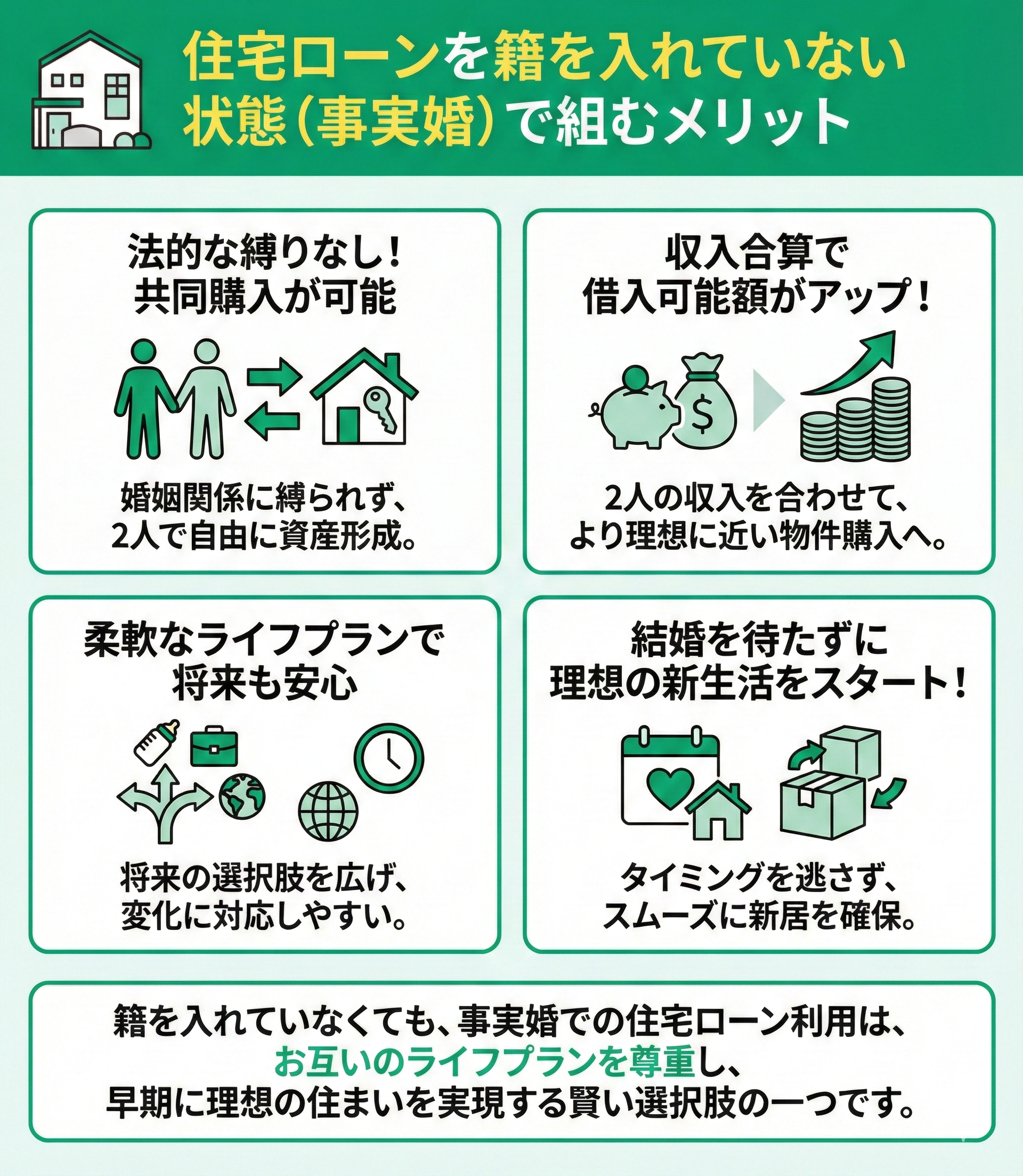

住宅ローンを籍を入れていない状態(事実婚)で組むメリットとして以下が挙げられます。

- 法的な縛りを避けながら共同購入が可能

- 借入可能額が増加する

このように籍を入れていない状態でも婚姻関係に縛られずに資産形成ができるため、将来のライフプランに柔軟性を持たせたいカップルには適した選択肢といえます。

また、2人の収入を合算することで借入可能額が大きくなり、より理想に近い物件を選ぶ余地が広がります。

結婚のタイミングを待たずに住宅を確保することで、新生活のスタートもスムーズに切ることができます。

住宅ローンを籍を入れていない状態(事実婚)で組むデメリット

- 金融機関の選択肢が限定される

- 関係解消時に複雑な手続きが発生する

- 法廷相続人ではないため物件の相続ができない

住宅ローンを籍を入れていない状態(事実婚)で組む際の注意点

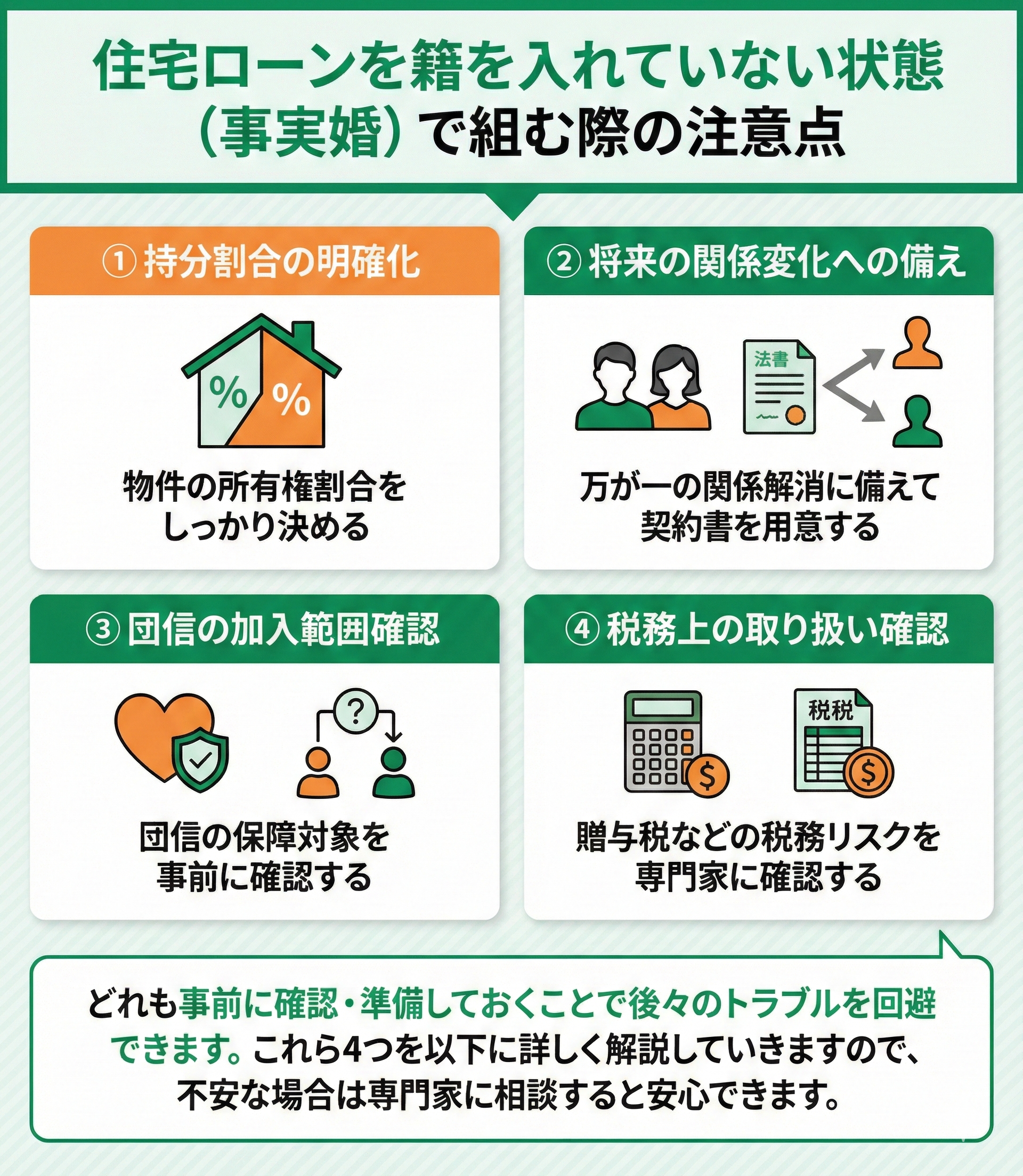

住宅ローンを籍を入れていない状態(事実婚)で組む際の注意点として、以下4つ紹介します。

- 持分割合(物件の所有権の割合)を明確化しておく

- 将来的な関係変化への備えをしておく

- 団体信用生命保険の加入範囲の確認をしておく

- 税務上の取り扱いの確認をしておく

持分割合(物件の所有権の割合)を明確化しておく

ペアローンや連帯債務などで住宅を共同購入する際、FPの視点で最も注意を促したいのが「持分割合」の決定です。

ここを安易に決めてしまうと、実際の資金負担額(頭金+ローン返済額)と登記上の割合にズレが生じ、税務署から「差額分は相手への贈与である」とみなされ、思わぬ贈与税が課税されるリスクがあります。

また、将来的な離婚や相続といったライフスタイルの変化が生じた際も、曖昧な持分は財産分与における深刻なトラブルを招きかねません。

大切な資産を守るためにも、「誰がいくら資金を負担したか」を正確に反映させて登記するよう、契約前から入念にシミュレーションしておきましょう。

将来的な関係変化への備えをしておく

事実婚のごカップルが住宅購入を検討される際、FPとして必ずアドバイスしているのが「万が一、パートナー関係が解消された場合の出口戦略」です。

幸せな購入時には想像したくないことかと思いますが、長い人生において価値観の変化や別離の可能性は誰にでもあり得ます。法的な離婚手続きが存在しない事実婚だからこそ、資産である不動産をどう扱うか、冷静な取り決めが不可欠です。

具体的には、以下の点についてあらかじめ話し合っておきましょう。

- 物件は売却して現金化するか、どちらかが買い取るか

- 買い取る場合の評価額や、相手への精算金の算出方法

- 残った住宅ローンの負担割合や名義変更の手順

重要なのは、これらを口約束だけで終わらせないことです。言った言わないのトラブルを避け、双方の資産を守るためにも、公正証書のような法的効力のある書面に残しておくことを強くおすすめします。

事前のルール作りは決してネガティブな行為ではありません。将来の不安を解消し、お互いが安心して共に暮らすための「信頼の証」とお考えください。

団体信用生命保険の加入範囲の確認をしておく

事実婚のごカップルが住宅ローンを組む際、物件選び以上に慎重になっていただきたいのが「団体信用生命保険(団信)」の取り扱いです。

団信は契約者の身に万が一があった際に残債をゼロにする仕組みですが、契約形態によって保障の範囲は大きく異なります。たとえばペアローンを利用した場合、パートナーに不幸があってもご自身のローン残債は無くならない点には十分な注意が必要です。

お互いに何かあった際、本当に団信の保障だけで住まいを守りきれるでしょうか。事前に詳細なシミュレーションを行い、不足分は民間の生命保険を組み合わせるなど、家計全体でのリスクヘッジを検討しておきましょう。

税務上の取り扱いの確認をしておく

事実婚のご夫婦がおふたりでマイホームを購入される場合、事前に必ず確認しておきたいのが税金に関するルールです。

特に次の3点は、一般的な法律婚のケースとは勝手が異なる場合があるため注意が必要です。

- 住宅ローン控除の適用要件

- 不動産取得税

- 固定資産税の負担割合

例えば住宅ローン控除は、住民票の状況や共有名義の扱いによって適用の可否が分かれるなど、判断が複雑になるケースも少なくありません。また、税金の負担額と不動産の持分割合が一致していないと、差額分が贈与とみなされ、贈与税が発生するリスクもあります。

事実婚における不動産購入の税務判断は非常に専門性が問われます。後々のトラブルを未然に防ぐためにも、おふたりだけで判断せず、FPや税理士などの専門家に相談しながら計画を進めることを強くおすすめします。

籍を入れていない状態(事実婚)で住宅ローンを組む際に用意するべき書類

籍を入れていない状態で住宅ローンを組む際に用意するべき書類をご紹介します。

金融機関は住宅ローンを組む際の「連帯保証人」の関係を二親等以内の親族に限定しています。

そのため、籍を入れてない事実婚や同性パートナーは、一般的に連帯保証人として認められていません。

しかし、近年、以下の書類を準備することができれば、同性パートナーを配偶者の定義に含む金融機関が増えています。

- 公正証書

- パートナーシップ証明書

公正証書

合意契約は解消するときも、片方が勝手に取消すことはできず、原則として2人の同意が必要です。

2つの公正証書があれば、次で解説するパートナーシップ証明書を発行できる自治体もあります。

パートナーシップ証明書

もう1つの書類が、自治体が発行する「パートナーシップ証明書」です。

パートナーシップ証明書は、自治体が同性カップルの関係を「婚姻相当に認める」ことを証明した書類のことです。

渋谷区では、前述した公正証書も含めた2つの書類がなければ証明書の発行はできませんが、公正証書を必要としない自治体がほとんどです。

自治体によって、証明書発行の条件は違いますので、住まいの自治体が証明書を発行しているか、発行のための条件はあるのかなどを事前に確認しておきましょう。

パートナーシップ証明書で住宅ローンを組むことができる金融機関があるかどうかもチェックする必要があります。

籍を入れていない状態(事実婚)で住宅ローンを組む際におすすめのサービス

籍を入れていない状態(事実婚)で住宅ローンを組みたいときは、借入をする前に事前に気をつけておきたい点を検討することも大切です。

特に今後のライフプランを考慮した上での借入額や頭金の返済は間違えることができません。

そうはいっても住宅ローンの契約には様々な専門知識が必要であり、自分達で全てを決定するのは難しいですよね。

そこでお金やライフプランの専門家であるファイナンシャルプランナー(FP)に相談をするのがおすすめ。

FPに相談すると、お金の専門家の立場から、住宅ローンの審査だけでなく相談者の収入や資産状況などに応じたライフプランを設計してくれます。

特にマネーキャリアでは独自のスコアリングで厳選されたFPに無料で何度でもお金に関する相談をすることができ、多くの方が利用しています。

住宅ローンに関する相談が何度でも無料:マネーキャリア(丸紅グループ)

住宅ローンに関する全ての悩みをオンラインで解決できる

マネーキャリア:https://money-career.com<マネーキャリアのおすすめポイントとは?>

・お客様からのアンケートでの満足度や実績による独自のスコアリングシステムで、優秀なFPのみを厳選しています。

・保険だけではなく、資産形成や総合的なライフプランの相談から最適な解決策を提案可能です。

・担当する専門家のFP資格保有率は100%であり、満足度98.6%、相談実績も100,000件以上を誇ります。

<マネーキャリアの利用料金>

マネーキャリアでは、プロのファイナンシャルプランナーに「無料で」「何度でも」相談できるので、相談開始〜完了まで一切料金は発生しません。

まとめ:住宅ローンを籍を入れていない状態(事実婚)や入籍前でも組める?

住宅ローンは籍を入れてない状態(事実婚)や入籍前でも組めるのかということをテーマに見てきました。

結論として、籍を入れてない状態の事実婚や、同性パートナーでも住宅ローンを組むことは可能であり、収入合算やペアローンなどの方法があります。

一方で、籍を入れる前の状態はライフステージの早い段階であり、その後の生活に負担がかかりすぎない借入金額の設定が重要。

そこで、

マネーキャリアのように「無料で何度でも住宅ローンに関して相談できるサービス」を使うと、将来のライフプランも踏まえた住宅ローンを組むことができます。

無料登録は1分で完了するので、ぜひマネーキャリアを使い、理想の住宅に住む準備を始めていきましょう。