こうした不安を抱えている方は少なくありません。

「本審査に通ったから、もう転職しても大丈夫」と思い込んでしまうのは、非常に危険な誤解です。住宅ローンの契約(金銭消費貸借契約)から融資実行(引き出し)までの間に転職した場合、銀行は「審査時の属性が変わった」とみなし、再審査を要求するのが通例です。

決して「即無効」ではありませんが、以下のポイントを正しく理解しておく必要があります。

転職した際に住宅ローンが組める目安は、転職後1年(できれば3年)とされていますが、実際の審査では、勤続年数そのものよりも収入の安定性や職種の継続性が重視されます。

この記事では、

- 住宅ローンは転職後いつから申し込めるのか

- 本審査後に転職してしまった場合の正しい対処法

- 審査に通るために今すぐできる具体的な対策

といったポイントを、お金の専門家であるFP(ファイナンシャルプランナー)の視点から、わかりやすく解説します。

自分のケースは大丈夫か整理したい方は、ぜひ参考にしてください。

内容をまとめると

- 住宅ローンの本審査後に転職しても、すぐに契約が無効になるわけではない

- ただし、融資実行前の転職は再審査対象となり、年収・雇用形態・試用期間の有無が大きく影響する

- 住宅ローン申し込みの目安は転職後1年(できれば3年)、重要なのは勤続年数より収入の安定性

- ケースによって結果は大きく異なるため、住宅ローンに強いFPに相談することが最短ルート

- 住宅ローンと転職のタイミングで悩んでいる方は、相談実績10万件以上・満足度98.6%のマネーキャリアのFPに相談し、 あなたに合った進め方とリスク対策を確認しておきましょう!

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 転職後、住宅ローンを申し込めるのはいつから?

- 勤続年数の審査基準を銀行別に比較

- 「勤続1年」がボーダーラインとなる理由

- 勤務年数と重ねて確認したい銀行ごとの審査基準

- 審査で落ちる!転職者が絶対にやってはいけない「4つのNG行動」

- NG行動1:ローンの本審査期間中の転職

- NG行動2:転職直後に住宅ローンを申し込む

- NG行動3:年収ダウンや不安定な雇用形態の転職

- NG行動4:カードローンやリボ払いの残債を放置する

- 勤続年数以外で銀行が見る「5つの重要なポイント」

- ポイント1:転職による年収の変化

- ポイント2:雇用形態の安定性

- ポイント3:転職理由の合理性

- ポイント4:転職先の企業規模・業績

- ポイント5:転職者自身の属性

- 住宅ローン本審査後に転職してしまった場合のよくあるケース・事例を紹介

- 審査通過後に転職したが問題なかったケース

- 再審査になったが融資が実行されたケース

- 融資が取り消しになったケース

- 転職を申告せずにトラブルになったケース

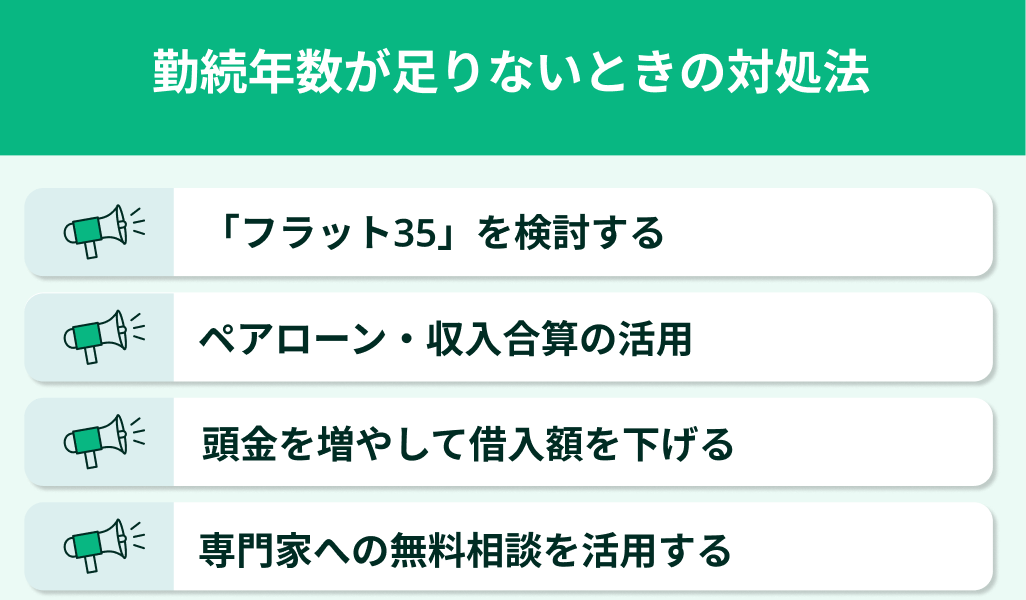

- 勤続年数が足りないときの対処法

- 「フラット35」を検討する

- ペアローン・収入合算の活用

- 頭金を増やして借入額を下げる

- 専門家への無料相談で転職時の住宅ローンをサポート

- 「勤続年数の壁」を乗り越えたいなら、まずはプロに相談!

- 住宅ローンは転職後いつから可能かのまとめ

転職後、住宅ローンを申し込めるのはいつから?

勤続年数の審査基準を銀行別に比較

住宅ローン審査における勤続年数の基準は、金融機関によって異なるため、 転職後すぐに申し込めるかどうかは、どの金融機関を選ぶかで変わることも少なくありません。

| 金融機関の種類 | 勤続年数の目安 | 審査の特徴 |

|---|---|---|

| メガバンク | 3年以上 | 安定性を最重視、転職直後は審査が厳しくなりやすい |

| ネット銀行 | 1〜2年以上 | メガバンクより柔軟、年収や職種の継続性も評価 |

| 地方銀行 | 1〜2年以上 | 地域や取引状況により判断、相談次第で柔軟なケースも |

| フラット35 | 規定なし(例外あり) | 勤続年数より収入の継続性と返済能力を重視 |

このように、勤続年数が短いほど選べる金融機関は限られる傾向にあります。

とくに転職後間もない場合は、メガバンク一本で考えるのではなく、ネット銀行やフラット35を含めて検討することで、住宅ローンを組める可能性が広がります。

「勤続1年」がボーダーラインとなる理由

多くの金融機関で「勤続1年」が一つのボーダーラインとされる理由は、銀行側が重視する収入の安定性を客観的に確認しやすくなる時期だからです。

主に以下の点がチェックされます。

- 前職と転職後の給与の継続性

- 試用期間が終了しているか

- 安定した月収が確認できるか

また、勤続年数が短くても審査に通る人は、次の3つの書類を揃えているケースが多いです。

- 直近1年分の源泉徴収票

- 直近数ヶ月分の給与明細

- 内定通知書や雇用契約書(年収証明のため)

なお、住宅ローン審査において、事前審査では収入書類の提出を求められないことが一般的ですが、本審査では直近3ヶ月分の給与・賞与明細や源泉徴収票などが求められます。

この段階で「安定性」を示せるかどうかが、審査結果を大きく左右します。

しかし、個人で何十もの銀行を比較し、各社の審査基準を突破するための書類を揃えるのは至難の業です。

・「自分の状況で、どこの銀行なら審査に通る確率が高い?」

・「今の年収で、いくらまでなら無理なく借りられる?」

・「審査で不利にならない書類の書き方を知りたい」

こうした不安を抱えているなら、お金のプロへの相談が最短ルートです。

マネーキャリアは、納得いくまで何度でも無料で専門家に相談できる、オンライン相談満足度98.6%※1のサービスです。

・審査に強い専門家が担当: 転職直後の住宅ローンにも詳しいFPが、あなたの状況に最適な銀行をアドバイス。

・完全オンライン・無料: スマホ一つで、自宅にいながらプロの意見が聞けます。

・強引な勧誘なし: 安心して「情報収集」として活用いただけます。

※2025年2月5日現在

勤務年数と重ねて確認したい銀行ごとの審査基準

住宅ローン審査では、同じ勤続年数であっても、金融機関の種類によって評価されやすいポイントには違いが見られます。

次の表に、一般的な傾向を示しました。

| 金融機関 | 勤続年数以外で見られやすいポイント | 審査の考え方の傾向 |

|---|---|---|

| メガバンク | 業種の安定性、企業規模 | 長期的に安定した返済が見込めるかを重視されやすい |

| 地方銀行 | 地域性、取引状況、個別事情 | 数値だけでなく全体を見て判断されることが多い |

| ネット銀行 | LTV(借入比率)、債務負担率などの数値 | 数値条件との適合が重視されやすい |

※住宅ローンの審査基準は原則として公開されておらず、上記は一般的にいわれている傾向を整理したものです。

※実際の判断は、各金融機関や個別の条件によって異なります。

以上から分かるように、勤務先の状況や借入条件によっては、銀行選びを変えるだけで審査結果が変わる可能性もあります。

住宅ローンの事前審査は自己申告で通ることも多いですが、本審査では直近3ヶ月分の明細や源泉徴収票による「裏付け」が厳しく問われます。

この段階で「この人なら貸しても大丈夫だ」と銀行に思わせる準備ができるかどうかが、マイホームの夢を左右します。

審査で落ちる!転職者が絶対にやってはいけない「4つのNG行動」

転職と住宅ローンが重なると、知らないうちに審査上不利な行動を取ってしまうケースがあります。

ここでは、実際に審査落ちやトラブルにつながりやすい代表的なNG行動を4つご紹介します。

NG行動1:ローンの本審査期間中の転職

住宅ローンの本審査期間中に転職する行為は、契約違反と判断される可能性が高く、最も避けるべきNG行動です。

金融機関は、申込時点の勤務先や年収を前提に本審査を行っており、その前提が崩れると審査結果そのものに影響します。

実際には、再審査や承認取り消しとなるケースも少なくありません。

また、不動産の売買契約書には「契約内容に重要な変更が生じた場合、ローン特約の対象外となる」旨が記載されていることが一般的です。

その結果、ローン審査前に支払った手付金が返還されない可能性もあります。

本審査が完了し、融資が実行されるまでは、転職や退職といった勤務状況の変更は控えるべきです。

NG行動2:転職直後に住宅ローンを申し込む

転職直後は勤続年数が極端に短く、収入の安定性を判断する材料が不足しがちです。

そのため、条件自体は問題なくても、「実績不足」として慎重な判断をされやすくなります。

とくに試用期間中の場合は、審査が厳しくなる傾向があります。

転職後すぐに申し込むよりも、少なくとも数ヶ月分の給与実績を積み、雇用が安定していることを示せる状態で申し込むほうが、審査上は有利になりやすいといえます。

NG行動3:年収ダウンや不安定な雇用形態の転職

転職によって年収が下がった場合や、正社員から契約社員・派遣社員などに雇用形態が変わった場合、住宅ローン審査では返済能力を慎重に見られやすくなります。

とくに、年収ダウンと勤続年数の短さが重なると、返済リスクが高いと判断される可能性が高まります。

転職内容そのものが悪いわけではありませんが、住宅ローンを検討している時期は、収入や雇用の安定性がどのように評価されるかを意識することが重要です。

NG行動4:カードローンやリボ払いの残債を放置する

転職とは直接関係ありませんが、カードローンやリボ払いの残債を抱えたまま住宅ローンを申し込むのは大きなマイナス要因です。

これらの借入は債務負担率を押し上げる要素となり、希望額を借りられなかったり、審査自体が厳しくなったりする原因になります。

転職後で収入が安定しきっていない場合は特に影響が大きくなるため、住宅ローンを申し込む前に可能な範囲で整理しておくことが望ましいでしょう。

勤続年数以外で銀行が見る「5つの重要なポイント」

住宅ローン審査では、勤続年数だけで可否が決まるわけではありません。

転職者の場合、収入や雇用の安定性など、複数の要素を総合的に見られる傾向があります。

ポイント1:転職による年収の変化

転職によって年収がどう変化したかは、返済能力を判断するうえで重要な材料になります。

一般的には、年収アップの転職はプラスに評価されやすい傾向があります。

一方、年収が下がっている場合は、返済負担率が上昇するため、慎重に見られるケースが多いといわれています。

ただし、年収が下がっていても、生活費の削減や借入額の調整によって返済の見通しが立つ場合は、一概に不利になるとは限りません。

転職前後の収入差だけでなく、継続的に返済できるかどうかが総合的に判断されます。

ポイント2:雇用形態の安定性

雇用形態も、勤続年数と並んで住宅ローン審査で確認されやすい要素です。

契約社員・派遣社員

正社員との明確な違いとして、雇用期間が限定される点が審査で慎重に見られる傾向があります。審査通過のためには、勤務予定期間の証明など、雇用の継続性を示す補足書類が求められることも。

個人事業主・フリーランス

直近3年分の確定申告が審査で重要な判断材料となります。

収入の継続性や事業の安定性をどう証明できるかが、審査における重要なポイントです。

専門職(医師、弁護士など)

勤続年数が短くても優遇される可能性のある特例があるといわれています。

職種の専門性や将来的な収入見込みが考慮されるケースもありますが、取り扱いは金融機関によって異なります。

ポイント3:転職理由の合理性

転職理由も、審査の中で確認されることがあります。

キャリアアップや収入増加、スキル向上といった前向きで合理的な理由であれば、収入の継続性があると受け取られやすい傾向です。

一方、短期間で転職を繰り返している場合や、理由が曖昧な場合には、将来の安定性について慎重な見方をされることも。

転職理由そのものよりも、転職によって働き方や収入がどのように安定するのかが重視されると考えられます。

ポイント4:転職先の企業規模・業績

転職先の企業についても、一定の確認が行われることがあります。

一般的には、企業規模が大きく、業績が安定している会社のほうが、長期的な雇用が見込めると判断されやすい傾向があります。

ただし、中小企業や設立間もない企業だからといって必ず不利になるわけではありません。

業界の将来性や事業内容、これまでの収益状況などを含めて、総合的に見られるケースもあります。

ポイント5:転職者自身の属性

最後に、転職者本人の属性も重要な判断材料です。

年齢が若いほど返済期間を長く取れる点はプラスに働きやすく、健康状態は団体信用生命保険の加入可否に影響することがあります。

また、カードローンやリボ払いなどの借入状況も、返済能力を判断するうえで見られやすいポイントです。

転職の有無にかかわらず、借入全体のバランスが審査に影響すると考えておく必要があります。

住宅ローン本審査後に転職してしまった場合のよくあるケース・事例を紹介

住宅ローンの本審査通過後から融資実行までの間に転職してしまった場合、その影響は一律ではありません。

転職の内容やタイミングによって、問題なく進むこともあれば、再審査や融資取り消しにつながるケースもあります。

ここでは、一般的に起こり得る代表的なパターンを紹介します。

審査通過後に転職したが問題なかったケース

本審査通過後に転職したものの、結果的に大きな影響が出ないケースもあります。

たとえば、同業種・同職種への転職で、年収や雇用形態がほぼ変わらず、融資実行までに十分な説明と報告が行われた場合です。

このような場合、金融機関から追加書類の提出を求められることはあっても、条件変更や再審査に至らず、そのまま融資が実行されることがあります。

転職内容が審査時の前提と大きく変わらないことがポイントになります。

再審査になったが融資が実行されたケース

転職によって勤務先や雇用条件が変わり、本審査後に再審査となるケースも少なくありません。

たとえば、異業種への転職や試用期間中の入社など、収入の安定性をあらためて確認する必要が生じた場合です。

この場合でも、年収水準が維持されている、雇用契約の内容が明確であるなど、返済能力が確認できれば、再審査を経て融資が実行されることがあります。

早めに申告し、必要な書類をそろえることが重要になります。

融資が取り消しになったケース

一方で、本審査後の転職が原因で、融資が取り消されるケースも起こり得ます。

代表的なのは、年収が大きく下がった場合や、正社員から契約社員・派遣社員などに雇用形態が変わった場合です。

こうした変更により、返済能力が審査時の前提を下回ると判断されると、再審査の結果、融資不可となる可能性があります。

融資実行前であっても、本審査後の転職がリスクになる点には注意が必要です。

転職を申告せずにトラブルになったケース

本審査後に転職した事実を申告せず、そのまま手続きを進めてしまい、トラブルに発展するケースも見られます。

融資実行直前の在籍確認や書類確認の段階で転職が判明し、虚偽申告と受け取られる可能性があります。

その結果、厳しい再審査が行われたり、最悪の場合は契約違反として融資が取り消されることもあります。

本審査後であっても、勤務先や収入に変更があった場合は、速やかに金融機関へ伝えることが重要です。

「すでに転職してしまった」「転職のオファーが来て迷っている」という方は、一刻も早くマネーキャリアのFPに相談してください。

銀行への「正しい伝え方」や、万が一融資が否決されそうな場合の「次に動くべきリカバー策」を、あなたの味方になって一緒に考えてくれます。

勤続年数が足りないときの対処法

勤続年数が基準に満たない場合でも、住宅ローンを完全に諦める必要はありません。

ただし、「ここなら通るかも」と複数の銀行に闇雲に申し込むのは避けるべきです。

短期間に複数の審査落ち履歴が残ると、いわゆる「申し込みブラック」と見なされ、かえって審査に通りにくくなる可能性があります。

ここでは、申し込みブラックを避けながら、勤続年数が足りない場合に検討できる具体的な対処法を紹介します。

「フラット35」を検討する

勤続年数が足りない場合の選択肢として、フラット35を検討する方法があります。

フラット35は、民間ローンと比べて勤続年数の要件が設けられていないため、転職後間もない場合でも検討しやすいとされています。

ただし、勤続年数が問われないからといって、すべてのケースで利用できるわけではありません。

収入の継続性や返済能力は確認されるため、自身の条件で利用可能かどうかを事前に整理したうえで検討することが大切です。

ペアローン・収入合算の活用

単独での借入が難しい場合は、配偶者などの収入を活用する方法もあります。

ペアローンや収入合算を利用すれば、世帯全体の返済能力として評価されるため、勤続年数の不足を補える可能性があります。

ただし、返済責任の範囲や将来のライフプランへの影響も大きくなるため、借入可能額だけで判断せず、無理のない返済計画を前提に検討することが重要です。

頭金を増やして借入額を下げる

頭金を増やし、借入額そのものを抑えることも有効な対処法です。

借入額が少なくなれば、返済負担率が下がり、審査上の評価が改善される可能性があります。

勤続年数が短い場合でも、自己資金を多く用意できれば、返済リスクが低いと判断されやすくなるケースがあります。

購入時期を少し遅らせて資金を準備することも、一つの選択肢です。

専門家への無料相談で転職時の住宅ローンをサポート

勤続年数が足りない状況では、「どの対処法が自分に合っているのか」を見極めることが難しくなりがちです。

その状態で複数の銀行に申し込むと、審査履歴が信用情報に残り、結果的に選択肢を狭めてしまうことがあります。

住宅ローンに詳しいファイナンシャルプランナーに相談すれば、転職状況や収入、家計全体を踏まえて、今取るべき行動を整理できます。

無駄な申し込みを避け、将来的に不利にならない進め方を考えるためにも、早い段階で専門家の意見を確認しておくと安心です。

「勤続年数の壁」を乗り越えたいなら、まずはプロに相談!

転職と住宅ローンが重なると、「今は申し込むべきか」「どの対処法が正解か」を自分だけで判断するのは難しくなります。

マネーキャリアの無料相談では、住宅ローンに詳しいファイナンシャルプランナーが、転職状況や家計、将来のライフプランを踏まえて選択肢を整理してくれます。

相談は何度でも無料で、オンライン完結のため、無理な申し込みを重ねて状況を悪化させる心配もありません。

勤続年数に不安があるからこそ、まずはプロに相談し、今取るべき行動を明確にすることが大切です。

住宅ローンは転職後いつから可能かのまとめ

ここまで、転職後の住宅ローンはいつから可能なのか、そして勤続年数が足りない場合や本審査後に転職してしまった場合の注意点について解説してきました。

結論として、住宅ローンは転職後すぐに必ず組めるわけではありませんが、勤続年数や転職内容次第では可能なケースもあります。

とくに、本審査後から融資実行前に転職してしまった場合は、できるだけ早く金融機関に事実を伝え、指示を仰ぐことが重要です。

一方で、勤続年数が短い状態で闇雲に申し込みを重ねると、かえって審査に不利になる可能性もあります。

こうした悩みは、自分だけで判断するのが難しいものです。

マネーキャリアの無料FP相談では、転職状況や家計、将来のライフプランを踏まえたうえで、今取るべき行動を整理できます。

判断を先延ばしにする前に、一度プロの視点で状況を確認し、後悔のない住宅ローン選びにつなげましょう。