・2軒目の住宅ローンを妻名義にできる条件がわからない

・妻名義で住宅ローンを組むメリットがあるのか知りたい

このようにお悩みではないでしょうか。

結論から言うと、条件次第では2軒目の住宅ローンを妻名義で組むことは可能です。

本記事では、妻名義で住宅ローンを組める仕組みを整理しながら、利用できるケースと注意点をわかりやすく解説します。

2軒目の住宅購入で失敗しないために、ぜひ最後までご覧ください。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 2軒目の住宅ローンを妻名義で組むのは可能?必要な条件5つ

- 妻本人が居住する住宅であること

- 安定した収入があること

- 信用情報がクリーンであること

- 返済負担率が適正範囲内であること

- 団信に加入できる健康状態であること

- 2軒目の住宅ローンのお悩みは無料FP相談で解決しよう!

- 2軒目の住宅ローンを妻名義にするメリット

- 世帯の借入可能額を最大限に活用できる

- 住宅ローン控除を夫婦それぞれで受けられる

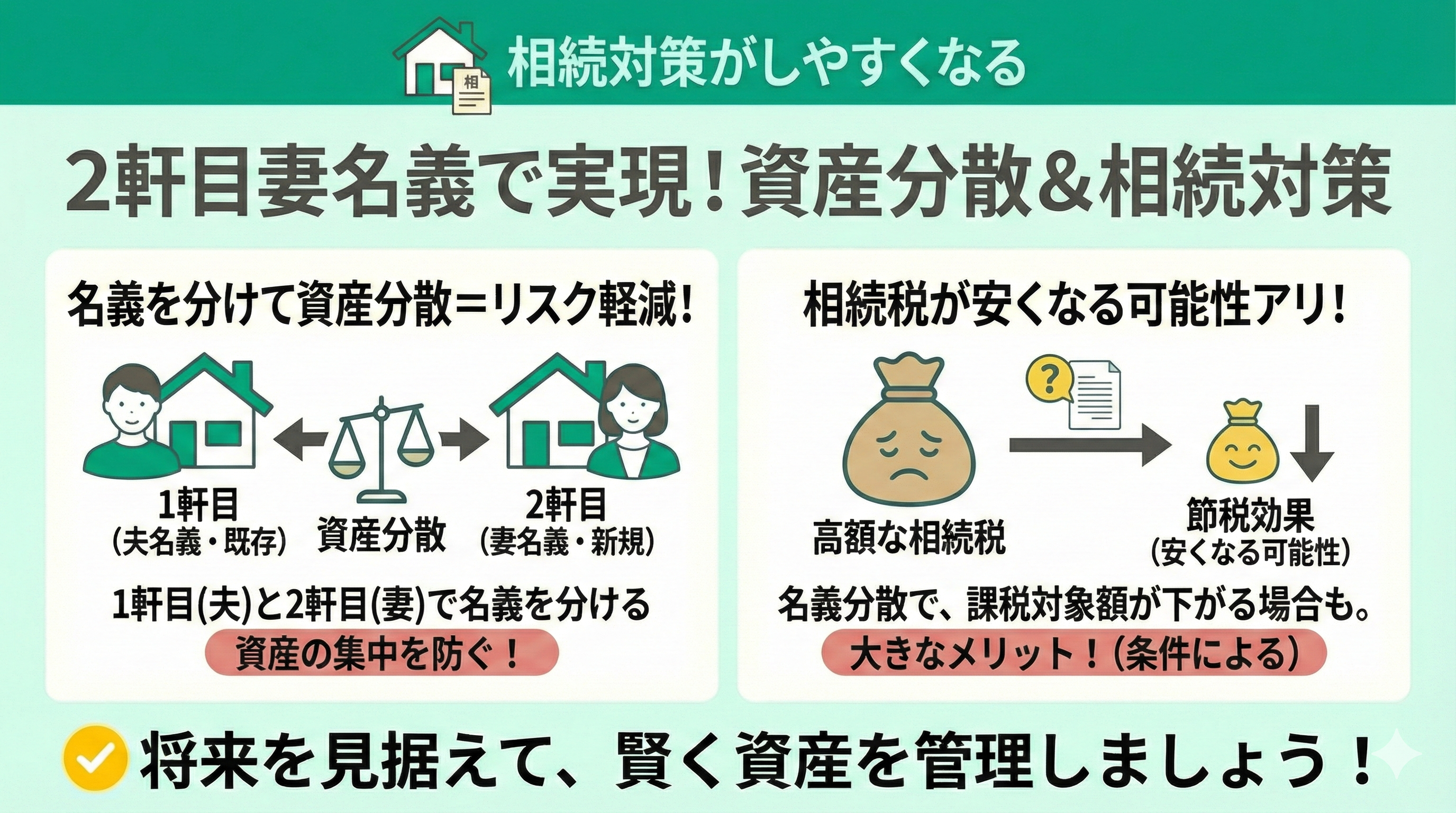

- 相続対策がしやすくなる

- 2軒目の住宅ローンを妻名義にするデメリット

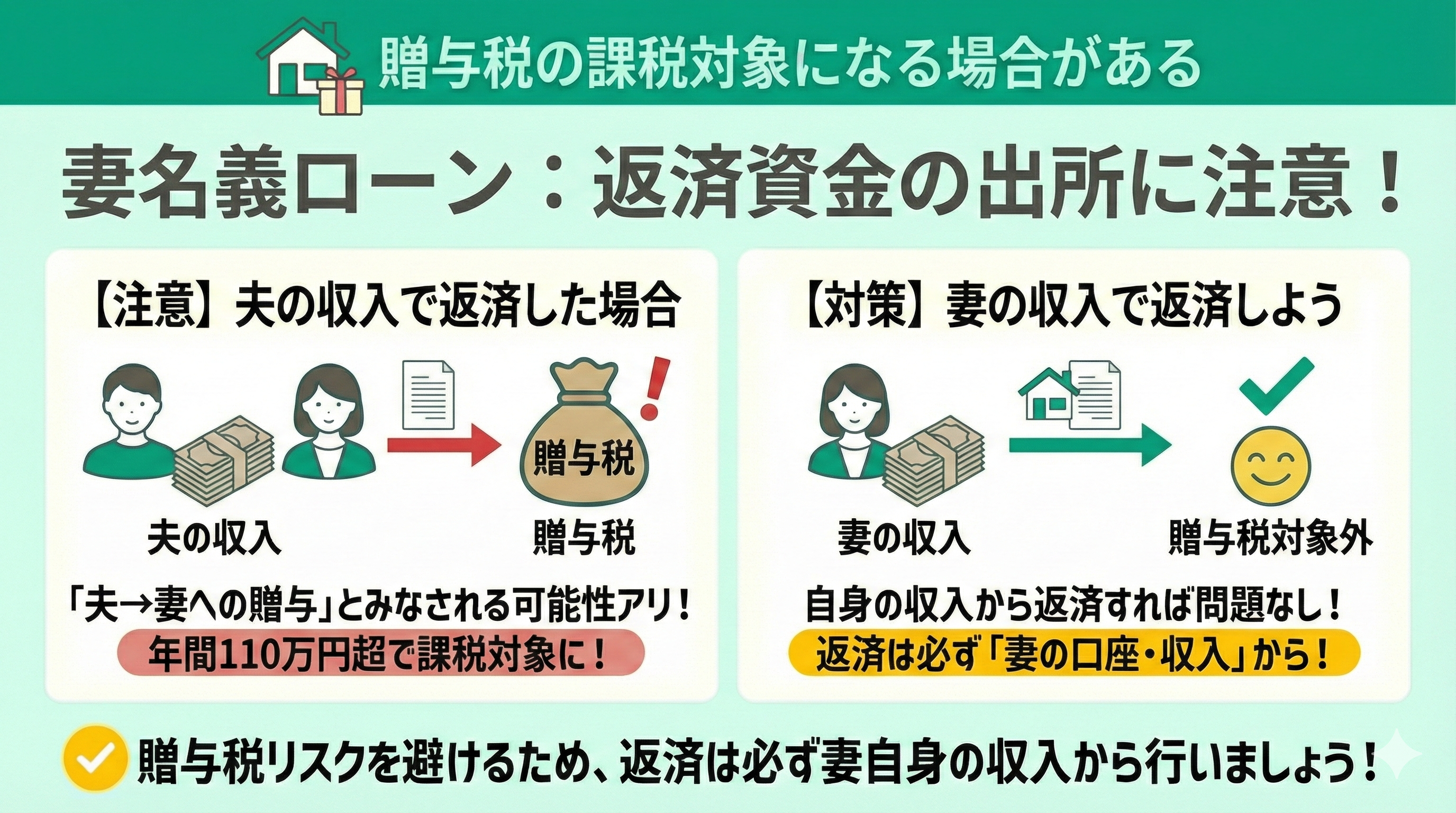

- 贈与税の課税対象になる場合がある

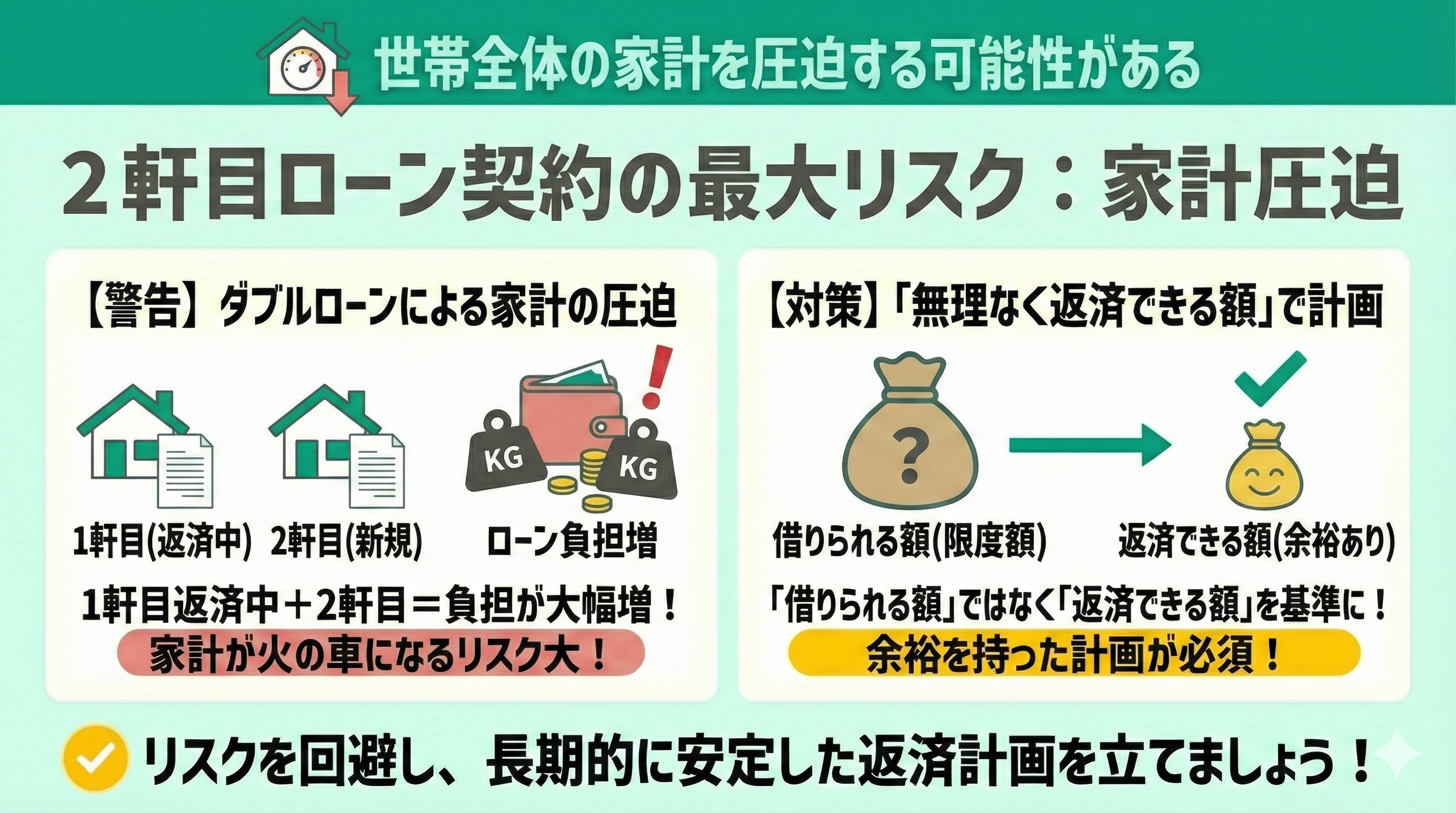

- 世帯全体の家計を圧迫する可能性がある

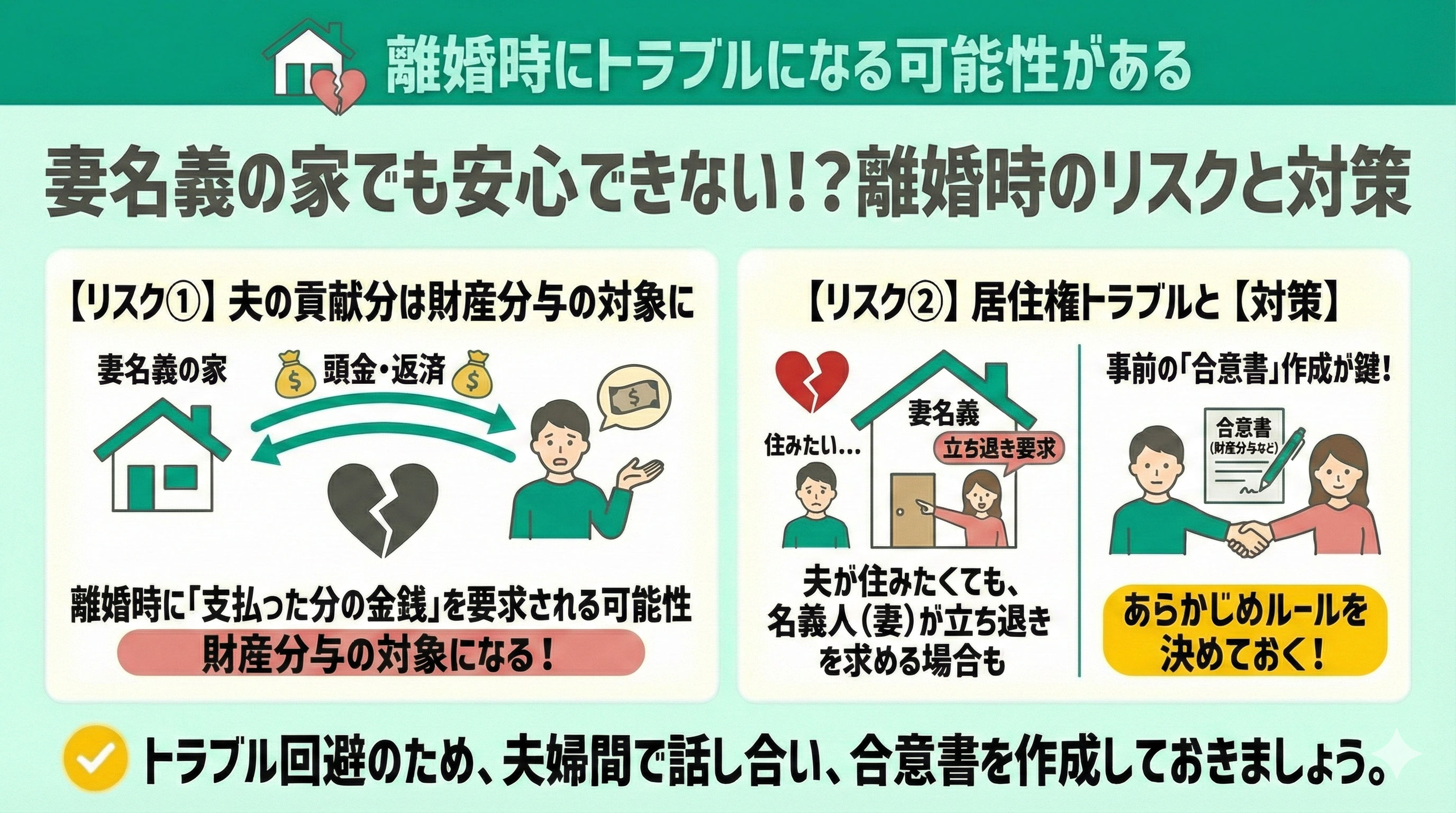

- 離婚時にトラブルになる可能性がある

- あなたにぴったりの方法は?FPと一緒に最適な住宅購入プランを立てよう

- 2軒目の住宅ローンを妻名義にする際に夫婦で話し合うべきこと

- 家計全体の見直し・返済シミュレーションをおこなう

- 住宅の名義・所有権について話し合う

- 団信の保障内容の確認・保険全体の見直しをする

- 【まとめ】妻名義の2軒目の住宅ローンは慎重な検討が必要!困ったらFP相談を活用しよう

2軒目の住宅ローンを妻名義で組むのは可能?必要な条件5つ

原則として、住宅ローンは1世帯につき1軒の住宅に対してのみ利用できます。ただし、夫がすでに住宅ローンを抱えている状態でも、条件によっては2軒目の住宅ローンの契約も可能です。

2軒目の住宅ローンを妻名義で契約する場合の条件には、次のようなものがあります。ローンの審査基準は金融機関によって異なりますが、ここでは一般的に重要とされる条件を紹介します。

- 妻本人が居住する住宅であること

- 安定した収入があること

- 信用情報がクリーンであること

- 返済負担率が適正範囲内であること

- 団信に加入できる健康状態であること

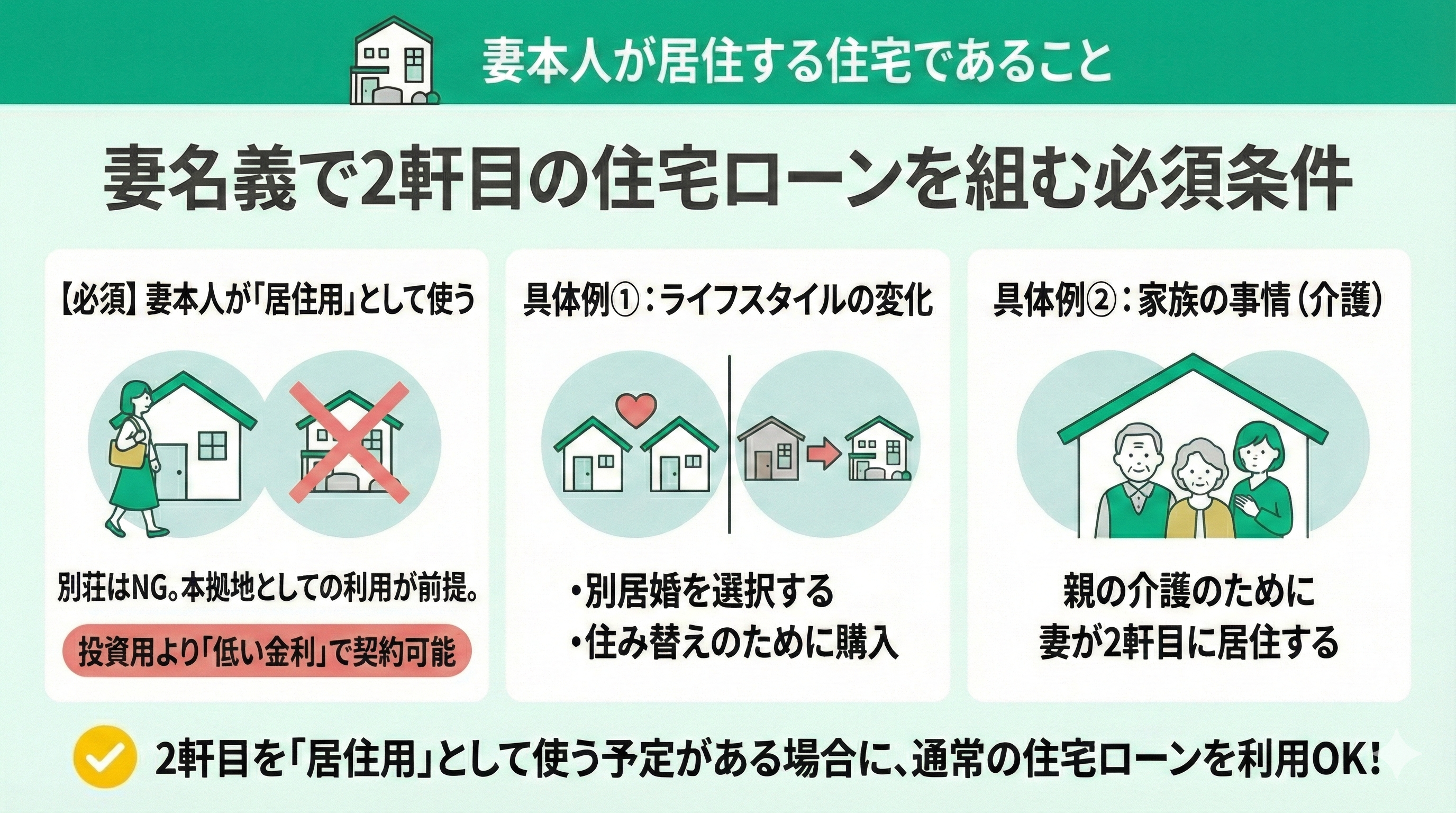

妻本人が居住する住宅であること

住宅ローンは、契約者自身が居住する住宅に対して利用できると規定されています。本人の居住用だからこそ、投資用不動産などと比べて低い金利でローン契約できるのです。

妻名義で2軒目の住宅ローンを組むには、妻本人が別荘ではなく居住用として使う住宅であることが必須条件です。

2軒目の住宅を居住用とする例としては次のようなものがあります。

- 別居婚を選択する

- 住み替えのために2軒目の住宅を購入する

- 親の介護のために妻が2軒目に居住する

このように、2軒目を住宅として使う予定がある場合に通常の住宅ローンを利用できます。

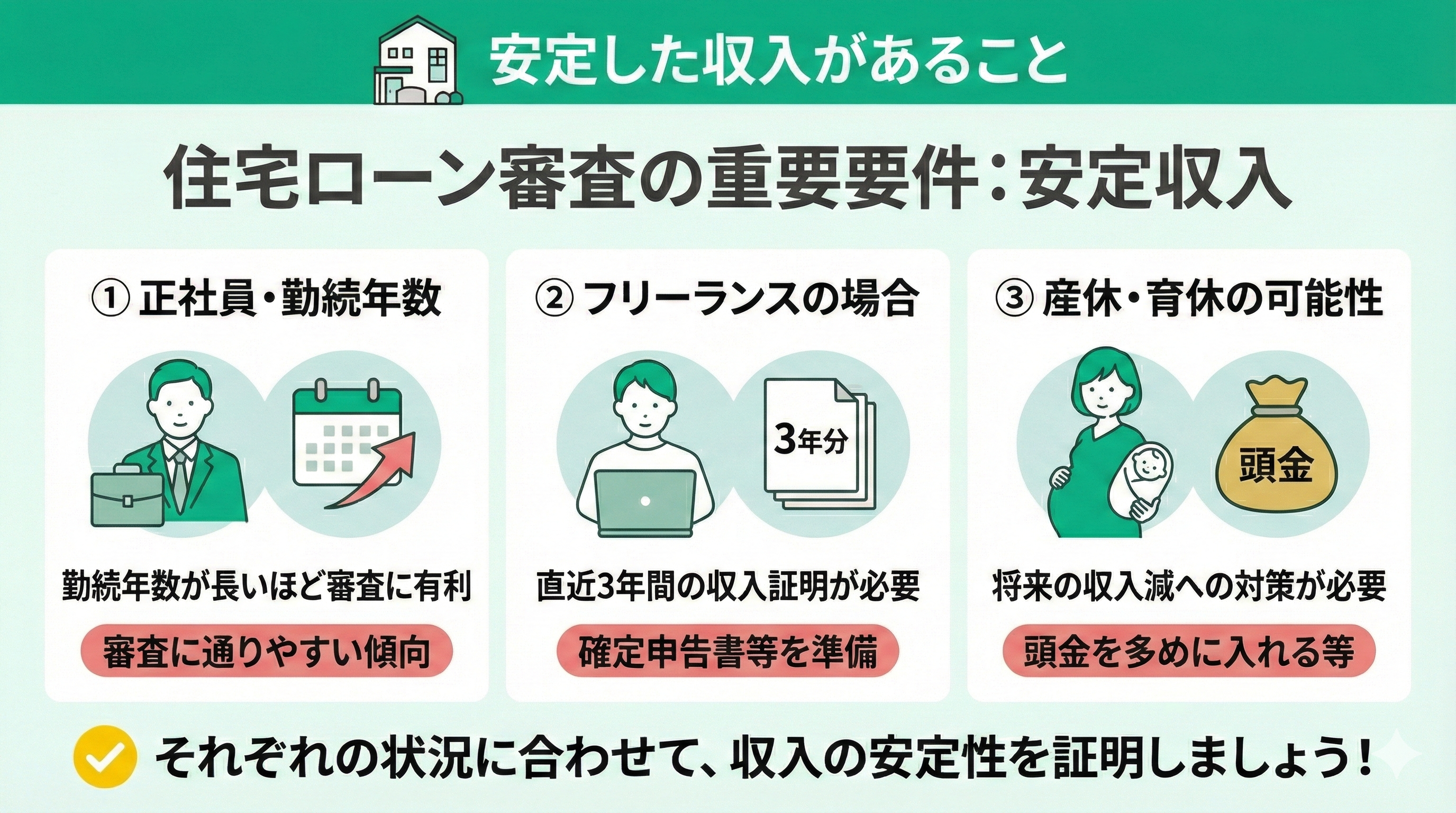

安定した収入があること

住宅ローンの審査に通るには、安定した収入が必要です。

一般に、正社員で勤続年数が長いほど審査に通りやすいとされています。フリーランスの場合は、直近3年間の収入が証明できる書類の提出が必要です。

今後産休や育休を取得する可能性があるなら、頭金を多めに入れるなど収入減への対策を考えておきましょう。

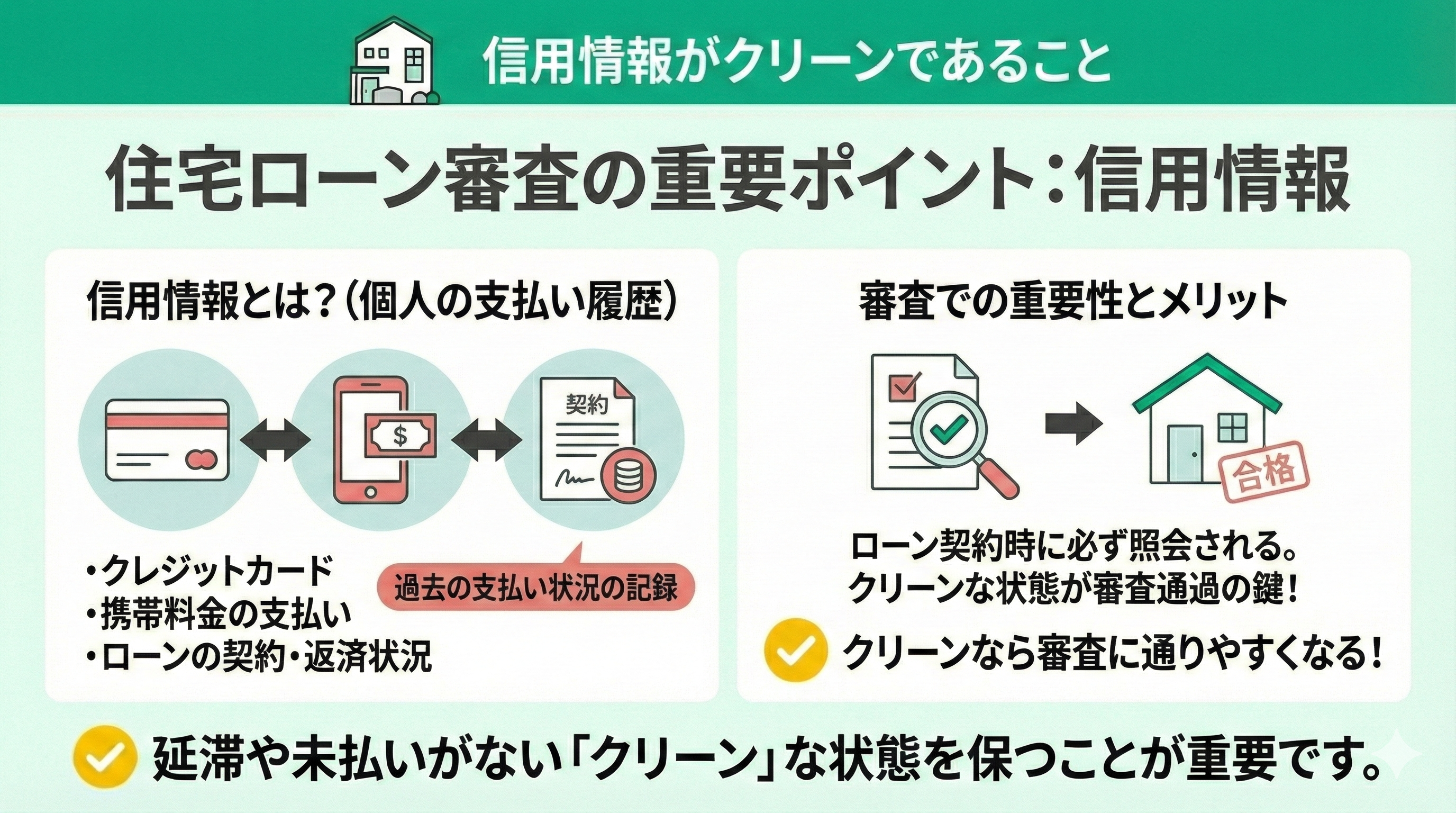

信用情報がクリーンであること

信用情報とは、クレジットカードや携帯料金、ローンの契約状況や支払い状況など、個人の支払いに関する情報のことです。

ローン契約の際には必ず信用情報が照会されるため、クリーンな状態であれば審査に通りやすくなります。

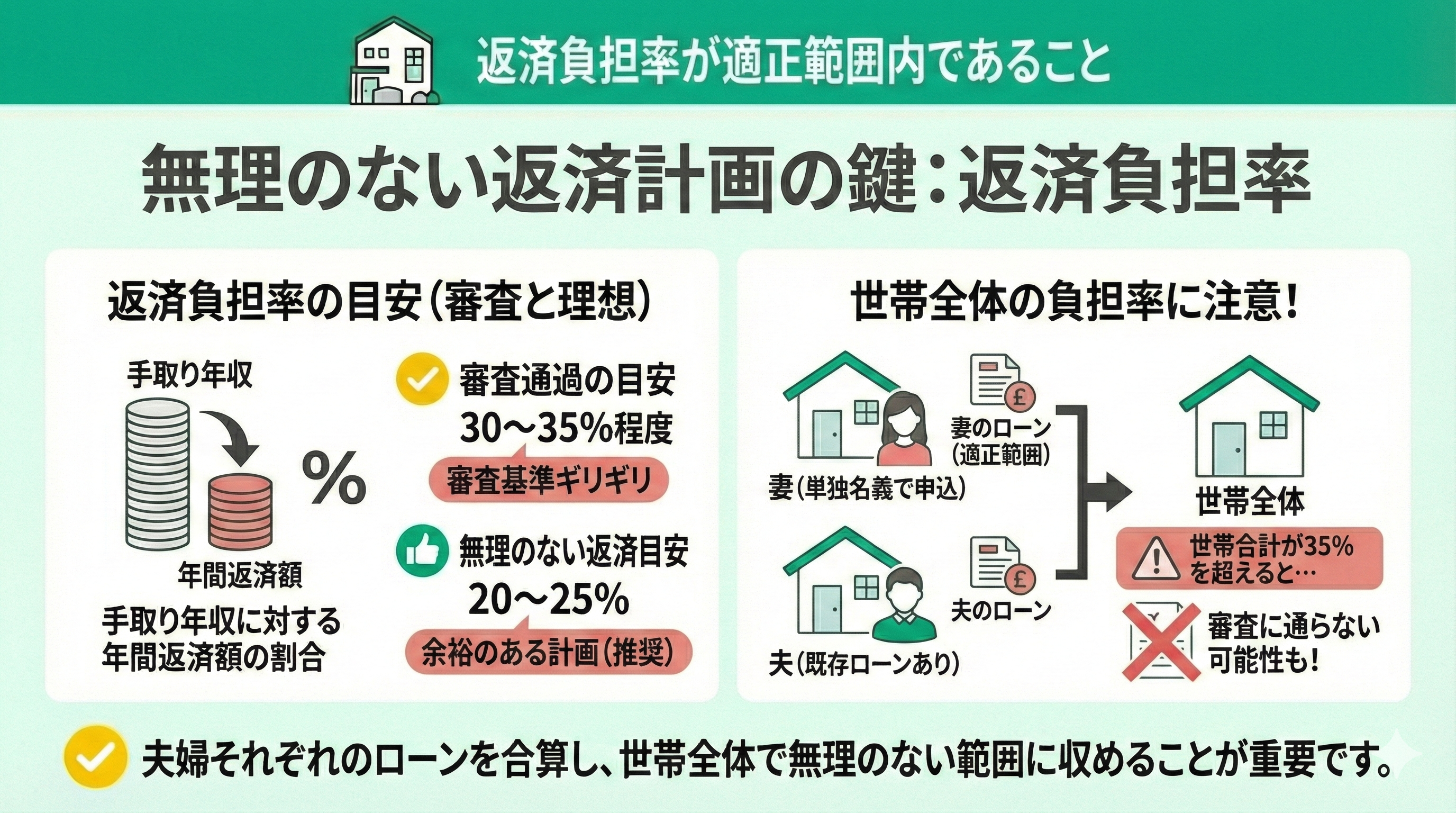

返済負担率が適正範囲内であること

返済負担率とは、手取り年収に対する1年間の返済額の割合のことで、住宅ローンの審査に通る返済負担率は30~35%程度とされています。また、無理なく返済できる返済負担率は20~25%です。

妻の収入に対して返済負担率が適正であっても、夫が契約している住宅ローンと合わせて世帯全体の返済負担率が35%を超えると、妻の単独名義でも審査に通らない可能性があります。

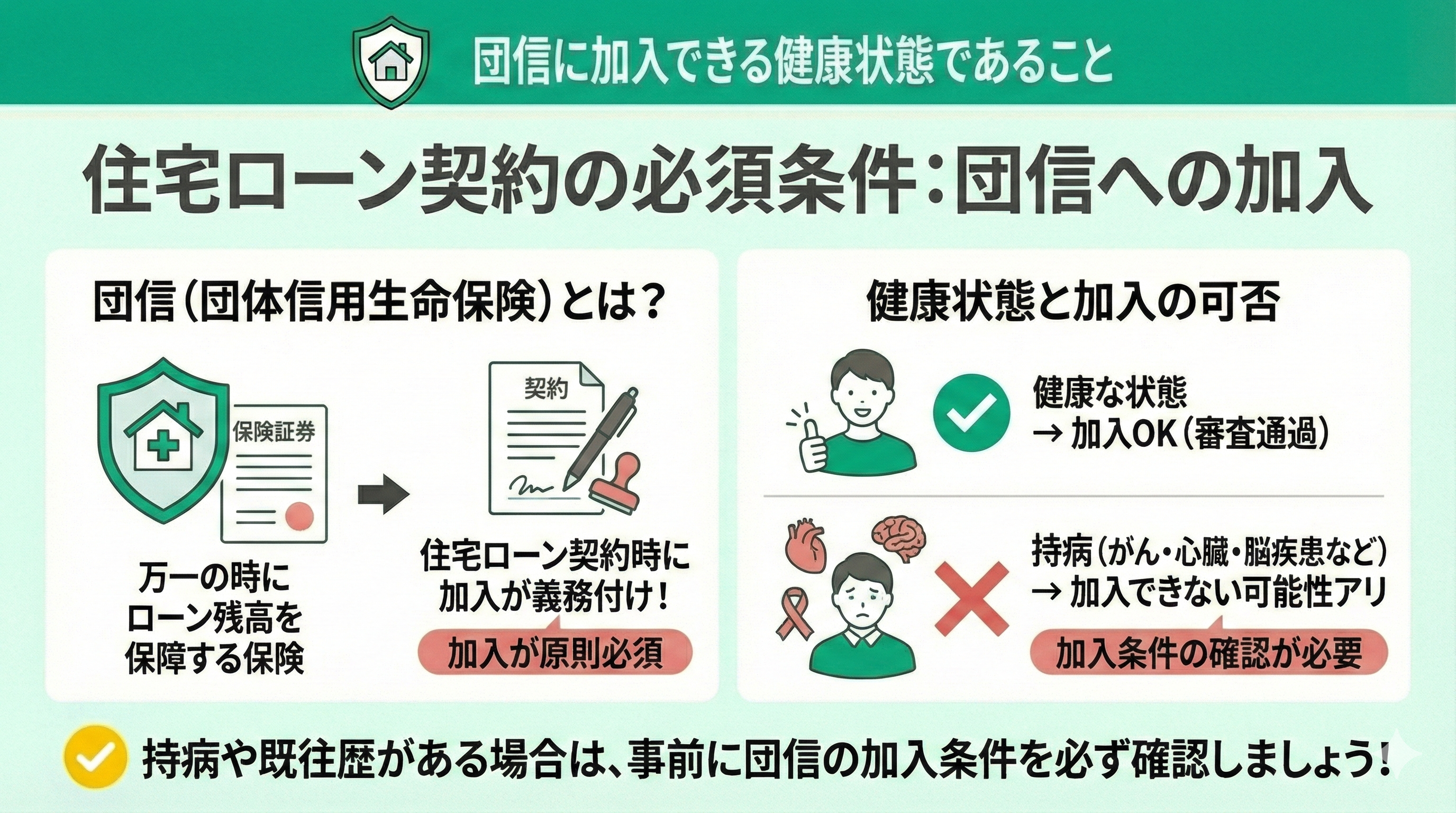

団信に加入できる健康状態であること

住宅ローンの契約時には、団信つまり団体信用生命保険への加入が義務付けられています。

がんや心臓疾患、脳の疾患など持病があると団信に加入できない可能性があります。何らかの疾患を抱えている場合には、団信の加入条件を確認してみてください。

2軒目の住宅ローンのお悩みは無料FP相談で解決しよう!

妻名義での2軒目購入は、審査基準が厳しく返済負担も大きくなりがちです。家計の破綻を防ぐためには、目先の返済だけでなく、将来のライフイベントを見据えた資金計画が欠かせません。

マネーキャリアなら、税理や保険を含めた総合的なアドバイスを無料で提供しています。納得いくまで何度でも、オンラインや自宅で気軽に相談できるサービスです。

2軒目の住宅ローンを妻名義にするメリット

- 世帯の借入可能額を最大限に活用できる

- 住宅ローン控除を夫婦それぞれで受けられる

- 相続対策がしやすくなる

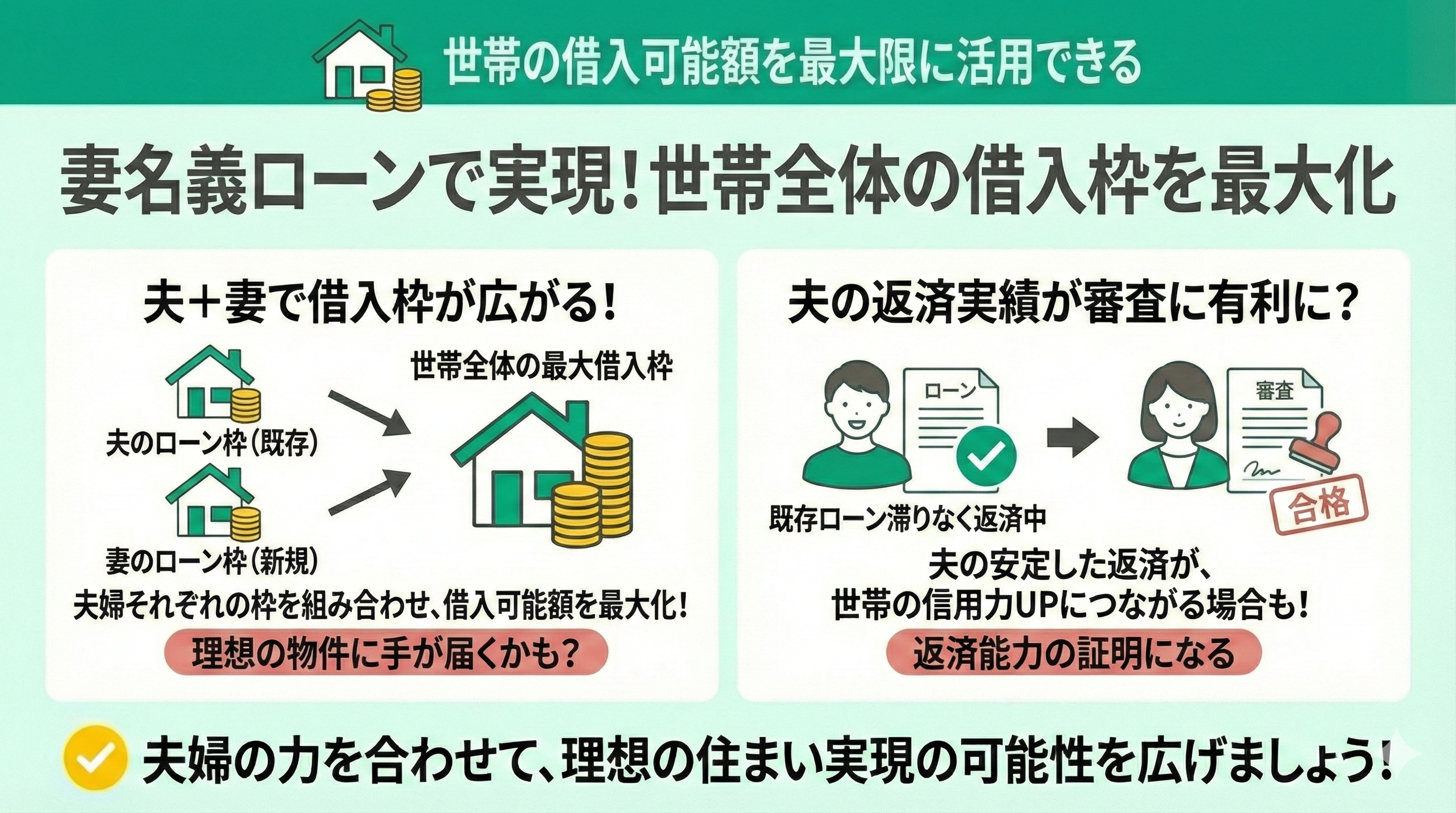

世帯の借入可能額を最大限に活用できる

2軒目の住宅ローンを妻名義で契約すると、世帯全体の借入可能額を最大限活用できます。

夫がすでに住宅ローンを契約しており、滞りなく返済しているなら、返済能力があるとみなされてローンの審査に通りやすくなる場合もあります。

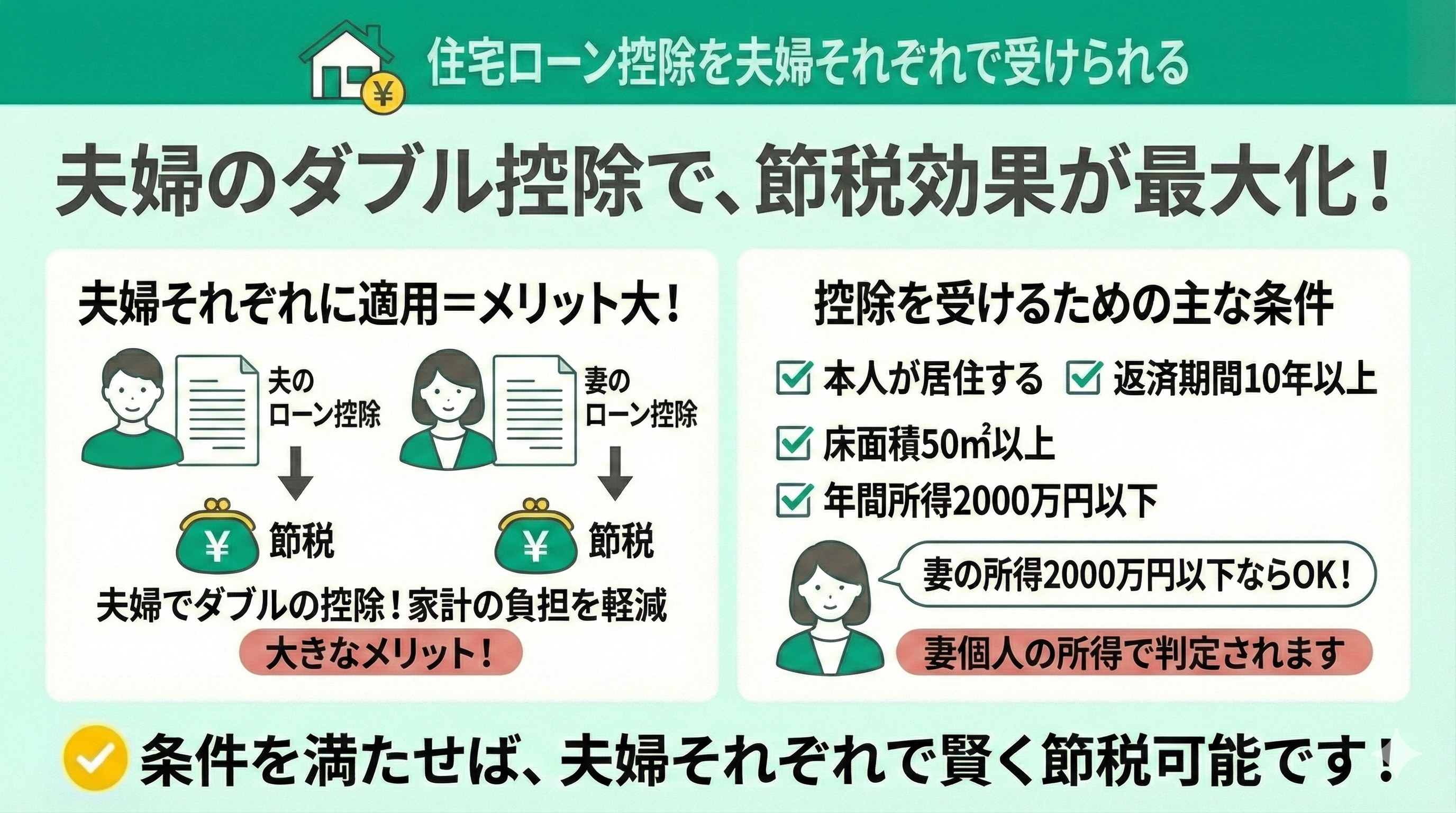

住宅ローン控除を夫婦それぞれで受けられる

夫婦それぞれが住宅ローンを契約するため、それぞれに住宅ローン控除が適用されるのも大きなメリットです。

住宅ローン控除の条件には次のような項目があります。

- 控除を受ける人が居住する

- ローンの返済期間は10年以上

- 住宅の床面積は50㎡以上

- 控除を受ける年の所得は2000万円以下

相続対策がしやすくなる

1軒目の住宅を夫がすでに所有しているため、2軒目は妻名義にすることで資産分散ができ、相続対策がしやすくなります。

条件にもよりますが、名義を分けておくと相続税が安くなる可能性があるのがメリットです。

2軒目の住宅ローンを妻名義にするデメリット

- 贈与税の課税対象になる場合がある

- 世帯全体の家計を圧迫する可能性がある

- 離婚時にトラブルになる可能性がある

贈与税の課税対象になる場合がある

妻の名義で契約したものの、実際の返済には夫の収入が使われている場合、贈与税の対象になる場合があります。

年間110万円以上の贈与には贈与税がかかるため、返済には妻の収入を充てるようにしてください。

世帯全体の家計を圧迫する可能性がある

1軒目の住宅ローン返済中に2軒目のローン契約をするなら、世帯全体の家計を圧迫する可能性が高いです。

借りられる額ではなく、無理なく返済できる額を基準に余裕を持った計画をおすすめします。

離婚時にトラブルになる可能性がある

妻名義でも、夫が頭金の準備や返済に関わっていた場合、離婚時に財産分与、つまり支払った分の金銭などを要求される可能性があります。

また、離婚後も夫が家に住みたいと思っても、妻名義の家だと立ち退きを求められる場合があり、注意が必要です。

離婚時の財産分与について、あらかじめ夫婦間で合意書を作成しておくことをおすすめします。

あなたにぴったりの方法は?FPと一緒に最適な住宅購入プランを立てよう

妻名義での2軒目ローン利用は、1軒目とは異なる審査基準や税制が絡み、高度な判断が求められます。

返済計画や控除の適用など、その道に精通したのプロに相談することで、盲点となりがちなリスクを未然に防げるでしょう。

マネーキャリアなら事前にFPの経歴を確認できるため、ミスマッチなく安心して相談可能です。

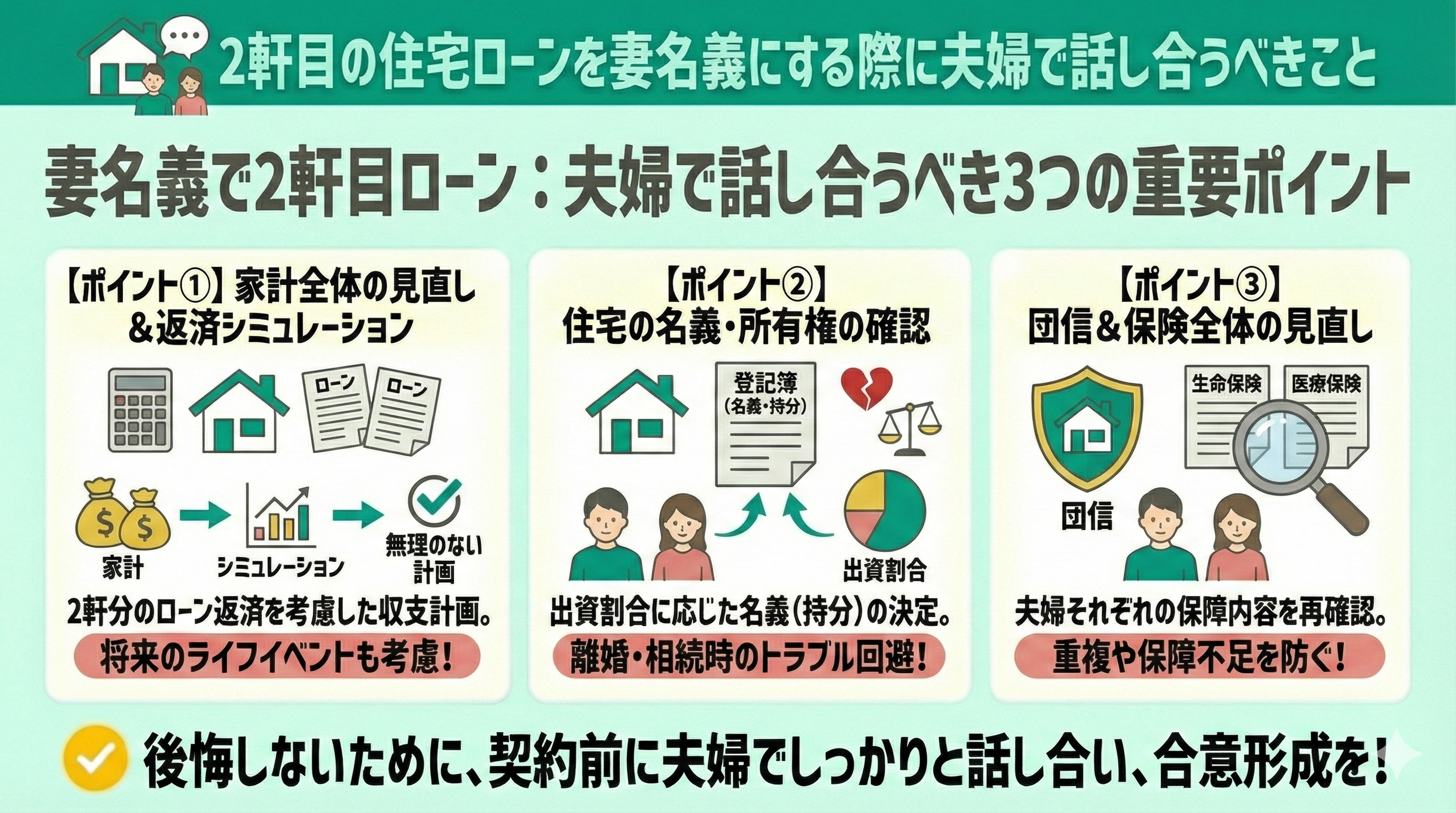

2軒目の住宅ローンを妻名義にする際に夫婦で話し合うべきこと

- 家計全体の見直し・返済シミュレーションをおこなう

- 住宅の名義・所有権について話し合う

- 団信の保障内容の確認・保険全体の見直しをする

家計全体の見直し・返済シミュレーションをおこなう

2軒目の住宅ローン契約にあたって、世帯全体で見るとダブルローンの状態になるため、家計全体の見直しと返済シミュレーションをしておきましょう。

今後の生活費や子どもの教育費、夫婦の老後費用などとのバランスを考え、無理のない計画を立てるのがおすすめです。

収入変動にかかわる要素(産休・育休・転職・退職など)を余裕をもって想定しておき、ローン返済と種々の支払いを誰がどのように負担するか決めておくといいでしょう。

住宅の名義・所有権について話し合う

住宅ローンは妻名義で契約するとしても、住宅自体の名義はどうするか話し合っておきます。

共同で出資してローン返済するなら、出資割合に合わせた共有名義とすることも可能です。

将来、別居や離婚を選んだ際、さらには相続する際の扱いについて事前に決めてトラブルを避けましょう。

団信の保障内容の確認・保険全体の見直しをする

団信の保障内容の確認と、世帯全体の保険の見直しをしておきましょう。

妻名義の住宅ローンでは、妻が亡くなった場合または高度機能障害になった場合に、保険金での住宅ローン返済が可能です。

夫が一部を出資しているなら、夫の収入が途絶えた際の保証を民間の保険で補うなどの対策を行っておいてください。

【まとめ】妻名義の2軒目の住宅ローンは慎重な検討が必要!困ったらFP相談を活用しよう