・新NISAでデイトレをしても本当に得なのか分からない

・非課税制度は短期売買にも有利なのか判断できずにいる

このように新NISAとデイトレの相性についてお悩みではないでしょうか。

新NISAはデイトレードには向いておらず、制度の特性に合った運用をすることが重要です。

この記事では、新NISAがデイトレに向かない3つの理由を整理しつつ、非課税メリットを活かすための考え方や運用方法を分かりやすく解説します。

新NISAを後悔なく使うために、まずは制度の正しい理解から始めていきましょう。

一人で抱え込まずにプロの視点を活用することで、よりスムーズに解決策が見つかります。マネーキャリアの無料FP相談では、複雑な資産形成の悩みも専門家が丁寧に紐解いてくれるので、まずは一度相談してみてください。

この記事の監修者

井村 那奈

フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

続きを見る

▼

閉じる

▲

新NISAでデイトレはできる?

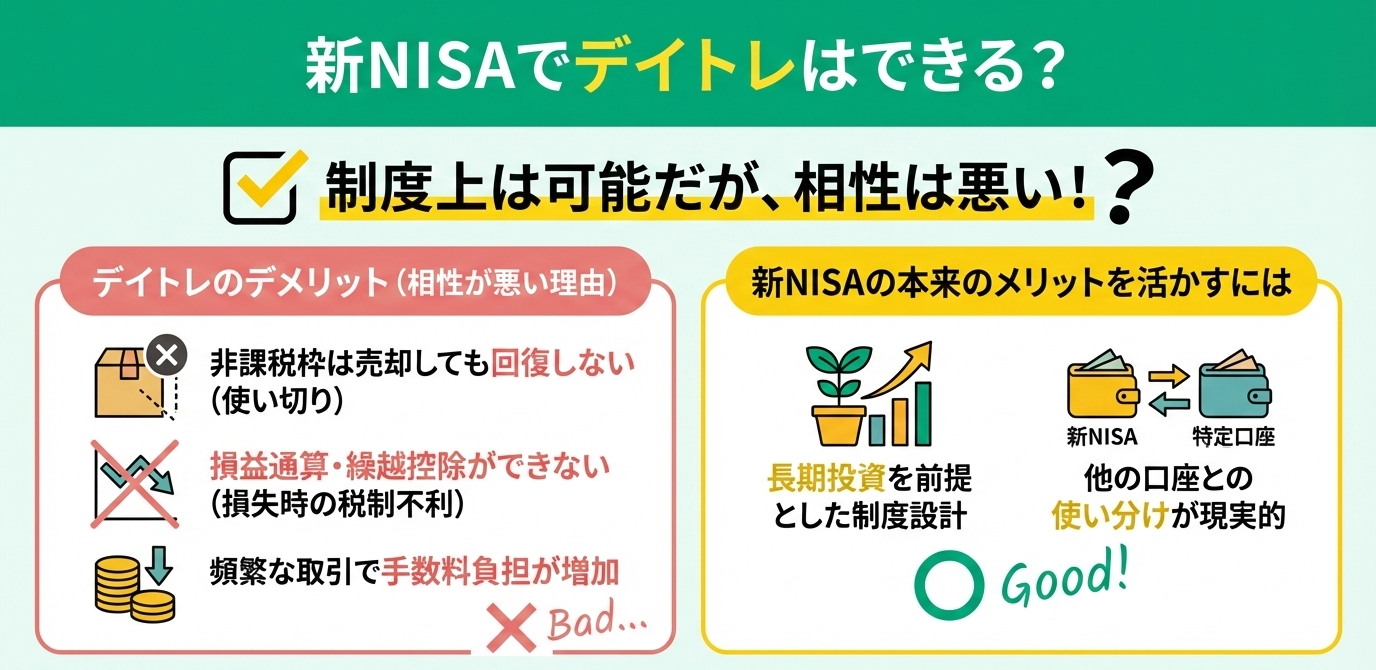

新NISAの成長投資枠では、個別株やETFなどを自由に売買できるため、制度上はデイトレードも可能です。

ただし、非課税枠は売却しても回復せず、損益通算や繰越控除もできないため、短期売買との相性は良くありません。さらに、頻繁な取引による手数料負担や、損失時の税制上の不利も考慮すると、NISA口座でのデイトレは制度のメリットを活かしきれない運用方法といえます。

可能ではあるものの、長期投資を前提とした制度設計を踏まえれば、他の口座との使い分けが現実的です。

新NISAはデイトレに向かない3つの理由

新NISA(少額投資非課税制度)は、長期的な資産形成を目的とした制度として注目を集めています。しかし、株式の売買を短期間で繰り返す「デイトレード(デイトレ)」との相性はあまり良くありません。

非課税というメリットに惹かれてNISA口座でデイトレを始める人もいますが、制度の仕組みを理解せずに利用すると、思わぬデメリットに直面する可能性があります。

ここでは、「新NISAはデイトレに向かない」とされる理由を、以下の3つの視点から解説します。

- 短期間で非課税投資枠を使い切ってしまうから

- NISA口座では「損益通算」と「繰越控除」ができないから

- リスクに見合ったリターンを得づらいから

それぞれのポイントを理解し、新NISAを賢く活用するための判断材料にしてください。

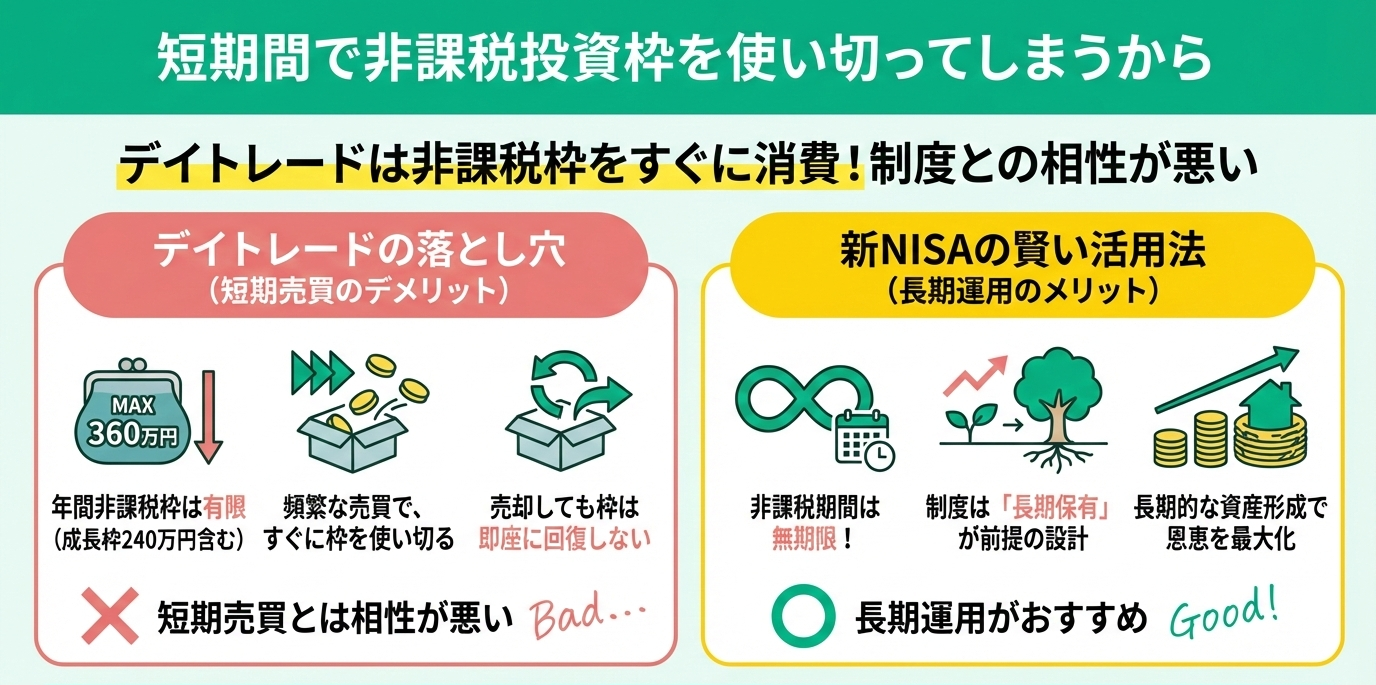

短期間で非課税投資枠を使い切ってしまうから

新NISAでは、年間360万円(うち成長投資枠240万円)の非課税投資枠が設けられていますが、この枠は売却しても即時に回復しません。特にデイトレードのように頻繁な売買を行うスタイルでは、

数回の取引で非課税枠を使い切ってしまう可能性があります。

新NISAは非課税期間が無期限であるなど、長期保有を前提とした制度設計がなされており、短期売買とは本質的に相性が悪いといえます。非課税の恩恵を最大限に活かすには、長期的な資産形成を意識した運用が求められます。

新NISAの非課税枠は“使い切り型”で、売却しても当年中には枠が戻るわけではありません。

デイトレのような短期売買では、非課税のメリットを十分に享受できない点に注意が必要です。制度の特性を理解し、長期投資を基本とした戦略を立てましょう。

NISA口座では「損益通算」と「繰越控除」ができないから

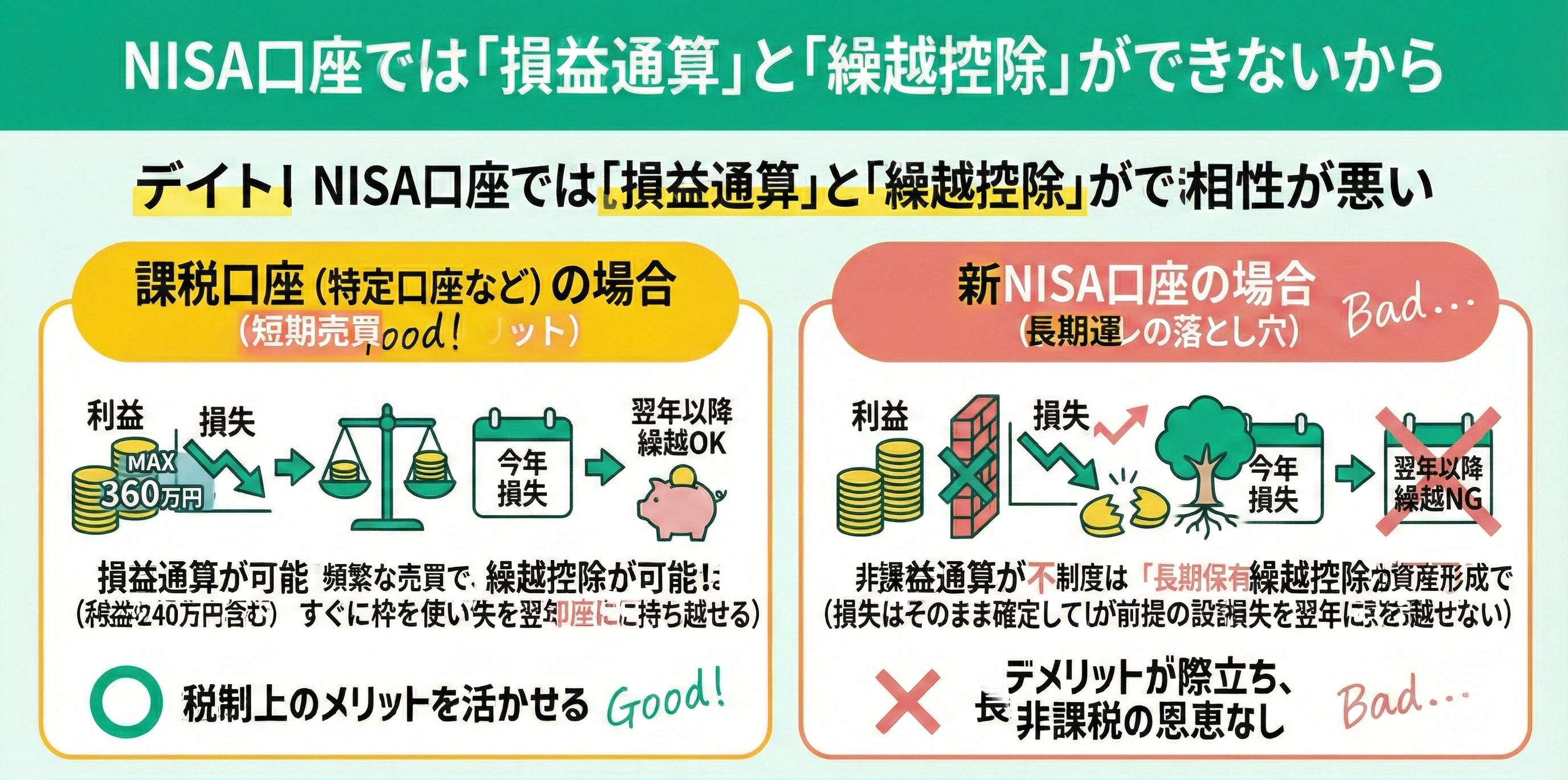

課税口座では、株式などの損失を他の利益と相殺する「損益通算」や、翌年以降に繰り越す「繰越控除」が可能です。

しかし、NISA口座ではこれらの制度が適用されません。デイトレードのように損益が頻繁に発生する取引では、損失が出ても他の利益と相殺できず、単なる損失として確定してしまいます。

結果として、NISAの非課税メリットが活かされないどころか、「損益通算できない」という制度上のデメリットが際立つことになります。

NISA口座での損失は、課税口座のように他の利益と相殺できません。特にデイトレのような短期売買では、損失が出た際のリスクが大きく、制度の特性を理解したうえでの活用が重要です。

リスクに見合ったリターンを得づらいから

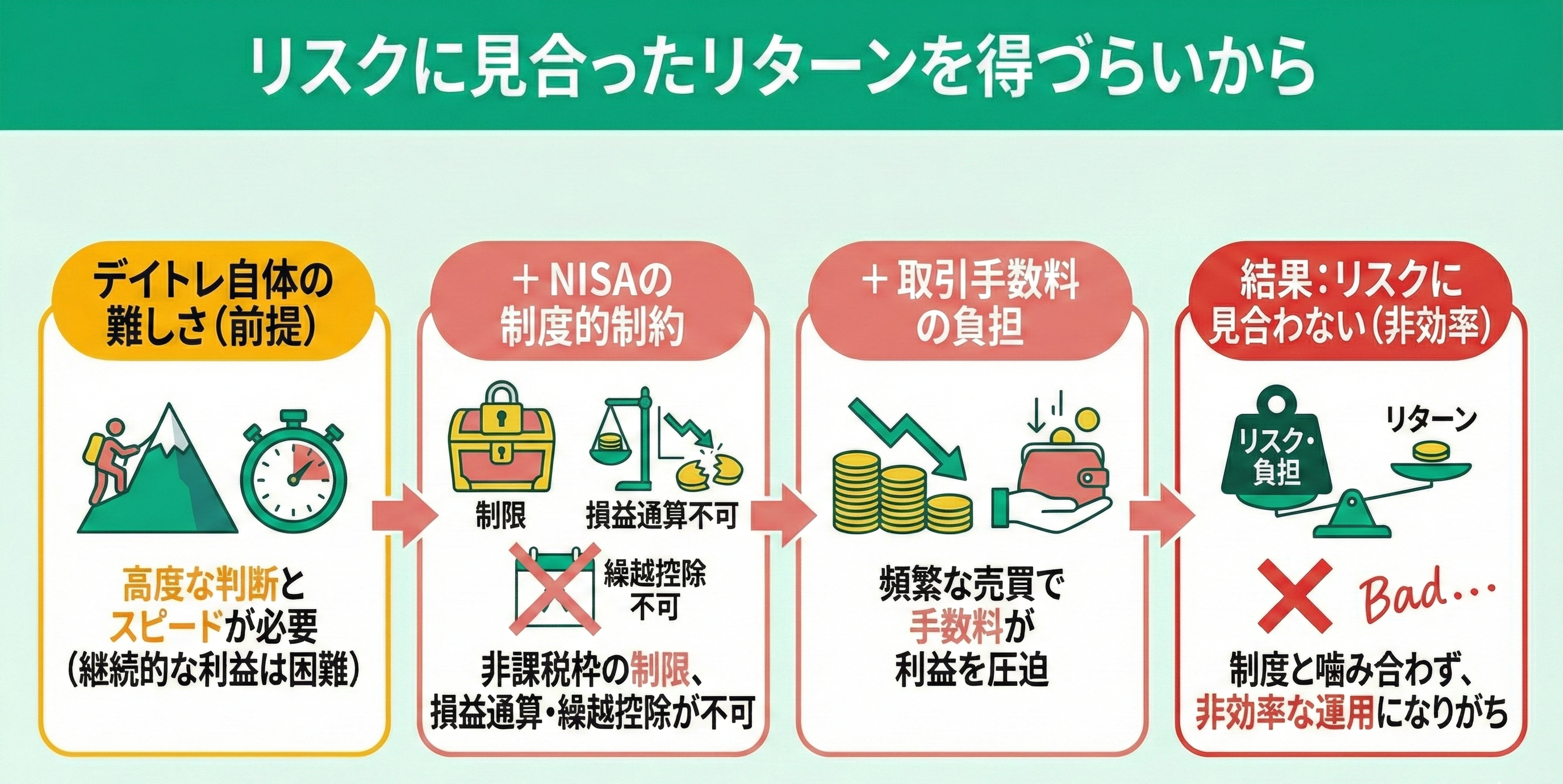

デイトレードは高度な判断力とスピードが求められる投資手法であり、継続的に利益を上げるのは容易ではありません。

そこに新NISAの制度的制約『非課税枠の制限、損益通算不可、繰越控除不可』が加わることで、リターンを得る難易度はさらに高まります。加えて、頻繁な売買に伴う取引手数料も無視できず、実質的な利益を圧迫します。

こうした点から、NISA口座でのデイトレは制度の特性と噛み合わず、非効率な運用となりがちです。短期売買は課税口座、長期投資はNISA口座と、目的に応じた使い分けが合理的です。

NISA口座は長期投資向けに設計されており、短期売買との相性は良くありません。

制度の制約とデイトレの難しさが重なることで、期待するリターンを得るのが難しくなります。投資スタイルに応じた口座の使い分けが重要です。

無料FP相談を活用して、自分にぴったりのNISA活用法を見つけよう!

効率的な資産形成を目指す方にとって、新NISAは強力な制度ですが、非課税枠の活用法や銘柄選定はライフプランによって異なります。運用益が非課税になることで、税負担を抑えながら複利効果を最大化でき、将来の選択肢を広げられます。

そこでおすすめなのが、納得いくまで何度でも無料で相談できる「マネーキャリア」のFP相談です。NISAやiDeCoの基礎から、個別の目標に合わせた運用計画について専門家からのアドバイスが受けられます。

自分だけの投資戦略を確立するために、まずはプロの視点を取り入れてみてください。

資産運用の最適解は、年齢や収入、家族構成といった背景によって大きく異なります。制度を表面通りに利用するのではなく、自身の現状に最適化させることが大切です。

マネーキャリアの相談なら、個別事情を踏まえた具体的な助言が受けられます。新NISAを賢く活用する第一歩として、まずは専門家への相談を検討してみましょう。

新NISAの非課税メリットを最大限に活かすための4つのポイント

新NISAは、投資で得た利益が非課税になるという大きなメリットを持つ制度です。しかし、その恩恵を十分に受けるためには、制度の特徴を理解し、戦略的に活用することが欠かせません。

ただ口座を開設して投資を始めるだけでは、せっかくの非課税メリットを活かしきれない可能性もあります。

この記事では、新NISAの非課税メリットを最大限に引き出すために意識したい4つのポイントを紹介します。

- 「長期・積立・分散」投資を徹底する

- 信託報酬などの運用コストはできるだけ安く抑える

- 非課税投資枠を最大限活用する

- 無料FP相談を活用してプロのアドバイスをもらう

これらのポイントを押さえることで、新NISAをより効果的に活用し、将来の資産形成に役立てることができるでしょう。

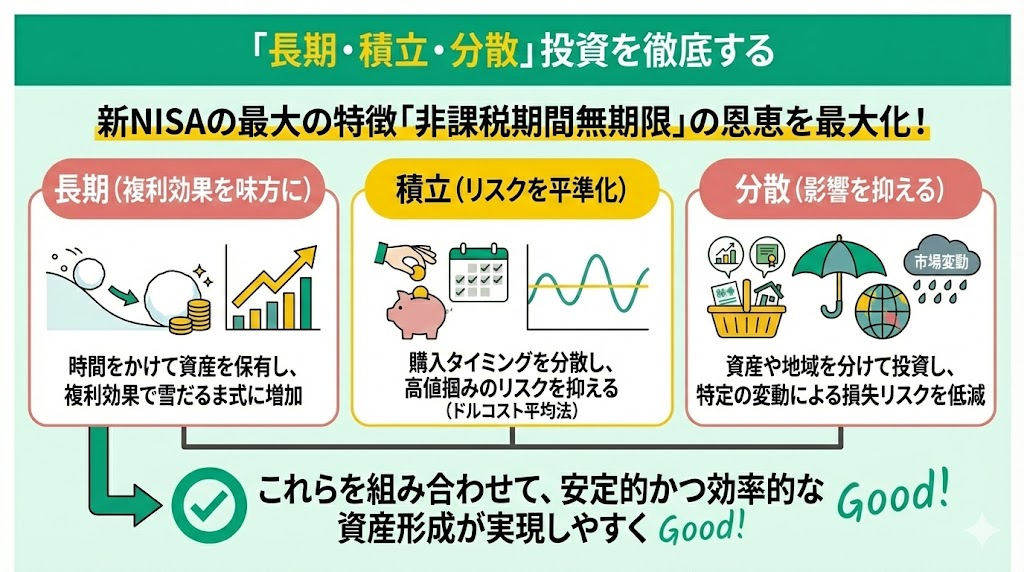

「長期・積立・分散」投資を徹底する

新NISAの最大の特徴は、非課税期間が無期限である点にあります。この制度の恩恵を最大限に活かすには、「長期・積立・分散」の基本原則に沿った運用が不可欠です。

長期的に資産を保有することで複利効果が期待でき、積立投資により購入タイミングのリスクを平準化できます。

また、資産や地域を分散することで、特定の市場変動による影響を抑えることが可能です。これらを組み合わせることで、安定的かつ効率的な資産形成が実現しやすくなります。

新NISAは「長く・コツコツ・広く」投資する人にこそ向いています。短期的な値動きに一喜一憂せず、時間と分散の力を活かすことで、非課税メリットを最大限に享受できるでしょう。

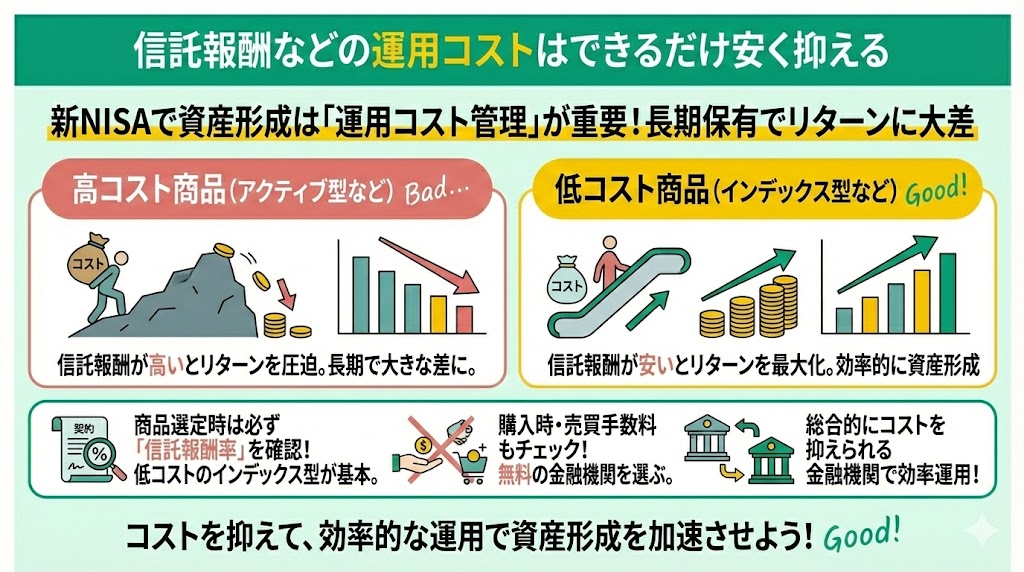

信託報酬などの運用コストはできるだけ安く抑える

新NISAで資産形成を行う際は、運用コストの管理が重要です。特に注意すべきは、保有期間中に継続的にかかる「信託報酬」です。

信託報酬は商品ごとに異なり、長期保有するほどコスト差がリターンに影響します。低コストのインデックス型投資信託を選ぶことが基本であり、商品選定時には必ず信託報酬率を確認しましょう。

また、購入時手数料や売買手数料も金融機関によって異なるため、総合的にコストを抑えられる金融機関を選ぶことが、効率的な運用につながります。

信託報酬は「見えにくいコスト」ですが、長期投資では大きな差になります。商品選びではコストを必ず確認し、ネット証券など低コストで運用できる金融機関を活用するのが賢明です。

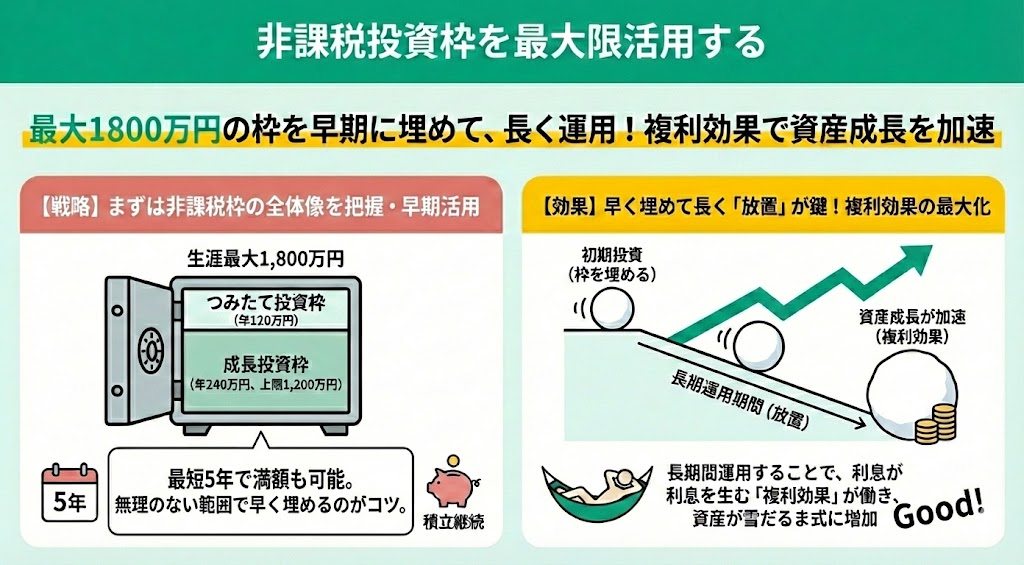

非課税投資枠を最大限活用する

新NISAでは、年間360万円(つみたて投資枠120万円+成長投資枠240万円)、生涯で最大1,800万円(うち成長投資枠は1,200万円まで)の非課税投資枠が設けられています。

この枠をできるだけ早く埋めて長期間運用することで、複利効果が働き、資産の成長が加速しやすくなります。

最短で5年で満額を使い切ることも可能ですが、無理のない範囲で積立を継続することが重要です。早期に枠を活用し、長く「放置」することが、非課税メリットを最大限に引き出す鍵となります。

非課税枠は「早く使って長く寝かせる」ことで真価を発揮します。とはいえ、家計に無理のない範囲で積立を継続することが大前提。焦らず、計画的に活用していきましょう。

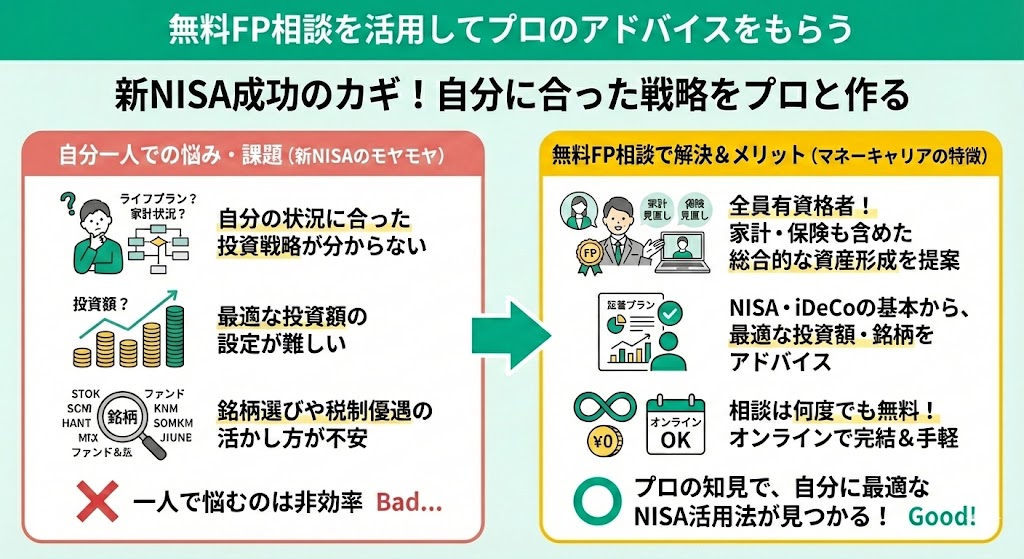

無料FP相談を活用してプロのアドバイスをもらう

新NISAを賢く活用するには、自分のライフプランや家計状況に合った投資戦略を立てることが重要です。

マネーキャリアの無料FP相談では、NISAやiDeCoの基本から、最適な投資額の設定、銘柄選び、税制優遇の活かし方まで、幅広いアドバイスが受けられます。相談は何度でも無料で、オンラインで完結するところも特徴です。

FPは全員が有資格者で、家計や保険の見直しも含めた総合的な資産形成の提案が可能です 。自分に合ったNISAの使い方を見つけるために、プロの知見を取り入れることは大きな助けになります。

【まとめ】新NISAとデイトレは目的や特性が異なる!賢く使い分けをしよう

ここまで、新NISAがデイトレに向かない理由や、新NISAの非課税枠の活用方法について解説しました。

新NISAは「長期、積立、分散」を軸に、着実に資産を育てることを目的とした制度です。それに対して、わずかな時間で売買を繰り返して利益を狙うデイトレードは、この制度が想定している運用の形とは性質が大きく異なります。

特に注意すべきは、非課税枠の再利用に制限がある点や、他の口座で出た利益や損失と相殺する「損益通算」ができない点です。これらの制約を考慮すると、NISA口座でデイトレードを行うことは、資産形成の効率を下げてしまう可能性があります。

そのため、長期でじっくり育てる資金は「NISA」へ、短期的な売買を楽しみたい資金は「課税口座」へというように、役割を明確に分けるのが賢明な判断と言えるでしょう。

自身にぴったりの投資戦略を見つけるためには、マネーキャリアの無料FP相談で、客観的なアドバイスを受けるのがおすすめです。

運用の目的やライフスタイルに合わせて制度を賢く使い分けることが、資産形成への第一歩となります。

マネーキャリアでは、NISAの活用方法から家計全体の見直しまで、幅広くサポートしています。まずは一度、今の不安や理想について気軽に相談してみましょう。