この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- ダブルローンと連帯債務はどっちを選ぶべき?住み替え時の考え方

- 夫が単独でダブルローンを組むケースとは?

- 妻と連帯債務で新たに住宅ローンを組むケースとは?

- ダブルローンと連帯債務、どっちがいいか迷ったら無料FP相談へ

- ダブルローンと連帯債務、どっちにすべき?4つの判断ポイント

- 売却と購入のタイミングをどうしたいか?

- 夫の現在の収入に余裕はあるか?

- 将来の働き方やライフプランはどうなるか?

- 住宅ローン控除を最大限に活用したいか?

- 【実際どうだった?】住み替え時の住宅ローンについての体験談

- 住み替えを決意したきっかけは何でしたか?

- 住み替えの際、購入と売却はどちらを先に行いましたか?その理由も教えてください

- 住み替えの際、住宅ローンはどのように組みましたか?具体的に教えてください

- 住み替えローンやダブルローンで、実際に困ったことや後悔したことはありましたか?

- 【ケース別】ダブルローンと連帯債務、あなたにぴったりなのはどっち?

- 夫の収入だけでローンを返済できる場合

- 夫婦共働きで2人分の収入を合算したい場合

- 現在のローンを一括返済する資金がある場合

- 【まとめ】ダブルローンか連帯債務かで迷ったら今すぐFPに相談しよう

ダブルローンと連帯債務はどっちを選ぶべき?住み替え時の考え方

マイホームの住み替えを検討する際、「夫単独のダブルローンを組むべきか」「妻と連帯債務で新たに住宅ローンを組むべきか」で迷うケースは少なくありません。

特に旧居のローンを残したまま新居を購入する場合、新たな借り入れをする必要が出てくるためより資金繰りがシビアになります。

少しでも「住み替え後もちゃんと返済していけるんだろうか」と不安になったら、まずは、ダブルローンと連帯債務の仕組みやメリット・デメリットを比較し、それぞれどのようなリスクや注意点があるのか整理することが重要です。

▼ダブルローンと連帯債務の比較

| 契約方法 | ダブルローン (夫単独) | 連帯債務 (妻メイン+夫) |

|---|---|---|

| 概要 | 既存ローンを残したまま 新居用に新たなローンを夫が単独で契約 | 妻を主債務者、夫が連帯債務者 夫婦それぞれが返済責任を負う |

| 住宅ローン控除 | 新居のローン・夫のみ利用可能 旧居分は原則適用外 | 妻・夫それぞれで 住宅ローン控除を利用可能 |

| 団信加入 | 夫のみ団信に加入 | 主契約者(妻)が団信に加入 夫婦連生団信を扱う銀行もあるが金利上乗せあり |

| メリット | ・手続きが比較的シンプル | ・夫婦それぞれが住宅ローン控除を受けられる

・借入可能額を増やせる |

| デメリット | ・夫に返済負担が集中 ・返済負担率が上がるため 審査が厳しくなることも | ・連帯債務者に万が一のことがあっても 返済は免除されない ・離婚した場合も連帯債務者の返済義務はなくならない |

| 想定されるリスク | 既存ローンがあるため審査が厳しくなり 借入可能額が制限されやすい | 離婚した場合でも、双方に返済義務が残るため 返済や持ち家の扱いでトラブルになりやすい |

| その他の注意点 | 旧居を賃貸に出すには 賃貸用ローンに借り換える必要あり | ・取り扱い銀行が少ない ・夫婦連生団信を利用しようとすると 上乗せ金利が発生する |

以下で、「夫婦ともに正社員として働いている・夫の方が収入が多い」という仮定し、ダブルローンと連帯債務のどっちを選ぶべきか解説していきます。

- 夫が単独でダブルローンを組むケースとは?

- 妻と連帯債務で新たに住宅ローンを組むケースとは?

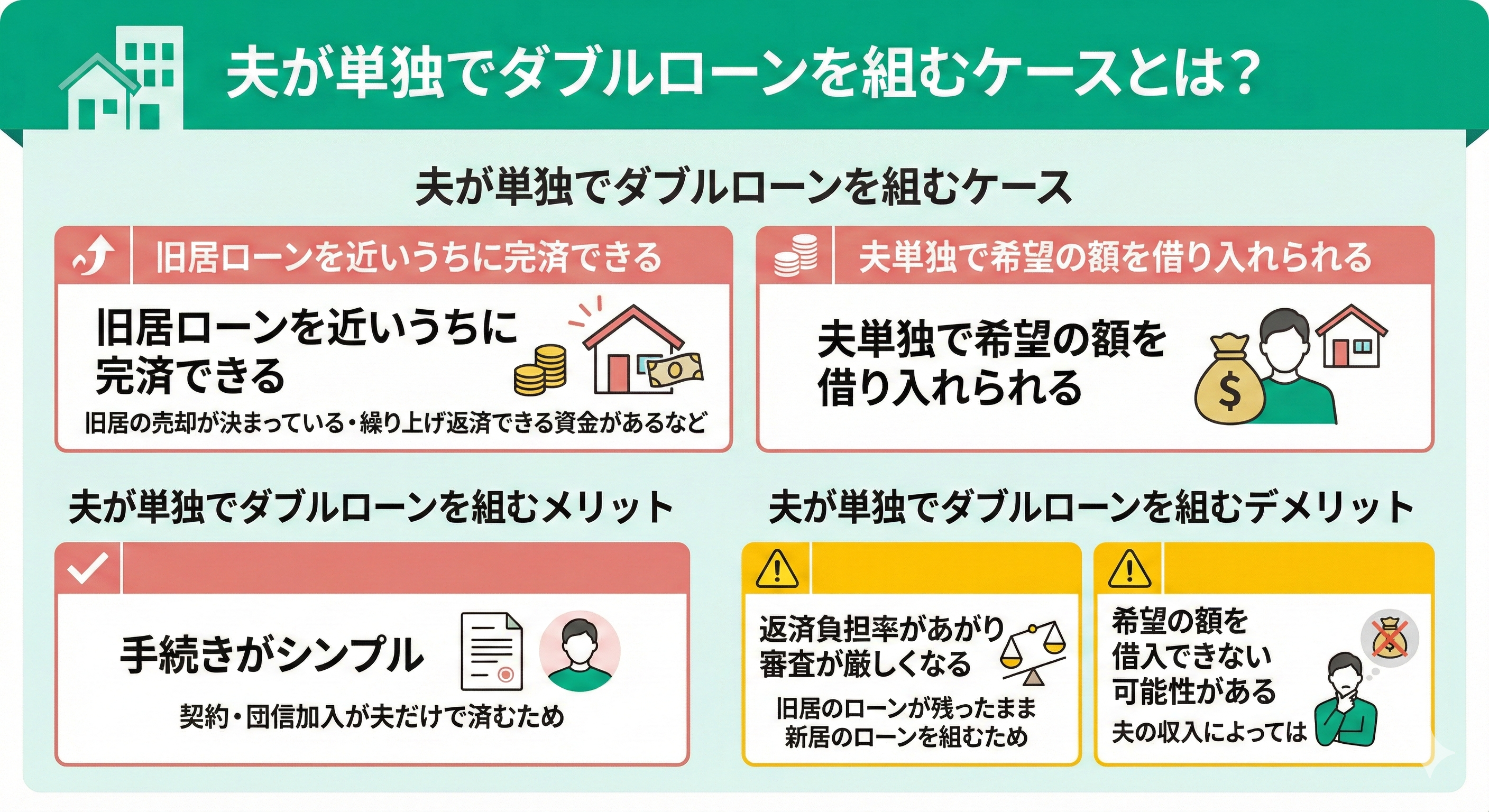

夫が単独でダブルローンを組むケースとは?

- 旧居の売却が決まっている・繰り上げ返済できる資金があるなど、旧居ローンを近いうちに完済できる

- 夫単独で希望の額を借り入れられる

<夫が単独でダブルローンを組むメリット>

- 契約・団信加入が夫だけで済むため、手続きがシンプル

<夫が単独でダブルローンを組むデメリット>

- 旧居のローンが残ったまま新居のローンを組むため、返済負担率があがり審査が厳しくなる

- 夫の収入によっては希望の額を借入できない可能性がある

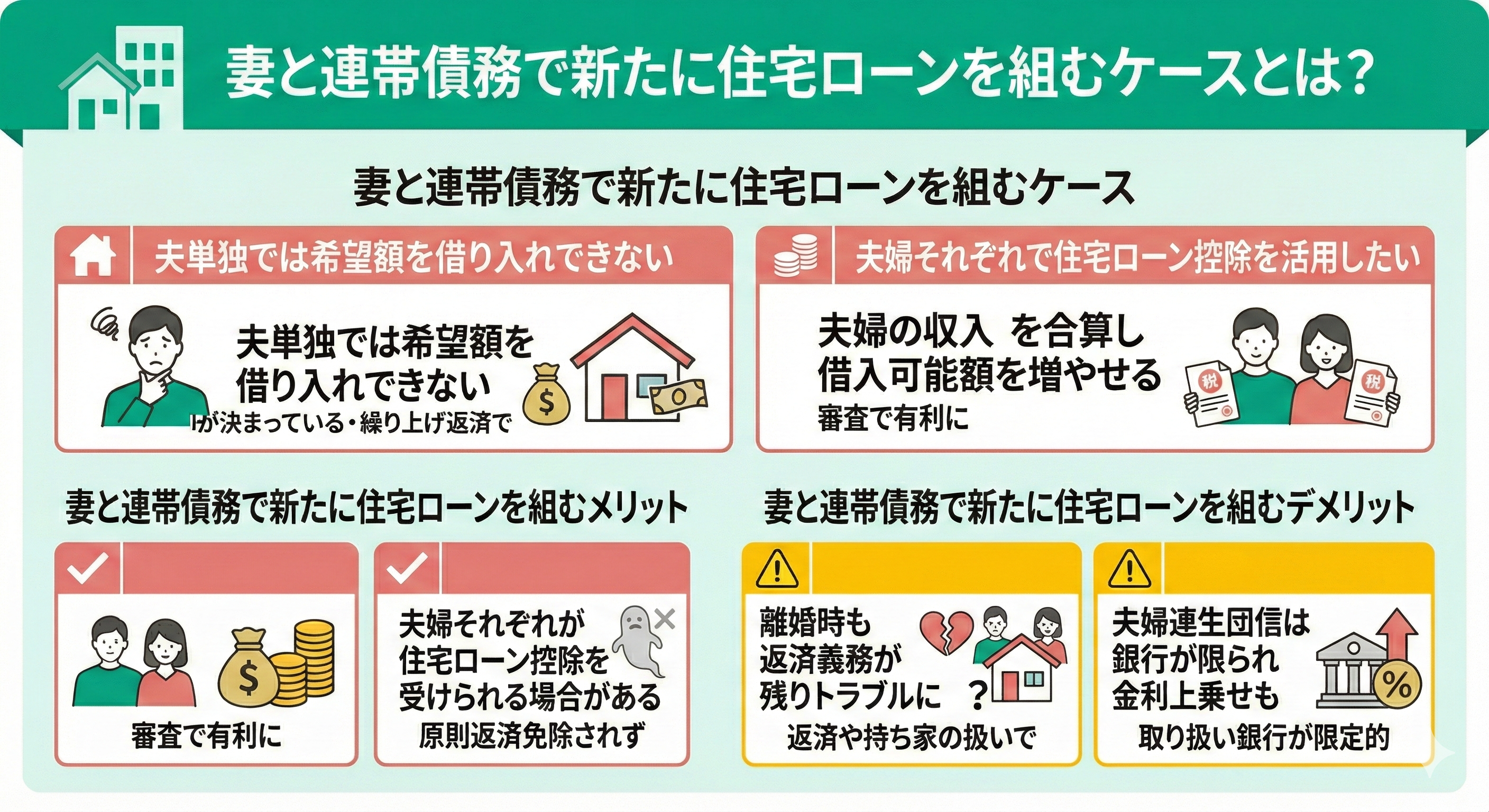

妻と連帯債務で新たに住宅ローンを組むケースとは?

妻と連帯債務で新たに住宅ローンを組むケースとして、下記が想定されます。

- 夫単独では希望額を借り入れできない

- 夫婦それぞれで住宅ローン控除を活用したい

<妻と連帯債務で新たに住宅ローンを組むメリット>

- 夫婦の収入を合算し審査を受けるため、借入可能額を増やせる

- 妻と夫それぞれが住宅ローン控除を受けられる場合がある

<妻と連帯債務で新たに住宅ローンを組むデメリット>

- 連帯債務者(夫)に万が一のことがあっても、原則として返済は免除されず、残債務は妻が負担する

- 離婚した場合も双方に返済義務が残り、返済や持ち家の扱いでトラブルになりやすい

- 夫婦連生団信を利用する場合は、取り扱い銀行が限られ、金利上乗せも発生する

ダブルローンと連帯債務、どっちがいいか迷ったら無料FP相談へ

住み替えを検討する際、多くの方が悩まれるのが「新居のローンをダブルローンにするか、連帯債務にするか」という選択です。

どちらがより有利になるかは、家庭の状況によって異なります。判断にあたっては、以下のような要素を考慮しましょう。

- 返済負担率や借入可能額の精査

- 将来的な返済リスクへの備え

- 離婚することになった場合の取り扱い

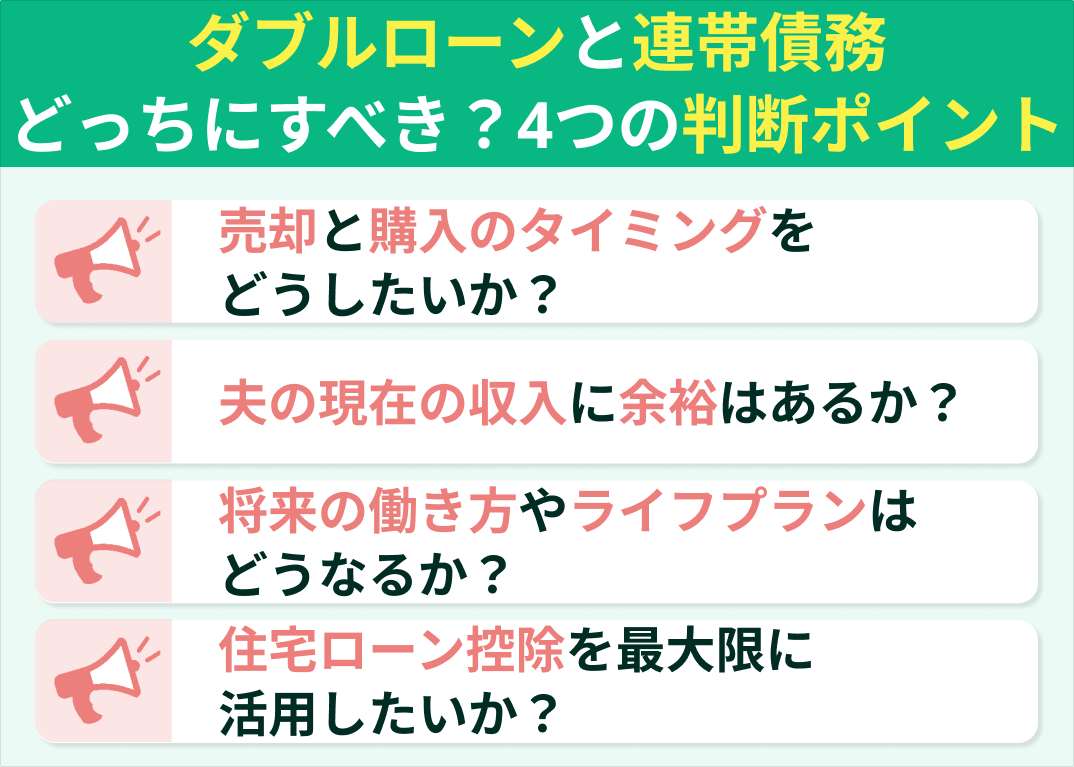

ダブルローンと連帯債務、どっちにすべき?4つの判断ポイント

ダブルローンと連帯債務、どっちにすべきか迷った際の4つの判断ポイントを紹介します。

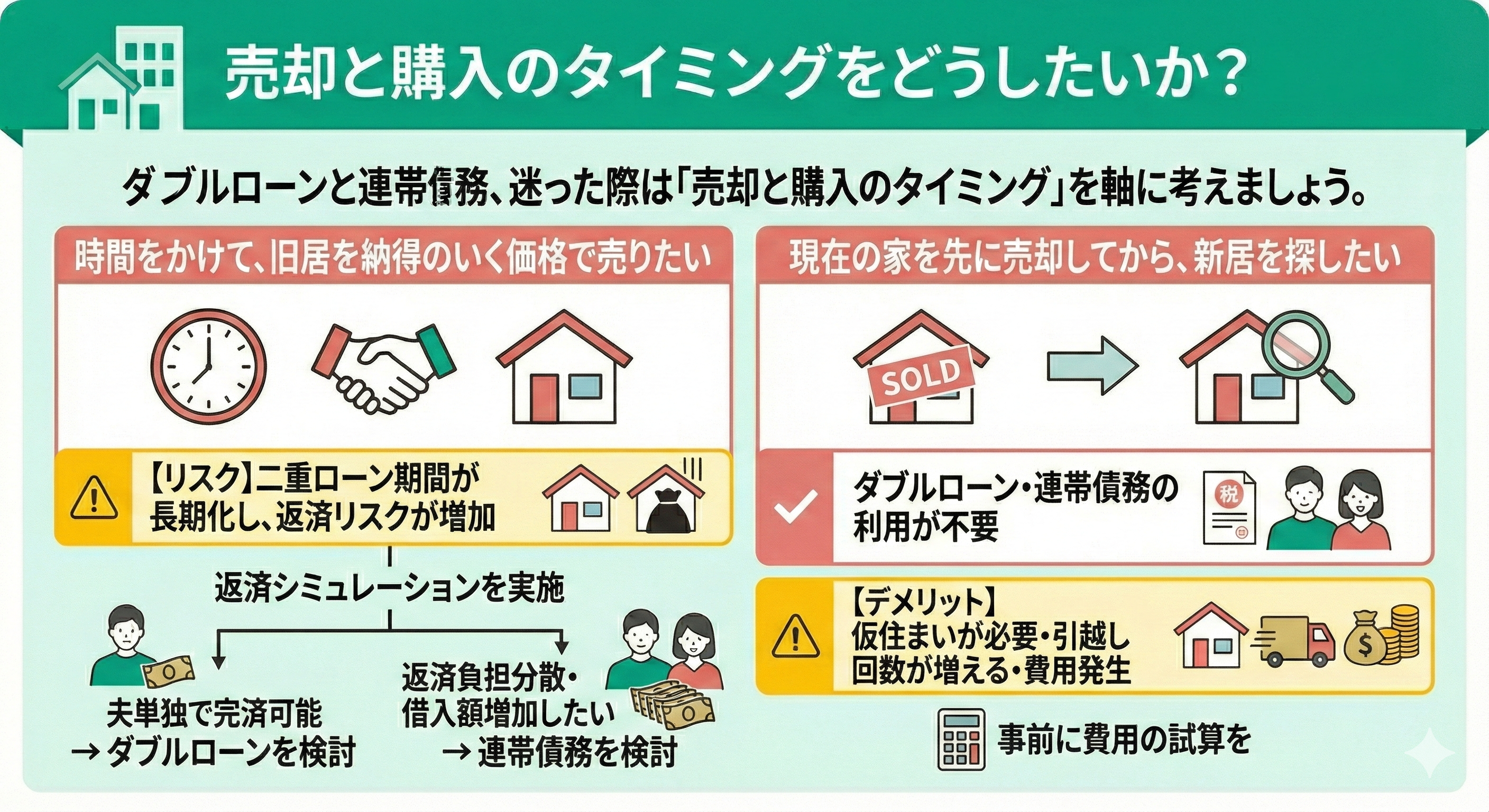

- 売却と購入のタイミングをどうしたいか?

- 夫の現在の収入に余裕はあるか?

- 将来の働き方やライフプランはどうなるか?

- 住宅ローン控除を最大限に活用したいか?

売却と購入のタイミングをどうしたいか?

夫の現在の収入に余裕はあるか?

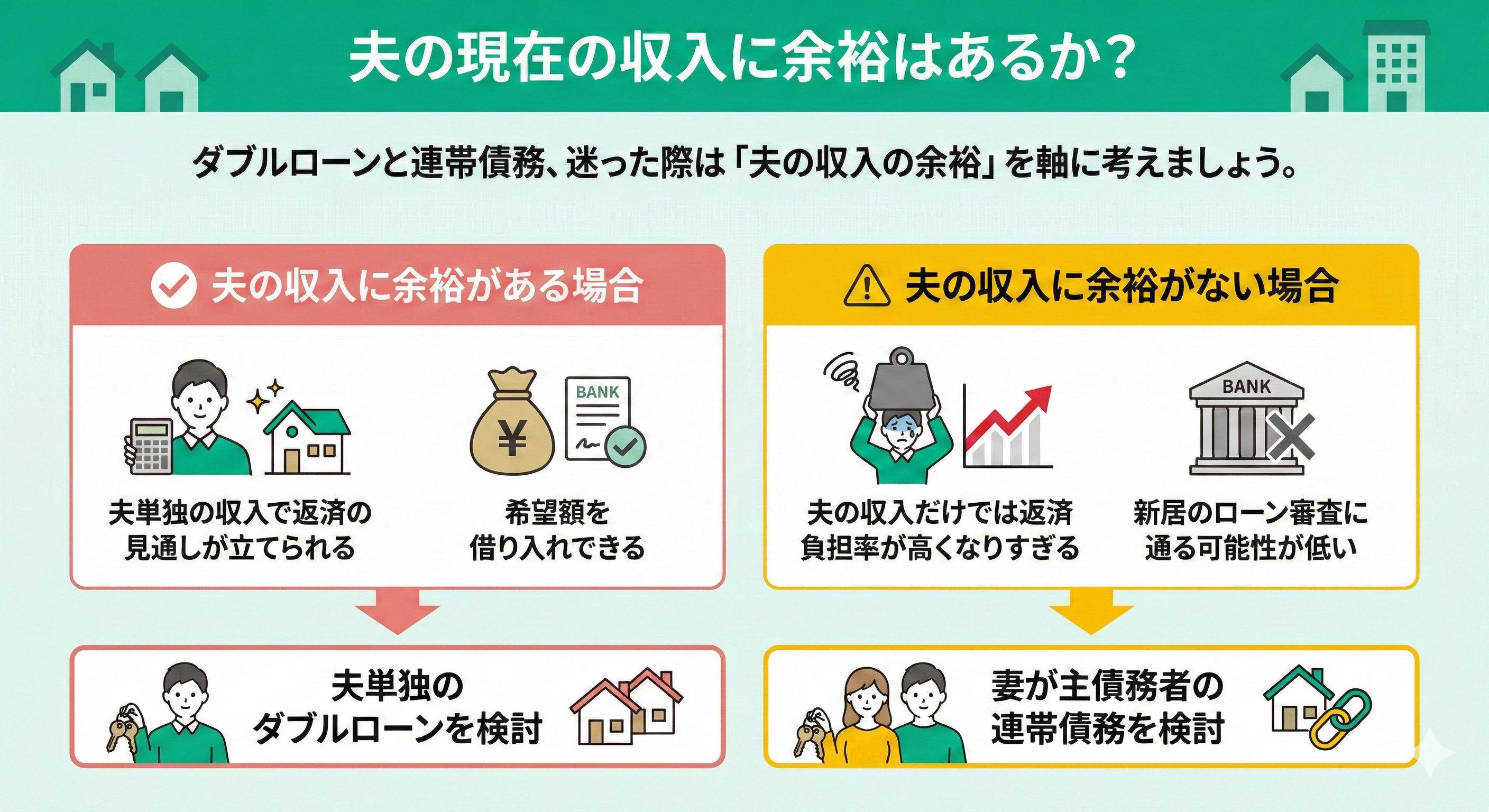

ダブルローンと連帯債務、どっちにすべきか迷った際は、「夫の現在の収入に余裕はあるか」考えましょう。

「夫単独の収入で返済の見通しが立てられる」「希望額を借り入れできる」なら夫単独のダブルローンを検討。

「夫の収入だけでは返済負担率が高くなりすぎる」「新居のローン審査に通る可能性が低い」なら妻が主債務者の連帯債務を検討しましょう。

将来の働き方やライフプランはどうなるか?

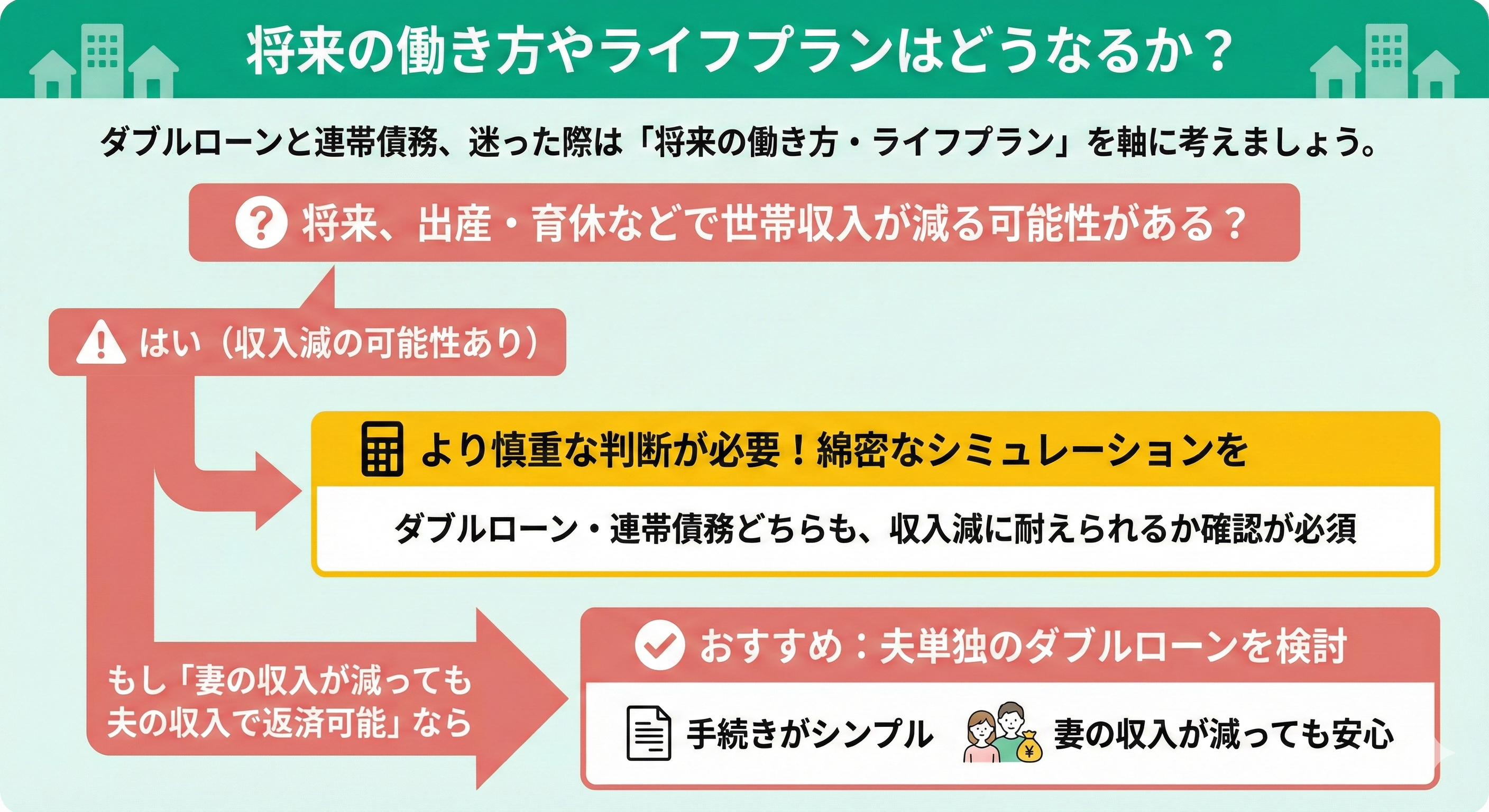

ダブルローンと連帯債務、どっちにすべきか迷った際は、「将来の働き方やライフプランはどうなるか」考えましょう。

将来「出産や育児で産休・育休をとるなど世帯収入が減る可能性がある」場合はより慎重な判断が必要です。ダブルローン、連帯債務どちらを利用するにしても、収入減に耐えられるか綿密にシミュレーションしましょう。

なお「産休・育休で妻の収入が減っても夫の収入で返済していける」なら、手続きがシンプル・妻の収入が減っても安心な夫単独のダブルローンを検討するのがおすすめです。

住宅ローン控除を最大限に活用したいか?

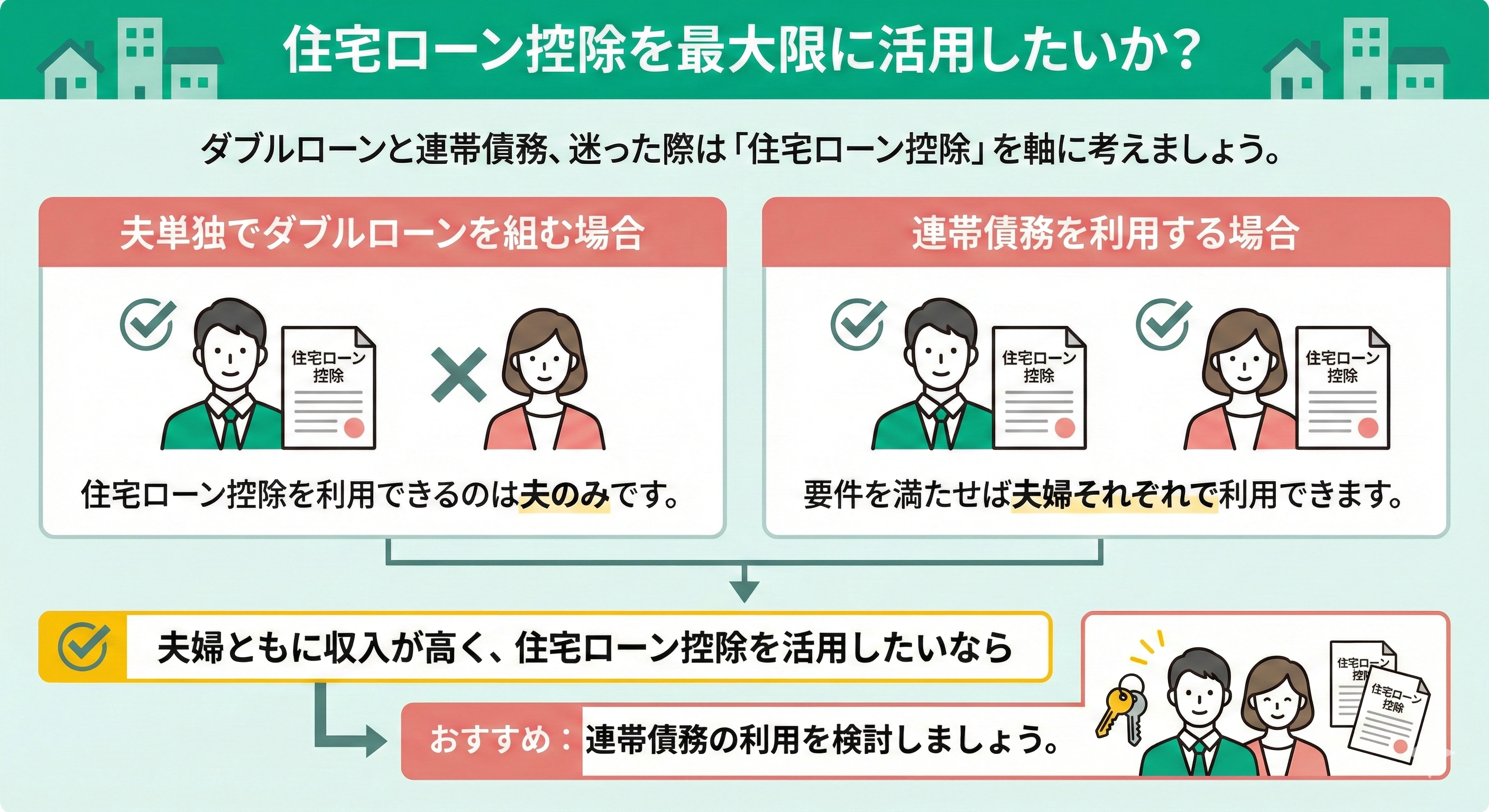

ダブルローンと連帯債務、どっちにすべきか迷った際は、「住宅ローン控除を最大限に活用したいか」を考えましょう。

夫単独でダブルローンを組むと、住宅ローン控除を利用できるのは夫のみです。一方、連帯債務を利用すると、要件を満たせば夫婦それぞれで利用できます。

「夫婦ともに収入が高く、住宅ローン控除を活用したい」なら、連帯債務の利用を検討しましょう。

【実際どうだった?】住み替え時の住宅ローンについての体験談

住み替え時の住宅ローンについての体験談を紹介します。

※ 口コミ調査方法:ランサーズ

※ 調査期間:2025年8月14日~2025年8月19日

※ 口コミ内容は回答者の主観的な感想や評価です。

- 住み替えを決意したきっかけは何でしたか?

- 住み替えの際、購入と売却はどちらを先に行いましたか?その理由も教えてください

- 住み替えの際、住宅ローンはどのように組みましたか?具体的に教えてください

- 住み替えローンやダブルローンで、実際に困ったことや後悔したことはありましたか?

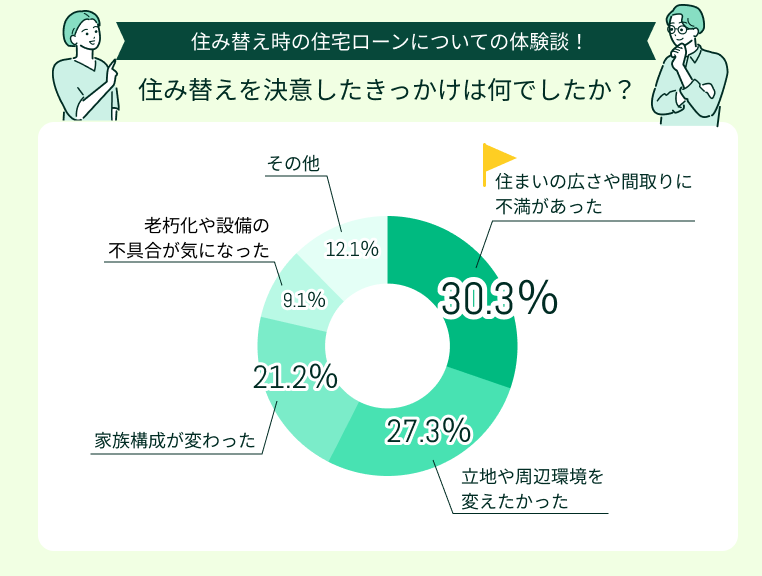

住み替えを決意したきっかけは何でしたか?

住み替えを決意したきっかけで多かったのは「住まいの広さや間取りに不満があった」(30.3%)、「立地や周辺環境を変えたかった」(27.3%)でした。

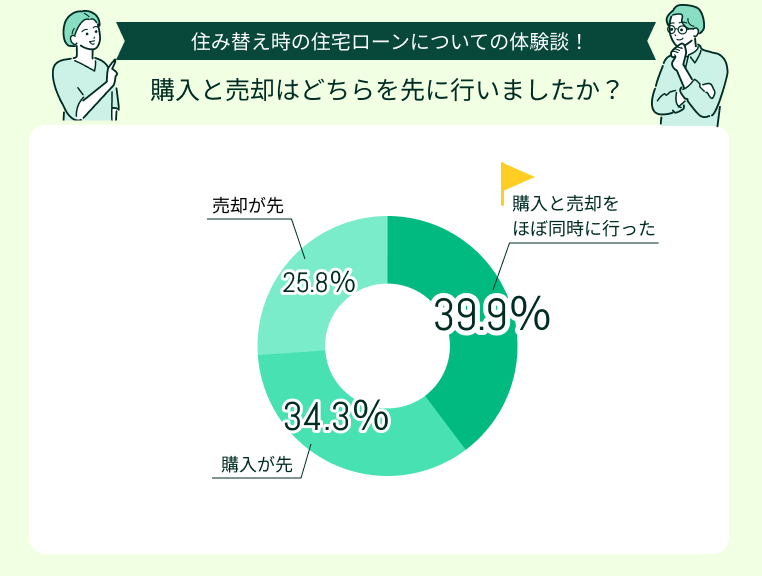

住み替えの際、購入と売却はどちらを先に行いましたか?その理由も教えてください

住み替えの際、購入と売却のタイミングで最も多かったのは「購入と売却をほぼ同時に行った」(39.9%)でした。

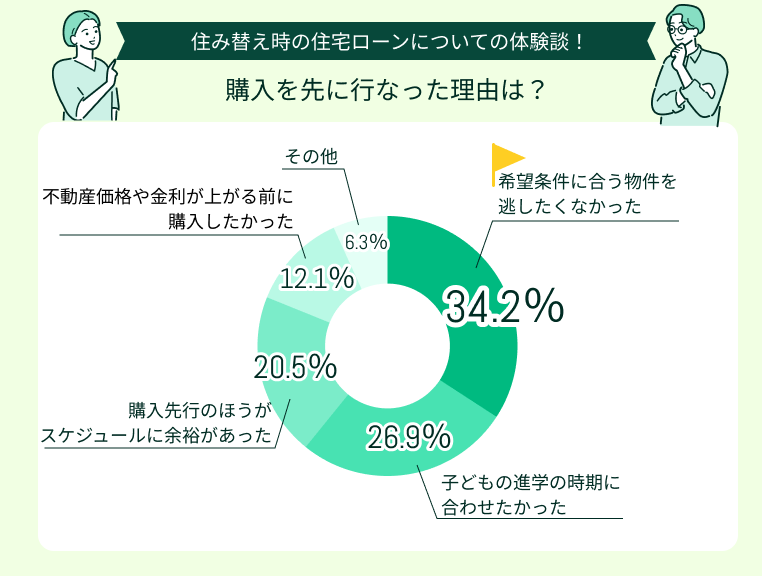

購入を先に行なった理由で最も多かったのは「希望条件に合う物件を逃したくなかった」(34.2%)。

その他「子どもの進学の時期に合わせたかった」(26.9%)、「購入先行のほうがスケジュールに余裕があった」(20.5%)という声も目立ちました。

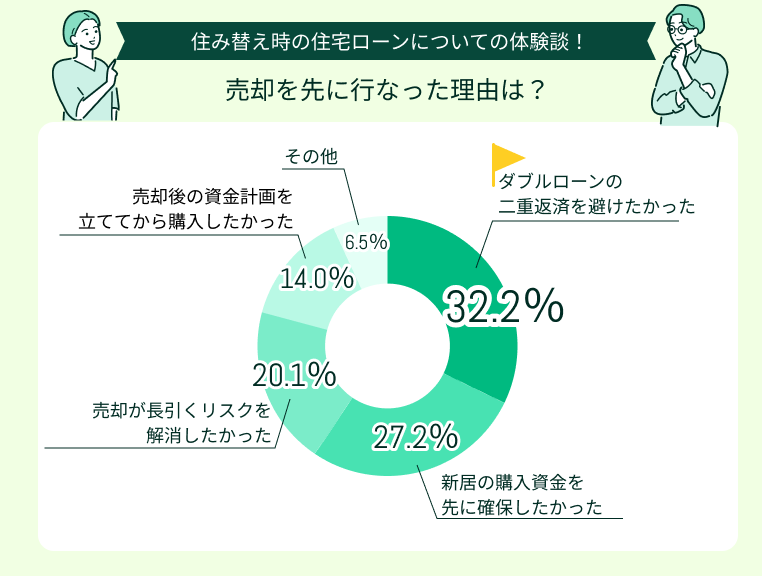

売却を先に行なった理由で多かったのは「ダブルローンなど二重返済を避けたかった」(32.2%)、「新居の購入資金を先に確保したかった」(27.2%)でした。

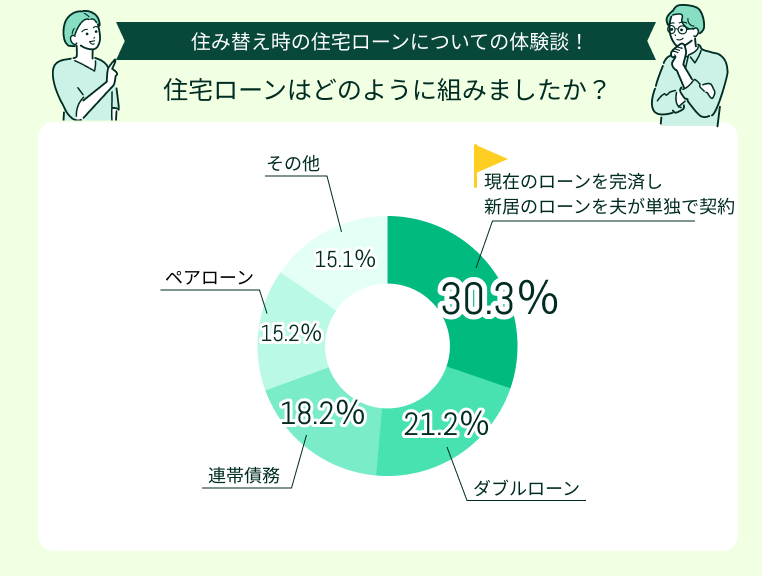

住み替えの際、住宅ローンはどのように組みましたか?具体的に教えてください

住み替えの際、住宅ローンを「現在のローンを完済し、新居のローンを夫が単独で契約」した方は30.3%。

「ダブルローン」を選択した方は21.2%、「連帯債務」を選択した方は18.2%でした。

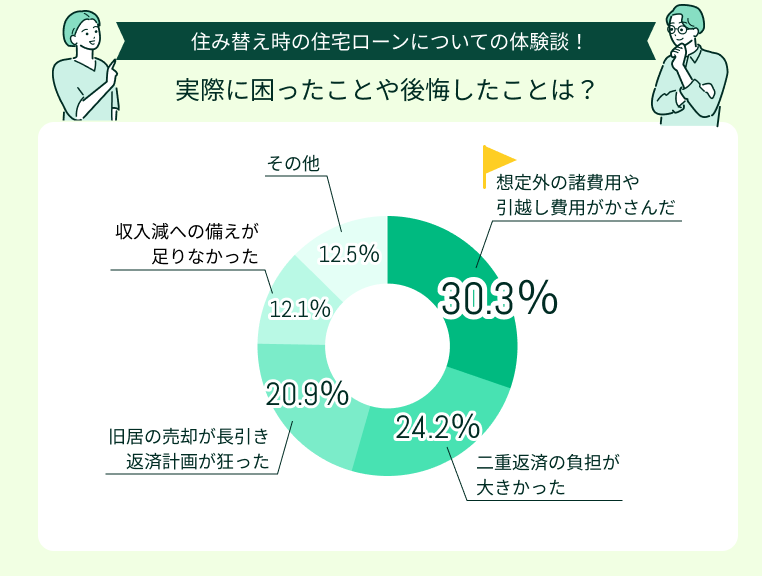

住み替えローンやダブルローンで、実際に困ったことや後悔したことはありましたか?

実際に困ったことや後悔したことで多かったのは「想定外の諸費用や引越し費用がかさんだ」(30.3%)、「二重返済の負担が大きかった」(24.2%)でした。

【ケース別】ダブルローンと連帯債務、あなたにぴったりなのはどっち?

「ダブルローンと連帯債務、ぴったりなのはどっち?」とお悩みの方に向けて、おすすめの契約形態をケース別に紹介します。

- 夫の収入だけでローンを返済できる場合

- 夫婦共働きで2人分の収入を合算したい場合

- 現在のローンを一括返済する資金がある場合

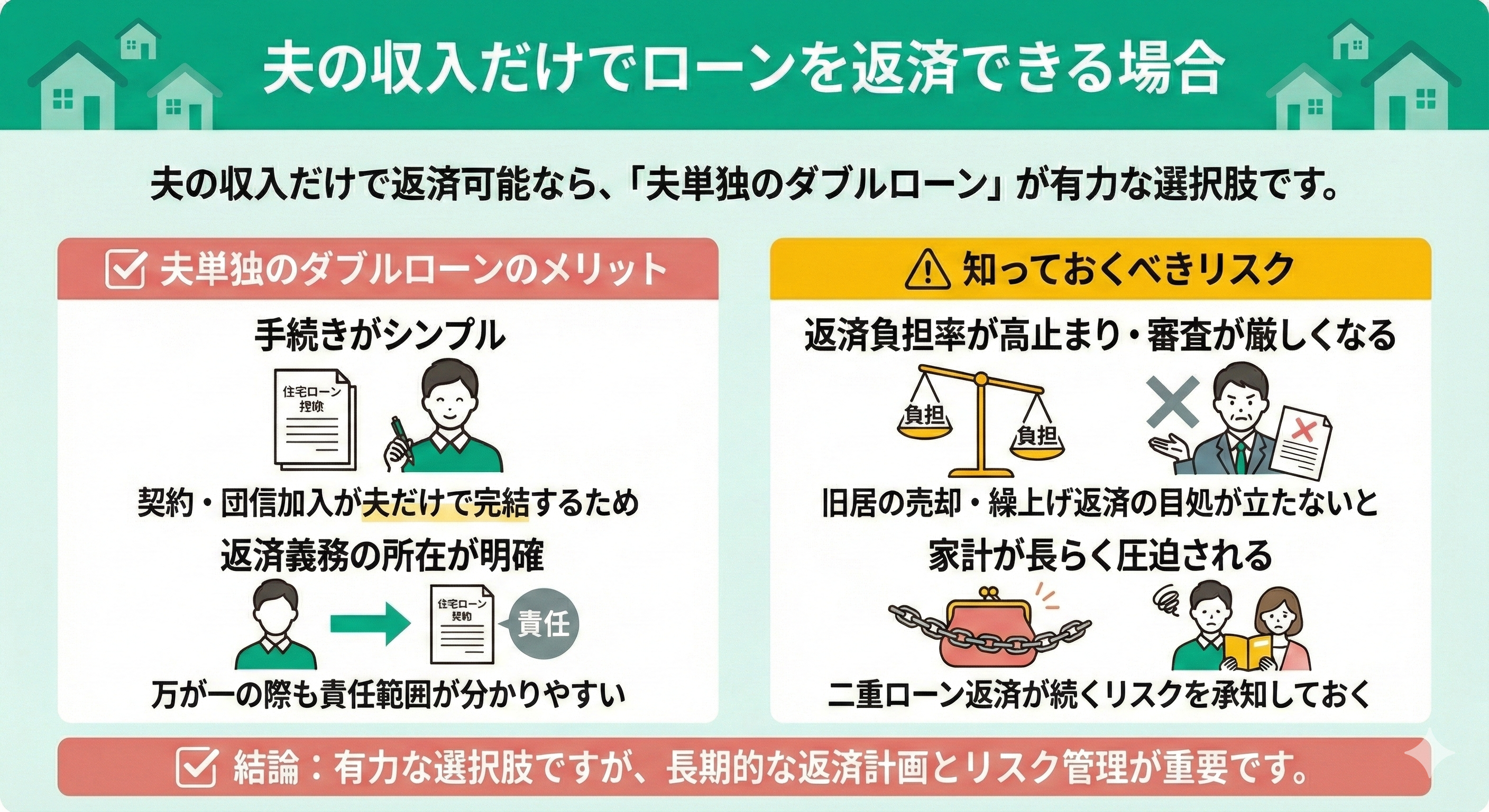

夫の収入だけでローンを返済できる場合

夫の収入だけでローンを返済できる場合、夫単独のダブルローンが有力です。

契約や団信加入が夫だけで完結するため手続きがシンプル。返済義務の所在も明確になります。

一方で、旧居の売却や繰上げ返済の目処が立たないと返済負担率が高止まりし、審査が厳しくなる・家計が長らく圧迫されるリスクがあることは承知しておきましょう。

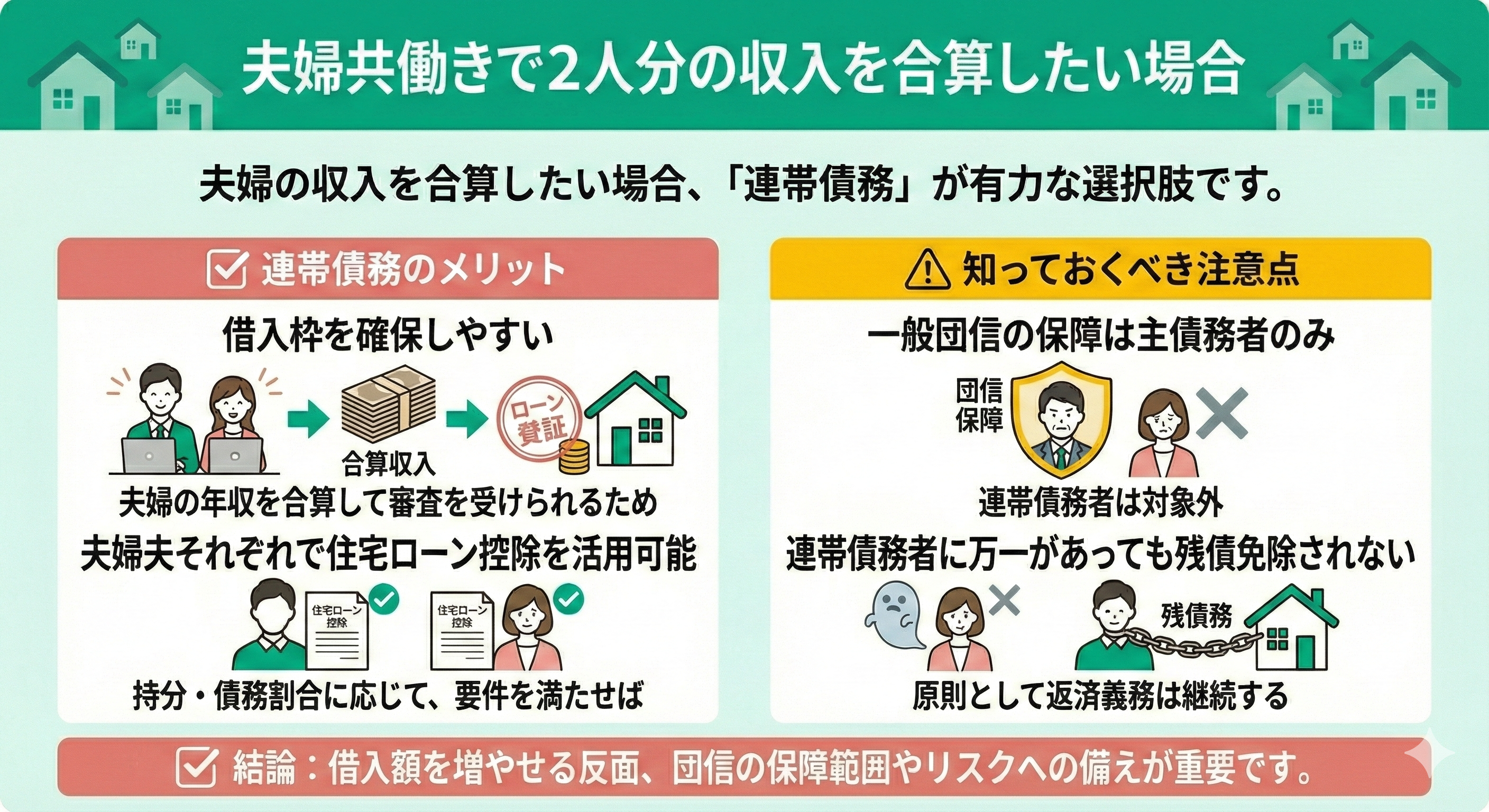

夫婦共働きで2人分の収入を合算したい場合

夫婦共働きで2人分の収入を合算したい場合、連帯債務が有力です。

夫婦の年収を合算して審査を受けられるため借入枠を確保しやすく、持分・債務割合に応じて妻と夫それぞれで住宅ローン控除を活用できる場合があります。

ただし、一般団信の保障を受けられるのは主債務者のみ。連帯債務者に万一のことがあっても、原則として残債は免除されません。

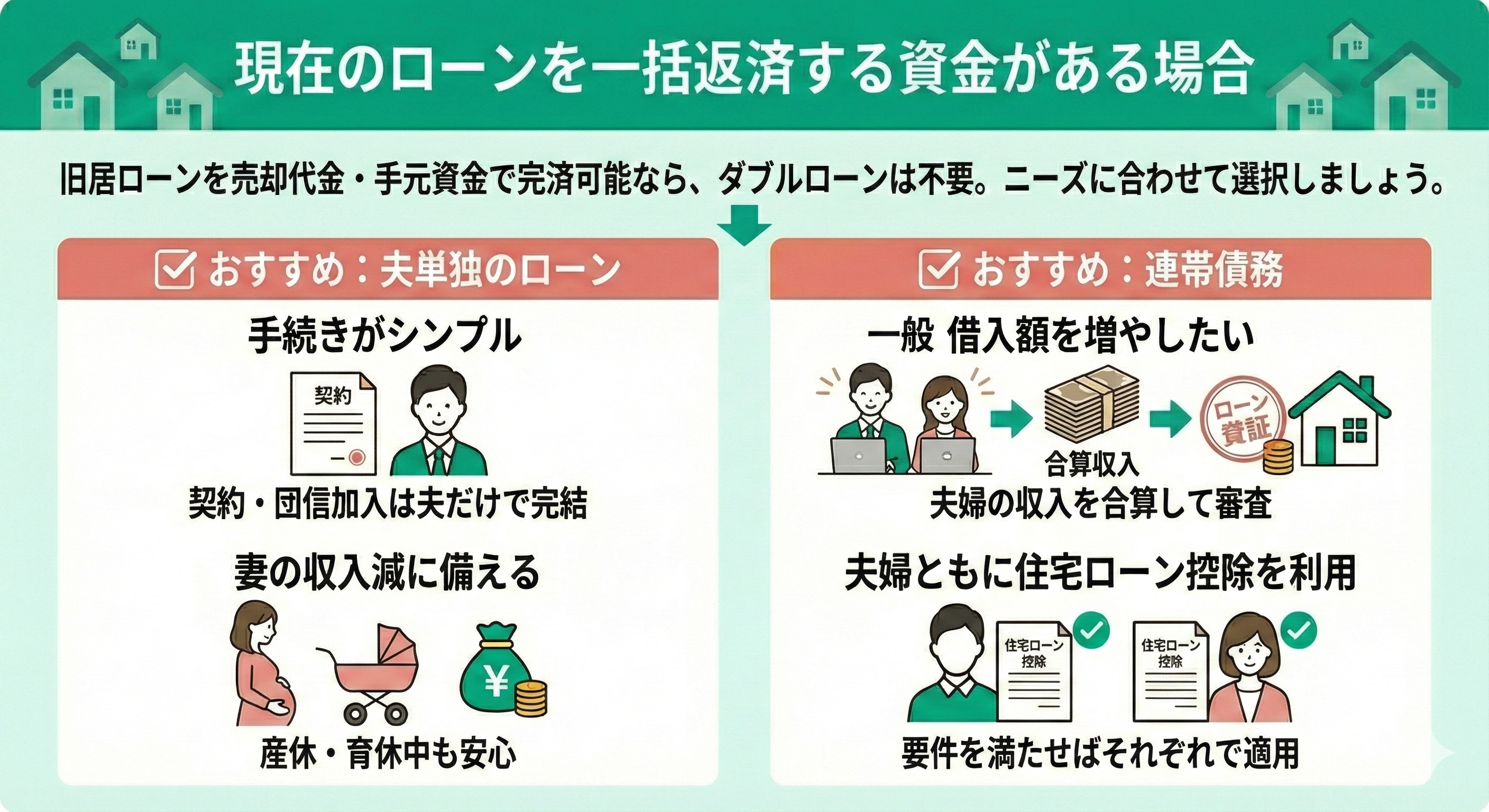

現在のローンを一括返済する資金がある場合

旧居のローンを売却代金や手元資金で完済できるなら、ダブルローンはそもそも不要。

手続きのシンプルさを重視し、産休・育休による妻の収入減に備えるなら夫単独のローン。借入額を増やしたい、夫婦ともに住宅ローン控除を利用したいなら連帯債務を利用するといいでしょう。

【まとめ】ダブルローンか連帯債務かで迷ったら今すぐFPに相談しよう

ここまで、住み替え時の住宅ローン選びについて、ダブルローンと連帯債務のどちらが適しているかを解説してきました。

結論として、自身の状況に合わせて以下の視点で選ぶのが一般的です。

旧居のローンを短期間で完済できる予定があり、夫単独の収入で希望額を借りられるのであれば、手続きがシンプルな「ダブルローン」が向いています。

一方で、夫婦の収入を合算して借入額を増やしたい場合や、夫婦それぞれで住宅ローン控除を受けたい場合には、「連帯債務」が有力な候補となります。

住宅ローンは長期にわたる契約です。目先の借入額だけでなく、将来の生活の変化まで見据えて慎重に検討しましょう。