・アルヒの住宅ローンって「やばい」って聞くけど、実際はどうなの?

・ネットの噂だけで判断するのは不安…。でも大きな借り入れだから失敗したくない。

アルヒはフラット35の取扱シェアNo.1を誇る住宅ローン専門機関です。一方で、住宅ローンの商品内容や過去の不祥事が報じられた経緯から、一部では「やばい」と評されることもあります。

ただし、こうした特徴が本当に「デメリット」となるかどうかは、利用する人の状況や希望条件によって大きく変わります。頭金を多く用意できる人や長期固定を重視する人にとっては、むしろ他社より有利に働くケースも少なくありません。

本記事では、アルヒの住宅ローンが「やばい」と言われる理由や実際の利用者の声、そしてメリット・デメリットの両面を整理して解説します。読み終えるころには、自分にとって本当に「やばい」のか、それとも魅力的な選択肢となるのかを、冷静に判断できるようになるはずです。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- アルヒの住宅ローンが「やばい」と言われる理由5つ

- 事務手数料が高め

- 変動金利が他社より割高

- 頭金が少ないと不利になる

- つなぎローンの金利が高い

- 過去の不祥事

- アルヒは本当にやばい?住宅ローン選びで不安があるならFPに相談を

- 【実際どうだった?】アルヒの住宅ローンを利用した人の体験談

- アルヒの住宅ローンを選んだ理由は?

- アルヒの住宅ローンを選び満足していますか?

- アルヒの住宅ローンを選び良かった点は?

- アルヒの住宅ローンを選び後悔した点は?

- アルヒの住宅ローンを検討している人にアドバイス

- 【本当はやばくない?】アルヒの住宅ローン3つのメリット

- フラット35の実績豊富で金利も低水準

- 自営業や転職直後でも申し込みやすい柔軟な審査

- 住宅ローン専門金融機関ならではのノウハウ

- アルヒの住宅ローンがおすすめな人の特徴

- 長期固定金利で安心したい人

- 転職直後や自営業で審査が不安な人

- 自己資金を多く用意できる人

- アルヒの住宅ローンに向いていない人の特徴

- 変動金利で安く借りたい人

- 頭金なしで住宅購入したい人

- つなぎ融資を利用する予定の人

- アルヒの住宅ローンが自分にとって「やばい」かどうかマネーキャリアに聞いてみよう

- 【まとめ】アルヒの住宅ローンが「やばい」かどうか冷静に判断しよう

アルヒの住宅ローンが「やばい」と言われる理由5つ

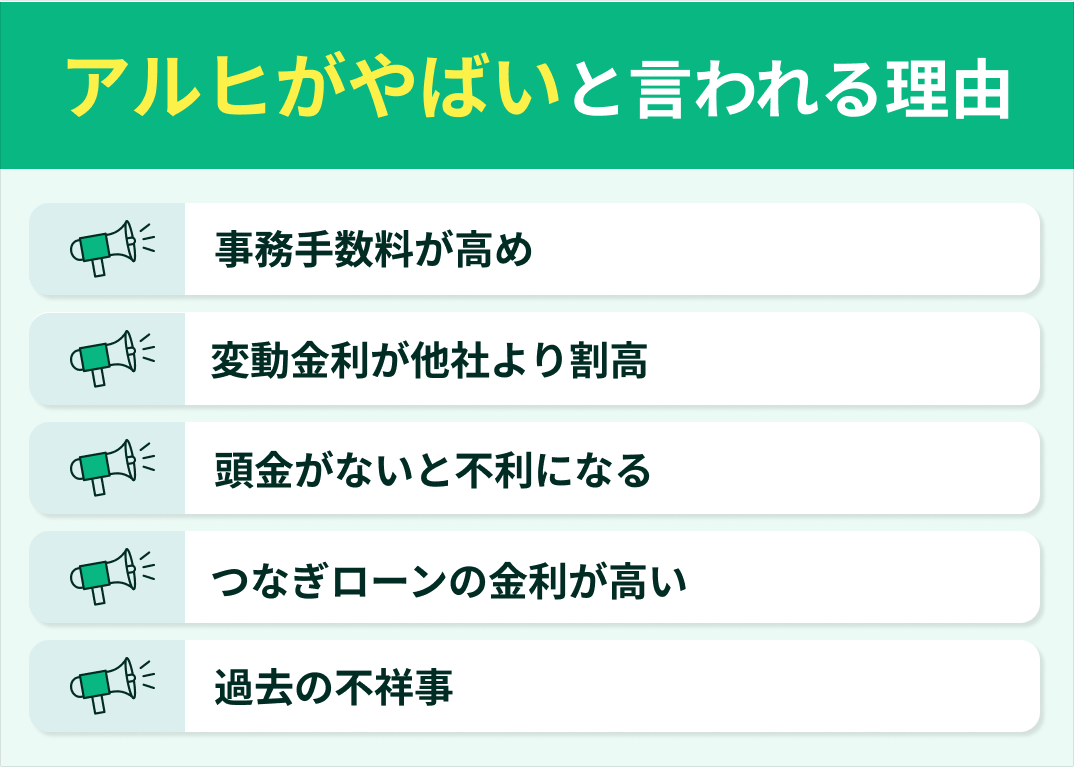

アルヒの住宅ローンはフラット35の取り扱いで圧倒的な実績を誇りますが、ネット上では「やばい」と評されることもあります。背景には制度的なデメリットや過去の不祥事などがあり、よく指摘されているのは以下の5つの点です。

- 事務手数料が高め

- 変動金利が他社より割高

- 頭金が少ないと不利になる

- つなぎローンの金利が高い

- 過去の不祥事

すべての人にとって危険というわけではありませんが、特徴を知らずに契約すると「こんなはずじゃなかった」と後悔する可能性もあります。ひとつずつ確認していきましょう。

事務手数料が高め

アルヒの住宅ローンは、契約時に借入額の2.2%(最低22万円)の事務手数料がかかり、他社と比較すると高く感じることもあります。

フラット35は金融機関によって大きな差はないと思われがちですが、実際には初期費用で以下の表のような違いが生じることもあります。

| 金融機関 | 事務手数料率 | 最低事務手数料 |

|---|---|---|

| アルヒ | 2.20% | 220,000円 |

| ソニー銀行 | 1.87% | 110,000円 |

| 楽天銀行 | 1.43% ※条件を満たせば1.1%に引下げ | 110,000円 |

| 三井住友信託銀行 | 0.99% | 220,000円 |

※2025年9月時点の手数料

事務手数料は住宅ローンの契約時に一括で支払うことがほとんどです。そのため、初期費用を抑えたい人にとって、この手数料の違いが負担感にも差を生じ、「やばい」と感じる一因になっています。

変動金利が他社より割高

アルヒの住宅ローンはフラット35を主力としていますが、変動金利を選ぶことも可能です。

ただしアルヒの変動金利の水準は、他の金融機関と比べると高めに設定されており、低金利重視の人からは敬遠される傾向があります。

| 金融機関 | 金利 |

|---|---|

| アルヒ | 1.364%~ |

| SBI新生銀行 | 0.680%~ |

| 三菱UFJ銀行 | 0.595%~ |

| りそな銀行 | 0.640%~ |

※2025年9月時点での適用金利

一般的に変動金利の方が適用金利が低い傾向にあり、「とにかく低い金利で借りたい」と思っている人にとっては、差が歴然と感じられるでしょう。そのため「アルヒの金利が高くてやばい」と思われる要因となっていると考えられます。

頭金が少ないと不利になる

アルヒの住宅ローンは、頭金が少ない人にとって「不利」と感じやすい仕組みになっています。これは、独自商品「スーパーフラット」が頭金の割合を条件として金利が決まる仕組みだからです。

スーパーフラットは従来のフラット35よりも低金利で利用できるのが強みですが、利用するには最低1割以上の頭金が必須です。頭金を多く入れるほど金利が下がる仕組みで、たとえば「スーパーフラット9」なら1割以上の頭金が必要、「スーパーフラット7」なら3割必要ですが、その分当初5年間の金利が0.7%台(※2025年9月時点)に抑えられます。

自己資金をしっかり用意できる人にとっては有利に働く一方で、頭金をほとんど準備できない人にとってはその恩恵を受けられないのがアルヒの住宅ローンです。このことを不利に感じる人から「やばい」という口コミが生じたのかもしれません。

つなぎローンの金利が高い

注文住宅を建てる場合は、工事の進行に合わせて資金が必要になります。その際に利用するのが「つなぎ融資」です。アルヒのつなぎローンは金利が割高とされ、特に土地購入と建築を分けて行うケースでは負担が大きくなる可能性があります。

ただし、アルヒは審査が比較的柔軟であり、他行で通りにくい人でも利用できる場合があります。この「利用のしやすさ」がメリットになるケースもあるため、ご自身の状況に応じて利用するかどうかを判断しましょう。

過去の不祥事

アルヒの評判に影を落とした大きな要因の一つが、過去に報じられた不祥事です。2020年には不正融資疑惑が報じられ、さらに2024年にはフランチャイズ法人の元社員による融資金の不正詐取が明るみに出ました。

いずれも一部の店舗で発生した事案ではあるものの、「住宅ローン=信頼性が第一」という性質上、こうしたニュースは利用者に大きな不安を与えました。その結果、ネット上で「やばい」という声が強まった背景になっているのです。

アルヒは本当にやばい?住宅ローン選びで不安があるならFPに相談を

アルヒの住宅ローンを検討している方にとって、「やばい」と言われるのはなぜか、その真相が気になるものでしょう。

しかしその理由は、事務手数料や金利水準、過去の不祥事といった特定のポイントに限られます。大切なのは、それが自分の状況にとって本当に不利かどうかを冷静に見極めることです。

たとえば、変動金利で安さを求める人にとっては他社の方が有利ですが、長期固定で安定した返済を重視する人にとってはアルヒの強みが生きます。つまり、「やばい」と感じるかどうかは、収入や頭金の有無、住宅の購入計画といった条件次第なのです。

こうした判断を一人で行うのは簡単ではありません。だからこそ、中立的な立場で複数の金融機関を比較してくれるFPに相談することが、不安を解消する大きな助けになります。

ご自身にとって本当にアルヒが「やばい」と言えるかどうか、FPに相談し第三者の目線からアドバイスを受けてみてはいかがでしょうか。

【実際どうだった?】アルヒの住宅ローンを利用した人の体験談

アルヒの住宅ローンは「やばい」と評される一方で、多くの利用者に選ばれているのも事実です。制度の仕組みや金利条件だけを見ても、自分に合うかどうか判断するのは難しいもの。実際に利用した人が感じたメリットやデメリットを知ることは、冷静な判断をするうえで欠かせません。

ここでは、アンケート調査をもとに利用者のリアルな声を紹介します。「選んだ理由」「満足度」「良かった点・後悔した点」などを具体的に見ていくことで、ご自身の住宅ローン選びの参考にしていただければ幸いです。

※ 口コミ調査方法:クラウドワークス

※ 調査期間:2025年8月27日~2025年9月1日

※ 口コミ内容は回答者の主観的な感想や評価です。

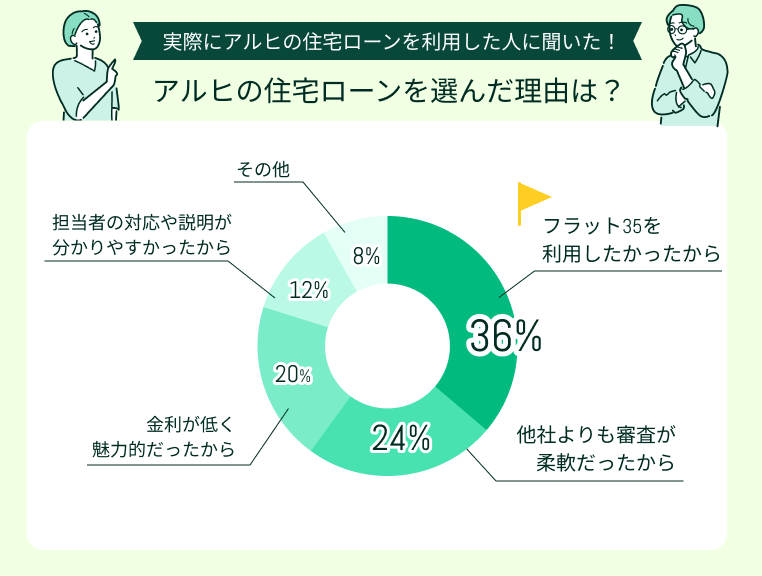

アルヒの住宅ローンを選んだ理由は?

アルヒを選んだ理由は、「フラット35を利用したかったから」の36%が最多でした。アルヒはフラット35の取り扱い実績が豊富で、長期固定金利を重視する人に選ばれやすい傾向が表れています。

次いで多かったのが「他社よりも審査が柔軟だったから」24%です。転職直後や自営業といった属性で銀行審査が不安な人にとって、アルヒの柔軟な対応は大きな安心材料になっているようです。

さらに、「金利が低く魅力的だった」20%、「担当者の対応や説明が分かりやすかった」12%と続き、サービス面や担当者対応に評価を寄せる声も見られました。「その他」8%という回答もあり、人によって選んだ理由はさまざまだとわかります。

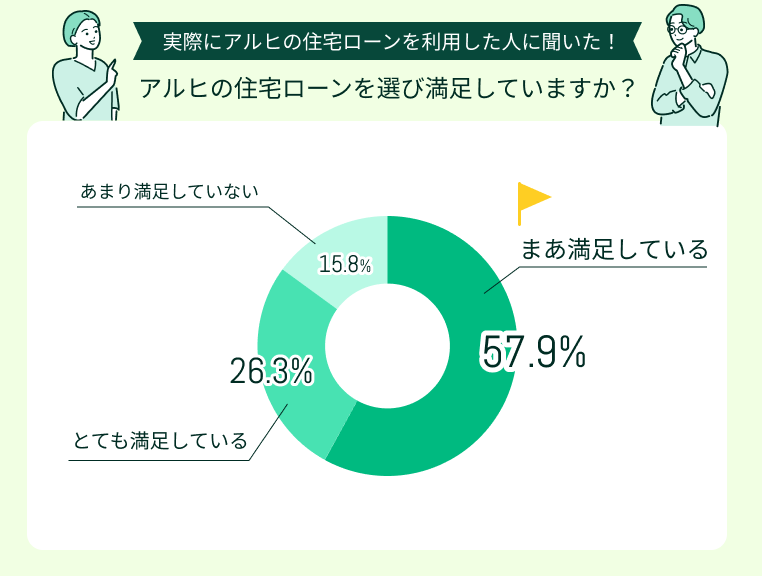

アルヒの住宅ローンを選び満足していますか?

アンケート結果では、「まあ満足している」57.9%が過半数を占め、次いで「とても満足している」26.3%となりました。合計で84%以上の人が一定の満足感を得ていることがわかります。

満足していると答えた理由としては、次のような回答がありました。

30代男性

審査もスムーズ、固定金利の安心感にも満足

このように、柔軟な審査や長期固定金利による安心感が、満足度の高さにつながっていることがうかがい知れます。

一方、「とても満足」とまでは言えない人も一定数存在します。その理由の多くは「金利が高い」といったものでした。条件の理解不足や期待とのギャップが、不満の背景にあると考えられます。

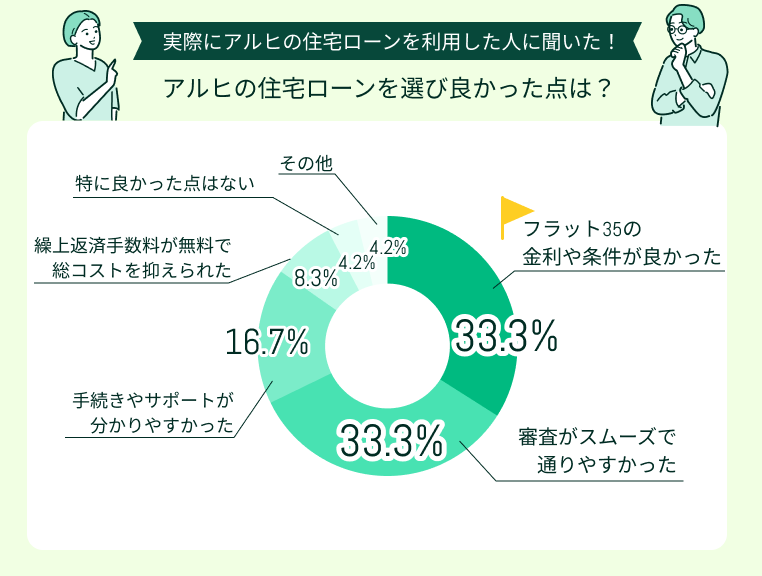

アルヒの住宅ローンを選び良かった点は?

アンケートでは、「フラット35の金利や条件が良かった」33.3%と「審査がスムーズで通りやすかった」33.3%が同率で最多でした。やはり、アルヒの強みである「フラット35の実績」と「柔軟な審査」が高く評価されていることが分かります。

続いて「手続きやサポートが分かりやすかった」16.7%という声もあり、利用者が安心して契約を進められるサポート体制が強みとして映っているようです。

また、「繰上返済手数料が無料で総コストを抑えられた」8.3%という実利的な評価も見られました。小さな割合ではありますが、コスト面での満足度も一定の存在感を示しています。

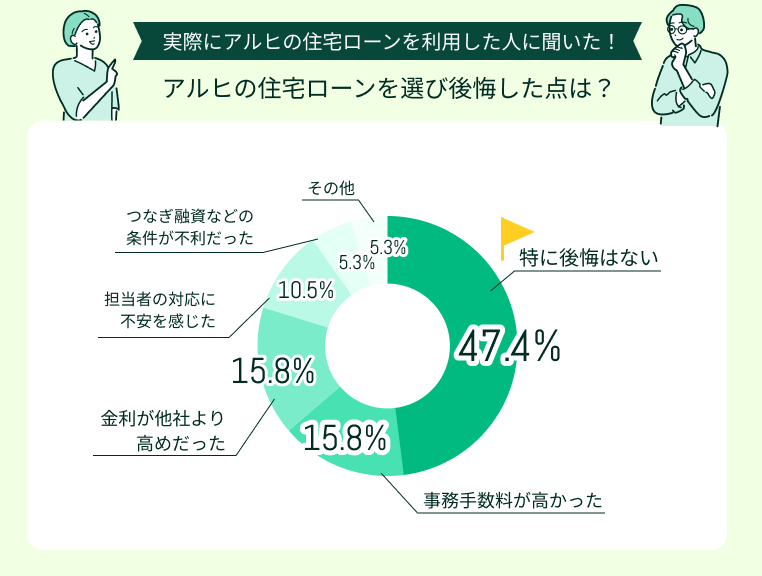

アルヒの住宅ローンを選び後悔した点は?

アンケートによると、「特に後悔はない」の47.4%が最多で、およそ半数の利用者が満足度を維持していることが分かります。裏を返せば、残り半数近くの人は何らかの不満を抱えているという結果でもあり、注意が必要です。

具体的には、「事務手数料が高かった」15.8%と「金利が他社より高めだった」15.8%が並び、コスト面に関する不満が目立ちました。さらに、「担当者の対応に不安を感じた」10.5%や「つなぎ融資などの条件が不利だった」5.3%といった声も一定数存在します。

こうした点は利用前に比較検討を怠ると、契約後に「やばい」と感じる要因になりやすいといえるでしょう。

アルヒの住宅ローンを検討している人にアドバイス

アンケートでは、アルヒの住宅ローンをおすすめする声が複数見られました。特に、自営業や転職直後など「他の金融機関では審査が不安」という層にとっては利用しやすいとの意見が目立ちます。

また、フラット35を利用できる安心感を評価する声も多く、「自分のライフプランに合うかを冷静に見極めることが大事」という実感が込められたアドバイスもありました。

20代男性

自営業でも単年の申告で審査通過

自営業のため、銀行と違って単年の確定申告で審査を受けられた点が助かりました。ペアローンで希望額の融資を受けられたことも大きいです。他の銀行では難しかったので、アルヒは心強い味方だと思います。

ただし、事務手数料は少し高めなので、金利だけでなく諸費用も含めて比較することをおすすめします。

40代女性

転職直後やシングルマザーでも安心

転職直後の方やシングルマザーには特に申し込みやすい住宅ローンだと思いました。全期間固定金利のフラット35を利用できる安心感があり、疾病保険に加入しておくとさらに安心できます。

このように、利用者のリアルな声は「安心感」と「柔軟さ」という二つの側面を裏付けています。

一方、諸費用の高さをデメリットとして挙げる声も多く、コストを踏まえ総合的に判断することが大切というアドバイスも見受けられました。

【本当はやばくない?】アルヒの住宅ローン3つのメリット

アルヒは「やばい」との評判がある一方で、長年にわたり多くの人に選ばれてきた実績を持つ金融機関でもあります。そこには、他社にはない明確な強みがあります。ここでは代表的な3つのメリットを整理しました。

- フラット35の実績豊富で金利も低水準

- 自営業や転職直後でも申し込みやすい柔軟な審査

- 住宅ローン専門金融機関ならではのノウハウ

フラット35の実績豊富で金利も低水準

アルヒはフラット35の取り扱いで15年連続シェアNo.1を誇る実績があります。長期固定金利の代表格であるフラット35はもちろん、フラット35(保証型)をベースにしたアルヒ独自の商品「スーパーフラット」など、より低金利の商品を提供しています。

スーパーフラットは当初5年間の金利を抑えられる仕組みで、何かと支出の多い住宅取得直後の返済額を抑えられます。5年経過後はもちろん固定金利、将来の金利上昇リスクを心配する人にとっても安心です。

これら実績と商品性の両面から、アルヒが多くの人に選ばれています。固定金利型の住宅ローンを検討している人なら、ぜひ選択肢に入れたい金融機関です。

自営業や転職直後でも申し込みやすい柔軟な審査

多くの銀行では「勤務年数が短い」「収入が安定していない」といった理由で、自営業者や転職直後の人は住宅ローン審査で不利になりがちです。しかしアルヒは住宅ローン専門機関として、こうした属性の人にも柔軟に対応しています。

たとえば、アルヒのフラット35・スーパーフラットには以下の申込み基準が設けられています。

- 転職直後の給与所得者:転職後に1回給与を受け取っていれば申込可能

- 開業したての自営業等:最初の確定申告を終えていれば申込可能

多くの金融機関が「転職後、勤務年数2~3年以上」「開業後、事業実績2~3年」を基準としているケースと比べると、かなり早い段階で審査対象になれることがわかります。

そのため「他の銀行では断られた」という人でも、アルヒなら融資を受けられるケースが少なくありません。審査のハードルが下がることで、幅広い人に住宅購入のチャンスが広がります。

住宅ローン専門金融機関ならではのノウハウ

アルヒは「モーゲージバンク」と呼ばれる住宅ローン専門金融機関です。一般銀行のように預金や投資信託など幅広い商品を扱うのではなく、住宅ローンに特化しているため、スタッフの知識や経験が豊富です。

そのため、利用者の収入・家族構成・将来設計に応じて、より細やかな提案を受けられるのが強みです。「住宅ローンだけに集中しているからこその深いノウハウ」が、利用者の安心につながっています。

アルヒの住宅ローンがおすすめな人の特徴

アルヒの住宅ローンにはデメリットもありますが、条件に合致する人にとっては非常に有利な選択肢となります。ここでは、アルヒを選ぶメリットが大きい人の特徴を、次の3つ紹介します。

- 長期固定金利で安心したい人

- 転職直後や自営業で審査が不安な人

- 自己資金を多く用意できる人

長期固定金利で安心したい人

住宅ローンを検討する際に、将来金利が上がり返済額が増えるのが不安という人にとって、アルヒはおすすめの金融機関です。

フラット35を主力とするアルヒは、全期間固定金利で返済額が変わらない安心感を提供しています。さらに「スーパーフラット」を選べば、当初5年間は大幅に低い金利で借りられるため、家計への負担を抑えながら安定した返済を続けられます。

長期的に「返済額の見通しを立てたい」「将来の金利上昇リスクを避けたい」と考える人にとって、アルヒは頼れる選択肢となります。

転職直後や自営業で審査が不安な人

「まだ勤務年数が短いけれど大丈夫かな…」「独立したばかりで住宅ローンは通らないのでは?」といった不安を抱える人にとって、アルヒは前向きに検討できる選択肢です。

フラット35自体が審査が比較的柔軟な商品ではありますが、一般的な銀行では慎重に見られるケースがあります。しかしアルヒなら、住宅ローン専門機関として柔軟に対応するため、新しい環境で挑戦する人の支えになりやすい特徴があります。

アルヒは「審査に落ちてしまうのでは」と一歩を踏み出せずにいる人にとって、可能性を広げてくれる金融機関と言えるでしょう。

自己資金を多く用意できる人

アルヒの住宅ローンは、頭金をしっかり準備できる人に大きなメリットがあります。特に「スーパーフラット」は頭金が必須の商品で、融資比率によって金利が細かく設定されているのが特徴です。

たとえば、物件価格の1割以上を頭金にすれば「スーパーフラット9」が利用できますが、3割を超える頭金を用意できれば「スーパーフラット7」となり、より低い金利で借りられます。融資比率が下がるほど金利が優遇され、全8段階で細かく分かれているため、自己資金が多い人ほど返済条件が有利になる仕組みです。

頭金を厚く入れることは、借入額の削減や総返済額の圧縮にもつながります。将来の教育費や老後資金を考えながら、無理のない返済を実現したい人にとっては非常に相性のよい商品です。

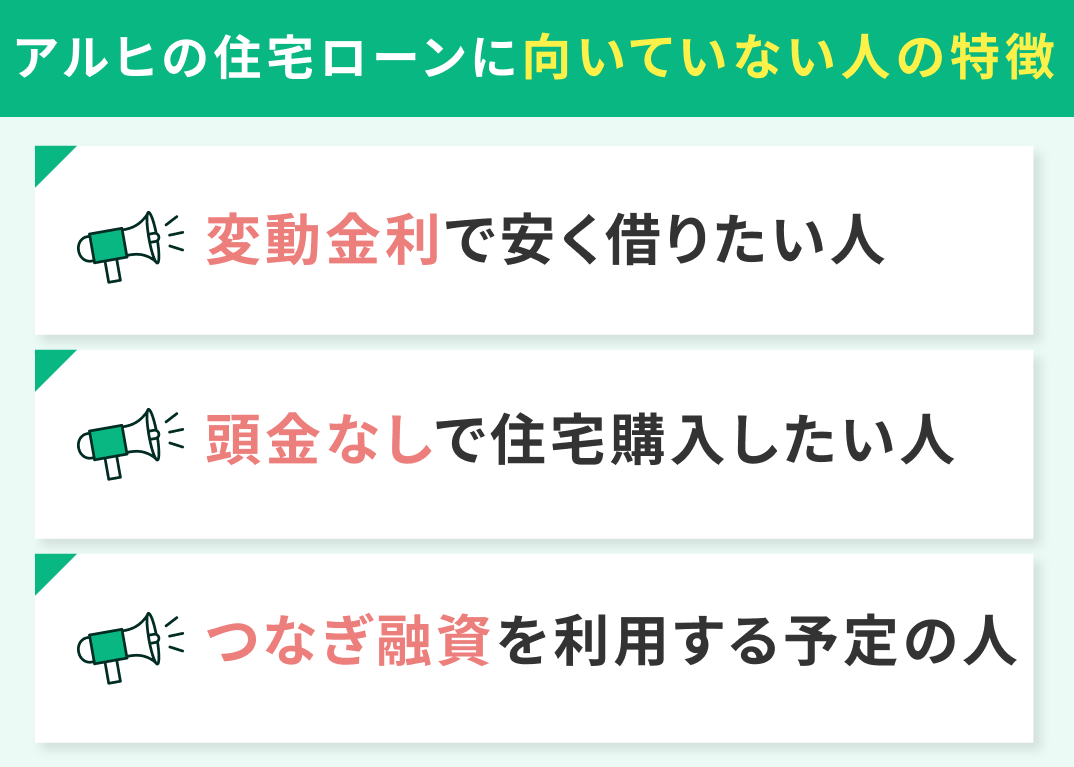

アルヒの住宅ローンに向いていない人の特徴

アルヒの住宅ローンには多くのメリットがありますが、一方で「自分には合わない」と感じる人もいます。ここでは口コミや商品内容から見えてくる、向いていない人の特徴を次の3つ紹介します。

- 変動金利で安く借りたい人

- 頭金なしで住宅購入したい人

- つなぎ融資を利用する予定の人

変動金利で安く借りたい人

アルヒには変動金利型の住宅ローンも用意されていますが、ネット銀行と比べると割高に設定されています。たとえば、主要ネット銀行では0.5%台の金利も見られますが、アルヒは1%台からのスタートです。

変動金利は金利上昇リスクを抱える一方、現時点では固定金利よりもかなり低コストで借り入れられるのが魅力です。「変動金利で直近の毎月の返済額を抑えたい」という人にとっては、アルヒは条件が合わないケースが多いでしょう。

頭金なしで住宅購入したい人

アルヒの「スーパーフラット」は金利が魅力的ですが、最低でも物件価格の1割以上の頭金が必要です。また、一般的なフラット35でも融資率が9割を超えると金利が高くなるため、自己資金を全く用意できない人には不利になりやすい制度です。

そのため、頭金を準備できない場合、返済計画が厳しくなるだけでなく、アルヒの住宅ローンの恩恵を活かせなくなる可能性があります。アルヒが向いているかどうかは、「頭金をどの程度用意できるか」が大きな分岐点になると言えるでしょう。

つなぎ融資を利用する予定の人

注文住宅を建てる際など、本融資が実行される前に必要となる資金をカバーするのが「つなぎ融資」です。アルヒでもつなぎローンが提供されていますが、他社に比べて金利や手数料が割高な点がデメリットとされています。

特に土地購入と建築を分けて行う場合、利用期間が6〜12カ月に及ぶこともあり、その間ずっと利息を支払い続ける必要があります。さらに、現住所の家賃とつなぎ融資の利息を二重で負担するケースも多く、家計を圧迫しやすいのが実態です。

さらに、工事の遅延などで期間が延びれば、事務手数料や諸費用の追加負担が重くのしかかることも。このため、つなぎ融資が必須となる人にとって、アルヒは不向きになるケースが多いと考えられます。

アルヒの住宅ローンが自分にとって「やばい」かどうかマネーキャリアに聞いてみよう

アルヒの住宅ローンが自分にとって「やばい」のかどうかは、一人ひとりの住宅取得プランによって答えが変わります。金利や手数料を重視するのか、長期固定での安心感を求めるのか、また自己資金をどれくらい準備できるのかによって、有利にも不利にもなり得ます。

そのため、他の金融機関との比較や、自分の家計・ライフプランに即した判断が不可欠です。こうした判断を一人で行うのは難しいため、中立的な立場でアドバイスしてくれるFPへの相談が安心材料となります。

マネーキャリアには住宅ローンに精通したFPが多数在籍。3,500人以上のFPの中から厳選されたFPのみが対応するので、大切な住宅のお金の話も安心して相談できます。

【まとめ】アルヒの住宅ローンが「やばい」かどうか冷静に判断しよう

アルヒの住宅ローンは、「事務手数料が高い」「変動金利が割高」「スーパーフラットは頭金必須」など、デメリットが指摘されるのは事実です。さらに、過去の不祥事によって「やばい」という評判が強まった背景もあります。

一方で、フラット35の豊富な実績や低金利、住宅ローン専門機関ならではのノウハウ、そして柔軟な審査といった強みも見逃せません。利用者の状況によっては、大きなメリットを享受できるケースもあるのです。

結論として、「やばい」という評判はあくまで一面に過ぎません。住宅ローンは長期にわたり家計に影響を与える重要な契約です。メリットとデメリットの両面を理解したうえで、自分にとって本当に合っているのかを冷静に判断することが大切です。

迷った際はFPなど専門家への相談をおすすめします。中立的なアドバイスを受けることで、理想のマイホーム取得へと一歩近づきましょう。

自営業のため、他の金融機関では審査がなかなか通らなかったのですが、ARUHIでは比較的スムーズに審査が進み、無事に希望額の融資を受けることができました。

金利が固定で将来の見通しが立てやすいフラット35を利用できた点も、収入が変動しやすい自分にとっては大きな安心材料になっています。