・元金均等返済にはどんなリスクがあるの?事前にできる対策は?

・我が家に最適な返済方法がわからない…

このようにお悩みではありませんか?

結論、元利均等返済のリスクは「契約初期の返済負担が重い」「金利上昇の影響をダイレクト受けてしまう」「審査で不利になる」など。

「総利息額を抑えられる」といったメリットを活かせるかどうかは、各ご家庭の資産状況や毎月の収支、家族構成によっても異なります。

元利均等返済を選ぶ際は、ライフイベントを考慮した返済シミュレーション、事前のリスク対策が必須です。

そこで本記事では、元金均等返済のリスクや注意点、事前対策、元金均等返済が向いている人の特徴について解説。併せて、元金均等返済を選んだ人の体験談を紹介します。

最後まで読めば、自身の家庭に元金均等返済が合っていそうか否か、あたりをつけられるようになりますよ!ぜひ参考になさってください。

井村FP

住宅ローンは、どんな返済方法を選ぶかによって毎月の負担や総返済額が大きく変わってきます。

「総返済額はなるべく抑えたいけど、契約初期の返済負担に耐えられるか…」「我が家は元金均等返済を選んでも大丈夫?」など少しでも不安な気持ちがある方は、独学で判断せず、マネーキャリアのFPへご相談を。

3,500人から厳選されたFPが、返済シミュレーションやライフイベントを考慮したアドバイスを実施。各ご家庭に最適な返済方法を選べるようトータルサポートいたします。

>>相談は何度でも無料!マネーキャリアのFP相談

この記事の監修者

井村 那奈

フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

続きを見る

▼

閉じる

▲

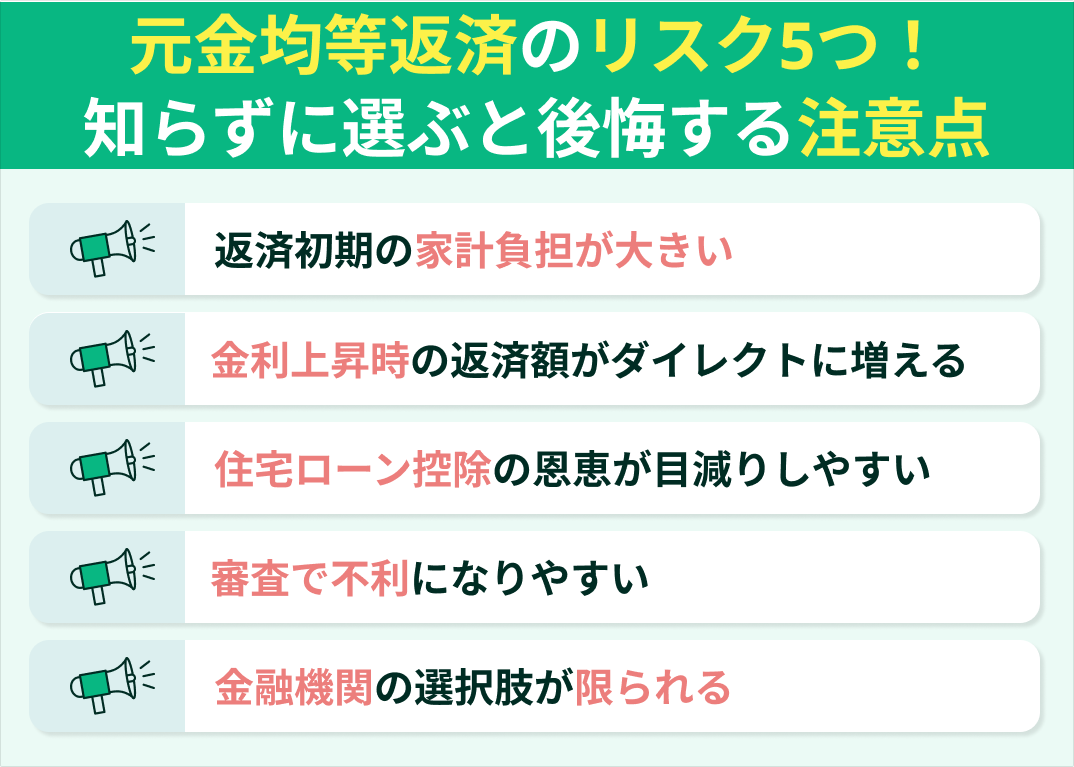

元金均等返済のリスク5つ!知らずに選ぶと後悔する注意点

住宅ローンを組む際は、毎月一定の元金を返済していく「元金均等返済」、一定額を返済していく「元利均等返済」、どちらかを選ぶことになります。

元金均等返済には「総返済額を少なくできる」というメリットがある一方、見落としやすいリスクも。

ここでは、元金均等返済の代表的な5つのリスクを紹介します。元金均等返済を検討しているなら、メリットだけでなく、リスクまでしっかりと理解しておきましょう。

- 返済初期の家計負担が大きい

- 金利上昇時の返済額がダイレクトに増える

- 住宅ローン控除の恩恵が目減りしやすい

- 審査で不利になりやすい

- 金融機関の選択肢が限られる

返済初期の家計負担が大きい

元金均等返済は、毎月「一定の元金+残っている元金に対する利息」を返済していく方法。

元金がまだ多く残っている契約初期は返済額が高くなり、家計を圧迫するリスクがあります。

毎月一定額を返済していく元利均等返済と比べて、どの程度負担が重くなるのかシミュレーションしてみましょう。

<前提条件>

- 借入額:3000万円

- 借入期間:35年

- 金利:1.5%

- 繰り上げ返済・ボーナス払い:なし

▼元金均等返済の返済シミュレーション

| 項目 | 元金均等返済 | 元利均等返済 |

|---|

| 初回返済額 | 約11.7万円 | 約9.2万円 |

| 10年後の返済額 | 約8.6万円 | 約9.2万円(一定) |

| 総返済額 | 約3,615万円 | 約3,780万円 |

上記の例だと、元金均等の初回返済額は約11.7万円、元利均等だと約9.2万円。約2.5万円の差が出ました。

金均等返済の方が総返済額は抑えられますが、家計に余裕がないと最初の10年ほどは返済に苦しむ可能性があります。

井村FP

元金均等返済は、長い目で見れば「総返済額を抑えられる」というメリットがありますが、「当初の返済額が大きい」ため家計を圧迫することが最大のリスク。

返済負担が重い時期と子どもの進学などのライフイベントが重なるご家庭は、特に注意が必要です。

金利上昇時の返済額がダイレクトに増える

元金均等返済は、金利が上がっても5年間は返済額が変わらない・返済額の上昇率を125%までに制限する「5年ルール」「125%ルール」が原則適用されません。

そのため、変動金利を選んだ場合は市場金利上昇の影響をダイレクトに受けることとなり、返済負担が急激に重くなってしまう可能性も。

特に元金が多く残っている契約初期に金利が上がってしまうと、返済リスクが急増してしまいます。

井村FP

元金均等返済は元利均等返済より総支払利息を抑えられるものの、家計のキャッシュフロー上は「毎月の負担が急に増える」リスクがある、ということを忘れないようにしましょう。

住宅ローン控除の恩恵が目減りしやすい

「住宅ローン控除」は年末時点のローン残高の0.7%を所得税から控除する制度。

元金均等返済は毎月一定の元金を返済していくため、元利金等返済と比べてローン残高が早く減ります。そうすると、住宅ローン控除額も減ってしまうことに。

「住宅ローン控除のメリットを最大限に活かし節税したい」と考えている方にとっては、ローン残高を早く減らせることはデメリットになってしまうのです。

井村FP

元金均等返済は、繰上げ返済と同様に「返済を早く進める=控除の恩恵が小さくなる」デメリットがあるということ。

節税を重視するなら元利均等の方が向いている場合もあります。

審査で不利になりやすい

元金均等返済は返済初期の負担が大きいため、借入時の返済額が収入に占める割合「返済負担率」が高くなりがち。審査で不利になってしまうリスクがあります。

返済負担率を下げるため必要とされる年収水準が高くなってしまい、「審査に通らない」というケースも。そのため、元金均等返済を選べる人自体限られてしまうのも事実です。

井村FP

元金均等返済を選びたくても、年収や借入条件次第でそもそも選べないケースも多くあります。

自身の家庭はそもそも元金均等返済を選べるのか、シミュレーションで事前確認しておくといいでしょう。

金融機関の選択肢が限られる

元金均等返済を希望する場合、金融機関の選択肢が少なくなってしまいます。

特に、ネット銀行や一部の都市銀行は、「元利均等返済のみ」の商品が主流。返済方法を自由に選べないこともあります。

井村FP

元金均等返済には「総返済額を抑えられる」など多くのメリットがある一方、そもそも取り扱っている金融機関が少ないのは大きなデメリット。

各金融機関の金利などの諸条件を確認する前に、取り扱いの有無を確認するようにしましょう。

「いろんな銀行の情報を集めるのがしんどい…」「仕事で忙しくていろんな銀行を比較する時間がない」という方は、マネーキャリアのFP相談をご利用ください。

特定の金融機関に所属しない中立的なFPが、各ご家庭に最適な金融機関選びをサポートいたします。

>>相談は何度でも無料!マネーキャリアのFP相談

\実際の利用者様の口コミ公開中!/

元金均等返済のリスクが心配?検討している人はまずFPに相談を

元金均等返済は「総返済額を少なくできる」メリットがある一方、「契約初期の負担が重く家計を圧迫する」「金利上昇の影響をダイレクトに受けてしまう」などのリスクも。

元利均等返済と比べて審査が厳しくなることもあり、「自身の家庭に合っているのか」判断が難しい選択肢です。

返済方法の最適解は、各ご家庭の資産状況や収入、家族構成や理想のライフプランによって異なるもの。

独学で判断するよりも、マネーキャリアのFP相談を利用して、住宅ローンに精通したプロと一緒にベストな選択肢を検討するのがおすすめです!

井村FP

マネーキャリアのFP相談では、返済方法別のシミュレーションやライフプランへの影響をプロと一緒に確認できます。

相談対応するのは、147もの提携金融コンサルタント会社のなかでも最高水準の専門性と満足度を誇るFPのみ。

「説明がよくわからなかった」「悩みが解決できなかった」など、評判の悪いFPは業務から外しています。

公式WEBサイトで、実際の利用者様の声、所属FPのプロフィールや口コミを公開しておりますので、まずはそちらをご覧くださいませ!

>>マネーキャリアの口コミをチェック!

\相談満足度98.6%!/

【実際どうだった?】元金均等返済を選んだ人の体験談

実際に元金均等返済を選んだ人が、返済してみてどう感じたかを調査しました。今後の対策等も含め、自身の住宅ローン計画の参考にしてみましょう。

※ 口コミ調査方法:ランサーズ

※ 調査期間:2025年9月19日~2025年9月23日

※ 口コミ内容は回答者の主観的な感想や評価です。

- 元金均等返済を選んだ理由を教えてください

- 返済してみて良かったことはありますか?

- 返済してみて後悔したことはありますか?

- 元金均等返済を選ぶ際に取った対策はありますか?

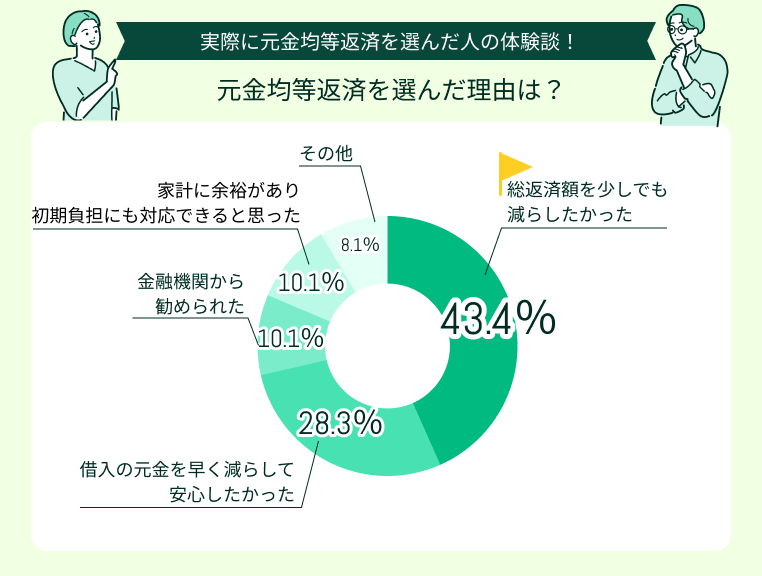

元金均等返済を選んだ理由を教えてください

元金均等返済を選んだ理由で最も多かったのは「総返済額を少しでも減らしたかった」(43.4%)、次いで「借入の元金を早く減らして安心したかった」(28.3%)でした。

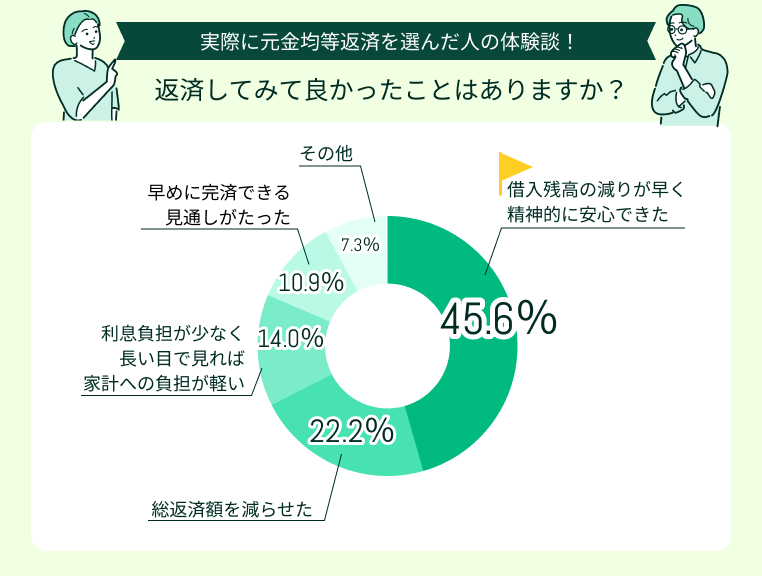

返済してみて良かったことはありますか?

返済してみて良かったことで最も多かったのは「借入残高の減りが早く、精神的に安心できた」(45.6%)。

その他「総返済額を減らせた」(22.2%)、「利息負担が少なく、長い目で見れば家計への負担が軽い」(14.0%)といった声も多く見られました。

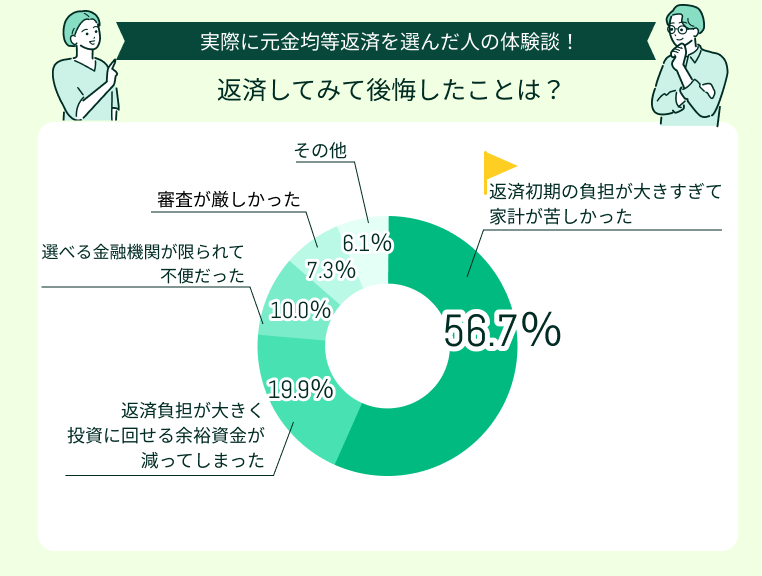

返済してみて後悔したことはありますか?

返済してみて後悔したことで最も多かったのは「返済初期の負担が大きすぎて家計が苦しかった」(56.7%)でした。

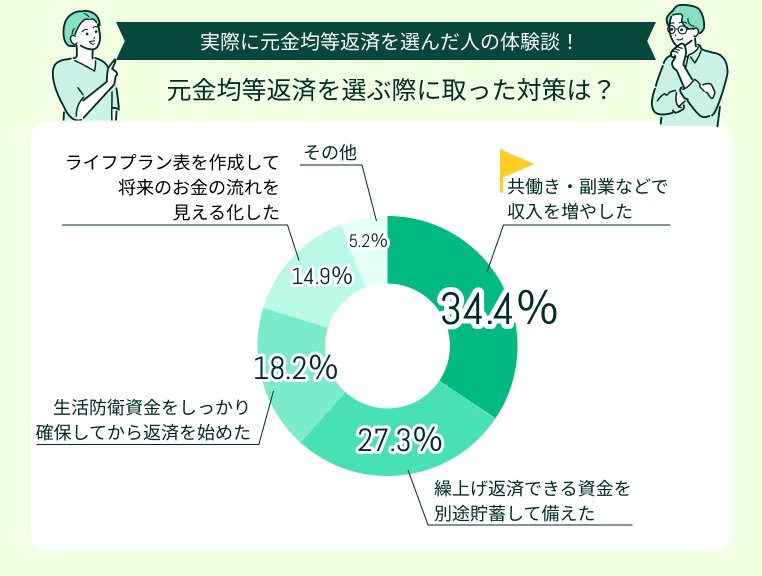

元金均等返済を選ぶ際に取った対策はありますか?

元金均等返済を選ぶ際に取った対策で多かったのは「共働き・副収入などで収入を増やし」た(34.4%)、「繰上げ返済できる資金を別途貯蓄して備えた」(27.3%)でした。

生活防衛資金で安心感を確保

もしもの時に備えて貯金をしっかりと確保し、ローン返済の口座とは別で管理しました。苦しい時期には貯金から補填することで返済を滞らせることなく続けられています。

節約と繰上げ返済で総額を削減

返済負担が大きい契約初期は節約を徹底しつつ、貯蓄を積み上げました。その後はタイミングを見計らって繰上げ返済をしているので、大きく返済総額を減らせていると思います。

井村FP

今回のアンケートでは、「返済総額を減らしたい」という思いから元金均等返済を選んだものの、「契約初期の返済負担が想像以上に重かった」「投資に回す資金が減ってしまった」と後悔した方もいらっしゃいました。

やはり、元金均等返済を選ぶ際は、事前に綿密な返済シミュレーションをする、貯蓄や生活防衛資金を確保しておくことが重要だと再確認する結果に。

「我が家には元金均等返済が合ってるのかな?」「投資や教育資金の準備と両立できるかな」など、少しでも不安な気持ちがあったら、マネーキャリアのFPへご相談を!

住宅ローン・ライフプランに精通したFPと一緒に、各ご家庭の資産状況や毎月の収支を考慮した返済方法を検討しましょう。

>>相談満足度98.6%!マネーキャリアのFP相談

\実際の利用者様の口コミ公開中!/

元金均等返済が向いている人はこんなタイプ

元金均等返済には注意すべきリスクがあるものの、条件次第では非常に合理的な選択肢となり得ます。

ここでは、元金均等返済が向いている人の特徴を紹介します。

- 安定した収入があり初期の負担に耐えられる人

- 返済総額を少しでも減らしたい人

- 早めに住宅ローンを終わらせたい人

安定した収入があり初期の負担に耐えられる人

元金均等返済の最大のネックは「契約初期の返済負担が重く、家計を圧迫するリスクがある」こと。これをクリアできる毎月の家計に十分な余裕がある人は、元金均等返済が向いている可能性があります。

例えば、世帯年収が800万円以上あり、契約初期の返済比率を25%以内に抑えられるなど、余裕を持った返済計画を立てられるご家庭など。

安定した職業や共働き世帯なら、初期負担を乗り越えて「返済総額を抑えられる」などのメリットを享受できるでしょう。

井村FP

住宅ローンを組む際は、家計に余裕がある人ほど利息削減のメリットを活かしやすいのです。

安定収入は「元金均等を選ぶ前提条件」と考えて良いでしょう。

返済総額を少しでも減らしたい人

元金均等返済で元金を早く減らすことで、総利息を100万〜200万円前後削減できるケースが多くあります。

借入金額が大きくなるほど利息削減効果は大きく、4000万〜5000万円規模のローンでは数百万円規模の差が出ることも。利息負担をとにかく減らしたい人にとって、元金均等返済は合理的な選択肢です。

井村FP

借入元金が大きく、返済が長期にわたる住宅ローンは「いかに利息を減らすか」が重要。利息を1円でも減らすことを最優先にしたい人には、元金均等返済が向いています。

早めに住宅ローンを終わらせたい人

元金均等返済は、毎月一定額の元金を返済する方法。初期から元本がどんどん減るため、ローン残高の減りも早くなります。

「60歳までに完済したい」「老後の家計の負担を減らしたい」という人にとって、精神的な安心感が大きくなるでしょう。

繰上げ返済と併用すればさらに完済を前倒しでき、早くから老後資金の準備に集中できるというメリットもあります。

井村FP

老後の生活への不安が強い人にとって、「返済残高が早く減る」メリットは非常に大きいはず。元金均等返済は、早期完済を目指している人に向いている選択肢だといえます。

「早く完済したいのは間違いないけど、初期の返済負担に耐えられるか心配…」「我が家には元金均等返済か、元利均等返済どっちが向いてるのかな?」とお悩みの方は、マネーキャリアのFPへご相談を。

3,500人から厳選された実力派FPが、各ご家庭の資産状況や毎月の収支、理想のライフプランまで考慮した、最適な返済方法をアドバイスいたします。

>>相談は何度でも無料!マネーキャリアのFP相談

\実際の利用者様の口コミ公開中!/

元金均等返済を選ぶ前に知っておきたいリスクへの対策法

元金均等返済を選んだ場合、事前準備や対策を怠ると家計が苦しくなってしまう可能性があります。

ここでは、元金均等返済を選ぶにあたって、事前に知っておきたいリスク対策を3つ紹介します。

- 生活防衛資金を必ず確保する

- ライフイベントを見据えて計画する

- 繰上げ返済できる資金を貯蓄する

生活防衛資金を必ず確保する

元金均等返済のデメリットは契約初期の返済負担が重いこと。毎月の収入で賄えず貯蓄から持ち出しをしていると、手元資金が底をつくリスクがあります。

契約初期に病気や失業など不測の事態が起こっても、返済を継続できるだけの資金を確保しておくことが重要。生活防衛資金として、3〜6か月分の生活費を流動性の高い預金等で残しておきましょう。

例えば、世帯月支出30万円なら、最低でも90万〜180万円は現金でキープしておきたいところです。

井村FP

手元資金が底をつき、住宅ローンを延滞してしまうと「家を手放す」という最悪の事態につながりかねません。

生活防衛資金を確保できな状況で、元金均等返済を選ぶのは大変危険です。

ライフイベントを見据えて計画する

元金均等返済を選んだ場合、子どもの進学や車購入など大きな支出と、契約初期の返済負担が重い時期が重なると家計が急に苦しくなってしまいます。

例えば、大学進学にかかる費用は国公立でも約500万円、私立なら1000万円を超えることも。これが返済初期に重なると家計を回すのが厳しくなるでしょう。

キャッシュフロー表で「住宅ローン返済⚪︎年目に予想される支出」を見える化。無理なく返済していけるかシミュレーションしておくことが重要です。

井村FP

「住宅購入」は35年程度、「子どもの教育費準備」は18〜22年という長期スパンで大きな支出が予想されるライフイベント。

事前にタイムラインで「いつ・いくら・どんな」支出が見込まれるのか確認しておくだけで、返済リスクを大幅に減らせます。

住宅ローン・ライフプランに精通したFPと一緒に「ライフイベント表」を作成し、無理なく返済していける住宅ローンプランを立てておくのが理想です。

>>相談は何度でも無料!マネーキャリアのFP相談

繰上げ返済できる資金を貯蓄する

元金均等返済は、市場金利が上昇しても5年間は返済額が増えない・返済額上昇率は125%までとする「5年ルール」「125%ルール」が適応されないことがほとんど。

元金が多く残っている契約初期に金利が上がってしまうと、大幅に返済額が増えてしまう可能性も。

なるべく早めに繰り上げ返済をして元金を減らせるよう、余裕資金を準備をしておくなどのリスクヘッジをしておきましょう。

また、金利の動向を常に確認しておくことも重要。返済プランに応じて、ベストな繰り上げ返済のタイミングや金額を検討しましょう。

井村FP

効果を最大限に活かすためにも、いつ・いくら繰り上げ返済をするといくら総返済額が減るのか、具体的なシミュレーションすることが重要。

金利が上がった時に焦らないよう、事前に様々なケースを想定しておくようにしましょう。

\実際の利用者様の口コミ公開中!/

元金均等返済は自分にとって有効?マネーキャリアに聞いてみよう

元金均等返済が自身の家庭に合うかどうかは、ライフプランや収入の安定性など、様々な要因が関わるもの。

絶対的な正解がないため、「本当に元金均等を選んで大丈夫かな…?」と不安に思う方も多くいらっしゃいます。

まずは、自身の家計が「契約初期の返済負担が重く、家計を圧迫する」などのリスクに耐えられるか、FPなどの専門家をシミュレーションすることが重要です。

井村FP

マネーキャリアのFP相談は、3,500人から厳選されたプランナーに何度でも無料で相談OK!

不安な気持ちがなくなるまでサポートを受けられることもあり、実際の利用者様からは「悩みがスッキリした」「ライフプランまで整理でき満足」など、喜びの声が多く寄せられています!

土日祝日でも、オンラインでも相談できるため、お仕事や家事・育児でお忙しい方もスムーズにご利用いただけるはず。ぜひご利用ください。

>>まずはマネーキャリアの口コミを見てみる

\相談満足度98.6%!/

【まとめ】元金均等返済のリスクを理解し返済プランを最適化しよう

本記事では、元金均等返済のリスクや注意点、事前対策、元金均等返済が向いている人の特徴について解説。元金均等返済を選んだ人の体験談を紹介しました。

<結論>

元金均等返済は「総返済額を減らせる」などのメリットがある一方、「初期負担や金利上昇リスクが大きく、審査も比較的厳しい」といったデメリットも。

自身の家庭に合っているか確認する際は、資産状況や毎月の収支、理想のライフプランを考慮したシミュレーションが必須です。

井村FP

元金均等返済を選ぶ際は、「事生活防衛資金を確保」「繰り上げ返済の資金を準備」するなどの事前対策が必須!

「我が家は元金均等返済を選んでも大丈夫…?」と少しでも不安になったら、マネーキャリアのFPへご相談を。

住宅ローン・ライフプラン設計に精通したプロと一緒に、自分の家庭に最適な返済方法を検討しましょう!

>>まずはマネーキャリアの口コミを見てみる

\相談満足度98.6%!/

✔︎ 住宅ローン診断士、FP資格のダブルライセンスを保有するプランナーが多数所属

✔︎ 相談満足度は業界最高水準の98.6%

✔︎ 累計の相談申込件数100,000件突破

✔︎ FP資格取得率100%

✔︎ 3,500人以上のFPの中から厳選されたプランナーのみ対応

✔︎ 中立的な立場から各ご家庭に最適な金融機関、返済計画を提案

✔︎ 公式WEBサイトでFPのプロフィール、口コミ、経歴を確認できる

✔︎ LINEで気軽に予約・日程調整できる

✔︎ 土日祝日も相談OK

✔︎ オンラインか訪問か、都合のいい相談形式を選べる

✔︎ 相談は何度でも無料