「老後の資産運用でやってはいけないことは?」

「老後資金は運用しないほうが安全?」

と疑問に思う方も多いのではないでしょうか。

- 老後の資産運用では、まとまった資金の一括投資や、仕組みを理解できない状態での商品契約は特に避けるべきといえます。また、長期で続くインフレの影響を考えると、老後資金を運用せずそのままにしておくのも安全とは言い切れません。

内容をまとめると

- 老後の資産運用において、仕組みが理解できない状態での商品契約や、まとまった資金の一括投資などはリスクが高く慎重になるべき。

- 老後資金を守るために、無料セミナーや特別相談会の目的を知り、商品が自分に合っているかどうか見極めるための質問をすることが重要。

- 老後の資産運用は、安全対策を講じたうえで、プロであるFPに相談して自分だけのプランを確立させるのがおすすめ。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

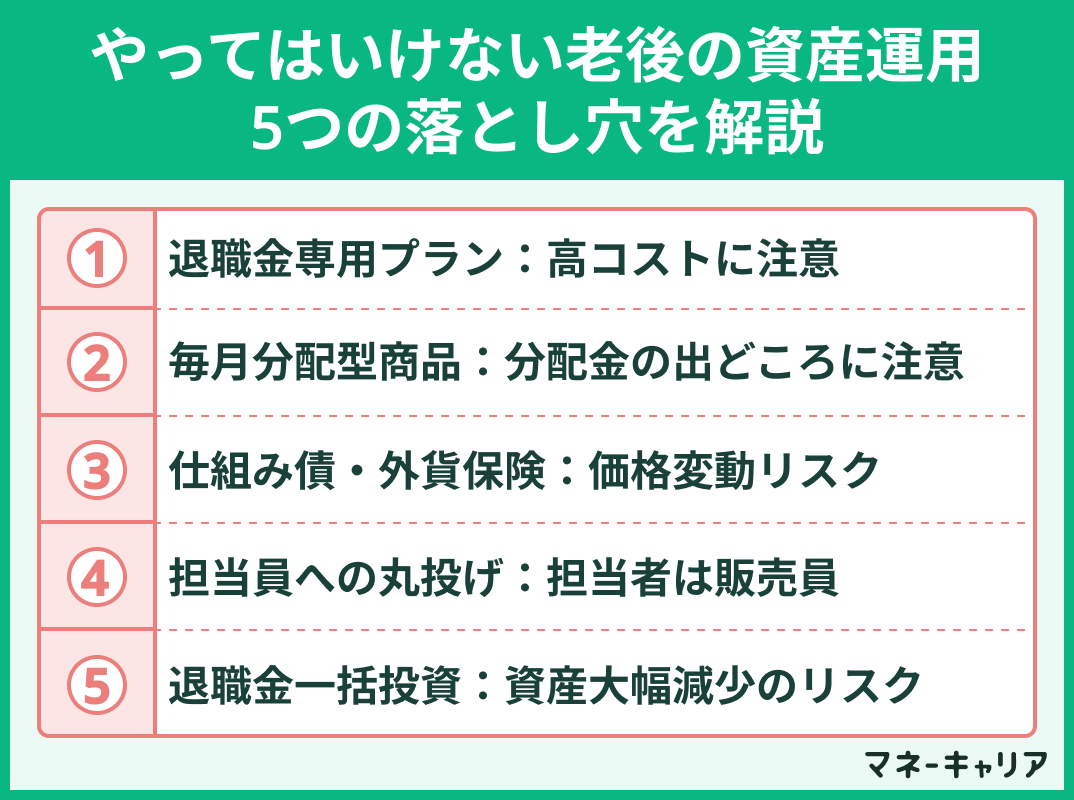

- やってはいけない老後の資産運用とは?5つの落とし穴を解説

- 退職金専用プラン:定期預金の高金利に隠れたセット商品の高コスト

- 毎月分配型商品:年金代わりの分配金は利益ではなく元本の払い戻しの可能性

- 仕組み債・外貨保険:元本確保の条件に潜む価格変動リスクと巨額損失

- 担当員への丸投げ:窓口担当者はアドバイザーではなく自社商品の販売員

- 退職金一括投資:ハイリスクハイリターンは老後破綻の引き金

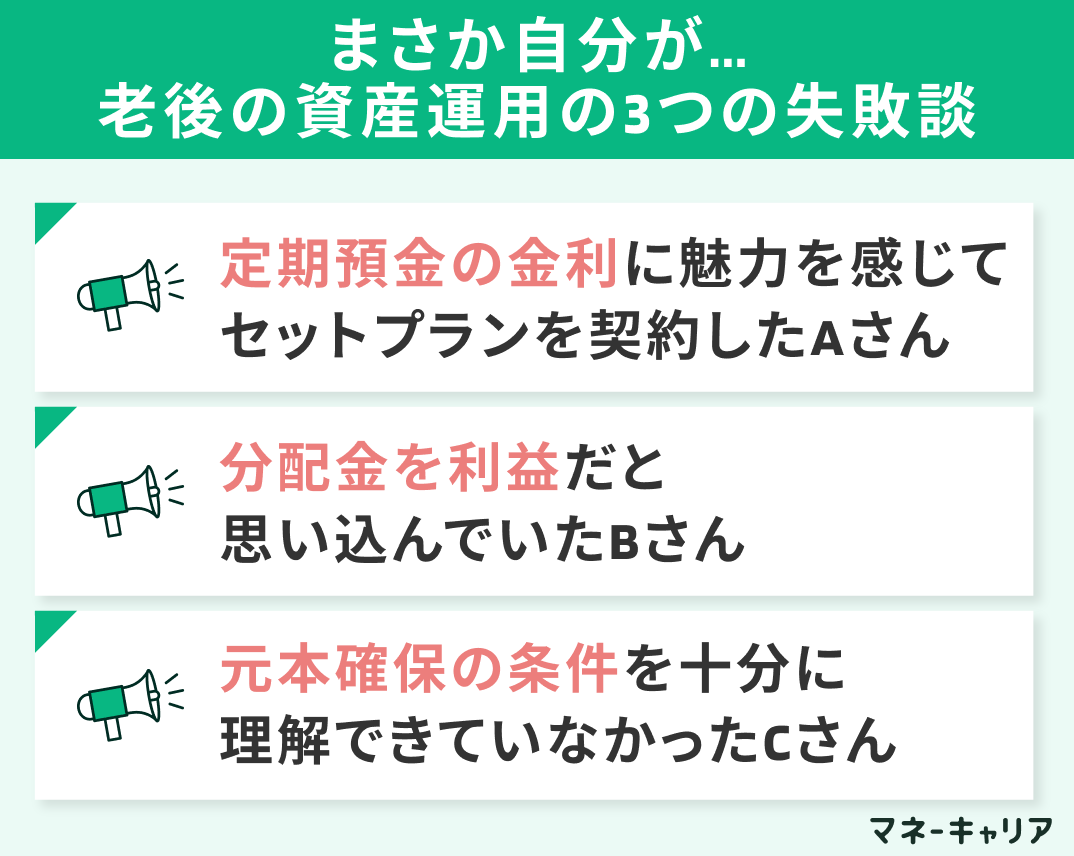

- まさか自分が…老後の資産運用の3つの失敗談

- 定期預金の金利に魅力を感じてセットプランを契約したAさん

- 分配金を利益だと思い込んでいたBさん

- 元本確保の条件を十分に理解できていなかったCさん

- 真面目な人ほど注意?大事な老後資産を守るために注意すべきこと

- 「無料セミナー」や「特別相談会」の目的を知る

- 提案された商品のコストとリスクを見極めるための質問力

- 老後の資産を守るための安全対策

- インフレリスクに備え国際分散投資の視点を持つ

- 生活防衛資金を確保したうえで資産を区分けする

- 資産寿命を延ばすための「定率取り崩し」を検討する

- 老後の資産運用の不安は第三者のプロ(FP)に相談

- やってはいけない老後の資産運用に関するよくある質問

- 老後資金は運用しないで預金にしておくのが安全ですか?

- 70歳からの資産運用におすすめの方法はありますか?

- 結局、老後の資産運用でやってはいけないことは何ですか?

- やってはいけない老後の資産運用のまとめ

やってはいけない老後の資産運用とは?5つの落とし穴を解説

老後の資産運用で避けるべきは、商品の仕組みやリスクを十分に理解せずに行動することです。

金融機関が提案する商品には、一見魅力的な条件の裏に、複雑なコスト構造や価格変動リスクが含まれているケースがあります。

大切な老後資金を守るためには、提案を鵜呑みにせず、客観的な視点で商品の特性を見極める姿勢が欠かせません。

ここでは、特に注意が必要な代表的な5つの事例について、その仕組みを解説します。

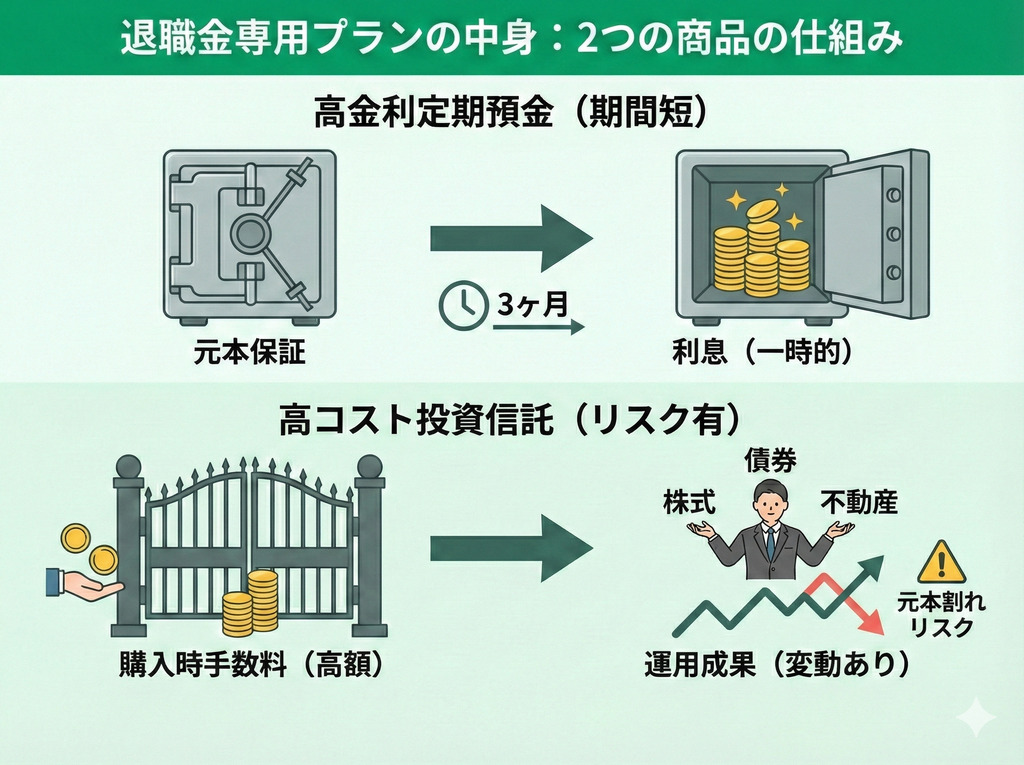

退職金専用プラン:定期預金の高金利に隠れたセット商品の高コスト

退職金専用プランとは、高金利の定期預金と投資信託等をセットで販売する商品です。

注意すべき点は、定期預金の優遇金利適用期間が当初3ヶ月程度と短い反面、セット購入する投資信託の購入時手数料が比較的高額なことです。

受取利息よりも支払う手数料の総額が上回り、契約時点で実質的な資産がマイナスになる「手数料負け」が発生する恐れがあります。

そのため、退職金専用プランを活用する際には、FPなどのプロの助言を経てから、トータルコストで判断する必要があります。

ここで、退職金専用プランの例をみてみましょう。

- 定期預金:金利5.0%(3ヶ月限定)・500万円預入

- 受取利息:約5万円(税引後)

- 投資信託:購入手数料3.3%・500万円購入

- 支払手数料:16.5万円(税込)

- 収支:▲11.5万円

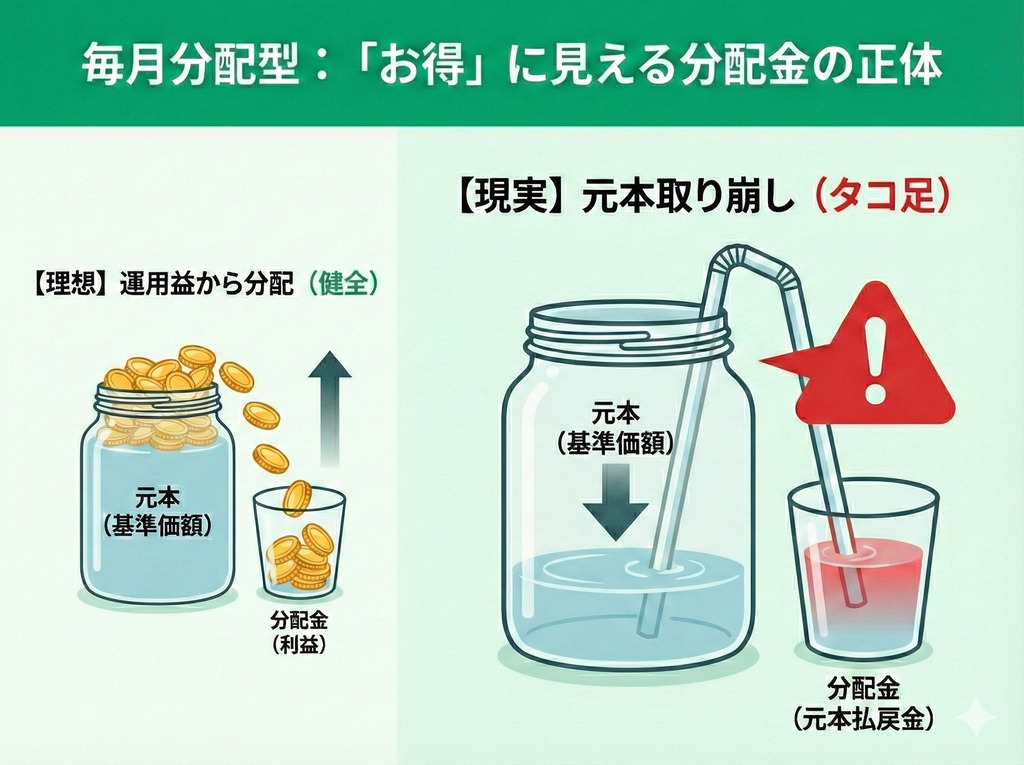

毎月分配型商品:年金代わりの分配金は利益ではなく元本の払い戻しの可能性

毎月分配型投資信託には、運用益が出ていなくても分配金が支払われる仕組みを採用する商品もあります。

これは「元本払戻金(特別分配金)」と呼ばれ、分配金が支払われるため、一見、お得のように感じますが、実質的には自分の投資元本が払い戻されているに過ぎません。

この仕組みは基準価額の下落要因となり、長期的な資産形成の効率を著しく低下させるリスクも指摘されています。

目先の受取額だけに捉われず、プロの助言を受け、仕組みについて理解を深めるようにしましょう。

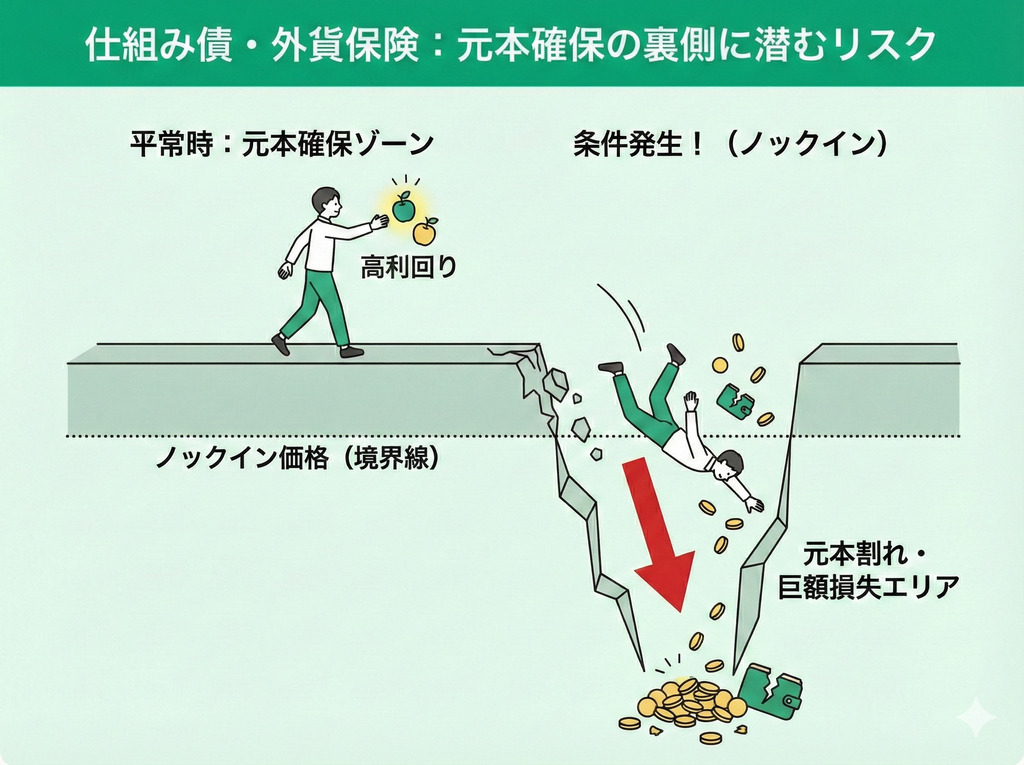

仕組み債・外貨保険:元本確保の条件に潜む価格変動リスクと巨額損失

仕組み債や外貨建て保険は、高い利回りが魅力ですが、複雑な条件(ノックイン等)によって元本割れするリスクが高い商品です。

これらは、中途解約時の市場価格調整(MVA)等で元本が大きく毀損する「価格変動リスク」も伴います。

金融庁も近年、顧客本位の業務運営を行うように金融機関各所への注意喚起を行っています。老後資金の運用では、仕組みを完全に理解できない商品には、安易に手を出さないのが鉄則です。

※商品により条件は異なります。当見出しはあくまでも一般的な傾向の説明です。

参照:金融庁「リスク性金融商品の販売・組成会社による 顧客本位の業務運営に関するモニタリング結果について (2024事務年度)」

担当員への丸投げ:窓口担当者はアドバイザーではなく自社商品の販売員

銀行や証券会社の窓口担当者は、顧客にとって中立的なアドバイザーではなく、「自社商品の販売を担う担当者」だと認識しましょう。

彼らには販売目標があり、構造的に顧客の利益よりも手数料の高い商品の販売を優先せざるを得ないこともあります。

そのため、提案内容を完全に鵜呑みにすることは控え、その商品が本当に自分に必要なのか、第三者の視点を含めて冷静に判断しましょう。

マネーキャリアのFP個別相談では、銀行や証券会社の提案を第三者の観点でセカンドオピニオンしてもらうことができます。商品を購入する際にはFPからのアドバイスも受けましょう。

退職金一括投資:ハイリスクハイリターンは老後破綻の引き金

退職金などのまとまった資金を一度に投資へ回す行為は、資産を大きく減少させるリスクを高めます。

投資直後に市場が暴落した場合、評価額が急激に減少し、パニックに陥った結果、損失確定の売却をしてしまうことも少なくありません。

老後資金の運用では、購入時期を分散させて平均購入単価を平準化し、高値掴みのリスクを避ける時間分散の戦略が重要です。

まさか自分が…老後の資産運用の3つの失敗談

「自分は大丈夫」と過信している人ほど、金融機関の巧妙なセールストークや目先の利益に惑わされ、冷静な判断ができないことがあります。

ここでは、老後の資産運用に関する典型的な失敗事例を3つ紹介します。

自身の資産を守るために、よく確認してください。

定期預金の金利に魅力を感じてセットプランを契約したAさん

Aさんは、退職金2,000万円で「年利7%」の定期預金セットプラン(定期預金1,000万円・投資信託1,000万円)を契約しました。

3ヶ月後に受け取った利息は約14万円でしたが、セットで購入した投資信託が直後の暴落で30%下落し、一瞬にして300万円もの含み損が発生しました。

元本が大きく毀損し、恐怖で夜も眠れない日々を過ごしています。

解約すれば損失が確定するため身動きが取れず、老後資金計画は破綻しました。

分配金を利益だと思い込んでいたBさん

Bさんは、退職金1,500万円を「毎月分配型の投資信託」に投じました。

「毎月10万円の分配金が年金代わりになる」と信じていましたが、その原資は運用益ではなく自分のお金の払い戻しでした。

5年後、基準価額は半値以下の700万円台に急落します。

受け取った分配金を使っていたBさんは、手元の資産が大きく目減りしている現実をみて、今後の生活に恐怖を感じて過ごしています。

元本確保の条件を十分に理解できていなかったCさん

Cさんは「株価が下がっても元本は守られる」と説明され、退職金1,000万円で仕組み債を購入しました。

しかし、コロナショックで株価が設定水準を下回る「ノックイン」が発生します。

満期時には、暴落した株価での償還となり、手元に戻ってきたのはわずか400万円でした。

元本確保には「株価が一定以上下がらないこと」という厳しい条件があり、大事な資産の6割を失う結果となりました。

真面目な人ほど注意?大事な老後資産を守るために注意すべきこと

退職金を手にした直後の真面目な人ほど、銀行員や証券マンの言葉を鵜呑みにしやすい傾向になってしまうことも。

彼らは営利企業であり、熱心に勧める商品は「自社の利益につながるもの」である可能性が高いでしょう。

「あなただけに特別」という言葉に惑わされず、自身の資産を守るためのリテラシーを持つことが不可欠です。

ここでは、大事な老後資産を守るために注意すべきことを解説します。

「無料セミナー」や「特別相談会」の目的を知る

金融機関が開催する無料セミナーは、投資啓蒙の場であると同時に、見込み客を発掘するためのマーケティング活動でもあります。

主催者はボランティアではなく営利企業であり、最終的なゴールは自社商品の契約です。

そのため、提供される情報が必ずしも中立であるとは限らない点を理解しておく必要があります。

その場での契約は避け、提案を持ち帰り比較検討することが重要です。

提案された商品のコストとリスクを見極めるための質問力

提案内容の良し悪しを判断するには、パンフレットに大きく書かれていない不都合な真実を問いただす質問力が必要です。

具体的には、次のような質問をしてみましょう。

- 手数料の合計額は?

- 最悪のシナリオは?

- 同じ投資対象の別商品は?

販売員が言葉を濁す場合、その商品はあなたの利益よりも販売側の利益を優先している可能性が高いといえます。

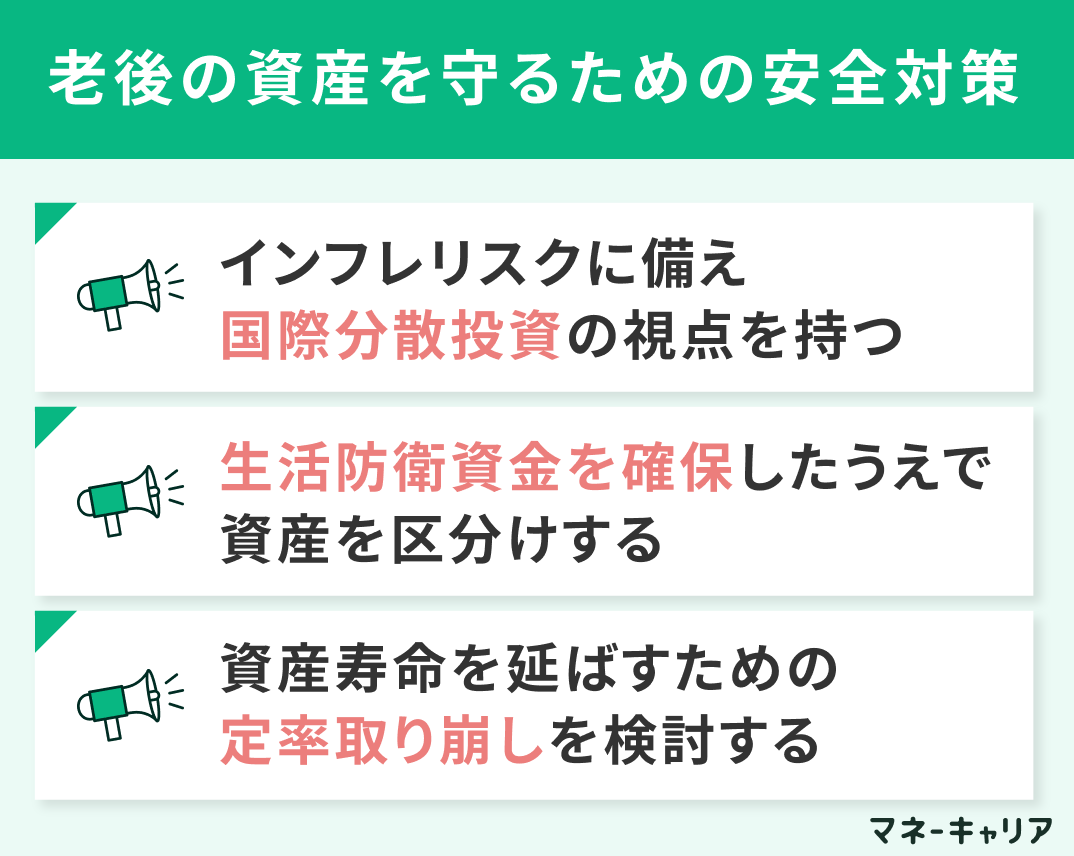

老後の資産を守るための安全対策

老後の資産運用でやってはいけないことを理解したら、次はやるべき安全対策を講じましょう。

老後の資産運用で目指すべきは、資産を大きく増やすことではなく、価値の目減りを防いでその寿命を延ばすことです。

ここでは、退職金や老後資金を守りながら、安心して生活していくための3つの対策を解説します。

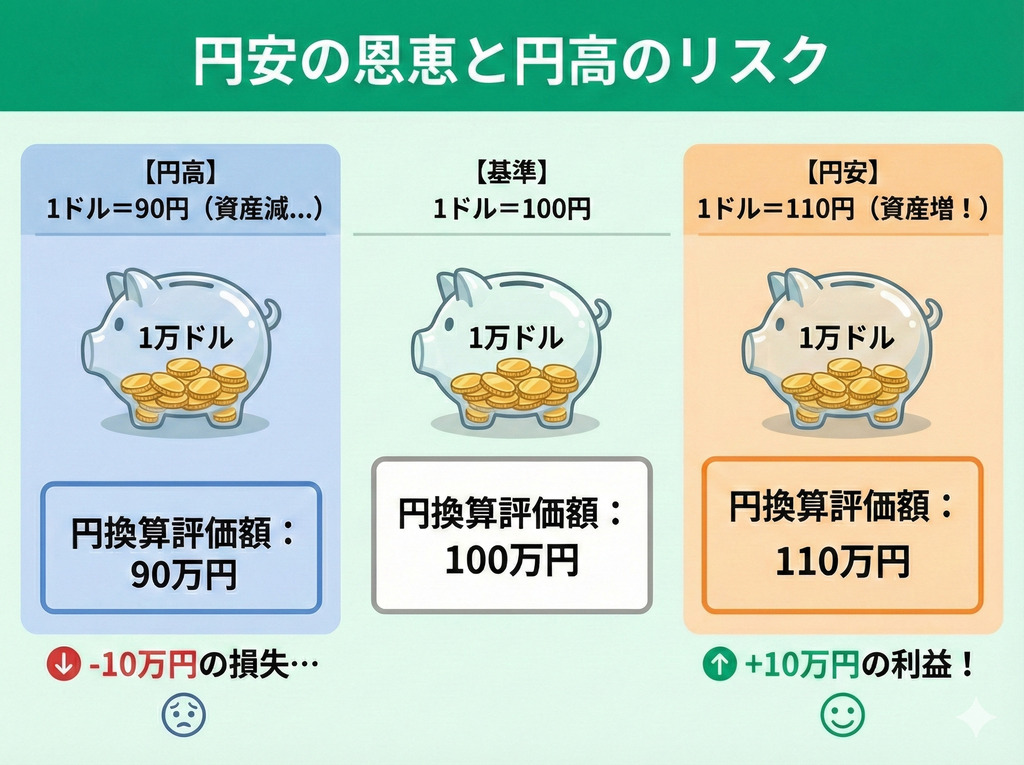

インフレリスクに備え国際分散投資の視点を持つ

老後資産を守るには、世界経済へ目を向けた国際分散投資の視点が欠かせません。

なぜなら、資産を日本円だけで持っていると、物価上昇(インフレ)時に「お金の価値(買える量)」が減ってしまうからです。

食料やエネルギーを輸入に頼る日本では、円安は生活費直撃のリスクです。

円の価値低下をカバーするため、外貨資産を持つ意識は非常に重要といえます。

ただし、円高の際は元本割れの恐れがある点も必ず認識しておきましょう。

生活防衛資金を確保したうえで資産を区分けする

資産運用を始める前に、必ず生活防衛資金を確保し、使う予定のない資金だけを投資へ回してください。

急な出費や暴落時に生活費が不足すると、損失が出ている状態で資産を売却せざるを得なくなり、生活が破綻しかねません。

少なくとも半年~1年分の生活費は元本が保証されている預貯金で確保し、残りの余裕資金で長期投資を行うのが鉄則です。

資産寿命を延ばすための「定率取り崩し」を検討する

資産寿命を延ばすための出口戦略として「定率取り崩し」の活用を検討してみましょう。

毎月決まった金額を引き出すと、暴落時に資産比率が大きく低下し枯渇を早めるリスクがあります。

一方、毎月決まった割合分(例:4%など)を引き出すことで、下落局面では引き出し額を自動的に抑えられ、資産を長持ちさせる効果が期待できます。

ただし、相場の下落局面では引き出し額が減少することは認識しておきましょう。

老後の資産運用の不安は第三者のプロ(FP)に相談

老後の資産運用の不安は、お金のプロであるFPに相談してみましょう。

国内最大級のオンラインFP相談サービスであるマネーキャリアでは、お金に関するあらゆるご相談を無料で受け付けています。

マネーキャリアは、金融機関からの契約手数料で運営しており、相談に際して費用負担は一切ありません。

質の高い専門家のアドバイスを提供できる仕組みを確立しており、好きな場所で好きなタイミングでプロに相談できます。

やってはいけない老後の資産運用に関するよくある質問

ここでは、やってはいけない老後の資産運用に関してよくある質問を3つ紹介します。

- 老後資金は運用しないで預金にしておくのが安全ですか?

- 70歳からの資産運用におすすめの方法はありますか?

- 結局、老後の資産運用でやってはいけないことは何ですか?

老後資金は運用しないで預金にしておくのが安全ですか?

インフレリスクを考えると、預金だけでは資産価値を目減りさせてしまう可能性があります。

元本が保証されている預金や貯金であれば、額面の金額は変わりません。

とはいえ、物価が上がり続けると、その分同じ金額で買えるモノやサービスの量は少なくなります。

老後資産のすべてを投資に回す必要はありませんが、一部はインフレに強い資産に置き換えるのも、資産を守るための有効な対策です。

70歳からの資産運用におすすめの方法はありますか?

資産を増やすことよりも、資産寿命を延ばすことに焦点を絞った運用が堅実です。

70代になると、一般的に現役時代のような労働収入によるリカバリーが難しくなります。

一方で、人生100年時代を見据えると、インフレによる資産価値の目減りを防げるほどのリターンは必要でしょう。

資産を分散させ、リスクをコントロールしながら運用し続けるなど、資産を長持ちさせるという意識が重要です。

結局、老後の資産運用でやってはいけないことは何ですか?

退職金などのまとまった資金の一括投資や、仕組みが理解できない商品への投資は避けた方が無難です。

まとまった資金を一括で投資に回すと、タイミング次第では取り返しのつかないほど大きな損失をしてしまう恐れがあります。

また、銀行などの窓口で勧められるがままに複雑な仕組みの商品を契約するのも避けましょう。

さまざまな金融商品のメリットだけに気を取られず、仕組みやデメリットも把握したうえで慎重に判断する姿勢が重要です。

やってはいけない老後の資産運用のまとめ

退職金の一括投資や仕組みを理解できない状態での商品の契約は、老後資金を危険に晒しかねません。

重要なのは、インフレから資産を守り寿命まで長持ちさせる視点です。

とはいえ、万人に共通する正解はありません。

老後資金について少しでも不安を抱えている方は、一度資産形成のプロであるFPに相談してみるのがおすすめです。

あなたの家計・資産状況や目標などに寄り添い、あなただけの具体的なプランを一緒に考えます。