「40代でiDeCoを始めたいけれど、どんなポートフォリオを組めばいいのか分からない」

「自分の年齢や状況に合わせた、iDeCoの最適な商品の組み合わせ方を知りたい」

とお悩みではないでしょうか。

結論から申し上げますと、40代のiDeCo運用には、収益性と安定性のバランスを考慮した「バランス型」のポートフォリオがおすすめです。

ただし、40代は住宅ローンや教育費などの支出が多い年代のため、家計に無理のない拠出額の設定や定期的な見直しを前提とした計画が欠かせません。

この記事では、40代に最適なiDeCoのポートフォリオ例や、将来の資産推移を予測する運用シミュレーションを分かりやすく紹介します。

この記事を読むことで、40代の資産形成に最適なiDeCoの運用方法が明確になり、老後に向けた効率的な準備を迷いなくスタートできるようになります。

監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 40代のiDeCoには「バランス型」のポートフォリオ(資産配分)がおすすめ!

- 40代からのiDeCoにバランス型の配分が向いている理由

- 自分に合ったiDeCoの配分を決めるポイント

- リスク許容度を把握する

- 運用商品の主な種類と特徴を把握する

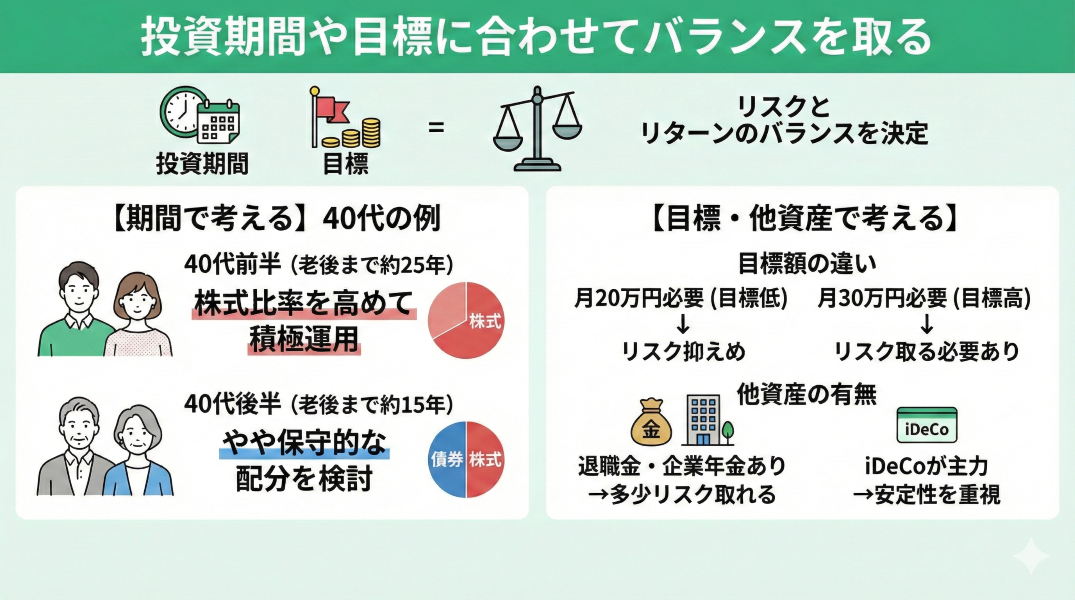

- 投資期間や目標に合わせてバランスを取る

- 40代でiDeCoのポートフォリオに迷ったらプロ(FP)に無料相談しよう

- 40代のiDeCoはいくら増える?運用益をシミュレーション

- 利回り3%の場合

- 利回り5%の場合

- 利回り7%の場合

- 40代の人に調査!iDeCoのポートフォリオ実際どうしてる?

- 組んでいるポートフォリオはどんなタイプですか?

- 1年間でのポートフォリオの見直し頻度を教えてください

- ポートフォリオを組んだ後に後悔したことはありますか?

- 40代のiDeCoはバランス型ポートフォリオ(資産配分)がおすすめ【まとめ】

40代のiDeCoには「バランス型」のポートフォリオ(資産配分)がおすすめ!

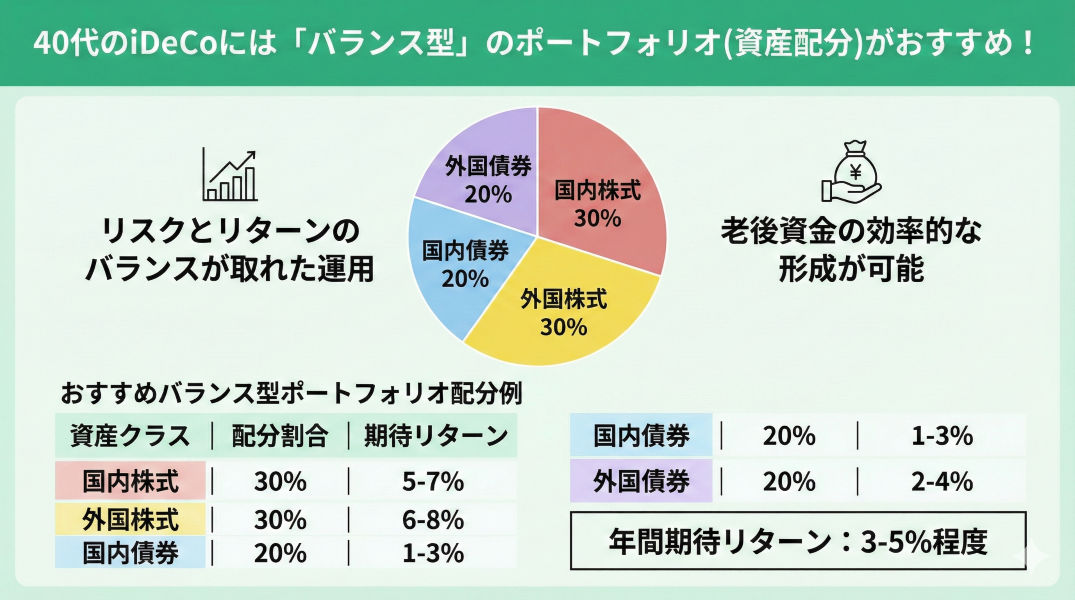

40代のiDeCoには「バランス型」のポートフォリオが最もおすすめです。

バランス型とは、株式と債券を適度に組み合わせた資産配分で、リスクとリターンのバランスが取れた運用方法です。

以下の表は、40代におすすめのバランス型ポートフォリオの配分例です。

| 資産クラス | 配分割合 | 期待リターン |

|---|---|---|

| 国内株式 | 30% | 5-7% |

| 外国株式 | 30% | 6-8% |

| 国内債券 | 20% | 1-3% |

| 外国債券 | 20% | 2-4% |

この配分により、年間3-5%程度のリターンを期待でき、老後資金の効率的な形成が可能になります。

40代からのiDeCoにバランス型の配分が向いている理由

40代からのiDeCoにバランス型の配分が向いている理由は、リスクとリターンのバランスが最適だからです。

40代は老後まで約20年という時間があるため、ある程度のリスクを取って資産を増やす必要がある一方、50代・60代と同じように安定性も重視すべき年代です。

株式100%の積極的な運用では、市場の変動により大きな損失を被るリスクがあり、逆に債券100%の保守的な運用では、インフレに負けて実質的な資産価値が目減りする可能性があります。

また、40代は住宅ローンや教育費などの支出が多い時期でもあるため、iDeCoの運用で大きな損失を出すわけにはいきません。

バランス型の配分なら、株式部分で成長を狙いながら、債券部分で安定性を確保できるため、40代の資産形成に最適と言えます。

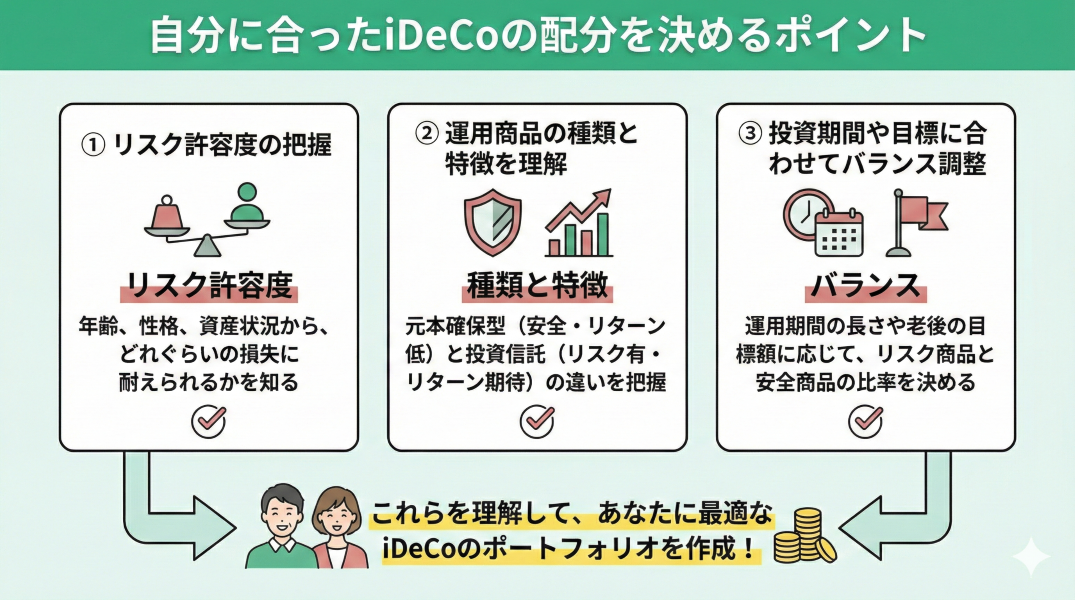

自分に合ったiDeCoの配分を決めるポイント

自分に合ったiDeCoの配分を決める際の主なポイントは以下のとおりです。

これらのポイントを理解することで、あなたに最適なiDeCoのポートフォリオを作成できるようになります。

リスク許容度を把握する

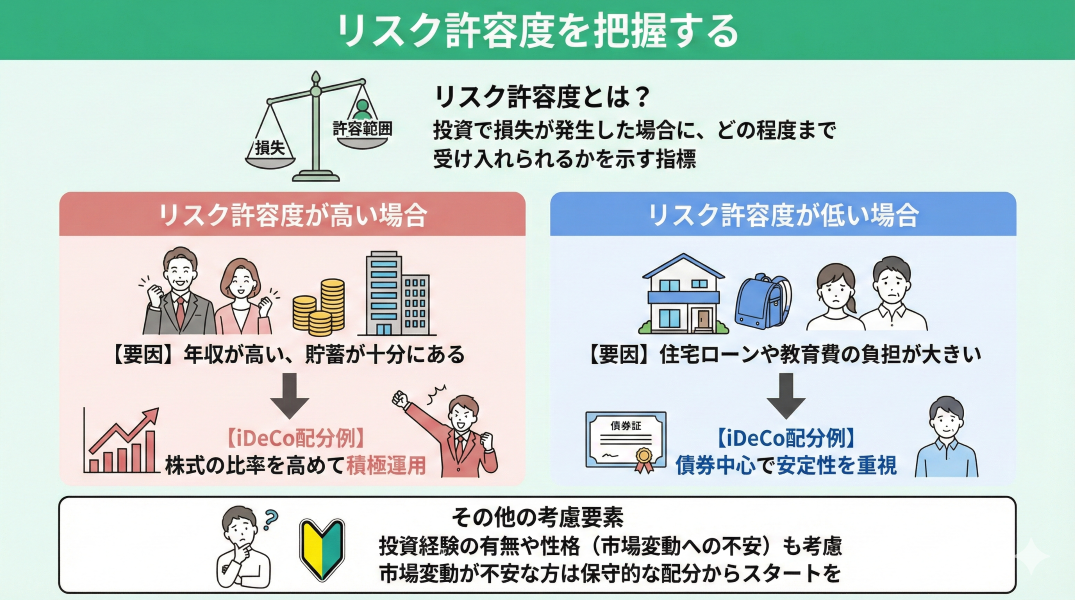

リスク許容度を把握することは、iDeCoの配分を決める上で重要なポイントです。

リスク許容度とは、投資において損失が発生した場合に、どの程度まで受け入れられるかを示す指標です。

例えば、年収が高く貯蓄も十分にある方は、iDeCoで多少のリスクを取っても生活に影響がないため、株式の比率を高めることができます。

一方、住宅ローンや教育費の負担が大きい方は、安定性を重視した債券中心の配分が適しているかもしれません。

また、投資経験の有無や性格的な要素も考慮する必要があり、市場の変動に対して不安を感じやすい方は、保守的な配分から始めることをおすすめします。

運用商品の主な種類と特徴を把握する

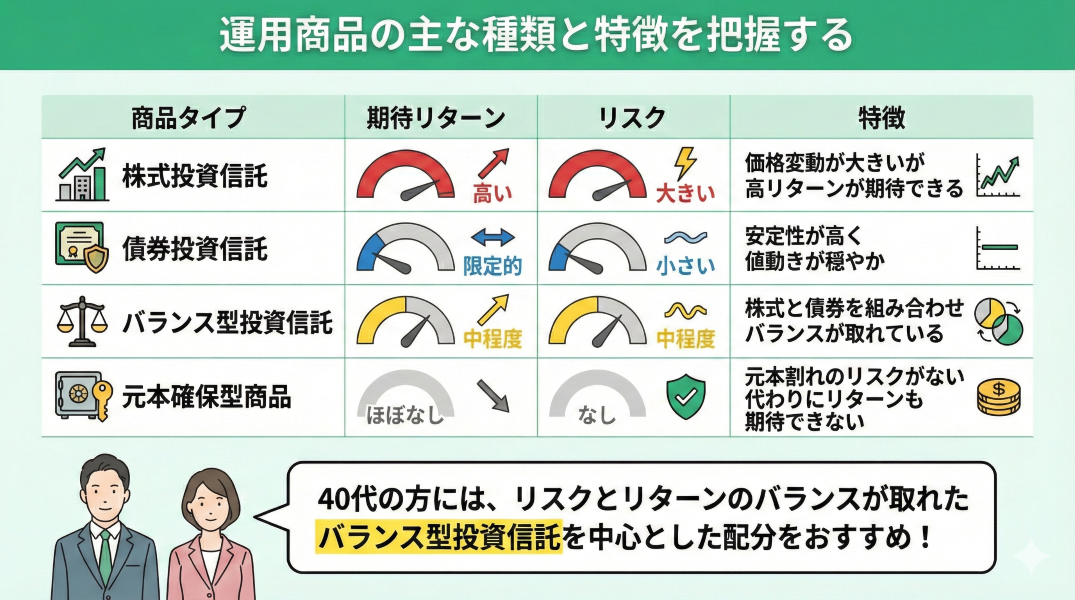

運用商品の主な種類と特徴を把握することで、適切な配分を決めることができます。

iDeCoで選択できる主な運用商品には、株式投資信託、債券投資信託、バランス型投資信託、元本確保型商品などがあります。

| 商品タイプ | 期待リターン | リスク | 特徴 |

|---|---|---|---|

| 株式投資信託 | 高い | 大きい | 価格変動が大きいが 高リターンが期待できる |

| 債券投資信託 | 限定的 | 小さい | 安定性が高く 値動きが穏やか |

| バランス型投資信託 | 中程度 | 中程度 | 株式と債券を組み合わせ バランスが取れている |

| 元本確保型商品 | ほぼなし | なし | 元本割れのリスクがない代わりに リターンも期待できない |

iDeCoを始める際は、各商品タイプの特徴を理解した上で、自分のリスク許容度に合った組み合わせを選ぶことが重要です。

40代の方には、リスクとリターンのバランスが取れたバランス型投資信託を中心とした配分をおすすめします。

投資期間や目標に合わせてバランスを取る

投資期間や目標に合わせてバランスを取ることが、成功するiDeCo運用の鍵となります。

40代前半の方は老後まで約25年あるため、株式の比率を高めて積極的な運用を行うことができます。一方、40代後半の方は老後まで約15年となるため、やや保守的な配分を検討する必要があります。

また、老後の生活費として月20万円が必要な方と月30万円が必要な方では、目標とする運用成果が異なるため、リスクの取り方も変わってきます。

さらに、他に退職金や企業年金がある方は、iDeCoでは多少リスクを取った運用も可能ですが、iDeCoが老後資金の主力となる方は安定性を重視すべきです。

40代でiDeCoのポートフォリオに迷ったらプロ(FP)に無料相談しよう

40代でiDeCoを運用する際、具体的な資産配分の判断に迷われたなら、まずはお金の専門家であるFP(ファイナンシャルプランナー)へ相談することをおすすめします。

将来の目標金額や許容できるリスクの度合いは人それぞれ異なるため、一般的なモデルケースをそのまま自分に当てはめるだけでは不十分なケースが多いからです。

自分に最適なポートフォリオを構築することが資産形成の成功への近道です。

FP相談って何するの?

\気になる方は事例をチェック!/

相談者:41歳/女性|相談事例を見る▼

相談者:41歳/女性|相談事例を見る▼

相談者:45歳/女性/既婚/子あり|相談事例を見る▼

相談者:45歳/女性/既婚/子あり|相談事例を見る▼

40代のiDeCoはいくら増える?運用益をシミュレーション

40代のiDeCoがいくら増えるかを、具体的なシミュレーションで確認してみましょう。

ここでは、毎月23,000円(年間276,000円)を拠出した場合の運用結果を、異なる利回りと運用期間で比較します。

これらのシミュレーションを参考に、自分の目標とする運用成果を考えてみましょう。

利回り3%の場合

40代からiDeCoを開始し、年利3%という現実的な目標で運用を継続した場合のシミュレーション結果は以下の通りです。

| 運用期間 | 拠出元本 | 資産総額 | 運用益 |

|---|---|---|---|

| 5年 | 138万円 | 149万円 | 11万円 |

| 10年 | 276万円 | 322万円 | 46万円 |

| 15年 | 414万円 | 523万円 | 109万円 |

| 20年 | 552万円 | 757万円 | 205万円 |

利回り3%は、債券を主軸に据えた保守的なポートフォリオで十分に目指せる水準であり、大きな損失を避けたい方に適しています。

資産を急激に増やすことよりも、着実に老後資金の土台を築きたい40代の方にとって、非常に現実的かつ再現性の高い運用スタイルと言えるでしょう。

利回り5%の場合

| 運用期間 | 拠出元本 | 資産総額 | 運用益 |

|---|---|---|---|

| 5年 | 138万円 | 157万円 | 19万円 |

| 10年 | 276万円 | 358万円 | 82万円 |

| 15年 | 414万円 | 617万円 | 203万円 |

| 20年 | 552万円 | 950万円 | 397万円 |

この5%という数字は、国内外の株式と債券を適切に組み合わせた「バランス型」のポートフォリオで目指せるリターン水準です。

40代の資産形成において、過度なリスクを避けつつ効率的に資産を増やしたい方にとって、最も標準的で推奨される運用スタイルと言えるでしょう。

特に、株式比率を一定程度高めることでインフレ対策も兼ねられるため、資産の目減りを防ぐという観点からも非常に有効な選択肢となります。

利回り7%の場合

利回り7%で運用を継続した場合の資産推移シミュレーションは、以下の表の通りとなります。

| 運用期間 | 拠出元本 | 資産総額 | 運用益 |

|---|---|---|---|

| 5年 | 138万円 | 165万円 | 27万円 |

| 10年 | 276万円 | 400万円 | 124万円 |

| 15年 | 414万円 | 733万円 | 319万円 |

| 20年 | 552万円 | 1,205万円 | 653万円 |

年利7%という目標は、主に国内外の株式を中心に構成した「積極型」のポートフォリオで期待できる収益水準です。

高い収益性が期待できる反面、市場の変動による資産減少のリスクも大きくなる点には注意が必要です。

40代の中でも、ある程度のリスクを許容でき、かつ老後までの運用期間を十分に確保できる方に適した戦略と言えるでしょう。

40代の人に調査!iDeCoのポートフォリオ実際どうしてる?

ここでは実際にiDeCoを利用している40代に以下アンケートを取ってみました。

組んでいるポートフォリオはどんなタイプですか?

現在組んでいるポートフォリオのタイプを調査したところ、以下のような結果となりました。

| タイプ | 回答 |

|---|---|

| バランス型 | 63% |

| 安定重視型 | 27% |

| 成長重視型 | 10% |

最も多かったのは「バランス型」となり、リスクとリターンのバランスを取りながら、安定性と成長性の両方を求める層が多いことがわかりました。

次に多かったのが「安定重視型」で、元本割れリスクを最小限に抑えたい方の割合がわかりました。

最後に「成長重視型」を選んだのは10%と最も少なく、リスク許容度が高い点からこのような結果になったものと伺えます。

1年間でのポートフォリオの見直し頻度を教えてください

1年間でのポートフォリオの見直し頻度におけるアンケート結果は以下となりました。

- 0回:15%

- 1回:60%

- 2回:23%

- 3回以上:3%

最も多かったのは「1回」と答えた人で全体の6割にのぼり、年に1度の見直しが一般的な習慣となっていることがわかります。

二番目に多かった「2回」と答えた人は23%で、定期的に資産状況や市場動向を確認し、柔軟にポートフォリオを調整している傾向が見られます。

また、「3回以上」と答えた人はわずか3%でした。

ポートフォリオを組んだ後に後悔したことはありますか?

40代女性

知識がなく知名度だけで商品を選んでしまった

あまり知識が無かったので、もう少し勉強してからするべきだったと後悔しています。ネームバリューだけで選んでしまい、他にも選択肢があったことに後で気づいてショックでした。

40代男性

資産を増やしたくてリスクを取りすぎた

「せっかく投資するならできるだけ増やしたい」と思ってポートフォリオを組んだ結果、リスクを取りすぎた商品に偏ってしまい、相場が下がったときに資産が大きく減って不安になりました。安心して続けられる運用が大切だと気づきました。

40代女性

為替のリスクを見落としていた

為替を考慮せずにポートフォリオを組んでしまい、思った以上に成績が悪化してしまった際に後悔しました。

40代のiDeCoはバランス型ポートフォリオ(資産配分)がおすすめ【まとめ】

本記事では、40代におけるiDeCoのポートフォリオ構成や運用シミュレーションを詳しく解説してきました。重要ポイントをまとめると以下の通りです。

- 40代は株式60%・債券40%程度の「バランス型配分」が最適解

- リスク許容度や残りの運用期間に合わせた個別の調整が不可欠

- 利回り5%で20年運用した場合、約400万円の運用益が期待可能

- 年1回のリバランスを含む、定期的な運用状況の見直しが効果的

- 専門家のアドバイスを活用することで、将来の後悔を未然に防げる

しかし、iDeCoの最適な配分は収入やライフプランによって千差万別であり、商品選定や手数料の比較を独学で行うのは容易ではありません。

後悔しない資産形成のために、まずは一度プロに相談してみませんか?より確実な資産形成を目指す方には、マネーキャリアの無料相談窓口をおすすめします。

経験豊富なFPが、あなたの状況に合わせた「理想のポートフォリオ」を一緒に作り上げます。相談は何度でも無料ですので、納得がいくまで考えられるのも嬉しいポイントです。

iDeCoのポートフォリオに悩む方はぜひ一度、お気軽にご活用ください。