「iDeCoのポートフォリオを30代でどう組めばいいのか分からない」

「30代に最適なiDeCoのポートフォリオを知りたい」

とお悩みではないでしょうか。

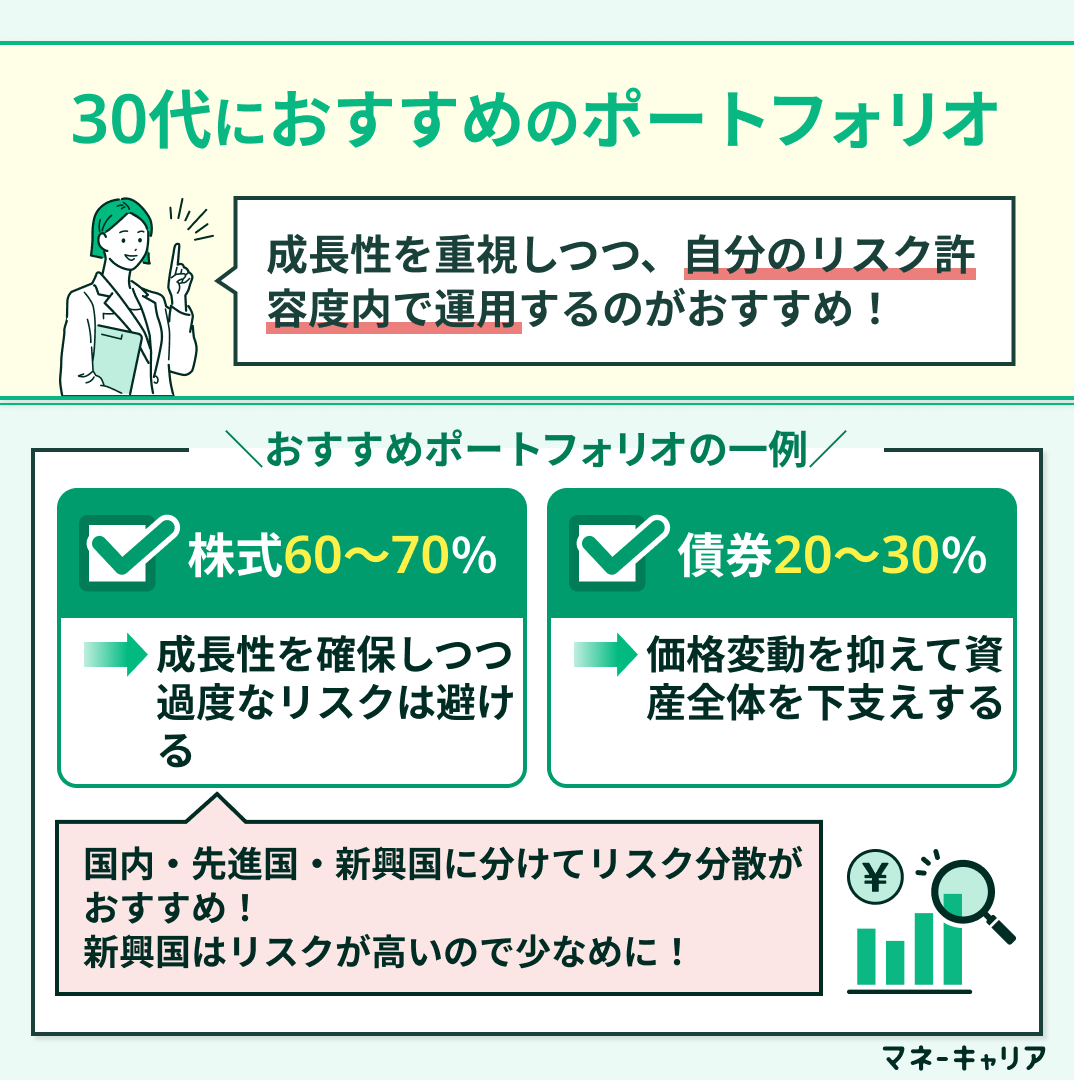

結論、30代のiDeCoは成長性を重視しつつ、自分のリスク許容度内で運用するのが最適です。

この記事では、30代におすすめのiDeCoポートフォリオ設計について解説します。

さらに、タイプ別で資産配分する考え方や実際の30代アンケート結果なども紹介するので、ぜひ参考にしてください。

- 30代に最適なiDeCoのポートフォリオを知りたい方

- ライフプランに合わせたバランスの良い運用を知りたい方

- 正しくリスク許容度を把握したい方

- 実際の利用者の後悔ポイントや改善策を知りたい方

監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 30代におすすめのiDeCoのポートフォリオ(資産配分)は?【結論】

- 30代向けのiDeCoのポートフォリオ(資産配分)例をタイプ別に紹介

- 安定性重視タイプ

- バランス型タイプ

- 成長性重視タイプ

- 30代からのiDeCoのポートフォリオ(資産配分)に迷ったらプロ(FP)に無料相談しよう

- 30代の人に調査!iDeCoのポートフォリオ実際どうしてる?

- 組んでいるポートフォリオはどんなタイプですか?

- 1年間でのポートフォリオの見直し頻度を教えてください

- ポートフォリオを組んだ後に後悔したことはありますか?

- 30代からのiDeCoのポートフォリオを考える前にチェックするポイント

- ①iDeCoの掛金(投資金額)

- ②iDeCo運用での目標金額

- ③iDeCoの利回り

- 30代のiDeCoは成長性を重視して積極的な投資をしよう【まとめ】

30代におすすめのiDeCoのポートフォリオ(資産配分)は?【結論】

30代は成長性を重視しつつ、自分のリスク許容度内で運用するのがおすすめです。

例えば、株式比率は60〜70%が目安で、長期投資の時間的余裕を活かしながら過度なリスクを避けましょう。

国内外株式をバランス良く先進国を中心に配分し、新興国は5〜10%に抑えるなどの工夫をするとよいでしょう。

また、債券を20〜30%ほど組み込み、価格変動を抑えて資産全体を下支えするのがおすすめです。

ただし、これはあくまで一例で個人の目標金額や掛け金額などによっても適切なポートフォリオは異なります。

30代向けのiDeCoのポートフォリオ(資産配分)例をタイプ別に紹介

ここでは、30代向けのiDeCoのポートフォリオの例をタイプ別に以下3つ紹介します。

- 安定性重視タイプ

- バランス型タイプ

- 成長性重視タイプ

安定性重視タイプ

一つ目に紹介するのは、安定性重視タイプで値動きを抑えながら堅実に増やしたい人に最適です。

以下表で内訳を整理したので、ご自身の許容度と照らし合わせて検討しましょう。

| 資産クラス | 比率 | 役割 |

|---|---|---|

| 国内債券 | 30% | 安定した収益の基盤が作れる |

| 先進国債券 | 20% | 為替分散効果が期待できる |

| 国内株式 | 25% | 適度な成長性を確保できる |

| 先進国株式 | 25% | 海外分散でリスク軽減できる |

この配分は投資初心者や、市場の値動きが気になりやすい方や、すでに他の金融商品で積極的な投資を行っている方にもおすすめです。

バランス型タイプ

続いて紹介するのは、バランス型タイプで成長性と安定性のバランスを取って運用したい人に最適です。

以下表で内訳を整理したので、確認していきましょう。

| 資産クラス | 比率 | 役割 |

|---|---|---|

| 国内債券 | 20% | 下支え効果で値動きを抑えられる |

| 先進国債券 | 10% | 為替ヘッジ効果が期待できる |

| 国内株式 | 30% | 国内経済成長の恩恵を受けられる |

| 先進国株式 | 35% | 世界経済成長への参加を図れる |

| 新興国株式 | 5% | 高成長期待を少額で取り込める |

この配分は標準的なリスク許容度の方や、投資方針に迷ったときの基本形を求める方、長期的な資産形成を重視する方にもおすすめです。

成長性重視タイプ

最後に紹介するのは、成長性重視タイプで30代の時間的優位性を活かし、高リターンを狙いたい人に最適です。

以下表で内訳をまとめました。

| 資産クラス | 比率 | 役割 |

|---|---|---|

| 国内債券 | 15% | 最低限の安定性を確保できる |

| 先進国債券 | 5% | 補完的な役割がある |

| 国内株式 | 35% | 国内成長企業へ投資できる |

| 先進国株式 | 35% | グローバル成長を取り込める |

| 新興国株式 | 10% | 高成長市場への参加できる |

この配分は投資経験がある方や、長期的に高リターンを狙いたい方、すでに他で安定資産を保有している方におすすめです。

30代からのiDeCoのポートフォリオ(資産配分)に迷ったらプロ(FP)に無料相談しよう

30代からのiDeCoのポートフォリオに迷ったら専門家(FP)に無料相談しましょう 。

FPは収入や家計、ライフイベントを踏まえてリスク許容度を数値化し、最適なポートフォリオをアドバイスしてくれます。

掛金の増減やリバランスのタイミングまで客観的にアドバイスしてくれるため、継続的に軌道修正できます。

迷ったまま時間を失う前に、プロの助言を活用して資産形成していきましょう。

- 自分に合ったiDeCoの資産配分プランを一緒に組み立ててもらえる

- 商品の選び方やリスクの取り方など幅広く相談できる

- 何度でも無料で相談できるので運用開始後も安心

30代の人に調査!iDeCoのポートフォリオ実際どうしてる?

ここでは、iDeCo利用したことのある30代にポートフォリオ調査のアンケート結果を、以下の項目別に紹介します。

- 組んでいるポートフォリオはどんなタイプですか?

- 1年間でのポートフォリオの見直し頻度を教えてください?

- ポートフォリオを組んだ後に後悔したことはありますか?

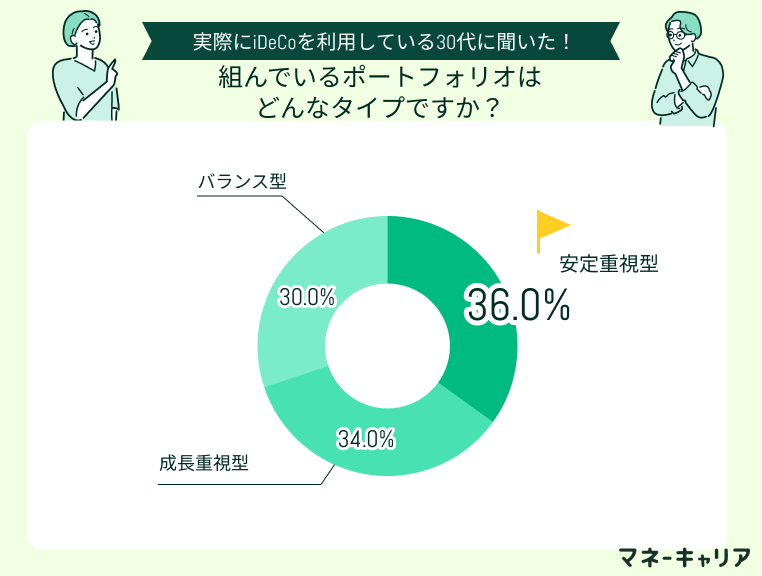

組んでいるポートフォリオはどんなタイプですか?

iDeCo利用者の30代で、組んでいるポートフォリオのタイプは以下となりました。

これより、30代は積極的な運用を志向しつつも、リスクとリターンのバランスを意識して分散投資を選ぶ傾向が強いことがわかります。

また、「成長重視型」を選ぶ人が3割を超えている点から、老後資産形成に向けて長期の運用成果を重視している層も多いと推測できます。

将来の資産形成に向けて、自分のリスク許容度や目的に応じた配分設計が重要であることがわかりました。

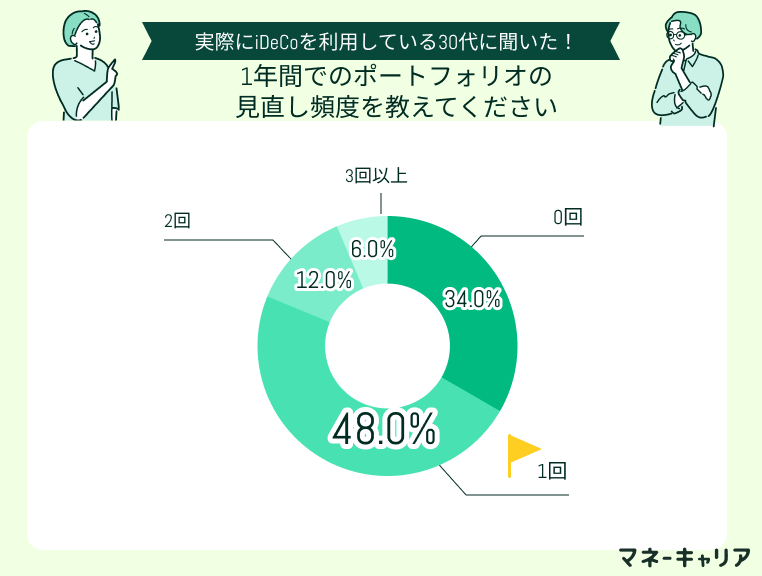

1年間でのポートフォリオの見直し頻度を教えてください

次に、1年間でのポートフォリオの見直し頻度を以下にまとめました。

この結果から、約半数の人が年1回の頻度で見直しており、年末の節税対策や決算などの節目に合わせて見直しを行っていると考えられます。

続いて、0回(見直していない)という回答も3割を超えており、見直し習慣がない人も一定数存在します。

一方で、年2回や3回以上のように定期的かつこまめにポートフォリオを見直している人は少数にとどまっています。

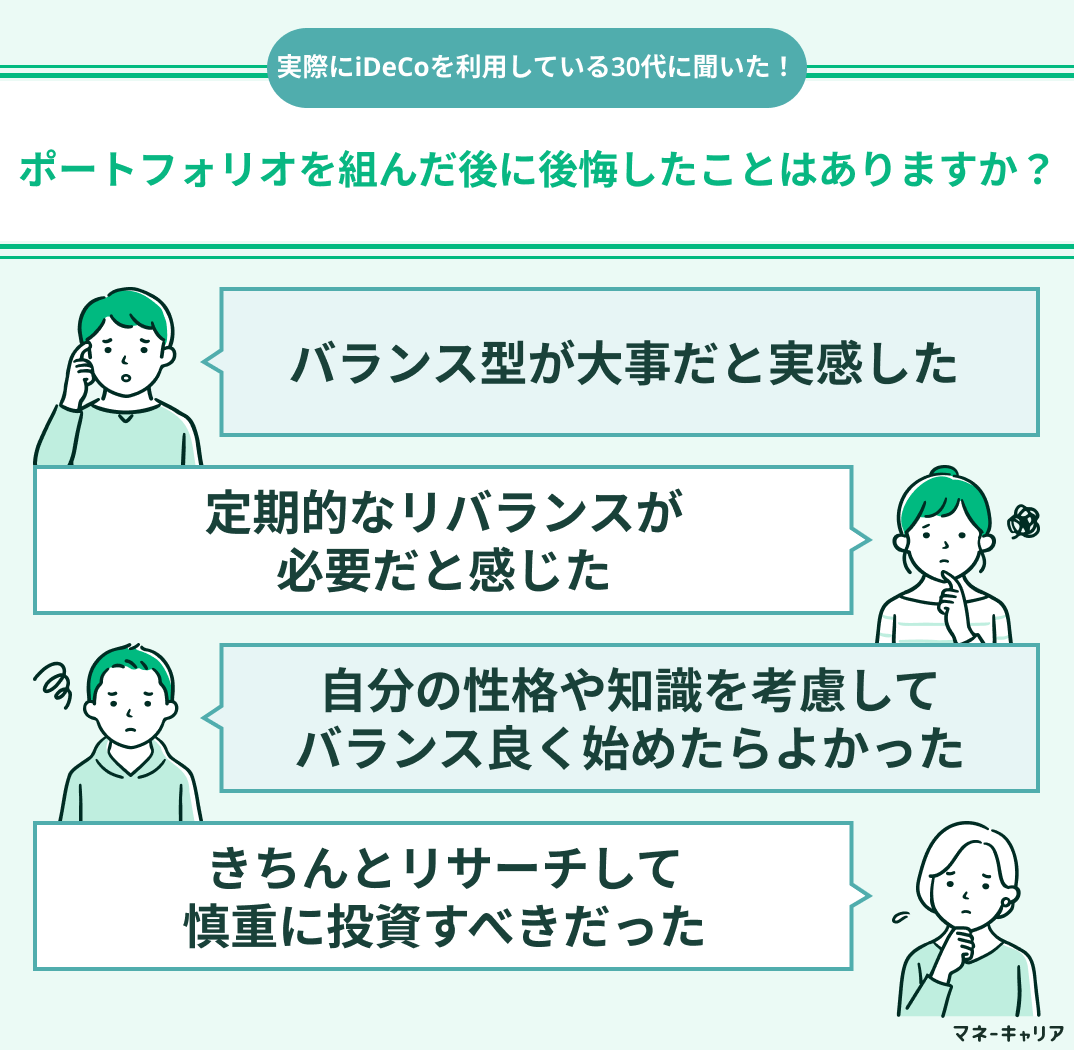

ポートフォリオを組んだ後に後悔したことはありますか?

30代男性

バランス型が大事だと実感した

リスク許容度を甘く見てました。iDeCoを始めた当初、積立だからドルコスト平均法でリスク分散できるし、長期運用だから多少の変動は大丈夫だろうと、リスク許容度を実際よりも高く見積もってしまったことがあり後悔しました。

30代女性

定期的なリバランスが必要だと感じた

当初は成長重視したものの、大きなリターンを求めるとリスクも高くなり、長期の資産運用には向いていないと思った。長期的な資産形成に向くポートフォリオを組むには、リターンとリスクのバランスを取りながら定期的なリバランスが必要だと感じた。

30代女性

自分の性格や知識を考慮してバランス良く始めたらよかった

30代で職場の先輩に進められて始めました。リスクを取りすぎて結果的に相場下落で元本割れを経験してます。長期運用したいと思っていましたが簡単なことではなく精神的な焦りがでてきました。自分の性格や知識をもう少し考慮してバランスの良い形で始めたらよかったなと思います。

30代女性

きちんとリサーチして慎重に投資すべきだった

リサーチ不足で選んだ銘柄が期待外れだったことも後悔の一つです。一時的なニュースや話題性に飛びついて投資した結果、長期的な成長性に欠ける銘柄だったことに後から気づきました。

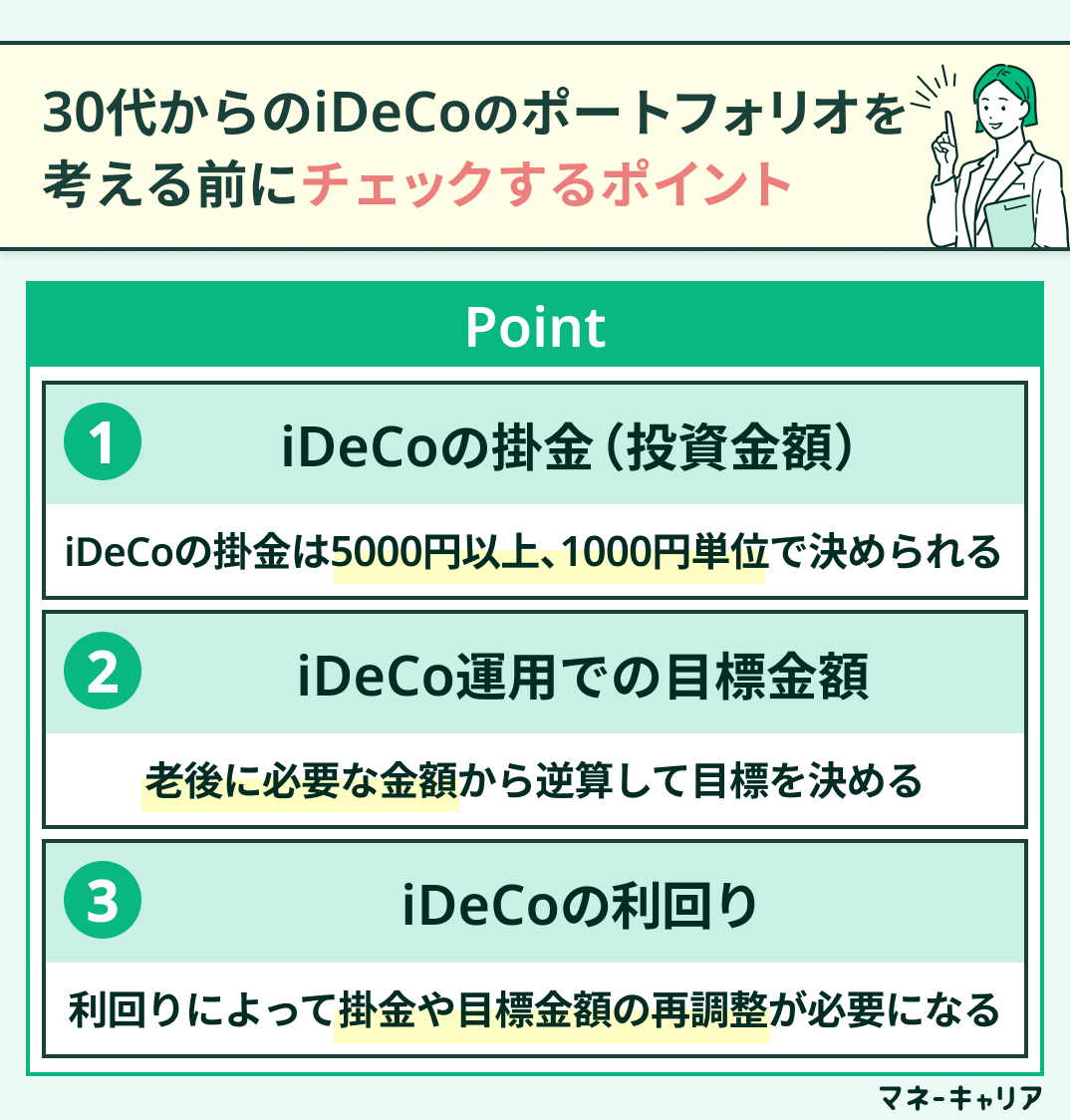

30代からのiDeCoのポートフォリオを考える前にチェックするポイント

早速ポートフォリオを考えていきたいところですが、事前の準備をしておきましょう。

チェックポイントを3点にしぼっていきます。

- iDeCoの掛金(投資金額)

- iDeCo運用での目標金額

- iDeCoの利回り

①iDeCoの掛金(投資金額)

投資金額は、自分の収入に見合った金額を設定してください。iDeCoの掛金は5000円以上、1000円単位で決めることができます。会社員の場合上限は2.3万円で、掛金の変更は年に1回しかできません。

生活費を切り詰めてまで掛金を絞り出す必要はなく、無理のない範囲で設定しましょう。

②iDeCo運用での目標金額

目標金額を定めてください。iDeCoは60歳までは原則引き出せないため、老後資金としての資産形成に利用するものです。

60歳で退職してすぐに年金を受け取るのか、再雇用で仕事を続けて65歳から受け取るのかなど、ある程度シミュレーションが必要です。

例えば毎月5万円を10年間受け取るとしたら、600万円となります。このように具体的な金額を決めることで、毎月の掛金も決まってくるでしょう。

③iDeCoの利回り

掛金と目標金額を決めたら、運用利回りを想定しましょう。計算は金融電卓で行います。

例えば35歳からiDeCoに加入して、毎月1万円を25年間運用したとします。600万円に到達するためには、5.1%以上の利回りでの運用が必要となるのです。

この計算をした上で、じゃあ掛金をもう少し上げようとか、目標金額を下げようとか、ある程度の調整ができます。

30代のiDeCoは成長性を重視して積極的な投資をしよう【まとめ】

本記事では、30代向けiDeCoのポートフォリオ設計をタイプ別に解説してきました。以下に要点をまとめます。

- 30代は成長性を重視しつつ、自分のリスク許容度内で運用するのがおすすめ

- 成長重視の基本配分は株式60〜70%・債券20〜30%

- 自分のリスク許容度に合わせ「安定型」「バランス型」「成長型」から選択することも重要

- 利用者アンケートより、定期的なリバランスと掛金見直し、情報リサーチが後悔しない要素

- iDeCoを始めるための基礎知識から学べる

- 商品の選び方や資産配分・運用の見直しなど幅広くサポート

- オンラインから相談できるので気軽