・iDeCoに関する相談先はどこがおすすめ?

・失敗しないためにも自分に合った相談先を選びたい

このように感じていませんか?

iDeCoの相談先には、以下4種類があるため、それぞれの特徴に合わせて自分に合った相談先を選ぶことが大切です。

- IFA

- FP

- 銀行

- 証券会社

以下は各相談先の特徴をもとに作成した、あなたにぴったりの相談窓口がわかる診断チャートです。どこの相談窓口を選ぶべきか迷う場合は、活用してみましょう!

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- iDeCoはどこに相談すべき?相談先の違いを比較【IFA・FP・銀行・証券】

- 【失敗しないために】iDeCoの相談窓口を選ぶ際の注意点

- 特定の商品に偏った提案にならない相談先を選ぶ

- iDeCoだけでなく様々な老後資金の備え方を提案してくれる相談先を選ぶ

- 短中期的な資産形成方法も同時に提案してくれる相談先を選ぶ

- おすすめのiDeCo相談窓口3選|結論:IFA・FPがおすすめ

- マネーキャリア(FP・IFA所属)

- マネイロ

- IFAナビ

- 【IFA・FPに相談してどうだった?】実際に相談した方の体験談を紹介

- 30代女性|教育費用と老後資金の備えに関する相談

- 30代女性| iDeCoの運用商品の選び方についての相談

- 40代男性| iDeCoの適切な掛け金がわからないので相談

- 【後悔しないために】iDeCoの相談時によくある失敗例を把握しておこう

- iDeCo以外の選択肢を提案してもらえず自分に合った資産形成方法ではなかった

- 節税効果を意識し過ぎて満額加入してしまい資金不足に陥ってしまう

- NISAなど他の優遇制度との最適な組み合わせを考えないまま加入してしまう

- 【まとめ】おすすめのiDeCo相談窓口

iDeCoはどこに相談すべき?相談先の違いを比較【IFA・FP・銀行・証券】

| 概要 | おすすめな人 | 中立性 | メリット | デメリット | |

|---|---|---|---|---|---|

| FP | iDeCo含むお金全般の 相談ができるアドバイザー | iDeCo・投資 初心者 | 高 | 家計やライフプランを踏まえた 商品選び・運用プランを 提案してもらえる | FPによっては投資の 知識が浅い場合がある |

| IFA | 投資・証券分野の 相談ができるアドバイザー | 投資中級者以上 | 中 | 複数の証券会社の 商品を比較・提案してもらえる | 提携外の商品の 販売・仲介はできない |

| 銀行 | 預金・融資を行う金融機関 | 投資初心者 | 低 | 店舗・窓口が多く 対面相談が受けやすい | 自社商品中心の 提案になりやすい |

| 証券会社 | 株や投資信託などを 仲介・販売する金融機関 | 投資上級者 | 低 | 商品の選択肢が広い | 営業ノルマがある場合 売り込みが強い |

【失敗しないために】iDeCoの相談窓口を選ぶ際の注意点

iDeCo相談窓口を選ぶときのポイントとして、ここからは以下のチェックポイントを3つを紹介していきます。

- 特定の商品に偏った提案にならない相談先を選ぶ

- iDeCoだけでなく様々な老後資金の備え方を提案してくれる相談先を選ぶ

- 短中期的な資産形成方法も同時に提案してくれる相談先を選ぶ

特定の商品に偏った提案にならない相談先を選ぶ

iDeCoの相談窓口を選ぶ際は、特定の商品に偏らない中立的な提案を行う相談先を選ぶことが重要です。

一方的に商品を押し付けるような窓口は避け、ライフスタイルや資産状況を踏まえた最適な提案をしてくれる専門家を選びましょう。

iDeCoだけでなく様々な老後資金の備え方を提案してくれる相談先を選ぶ

iDeCoだけでなく、老後資金の総合的な設計について相談できる窓口を選ぶことも重要です。

年齢や資産状況によっては、NISAなど他の制度と組み合わせることで、より効率的な資産形成が可能です。

そのため、複数の選択肢を踏まえたシミュレーションを行い、最適な資金計画を提案できる窓口を選ぶとよいでしょう。

短中期的な資産形成方法も同時に提案してくれる相談先を選ぶ

短期・中期の資金計画も考慮した提案ができる相談先を選ぶことが重要です。

iDeCoは60歳まで原則引き出せないため、出産・教育資金、親の介護費用、住宅ローン返済など近い将来必要となる資金を見据えた計画を立てないと、資金不足に陥るリスクがあります。

おすすめのiDeCo相談窓口3選|結論:IFA・FPがおすすめ

iDeCoの相談先としておすすめなのはIFA・FPに無料で相談できる窓口です。

ここでは、編集部が厳選したiDeCoの相談窓口おすすめ3社を紹介します。いずれも相談料は無料で、FPまたはIFAが在籍しており、中立的なアドバイスを受けられる窓口です。

それぞれの特徴を比較表にまとめたので、参考にしてください。

| 相談窓口 | マネーキャリア (IFA・FP所属) | マネイロ (IFA所属) | IFAナビ (IFA所属) |

|---|---|---|---|

| 相談料 | 無料 | 無料 | 無料 |

| 相談可能 ジャンル | iDeCo NISA 資産運用ライフプラン 教育資金 老後資金 家計 住宅ローン 保険 など幅広く対応 | NISA iDeCo 資産運用 保険 | NISA iDeCo 資産運用 保険 ※提携先によって 異なる |

| 専門家の プロフィール掲載 | ○ (Web上で専門家情報を公開) | × | × |

| 対応エリア | 全国 | 全国 | 全国 |

| オンライン相談 | ○ | ○ | △ |

| 訪問相談 | ○ | ー | △ |

| 店舗相談 | × | ー | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

| 公式サイト | マネーキャリア 公式サイト | マネイロ 公式サイト | IFAナビ 公式サイト |

マネーキャリア(FP・IFA所属)

マネーキャリアは、IFAとFPが両方所属する相談窓口です。

iDeCoに関しては、以下のように幅広い相談が可能です。

- 基礎知識

- 金融機関選び

- iDeCoの商品選び

- 拠出額

- 運用のポイント

- 節税シミュレーション

家計を第一に考えたアドバイスを大事にしており、お客さま満足度98.6%・相談実績10万件と多くの利用者から利用されている窓口です。

<マネーキャリアの口コミ>

マネイロ

マネイロは、IFAが在籍するオンライン特化型の相談窓口です。

まず、iDeCoが老後資金準備の目的に適しているかを診断し、その結果に基づき最適な始め方や運用プランを提案してくれます。

スマホから気軽にオンライン相談を利用したい方におすすめです。

IFAナビ

IFAナビは、全国のIFAと提携しマッチングをサポートするサービスです。専門コンシェルジュが在籍しており、IFAに関する疑問や不安があれば、紹介前に相談や質問が可能です。

また、オンライン相談に対応した窓口も多く、地方在住でも利用しやすいのが特徴です。

【IFA・FPに相談してどうだった?】実際に相談した方の体験談を紹介

実際にFPやIFAに相談して、悩みや課題解決の糸口を掴んだ人の体験談を3つ紹介します。

- 30代女性|教育費用と老後資金の備えに関する相談

- 30代女性| iDeCoの運用商品の選び方についての相談

- 40代男性| iDeCoの適切な掛け金がわからないので相談

30代女性|教育費用と老後資金の備えに関する相談

直近では子どもの教育費、長期的にはセカンドライフ資金の準備が課題でした。

学資保険やNISAをいつから、どのように活用し、毎月いくら積み立てるべきかを相談。さらに、夫婦2人の老後資金の必要額やiDeCo・NISAの運用方法についてもアドバイスを受けました。

結果として、教育費と老後資金のバランスを踏まえた最適なタイミングと方法を明確にできました。

30代女性| iDeCoの運用商品の選び方についての相談

iDeCoは、自分で選んだ商品を運用し、その成果によって将来の受取額が決まる年金制度です。商品は主に定期預金と投資信託の2種類で、複数を組み合わせて運用します。

30代女性は運用商品の仕組みや選び方がわかりにくいと感じ、相談窓口を利用した結果、自身のリスク許容度に合った商品選定のアドバイスを受けることができました。

40代男性| iDeCoの適切な掛け金がわからないので相談

iDeCoの掛け金は月5,000円から1,000円単位で設定可能で、拠出する月を指定することもできます。上限は月2万円ですが、初めて利用する方は適切な金額がイメージしづらいことも多いです。

40代男性は適切な掛け金を知るため相談窓口を利用し、平均拠出額の活用や目標積立額から逆算する方法をアドバイスされたことで、家計に無理のない金額を設定できました。

【後悔しないために】iDeCoの相談時によくある失敗例を把握しておこう

- iDeCo以外の選択肢を提案してもらえず自分に合った資産形成方法ではなかった

- 節税効果を意識し過ぎて満額加入してしまい資金不足に陥ってしまう

- NISAなど他の優遇制度との最適な組み合わせを考えないまま加入してしまう

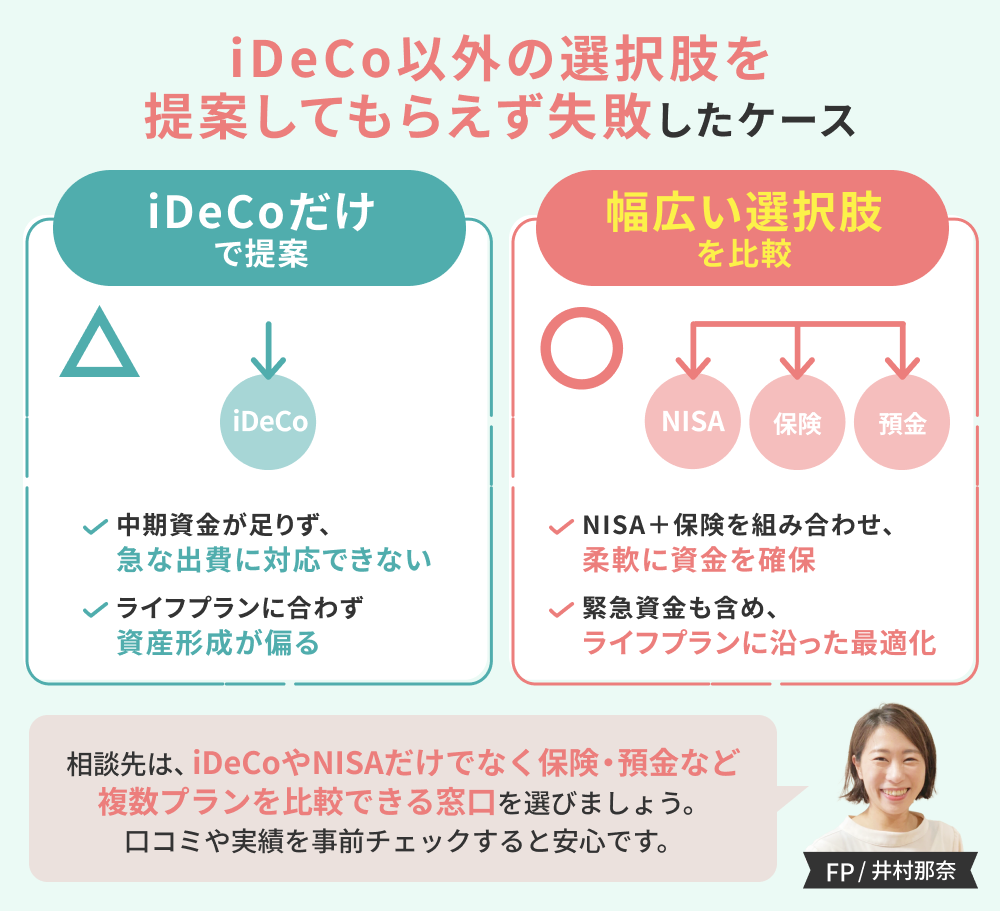

iDeCo以外の選択肢を提案してもらえず自分に合った資産形成方法ではなかった

iDeCoの運用相談をしたものの、他の資産形成プランを提案してもらえなかった失敗例もあります。iDeCoは長期運用と節税には有効ですが、中期資金の確保には不向きです。

ライフプランに沿った資産形成には柔軟性が不可欠であり、緊急時に対応できる資金計画を含めた提案が求められます。

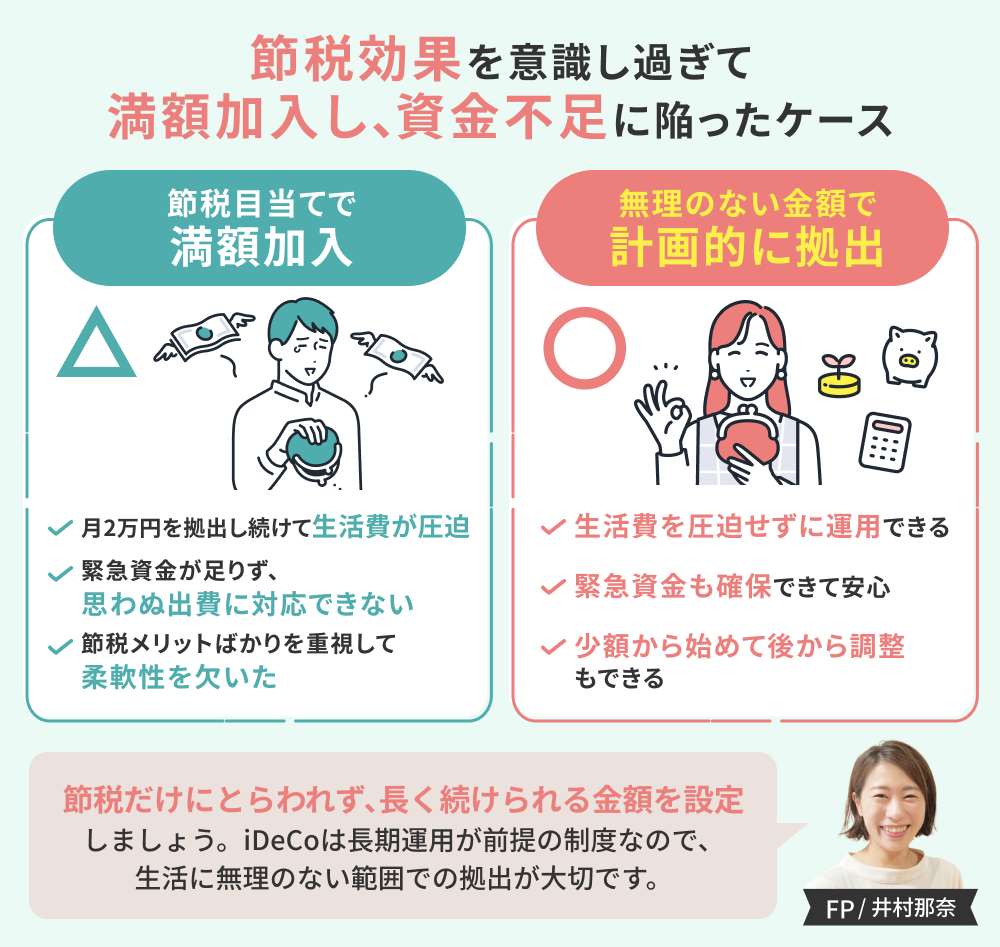

節税効果を意識し過ぎて満額加入してしまい資金不足に陥ってしまう

iDeCoは掛け金の全額が所得控除の対象となるため、NISAなど他の制度と比べても節税効果が高いのが特徴です。

掛け金は月5,000円から1,000円単位で設定可能で、上限は月2万円(企業年金加入者は合算で最大6万2,000円)。

例えば月2万円を1年間拠出すれば、24万円の所得控除が受けられます。これは節税手段が限られる会社員にとって大きなメリットです。

NISAなど他の優遇制度との最適な組み合わせを考えないまま加入してしまう

iDeCoとNISAはいずれも税制優遇を受けられる資産形成制度です

iDeCoは60歳まで引き出せない長期運用が前提である一方、NISAは途中売却が可能で流動性を確保しやすいのが特徴です。そのため、長期運用はiDeCo、流動性確保はNISAと役割を分けて組み合わせることで、より効率的な資産形成が可能です。

iDeCoを検討する際は、NISAや預貯金で一定の流動性を確保しておくことが重要です。

【まとめ】おすすめのiDeCo相談窓口

この記事では、iDeCoの相談窓口はどこがおすすめなのか、FPがおすすめの理由を解説しました。

<FPがおすすめの主な理由>

- iDeCoで相談窓口を選ぶ際は、相談方式、料金、専門性、信頼性の4つに注目するべき

- iDeCoについて対面窓口で相談できる金融機関は少なく、現時点では一部の銀行、一部の証券会社、FPのみ

- 銀行や証券会社などの金融機関で相談した場合、自社やグループの商品を勧める場合が多いので注意が必要

iDeCoを始める際は、家計に無理のない拠出額の設定や、目標・リスク許容度に適した商品選定が欠かせません。

また、老後資金は将来の生活設計に直結するため、長期的な視点での運用計画を立てることが重要です。

IFAやFPなら、こうした個々の状況に応じた最適なプランニングを行えます。