新NISA(つみたてNISA)を始めてみたものの、「どうやって利益が出るのか」がいまいち掴めず、モヤモヤしていませんか。

・新NISA(つみたてNISA)で利益を得る仕組みがよくわからない

・新NISA(つみたてNISA)で利益を出す方法は?

結論、新NISA(つみたてNISA)は、一般的に投資信託の価格が上がることで利益が生まれ、売却すれば現金化(利益確定)できます。

本記事では、新NISA(つみたてNISA)で利益が生まれる基本の仕組みと、利益確定を考えるタイミング(売り時の考え方)をわかりやすく解説します。

最後まで読むことで、新NISA(つみたてNISA)を活用した資産形成の流れが整理でき、迷わず運用方針を決めやすくなります。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 新NISA(つみたてNISA)で利益が出る仕組みとは

- 新NISA(つみたてNISA)で利益を得る3つの方法

- すべてを売却して現金化(利益確定)する

- 一部を売却して現金化(利益確定)する

- 配当金・分配金を受け取る

- 新NISA(つみたてNISA)の利益はどれくらい増える?シミュレーション【1年後・5年後・20年後】

- 新NISA(つみたてNISA)で利益を出すためのコツ2つ

- 長期運用を心がけ頻繁な売却は避ける

- 成長が見込める銘柄を選ぶ

- 新NISA(つみたてNISA)で利益を得るときの注意点

- 損益通算や繰越控除ができない

- 1人1つしか口座開設ができない

- 新NISA(つみたてNISA)の利益確定・売却のタイミング

- 目標金額を達成した時

- リスクを下げたいと感じた時

- 急にまとまったお金が必要になった時

- 新NISA(つみたてNISA)の利益に関するよくある質問

- 利益分だけ売却できる?

- 利益分を確定申告する必要はある?

- 再投資できる?

- 「インデックスファンド」の利回りはどれくらい?

- 分配金の受け取りは非課税となる?

- 年利と利回り、利率は何が違う?

- 【まとめ】新NISA(つみたてNISA)で利益を得る仕組みや利益確定タイミング・シミュレーション

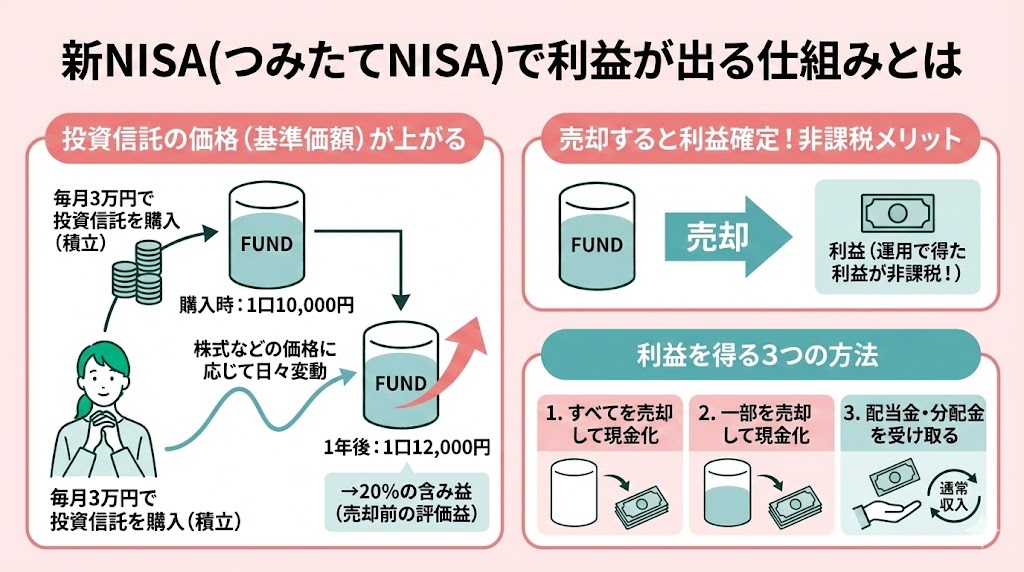

新NISA(つみたてNISA)で利益が出る仕組みとは

- 購入時:1口10,000円

- 1年後:1口12,000円

→20%の含み益(売却前の評価益)

→売却すると「利益」となる

新NISA(つみたてNISA)で利益を得る3つの方法

新NISA(つみたてNISA)で利益を得る方法は、大きく分けて次の3つがあります。

- すべてを売却して現金化(利益確定)する

- 一部を売却して現金化(利益確定)する

- 配当金・分配金を受け取る

どの方法でも、運用で得た利益が非課税になるメリットを受けられる仕組みです。

新NISA(つみたてNISA)では主に「値上がり益を売却して得る」ケースが多いですが、配当金が出る商品を選べば、受け取りながら資産を育てることもできます。

それぞれの方法について詳しく解説していきます。

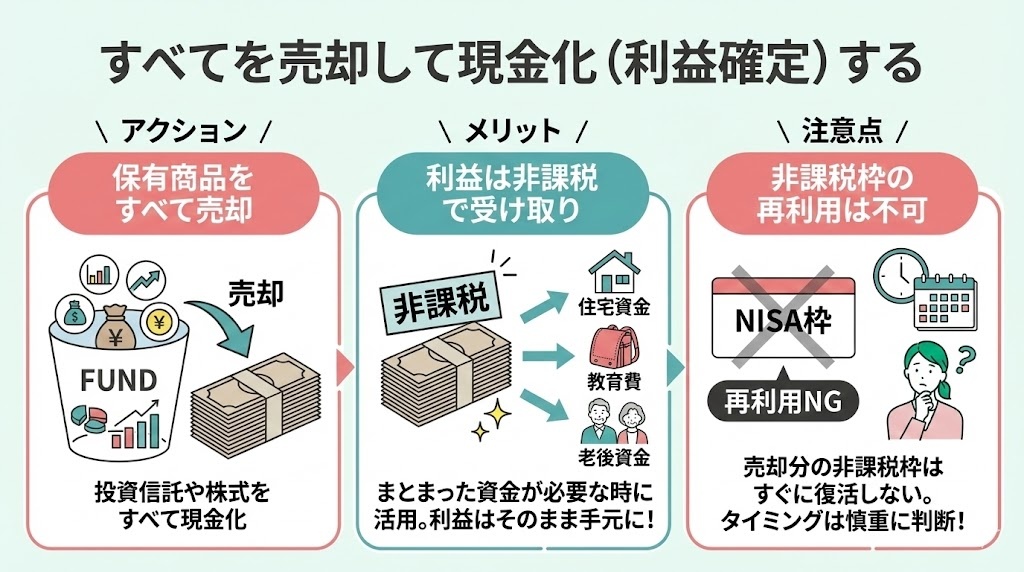

すべてを売却して現金化(利益確定)する

まず1つ目は、保有している投資信託や株式ををすべて売却して現金化(利益確定)する方法です。

住宅購入資金や子どもの教育費、退職後の生活費など、まとまった資金が必要になった際に活用するとよいでしょう。

このときに得た利益は原則として非課税となるため、利益分をそのまま受け取ることができます。

ただし、一度売却するとその年の非課税投資枠は売却分をすぐに買い直して再利用できないため、売却のタイミングは慎重に判断する必要があります。

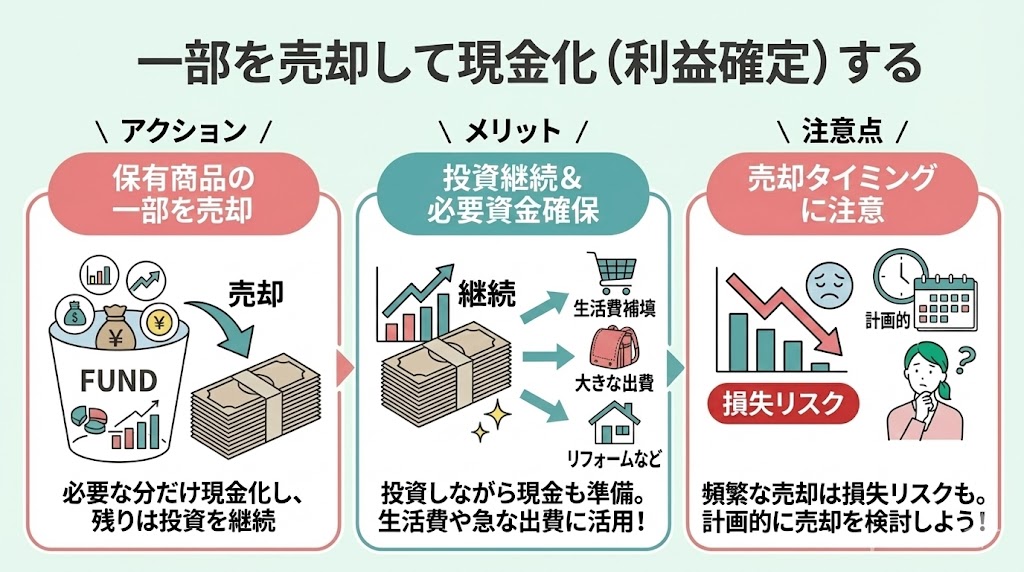

一部を売却して現金化(利益確定)する

2つ目は、保有している投資信託や株式の一部を売却して現金化(利益確定)し、残りは継続して投資を続けるという方法です。

投資を継続しながら必要な分だけを現金として確保できるため、生活費の補填や、やや大きい出費が控えている際に活用できます。

ただし、頻繁な売却は売却タイミングによっては一時的な値下がり局面での売却につながり、損失が出る可能性があるため注意が必要です。

運用は計画的に行い、いつまでにいくら必要かを明確にしながら売却を検討していきましょう。

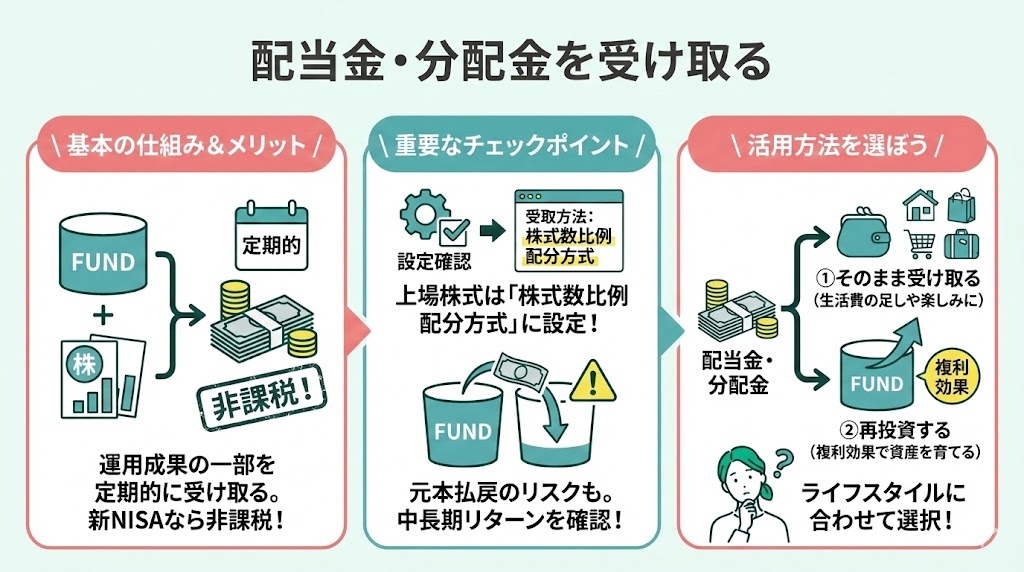

配当金・分配金を受け取る

配当金や分配金とは、投資信託や株式の運用成果の一部を定期的に受け取れるお金のことです。

新NISAでは、これらの配当金や分配金も非課税で受け取れるため、効率よく資産形成ができます。

※上場株式の配当金を非課税で受け取るには、受取方法を「株式数比例配分方式」に設定しておく必要があります。

ただし、分配金が出る商品は分配金の一部が元本から支払われることもあるため、利回りだけでなく中長期でのリターンも確認しましょう。

また、配当金を受け取るか再投資するかは、自身の資産運用方針や生活スタイルに応じて選ぶことが大切です。

新NISA(つみたてNISA)の利益はどれくらい増える?シミュレーション【1年後・5年後・20年後】

新NISA(つみたてNISA)では、積立額・運用期間・想定利回りをもとに、将来の資産額や利益を試算できます。

例として、「月1万円・年利3%」で運用した場合の1年後・5年後・20年後のシミュレーション結果は以下表のようになります。

このように、運用期間が長いほど複利効果によって資産が大きく増えるため、積立NISAを長期間コツコツと運用することが大事です。

「月1万円だけでは少ないのでは?」と思っている方も、今すぐ始めることで将来的に大きな差が生まれます。

新NISA(つみたてNISA)で利益を出すためのコツ2つ

新NISA(つみたてNISA)で利益を出すためのコツは主に以下の2つです。

- 長期運用を心がけ、頻繁な売却は避ける

- 成長が見込める銘柄を選ぶ

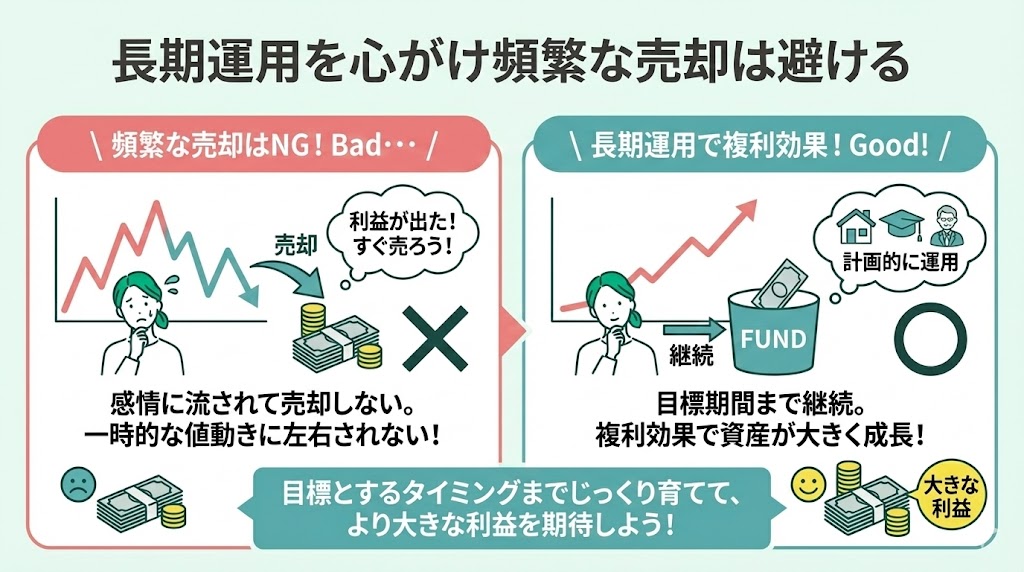

長期運用を心がけ頻繁な売却は避ける

つみたてNISAで利益を出すためのコツ1つ目は、頻繁に売却してしまうのでなく、長期運用を心がけることです。

利益が出た際は、すぐに売却した方がいいのではないかと思ってしまいますが、感情に流されて売却するのは避けましょう。

自分がまとまった金額が必要になるタイミングを明確にしておき、計画的に運用を続けることが重要です。

長期間投資を継続することで、複利効果により資産が大きく成長する可能性があります。

一時的な市場の値動きに左右されず、目標とする期間まで投資を続けることで、より大きな利益を期待できるでしょう。

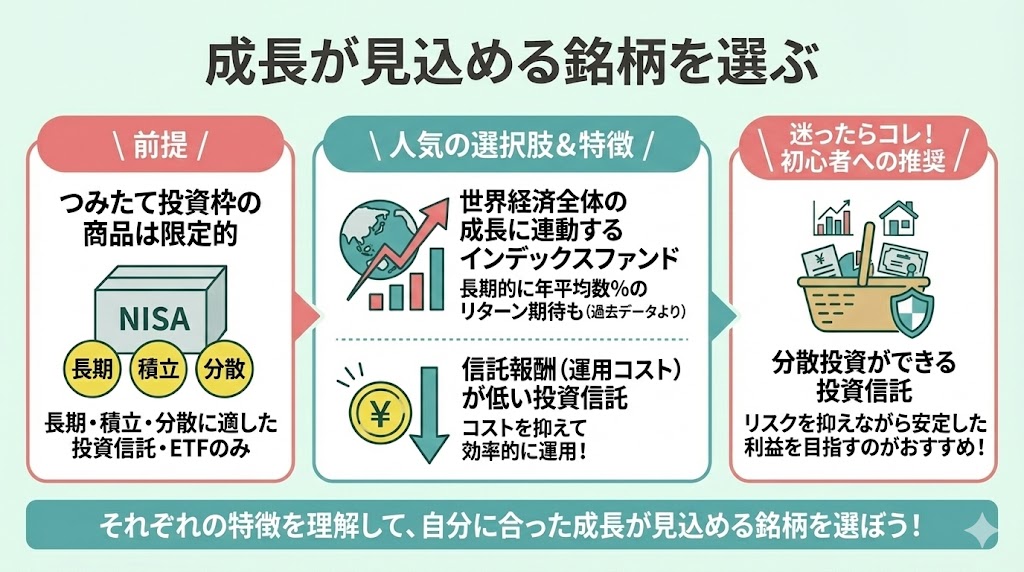

成長が見込める銘柄を選ぶ

新NISA(つみたてNISA)で利益を出すためのコツ2つ目は、やみくもに購入銘柄を選ぶのではなく、それぞれの特徴をおさえたうえで成長が見込める銘柄を選ぶことです。

現行の新NISAのつみたて投資枠で選べる商品は、長期の積立・分散投資に適した投資信託や一部のETFに限定されています。

その中でも、世界経済全体の成長に連動するインデックスファンドや、信託報酬(運用コスト)が低い投資信託などが人気です。

過去のデータでは、世界株式のインデックスファンドは長期的に年平均数%程度のリターンが期待されることもあります。

ただし、商品選びに自信がない場合は、分散投資が可能な投資信託を選ぶことで、リスクを抑えながら安定した利益を目指すのがおすすめです。

新NISA(つみたてNISA)で利益を得るときの注意点

新NISA(つみたてNISA)で利益を得るときの注意点は以下の通りです。

- 損益通算や繰越控除ができない

- 1人1つしか口座開設ができない

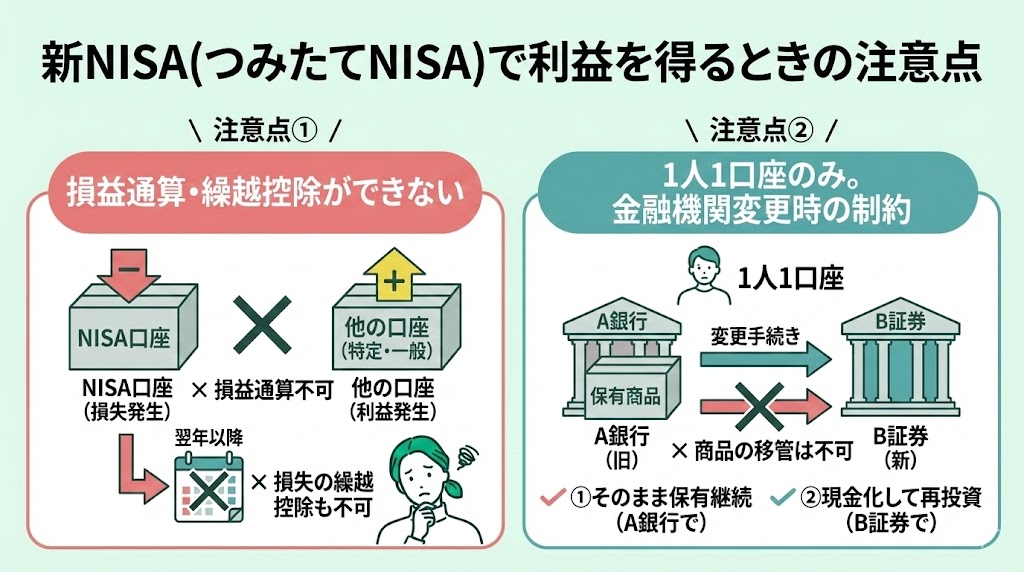

損益通算や繰越控除ができない

つみたてNISAは、長期的な資産形成をサポートする優れた制度ですが、一般の投資と異なる制限があります。

例えば、つみたてNISA口座での利益や損失は、他の口座(一般口座や特定口座)と損益通算ができません。

また、損失が出た場合、その損失を翌年以降に繰り越して控除することも認められていません。

つまり、つみたてNISAでの損失は、その年においても他の利益と相殺できず、翌年以降にも繰り越せないため注意が必要です。

1人1つしか口座開設ができない

つみたてNISAを利用する際の重要なルールとして、1人1つしか口座を開設できないという制限があります。これは、複数の金融機関で同時に口座を持つことができないことを意味します。

もし他の金融機関に変更したい場合は、変更手続きを行う必要がありますが、すでに買い付けた商品を新しい金融機関のNISA口座へ移管することはできません。

そのまま古い方の金融機関で保有し続けるか、いったん現金化して新しい金融機関で再度投資する、という手続きが必要になります。

新NISA(つみたてNISA)の利益確定・売却のタイミング

利益確定とは、商品が値上がりしたタイミングで手放して利益を得ることを指します。

つみたてNISAはいつでも売却して引き出すことが可能なので運用しっぱなしでもいいのですが、売却をして利益を得るのも一つの方法です。

利益確定を検討してもよいタイミングを、以下の3つにわけて紹介します。

目標金額を達成した時

リスクを下げたいと感じた時

新NISA(つみたてNISA)で運用を続けていると、相場の変動や家計状況の変化をきっかけに「このままのリスクで運用を続けてよいのか」と不安になることがあります。そんなときは、すべてを売却して運用を止めるのではなく、運用を続けながら資産配分を見直すという考え方が有効です。

たとえば、株式の比率が高くなって値動きが大きい状態であれば、値上がりした分を一部売却して現金比率を高めるなど、リスクを抑える調整ができます。利益を確定しつつ運用を継続できるため、「増やす」と「守る」のバランスを取りやすいのがメリットです。

一方で、相場が下がったタイミングで慌てて売却すると、必要以上に損失を確定させてしまうことがあります。売却の判断は直近の値動きだけで決めず、投資の目的(いつ・何のために使うお金か)と、許容できるリスクの範囲を改めて整理したうえで行いましょう。

リスクを下げる方法は売却だけではありません。積立額の調整や、保有商品の組み合わせを見直すなど、状況に応じた選択肢があります。新NISA(つみたてNISA)を長期で活用するためにも、無理なく続けられる形に整えることが大切です。

急にまとまったお金が必要になった時

新NISA(つみたてNISA)は長期的に運用している途中で、さまざまなライフイベントも起こるでしょう。

たとえば、以下の出来事があれば一般的に大きな金額が必要となります。

- 結婚や出産

- 子どもの教育費

- 車や住宅の購入

- 介護

- 退職

手元にお金が必要なのに、我慢して新NISA(つみたてNISA)を続けるのは得策とはいえません。

資金が足りない事情からカードローンや教育ローンを組んでしまうと、金利が高いため損をするでしょう。

売却して現金化したお金が手元に入るまでには一定の時間がかかるため、急ぎの場合は早めに準備しておくと安心です。

急にまとまったお金が必要になったときは、つみたてNISAを売却するのも一つの方法です。

新NISA(つみたてNISA)の利益に関するよくある質問

- 利益分だけ売却できる?

- 利益分を確定申告する必要はある?

- 利益確定後、再投資できる?

- 「インデックスファンド」の利回りはどれくらい?

- 分配金の受け取りは非課税となる?

- 年利と利回り、利率は何が違う?

利益分だけ売却できる?

新NISA(つみたてNISA)では、利益分だけを選んで売却することはできません。

ただし、必要な分だけ金額や口数を指定して売却することは可能です。

投資信託や株式は「口数」や「株数」単位での売買となるため、元本と利益を明確に分けて売却することはできません。

利益分を確定申告する必要はある?

新NISA(つみたてNISA)で利益が出ても、確定申告は必要ありません。

新NISA(つみたてNISA)で発生した運用益は非課税となるので、税金を納めなくても構いません。

そもそも確定申告とは、1年間の所得を洗い出して納付する税金を計算するために行います。

会社員の場合、職場で年末調整をするのが一般的なので、確定申告になじみがない人も多いでしょう。

運用益が出ても確定申告が不要な点は、新NISA(つみたてNISA)のメリットだといえます。

ただし、医療費控除を受ける場合や、住宅ローン控除を受ける初年度は確定申告が必要です。

NISAの運用益とは別の理由で確定申告が必要になるケースもあるため、混同しないように注意しましょう。

再投資できる?

新NISAでは、翌年以降は売却した分だけ投資枠が復活するため、再投資可能です。

旧制度(2023年まで)のNISAでは途中で売却しても新たな投資枠は復活しませんでしたが、新制度では売却した分だけ翌年以降に非課税投資枠として再利用できます。

ただし、売却した年のうちに投資枠が復活するわけではないため注意しましょう。

「インデックスファンド」の利回りはどれくらい?

ファンドにはインデックスファンドとアクティブファンドがあります。

インデックスファンドは、特定の市場指数(日経平均株価など)に連動するよう運用される投資信託です。一方、アクティブファンドは、ファンドマネージャーが銘柄を選別し、市場平均を上回る運用成績を目指します。

分配金の受け取りは非課税となる?

つみたてNISAで得た分配金も非課税の扱いなので、分配金を受け取っても確定申告をする必要はありません。

分配金とは、投資信託で発生した収益のなかから投資家に還元されるお金を指します。

つみたてNISAで分配金を得られる場合は、以下の2パターンから選択が可能です。

- 受け取り型

- 再投資型

受け取り型を選ぶと支払いがあるたびに口座にお金が振り込まれるため、分配金を自由に使用できますが、再投資されない分、複利効果は小さくなります。

一方、再投資を選択すると分配金は自動的に再投資され、長期的な資産形成において複利効果を活かしやすくなります。

それぞれのメリット・デメリットを考慮して選択しましょう。

年利と利回り、利率は何が違う?

年利・利回り・利率はどれも似たような言葉に聞こえますが、意味は異なります。

3つの単語を表にまとめたので参考にしてください。

たとえば、10万円を投資して1年後に1,000円の利益が発生すれば、年間のリターン(年率)は1%です。

たとえば、10万円を投資して1年後に1,000円の利益が発生すれば、年間のリターン(年率)は1%です。

1000円÷10万円=1%

「利率」は主に預金や債券などで使われる用語で、投資信託では一般的に「リターン(年率)」や「騰落率」と表現します。

1年間に得られる収益の割合も1%なので、年利も同様に1%です。

利回りとは、投資額に対して、一定期間に得られた収益(値上がり益や分配金など)を割合で示したものです。

少々ややこしいですが、3つの用語を抑えておきましょう。

【まとめ】新NISA(つみたてNISA)で利益を得る仕組みや利益確定タイミング・シミュレーション

ここまで、新NISA(つみたてNISA)で利益を得る仕組みや利益確定のタイミング、シミュレーションについて紹介してきました。

新NISA制度の最大のメリットは、投資で得た利益が非課税になることと、複利効果を長期間活用できることです。

しかし、投資商品の選択や運用方法、資金計画には専門知識が必要であり、自己判断だけでは最適な選択ができない場合があります。

そこで「マネーキャリア」のFP無料相談サービスを活用することで、あなたの状況に合った最適な投資戦略を立てることができます。

無料相談予約は30秒で完了するので、ぜひ気軽に相談して、効率的な資産形成を検討してみましょう。