この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 本当に必要な保険は3つだけ!FP推奨の最低限入っておくべき保険とは?

- 定期保険

- 医療保険

- 就業不能保険

- 本当に必要な保険は何か迷ったら無料FP相談を活用しよう

- 【実際皆んなはどう?】生命保険の加入状況に関するアンケート

- 現在、何種類の生命保険に加入していますか?

- どの保険に加入していますか?

- 入っていて良かったと感じる保険・理由を教えてください

- 入らなければ良かったと感じる保険・理由を教えてください

- これから生命保険に加入する方にアドバイスがあれば教えてください

- 必要な保険は3つだけと言われる理由とは?

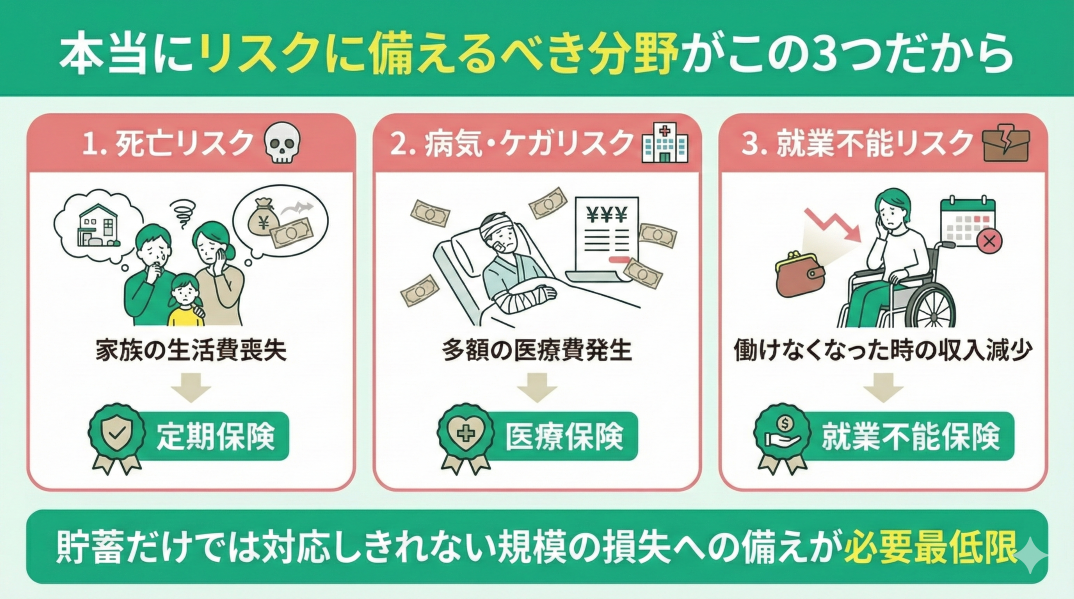

- 本当にリスクに備えるべき分野がこの3つだから

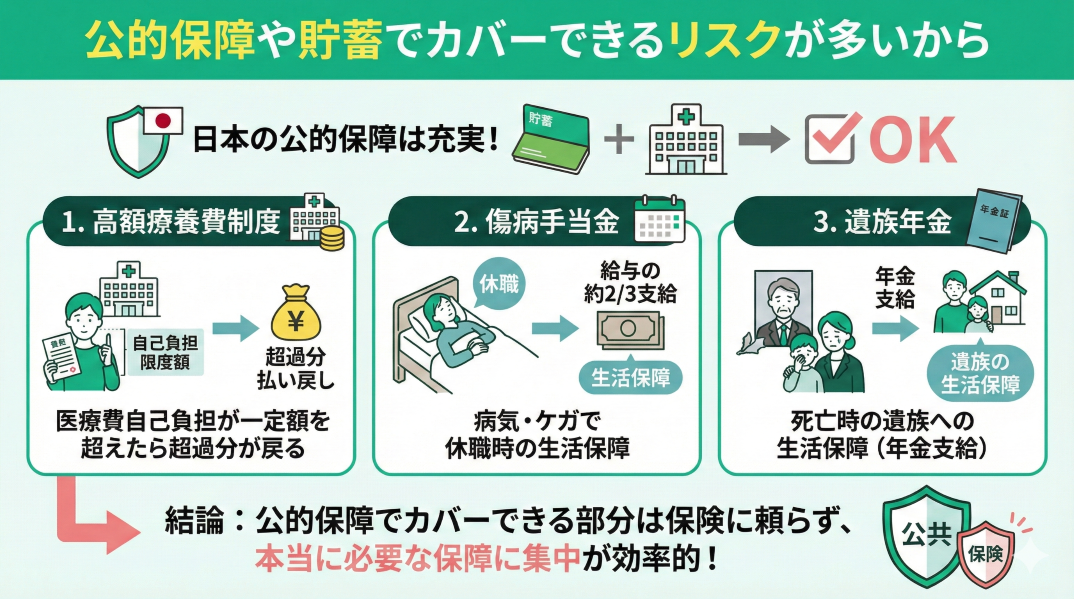

- 公的保障や貯蓄でカバーできるリスクが多いから

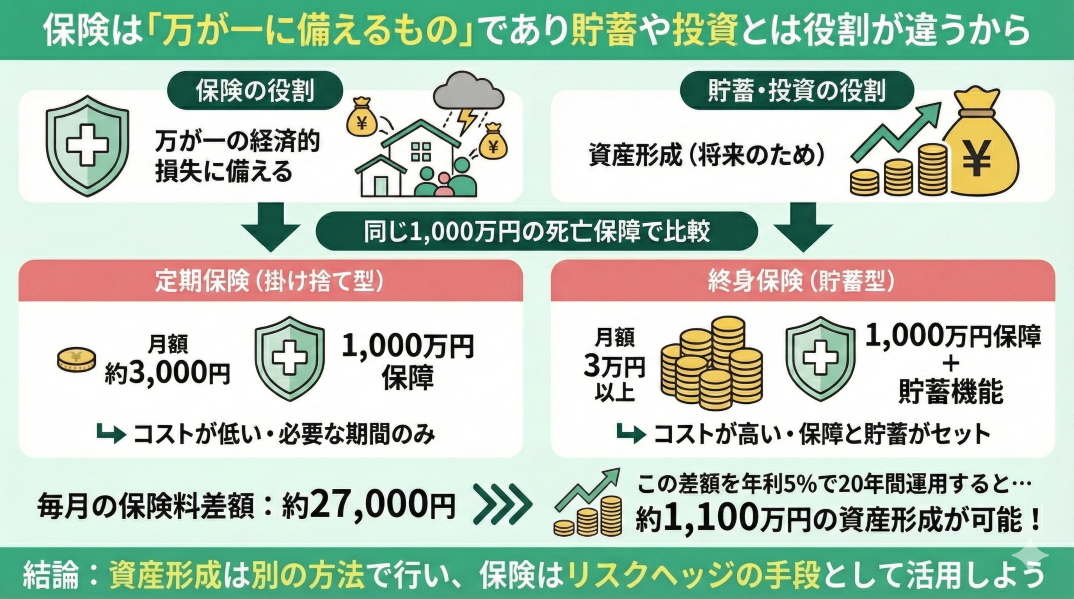

- 保険は「万が一に備えるもの」であり貯蓄や投資とは役割が違うから

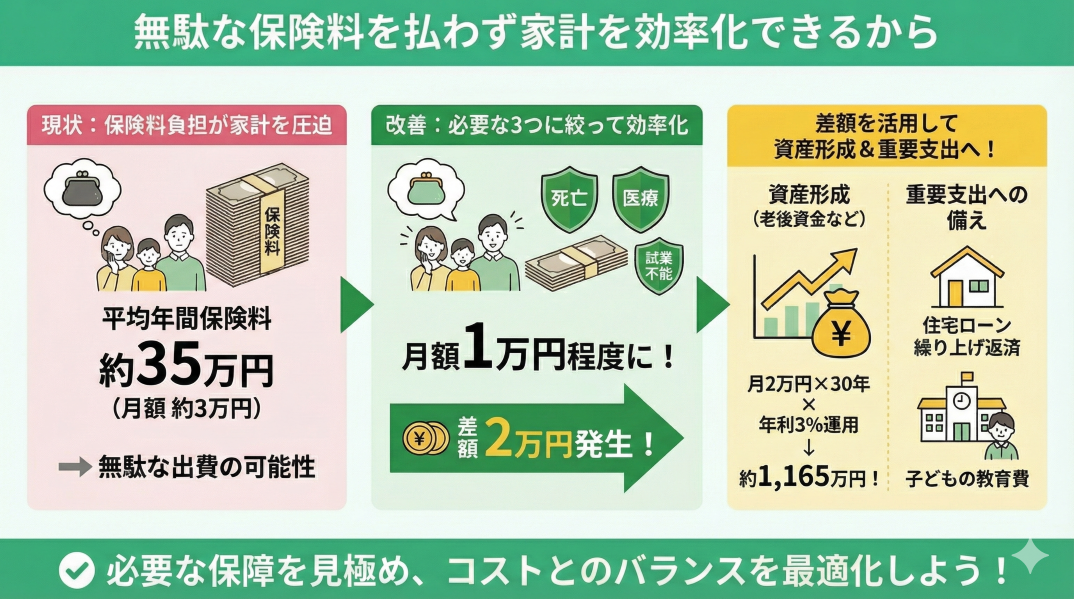

- 無駄な保険料を払わず家計を効率化できるから

- 【まとめ】本当に必要な保険は3つだけ!FP推奨の最低限入っておくべき保険とは?

本当に必要な保険は3つだけ!FP推奨の最低限入っておくべき保険とは?

保険商品は数多く存在しますが、本当に必要最低限の保険は以下の3つです。

- 定期保険

- 医療保険

- 就業不能保険

これらの保険は、人生で起こりうる重大なリスクをカバーし、家計に大きな負担をかけることなく安心を提供します。それぞれの特徴を理解して、自分や家族に適した保険選びの参考にしてください。

定期保険

定期保険は、契約で定めた一定期間のみ死亡保障を受けられる、掛け捨てタイプの生命保険です。主な特徴は以下の通りです。

| 項目 | 内容 |

|---|---|

| 保険金受取条件 | 被保険者が契約期間中に死亡 または高度障害状態になった場合 |

| 保険料 | 終身保険と比較して安い |

| 保険料の仕組み | 掛け捨て型(解約返戻金なし) |

| 保険期間の種類 | 年満了型(10年、20年など) 歳満了型(60歳、65歳までなど)から選択可能 |

| 利用シーン | 子育て期間中など 一定期間の死亡保障を重視したい場合 |

被保険者が契約期間中に死亡または高度障害状態になった場合、遺族が保険金を受け取れるのが定期保険の基本的な仕組みです。定期保険の特徴として、終身保険と比べて保険料を抑えやすい点が挙げられます。

たとえば、30歳の方が死亡保障3,000万円を確保する場合でも、商品や条件によっては、月額数千円程度から検討できるケースがあります。これは、解約返戻金のない掛け捨て型で、保障を一定期間に限定している定期保険ならではの仕組みです。

医療保険

医療保険は、病気やケガによる入院・手術費用に備え、経済的負担を軽減するための保険です。主な特徴は以下の通りです。

| 項目 | 内容 |

|---|---|

| 保険金受取条件 | 病気やケガによる入院・手術の際に給付金が支払われる (入院給付金は日額、手術給付金は一時金) |

| 保険料 | 年齢や保障内容によって異なるが 月額2,000円~5,000円程度で基本的な保障を確保可能 |

| 保険料の仕組み | 掛け捨て型が主流(解約返戻金なし) 保障内容や特約の有無で保険料が変動 |

| 保険期間の種類 | 主に定期型(10年更新など) 終身型(生涯保障)から選択可能 |

| 利用シーン | 入院や手術による経済的負担軽減 公的医療保険の対象外費用のカバー |

日本では公的医療保険制度により、医療費の自己負担は原則1~3割※ですが、入院が長引いた場合や、差額ベッド代・食事代などの自己負担が重なると、家計への影響が大きくなるケースもあります。

入院給付金は1日あたり5,000円や10,000円といった日額で設定され、実際の入院日数に応じて給付されるのが一般的です。また手術給付金は、公的医療保険の対象となる手術を受けた際に、所定の金額が一時金として支払われる仕組みになっています。

就業不能保険

就業不能保険は、病気やケガにより長期間働けなくなった場合に、 収入の減少に備えるための保険です。主な特徴は以下の通りです。

| 項目 | 内容 |

|---|---|

| 保険金受取条件 | 病気やケガで所定の就業不能状態が支払対象外期間 (例:60日や180日など)を超えて継続した場合※1 |

| 保険料 | 月額数百円~数千円程度 (年齢や保障内容によって異なる) |

| 保険料の仕組み | 掛け捨て型が主流 保障内容や特約の有無で保険料が変動 |

| 保険期間の種類 | 歳満型(例:60歳や65歳までなど) 年満期型(10年、20年など)から選択可能 |

| 利用シーン | 働けなくなった場合の生活費補填 国民健康保険被保険者の公的保障補完 |

※参照1:就業不能保障保険|公益財団法人生命保険文化センター

死亡保険や医療保険は、死亡時や医療費の自己負担には備えられますが、働けなくなった期間の生活費まではカバーできません。就業不能保険は、こうした収入減少に備えるための保障です。

会社員の場合、病気やケガで働けなくなると、健康保険から傷病手当金が支給され、最長1年6か月間、給与のおおむね3分の2相当を受け取れます※2。

一方、国民健康保険には同様の制度がないため、自営業など方は収入が途絶えるリスクが高くなります。公的保障が手薄になりやすい働き方の場合は特に、検討されることの多い保険といえるでしょう。

※参照2:病気やケガで会社を休んだとき(傷病手当金)|全国健康保険協会

▼就業不能保険に関する代表的な比較ランキング

本当に必要な保険は何か迷ったら無料FP相談を活用しよう

保険選びで迷った際は、ファイナンシャルプランナー(FP)への相談が最も確実な解決方法です。保険は家計状況や家族構成、将来の計画によって最適な組み合わせが大きく変わるため、専門知識を持つプロの判断が欠かせません。

自分で保険を選ぼうとすると「定期保険の保険金額はいくらが適切か」「医療保険の入院給付金は何日分必要か」といった疑問が浮かんできます。これらの判断には、現在の家計収支や将来のライフプラン、公的保障の内容など幅広い知識が必要です。

【実際皆んなはどう?】生命保険の加入状況に関するアンケート

ここでは、生命保険の加入者を対象に、以下の質問について調査しました。

- 現在、何種類の生命保険に加入していますか?

- どの保険に加入していますか?

- 入っていて良かったと感じる保険・理由を教えてください

- 入らなければ良かったと感じる保険・理由を教えてください

- これから生命保険に加入する方にアドバイスがあれば教えてください

加入状況や実際の体験談を通して、どのような保険が支持されているのかを見ていきましょう。

※2025年6月23日~2025年6月25日時点での当編集部独自調査による

※保険への加入可否は個人によって異なるためご了承ください。

現在、何種類の生命保険に加入していますか?

どの保険に加入していますか?

入っていて良かったと感じる保険・理由を教えてください

保険の真価は、実際に給付を受けた瞬間にはじめて体感できることが少なくありません。今回のアンケートでは「加入していて良かった」と強く感じたエピソードを募集しました。人それぞれで直面するリスクは多岐にわたります。

ここでは、どのような点で「入っていて良かった」というリアルな体験談を紹介するので、ぜひ参考にしてください。

30代男性

医療も収入も安心の保険

50代女性

持病でも安心の保険

慢性的な持病があり、これまでに数回の入院と手術を経験しました。医療費そのものも負担でしたが、仕事を休む間の収入減も大きな不安要素でした。加入していた医療保険からは入院給付金と手術給付金が迅速に支払われ、ベッド代や差額室料、交通費まで賄えたので家計へのダメージを最小限に抑えられました。

20代女性

不妊治療に保険が役立つ

女性特有の病気にも対応している医療保険に加入していたことで、不妊治療の一部処置にも共済金が支払われ、大変助かりました。治療費は想像以上に高額で、精神的にも金銭的にも負担が大きかったのですが、保険金が支給されたおかげで費用面の不安が軽減され、前向きに治療に取り組めました。女性特有のリスクにも対応した保障がある保険は、心強い存在です。

入らなければ良かったと感じる保険・理由を教えてください

保険は「もしも」に備える心強い保障ですが、契約後に「入らなければ良かった」と感じる人も少なくありません。十分な比較検討をせずに、すすめられるまま保険に加入すると、結果的に家計や将来の資産計画に支障をきたす場合があります。

ここでは、実際に「入らなければ良かった」と感じた経験談を紹介し、保険選びの落とし穴を探ります。

30代男性

外貨建ての保険は元本割れの可能性がある

若い頃にすすめられるまま入った外貨建ての保険は、為替リスクや手数料の高さを後から知り「貯金代わり」には不向きだと後悔しました。元本割れの可能性があるのに、それをきちんと理解しないまま契約したのは反省点です。保険を「貯蓄」目的で使うなら、仕組みやリスクをしっかり調べた方がいいと思います。

50代男性

高すぎた定期保険に後悔

若い頃にすすめられるまま加入した定期保険は、保障内容の割に保険料が高く、今思えばもっと早く見直すべきだったと感じています。家計に余裕がなかった時期には負担が重く、払っていて本当に意味があるのか疑問に思うこともありました。思い切って解約し、現在は必要最低限の保障に絞った掛け捨て型の保険に切り替えました。見直しは定期的に必要ですね。

40代女性

重複保障で無駄な出費に

ケガをした際に給付される保険に加入していましたが、もともと医療保険に入院特約が付いていたため、保障内容が重複していることに後から気付きました。実際に保険金が支払われたのは一度きりで、月々の保険料を考えると無駄な出費だったと感じています。もっと保険の内容を比較・確認してから加入すべきだったと反省しています。

これから生命保険に加入する方にアドバイスがあれば教えてください

保険は万一への備えである一方、加入方法を誤れば長期間にわたり家計を圧迫しかねません。今回は実際に加入・見直しを経験した方から、失敗談と成功のコツを伺いました。

「若いほど保険料が安い」「商品設計と手数料の内訳を理解する」など、実体験に基づいたリアルなアドバイスが寄せられています。ライフステージや収支、将来設計と照らし合わせながら、自分に本当に必要な保障を見極めるヒントとしてご覧ください。

30代男性

必要な保障内容を見極める

保険は「とりあえず入っておく」ではなく、自分や家族のライフステージや収入・支出に合わせて必要な保障内容を見極めることが大切です。保険ショップや複数社を比較できるサイトを活用して、勧誘に流されず、自分で理解・納得して加入することが後悔しないポイントです。医療保険とがん保険は若いうちから備えておくと保険料も安く済みます。

50代男性

保障内容は定期的に見直しを

生命保険に加入する際は、自分に本当に必要な保障内容を見極めることが大切です。何となく不安だからと手当たり次第に加入するのではなく、まずは医療保険やがん保険など、万が一のときに役立つ実用的な保障を優先すべきだと思います。ライフステージの変化に応じて、定期的に見直しを行うことで、無駄のない保障が維持できます。

60代女性

保険選びは専門家への相談が安心

保険は種類が多く、素人がパンフレットだけで比較するのは至難の業です。私は最初、自力で調べて時間ばかり浪費し、保障が重複したプランを選んで後悔しました。その後、ネットの無料FP相談を利用し、自分に合う保障にたどり着けました。初めからFPなどの専門家に相談していれば無駄な保険料を払わずに済んだと痛感しています。

必要な保険は3つだけと言われる理由とは?

必要な保険は3つだけで十分とされるのは、本当にリスクに備えるべき分野が限られているからです。必要な保険が3つだけと言われる詳しい理由は、以下のとおりです。

- 本当にリスクに備えるべき分野がこの3つだから

- 公的保障や貯蓄でカバーできるリスクが多いから

- 保険は「万が一に備えるもの」であり貯蓄や投資とは役割が違うから

- 無駄な保険料を払わず家計を効率化できるから

本当にリスクに備えるべき分野がこの3つだから

人生にはさまざまなリスクがありますが、経済的に大きなダメージを受けるリスクは、主に以下の3つに集約できます。

- 死亡による家族の生活費の喪失(定期保険)

- 病気やケガによる多額の医療費の発生(医療保険)

- 働けなくなったときの収入減少(就業不能保険)

これらのリスクは、一度発生すると家計に深刻な打撃を与える可能性が高いです。たとえば、30代の会社員が亡くなった場合、住宅ローンの返済や子どもの教育費など、数千万円規模の経済的負担が家族にのしかかります。

公的保障や貯蓄でカバーできるリスクが多いから

日本には健康保険や高額療養費制度、傷病手当金、遺族年金などの公的保障が充実しています。そのため、本当に大きなリスクだけを民間保険でカバーすれば十分と考えられます。

3つの公的保障の内容を確認しましょう。

| 制度名 | 概要 | 主な対象者・条件 | 支給内容・特徴 |

|---|---|---|---|

| 高額療養費制度 | 1か月の医療費自己負担が一定額を超えた場合 超過分が払い戻される制度※1 | 公的医療保険加入者 (年齢・所得により上限額が異なる) | 月ごとの自己負担限度額を超えた分を払い戻し 差額ベッド代や先進医療技術料などは対象外 |

| 傷病手当金 | 病気やケガで会社を休み 給与が受けられない場合の生活保障 | 健康保険加入の会社員・公務員 業務外の傷病で連続3日間含む4日以上仕事を休み※2 就労不能が条件 | 給与の約3分の2を最長1年6か月間支給 支給期間は通算で1年6か月※3 |

| 遺族年金 | 被保険者が死亡した場合 遺族に生活保障として年金を支給※4 | 国民年金・厚生年金加入者の遺族 受給要件・対象者(子のある配偶者や子など)や 納付状況等が必要 | 遺族基礎年金・遺族厚生年金があり 亡くなった方の年金加入状況等により支給 子のある配偶者や子が主対象 |

※1参照:高額な医療費を支払ったとき(高額療養費)|全国健康保険協会

※2・3参照:病気やケガで会社を休んだとき(傷病手当金)|全国健康保険協会

※4参照:遺族年金ガイド|日本年金機構

健康保険制度により、医療費の自己負担は原則3割に抑えられています。さらに高額療養費制度があるため、月額の医療費負担には上限が設けられているため安心です。

会社員や公務員であれば、病気で働けなくなっても傷病手当金により最長1年6か月間は給与の約3分の2を受給できます。万が一死亡した場合も、遺族基礎年金や遺族厚生年金により、一定の生活保障が受けられます。

保険は「万が一に備えるもの」であり貯蓄や投資とは役割が違うから

保険は「万が一の経済的損失」に備えるものです。終身保険や養老保険など、貯蓄性や投資性の高い保険はコストが高くなりがちです。そのため、本来の保険の役割から外れやすく、最低限の保障で十分という考えが広まっています。

貯蓄型保険は確かに保障と貯蓄を兼ねられますが、その分保険料が高額です。同じ1,000万円の死亡保障でも、以下のように金額が異なります。

- 定期保険:月額3,000円程度

- 終身保険では月額3万円以上(金額は加入条件によって異なる)

- 毎月の保険料の差額:30,000−3,000=27,000円

- 年利5%で20年間運用すれば、約1,100万円の資産形成が可能※

※参照:つみたてシミュレーター|金融庁

これは、終身保険の解約返戻金を大きく上回る金額になります。

無駄な保険料を払わず家計を効率化できるから

必要以上に多くの保険に加入すると、保険料の負担が家計を圧迫します。本当に必要な3つだけに絞ることで、無駄な出費を減らし、効率的にリスク管理が可能です。

生命保険文化センターの調査によると、世帯あたりの年間保険料は平均約35万円※1となっています。月額にすると約3万円の負担です。しかし、必要最低限の保険に絞れば、月額1万円程度に抑えられます。

その差額の2万円を30年間、年利3%で運用した場合、約1,165万円※2の資産形成が可能です。これは老後資金として非常に大きな意味を持ちます。また、保険料負担が軽くなることで、住宅ローンの繰り上げ返済や子どもの教育費への備えなど、より重要な支出に資金を回せるようになります。

【まとめ】本当に必要な保険は3つだけ!FP推奨の最低限入っておくべき保険とは?

本当に必要な保険は定期保険、医療保険、就業不能保険の3つです。これらは人生で起こりうる重大なリスクをカバーし、家計への負担を抑えながら効果的にリスク管理ができます。

公的保障制度により、多くのリスクはすでにカバーされているため、民間保険で備えるべきは本当に大きな経済的損失のみです。必要以上の保険に加入すると保険料負担が家計を圧迫し、本来なら資産形成に回せる資金を無駄にしてしまいます。

保険選びで迷った際は、専門知識を持つFPへの相談が最も確実です。マネーキャリアでは相談満足度98.6%の実績を持つ専門家が、ライフプランに応じた無駄のない保険設計を無料でアドバイスします。

無理な勧誘はなく、徹底的に教育された優秀なFPのみが対応するので、一人で悩むより、まずはマネーキャリアの専門家に相談してみてはいかがでしょうか。

数年前に盲腸で入院した際は、加入していた医療保険の入院給付金と通院給付金のおかげで実際の自己負担が大幅に抑えられ、非常に助かりました。また、子どもが生まれたタイミングで加入した収入保障型の生命保険も、もしものときに家族が生活費を受け取れると思うと精神的な安心感が大きいです。保険は、いざというときに入っていて良かったと思える備えです。