「個人事業主として働くなら、損害保険には入るべき?」

「月額の保険料はいくらくらいが妥当なのか分からない」

このような疑問を感じている方も多いのではないでしょうか。

個人事業主は、仕事中の事故や取引先とのトラブルなどに対し、自身で対応する立場にあります。損害保険はそのようなリスクをカバーし、安心して事業を続けるための“備え”の一つです。

一方で、損害保険は種類が多く、業種や働き方によって必要な補償も異なります。内容を十分に理解しないまま加入すると、保険料が割高になったり、必要な補償が不足したりするケースも少なくありません。

この記事では、個人事業主が検討することの多い損害保険について、月額費用の目安や保険料の考え方、経費としての扱い方を分かりやすく整理します。

最後までお読みいただければ、自分の事業必要な補償を整理し、不要な保険加入や過不足のある補償を避ける判断軸が持てるようになるはずです。

内容をまとめると

- 個人事業主やフリーランスの方は、火災のほか、納期遅延や個人情報漏洩のリスクなどを対策する必要があるので、事業形態に即した火災保険や、賠償責任保険の加入がおすすめ

- 損害保険料は全額経費として計上ができ、自宅の火災保険などは所得控除の対象となる。また、損害保険金は原則非課税。

- 個人事業主やフリーランスでも、法人向け損害保険に加入が可能である。

- 個人事業主の方は、法人ほど資金に余裕がない方も多いので、加入する保険の比較検討が必須になる。

- しかし、保険の選定には専門知識が必要となるので、マネーキャリアのような「法人保険のプロ」へ何度でも無料相談ができるサービスを使う個人事業主の方も増えている。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 個人事業主を取り巻くリスクとは

- ①火災・爆発のリスク

- ②サイバー攻撃に関するリスク

- ③業務上の損害賠償のリスク

- 個人事業主で実際にあった損害事例

- 事例1:飲食店で起きた火災

- 事例2:サイバー攻撃による個人情報漏洩の危機

- 事例3:納期の遅延による賠償事例

- 個人事業主の方が加入すべき損害保険

- ①店舗総合保険

- ②法人向け火災保険

- ③PL保険(生産物賠償責任保険)

- ④施設賠償責任保険

- ⑤個人情報漏洩保険

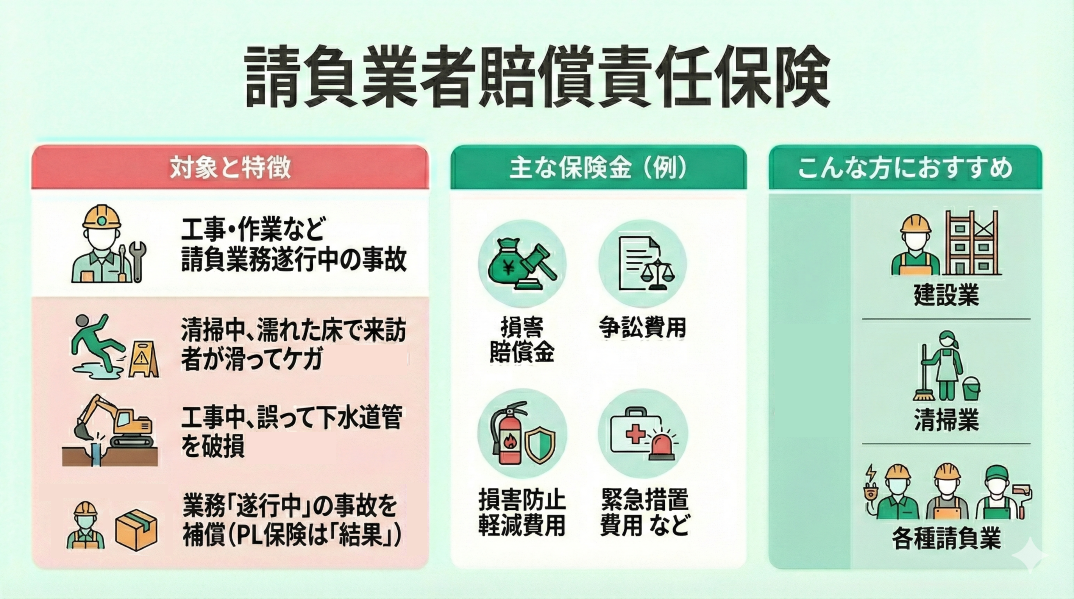

- ⑥請負業者賠償責任保険

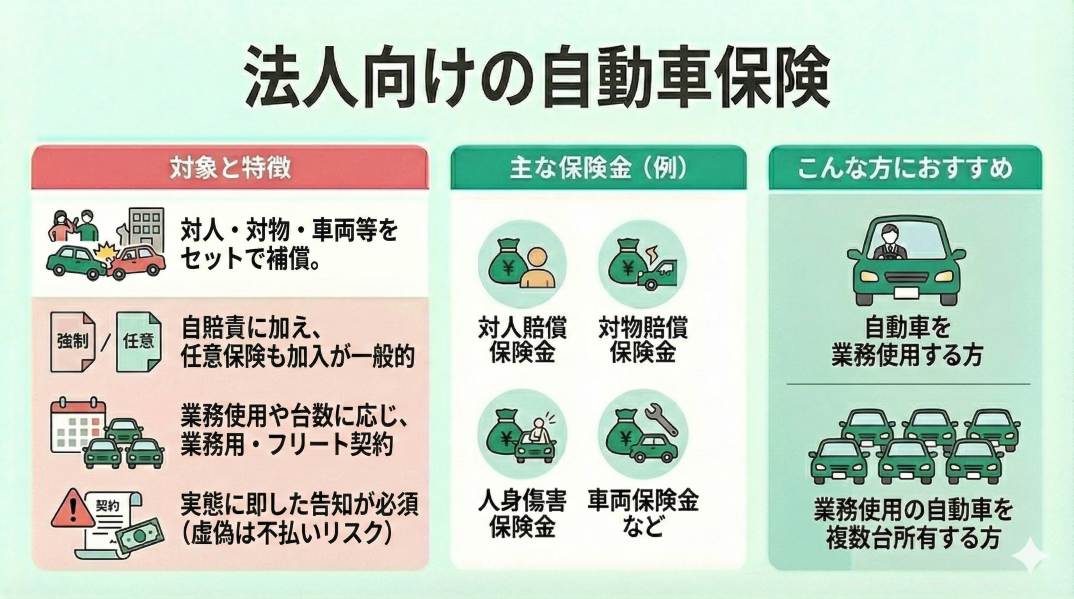

- ⑦法人向けの自動車保険

- 損害保険の月額の保険料は?

- 法人向け損害保険の経理処理

- 個人事業主に最適な損害保険が簡単にわかる方法とは

- 自身のリスク対策の不安を簡単に無料で解消:マネーキャリア(丸紅グループ)

- 個人事業主における損害保険の種類や事例まとめ

個人事業主を取り巻くリスクとは

企業に所属せず、自由に働くフリーランスの方や、個人事業主の方が増えています。最近では、企業に所属しつつも、副業として事業を始める方も増えてきているのではないでしょうか。

企業では各種制度に守られており、万が一事故を起こしても、企業として責任を負うことになり、個人として賠償金を負担することはほとんどありません。

一方で、個人事業主やフリーランスの方は、万が一の事故が起こった際は全額自己負担となりますので、全財産を失うことも想定されます。

個人事業主やフリーランスの方であっても、さまざまなリスクを抱えて事業を行うことになります。安心して事業継続するためにも、事故が起こる前に、リスクを見極め、適切に対策をうちましょう。

この記事では、以下の内容について解説します。

- 個人事業主で実際にあった損害事例

- 個人事業主の方が加入すべき損害保険

- 損害保険の月額の保険料は?

- 法人向け損害保険の経理処理

- 法人向け損害保険に加入する方法

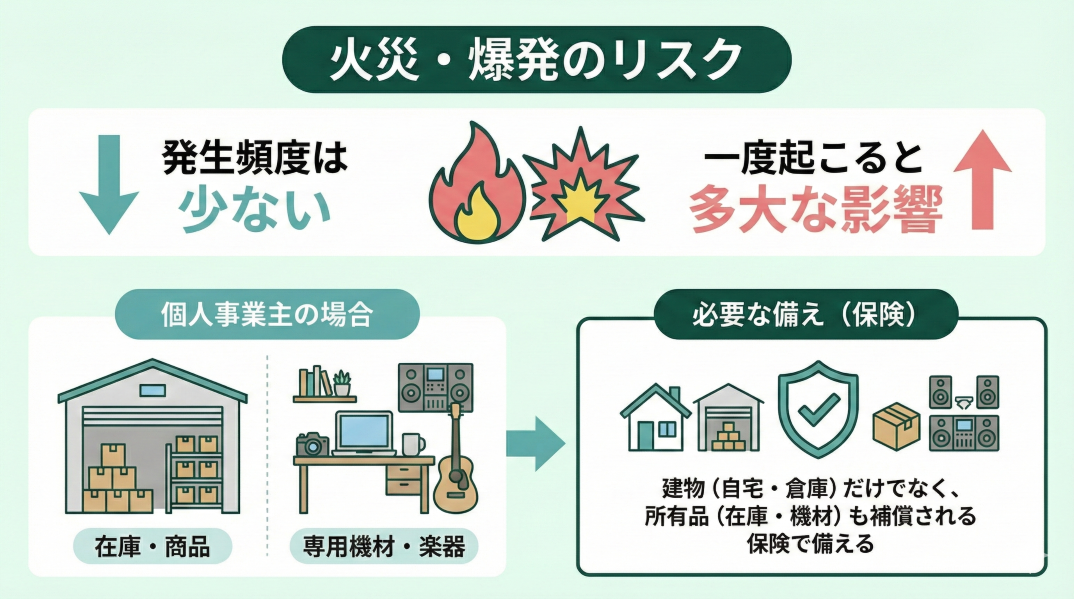

①火災・爆発のリスク

まずは、火災・爆発のリスクです。上記のリスクマップでみると、発生頻度は少ないですが、一度起こると多大な影響をもたらします。

個人事業主の場合であっても、在庫を抱えていて、倉庫や自宅で保管しているものがあるケースがあり、最近では自宅でパソコンやカメラ、音響機器といった専用機材や楽器などを所有している方もいます。

自宅や倉庫に対する補償だけでなく、所有品自体が火災にあった場合でも補償される保険で備える必要があります。

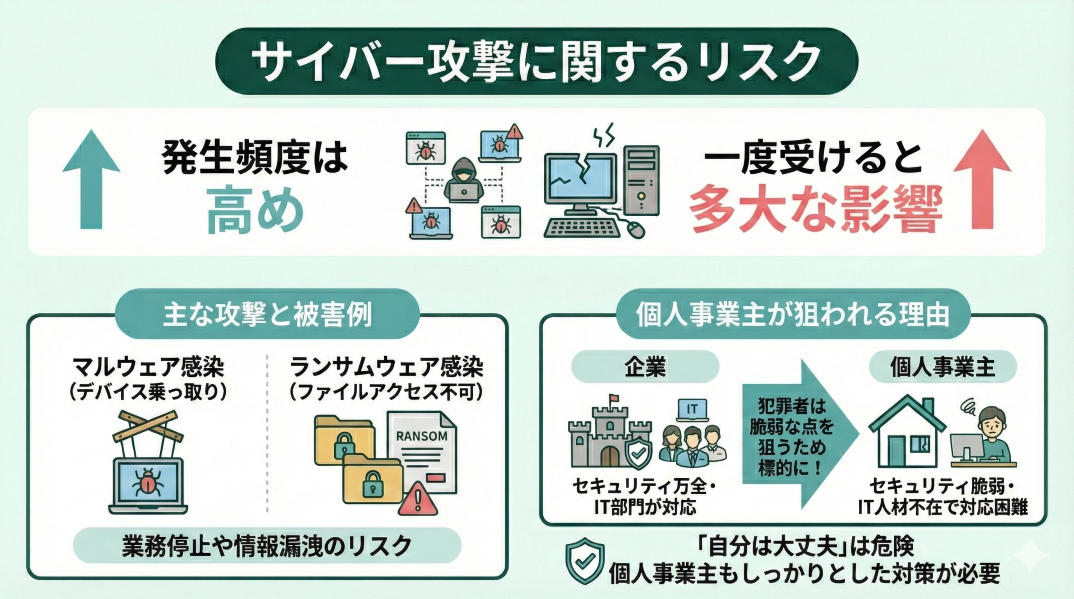

②サイバー攻撃に関するリスク

つぎはサイバー攻撃に関するリスクです。こちらは、上記のリスクマップでみると、発生頻度もそこそこあり、一度攻撃を受けると多大な影響をもたらします。

マルウェアに感染することでデバイスを乗っ取られてしまったり、ランサムウェアに感染することで一定期間業務に使用するファイルにアクセスできなくなってしまいます。

個人事業主の方の場合、企業よりも個人情報などをもっていないため、サイバー攻撃にあいにくいと考える人が多い一方、犯罪者は脆弱なセキュリティシステムを狙ってきます。

最近では、企業ではセキュリティシステムを会社単位で万全に整備しているところも多いですが、個人事業主の場合はそこまで万全にしていない方も多いです。。

また、企業の場合であればIT部門のセキュリティ対策チームがいることがありますが、個人事業主の場合はIT人材を抱えていない場合が多く、すぐ対処することも困難になることが想定されます。

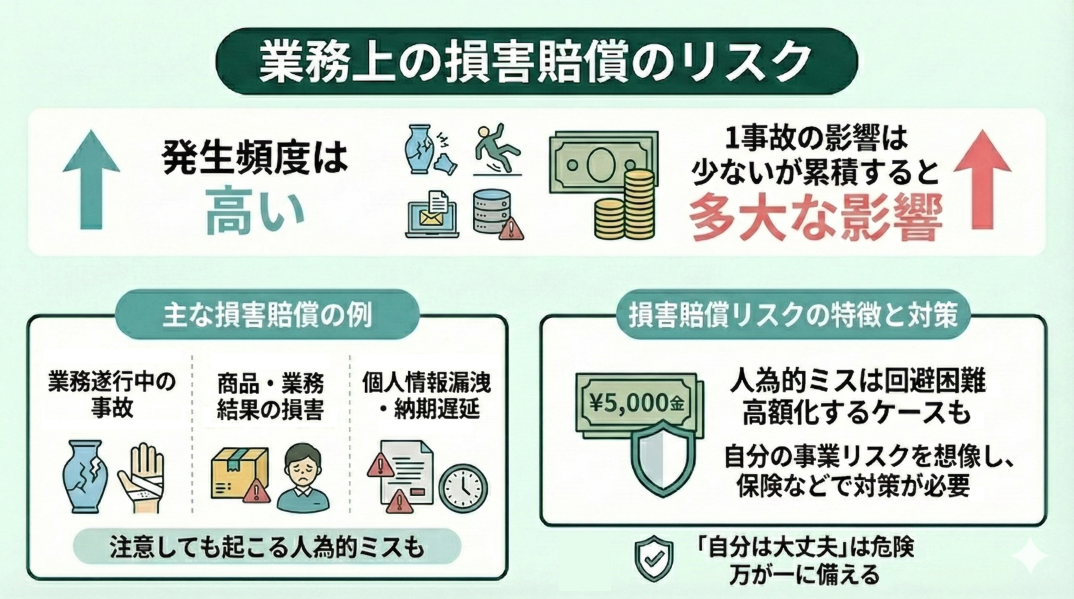

③業務上の損害賠償のリスク

最後は業務上の損害賠償のリスクです。こちらは、上記のリスクマップでみると、1事故あたりの影響は少ないかもしれませんが、発生頻度としては多くなってきます。

個人事業主で考えられる損害賠償をいくつかあげます。

- 業務遂行中に他人のモノを壊したり、ケガをさせるリスク

- 生産した商品や、業務の結果として、第三者に損害を与えるリスク

- 個人情報が漏洩したり、納期が遅延することで損害を与えるリスク

個人事業主で実際にあった損害事例

- 飲食店で起きた火災

- サイバー攻撃による個人情報漏洩の危機

- 納期の遅延による賠償事例

事例1:飲食店で起きた火災

「横浜市の中華街で起きた火災の事例」をご紹介します。

火災があったのは4階建てのマンションに入る飲食店です。厨房で調理中に、換気扇に火が燃え移り、火はおよそ20分間燃え続ける事態となりました。

消防車などが約30台出動し、観光客もいる中であったため、一時騒然となりましたが、ケガ人はいませんでした。

飲食店の場合、掃除が行き届いていなかったりすることでホコリや古い油に引火することもあります。ケガ人がでていた場合、大きな賠償問題にもなりうる事態です。

参考:横浜中華街での火災事例

事例2:サイバー攻撃による個人情報漏洩の危機

大手文具メーカーのコクヨでランサムウェア感染により、サーバーが攻撃されてしまった事例です。

ランサムウェアとは、パソコン内の情報やデータを暗号化したり、アクセスできないようにすることで、業務継続ができない状態にするマルウェアです。

データの暗号化を解除することを要件に、身代金などを要求されることもあります。このコクヨの事例では、海外現地法人側のサーバーがランサムウェアの感染を受け、データの暗号化などの被害を受けました。

この影響で、約186万件の個人情報の流出の可能性は低いものの、完全に否定できない状況になってしまったとのことでした。

参考:ランサムウェア感染問題

万全なセキュリティを持っているはずの企業でもこういった被害に遭うので、セキュリティ対策が脆弱になりがちな個人事業主やフリーランスの方も注意が必要です。

事例3:納期の遅延による賠償事例

- 業務に使用していたパソコンが損壊。取引先への引き渡しスケジュールのキャンセル費用(人件費・場所代)が生じた。

- 手をケガしたことにより、パソコン作業が困難に。納期スケジュールに遅延が発生し、キャンセル費用のほか、損害賠償を請求された。

- 海外から納品予定だった機材がコロナの影響で遅延。その影響で取引先への音楽データの納品が遅延した。

個人事業主の方が加入すべき損害保険

- 店舗総合保険

- 法人向け火災保険

- PL保険(生産物賠償責任保険)

- 施設賠償責任保険

- 個人情報漏洩保険

- 請負業者賠償責任保険

- 法人向けの自動車保険

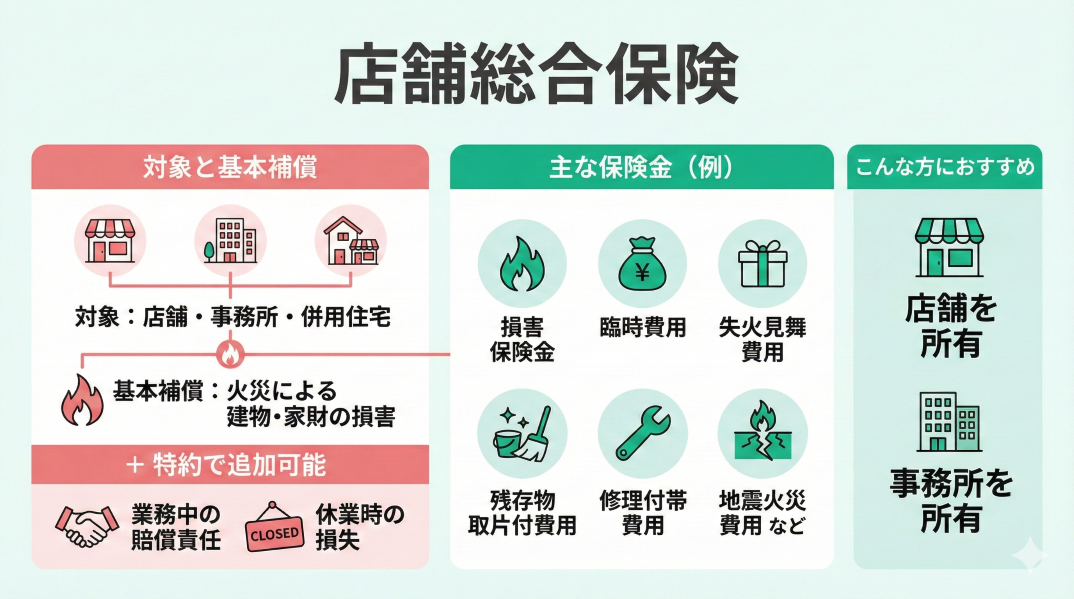

①店舗総合保険

店舗総合保険とは、店舗や事務所、住居と店舗が一緒になっている併用住宅などを対象とした火災保険です。

建物や家財などが焼失した際に補償されるほか、業務遂行中の賠償責任なども特約で付帯することで補償できます。また、保険会社によっては、休業時の損失を補償する特約も付帯できるため、店舗の経営者は加入すると非常に便利な保険です。

店舗総合保険でお支払いされる保険金は以下のような内容になっています。

- 損害保険金

- 臨時費用

- 失火見舞費用

- 残存物取片付け費用

- 修理付帯費用

- 地震火災費用 など

- 店舗を所有している方

- 事務所を所有している方

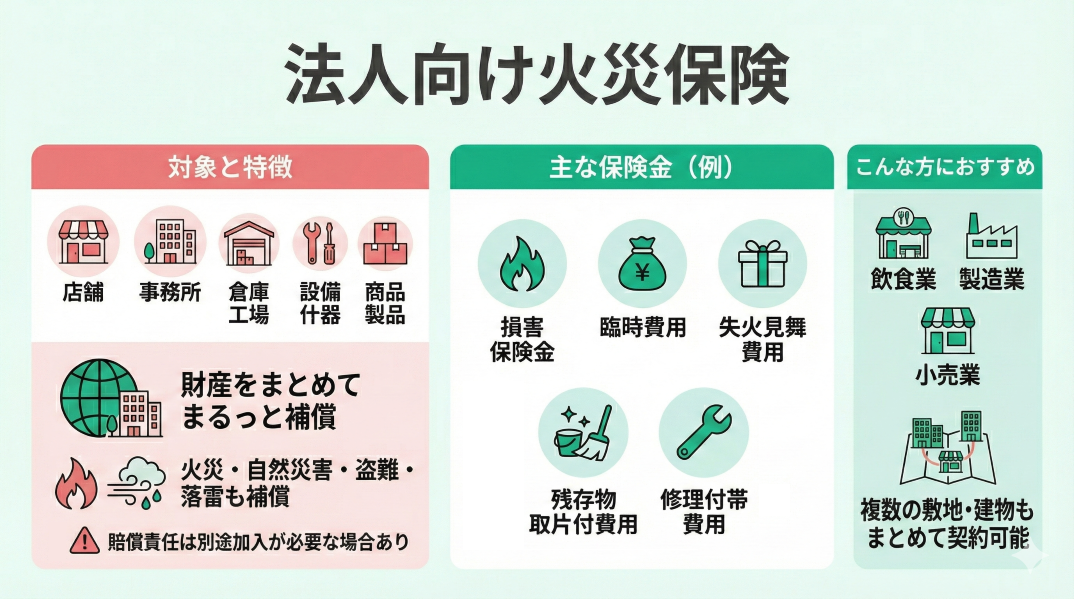

②法人向け火災保険

法人向け火災保険とは、法人が所有するあらゆる財産を補償できる火災保険です。

例えば以下のようなものが補償対象となります。

- 店舗

- 事務所

- 倉庫

- 工場

- 設備什器

- 商品製品 など

- 損害保険金

- 臨時費用

- 失火見舞費用

- 残存物取片付け費用

- 修理付帯費用 など

- 飲食業

- 製造業

- 小売業 など

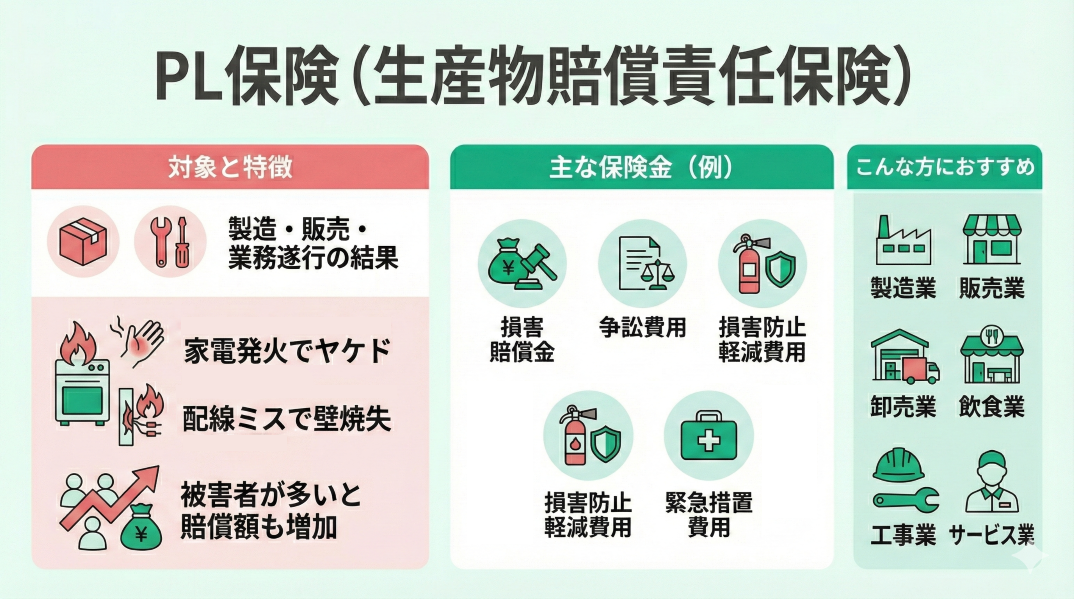

③PL保険(生産物賠償責任保険)

PL保険(生産物賠償責任保険)は、製造・販売した商品などに不具合があって第三者をケガさせてしまったりしたときや、業務遂行後に第三者のモノを壊してしまったりした場合などに補償される損害賠償保険です。

端的に、業務の結果に生じた賠償責任が補償される保険であり、例えば以下のような場合に補償されます。

- 製造・販売した家電製品から発火。購入した人がヤケドをおった

- 電気工事の配線ミスで発火。壁が焼失したため、修理費が生じた

PL保険で支払われる保険金は以下のような内容になっています。

- 損害賠償金

- 争訟費用

- 損害防止軽減費用

- 緊急措置費用 など

- 製造業

- 販売業

- 卸売業

- 飲食業

- 工事業

- サービス業 など

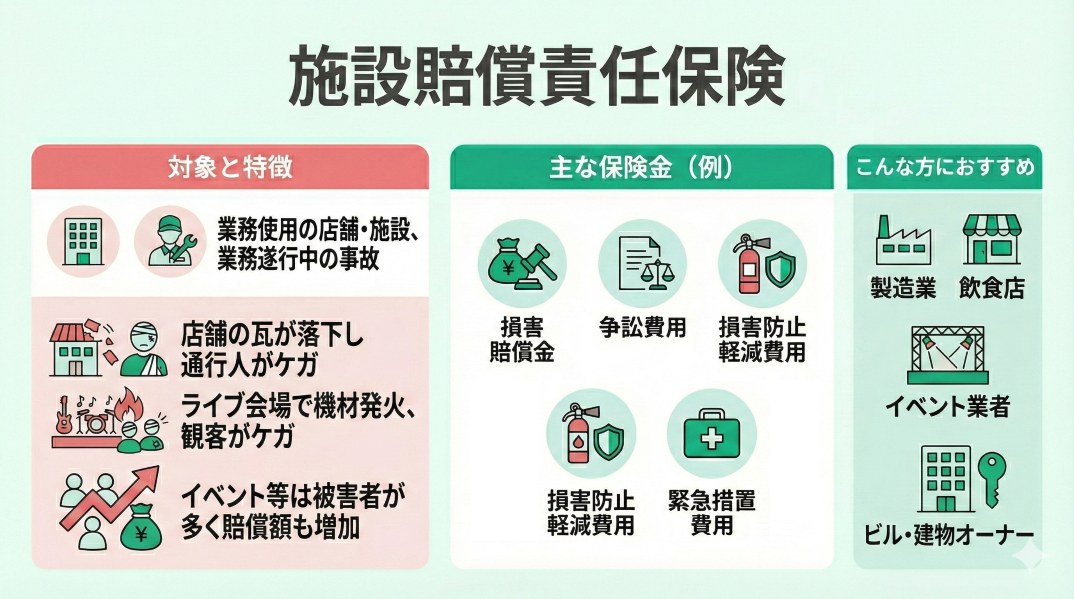

④施設賠償責任保険

施設賠償責任保険は、業務に使用している店舗や施設が原因で誰かがケガをしたり、業務遂行中に事故が起こって、誰かのモノを壊した場合に補償してくれる損害賠償保険です。

例えば以下のような場合に補償されます。

- 店舗の瓦が落下し、通行人がケガをした

- ライブ会場で機材から発火し、観客がケガをした

施設賠償責任保険で支払われる保険金は以下のような内容になっています。

- 損害賠償金

- 争訟費用

- 損害防止軽減費用

- 緊急措置費用 など

- 製造業

- 飲食店

- イベント業者

- ビル・建物オーナー

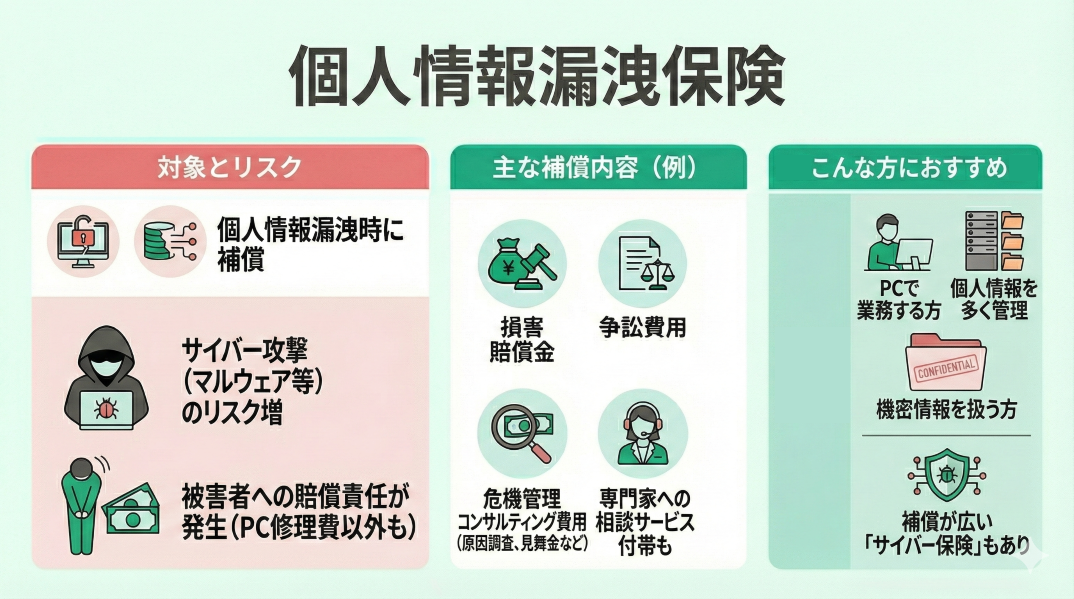

⑤個人情報漏洩保険

個人情報漏洩保険は、個人情報が漏洩した際に補償してくれる損害賠償保険です。最近では、マルウェアによる攻撃など、サイバー攻撃も増えてきています。

サイバー攻撃の被害にあうと、パソコンを修理に出す費用だけでなく、個人情報漏洩した場合は被害者に対して賠償する責任が生じます。

個人情報漏洩保険で支払われる保険金は以下の内容になっています。

- 損害賠償金

- 争訟費用

- 危機管理コンサルティング費用 など

- パソコンを使用して業務する方

- 個人情報を多く管理している方

- 取引先の機密情報などを扱う方

⑥請負業者賠償責任保険

請負業者賠償責任保険は、工事や作業といった請負業務の遂行中に発生した対人・対物事故を補償してくれる損害賠償保険です。

業務の結果に起因した事故を補償するPL保険と似ていますが、こちらは、業務遂行中の事故を補償する保険と覚えるとわかりやすいかと思います。

たとえば、以下の場合に補償されます。

- ビルの清掃工事中、床が濡れたままになっているのに気づかず、来訪者が滑ってけがをした。

- 掘削工事中に、工事対象物と異なる下水道管に接触し、誤って破損してしまった

- 損害賠償金

- 争訟費用

- 損害防止軽減費用

- 緊急措置費用 など

- 建設業や清掃業などの各種請負業

⑦法人向けの自動車保険

自動車保険は、自動車自体の修理費のほか、対人・対物事故や、搭乗者の傷害保険もセットになって補償してくれる保険です。

自動車を購入した人は必ず自賠責保険に加入しますが、こちらの保険は任意加入の保険となっています。しかし、多くの人は任意保険にも加入しているので、加入を検討する必要があります。

自動車保険で支払われる保険金は以下の内容になっています。

- 対人賠償保険金

- 対物賠償保険金

- 人身傷害保険金

- 車両保険金 など

保険会社によっては、月の半分以上が業務使用であれば業務用として契約する必要がある保険会社もあります。

業務使用の場合、個人使用よりは保険料が上がります。しかし、実態に即していない告知をした場合は、事故があった場合にも保険金が支払われない場合もあるので、実態に即して契約する必要があります。

また、10台以上車を所有している場合は、フリート契約といった法人契約になります。

こちらも個人向けとは異なる等級制度になりますので、保険料も異なります。

10台以上所有している場合も必ず申告するようにしましょう。

法人向け自動車保険では、以下のような方の加入がおすすめです。

- 自動車を業務使用する方

- 業務使用の自動車を複数台所有する方

損害保険の月額の保険料は?

ご紹介した損害保険は以下のような情報をもとに保険料が算出されます。

- 業種

- 直近会計年度の売上高

- 建物の所在地

- 保険の対象

- 補償内容

| 身体障害 | 財物損壊 | |

|---|---|---|

| 支払限度額 (1名) | 1億円 | ー |

| 支払限度額

(1事故) | 2億円 | 1,000万円 |

| 支払限度額

(保険期間中) | 2億円 | 1,000万円 |

| 免責金額 | 1,000円 | 1,000円 |

法人向け損害保険の経理処理

法人向け損害保険の経理処理について解説します。

損害保険では、毎月契約した分の費用として契約者が支払う「損害保険料」と、事故があった際に保険会社から受け取る「損害保険金」とで経理処理の方法がかわります。

【損害保険料の場合】

損害保険料は事業用に契約した分であれば、全額経費として計上できます。

損害保険料とは以下が考えられます。

- 火災保険料(事業用)

- 地震保険料(事業用)

- 自動車保険料(事業用)など

- 火災保険料(自宅用)

- 地震保険料(自宅用)

- 生命保険料 など

- 販売する商品や原材料に対する損害保険金

個人事業主に最適な損害保険が簡単にわかる方法とは

自身のリスク対策の不安を簡単に無料で解消:マネーキャリア(丸紅グループ)

保険に関する全ての悩みにオンラインで相談できる

マネーキャリア:https://money-career.com/

<マネーキャリアのおすすめポイントとは?>

・お客様からのアンケートでの満足度や実績による独自のスコアリングシステムで、法人保険のプロのみを厳選しています。

・保険だけではなく、総合的な事業リスクへの対策を踏まえて「自社の理想の状態を叶える」提案が可能です。

・マネーキャリアは「丸紅グループである株式会社Wizleap」が運営しており、満足度98.6%、相談実績も80,000件以上を誇ります。

<マネーキャリアの利用料金>

マネーキャリアでは、プロのファイナンシャルプランナーに 「無料で」「何度でも」相談できるので、相談開始〜完了まで一切料金は発生しません。

個人事業主における損害保険の種類や事例まとめ

ここまで、個人事業主やフリーランスの方が抱える、さまざまな損害保険を紹介しました。

個人事業主やフリーランスの方は、様々なリスクを抱えており、火災リスクや納期遅延や個人情報漏洩のリスクなどが挙げられます。そのため、事業形態に即した火災保険や、賠償責任保険の加入を検討すべきです。

また、損害保険料は全額経費として計上ができるうえ、自宅の火災保険などは所得控除の対象となります。一方、損害保険金は原則非課税であり、個人事業主やフリーランスでも法人向け損害保険に加入が可能なので、適切なリスク対策をしなければならないことがわかります。