「50代におすすめのiDeCoのポートフォリオは?」

「50代からのiDeCoでポートフォリオをどう組めばいいかわからない」

とお悩みではないでしょうか。

- 結論、50代のiDeCoでは老後資金の取り崩しを意識した商品選びを重視しつつ、リスク管理を行うことが重要です。

この記事では、50代でiDeCoを利用するおすすめのポートフォリオについて詳しく解説します。

また、ポートフォリオを組む際のポイントや、実際に50代でiDeCoを運用している方へのアンケート結果も紹介するので、ぜひ参考にしてください。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 50代のiDeCoにおすすめポートフォリオをタイプ別に紹介!

- 保守型ポートフォリオ

- バランス型ポートフォリオ

- 成長重視型ポートフォリオ

- 50代におすすめのDeCoのポートフォリオは?迷ったらプロ(FP)に無料相談しよう

- 【みんなはどうしてる?】50代でiDeCoのポートフォリオを見直した人の体験談

- iDeCoのポートフォリオを見直ししたことがありますか?

- 見直しをして良かったことはありますか?

- iDeCoの受け取りを見据え心がけていることは?

- 50代がiDeCoのポートフォリオを見直す際のポイント

- リスク許容度を再確認する

- 運用可能な期間を計算する

- 配分変更だけでなくスイッチングも検討

- 50代はiDeCoの出口戦略も重要!

- 受け取るタイミングと税制を再確認

- 受け取りが近づいたらリスク資産を減らす

- iDeCoのポートフォリオに悩む50代はマネーキャリアに相談してみよう!

- 【まとめ】50代のiDeCoは資産を守れるポートフォリオへの見直しを

50代のiDeCoにおすすめポートフォリオをタイプ別に紹介!

50代のiDeCoにおすすめポートフォリオは、大きく以下の3つのタイプに分かれます。

- 保守型ポートフォリオ

- バランス型ポートフォリオ

- 成長重視型ポートフォリオ

保守型ポートフォリオ

保守型ポートフォリオは、できるだけ元本を守りながら運用したいと考える50代にぴったりな選択肢です。特に、定年が間近に迫っており、これ以上の資産の目減りは避けたいという人に向いています。

資産運用には興味があるものの、値動きの大きい商品には不安を感じるという方にとって、保守型は安心感のあるスタイルといえるでしょう。

このタイプの特徴は、資産の大部分を安定性の高い商品に配分する点にあります。

| 投資商品 | 配分比率 | 特徴 |

|---|---|---|

| 元本保証型商品 (定期預金・保険商品など) | 60% | 元本割れリスクなし |

| 債券型投資信託 | 30% | 安定した利回りが期待できる |

| 株式型投資信託 | 10% | インフレ対策として最低限配分 |

これにより、全体としてのリスクを抑えつつ、インフレへの最低限の対策も講じることができます。

バランス型ポートフォリオ

バランス型ポートフォリオは、安定性と成長性の両方を求める50代に適した運用スタイルです。大きな利益を狙いつつも、急激な資産の目減りを避けたいという方には特に向いています。

資産をリスク資産と安全資産に分散させることで、全体としての安定感を高めることができます。

| 投資商品 | 配分比率 | 役割 |

|---|---|---|

| 元本保証型商品 (定期預金など) | 30% | 全体の土台を支える下支え |

| 債券型投資信託 | 30% | 安定した収益の確保 |

| 株式型投資信託 | 40% | 成長性を追求する主力 |

元本保証型の預金等は、リスクを抑えた資産として全体の土台を支える役割を果たし、万が一市場が大きく変動した場合でも、この部分が資産全体の下支えになります。

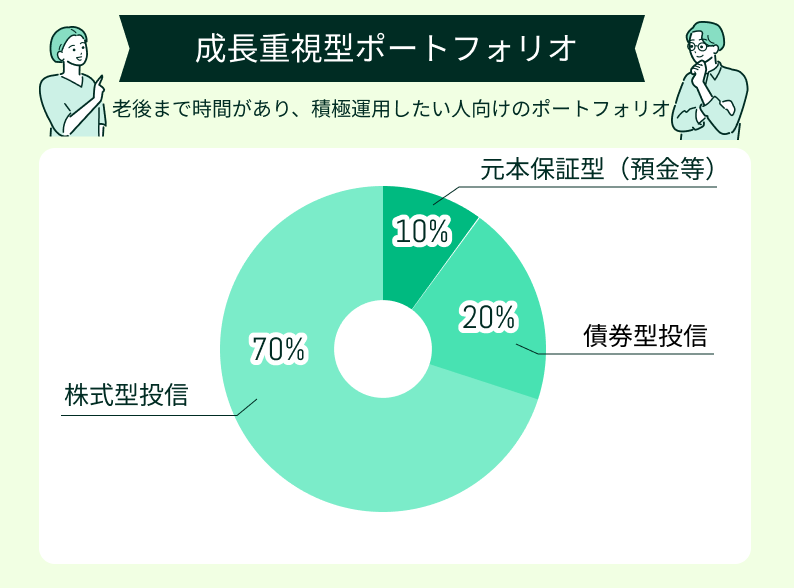

成長重視型ポートフォリオ

成長重視型ポートフォリオは、老後までにまだ一定の時間があり、積極的に資産を増やしていきたい人に適した投資です。

特に50代前半で、定年退職まで10年以上の運用期間を確保できる場合、ある程度のリスクを取りながら高いリターンを目指すことが現実的です。

このポートフォリオは、株式型投資信託を中心に据えた構成となっています。

| 投資商品 | 配分比率 | 期待される効果 |

|---|---|---|

| 株式型投資信託 | 70% | 資産成長の主力エンジン |

| 債券型投資信託 | 20% | 価格変動の緩和役 |

| 元本保証型商品 (定期預金など) | 10% | 安全性の確保 |

リスクはやや高めですが、その分、将来的な資産の成長が期待できます。

50代におすすめのDeCoのポートフォリオは?迷ったらプロ(FP)に無料相談しよう

iDeCoの運用を続ける中で、「現在の資産配分が自分に適しているのか」と迷う方は少なくありません。特に50代に入り、退職が近づいてくると、運用方針の見直しが重要になります。

リスクをどの程度抑えるべきか、安定性を優先すべきかといった判断に悩む場合はFPへの相談が効果的です。

FPに相談することで、家計状況だけでなく、今後のライフイベントや収支変動も踏まえた、iDeCoの運用プランを提案してもらえます。

また、年齢や収入、退職時期や住宅ローンなど、多様な要素を総合的に考慮した専門的なアドバイスも受けることができます。

- 相談実績100,000件以上・相談満足度98.6%の安心感!

- 自分に合ったiDeCoのポートフォリオをプロ(FP)に無料相談できる

- 老後も見据えた資産形成プランのアドバイスもしてもらえる

- オンラインで無料相談できて仕事で忙しい50代でも利用しやすい!

【みんなはどうしてる?】50代でiDeCoのポートフォリオを見直した人の体験談

iDeCoを続けていると「このままの運用で本当に大丈夫だろうか」と不安になることもあるのではないでしょうか。

特に50代になると、定年や老後資金の受け取りが現実味を帯びてくるため、ポートフォリオの見直しを検討する人が増えてきます。とはいえ、実際にどのタイミングでどのような変更を加えるべきか、自分ひとりで判断するのは難しいものです。

そんなときに参考になるのが、同じ年代で実際にiDeCoの見直しを経験した人の体験談です。リアルな声を知ることで「自分だったらどうするか」を具体的にイメージしやすくなります。

ここでは、iDeCoのポートフォリオを見直したことがある50代の方々に、変更の経緯や感じたメリット、そして今後の受け取りに向けて意識していることを伺いました。自身の判断や行動のヒントにしてみましょう。

iDeCoのポートフォリオを見直ししたことがありますか?

iDeCoを活用している50代の方々を対象に行ったアンケートで「iDeCoのポートフォリオを見直したことがある」と答えた人が55.6%という結果になりました。一方で「いいえ」と答えた人も44.4%と、一定数の方が運用を始めてから変更せずに継続している状況が明らかになりました。

この数値からは、半数以上の方が自発的に運用状況をチェックし、資産配分の見直しを実施していることがうかがえます。定年が近づく年代にとって、運用リスクの再評価や資産保全へのシフトは重要なテーマといえるでしょう。

また「何歳の頃にポートフォリオの見直しを行ったか」という問いに対して、最も多かったのは「50代」と回答した人で、全体の61.1%に上りました。続いて「40代」が33.3%、「20代・30代」はわずか5.6%にとどまっています。

見直しをして良かったことはありますか?

「ポートフォリオの見直しをして良かったと感じたか」を尋ねたアンケートでは「良かった」と回答した人が58.8%と過半数を占めました。このことから、見直しによって運用の方向性が明確になったり、将来への不安が軽減されたと感じる人が多いと考えられます。

一方で「どちらともいえない」と答えた人も35.3%と少なくなく、見直しの効果を実感できていないケースも見受けられます。また「特にない」と回答した人は5.9%にとどまっており、明確な後悔をしている人は少数派であることがわかります。

iDeCoの受け取りを見据え心がけていることは?

ここでは、実際にiDeCoを利用している方々の体験談を紹介します。これらの声をヒントに、焦らず自分に合ったスタイルで長期的な運用を継続していく姿勢が大切です。

50代男性

自分の手でコントロールすることを大切にしています

長期的な資産運用に取り組むうえで、日々のニュースや経済の流れを確認することを欠かさず行っています。市場の動きに注意を払い、好機を逃さずリスクにも備えられるよう意識しながら、できる限り自分の手で運用状況をコントロールする姿勢を大切にしています。

50代男性

一時金と年金のバランスに注意しています

元本割れを避けるため、これまで慎重に保守的な商品を選びながら運用を行ってきました。今のままならある程度の利益が期待できるため、受け取り時には税負担をできるだけ軽減できるよう、一時金と年金のバランスについてしっかり検討していきたいと考えています。

30代女性

税制改定に備えて日々のニュースをチェックしています

多少ではあるが運用で増やすことができていますが、現状のiDeCoの仕組みだと、退職金の受け取りと10年くらいあけないと税金がかかってしまいます。現在この件に対して対策はできていませんが、日々のニュースをチェックしてできるだけ税金がかからないよう気を付けています。

iDeCoの運用期間が長くなるにつれ、出口戦略を意識した資産管理が求められるようになります。

実際に多くの利用者が、受け取り時期を見据えて運用方針を慎重に切り替えているようです。中には「これまでに増やしてきた資産を、これからは安定運用で守るフェーズに移行している」という声もあり、リスクを抑えつつ安心感を持って老後を迎えたいという思いが感じられます。

また、受取時の税制が変更される可能性があるため「こまめに情報をチェックしておき、退職金の額を踏まえた最適な受け取り方を事前に検討している」との意見もありました。節税効果を最大限活かすには、情報収集とタイミングの見極めが欠かせません。

50代がiDeCoのポートフォリオを見直す際のポイント

50代に差し掛かると、iDeCoの運用もいよいよ終盤戦に突入します。これまで積み上げてきた資産を、どのように守り、そして使っていくかを意識する時期です。

若い頃のように「増やす」ことだけを重視するのではなく、50代は「減らさない」「計画的に取り崩す」といった視点も重要になります。そのため、これまでの運用方針が今のライフステージに合っているかを見直すことが不可欠です。

また、定年退職や年金受給開始といった将来のライフイベントを見据えることで、投資の目的や必要な資金額も明確になってきます。それに応じて、資産の配分やリスクの取り方を調整する必要が出てくるでしょう。ただ配分比率を変えるだけではなく、場合によっては保有資産の切り替え(スイッチング)も視野に入れることが大切です。

リスク許容度を再確認する

50代に入ると、資産運用における考え方も見直すべきタイミングを迎えます。定年までの期間が短くなり、運用に回せる時間が限られてくるため、それまでと同じリスクを取り続けることが難しくなるからです。若い頃は多少の値動きがあっても、時間を味方につけて回復を待つことができましたが、50代ではそうはいきません。

そのため、自身のリスク許容度を改めて確認し、安定志向の資産配分へとシフトすることが重要になります。特にiDeCoのような長期運用制度を利用している場合、積立の最終局面に差し掛かるこの時期に、資産配分の見直しを行うことは欠かせません。

運用可能な期間を計算する

iDeCoの運用において、50代は戦略の見直しが必要となる重要な時期です。特に意識したいのが「あと何年運用できるか」を明確に把握することです。

20代や30代のように長期の運用期間を前提とした投資は難しくなるため、残された期間に合わせた資産配分が求められます。運用可能な年数を具体的に計算し、それにふさわしいポートフォリオへ調整していくことが重要です。

iDeCoは原則として60歳から受け取りが可能ですが、加入年数や開始年齢によっては、受給開始が61歳〜65歳に延びる場合※もあります。例えば、50歳で加入し、10年間積み立てるとすると、運用できる期間は60歳までの10年間。もし加入年数が足りずに受給が65歳開始になるなら、運用期間は最大15年になります。

このように、受給開始年齢と現在の年齢を照らし合わせて、運用できる期間を把握することが、今後の資産形成を考えるうえでの出発点になります。

配分変更だけでなくスイッチングも検討

iDeCoの見直しを考える際、多くの人が真っ先に思い浮かべるのは「これから拠出するお金の配分を変えること」ではないでしょうか。たしかに、今後の積立金をどの資産に振り分けるかという配分変更も大切ですが、それだけでは不十分です。

実は、それ以上に重要なのが「スイッチング」、つまりすでに運用している資産の組み替えです。配分変更とスイッチングは似ているようで、目的やタイミングが異なります。

配分変更は、これから積み立てる掛金をどの投資商品に振り分けるかを決めるもの。一方、スイッチングは、すでに保有している資産を別の商品に移し替えることを指します。たとえば、これまで積立ててきた株式型投信の一部を債券型や元本保証型の資産に変えるなど、現時点での資産全体のバランスを整える手段です。

50代はiDeCoの出口戦略も重要!

iDeCoは積み立て期間中の運用だけでなく、60歳以降の「受け取り方」も非常に重要です。どれだけ資産を増やせたとしても、受け取る際のタイミングや形式によっては、手元に残る金額が大きく変わる可能性があります。

iDeCoでは「一時金」として一括で受け取る方法と「年金形式」で分割して受け取る方法の2種類が選べますが、それぞれ税制上の扱いが異なるため、事前にしっかりと把握しておくことが求められます。また、出口が近づいたときには、ポートフォリオの見直しも欠かせません。

たとえば、株式などのリスク資産を持ったまま退職時を迎えてしまうと、相場の影響を大きく受けてしまう可能性があります。将来の受け取りをスムーズに進めるためにも、資産配分や税制の仕組みを確認し、計画的な出口戦略を立てておくことが大切です。

受け取るタイミングと税制を再確認

iDeCoは原則として60歳以降に受け取りが可能ですが、条件を満たせば65歳までの繰り下げも認められています。つまり、受け取りの時期や方法によって税金の負担や手取り額が大きく変わってくるため、慎重な判断が求められます。

iDeCoの受け取り方法には「一時金」「年金」「一時金と年金の併用」の3つがあります。それぞれ税制上の扱いが異なり、どれを選ぶかによって非課税の恩恵を最大限に活かせるかどうかが決まります。以下の表に各受け取り方法の特徴をまとめました。

| 受け取り方法 | 税金の種類 | 控除制度 | 特徴 |

|---|---|---|---|

| 一時金 | 退職所得 | 退職所得控除 | 非課税効果が大きく、 まとまった資金が得られる |

| 年金 | 雑所得 | 公的年金等控除 | 税金を平準化しやすく、 計画的な資金管理が可能 |

| 併用 | 退職所得+雑所得 | 退職所得控除+公的年金控除 | 非課税枠を最大限に 活用できる可能性がある |

参考:一時金?年金?後悔しないiDeCoの受け取り方とは|みずほ銀行

たとえば、iDeCoを一時金で受け取る際に、ほかの退職金と受取時期が重なると、退職所得控除を十分に活用できないリスクがあります。特に、iDeCoと退職金を同じ年に受け取る場合、それぞれの控除枠が合算されずに按分される形になるため、結果的に課税される金額が増える可能性が高まります。

さらに、2026年からは退職所得控除のいわゆる「5年ルール」が「10年ルール」へと変更される予定です。この改正により、控除の取り扱いがより厳密になるため、受け取り時期の見極めがこれまで以上に重要になります。

受け取りが近づいたらリスク資産を減らす

iDeCoの受け取り時期が近づいてきたら、これまでの「増やす運用」から「守る運用」へとシフトする必要があります。

資産の運用方針をそのままにしておくと、せっかく積み立ててきたお金が受け取り直前に大きく目減りするリスクを抱えることになりかねません。特に株式型のようなリスク資産は、市場の変動を受けやすく、退職直前に暴落が起きた場合、その影響は深刻です。

そのため、受け取るタイミングが明確になった段階で、徐々にリスクの少ない資産へ移していくことが重要です。元本確保型の商品や債券型の投資信託へとスイッチングを進めることで、価格変動の影響を抑え、安定した資産の受け取りが期待できます。

このように資産構成を保守的に調整することで、リタイア後の生活資金に対する不安を軽減できるでしょう。

iDeCoのポートフォリオに悩む50代はマネーキャリアに相談してみよう!

50代を迎えると、iDeCoの運用もゴールが見えてくる時期です。

ただし、積み立てて終わりではなく、その後の「受け取り方」や「税金の扱い」といった出口戦略も含めて検討する必要が出てきます。資産の配分だけでなく「今の運用で大丈夫だろうか」「どの受け取り方法が得なのか」といった新たな悩みが生まれやすいのも、この年代の特徴です。

iDeCoは自由度が高い一方で、制度が複雑なため、自分一人で最適な答えを出すのは容易ではありません。リスク管理をしながらも、老後の生活資金として効率的に資産を活かすには、専門的な視点が不可欠になる場面もあります。

どのように受け取れば最も手取りを多くできるのか、税負担を減らせるのかといった判断は、経験や知識が求められるため、専門家による客観的なアドバイスが役立つタイミングと言えるでしょう。

【まとめ】50代のiDeCoは資産を守れるポートフォリオへの見直しを

50代はiDeCoのゴールが見え始める時期です。これまで積み上げてきた資産を、しっかりと受け取るためにも、リスクの高い運用から資産保全を意識したポートフォリオへと切り替えることが大切になります。特に、暴落の影響を受ける前にスイッチングを進めることで、資産の目減りを防ぐことが可能です。

一方で、退職後も働き続ける予定がある、もしくは副業や不動産収入などの収益源がある人であれば、ある程度リスクを取った運用を続けるという選択肢も考えられます。状況に応じて適切な判断を行うことが、老後の資金を効率的に活用する鍵になります。