この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 公務員夫婦で住宅ローン4500万円は可能?

- 必要な世帯年収の目安は800万円以上

- 理想的な頭金の目安は450万円以上

- 【結論】公務員夫婦・住宅ローン4500万円は現実的だが「返せる額」の見極めが重要

- 無料FP相談を活用して、ライフプランを踏まえた返済計画を立てよう!

- 公務員夫婦・住宅ローン4500万円の月々の返済額をシミュレーション

- 借入期間35年の場合

- 借入期間30年の場合

- 借入期間25年の場合

- 公務員夫婦が住宅ローン4500万円で失敗しないための注意点

- 「借りられる額」ではなく「返せる額」を基準にする

- 共働き前提のローンは「働けなくなるリスク」に備えておく

- 金利だけでなく「諸費用」や「団信条件」を含めて金融機関を比較する

- 購入後の維持費や固定資産税をシミュレーションしておく

- 無料FP相談を活用して最適な返済プランを立てる

- 【まとめ】公務員夫婦の4500万円ローンは“将来の変化”を見据えて考えよう

公務員夫婦で住宅ローン4500万円は可能?

共働きの公務員夫婦であれば、安定した収入と雇用が見込めることから、住宅ローンの借入額も比較的高く設定できるケースが多いです。

とはいえ、4500万円という大きな金額を借りるとなると、「本当に返していけるのか?」という不安もあるでしょう。

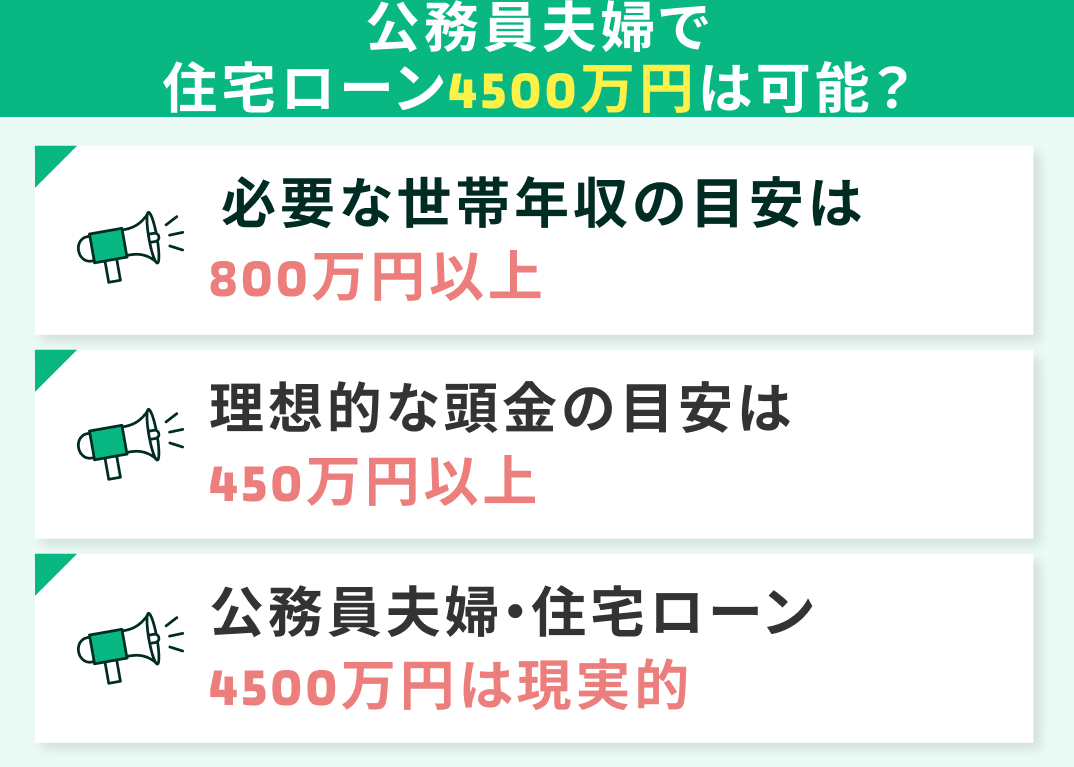

まずは、公務員夫婦が住宅ローン4500万円を借りる際に押さえておきたいポイントを、以下の3つの視点から解説します。

- 必要な世帯年収の目安は800万円以上

- 理想的な頭金の目安は450万円以上

- 【結論】公務員夫婦・住宅ローン4500万円は現実的だが「返せる額」の見極めが重要

それぞれの項目を確認しながら、無理のない資金計画を立てるための参考にしてください。

必要な世帯年収の目安は800万円以上

住宅ローン4500万円を借り入れる場合、金融機関が審査で重視する「返済負担率」が重要な指標となります。

返済負担率とは、年収に対する年間返済額の割合で、一般的な基準は年収の25〜35%程度です。ただし、無理のない返済を目指すなら、手取り収入の20〜25%以内に抑えるのが理想とされています。

たとえば、公務員夫婦で世帯年収800万円(手取り640万円)と仮定し、試算すると以下のようになります

<前提条件>

- 借入額4500万円

- 金利1.5%

- 返済期間35年

- 元利均等返済

| 項目 | 値 |

|---|---|

| 借入額 | 45,000,000円 |

| 金利 | 1.50% |

| 返済期間 | 35年 |

| 年間返済額 | 1,653,396円 |

| 返済負担率(年収ベース) | 20.67% |

これは金融機関の審査基準内ですが、手取りベースでは約25.83%となり、やや高めの水準です。したがって、住宅ローン4500万円を無理なく返済するには、世帯年収800万(手取りで640万円)以上が一つの目安となります。

理想的な頭金の目安は450万円以上

住宅ローンを検討する際、頭金の有無は返済計画に大きく影響します。一般的に、物件価格の1〜2割を頭金として用意するのが理想とされており、4500万円の借入であれば、450万円〜900万円が目安となります。

頭金を多く入れることで、借入額が減り、月々の返済負担や総支払利息も軽減されます。

一方で、頭金なしの「フルローン」での借入も可能ですが、審査が厳しくなる傾向があり、金利条件が不利になる場合もあります。

公務員夫婦のように安定した収入がある場合でも、将来のライフイベントや支出を見据えた資金計画が重要です。頭金の額は家計の状況に応じて柔軟に考える必要があります。

【結論】公務員夫婦・住宅ローン4500万円は現実的だが「返せる額」の見極めが重要

公務員夫婦は、安定した雇用と継続的な収入があるため、金融機関からの信用度が高く、住宅ローン審査において有利な立場にあります。

実際、4500万円という高額な借入でも、審査に通る可能性は十分にあります。ただし、「借りられる額」と「返せる額」は必ずしも一致しません。

不動産営業の提案に流されて借入額を決めるのではなく、家計の収支、将来の支出(教育費・老後資金など)、金利変動リスクなどを踏まえた計画的な判断が求められます。

借入額の設定には、返済負担率や頭金の有無、生活費とのバランスなど、複数の要素を総合的に考慮することが重要です。

無料FP相談を活用して、ライフプランを踏まえた返済計画を立てよう!

住宅ローンの借入額や返済計画を検討する際、家庭ごとのライフプランに合わせた判断が欠かせません。特に、子どもの教育費や老後資金、転勤や介護といった将来的な支出を見据えることが重要です。

こうした複雑な要素を踏まえた資金計画には、無料のファイナンシャルプランナー(FP)相談の活用が有効です。

たとえば「マネーキャリア」では、家族構成や収支状況に応じたシミュレーションを行い、不動産営業とは異なる中立的な立場からアドバイスを提供しています。

冷静かつ客観的な視点で、無理のない返済計画を立てるためのサポートが受けられる点が大きなメリットです。

公務員夫婦・住宅ローン4500万円の月々の返済額をシミュレーション

住宅ローンを検討する際に、毎月の返済額が家計に与える影響は非常に重要なポイントです。特に借入額が4500万円ともなると、返済期間によって月々の負担が大きく変わってきます。

ここからは、公務員夫婦が4500万円の住宅ローンを借りた場合の月々の返済額を、以下の3つの借入期間ごとにシミュレーションしてご紹介します。

- 借入期間35年の場合

- 借入期間30年の場合

- 借入期間25年の場合

それぞれのケースを比較しながら、自分たちのライフプランに合った返済期間を見極める参考にしてください。

借入期間35年の場合

借入期間35年・金利1.5%・元利均等返済での住宅ローン返済シミュレーション結果を見てみましょう。

住宅ローン返済シミュレーション(元利均等返済)

| 項目 | 金額 |

|---|---|

| 借入金額 | 45,000,000円 |

| 借入期間 | 35年 |

| 毎月返済額 | 137,783円 |

| 年間返済額 | 1,653,396円 |

| 総返済額 | 57,868,859円 |

毎月の返済額は約13.8万円で、公務員夫婦の世帯年収800万円(手取り640万円)であれば返済可能な水準です。

ただし、総返済額は約5,786万円と、借入額に対して約1,280万円の利息が発生します。この負担を軽減するには、頭金の準備や将来的な繰上げ返済の活用が有効です。

特に、頭金を1割(450万円)でも用意できれば、返済総額を大きく抑えることができます。

借入期間30年の場合

続いて、借入期間30年・金利1.5%・元利均等返済での住宅ローン返済シミュレーション結果を見ていきましょう。

住宅ローン返済シミュレーション(借入期間30年)

| 項目 | 金額 |

|---|---|

| 借入金額 | 45,000,000円 |

| 借入期間 | 30年 |

| 毎月返済額 | 155,304円 |

| 年間返済額 | 1,863,649円 |

| 総返済額 | 55,909,474円 |

借入期間を35年から30年に短縮すると、毎月の返済額は約15.5万円と増加しますが、総返済額は約190万円減少します。これは利息負担が軽減されるためです。

公務員夫婦であれば返済可能な水準ではありますが、家計への影響は大きくなるため、生活費や将来の支出とのバランスを慎重に見極める必要があります。

返済期間を短くする場合は、頭金の準備や繰上げ返済の計画も併せて検討するとよいでしょう。

借入期間25年の場合

最後は、借入期間25年・金利1.5%・元利均等返済での住宅ローン返済シミュレーション結果です。

住宅ローン返済シミュレーション(借入期間25年)

| 項目 | 金額 |

|---|---|

| 借入金額 | 45,000,000円 |

| 借入期間 | 25年 |

| 毎月返済額 | 179,971円 |

| 年間返済額 | 2,159,656円 |

| 総返済額 | 53,991,404円 |

借入期間を25年に短縮すると、毎月の返済額は約18万円となり、家計への負担は大きくなります。一方で、総返済額は約5,399万円と、35年ローンと比べて約240万円の利息軽減が可能です。

公務員夫婦であっても、この返済額は生活費や教育費とのバランスを慎重に見極める必要があります。

返済期間を短くする場合は、頭金の増額や将来的な繰上げ返済の計画を併用することで、より現実的な返済が可能になります。

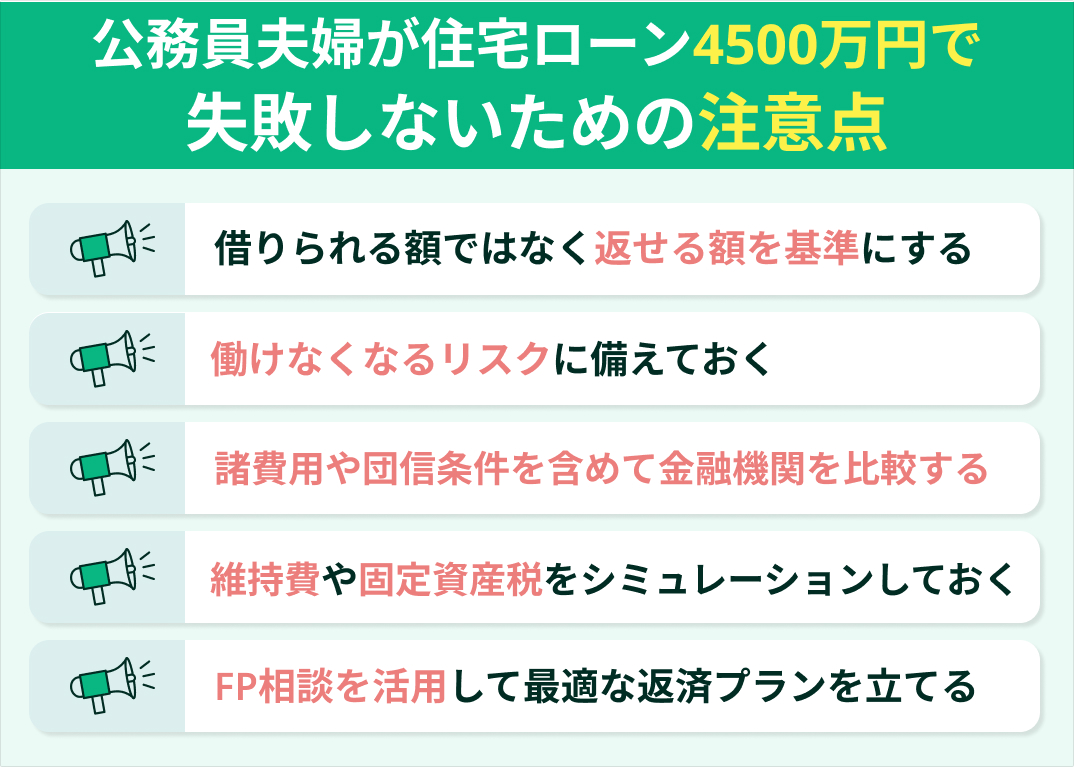

公務員夫婦が住宅ローン4500万円で失敗しないための注意点

住宅ローンは人生で最も大きな借り入れのひとつ。公務員夫婦であれば安定した収入が見込めるとはいえ、4500万円という高額なローンを組む際には慎重な判断が求められます。

借り入れ時の条件だけでなく、将来のライフプランやリスクも踏まえたうえで、無理のない返済計画を立てることが重要です。

ここでは、公務員夫婦が住宅ローン4500万円を借りる際に、失敗を避けるために押さえておきたい注意点を以下の5つの視点から解説します。

- 「借りられる額」ではなく「返せる額」を基準にする

- 共働き前提のローンは「働けなくなるリスク」に備えておく

- 金利だけでなく「諸費用」や「団信条件」を含めて金融機関を比較する

- 購入後の維持費や固定資産税をシミュレーションしておく

- 無料FP相談を活用して最適な返済プランを立てる

これらのポイントを踏まえて、安心して住宅購入を進めるための参考にしてください。

「借りられる額」ではなく「返せる額」を基準にする

住宅ローンの借入可能額は、金融機関の審査基準に基づいて決まりますが、それがそのまま「返済可能な額」とは限りません。

特に公務員夫婦のように安定した収入がある場合、高額ローンの審査に通りやすい傾向がありますが、返済負担が家計に与える影響は慎重に見極める必要があります。

理想的な返済負担率は「手取りの25%以内」とされており、これを超えると生活費や将来の支出に支障をきたす可能性があります。教育費、老後資金、車の買い替え、自宅の維持費(固定資産税・修繕費)など、長期的な支出も視野に入れたシミュレーションが不可欠です。

借入額の設定は、単に「借りられるか」ではなく、「返していけるか」を基準にすることが重要です。

共働き前提のローンは「働けなくなるリスク」に備えておく

公務員夫婦で住宅ローンを組む場合、共働きであることを前提にした借入額の設定は慎重に行う必要があります。出産・育児・介護・病気など、ライフステージの変化によって一時的に収入が減少する可能性は誰にでもあります。

特にペアローンや連帯債務で借り入れた場合、片方の収入が途絶えると返済負担が一気に重くなるため、事前のシミュレーションが不可欠です。

また、団体信用生命保険(団信)に片方しか加入していない場合、その人に万が一のことがあった際には、保障がない側に全額の返済負担が残るリスクがあります。

こうした事態に備え、生命保険の活用や緊急予備資金の確保など、収入減少時の対応策をあらかじめ検討しておくことが重要です。

金利だけでなく「諸費用」や「団信条件」を含めて金融機関を比較する

住宅ローンを選ぶ際、表面的な金利の低さだけで金融機関を決めるのは危険です。実際には、融資手数料、保証料、火災保険料などの諸費用や、団体信用生命保険(団信)の保障内容、特約による金利上乗せの有無など、総合的なコストを比較する必要があります。

特に団信の保障範囲は金融機関によって異なり、がん・三大疾病・就業不能などの特約が付く場合、金利が上乗せされることもあります。こうした条件を見落とすと、将来的なリスクに対する備えが不十分になる可能性があります。

効率的に比較検討するには、FP相談を活用し、各金融機関の条件を客観的に整理することが有効です。

購入後の維持費や固定資産税をシミュレーションしておく

4500万円の戸建て住宅を購入した場合の年間維持費の概算一覧です。

戸建て住宅の年間維持費(概算)

| 項目 | 年間費用(円) |

|---|---|

| 固定資産税 | 440,999円 |

| 火災保険料 | 25,000円 |

| 修繕費積立 | 100,000円 |

| その他維持費 | 30,000円 |

| 年間維持費合計 | 595,999円 |

住宅購入後はローン返済だけでなく、年間約60万円の維持費が継続的に発生します。特に固定資産税は評価額に応じて変動し、修繕費も築年数に応じて増加する可能性があります。

これらの費用は家計に影響を与えるため、購入前にシミュレーションしておくことが重要です。

戸建ての場合はマンションの管理費・修繕積立金が不要な一方で、自己管理が求められる点にも注意が必要です。

無料FP相談を活用して最適な返済プランを立てる

住宅ローンは借入額や返済期間だけでなく、家計全体とのバランスを見ながら慎重に設計する必要があります。その際に有効なのが、ファイナンシャルプランナー(FP)による無料相談サービスです。

中でも「マネーキャリア」は、FP資格取得率100%の専門家が対応し、保険や資産運用、ライフプランまで幅広く相談できる点が特徴です。マネーキャリアでは、住宅ローンの返済シミュレーションはもちろん、教育費や老後資金など将来の支出も含めたキャッシュフロー表の作成が可能です。

強引な勧誘がなく、何度でも無料で相談できるため、冷静かつ客観的な判断がしやすい環境が整っています。住宅購入を検討する際は、こうした専門サービスを活用することで、より安心して資金計画を立てることができます。

【まとめ】公務員夫婦の4500万円ローンは“将来の変化”を見据えて考えよう

公務員夫婦の4500万円のローンを組むための情報をシミュレーションをとおして解説してきましたがいかがでしたでしょうか。

公務員夫婦が4500万円の住宅ローンを検討する場合、安定した収入を背景に審査には通りやすい傾向があります。しかし、住宅ローンは「借りられるか」ではなく「返していけるか」が本質です。

手取りの25%以内に返済額を抑えることを目安に、教育費・老後資金・維持費など将来の支出も含めた総合的な資金計画が求められます。

住宅ローンは人生の大きな選択です。「マネーキャリア」の無料FP相談では、家計の現状と将来のライフプランを踏まえた返済戦略を一緒に設計できます。

強引な勧誘がなく、中立的な立場からアドバイスを受けられるため、冷静な判断が可能です。不安や疑問がある方は、まずは無料相談を活用してみてください。