・共有名義にすると、離婚や相続の際にトラブルが起きないか不安

・名義の違いによって住宅ローン控除がどう変わるのか知りたい

このような悩みを抱えていませんか?

共働き夫婦の住宅ローン名義は、将来のライフプランと収入バランスを踏まえて慎重に決めることが大切です。

この記事では、共働き夫婦が住宅ローンを組む際の名義の選び方を、ライフプラン別に解説します。さらに、単独名義と共有名義の違いや、それぞれのメリット・デメリットも詳しく紹介します。

最後まで読むことで、夫婦に合った最適なローンの組み方が見えてくるでしょう。

井村FP

<住宅ローンで迷ったらマネーキャリアで無料相談>

共働き夫婦の住宅ローン名義をどう決めるか、自分たちだけで判断するのは難しいものです。そんなときは、住宅ローンに強いFPに無料で相談できる「マネーキャリア」を活用しましょう。

マネーキャリアなら、無料で何度でも相談可能です。LINEから簡単に予約でき、自宅にいながらスマホで専門家に相談できます。

お金のプロが中立的な立場から住宅ローンの組み方を提案してくれるので、迷ったらぜひマネーキャリアの無料相談を試してみてください。

この記事の監修者

井村 那奈

フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

続きを見る

▼

閉じる

▲

共働き夫婦・住宅ローンの名義はどうする?

共働き夫婦が住宅を購入する際に悩むのが、

住宅ローンの名義を誰にするかです。住宅購入時は、単独名義で組むか、夫婦で共有名義にするかは重要な判断です。

名義の違いによって手続きや税制上の扱いも変わるため、慎重に検討する必要があります。共働きなら2人の収入を活かして借入可能額を増やせますが、持分割合や返済負担の配分など注意すべき点も多くあるのです。

ここでは、単独名義と共有名義の違い、共有名義の種類やそれぞれのメリット・デメリットを解説します。

単独名義と共有名義の違い

住宅ローンの名義を単独にするか共有にするかで、

登記や税制の扱いは大きく異なります。

<単独名義と共有名義の主な違い>

| 比較項目 | 単独名義 | 共有名義 |

|---|

| 概要 | 契約者(住宅や土地の名義人)は1人 | 夫婦でローンや不動産を共有する |

| 登記簿記載 | 夫または妻いずれかの氏名 | ・夫婦それぞれの氏名

・出資額に応じた持分割合 |

| メリット | ・契約や手続きがシンプル

・一人の収入をもとに

返済計画を立てやすい

| ・二人の収入を合算して

審査を受けられる

・借入可能額が増える

・住宅ローン控除を

それぞれが受けられる |

| デメリット | ・住宅ローン控除が契約者のみ

・希望の借入額に

届かないこともある | ・夫婦双方に返済義務が発生

・どちらかの収入が減ると

家計負担が急増する

|

名義が一人であれば、離婚や相続時の財産分与も比較的スムーズになる一方、共有名義は持分割合が絡むため、財産分与が複雑になりやすい点には注意が必要です。

井村FP

【ワンポイントアドバイス】

共有名義では「持分割合」の決め方が重要です。出資額に応じて正確に持分を設定しないと、税務上の贈与とみなされる恐れがあります。

<住宅の総額が3,000万円の場合>

返済額を上記に設定し、持分を1/2ずつにすると、妻が実際より500万円多く取得したとみなされ、その分に対して夫に贈与税が課される可能性があります。

逆に妻が頭金を出したのに夫の単独名義にすると、妻から夫への贈与と見なされる場合もあります。このようなトラブルを避けるためには、出資額に応じた正しい持分を登記に記載することが大切です。

共有名義になるパターン

夫婦で住宅を購入する場合、共有名義になる主なパターンは2つあります。

1つ目は、夫婦で連名の住宅ローンを契約するケースです。

- 夫婦が共同債務者となり1本のローンを組む「連帯債務型」

- 夫婦それぞれが別々にローン契約を結ぶ「ペアローン」

たとえば、総額3,000万円の住宅を購入する場合、連帯債務型では夫婦で3,000万円を共同で借入れ、ペアローンでは各々が1,500万円ずつローンを組む形です。いずれも夫婦がそれぞれ債務者となるため、所有権も夫婦共有で登記され、双方が住宅ローン控除を受けられる(条件あり)利点があります。

一方、片方が借入れ、もう一方が連帯保証人となる「連帯保証型」は名義が一方のみになるため、共有名義には該当しません。

井村FP

【現役FPのコメント】

2つ目は、夫婦の一方が頭金を出し、もう一方が残額を単独ローンで借入れるケースです。たとえば、3,000万円の物件で妻が頭金600万円(20%)を負担し、夫が残り2,400万円をローンで借りた場合、負担割合に応じて持分を妻2:夫8として共有登記します。

このように、出資額に応じて持分を明確にすれば、税務上の贈与とみなされる心配は軽減されます。

共有名義にする際は、実際の出資額に基づいて持分割合を登記し、将来の贈与税リスクを避けることが大切です。

\相談は何度でも無料!/

共有名義の住宅ローンの種類

共有名義で利用できる住宅ローンには「連帯債務型」と「ペアローン型」の2種類があります。両者は契約の仕組みや団信(団体信用生命保険)の対象、住宅ローン控除の扱いが異なるのです。

それぞれの特徴を以下の表で比較します。

| 区分 | 連帯債務型※1 | ペアローン型※2 |

|---|

| 契約形態 | 夫婦で1つのローンを連名契約 | 夫婦それぞれが別々のローン契約 |

| 契約本数 | 1本 | 2本 |

| 団信の保障対象 | 主債務者のみが対象

(一部金融機関では

「夫婦連生団信」により双方を保障) | 夫:夫自身のローンに加入

妻:妻自身のローンに加入 |

| 住宅ローン控除 | 夫婦双方が適用可 | 夫婦双方が適用可 |

※1参照:連帯債務|ARUHI住宅ローン

※2参照:住宅ローンのペアローンとは?収入合算との違いとメリット・デメリット|りそなグループ

連帯債務型では、団信の保障は一般的に主債務者のみが対象です。一部の金融機関では夫婦どちらかが死亡または高度障害となった場合に残債が完済される「夫婦連生団信」を利用できます。代表例はフラット35の「デュエット(ペア連生団信)」です※。

一方、ペアローンは夫婦がそれぞれ契約を結ぶため、片方が亡くなってももう一方の返済は続きます。どちらも住宅ローン控除を受けられますが、返済計画と保障内容を比較して選ぶことが大切です。

井村FP

【現役FPのコメント】

共有名義の住宅ローンを選ぶ際は、まず「どちらがどの程度のリスクを負うのか」を明確にしておくことが大切です。

そのうえで万が一の備えとして、団信の内容を合わせて確認しておきましょう。夫婦連生団信を利用できる金融機関もありますが、金利や取扱条件は商品によって異なるため、事前のチェックが欠かせません。

いずれのタイプを選ぶにしても「どちらがどれだけ返済を負担するか」「収入減や離婚時にどう対応するか」を話し合い、家計全体で無理のない返済計画を目指しましょう。

連帯債務型

連帯債務型は、

夫婦の一方を主債務者、もう一方を連帯債務者として1本の住宅ローンを共同で借り入れる方式です。夫婦の合算収入で審査され、返済も2人で分担します。

毎月10万円の返済であれば、夫婦それぞれが5万円ずつ支払うイメージです。

| 項目 | 連帯債務型 |

|---|

| メリット | ・夫婦それぞれが住宅ローン控除を受けられる

・収入を合算できる

・契約が1本で済む

・手数料や保証料などの諸費用を抑えられる |

| 注意点 | ・団信の保障対象が主債務者のみ

(原則) |

| 向いている世帯 | ・収入が安定している共働き世帯

・継続して働く見込みのある夫婦 |

どちらかが退職や休職を予定している場合は、慎重な判断が必要です。連帯債務型は、2人で計画的に返済を続けられる家庭に最適な選択肢といえるでしょう。

井村FP

【ワンポイントアドバイス】

一部の金融機関では夫婦のどちらかが亡くなった場合に残債がゼロになる「夫婦連生団信」を取り扱っており、リスクを軽減できます。

また、連帯債務型を利用できる金融機関は限られている点にも注意が必要です。さらに、夫婦ともに返済義務を負うため、どちらかの収入が減ると家計への影響が大きくなります。

離婚時には、名義変更や持分の処理に金融機関の承諾が必要になったり、場合によっては一括返済を求められたりする点に注意しましょう。

ペアローン型

ペアローン型は、

1つの住宅に対して夫婦それぞれが別々の住宅ローンを契約する方式です。各々が単独の債務者となり、2本のローンを並行して返済していきます。

多くの場合、夫婦は互いのローンの連帯保証人となり、2人で協力して返済を進める形です。

| 項目 | ペアローン型 |

|---|

| メリット | ・双方が住宅ローン控除を受けられる

・借入期間、金利タイプ、返済方法など

個別に設定できる

・夫婦それぞれ団信へ加入できる |

| 注意点 | ・事務手数料などの諸費用が2契約分かかる

・単独ローンよりも総支出が増える |

| 向いている世帯 | ・収入が安定している共働き世帯

・住宅ローン控除の効果を活用したい世帯 |

契約が別々のため、夫婦の収入状況やライフプランに合わせて柔軟に選択できる自由度も魅力です。また、2人分のローン控除を活用できるので、借入額が大きいほど節税効果が高まります。

井村FP

【現役FPからのコメント】

一方の収入が減少した場合や返済不能に陥ったとき、連帯保証人であるもう一方に返済義務が生じるリスクがあります。

また、離婚や不動産売却の際には、双方のローン残高や持分割合の整理が必要になる点も理解しておく必要があります。

ペアローン型は柔軟性と節税効果に優れていますが、長期的なリスク管理を前提に選ぶことが重要です。

\相談は何度でも無料!/

共働き夫婦が住宅ローンの組み方で迷ったら、無料FP相談を活用しよう

夫婦の収入や働き方、将来の出産・転職予定などの事情は家庭ごとに異なるため、自分たちだけでどのローンが最適なのか判断を下すのは簡単ではありません。

住宅ローンの名義や組み方で迷ったら、専門家であるFPに相談するのがおすすめです。FPに相談すれば、客観的な視点から住宅ローンの組み方を比較検討してもらえます。

連帯債務型とペアローン型のどちらが有利か、頭金はいくら入れるべきかなど、将来のライフプランを踏まえたシミュレーションも可能です。無料のFP相談を活用すれば、住宅ローンにとどまらず、教育費や老後資金も含めた長期的な資金計画を立てられるため、安心して購入の判断ができます。

井村FP

<FPのおすすめ度:★★★★★>

マネーキャリアは、顧客満足度の高い無料FP相談サービスとして共働き世帯を含め、幅広い家庭がライフプランや資金計画の相談に活用しています。初回から担当したFPが最後までサポートするため、相談のたびに同じ説明を繰り返す手間がありません。

住宅ローンの相談だけでなく、教育資金や保険の見直し、資産運用など人生全体のライフプランを総合的に設計してもらえます。何度相談しても利用料はかからず、安心して継続的なサポートを受けられます。

マネーキャリアの相談を利用し、無理のない返済計画と安心できるライフプランを実現しましょう。

>>住宅ローンはプロに!マネーキャリアで無料相談する

\相談満足度98.6%/

【実際どうだった?】共働きで住宅ローンを組んだ世帯の体験談

共働きで住宅ローンを組んだ夫婦の体験談には、名義の選び方や返済の分担など、現実的な悩みと工夫が詰まっています。

夫婦で収入を合算すれば理想の住まいを実現しやすくなりますが、将来の収入変動や家計管理のバランスといった課題も浮かび上がるのです。

ここでは、実際に共働きで住宅ローンを組んだ夫婦へのアンケート結果をもとに、ローンの組み方や選んだ理由などを紹介します。後悔しない住宅ローン選びを行うための参考にしてください。

※2025年10月07日~2025年10月10日時点での当編集部独自調査による

※審査や借入額は個人によって異なるためご了承ください

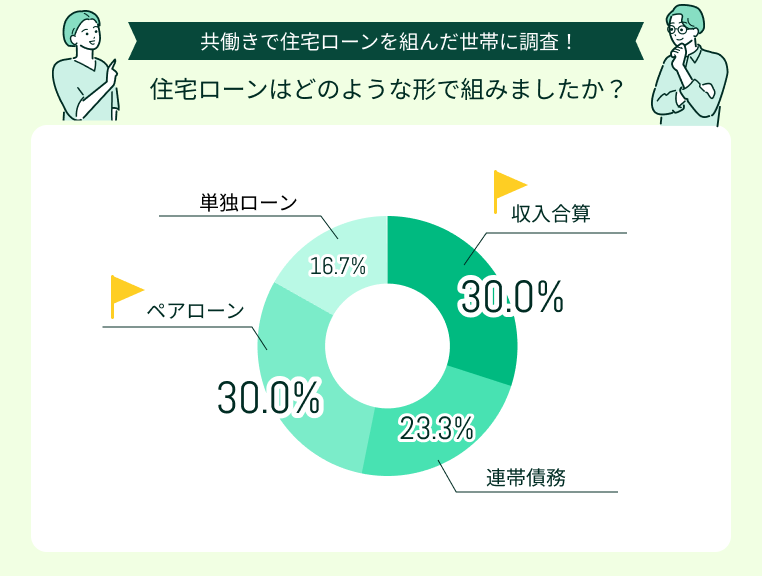

住宅ローンはどのような形で組みましたか?

アンケート結果によると、共働き夫婦の多くが「収入合算型」や「ペアローン型」で住宅ローンを組んでおり、夫婦の収入を活かして借入額を増やす傾向が見られました。

夫婦ともに安定した収入がある場合、ペアローンや連帯債務型を利用することで希望の立地や間取りを実現しやすくなります。

ただし、どちらかの収入が減った場合の返済リスクも考慮し、無理のない返済計画を立てることが大切です。返済比率や団信の保障内容を確認し、万が一に備えた安心できるローンを選びましょう。

井村FP

【現役FPのコメント】

アンケートでは、夫婦で支え合いながら住宅ローンを返済していく姿勢が多く見られました。一方で、ペアローンや連帯債務を選んだ夫婦の中には「どちらかの収入減に備えておけばよかった」という声もありました。

共働きの強みを活かすためには、双方の負担を明確にし、長期的なライフプランに基づいた名義の設定と返済計画を立てることが重要です。

住宅ローンは「今の収入」だけでなく「将来の働き方」にも関わる選択です。迷ったときはFPなどの専門家に相談し、夫婦それぞれに合った最適なローン形態を見極めましょう。

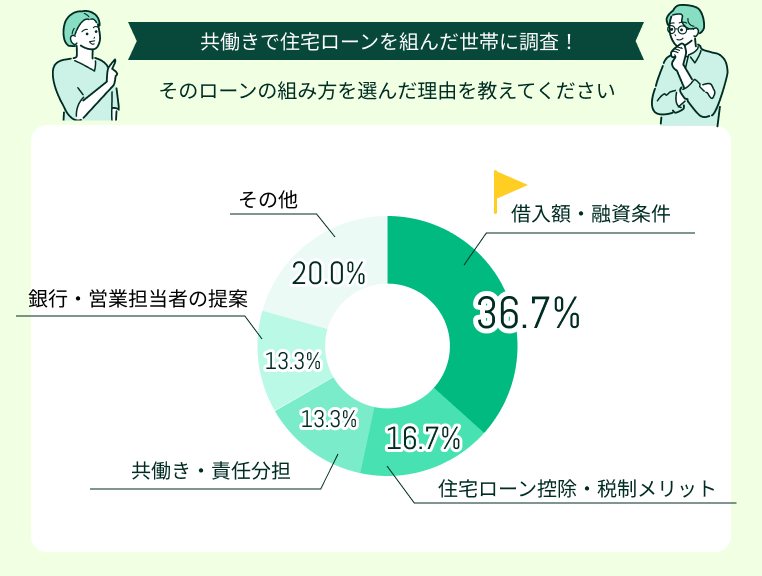

そのローンの組み方を選んだ理由を教えてください

アンケートでは「借入額や融資条件を重視して選んだ」という夫婦が多く、次いで「住宅ローン控除や税制メリットを意識した」という回答が目立ちました。

金利や返済期間などの条件は家計に直結するため、最初に比較・検討すべき重要なポイントです。住宅ローンは長期間にわたる契約となるため、目先の返済額だけでなく、将来の金利変動やライフイベントを見据えて選ぶことが欠かせません。

特に共働き夫婦の場合、どちらかの収入が減っても無理なく返済できる金額を設定することが重要です。複数の金融機関で金利タイプや返済期間をシミュレーションし、自分たちに適した条件を見つけましょう。

井村FP

【現役FPのコメント】

アンケートからは「営業担当者の提案で決めた」「共働きで負担を分け合いたかった」など、夫婦それぞれの事情や価値観が反映されていることが分かりました。「控除や優遇制度をうまく活用できた」「もっと比較しておけばよかった」といった意見もあり、判断の難しさがうかがえます。

住宅ローンは金額が大きく、期間も長いため慎重な検討が欠かせません。金融機関によって条件や対応が異なるため、1社だけでなく複数の銀行を比較することが成功の秘訣です。さらに、税制優遇や制度を最大限に活かすためには、専門家への相談も有効です。

夫婦で優先順位を明確にし、納得のいく選択をすることが理想の住まいづくりへの第一歩となります。

実際にローンを組んでみて、良かった点・後悔している点を教えてください

実際の口コミからも、夫婦が何を重視するかによってローンの組み方が大きく変わることが分かります。特に、金利の低さを優先するか、長期的な安定性や控除制度を重視するかで選択は分かれます。

さらに、住宅購入は一生に一度の大きな決断であるため「自分たちの家計や将来設計に本当に合っているか」を確かめるために、専門家へ相談したという声も目立ちました。以下では、実際にローンを選んだ共働き世帯のリアルな口コミを紹介します。

金利条件を最優先にペアローンを選択

住宅価格が上がる中で、少しでも良い金利条件を求めて複数の銀行を比較し、最終的にペアローンを選びました。

単独のときより、借入額を増やしやすく、希望エリアでマイホームを購入できたのは大きなメリットです。ただし、契約が2本になるため手数料や諸費用が想定より多くかかったのは誤算でした。

税制メリットを意識して共有名義に

二人とも正社員で安定した収入があるため、それぞれが住宅ローン控除を受けられる点が大きな魅力です。登記の持分を負担割合に合わせて設定し、贈与税のリスクも回避しました。

住宅ローンは長期契約になるため、節税効果を事前にシミュレーションして決めたことで安心感があります。

銀行担当者の提案で連帯債務型に決定

当初はペアローンを検討していましたが、銀行担当者から「諸費用を抑えたいなら連帯債務型が良い」と提案を受け、比較のうえで決めました。

返済が始まっても家計負担は想定内で、妻と協力しながら無理なく支払えています。専門的な説明を受けたことで、安心して契約に踏み切れました。

家計を分担しやすいペアローンを選択

共働きを前提に、返済を分担しやすいペアローンを選びました。それぞれの口座から自動引き落としにしており、家計管理が明確になったのが良かった点です。夫婦ともに団信に加入できるため、万が一の際もどちらか一方に負担が集中しません。

契約や手数料が二重になるデメリットはありますが、それ以上に安心感と公平性を重視しました。

専門家のアドバイスで最適な組み方を選べた

住宅ローンの仕組みが複雑で自分たちだけでは判断が難しく、FPに相談しました。収入や退職時期、教育費などを踏まえ「夫単独名義+妻の頭金負担」がリスクが少ないと助言を受けました。

専門家の視点でライフプラン全体を見てもらえたことが、大きな安心につながりました。今後も繰上げ返済や家計の見直しについて、定期的に相談していく予定です。

今回の口コミからは、夫婦の働き方や家計方針によって最適な選択が異なることが分かりました。

住宅ローン控除や団信の適用範囲など、制度面の違いを正しく理解した上で選ぶことが重要です。共働きの強みを活かしながら、無理のない返済計画を立てることが、将来の安心につながります。

井村FP

【現役FPからのコメント】

マネーキャリアでは、住宅ローンの仕組みや名義の決め方、返済計画までサポートしてくれるFPに無料で相談できます。

住宅ローンに関する不安や疑問がある方は、マネーキャリアの無料相談を活用し、プロの視点で将来の資金計画を見直してみてください。

>>住宅ローンはプロに!マネーキャリアで無料相談する

住宅ローン契約後、夫婦の家計管理にどのような変化がありましたか?

住宅ローンを契約した後、多くの共働き夫婦が「家計管理への意識が変わった」と回答しています。長期的な返済という責任を共有することで、家計を見直し、支出の透明化に取り組むきっかけになったという声が目立ちました。

住宅ローン契約を機に、家計を夫婦で一緒に運営する意識を持つことが大切です。以下では、ローン契約後に家計をどのように変化させたのか、共働き夫婦のリアルな声を紹介します。

ローン返済を機に共同口座を作った

以前はお互いに生活費を分担していましたが、支出の偏りが見えにくく、月末になると「どちらが多く払ったか」で揉めることもありました。

共同口座に変えてからは、毎月の給与の一部を一定額ずつ入金し、住宅ローンや光熱費、食費などをそこから支払うようにしました。

家計簿アプリで可視化したことで意識が変わった

これまでは感覚的にお金を使っていましたが、アプリ連携によって固定費と変動費のバランスが一目で分かるように。

特に食費や外食費の多さに気づき、自然と節約意識が芽生えました。数字で可視化することで無駄が明確になり、月末の焦りも軽減。夫婦で週に一度アプリを確認し、家計ミーティングをする習慣も定着しました。

ボーナスの使い道を「夫婦会議」で決定

以前はそれぞれ自由に使っていましたが、返済と貯蓄のバランスを取るため、ボーナスの半分を繰上げ返済、残りを教育費や旅行などに充てるルールを設定。

目的を明確にしたことでお金の使い方に計画性が生まれ、家計への安心感も高まりました。

お互いの支出スタイルを理解できるようになった

住宅ローンを契約してから、夫婦でお金の価値観について話す機会が増えました。

これまで気にしていなかった固定費の内容や日常の支出にも目を向けるようになり、意見がぶつかることもありましたが「必要な支出」と「見直せる支出」を共有することで無駄が減少しました。

FPに相談して支出の最適化を実現できた

住宅ローンを組んだ後、月々の支払いに不安を感じてFPに相談しました。家計全体を見直してもらうと、保険の重複や通信費の無駄など、改善できる点が多数判明しました。

FPの客観的なアドバイスを受けたことで、漠然としていた家計管理に明確な改善策が生まれ、家計への不安が大幅に軽減しました。

住宅ローンをきっかけに、家計管理を見直す夫婦は多く見られます。

今回の口コミからも分かるように、共同口座の導入や家計簿アプリの活用、ボーナスの使い道について話し合うなど、夫婦でお金と向き合う意識が高まっている様子がうかがえました。

井村FP

【現役FPからのコメント】

マネーキャリアでは、住宅ローン返済後の家計設計や支出の最適化を専門のFPに無料で相談できます。

経験豊富なFPが住宅ローン・教育費・保険・老後資金までサポートし、利用者に合わせたプランを提案します。家計に不安を感じたら、マネーキャリアの無料相談を活用し、プロの力で安心できる家計管理を目指しましょう。

\迷ったらココ!/

共働き夫婦の住宅ローン名義の決め方【ライフプラン別】

住宅を購入する際には、住宅ローンの名義を夫婦のどちらにするか、あるいは共有名義にするかが重要な検討ポイントです。名義の決め方ひとつで、借入可能額や税制優遇、将来のリスクが大きく変わります。

夫婦でローンを組む際の名義には複数の選択肢があり、それぞれ特徴や注意点が異なります。最適な形は、夫婦の働き方やライフプランによって変わるため、以下のようなライフプランを例に名義の決め方を解説します。

- 今後も共働きを続ける場合

- 片方が時短勤務や退職を予定している場合

- 将来的なトラブルを避けたい場合

それぞれのケースに応じた最適な住宅ローン名義の決め方と注意点を、以下で詳しく解説します。

今後も共働きを続ける場合

共働きを続ける予定なら、

ペアローン型や

連帯債務型ローンが有力な選択肢です。どちらも夫婦の合算収入で審査されるため、単独名義より高額な物件を購入しやすくなります。

ペアローンは夫婦それぞれが団信に加入でき、条件はあるものの双方が住宅ローン控除を受けられるのがメリットです。ただし、契約が2本になるため、諸費用負担が多くなる点に注意が必要です。

一方、連帯債務型は1契約で済み、費用を抑えつつ控除も受けられますが、団信の保障は主債務者のみとなるケースが一般的です。夫が主債務者、妻が連帯債務者の場合、妻の死亡時にはローン残高が免除されない点を理解しておきましょう。

井村FP

【現役FPからのコメント】

共働き前提で借入額を増やす場合、どちらかの収入が減少すると返済負担が急に重くなるリスクがあります。育休や転職、時短勤務などで一時的に収入が減るケースも想定されるため、無理のない返済計画を立てることが大切です。

収入が減っても返済を継続できるよう、生活費や貯蓄の余裕を確保し、万が一に備えたシミュレーションを行うことが重要です。

ペアローン型もしくは連帯債務型のいずれを選ぶ場合でも、現在だけでなく将来の働き方を見据えて慎重に判断しましょう。

片方が時短・退職する可能性がある場合

将来的にどちらかが時短勤務や退職する可能性がある場合は、

主な稼ぎ手の単独名義で契約するのが安全です。共働き時の合算収入を前提に借りすぎると、片方の収入が途絶えた際に返済負担が重くなり、家計を圧迫するおそれがあります。

単独名義であれば、安定した収入を基準に無理のない返済計画を立てやすく、ライフプランの変化にも柔軟に対応できます。

借入額を決める際は、世帯の手取り収入に対する返済負担率(年収に対する年間返済額の割合)を重視しましょう。審査上の目安は年収の30%程度ですが、実生活では手取りの25%以内に抑えるのが理想です※。

この範囲なら、片方の収入が減っても無理なく返済を続けられる可能性が高まります。

井村FP

【現役FPからのコメント】

出産や転職をきっかけに退職する場合は、住宅ローン控除にも注意が必要です。たとえば、妻が退職して所得税を納めなくなると、住宅ローン減税を受けられなくなり、想定していた節税効果が失われます。

そのため、将来的に収入が変動する見込みがある家庭では、当初から主な稼ぎ手の単独名義でローンを組み、借入額を抑えるのが安心です。

将来の収入減少を前提に、返済比率を25%以内に抑えた堅実な資金計画を立てることが重要です。

返済負担率

返済負担率

将来のトラブルを避けたい場合

共有名義で住宅ローンを組むと、夫婦それぞれが住宅ローン控除を受けられるメリットがありますが、名義や債務関係が複雑になり、

トラブルに発展するリスクもあります。

このようなトラブルを避けるためには、住宅ローンは夫または妻どちらかの単独名義にしておく方が安全です。単独名義であれば、ライフプランの変化にも柔軟に対応でき、離婚や相続の際も財産整理をスムーズに進められます。

一方で、共同名義や連帯債務で契約した場合、離婚後も返済義務が残る点に注意が必要です。たとえば、夫が主債務者で妻が連帯債務者の場合、離婚して別々に生活しても妻は返済から解放されず、責任を負い続けることになります。

井村FP

【現役FPからのアドバイス】

離婚が原因で共有名義の不動産を清算する場合は、残債を完済するか、売却して返済を終える必要があります。共有持分の分割は難しく、一方が他方の持分を買い取るか、物件を売却して代金を分けるのが一般的です。

相手の持分を買い取る資金がなければ、家を手放すケースも少なくありません。日本の年間離婚数は約18.4万件と高く※、将来のトラブルを避けたい場合は、最初から単独名義でローンを組む方が安心です。

単独名義なら、離婚時の売却や財産分与をスムーズに行えます。万が一を想定し、リスクを最小限に抑える名義設定を検討しましょう。

\相談は何度でも無料!/

【まとめ】共働き夫婦の住宅ローン名義は事前にFPに相談が安心

この記事では、共働き夫婦が住宅ローンの名義を決める際に押さえておきたいポイントを紹介しました。

夫婦それぞれの収入を活かせるペアローンや連帯債務型は、借入可能額や住宅ローン控除のメリットが大きいですが、収入減や離婚など将来の変化に弱い側面もあります。

名義をどうするか迷ったら、一人で悩まず無料のFP相談サービスを利用しましょう。

井村FP

【住宅ローン名義はマネーキャリアに相談】

マネーキャリアでは、住宅ローンに精通したFPに何度でも無料で相談できます。住宅ローンの名義選びはもちろん、借入額の目安や返済シミュレーション、保険・家計全体の見直しまで、総合的な視点で最適なプランを提案します。

住宅ローンの悩みを一人で抱えず、専門家の力を借りて安心できる資金計画をマネーキャリアのFPと一緒に立てましょう。

\迷ったらココ!/

返済負担率

返済負担率

住宅価格が上がる中で、少しでも良い金利条件を求めて複数の銀行を比較し、最終的にペアローンを選びました。

単独のときより、借入額を増やしやすく、希望エリアでマイホームを購入できたのは大きなメリットです。ただし、契約が2本になるため手数料や諸費用が想定より多くかかったのは誤算でした。