・おすすめのFP相談窓口はどこ?

・相談窓口を選ぶ際の注意点を知りたい

このように感じていませんか?

本記事では、現役FPの意見を基におすすめのFP相談窓口を9社解説します。また、失敗しないFP相談窓口の選び方、相談を先延ばしにしたことによる失敗例を解説します。

自分に合ったFP相談窓口を見つけて、お金に関する悩みを解決しましょう。

まずは、当サイト編集部おすすめのFP相談窓口3社は下記の通りです。

この記事の監修者 金子 賢司 フィナンシャルプランナー

東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。

以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はフィットネス。健康とお金、豊かなライフスタイルを実践・発信しています。 <保有資格>CFP

(注)保険の補償内容に関する記載以外の部分について監修を行っています。

>> 金子 賢司の詳細な経歴を見る

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 【後悔しないために】FP相談窓口の選び方

- 相談可能ジャンルを確認する

- FPの経歴・口コミが掲載されているか確認する

- 中立的な立場で提案してくれるか確認する

- 【無料編】おすすめのFP相談窓口6社を比較

- マネーキャリア

- ほけんのぜんぶ

- 保険見直しラボ

- ほけんの窓口

- マネードクター

- FPナビ

- 【有料編】おすすめのFP相談窓口3社を比較

- 【FP座談会】相談を1年遅らせると100万円の損?FPが見た「先延ばし」の代償

- 【住宅ローン編】0.1%の甘えと「年齢」の壁

- 【資産形成・教育費編】「10年」の差が家一軒分の格差に

- 【ライフプラン編】「なんとかなる」という幻想

- 【迷った時は】あなたにおすすめのFP相談窓口はどこ?診断チャート

- 【まとめ】無料でFP相談するなら「マネーキャリア」がおすすめ

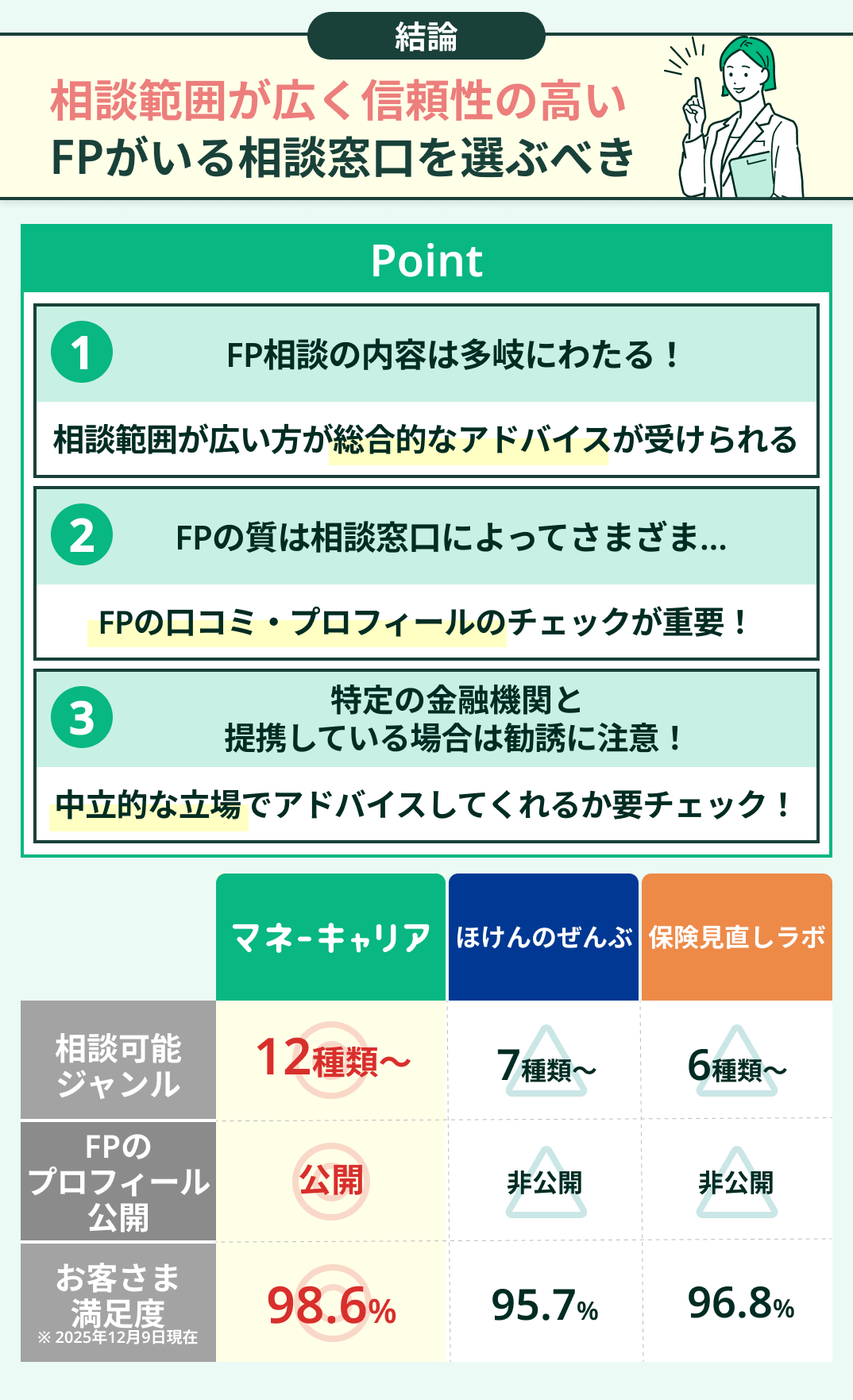

【後悔しないために】FP相談窓口の選び方

後悔のないマネープランを立てるためには、自分に合った相談窓口選びが欠かせません。

事前に以下のポイントをチェックすることで、信頼できる専門家をスムーズに見極められるようになり、将来の安心につながる有意義な相談が実現できるはずです。

下記では、FP相談窓口を選ぶ際のポイントを詳しく解説していきます。

- 相談可能ジャンルを確認する

- FPの経歴・口コミが掲載されているか確認する

- 中立的な立場で提案してくれるか確認する

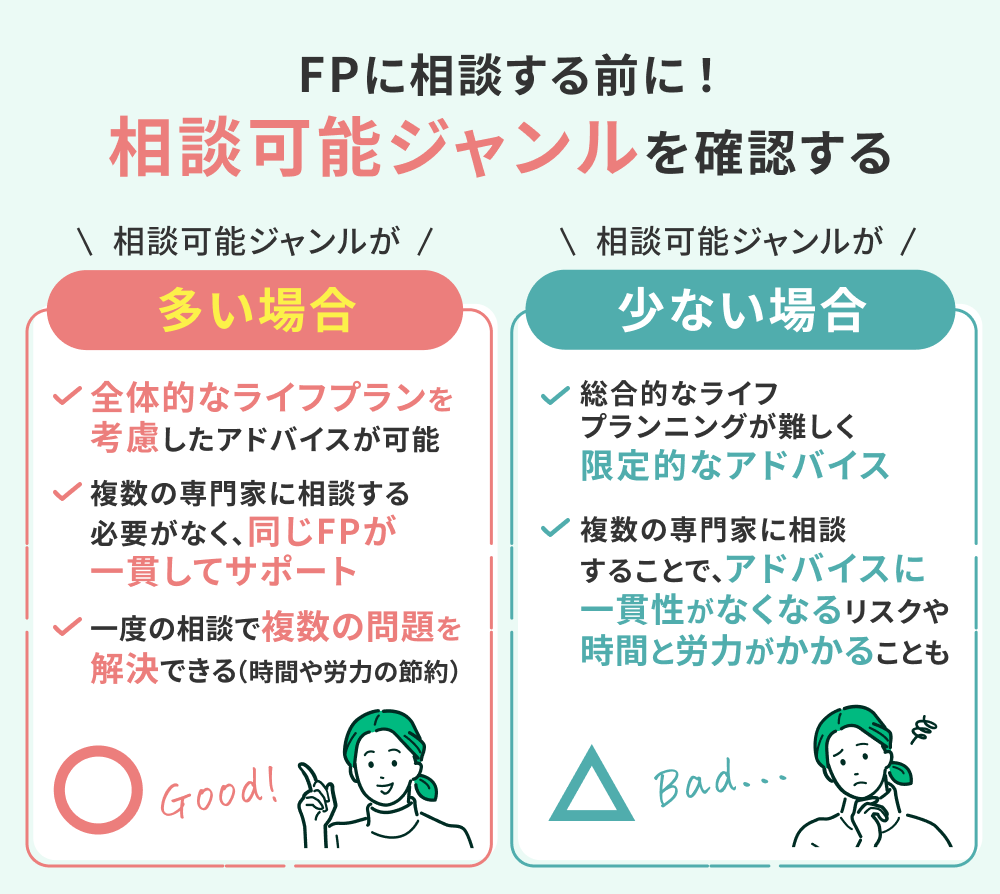

相談可能ジャンルを確認する

お金の問題は「住宅・保険・資産運用」などが密接に絡み合っており、単独で切り離して考えることはできません。特定分野のみの相談では、全体最適ができず根本解決にならないリスクがあります。

まずは自身の悩みが対象か確認し、その上で「相談可能ジャンルが多い」窓口を選びましょう。家計全体を俯瞰できるFPこそが、真の解決策を提示できます。

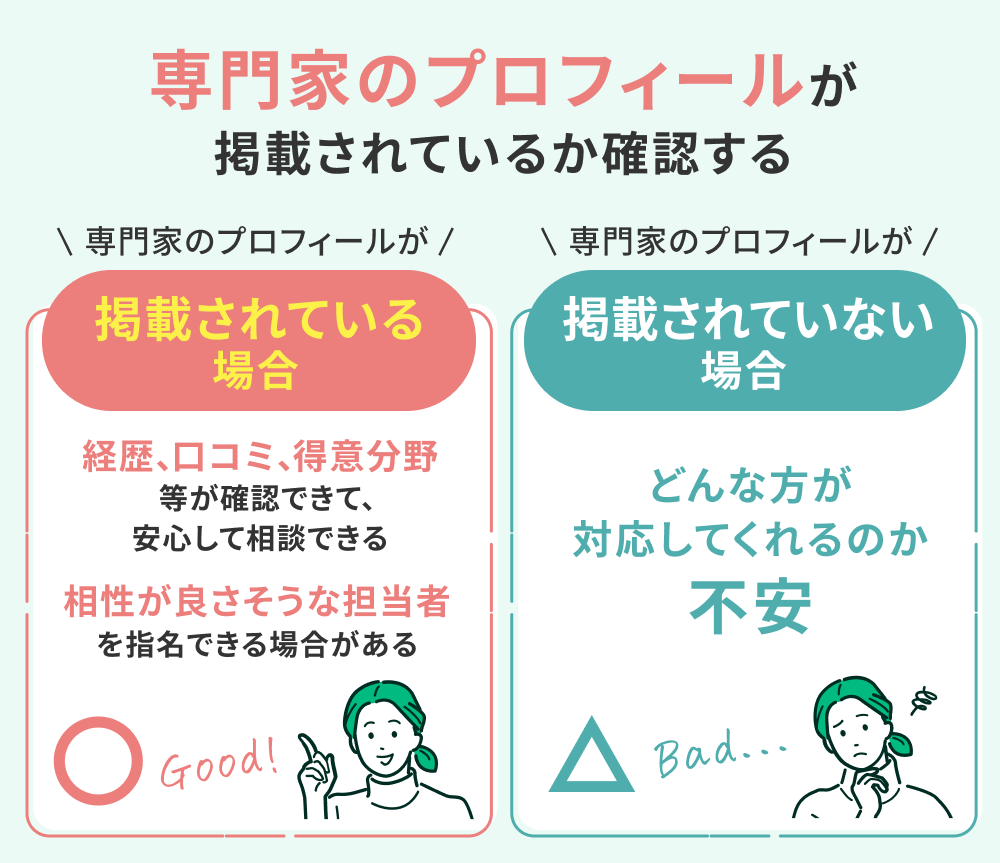

FPの経歴・口コミが掲載されているか確認する

相談の満足度を左右するのは、相談者の相談したい内容と担当FPの経歴や保有資格、得意分野とのマッチ度合いです。

例えば住宅ローンの相談なら、専門資格を持つプロを選ぶことで、より実効性の高い提案が期待できるでしょう。

実績や口コミといった客観的な信頼性も重要な判断材料です。納得のいく相談にするために、必ずプロフィールを精査しましょう。

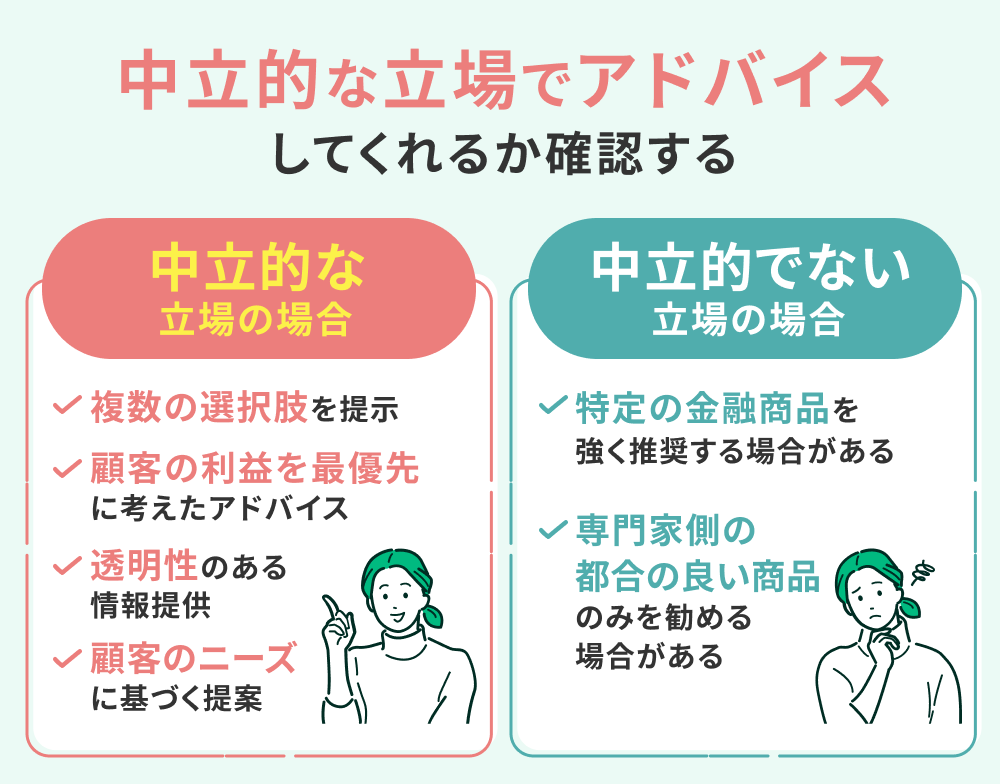

中立的な立場で提案してくれるか確認する

相談の質を決定づけるのは「中立性」です。特定の商品販売による手数料収入を主目的とする場合、提案にバイアスがかかり、本来選ぶべき最適解から遠ざかるリスクがあります。

特定の金融機関系列に属さず、幅広い選択肢からフラットに比較検討してくれるか。この「立ち位置」の確認こそが、後悔しない相談の第一歩です。

【無料編】おすすめのFP相談窓口6社を比較

| おすすめの FP相談窓口 | マネーキャリア | ほけんのぜんぶ | 保険見直しラボ | ほけんの窓口 | マネードクター | FPナビ |

|---|---|---|---|---|---|---|

| 相談料金 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 相談可能分野 | 12種類以上 | 7種類 | 6種類以上 | 10種類以上 | 13種類以上 | 8種類以上 |

| 相談員の数 | 3,500名 | 50名 | - | - | - | - |

| 取扱保険会社 | 50社以上 | 40社以上 | 37社 | 50社以上 | 41社 | 40社以上 |

| オンライン相談 | ○ | ○ | ○ | ○ | ○ | ○ |

| 訪問相談 | ○ | ○ | ○ | - | ○ | ○ |

| 店舗来店相談 | - | - | ○ | ○ | ○ | ○ |

| 対応エリア | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 |

| 予約方法 | インターネット 電話 LINE | インターネット 電話 LINE | インターネット 電話 | インターネット 電話 | インターネット 電話 | インターネット 電話 |

| 当日予約 | ○ | ○ | ○ | ○ | ○ | ○ |

| 詳細 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

| 公式サイト | マネーキャリア 公式サイト | ほけんのぜんぶ 公式サイト | 保険見直しラボ 公式サイト | ほけんの窓口 公式サイト | マネードクター 公式サイト | FPナビ 公式サイト |

※ 各FP相談窓口のランキングはこちらを基に決定しております。

マネーキャリア

マネーキャリアはお客さま満足度が98.6%と高く、多くの方から支持されているFP相談サービスです。

3,500名以上のFPの中から厳選された優秀なFPのみが在籍しており、専門家個人の経歴や得意な相談領域、口コミを確認できるため、面談前の安心感が高いと評判です。

ライフプラン、教育資金、家計相談、保険相談、資産形成、住宅ローンなど、お金に関することであれば何度でも無料で相談可能です。

マネーキャリアの概要

マネーキャリアの概要

他のFP相談に関する記事

他のFP相談に関する記事

ほけんのぜんぶ

✔ 自宅やカフェなど相談場所を指定できる

✔ 無料FP相談のキャンペーンが充実している

✔ 保険相談件数19万件以上の実績

ほけんのぜんぶは、自宅やカフェなど相談場所を指定でき、相談実績は40,000件以上です。結婚や出産など人生において大事なタイミングで相談される方が多く、そのような方々からの評判も良いです。

ほけんのぜんぶの概要

ほけんのぜんぶの概要

保険見直しラボ

✔ 経験豊富なベテランFPが担当

✔ 取扱保険会社数が37社以上

✔ 訪問型保険代理店の大手ならではの安心感

保険見直しラボは、お客様一人ひとりに最適な保険プランを提案する訪問型の保険相談サービスです。

最大の特長は、全員がFP資格を持つ経験豊富なコンサルタントが、ご自宅やカフェなど、ご希望の場所で丁寧に相談に乗ってくれる点です。

また、強引な勧誘を防ぐための「イエローカード制度」も導入しており、安心して相談できる体制が整っています。

ほけんの窓口

✔ 全国に700店舗以上を構える

✔ 取扱保険会社数が50社以上

✔ オンライン相談可能

ほけんの窓口は、テレビCM等の影響で知名度は申し分ありません。保険相談だけでなく、家計の相談や老後資金、住宅ローンなどをFPに相談することができます。

また店舗数が多いことも特徴の一つです。駅前や商業施設の中などに店舗を構えており、全国に700店舗以上も構えています。

対面で相談したいと考えている方は、ほけんの窓口は相談しやすいFP相談窓口の一つと言えます。

ほけんの窓口の概要

ほけんの窓口の概要

マネードクター

マネードクターは、無料のファイナンシャルプランナー(FP)相談を全国で提供しています。

家計の見直し、保険、住宅購入、老後資金、教育費、資産形成など、お金に関する幅広いお悩みに対応しており、お客さま一人ひとりのライフプランに合わせた最適な提案が可能です。

ご自宅、カフェ、マネードクターの拠点、オンラインなど、相談場所を自由に選べるため、ご自身の都合に合わせてご利用いただけます。

相談は何度でも無料で、お急ぎの場合は最短で翌日面談も可能です。

FPナビ

FPナビは、信頼できるファイナンシャルプランナー(FP)に無料で相談できるサービスです。

相談は回数制限なしで、何度でも無料で利用することができます。

相談内容に合わせて、FPの年齢や性別、得意分野など、ご希望に合う条件で検索できるので、あなたにぴったりのFPを見つけられます。

相談は、平日・土日祝日問わず午前10時から午後7時まで対応しており、ご希望の日時や場所(ご自宅、カフェ、FP事務所など)で、オンラインでも対面でも相談可能です。

【有料編】おすすめのFP相談窓口3社を比較

ここからは、おすすめの有料FP相談窓口を比較します。それぞれの有料FP相談窓口の特徴は下記のとおりです。

| おすすめの 有料FP相談窓口 | FPバンク | FP相談ネット | 家計アイデア 工房 |

|---|---|---|---|

| 相談料金 | 初回無料 (2回目以降有料) | 担当者による | 初回:3,000円 (以降は相談内容による) |

| 取扱保険会社 | 10社 | - | - |

| オンライン相談 | ○ | ○ | ○ |

| 訪問相談 | - | ○ | - |

| 店舗来店相談 | ○ | ○ | ○ |

| 対応エリア | 東京 | 全国 | 首都圏 名古屋 大阪 |

| 予約方法 | インターネット 電話 | インターネット 電話 | インターネット 電話 |

| 受付時間 | 24時間 電話:10:00~18:30 (火・水除く) | 24時間 電話:9:00~18:00 (平日のみ) | 24時間 電話:10:00~17:00 (平日のみ) |

| 当日予約 | - | - | - |

| 公式サイト | FPバンク 公式サイト | FP相談ねっと 公式サイト | 家計アイデア工房 公式サイト |

なお、有料FP相談費用の相場は下記の通りです。

- 1時間3,000円~20,000円:家計相談や保険相談の短い相談

- 年間10,000円~100,000円:資産運用や家計管理の顧問契約

- 5,000円~30,000円/回:ライフプランニングの作成

有料の相談窓口のデメリットは、基本的に対面相談になるため、店舗に出向く必要があることです。しかし、オンライン相談が可能なFP相談窓口も増えているため相談しやすくなっています。

独立系FPについては以下の記事で詳しく解説しているので、気になる方は以下の記事をご覧ください。

【FP座談会】相談を1年遅らせると100万円の損?FPが見た「先延ばし」の代償

「お金のこと、ちゃんと考えなきゃ…」 そう思いつつ、日々の忙しさに追われて「また今度でいいや」と後回しにしていませんか?

実は、私たちFPが相談の現場で最も多く耳にする言葉は、「ありがとう」以上に「もっと早く来ればよかった」という後悔の声なのです。

「知らなかった」「動かなかった」。たったそれだけの理由で、本来手元に残るはずだった数百万円もの資産を失ってしまう…。

そんな悲しい結末を防ぐために、今回は2名の現役女性FPに「相談を先延ばしにしたことによる衝撃の失敗例」を、座談会形式で本音で語ってもらいました。

奥山FPの経歴はこちら▼

奥山FPの経歴はこちら▼

加藤FPの経歴はこちら▼

加藤FPの経歴はこちら▼

【住宅ローン編】0.1%の甘えと「年齢」の壁

「たかが0.1%の金利差でしょ?」その油断が、後にとんでもない金額の差となって家計を襲います。

さらに住宅ローンには、金利だけでなく「年齢」という絶対的なタイムリミットも存在することをご存知でしょうか?

まずは、人生最大の固定費である「住宅ローンの落とし穴」から見ていきましょう。

奥山FP:加藤さん、ズバリ聞くけど、相談を先延ばしにして一番「痛手」を負うジャンルは何だと思う?

加藤FP:金額の大きさで言えば、間違いなく「住宅ローン」ですね。 特に「借り換え」を検討している人は、1ヶ月遅れるだけで致命傷になりかねません。

奥山FP:その通り。例えばローン残高3,000万円で、借り換えによって金利が0.5%下がるとする。 これ、面倒くさがって手続きを1年放置するだけで、約14万円以上の利息を無駄に払うことになります。

加藤FP:14万円…。家族で高級旅館に泊まってもお釣りが来ますね。あと怖いのが「団信(保険)」の年齢制限ですよね。「40歳」や「45歳」の誕生に1日でも遅れると、ガン団信などの条件が一気に悪くなるケース…。

奥山FP:そう。「誕生日が来てから相談に来た人」を見ると、本当に悔しい気持ちになるよ。 住宅ローンに関しては、「思い立った日」が「一番損しない日」だと肝に銘じてほしいですね。

【資産形成・教育費編】「10年」の差が家一軒分の格差に

資産形成において、最強の味方は「知識」ではなく「時間」です。

「給料が上がってから始めよう…」と先送りにしているその数年間で、実は高級車や家が一軒買えるほどの資産格差が生まれていることをご存知でしょうか?

ここでは、残酷なまでの「複利の真実」と「教育費の準備」について解説します。

加藤FP:「資産形成(NISAなど)」や「教育費」も、時間の価値は絶大です。よく20代や30代で「給料が上がってから始めます」という方がいますが、あれは本当にもったいない!

奥山FP:複利効果を捨てているようなものだからね。

加藤FP:はい。例えば月3万円を年利5%で運用する場合、「今すぐ始める」のと「10年後に始める」のでは、65歳時点での資産差がどれくらいになると思います?

奥山FP:元本の差(360万円)以上に開くわよね。

加藤FP:答えは、約1,300万円の差です。スタートが10年遅れるだけで、老後に受け取れるお金が「家一軒分」減っちゃうんです。

奥山FP:1,300万か…。教育費も同じよね。子どもが0歳で相談に来れば、児童手当を運用に回すだけで大学費用が作れるけど、15歳で相談に来られても「教育ローン(借金)」くらいしか打つ手がない。

加藤FP:そうなんです。「もっと早く知りたかった」と泣くママさんたちを、これ以上見たくない。だからこそ、お子さんが小さいうちに一度だけでいいから相談に来てほしいんです。

【ライフプラン編】「なんとかなる」という幻想

「自分は普通に暮らしているから大丈夫」「退職金もあるし、きっとなんとかなる」。そう信じていたのに、いざシミュレーションをしてみると老後破産寸前だった…。

そんなケースは決して珍しくありません。 待ち受ける「見えない崖」を回避するために必須となる、ライフプランの重要性について本音で語ります。

奥山FP:結局、多くの人は「自分は平均的だから大丈夫」「なんとかなる」と思ってるのよね。でも、実際にライフプラン表(将来の収支シミュレーション)を作ってみると、「55歳で貯金が底をつく」という結果が出て青ざめる人が後を絶たないわ。

加藤FP:「見えない恐怖」ですよね。でも奥山さん、逆に言えば「今その未来が見えたこと」が最大の救いじゃないですか?

奥山FP:まさにその通り! 30代・40代でその事実に気づけば、月1〜2万円の節約や固定費見直しで十分に軌道修正できるわ。FP相談は、未来の破綻リスクを回避するための「予防接種」みたいなものなのよ。

加藤FP:病気になってから(お金が尽きてから)では、私たちプロでも治せませんもんね。

奥山FP:そう。「相談に行く」という行動を1日早めるだけで、数百万の損失を防ぎ、未来の安心を買うことができる。 これほどコスパの良い投資はないと、FP歴10年の私が保証するわ。

加藤FP:少し厳しい話もしましたが、私たちが伝えたいのは「今日が一番お得ですよ」ということです。 怒ったりしませんから、部屋の片付けをする感覚で、気軽にレシートを持ってきてくださいね(笑)。

奥山FP:1年後に「あの時やっておけば…」と後悔するか、 「あの時動いたおかげで資産が増えた」と笑えるか。 あなたのスマホから予約ボタンを押す、その数秒の行動が分岐点です。

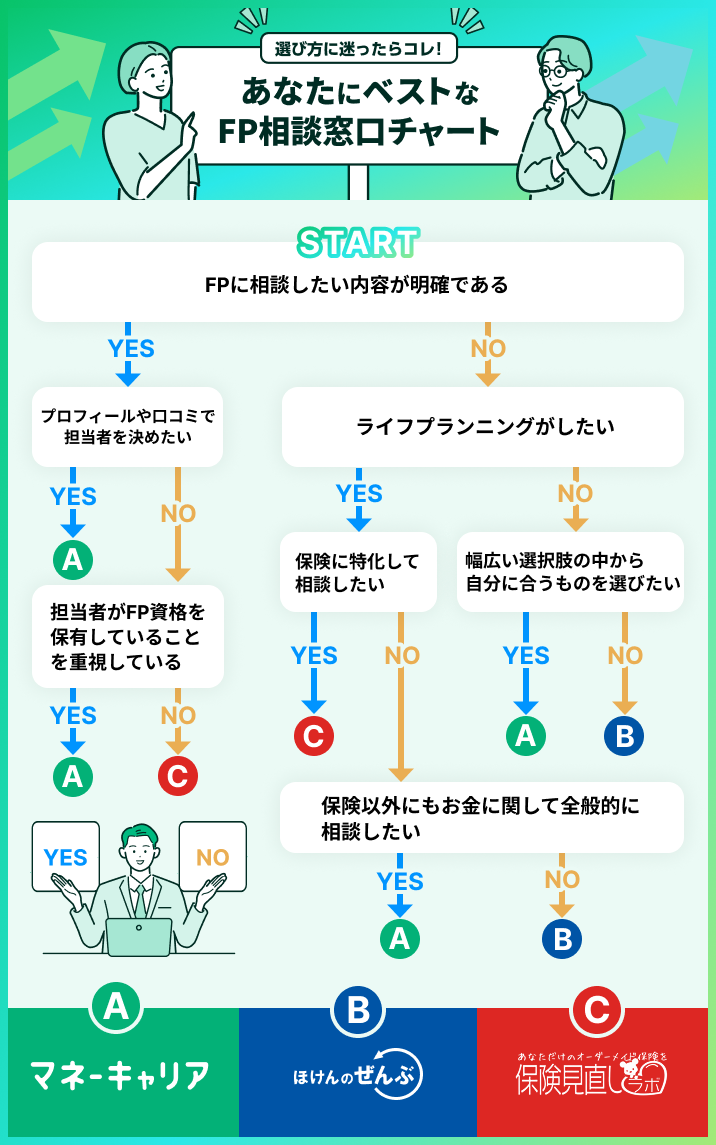

【迷った時は】あなたにおすすめのFP相談窓口はどこ?診断チャート

FP相談窓口が多く、どこを選べばいいか迷う方は少なくありません。そこで、あなたの悩みや相談目的に合った最適な窓口を簡単に見つけられる診断チャートを用意しました。

相談内容・重視したいポイントに沿って進むだけで、自分に最適なFP相談サービスがわかります。

【まとめ】無料でFP相談するなら「マネーキャリア」がおすすめ

お金の悩みは、時間が経つほど解決の選択肢が狭まってしまうものです。

「どの窓口が良いか決めきれない」という方は、まずはリスクのない無料相談から始めてみてはいかがでしょうか。

都道府県別におすすめのFP相談窓口

都道府県別におすすめのFP相談窓口

| 気になるポイント | 当てはまる方はこの記事をチェック! |

|---|---|

| FP相談窓口のランキング | おすすめFP相談窓口6社!人気の無料窓口を紹介 |

| FP相談の特典 | FP相談のキャンペーン・特典情報 |

| FP相談とは | FP相談とは?メリット・デメリットは? |

| FP相談の注意点 | |

| FP相談はなぜ無料 | FPの無料相談はなぜ無料?勧誘される? |

| FP相談の持ち物 | FPに相談できる内容とは?準備するものは? |

| FP相談の料金 | FP相談の料金費用相場は? |

| おすすめの独立系FP | 独立系FPのおすすめ人気ランキング |

| FP 保険相談 | FPに保険相談するならどこがおすすめ? |

| FP 家計相談 | 家計のFP相談ではどんなことが相談できる? |

| FP相談 銀行 | 銀行のFP相談ではどんなことが相談できる? |

| マネーキャリアの口コミ | マネーキャリアの口コミ・評判・体験談を紹介 |

| ほけんのぜんぶの口コミ | ほけんのぜんぶの口コミ・評判・体験談を紹介 |

| ほけんの窓口の口コミ | ほけんの窓口の口コミ・評判・体験談を紹介 |

| マネーフォワードの口コミ | マネーフォワードの口コミ・評判・体験談を紹介 |

※ 監修者「金子 賢司」FPには、「【後悔しないために】FP相談窓口の選び方」を監修いただいております。

✔ FP相談満足度98.6%

✔ FP・保険相談件数が100,000件以上

✔ 相談可能ジャンルが12種類以上

✔ 取扱保険会社数50社以上

✔ 3,500人以上のFPや専門家が在籍

✔ 専門家個人の経歴や口コミを確認できる