この記事の監修者 谷川 昌平 フィナンシャルプランナー

株式会社Wizleap 代表取締役。東京大学経済学部で金融を学び、金融分野における情報の非対称性を解消すべく、マネーキャリアの編集活動を行う。ファイナンシャルプランナー、証券外務員を取得。メディア実績:<テレビ出演>テレビ東京-テレ東「WBS」・テレビ朝日「林修の今知りたいでしょ!」

>> 谷川 昌平の詳細な経歴を見る

この記事の目次

- 個人年金の贈与税はいくらから課税されるのか一覧表で解説

- 個人年金への贈与税を回避する方法とは

- 個人年金の年間受け取り額を110万円以下にする

- 個人年金と契約者と受取人を同じにする

- 個人年金の贈与税を回避した方が良い理由

- 個人年金への贈与税を回避する際の注意点

- 年金を一括で受けとる際には一時所得が課税される

- 年金を毎年受けとる際には雑所得が課税される。

- 収入のない専業主婦が契約者の場合も贈与税が発生するので注意

- 受け取り方でどのくらい課税額が変化するのかシミュレーションで解説

- 契約者と受取人が同一で所得税がかかる場合

- 契約者と受取人が異なり贈与税が発生する場合

- 個人年金の贈与税無申告はバレるので注意!ペナルティも解説

- バレたら罰金のペナルティがあり

- 贈与税の課税額を減らすなら非課税制度の利用がおすすめ

- 贈与税やそのほか個人年金受取時の相談はマネーキャリアへ!

個人年金の贈与税はいくらから課税されるのか一覧表で解説

個人年金に関する贈与税は、年間110万円を超える金額を受け取ると課税対象になります。

なぜなら、基本的には年間110万円までは基礎控除内で贈与税をかけずに資産の受け渡しが可能だからです。

以下の表は、110万円の基礎控除を超えたのちにかかる贈与税の税率と控除額をまとめたものです。

| 基礎控除後の課税価格

(贈与額から110万円を差し引いた金額) | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ー |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1000万円以下 | 40% | 125万円 |

| 1500万円以下 | 45% | 175万円 |

| 3000万円以下 | 50% | 250万円 |

| 3000万円超 | 55% | 400万円 |

※参照:贈与税の計算と税率|国税庁

贈与税を回避するためにも、計画的な贈与を行うことがおすすめです。

個人年金への贈与税を回避する方法とは

贈与税を回避するには、契約方法や受け取り方を工夫する必要があります。

以下の2つの方法を押さえることで、個人年金にかかる贈与税の発生を避けることが可能です。

- 個人年金の年間受け取り額を110万円以下にする

- 個人年金の契約者と受取人を同じにする

これらの方法を実践することで、贈与とみなされるリスクを回避し、不要な税負担を避けることができます。

ここからは、それぞれの方法について具体的に解説しますので、贈与税を抑えたい方はぜひ参考にしてください。

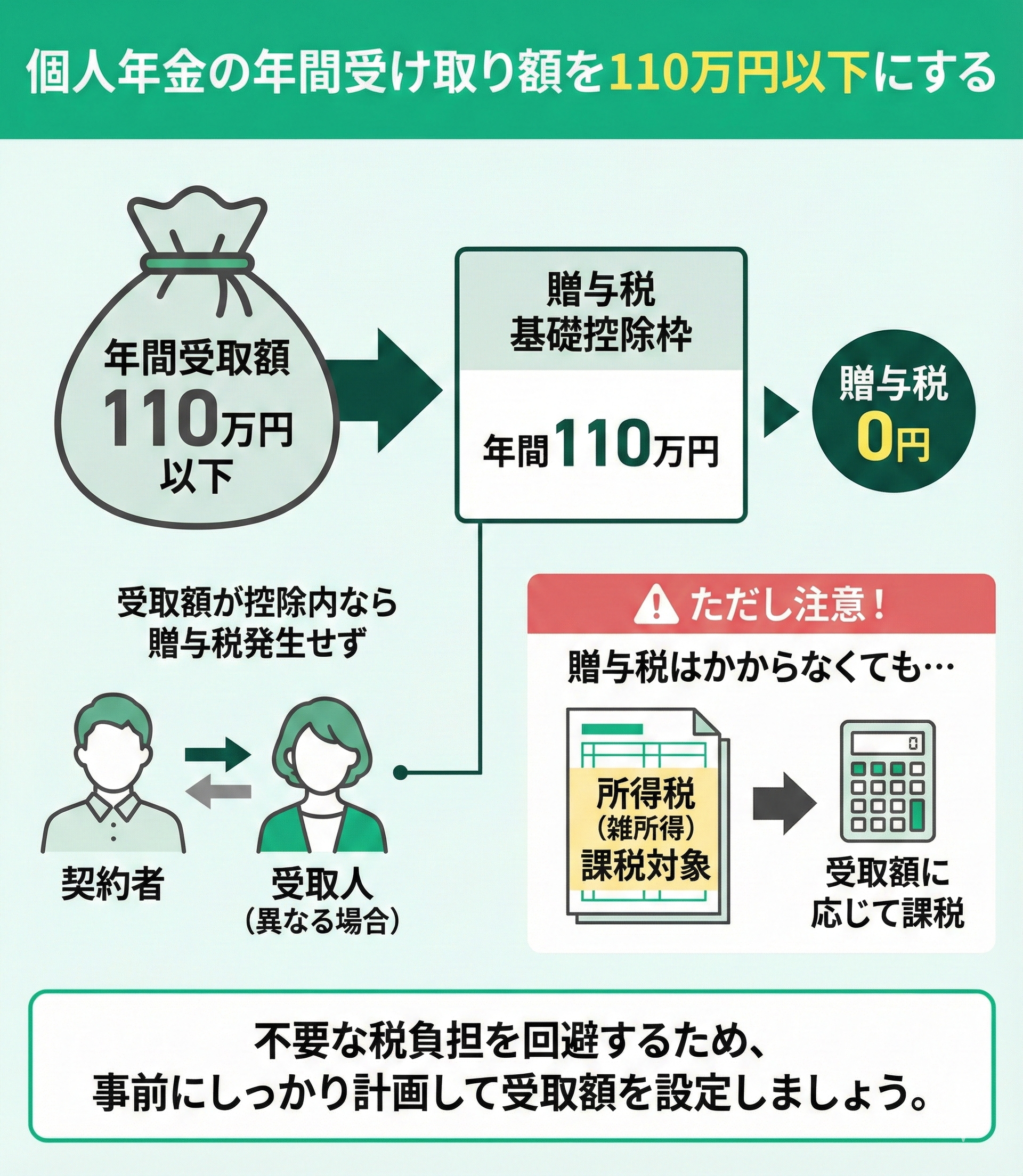

個人年金の年間受け取り額を110万円以下にする

年間の受取額を110万円以下に抑えれば、贈与税の課税を回避できます。

贈与税には年間110万円の基礎控除があり、これを超えない限り課税対象にはなりません。

個人年金で契約者と受取人が異なる場合でも、受取額が控除内であれば贈与税は発生しません。

ただし、贈与税がかからなくても、年金受取額に応じて所得税(雑所得)が課税される点には注意が必要です。

不要な税負担を避けるためにも、年金受取額は事前にしっかりと計画を立てて設定しましょう。

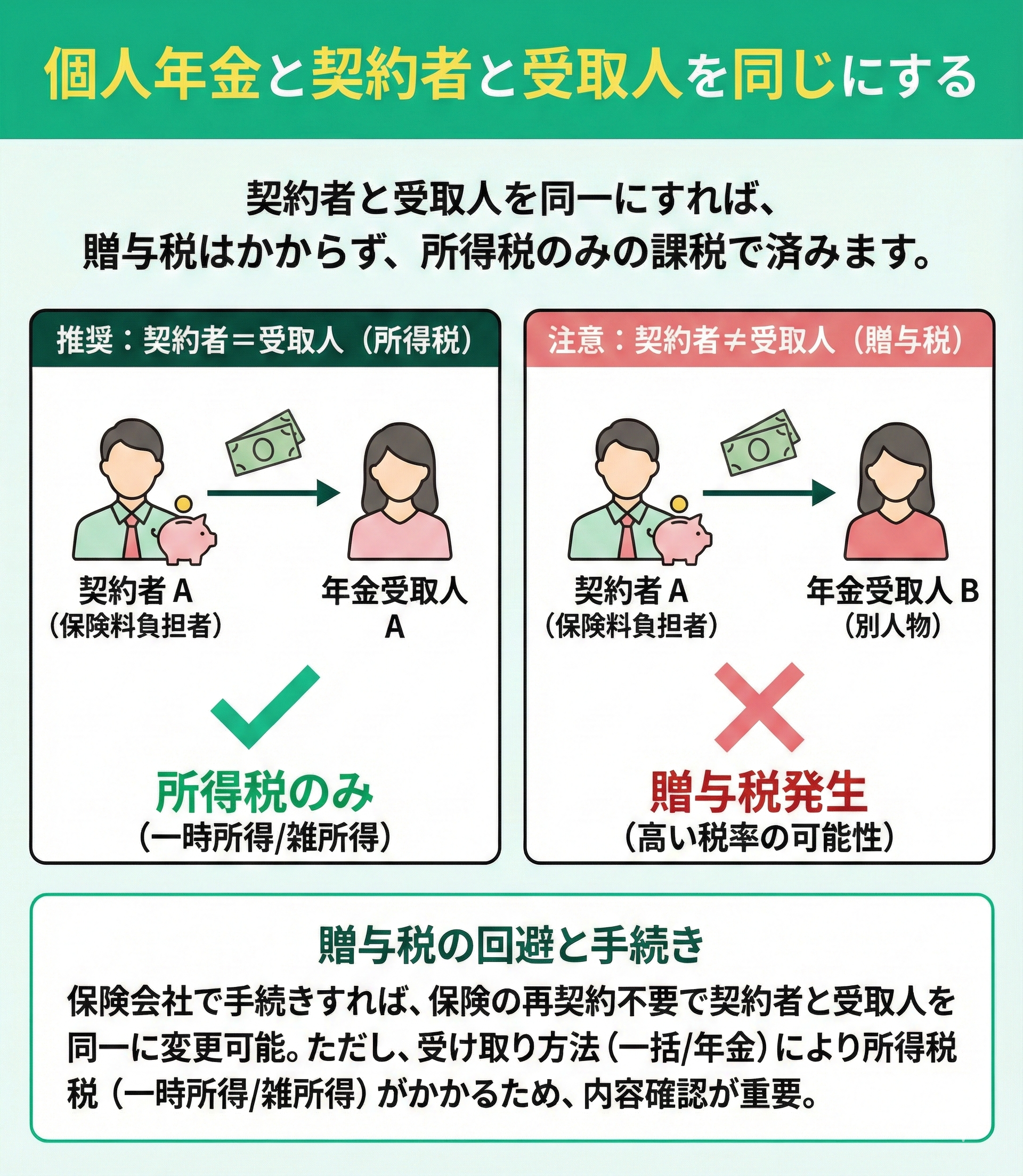

個人年金と契約者と受取人を同じにする

契約者と受取人を同一にすれば、贈与税はかからず、所得税のみの課税で済みます。

| 保険料の負担者 | 被保険者 | 保険金受取人

(納税者) | 課税関係 |

|---|---|---|---|

| A | B | A | 所得税 一括で受けとる際には一時所得 毎年年金で受けとる際には雑所得 |

| B | B | A | 相続税 |

| C | B | A | 贈与税 |

贈与税が発生するのは、契約者(保険料を支払う人)と受取人(年金を受け取る人)が異なる場合です。

このような契約では、年金受取額が「贈与」とみなされ、所得税よりも高い贈与税が課される可能性があります。

そのため、契約者と受取人を同じ人物に変更することで、贈与税の回避が可能です。

この変更は、保険の再契約をしなくても、保険会社で手続きすることで対応できます。

ただし、年金の受け取り方法に応じて「一時所得」または「雑所得」として所得税がかかるため、契約内容を確認しながら慎重に進める必要があります。

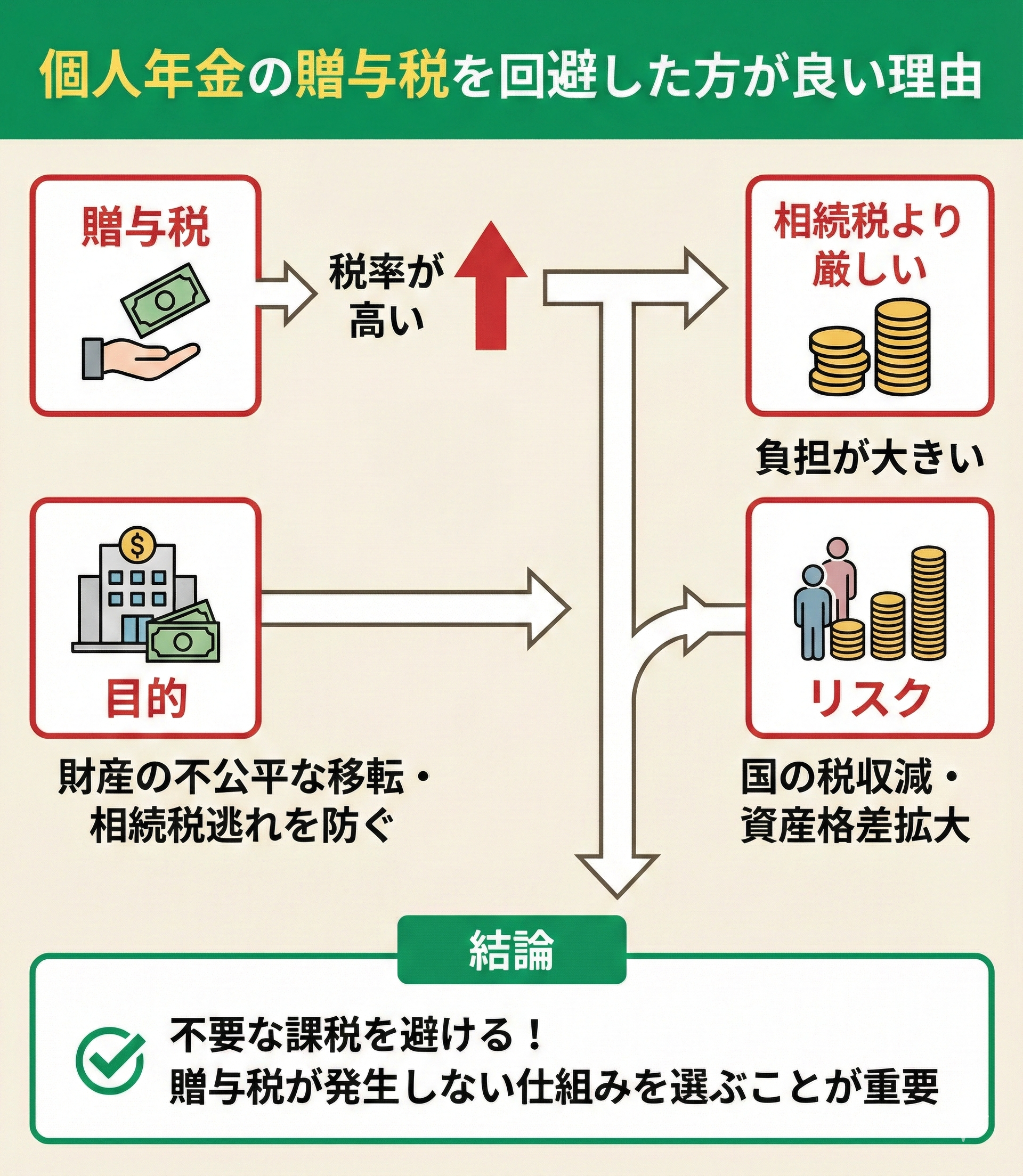

個人年金の贈与税を回避した方が良い理由

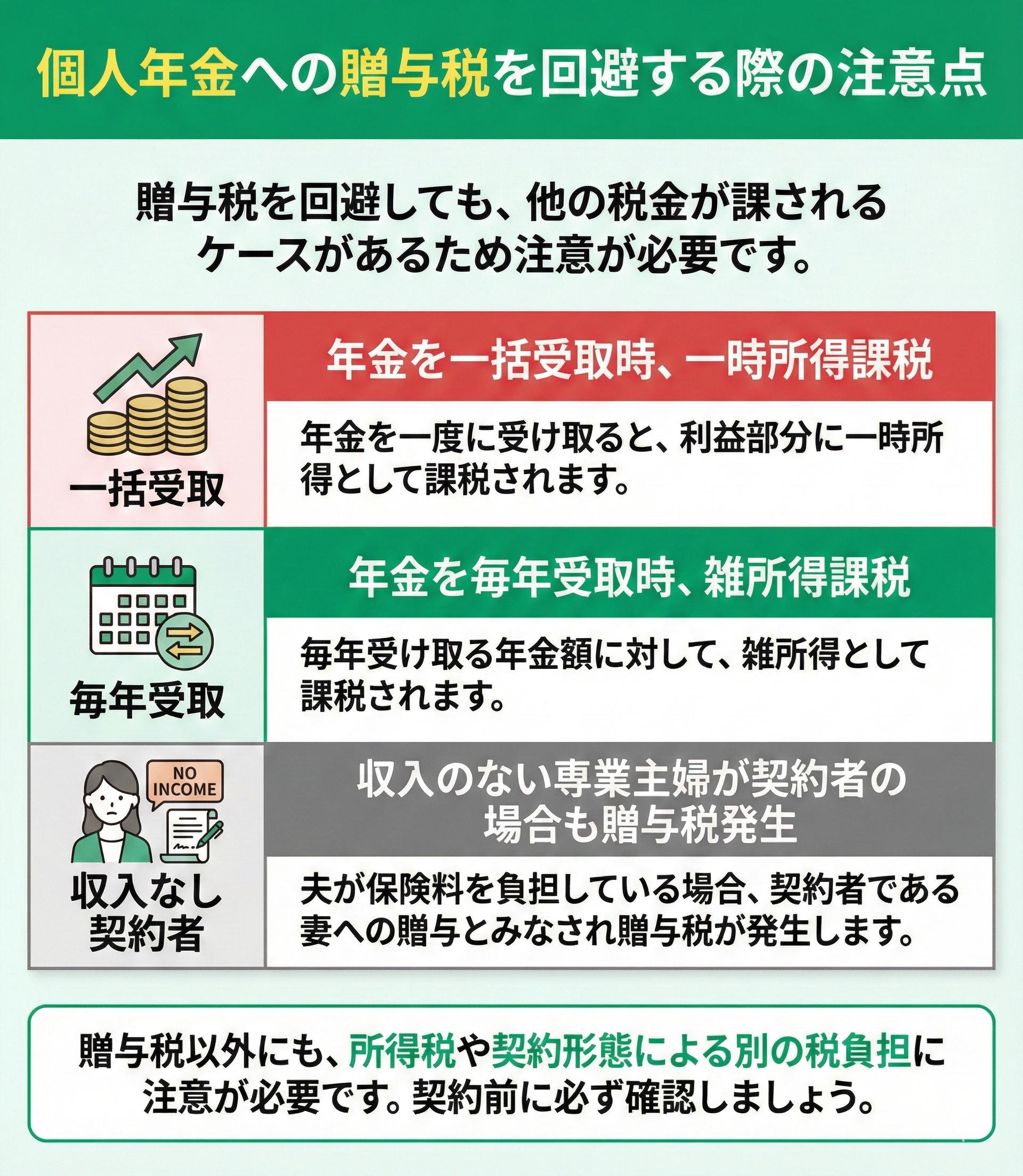

個人年金への贈与税を回避する際の注意点

贈与税を回避しても、他の税金が課されるケースがあるため注意が必要です。

以下の3つのポイントは、贈与税を避けられた場合でも別の課税リスクが発生する可能性があるため、必ず確認しておきましょう。

- 年金を一括で受けとる際には一時所得が課税される

- 年金を毎年受けとる際には雑所得が課税される

- 収入のない専業主婦が契約者の場合も贈与税が発生するので注意

贈与税を回避できたとしても、所得税や契約形態によって別の税負担が生じるケースがあります。

ここからは、それぞれの注意点を詳しく解説するので、契約前の検討材料として役立ててください。

年金を一括で受けとる際には一時所得が課税される

個人年金を一括で受け取る際、契約者と受取人が同一であれば、その利益は所得税上の「一時所得」として扱われます。

一時所得には大きなメリットがあります。それは、利益から「特別控除額(最大50万円)」を差し引けるだけでなく、その残額をさらに「2分の1」にしてから税額計算ができる点です。つまり、年金形式(雑所得)で受け取る場合に比べて、課税対象となる金額を大幅に圧縮できる可能性があるのです。

具体的な計算の流れは以下の通りです。

- 受取総額(解約返戻金など)から、これまで支払った保険料を引く(=利益)

- その利益から、特別控除額50万円を引く

- 残った金額を半分にする(=課税対象額)

例えば、「受取額600万円・払込保険料540万円」のケースで見てみましょう。

本来の利益は60万円ですが、そこから特別控除50万円を引くと残りは10万円。さらにその半額である「5万円」だけが所得税の課税対象となります。もちろん、利益が50万円以下であれば税金は一切かかりません。

「一括」か「年金」か、どちらが手取り額を最大化できるかは、他の所得状況によっても異なります。損をしない選択をするためにも、受給前にぜひ一度FPや税理士へご相談ください。

年金を毎年受けとる際には雑所得が課税される。

個人年金保険を「契約者=受取人」という形で毎年受け取る場合、その年金は公的年金等以外の「雑所得」として扱われ、所得税および住民税の課税対象となります。

ただし、受け取った年金全額に税金がかかるわけではありません。課税対象となるのは、受け取った年金額から「必要経費(支払った保険料相当額)」を差し引いた「利益部分」のみです。

具体的な税額計算の流れを、以下のモデルケースで見てみましょう。

- 受取年金額(年額): 100万円

- 払込保険料総額: 700万円

- 受取期間: 10年(総支給見込額:1,000万円)

この場合、必要経費は「その年に受け取った年金に対応する保険料(元本)」として算出します。

計算式は「年金額 ×(払込保険料総額 ÷ 年金総支給見込額)」となり、この例では以下のようになります。

必要経費: 100万円 ×(700万円 ÷ 1,000万円)= 70万円

雑所得(課税対象): 100万円 - 70万円 = 30万円

つまり、受け取った100万円のうち70万円は「元本が戻ってきただけ」なので非課税となり、運用で増えた利益にあたる「30万円」に対してのみ税金がかかる仕組みです。

注意点として、計算した雑所得(利益部分)が年間25万円以上になる場合、保険会社から年金が振り込まれる際に一律10.21%(復興特別所得税含む)が源泉徴収されます。

しかし、これはあくまで概算での前払いに過ぎません。他の所得との合算や各種控除の適用によって最終的な税額は変わるため、原則として確定申告を行い、払いすぎた税金の還付請求や不足分の精算をする必要があります。

収入のない専業主婦が契約者の場合も贈与税が発生するので注意

収入のない専業主婦の方が契約者となる個人年金保険では、「誰が保険料を支払っているか」という実態が非常に重要です。

なぜなら税務上では、保険証券上の契約者名義にかかわらず、「実際に保険料を負担した人」が真の契約者とみなされるからです。

例えば、妻を契約者・被保険者・年金受取人とする契約であっても、保険料が夫の口座から引き落とされていれば、それは「夫の財産」で積み立てたものと判断されます。この状態で年金の受け取りが始まると、夫が積み立てた権利を妻が受け取ることになるため、「夫から妻への贈与」とみなされ、年金受給権の評価額に対して贈与税が課せられるリスクがあります。

さらに、受け取り2年目以降の年金についても、妻の「雑所得」として所得税の課税対象となってしまいます。

こうした意図しない課税を防ぐためには、資金の流れを明確にしておく必要があります。具体的には、夫から妻へ生活費とは別に保険料相当額を渡し、妻自身の口座から保険料を支払う形にします。その際、毎年「贈与契約書」を作成し、口座振込で履歴を残すなど、贈与の事実を客観的に証明できる状態にしておくことが重要です。

受け取り方でどのくらい課税額が変化するのかシミュレーションで解説

個人年金の契約形態によって、贈与税と所得税で課税額に大きな差が出る可能性があります。

同じ保険料・契約内容でも課税額がどう変わるかを、以下の2パターンで見てみましょう。

- 契約者と受取人が同一で所得税がかかる場合

- 契約者と受取人が異なり贈与税が発生する場合

それぞれのケースで、課税対象や税額にどの程度の違いが出るのかを具体的なシミュレーションを用いて解説します。

税負担を正しく把握するためにも、自身の契約形態がどちらに当てはまるか確認しておきましょう。

契約者と受取人が同一で所得税がかかる場合

個人年金保険で契約者と受取人が同一の場合の所得税を計算していきます。

個人年金保険に加入することで資産が増えたら収入とみなされるため、公的年金など以外の雑所得として所得税の課税対象となります。年金受けとりではなく「一括」で受けとる場合は、所得税(一時所得)の対象となります。

【保険内容】

1年間の年金額=100万円(受けとり期間10年間)

払込保険料=1年間で24万円(払いこみ期間30年間)

【計算】

払込保険料の総額=24万円(払いこみ保険料)×30年間(払いこみ期間)=720万円

年金の総支給見込み額(※)=100万円(1年間の年金額)×10年間(受けとり期間)

=1,000万円

必要経費=100万円(その年の年金受けとり額)×720万円(払込保険料の総額)÷1000万円(年金の総支給見込み額)=72万円

※確定年金の場合「年金年額×支給期間」で計算

【結果】

雑所得の課税価格=100万円(総収入金額)-72万円(必要経費)=28万円

つまり、このケースの所得税の対象となる金額は28万円です。

契約者と受取人が異なり贈与税が発生する場合

個人年金保険で契約者と受取人が異なり、贈与税が発生する場合の計算をしていきます。

契約者と受取人が異なる場合は、年金を受けとる権利である、年金受給権が契約者から受取人に贈与されたものとみなされます。そのため、年金の受けとりが始まった1年目に受取人に対して贈与税がかかります。加えて、贈与された後に増えた資産は受取人本人の収入とみなされるため、2年目からは所得税(雑所得)がかかります。ただし、贈与税を支払った部分は課税対象にならないように計算するため、雑所得の金額は契約者と受取人が同一の場合と比べると低くなるのが一般的です。

【保険内容】

年金受給権の評価額:今回は仮に700万円と設定します。(下記参照)

次のいずれか多い額が年金受給権の評価額(年金の権利評価額)です。

- 解約返戻金の額

- 年金に代えて一時金の給付を受けられる場合は一時金の金額

- 予定利率等をもとに算出した金額(予定利率とは、生命保険の保険料の計算等に用いられる基礎率の1つ)

つまり、将来受けとる予定の年金総額ではなく、現在価値を評価額として課税の対象にします。

【計算】

贈与税の課税価格=700万円(年金受給権の評価額)-110万円(基礎控除)=590万円

贈与税(※)=590万円(課税価格)×30%(税率)-65万円(控除額)=112万円

【結果】

上記の事例では、贈与税で112万円の納税が必要です。(国税庁ホームページ参照)

110万円の基礎控除を超える贈与は、贈与額が上がるにつれて税率も高くなる(10~55%)ので、年金受給権の評価額が高くなりそうなときは注意しましょう。さらに、2年目以降は雑所得として所得税が発生する可能性があります。

ただし贈与された年金の場合は、すでに税金を支払っている部分は課税対象とならないため、負担は多くないものと想定されます。個人年金とそのほかの所得を合わせた金額が基礎控除額(たとえば合計所得金額2400万円以下=48万円)よりも低ければ所得税は発生しないので税金支払いを回避できます。

個人年金の贈与税無申告はバレるので注意!ペナルティも解説

贈与税を申告せずに放置すると、税務署に把握され、重いペナルティが課される可能性があります。

保険会社は、一定額以上の年金や保険金を支払った際に「支払調書」を税務署に提出する義務があります。

たとえば、20万円以上の年金や100万円を超える解約返戻金などが対象です。

この調書には、契約者・受取人の氏名や住所、契約内容、変更履歴まで詳細に記載され、税務署は課税の有無を容易に確認できます。

無申告や虚偽申告が発覚した場合は、追徴課税や加算税、延滞税といった厳しい処分が科されることも。

税務リスクを避けるためにも、贈与税が発生する可能性がある場合は、必ず確定申告を行いましょう。

バレたら罰金のペナルティがあり

相続税を回避したのがバレた場合の、各種の罰金をみていきます。

無申告加算税

本来の申告期限までに申告しなかった場合に適用される税金です。50万円までが15%、50万円を超える部分に対し20%の割合で加算されます。

過少申告加算税

期限内の申告ではあっても、申告の額が少なかった場合に適用される税金で、修正の申告を自主的にした場合はかかりません。税務署から通知があってから申告した場合は10%、一定額以上の場合は15%が加算されます。

延滞税

本来の納付期限に納付を完了していない場合、法定納付期限の翌日から完納するまでの日数に応じ加算されます。納付期限の翌日から2か月以内の遅延の場合と2か月を超えた遅延の場合では、税率が約6%変わります。

重加算税

書類を偽造するといった不正行為や、税務署から送付されたおたずねに対して虚偽の回答をして申告を逃れようとした場合など、悪質な場合に適用される税金です。罰金の中で最も重い罰則であり、最高50%の税率が適用されます。

以上のような税金が課せられる可能性があるため、贈与税の申告を怠らずに正確に行うことがとても重要です。

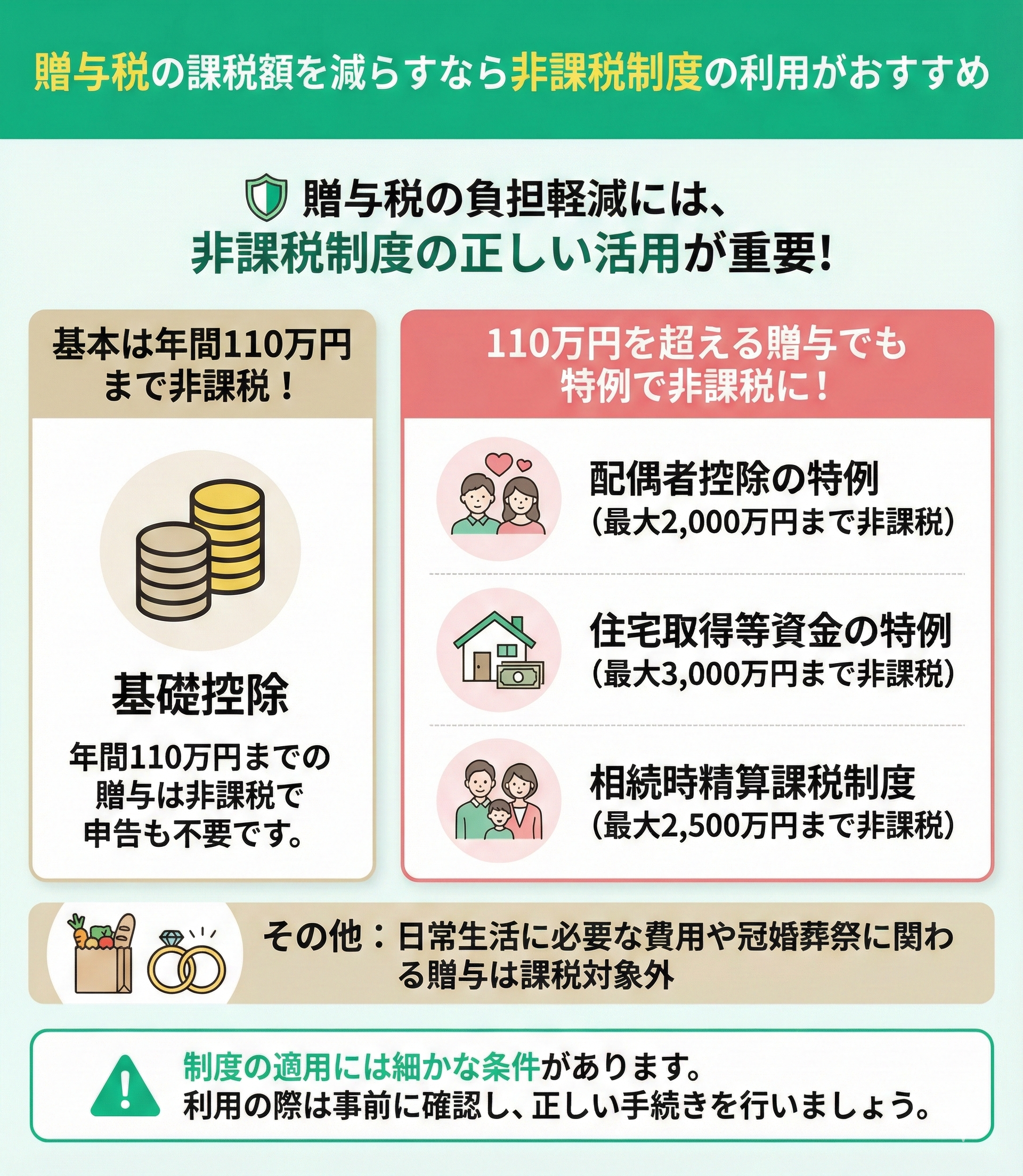

贈与税の課税額を減らすなら非課税制度の利用がおすすめ

贈与税の負担を軽減するには、非課税制度を正しく活用することが重要です。

代表的な制度として、年間110万円までの贈与が非課税となる「基礎控除」があり、この範囲内での贈与なら申告も不要です。

110万円を超える場合でも、特例による非課税枠を利用する方法は以下の3つです。

- 配偶者控除の特例(最大2,000万円まで非課税)

- 住宅取得等資金の特例(最大3,000万円まで非課税)

- 相続時精算課税制度(最大2,500万円まで非課税)

贈与税やそのほか個人年金受取時の相談はマネーキャリアへ!

本記事では、個人年金保険にかかる贈与税の仕組みと、無駄な税負担を抑えるための対策について解説してきました。

ポイントを改めて整理します。

- 個人年金で贈与税が発生するパターンとその回避策

- すでに贈与税の課税対象となっている場合の対処法

- 契約者や受取人の変更が税金に与える影響

- 受取方法による課税額シミュレーション

- 無申告のリスクと各種控除の活用法

少しでも、複雑な税金の仕組みに関するモヤモヤを晴らすお手伝いができれば嬉しく思います。

これらのお金の問題において、「知らなかった」では済まされないのが税の世界です。税務署の調査能力は高く、申告漏れは遅かれ早かれ指摘されるリスクがあります。ペナルティとしての高額な追徴課税を避けるためにも、正しい知識で期限内に申告を行うことが、結果として自分自身の資産を守ることにつながります。

もし、ご自身の契約状況における課税関係や、具体的な節税策について少しでも不安があれば、ぜひ「マネーキャリア」にご相談ください。

ネット上の情報は一般的ですが、あなたの家計状況に合わせた最適解を導き出すには、お金の専門家による判断が不可欠です。私たちが親身にサポートいたしますので、将来の安心のためにまずは気軽にお話ししてみませんか。