監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

個人年金保険の受取にかかる税金で損しないための対策3選

個人年金保険の受取でかかる税金で損しないための対策は以下の3つがあります。

- 受取人を本人にする

- 途中で解約しない

- 一括受取で受け取る

個人年金保険は受け取り方や誰が受け取るかによって税金が変わります。

対象となる税金によって計算方法や控除額が異なり、結果的に支払う金額も変わってくるため、損しないように対策について理解しておきましょう。

▼個人年金保険のおすすめ人気ランキング

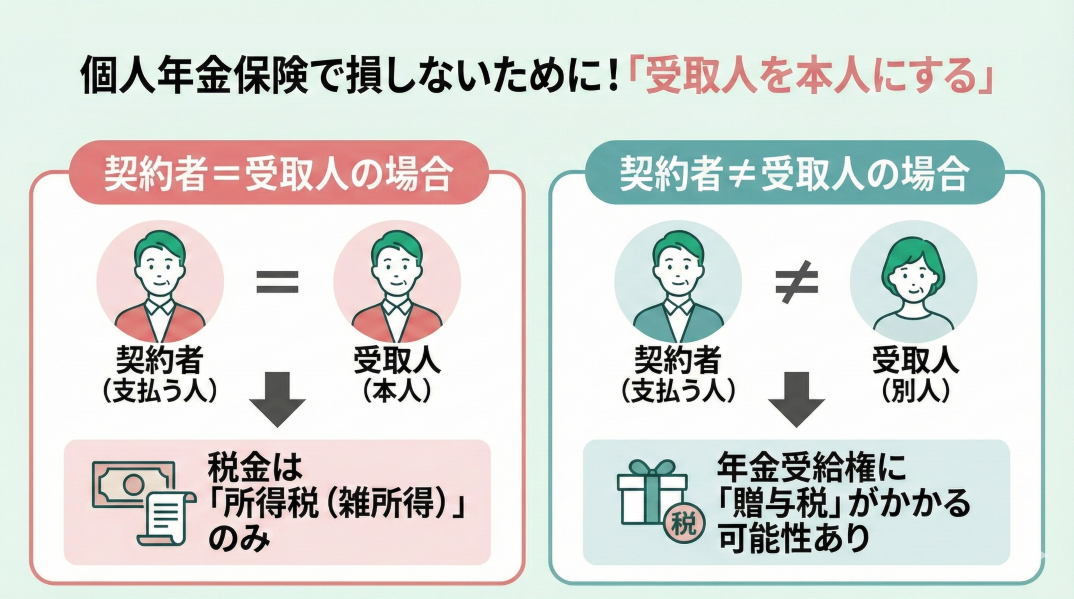

受取人を本人にする

個人年金保険の税金で損しないためには、「契約者(保険料を支払う人)と受取人を同じ人にする」ことが重要です。

もし契約者と受取人が異なると、年金受給権の評価額に対して贈与税が課される可能性があります。

税金で損をしないためには、年金受取開始前に受取人を契約者本人に変更することをおすすめします。

ただし、受取人変更前のものは贈与税の対象となる点に注意が必要です。

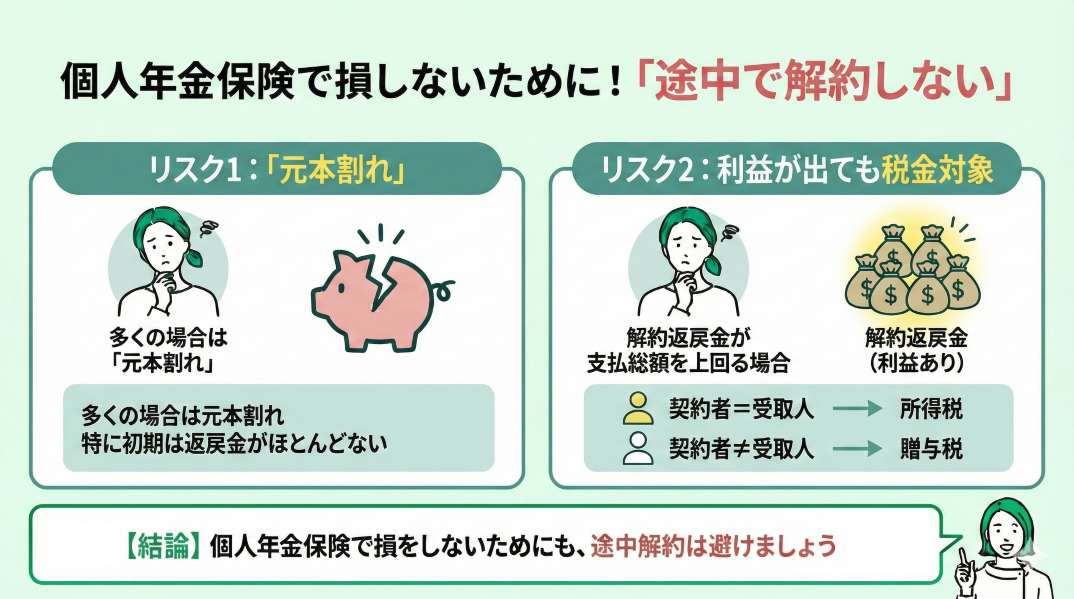

途中で解約しない

個人年金保険の税金で損をしないためには途中解約をしないことが大切です。

途中解約すると解約返戻金は受け取れますが、多くの場合は元本割れし、特に契約初期では返戻金がほとんどないこともあります。

もし解約返戻金が支払った保険料総額を上回り利益が出た場合には、その利益に対して受取時に以下のパターンで税金がかかる可能性があります。

- 契約者と受取人が同じ場合=所得税

- 契約者と受取人が異なる場合=贈与税

個人年金保険の税金で損をしないためにも、途中解約は避けましょう。

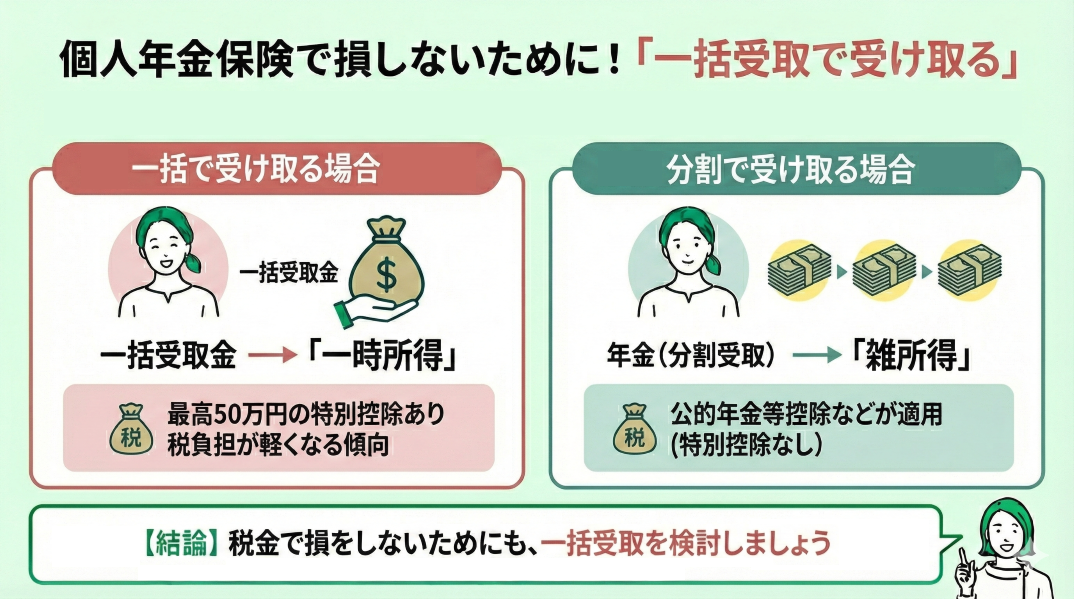

一括受取で受け取る

- 一括で受け取る場合:一時所得

- 分割で受け取る場合:雑所得

個人年金保険の受け取りにかかる税金は主に3種類!

個人年金保険を受け取る際には以下の3種類の税金がかかります。

- 所得税

- 贈与税

- 相続税

課税される税金の種類によって税率は異なるので、自身が年金の受け取りで損をしないためには、それぞれの税金について理解しておく必要があります。

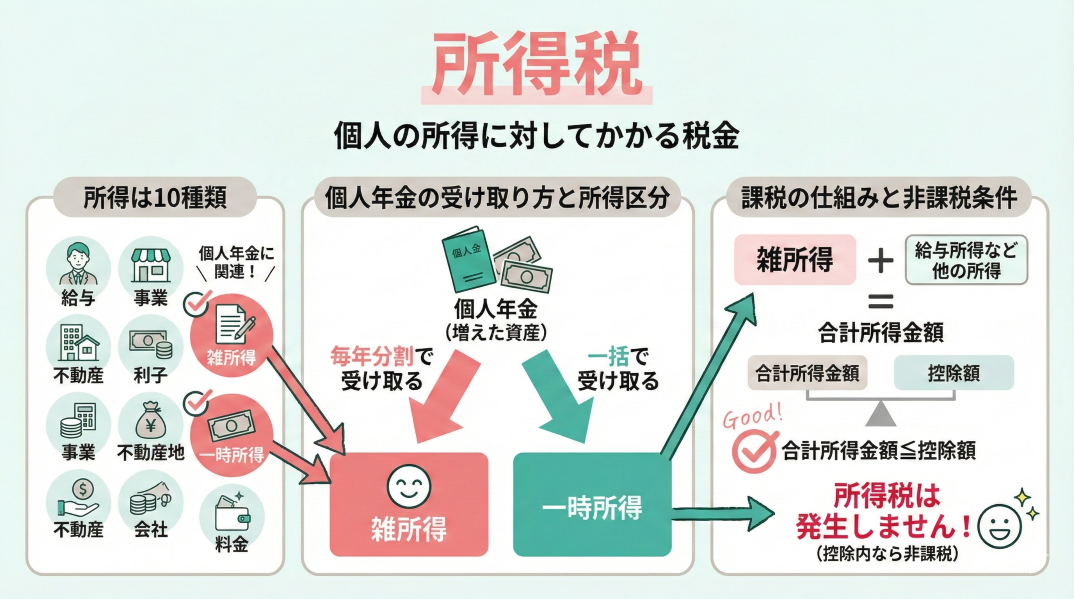

所得税

所得税とは、個人の所得に対してかかる税金です。

所得には、次の10種類があります。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

個人年金の契約者が受取人として保険金を受け取る場合、個人年金に加入することで増えた資産はその人の収入(所得)とみなされ、所得税の課税対象となります。

個人年金は分割または一括で受け取りができ、受け取り方によってどの所得に該当するかが変わります。毎年分割で受け取ると「雑所得」に、一括で受け取ると「一時所得」に分類されます。

- 分割で受け取る場合:雑所得

- 一括で受け取る場合:一時所得

雑所得も一時所得も、計算する際には給与所得などのほかの所得と合わせ、合計所得金額を算出して課税されます。

この合計所得金額がその税金ごとに認められている控除額以下である場合には、所得税は発生しません。

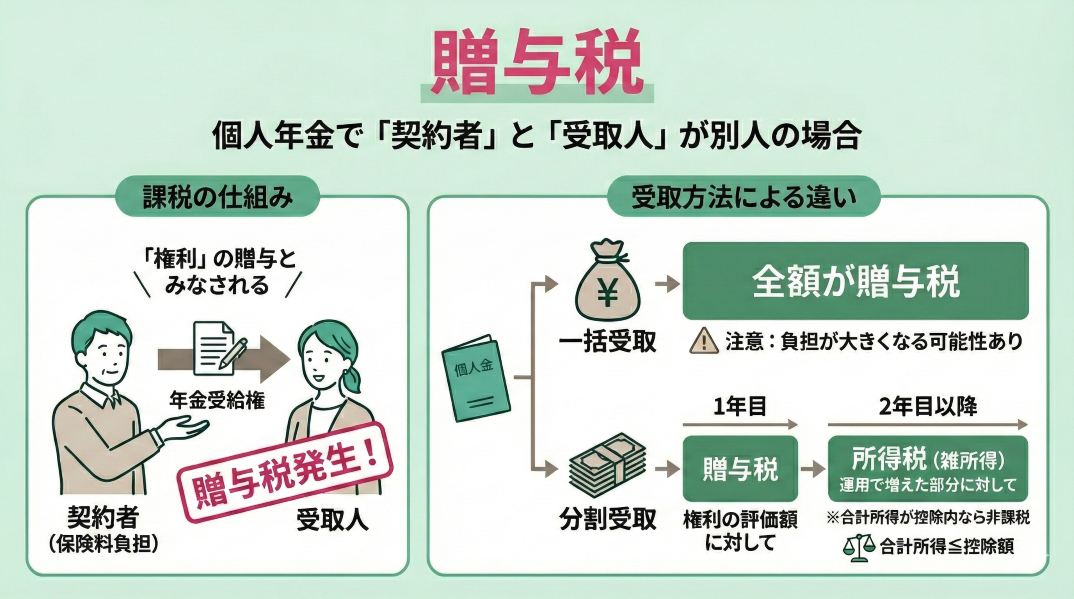

贈与税

保険料を負担した人(契約者)と年金を受け取る人が別人の場合には、贈与税が課税されます。

これは、契約者から年金の受給者に対して「年金を受け取る権利が贈与された」とみなされるためです。

個人年金を分割で受け取る場合、1年目には贈与税がかかります。2年目からは、贈与された後に増えた資産は受取人本人の収入とみなされ、所得税(雑所得)がかかります。

つまり、個人年金の契約者とは別の人が年金を受け取るケースでは、

- 一括受取の場合:贈与税

- 分割受取の場合:初年度は贈与税、2年目以降は所得税(雑所得)

が課税されることになります。

長期的に運用していく個人年金は保険金額が大きい傾向にあり、贈与税は負担が大きくなる可能性があります。

2年目からの年金収入は雑所得とみなされ、所得税がかかります。給与所得などのその他の所得と個人年金を足した金額が基礎控除額(合計所得金額2400万円以下なら48万円)を下回れば、所得税は課税されません。

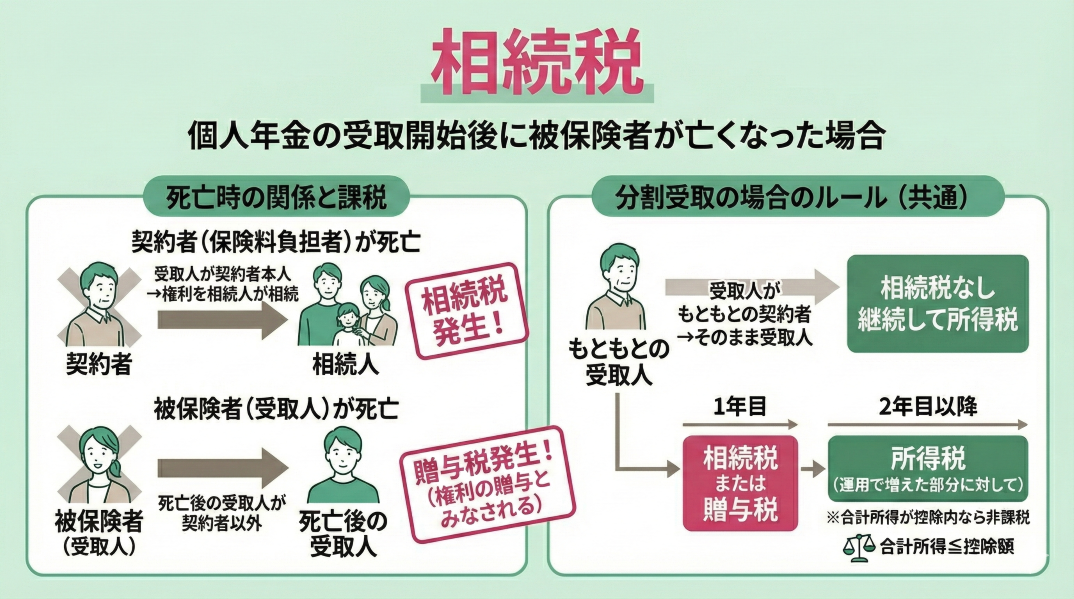

相続税

個人年金を受け取りはじめた後で被保険者が亡くなった場合は、代わりに保険金を受け取る人が税金を支払います。

このとき、どのような税金がかかるかは「契約者(保険料の負担者)」と「被保険者」「年金受取人」「死亡後の受取人」の関係によって異なります。

契約者(保険料の負担者)が亡くなったとき、受取人が契約者本人で、保険金を受け取る権利を相続人が相続した場合は相続税がかかります。

契約者(保険料の負担者)が亡くなったとき、もともと受取人として契約していた人が相続した、つまりそのまま死亡後の受取人となった場合は、相続税はかかりません。継続して所得税を支払います。

被保険者(受取人)が亡くなったとき、契約者(保険料の負担者)以外の人が死亡後の受取人になった場合は、年金受給権が贈与されたとみなされ、贈与税の課税対象となります。

個人年金を分割受け取りに設定した場合、1年目のみ相続税または贈与税がかかり、2年目以降は所得税を支払います。

個人年金保険の受け取りにかかる税金額をケース別にシミュレーション

個人年金保険にかかる税金額を以下の3つのケースに分けてシミュレーションします。

- 契約者と受取人が同じで年金形式の場合

- 契約者と受取人が同じで一括の場合

- 契約者と年金受取人が異なる場合

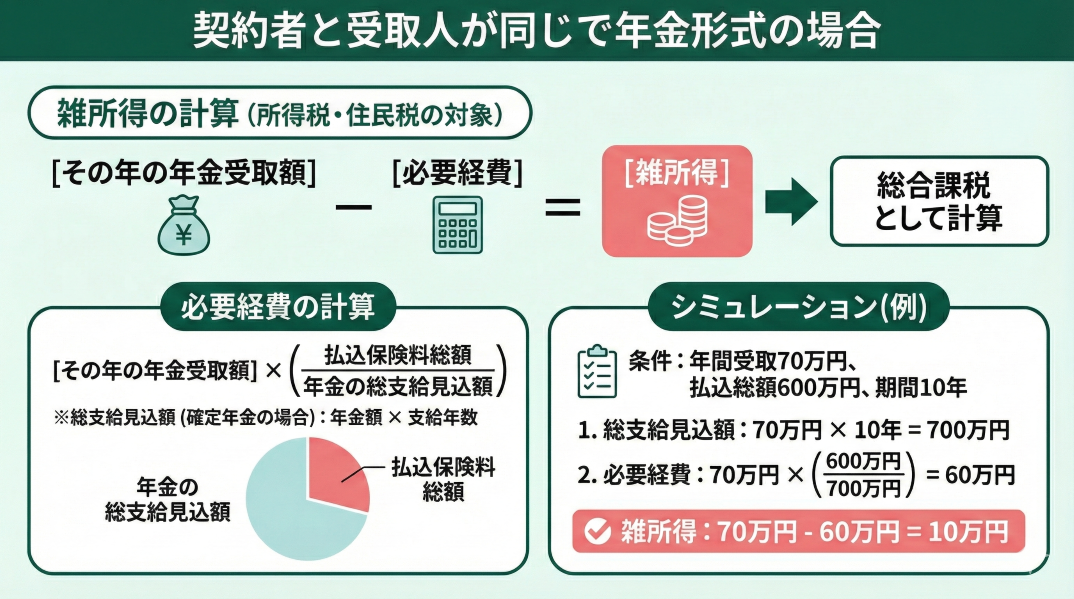

契約者と受取人が同じで年金形式の場合

保険料を支払った契約者自身が年金を受け取る場合、その年に受け取った年金額は所得税(雑所得)の対象となり、以下のような計算式になります。(※)

雑所得=総収入金額(その年の年金受取額)-必要経費

必要経費=その年の年金受取額×払込保険料総額/年金の総支給見込額

年金の総支給見込額は、受取期間が確定している場合は「年金額×支給年数」、終身年金の場合は「年金額×平均余命年数」などで計算するのが一般的です。

以下の金額でシミュレーションします。

- 年間年金受取額:70万円

- 払込保険料総額:600万円

- 年金受取期間:10年

- 年金の総支給見込額:70万円×10年=700万円

必要経費=70万円×600万円/700万円=60万円

雑所得=70万円-60万円=10万円

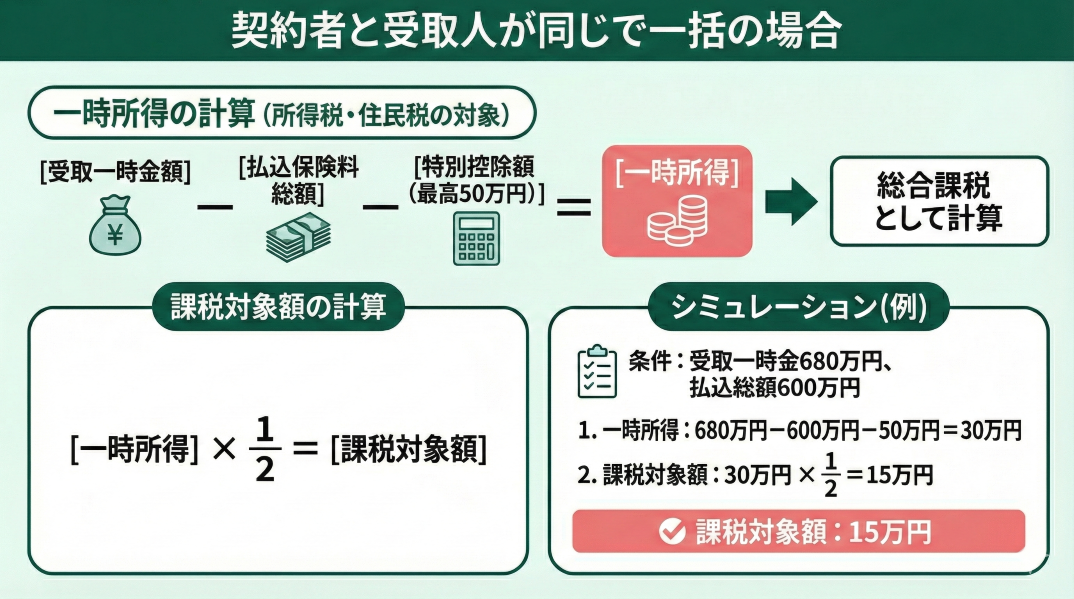

契約者と受取人が同じで一括の場合

保険料を支払った契約者自身が、年金に代えて一時金で受け取る場合、その一時金は所得税(一時所得)の対象となります。(※)

一時所得と課税対象額の計算式は以下の通りです。

一時所得=総収入金額(受取一時金額)-収入を得るために支出した金額(払込保険料総額)-特別控除額(最高50万円)

課税対象額=一時所得×1/2

以下の金額でシミュレーションします。

- 受取一時金額:680万円

- 払込保険料総額:600万円

一時所得=680万円-600万円-50万円=30万円

課税対象額=30万円×1/2=15万円

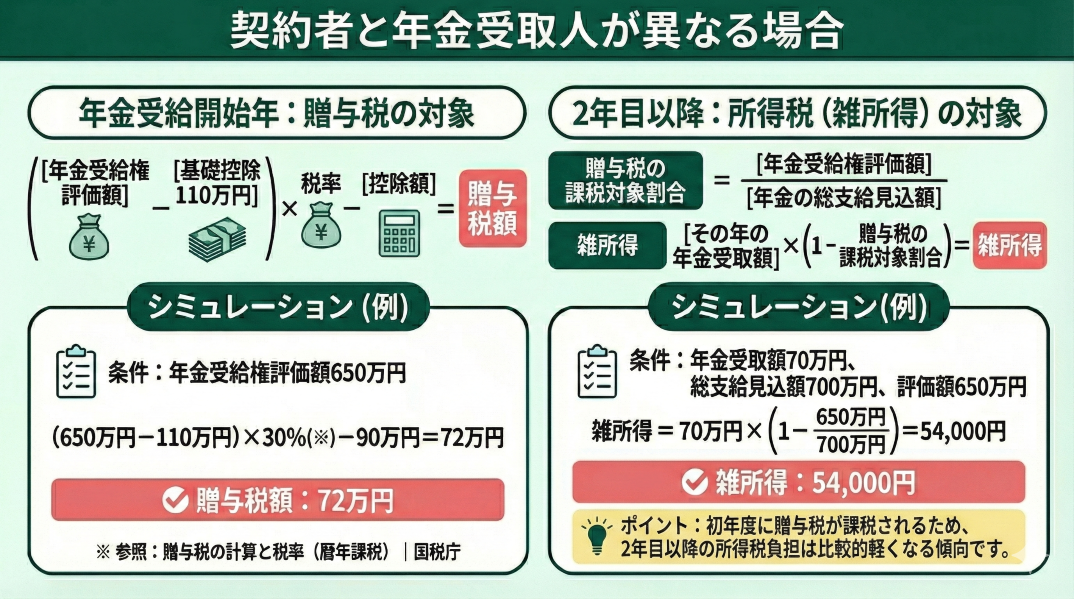

契約者と年金受取人が異なる場合

契約者と年金受取人が異なる場合は、年金受給開始年は贈与税、年金受給開始2年目以降は所得税(雑所得)の対象になります。

それぞれの計算式と以下の金額でシミュレーションした場合です。

- 年金受給権評価額:650万円

- 年金受取額:70万円

- 年金の総支給見込額:70万円×10年=700万円

贈与税額=(課税価格(年金受給権評価額)-基礎控除110万円)×税率-控除額

(650万円-110万円)×30%(※)-90万円=72万円

雑所得=その年の年金受取額×(1-贈与税の課税対象割合)

贈与税の課税対象割合=贈与税の課税価格(年金受給権評価額)/年金の総支給見込額

雑所得=70万円×(1-650万円/700万円)=54,000円

年金受給開始2年目以降の雑所得の計算では、初年度に贈与税の課税対象となった部分を除いて計算します。

初年度に贈与税が課税されるため、2年目以降の所得税負担は比較的軽くなる傾向です。

個人年金保険の受取時に確定申告が必要になるケース4つ

個人年金を受け取る際、以下の4つのケースでは確定申告をおこなう必要があります。

- 分割受取の場合

- 一括受取の場合

- 源泉徴収された税金の精算をおこなう場合

- 契約者と受取人が別の場合

確定申告とは、1年間に生じた所得の金額とそれに対する所得税等の額を計算し、確定させる手続のことです。

確定申告をしないと、次のような罰金が課せられるので注意しましょう。

- 15~20%の「無申告加算税」の支払い

- 7.3%~14.6%の「延滞税」の支払い

分割受取の場合

個人年金の契約者と受取人が同じ人で、年金を分割受取で受け取る場合には、受け取った年金は雑所得となります。この雑所得は所得税や住民税の課税対象で、発生した場合は確定申告が必要です。

1年間に受け取った年金額が、支払った保険金額などの必要経費を上回った場合に雑収入が発生します。

確定申告によって、個人年金で発生した雑所得をその他の所得と合わせ、算出された合計所得金額に対し所得税が課税されます。

一括受取の場合(例外あり)

個人年金の契約者と年金を受け取る人が同じで、年金を一括受取で受け取る場合には、一時所得が発生します。

一時所得は受け取った保険金額が、支払った保険金額などの必要経費と特別控除額の50万円を足した額を上回った時に発生します。

個人年金の一括受取により一時所得が発生した場合は、確定申告が必要です。

確定申告によって、個人年期の受取で発生した一時所得をその他の所得と合算し、算出された合計所得金額に対し所得税が課税されます。

源泉徴収された税金の精算をする場合

個人年金保険の受け取りの際、雑所得が25万円以上のケースでは、所得税が源泉徴収される場合があります。

個人年金の所得税が源泉徴収された場合、税金の過不足分を清算するために確定申告が必要です。

雑所得は、所得税および復興特別所得税として税率10.21%で源泉徴収されます。しかし、実際の所得税率はその人その人の財政状況によって異なります。そのため、確定申告によって税金の過不足を精算します。

契約者と受取人が別の場合

個人年金の契約者とは別の人が保険金を受け取る場合、に贈与税が課税されます。

贈与税には110万円の基礎控除額があり、年金受給権の評価額がこの110万円を上回らなければ贈与税は発生せず、確定申告も必要ありません。

評価額が基礎控除額を上回り、贈与税が発生した場合は確定申告が必要です。

贈与税の申告も所得税と同様、確定申告によって行いますが、申告書の提出期限が異なるので注意しましょう。

まとめ:個人年金で損をしたくない方はマネーキャリアへ!

個人年金保険の受け取りには以下の3種類の税金がかかります。

- 所得税

- 贈与税

- 相続税

- 受取人を本人にする

- 途中で解約しない

- 一括受取で受け取る

個人年金保険は受取人が契約者かどうか、受け取り方法が一括か分割かなどでもかかる税金が異なるので、すべてを理解しようとすると複雑で難しいです。

そのため、税金で損をせずに個人年金保険を受け取るには専門家(FP)に相談してシミュレーションやアドバイスをもらうことをおすすめします。