▼おすすめの個人年金保険ランキング

マネーキャリアでは、自分に合った保険がすぐにわかる個人年金保険のおすすめ人気ランキングを紹介しているのでぜひチェックしてみましょう。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 個人年金の受取方法は2種類!一括受取と年金受取の基本を解説

- 一括受取とは

- 年金受取(分割受取)とは

- 一括受取と年金受取の税金を比較!どっちが得?

- 一括受取のメリット・デメリット

- 年金受取のメリット・デメリット

- 個人年金保険を実際に受け取った人の体験談・口コミ

- 個人年金保険の受取方法として選んだのはどちらですか?

- 受取方法を決める際に重視した要素は何ですか?

- 選んだ受取方法に満足していますか?

- 受取方法を決める前に知っておくといいと思う情報は何ですか?

- 個人年金保険の一括受取・年金受取に関するよくある質問

- 年金受給に確定申告は必要ですか?

- 一括受取と年金受取は途中で変更できますか?

- 年金受取中に死亡した場合はどうなりますか?

- 【まとめ】個人年金保険の受取についての相談はマネーキャリアへ!

個人年金の受取方法は2種類!一括受取と年金受取の基本を解説

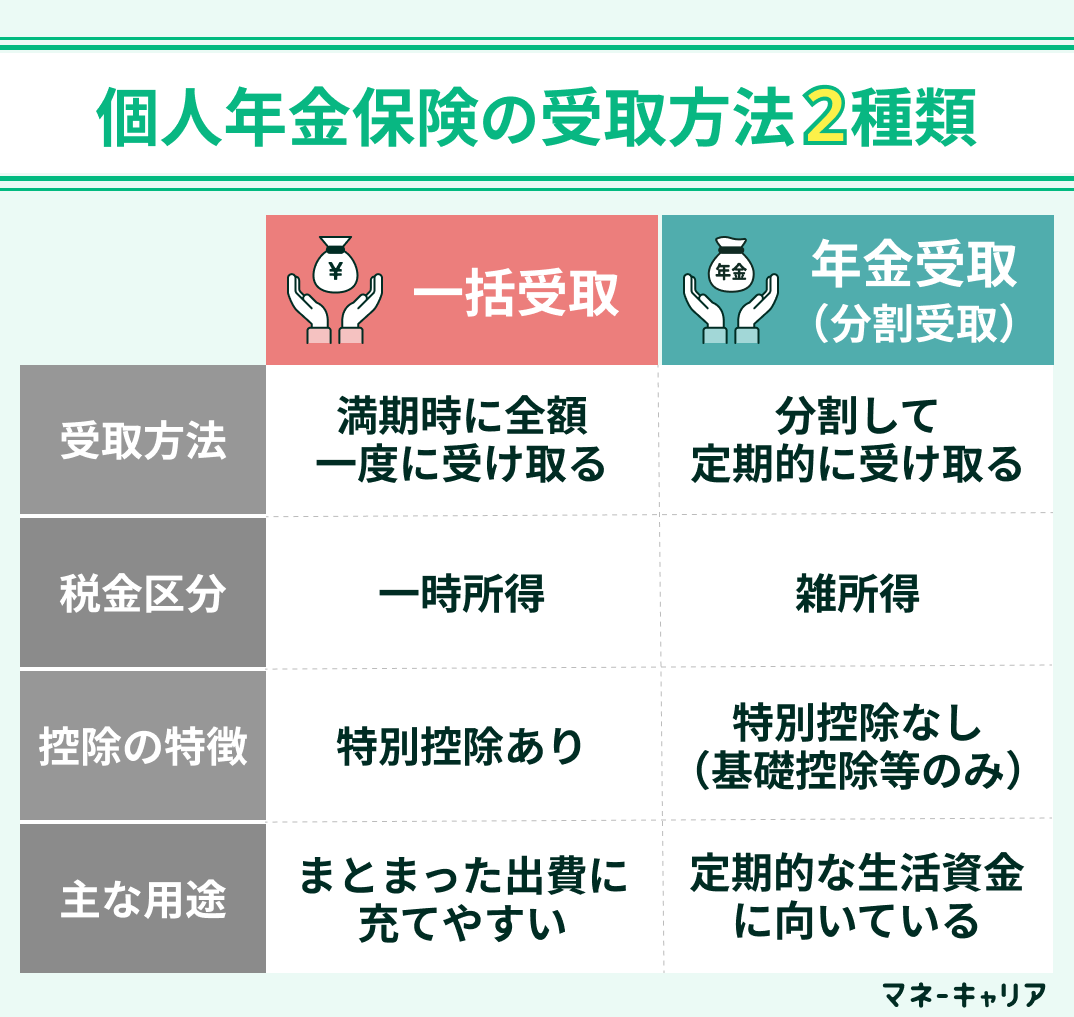

個人年金の受取方法には以下の2種類があります。

- 一括受取

- 年金受取

一括受取とは

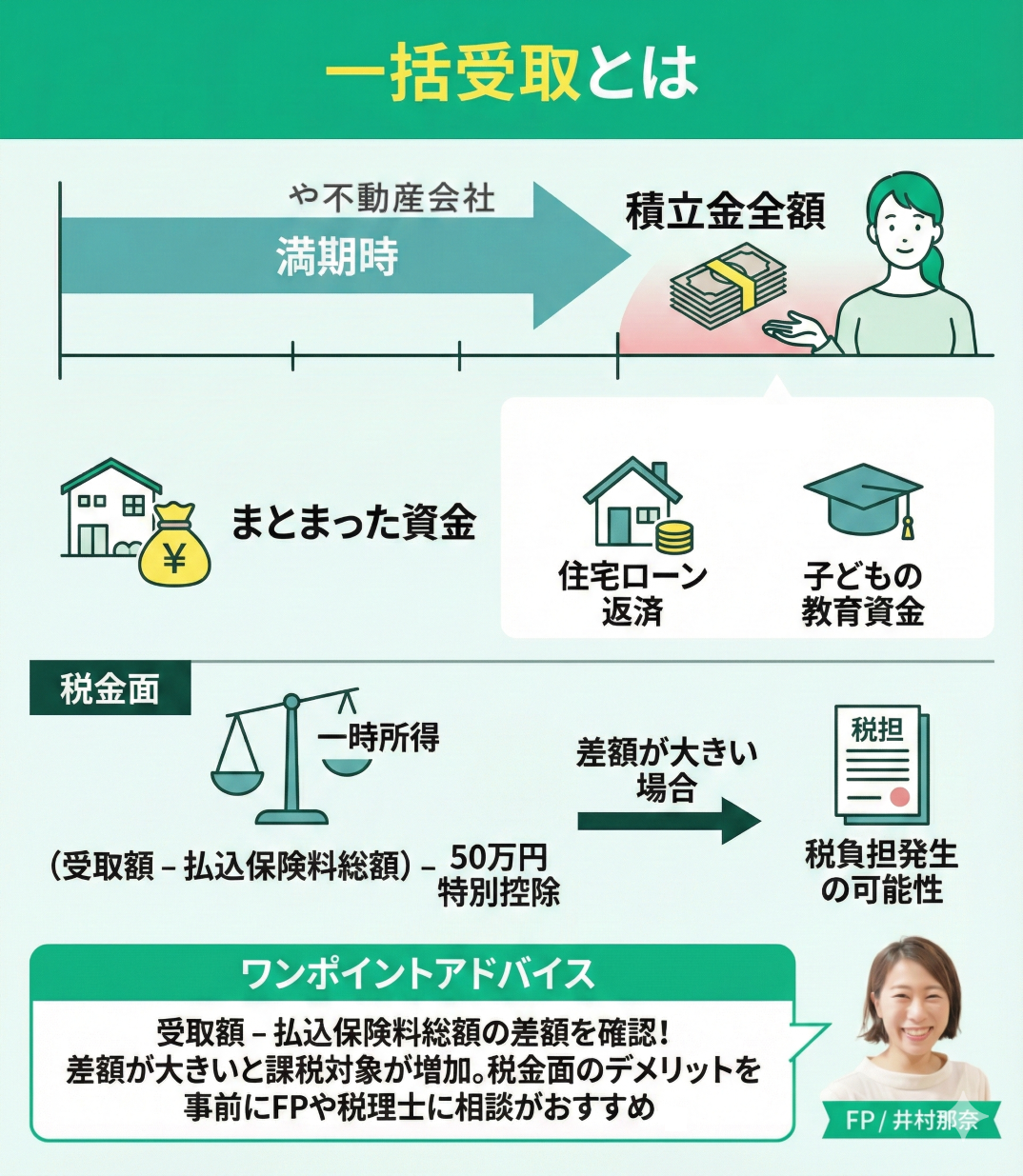

一括受取とは、個人年金保険の満期時に積立金を一度に全額受け取る方法です。

まとまった資金が手に入るため、住宅ローンの返済や子どもの教育資金など、大きな出費に充てることができます。

税金面では「一時所得」として扱われ、他の一時所得と合算して年間50万円までの特別控除が適用されます。

ただし、受け取った金額から支払った保険料総額を差し引いた額が大きい場合は、税負担が発生する可能性があります。

年金受取(分割受取)とは

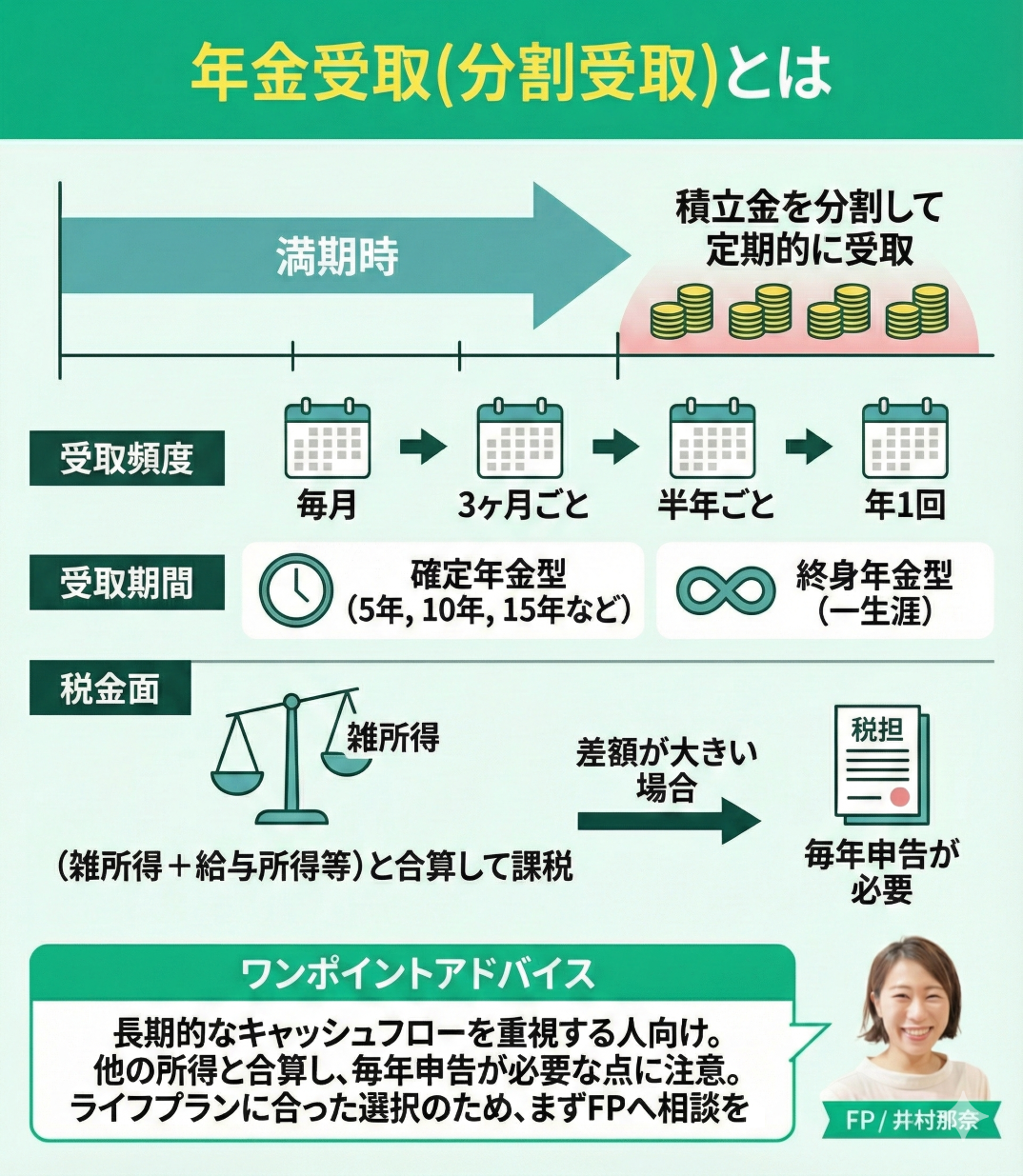

年金受取とは、個人年金保険の満期時に積立金を分割して定期的に受け取る方法です。

毎月、3ヶ月ごと、半年ごと、年1回など、契約内容によって受取頻度は異なります。

受取期間も5年、10年、15年といった確定年金型や、終身年金型など様々なタイプがあります。

税金面では「雑所得」として扱われ、公的年金等控除ではなく、給与所得控除や公的年金等控除後の他の所得と合算して課税されます。

一括受取と年金受取の税金を比較!どっちが得?

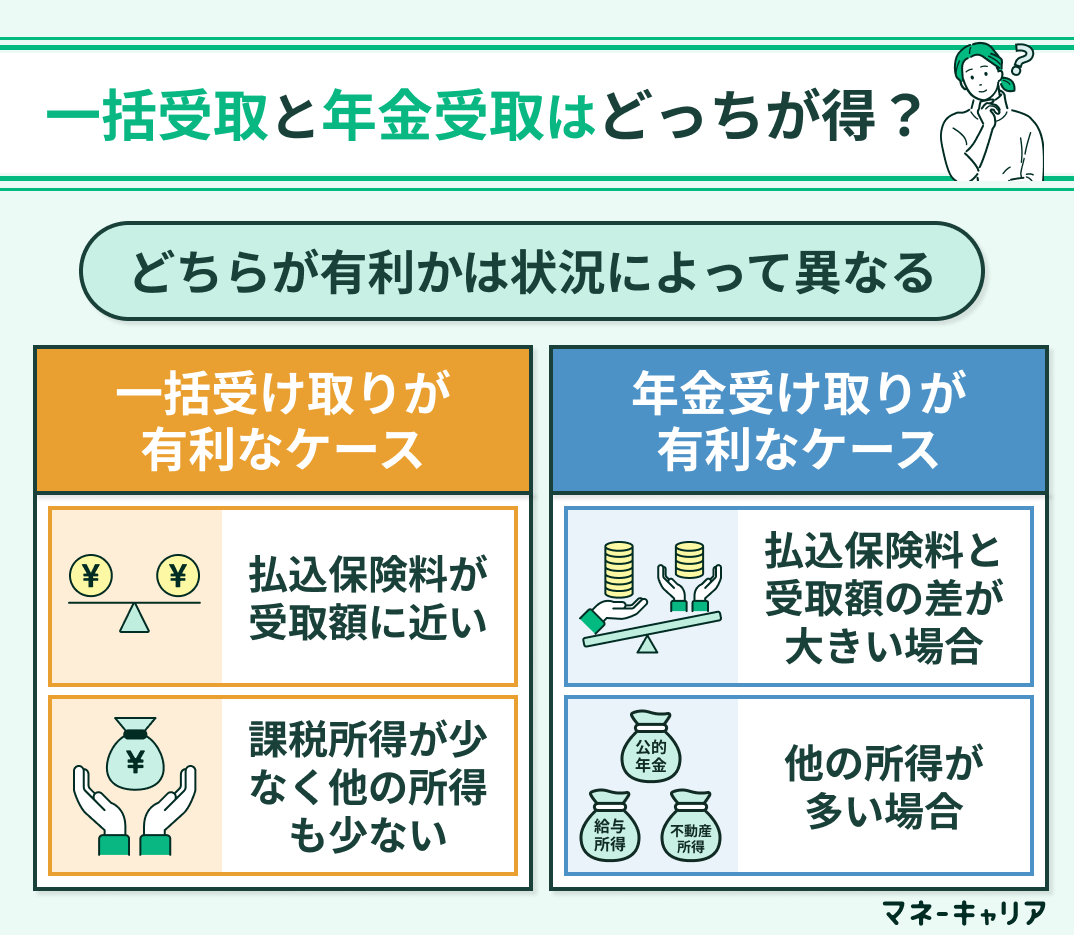

個人年金保険の受取方法によって、税金の取り扱いは大きく異なります。

具体的には、次の表の通りです。

一括受取の場合は「一時所得」として課税され、控除を受けられるメリットもあります。一方、年金受取の場合は「雑所得」となり総合課税の対象です。

尚、年金受取時の「必要経費」は「その年の年金受取額×(払込保険料総額/年金総支給見込額)」のように、その年の受取額に応じた払込保険料を按分計算します。

このように、一括受取と年金受取では、課税される所得区分や計算方法が異なるため、選択次第で手取り額に差が出る点に注意が必要です。

税制面の有利不利は個人の状況によって異なりますが、一般的には以下のような傾向があります。

- 払込保険料総額と受取額が近い場合

- 他の所得が少ない年度に受け取る場合

- 雑所得が毎年積み上がるのを避けたい場合

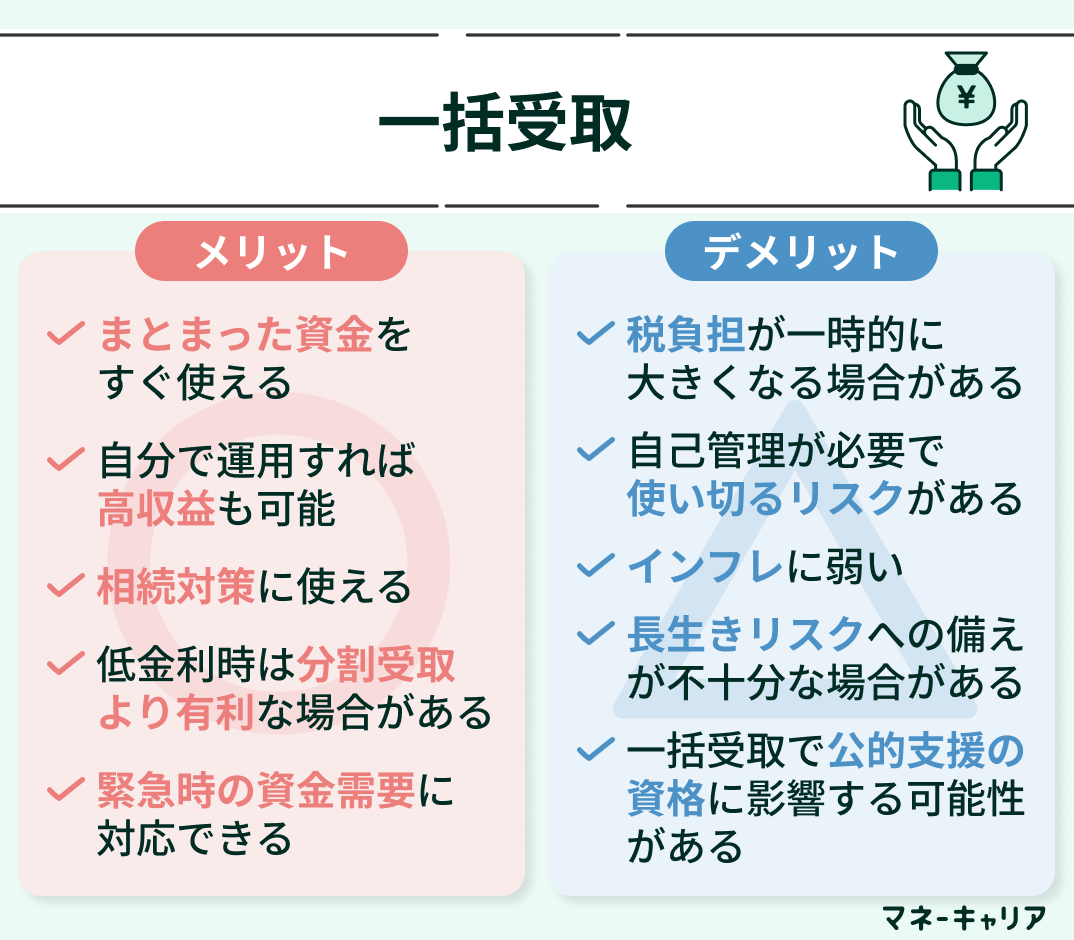

一括受取のメリット・デメリット

一括受取のメリット・デメリットは以下のとおりです

- まとまった資金を即時に活用できる

- 自分で運用すれば保険会社の年金利回りより高い収益を得られる可能性がある

- 相続対策として活用できる

- 低金利時代には分割受取より有利になる場合がある

- 緊急時の資金需要に対応できる

- 一時的な税負担が大きくなる可能性がある

- 自己管理が必要で、使い切ってしまうリスクがある

- インフレリスクに対応しにくい

- 長生きリスクへの備えとしては不十分な場合がある

- 一度に大きな金額を受け取ることで生活保護などの公的支援の受給資格に影響する可能性がある

一括受取には、まとまった資金をすぐに活用できるという大きなメリットがある一方で、受取時の税負担や資金管理の難しさといった注意点もあります。

特に老後資金として考える場合は、短期的な得失だけでなく、長期的な資金計画や生活設計を踏まえて判断することが重要です。

自分のライフプランや資金の使い道に合った選択を意識しましょう。

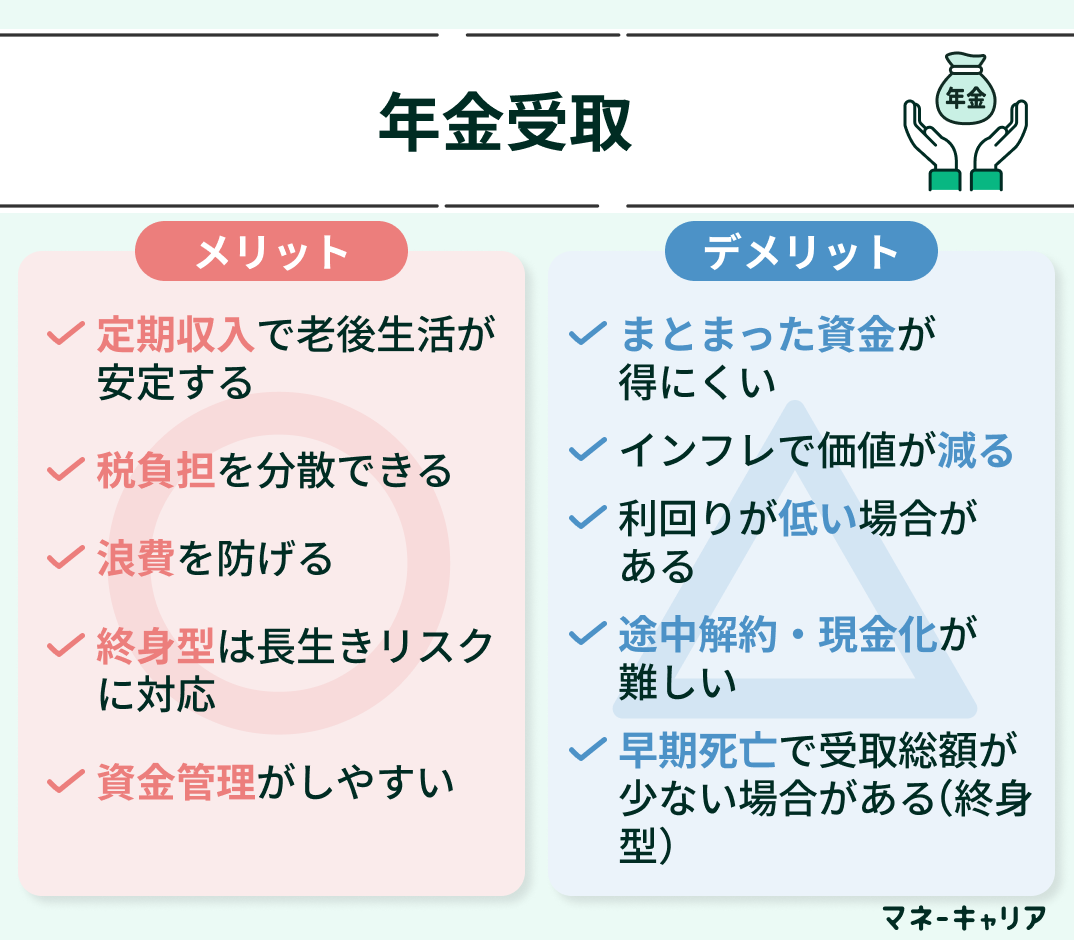

年金受取のメリット・デメリット

- 定期的な収入として老後の生活費を安定させられる

- 税金負担を分散できる

- 浪費を防ぎやすい

- 長生きリスクへの備えになる(特に終身年金型の場合)

- 計画的な資金管理がしやすい

- まとまった資金が必要な場合に対応しにくい

- インフレが進むと実質的な価値が目減りする

- 運用利回りが低い場合がある

- 途中で現金化が難しい

- 早期に死亡した場合、払込総額より受取総額が少なくなる可能性がある

(保証期間のない終身年金型の場合)

年金受取は、老後の生活費を安定的に確保しやすい点が大きな魅力と言えます。

一方で、インフレによる実質価値の低下や、まとまった資金が必要な場面に対応しにくい点には注意が必要です。

一括受取との違いを踏まえたうえで、老後のライフプランに合うかを意識し、長期的な視点で検討しましょう。

個人年金保険を実際に受け取った人の体験談・口コミ

ここでは個人年金保険を実際に受け取った人の体験談・口コミを紹介します。

紹介する内容は以下のとおりです。

- 個人年金保険の受取方法

- 受取方法を決める際に重視したポイント

- 選んだ受取方法への満足度

- 受取方法を決める前に知っておくといいと思う情報

実際の体験談を参考にして、自分に合った受取方法を検討する材料にしましょう。

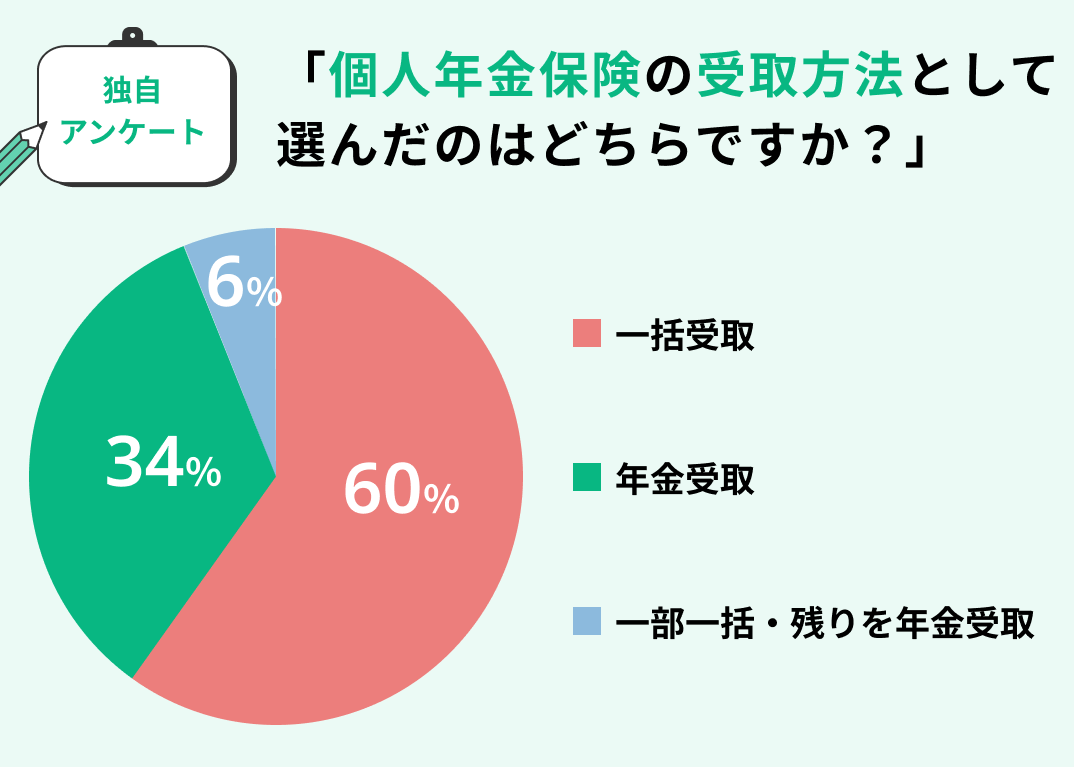

個人年金保険の受取方法として選んだのはどちらですか?

個人年金保険の受取方法で最も多かったのは「一括受取」で60%という結果になりました。

次いで「年金受取」が34%、「一部一括・残りを年金受取」が6%となりました。

この結果から、多くの人が老後資金として柔軟に活用できる一括受取を選択する傾向にあることがわかります。

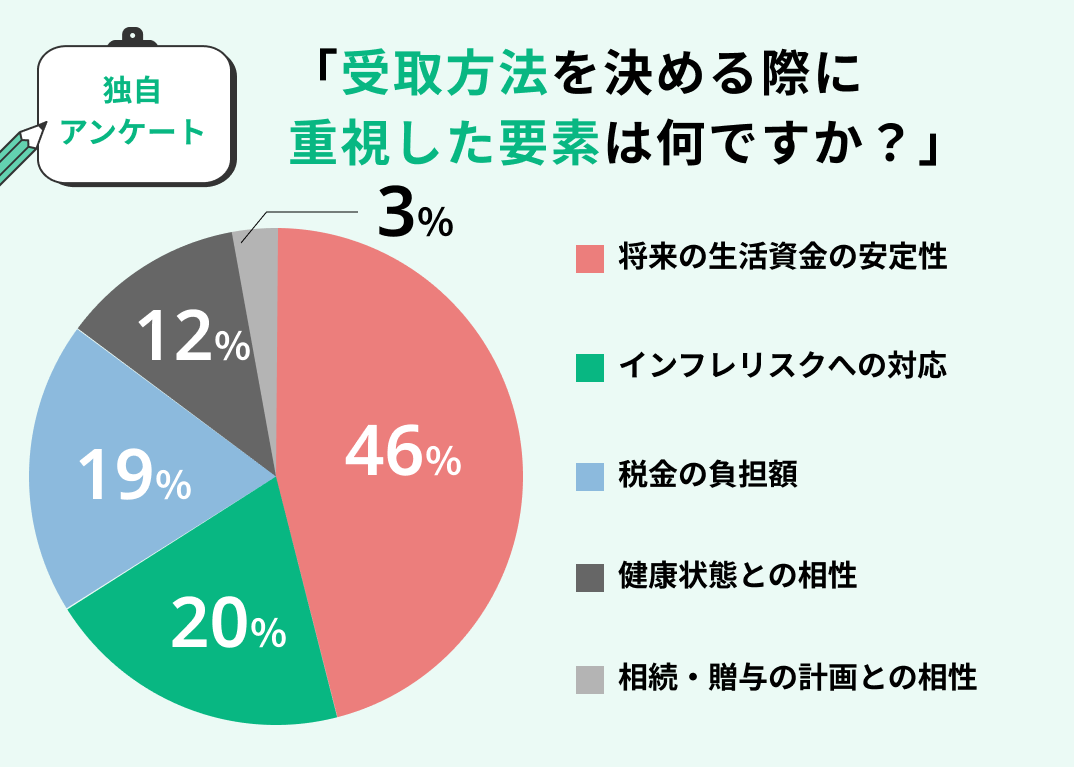

受取方法を決める際に重視した要素は何ですか?

受取方法を決める際に重視した要素で最も多かったのは「将来の生活資金の安定性」で46%という結果になりました。

次いで「インフレリスクへの対応」が20%、「税金の負担額」が19%となりました。

このように、多くの人が老後の安定した生活基盤を最優先に考えながらも、物価上昇や税負担といった将来のリスクも考慮して受取方法を選択しています。

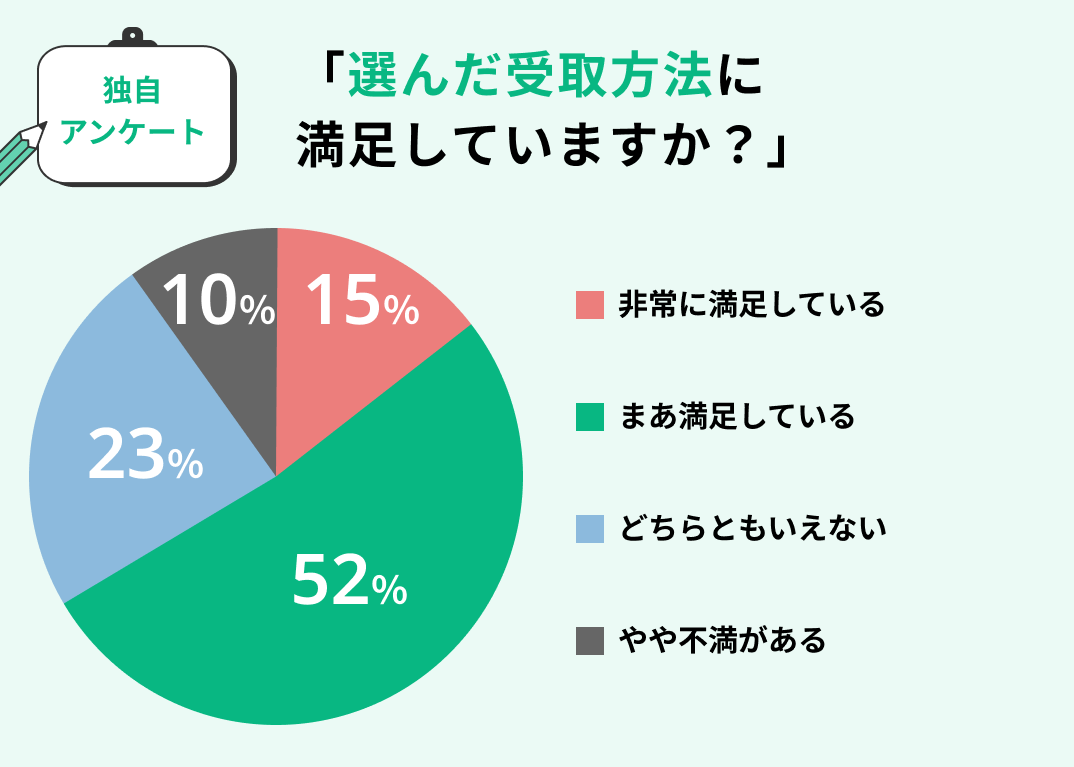

選んだ受取方法に満足していますか?

選んだ受取方法に対する満足度で最も多かったのは「まあ満足している」で52%という結果になりました。

次いで「どちらともいえない」が23%、「非常に満足している」が15%となりました。

この結果から、多くの人が選択した受取方法に一定の満足感を得ている一方で、完全に満足している人は少なく、より最適な選択肢を求めて専門家のアドバイスを必要としている可能性があります。

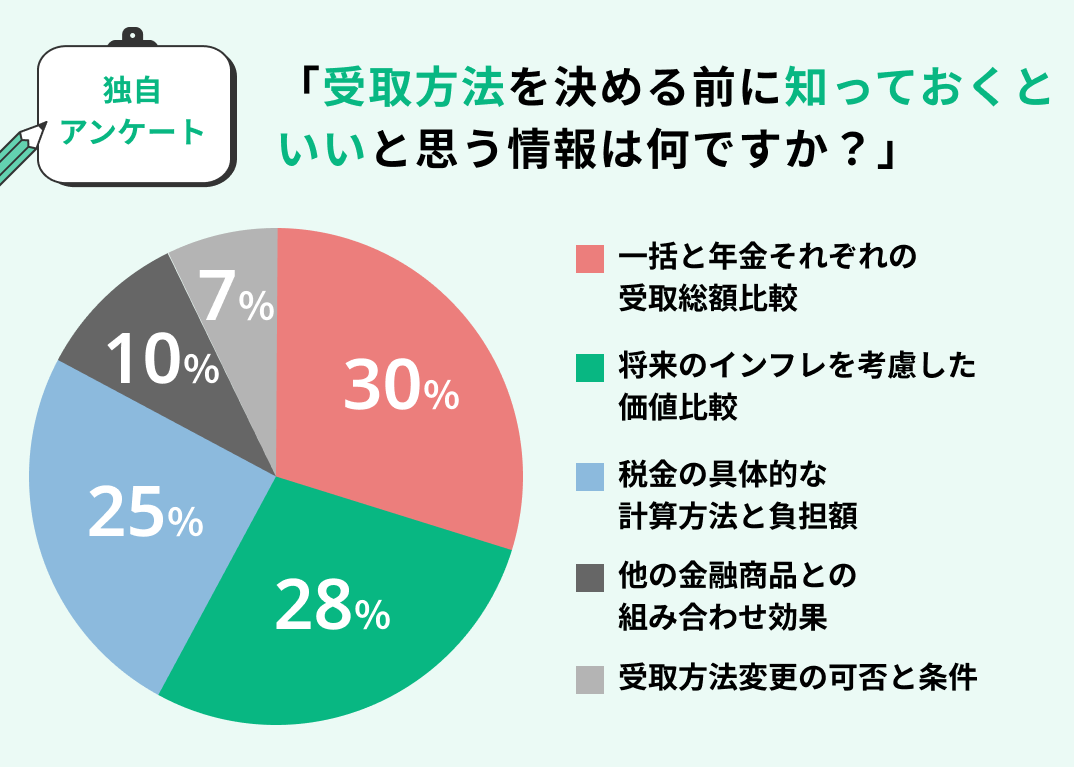

受取方法を決める前に知っておくといいと思う情報は何ですか?

受取方法を決める前に知っておくといいと思う情報で最も多かったのは「一括と年金それぞれの受取総額比較」で30%という結果になりました。

次いで「将来のインフレを考慮した価値比較」が28%、「税金の具体的な計算方法と負担額」が25%となりました。

これらの結果から、受取方法を選択する際に具体的な数字での比較や将来価値の分析、税金面での影響など、専門的な知識を必要とする情報が重要視されていることが分かります。

個人年金保険の一括受取・年金受取に関するよくある質問

個人年金保険の受取方法に関するよくある質問を解説します。

解説する質問は以下のとおりです。

- 年金受給に確定申告は必要ですか?

- 一括受取と年金受取は途中で変更できますか?

- 年金受取中に死亡した場合はどうなりますか?

よくある質問への解説を見て、不安や疑問点を解消しましょう。

年金受給に確定申告は必要ですか?

個人年金保険の受取方法によって、確定申告が必要か異なります。

以下の表で、受取方法ごとに確定申告が必要なケースをまとめました。

| 受取方法 | 確定申告が必要になりやすいケース | 備考 |

|---|---|---|

| 一括受取 | 払込保険料総額+50万円を超える場合 ※他の所得と合算して超える場合も必要 | 「一時所得」扱い 受取時に源泉分離課税されて いる場合は申告不要 |

| 年金受取 | 必要経費差引後の受取額が 他の所得と合わせて20万円を超える場合 | 「雑所得」として総合課税 |

| 公的年金 | 年金収入400万円超 または年金以外の所得20万円超 | 20万円以下でも住民税が 必要なケースあり |

一括受取と年金受取は途中で変更できますか?

個人年金保険の受取方法は、原則として契約時や受取開始時に選択し、途中で自由に変更することは難しいケースが多いです。

対応の可否は保険会社や商品によって異なりますが、一般的には次のような扱いになります。

- 年金受取 → 一括受取

多くの保険会社で「年金の一括支払い」として対応可能な場合があります。

ただし、すでに受け取った年金分を差し引いた残りの原資のみが対象です。 - 一括受取 → 年金受取

ほとんどのケースで認められていません。

一度一括で受け取ると、その資金を再び年金形式に戻すことはできません。

このように、受取方法の変更には大きな制約があります。

仕組みを知らずに選択してしまうと後悔することもあるため、契約時にしっかり把握しておくことが大切です。

年金受取中に死亡した場合はどうなりますか?

年金受取中に契約者が死亡した場合の取り扱いは、契約している個人年金保険の種類や、保証期間の有無によって異なります。

確定年金型の場合は、受取期間があらかじめ決まっているため、受取途中で死亡しても、残りの支払期間分が遺族に支払われるのが一般的です。例えば、10年確定年金で5年目に死亡した場合、残りの5年分が一括または年金形式で支払われます。

終身年金型では、保証期間が設定されているかどうかがポイントです。保証期間内に死亡した場合は残りの保証期間分が支払われますが、保証期間がない場合や期間経過後の死亡では年金支払いは終了します。

なお、死亡時に支払われる年金や一時金は、契約形態によって相続税の対象となる可能性があります。ただし、条件を満たせば生命保険金の非課税枠が適用されるケースもあるため、事前にFPや税理士へ確認しておくと安心です。

【まとめ】個人年金保険の受取についての相談はマネーキャリアへ!

ここまで、個人年金保険の一括受取と年金受取のメリット・デメリット、税金面での違い、よくある質問などを紹介しました。

個人年金保険の受取方法は、一括受取と年金受取のどちらが有利かは、年齢、家族構成、他の収入源、将来の資金計画など、個人の状況によって大きく異なります。

しかし、個人年金保険の受取方法の選択には専門的な知識が必要であり、一度決めると変更が難しいという問題点があります。

そこでマネーキャリアの無料FP相談を活用すれば、あなたの状況に最適な選択肢を見つけることができます。

マネーキャリアの無料相談サービスは、相談満足度98.6%、累計相談申込件数100,000件以上の実績があり、個人年金保険の受取方法で悩んでいる方にぴったりのサービスです。

無料相談予約は30秒で完了するので、ぜひ気軽に相談して将来の資金計画を最適化していきましょう。

1/2課税の特例あり

総合課税