- 年収130万円を超えて扶養から外れる場合は150万円以上を目指す方が得

- ただし、年収130万円と150万円がどっちが得かは世帯全体で考える必要がある

- 自分の収入だけでは判断できないので、無料FP相談を利用するのがおすすめ

- 無料で何度でも利用できるマネーキャリアを利用して、将来の不安を減らそうと考える人が増えている

この記事の監修者 谷川 昌平 フィナンシャルプランナー

株式会社Wizleap 代表取締役。東京大学経済学部で金融を学び、金融分野における情報の非対称性を解消すべく、マネーキャリアの編集活動を行う。ファイナンシャルプランナー、証券外務員を取得。メディア実績:<テレビ出演>テレビ東京-テレ東「WBS」・テレビ朝日「林修の今知りたいでしょ!」

>> 谷川 昌平の詳細な経歴を見る

この記事の目次

- パート主婦は年収130万と150万ではどっちが得?年収の壁を解説

- 130万円の壁|扶養を外れて社会保険に加入する年収基準

- 150万円の壁|配偶者特別控除の減額が始まる年収基準

- 【100人に調査】扶養や税金に関する簡単なアンケート

- パート・アルバイトで就労する際に、年収を一定以下に抑えるために就業時間や日程を調整した経験がありますか?

- 就業時間や日程を調整した具体的な理由は何ですか?

- 働き損を回避するためにすぐにできる方法とは?

- 年収120万円〜150万円の手取り金額をシミュレーションして比較

- 手取りを比較すると年収130万円〜140万円未満が一番損

- 【結論】130万円を超えて扶養を外れる場合は150万円以上を目指すのが得!

- パート主婦の年収・働き方でよくある質問

- 扶養内で働くのと扶養を超えて働くのはどちらが得ですか?

- 扶養から外れるときはどんな手続きが必要ですか?

- パート収入が増えて世帯年収が増えるとどんな影響がありますか?

- 一番得をする働き方に迷ったらどうすれば良いですか?

- 年収130万と150万はどっちが得かのまとめ

パート主婦は年収130万と150万ではどっちが得?年収の壁を解説

パート主婦が年収130万円と150万円のどっちが得なのかを比較検討する際、最も注目すべきなのが「年収の壁」です。

年収の壁には、主に以下の2つがあります。

次に、130万円の壁と150万円の壁について詳しく解説します。

130万円の壁|扶養を外れて社会保険に加入する年収基準

年収130万円の壁は、扶養を外れ、社会保険に加入するかどうかの分岐点となります。

130万円の壁で重要なポイントは、以下のとおりです。

- 年収130万円を超えると社会保険の扶養から外れる

- 自分自身で健康保険・厚生年金の加入が必要になる

- 年収130万円には賞与や交通費が含まれる

150万円の壁|配偶者特別控除の減額が始まる年収基準

年収が150万円を上回ると、配偶者特別控除の減額が始まります。

以下が、150万円の壁の注目すべきポイントです。

- 年収150万円を超えると配偶者特別控除の控除額が段階的に減額される

- 年収201.6万円以上なら配偶者特別控除の適用がなくなる

- 2025年度より上限が150万円から160万円に引き上げられる予定

130万円の壁は手取りが減少しますが、150万円の壁は世帯収入全体で得になることが多いのが特徴です。

以下は、扶養者本人の所得金額が900万円以下の場合の配偶者特別控除額一覧です。

| 配偶者の年収 | 配偶者特別控除額 |

|---|---|

| 103万円超150万円以下 | 38万円 |

| 150万円超155万円以下 | 36万円 |

| 155万円超160万円以下 | 31万円 |

| 160万円超166.8万円未満 | 26万円 |

| 166.8万円超175.2万円未満 | 21万円 |

| 175.2万円超183.2万円未満 | 16万円 |

| 183.2万円超190.4万円未満 | 11万円 |

| 190.4万円超197.2万円未満 | 6万円 |

配偶者特別控除は夫の所得が1,000万円超で適用外となり、2025年度から上限が150万円→160万円に引き上げ予定です。

どの年収ラインを目指すかはライフスタイルや将来のプラン次第で異なります。

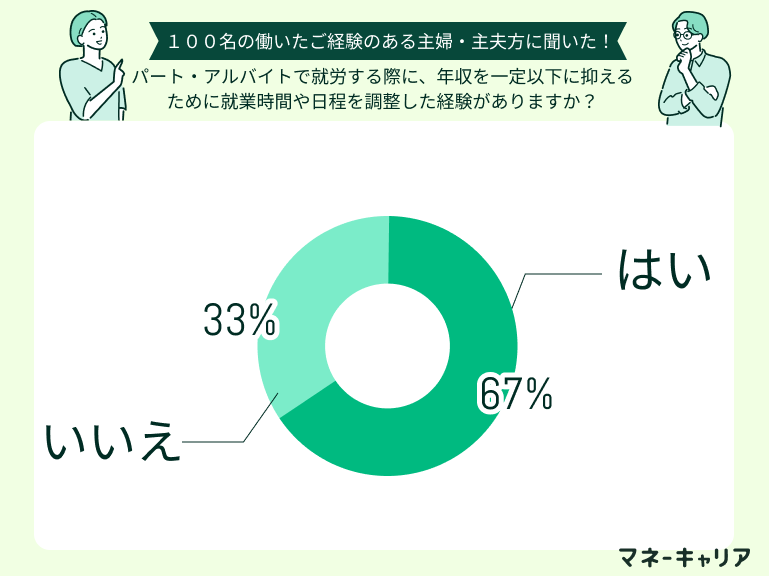

【100人に調査】扶養や税金に関する簡単なアンケート

100人を対象にした扶養や税金に関する簡単なアンケート結果に関して紹介します。

以下の傾向や数値のポイントを押さえると、家計管理や就労の計画が判断しやすくなります。

ぜひ参考にしてみましょう。

パート・アルバイトで就労する際に、年収を一定以下に抑えるために就業時間や日程を調整した経験がありますか?

ここでは、年収を一定以下に抑える目的で就業時間や日程を調整した経験の有無に関してのアンケート結果を紹介します。

以下の結果から、多くの方が年収を気にして働いていることが分かります。

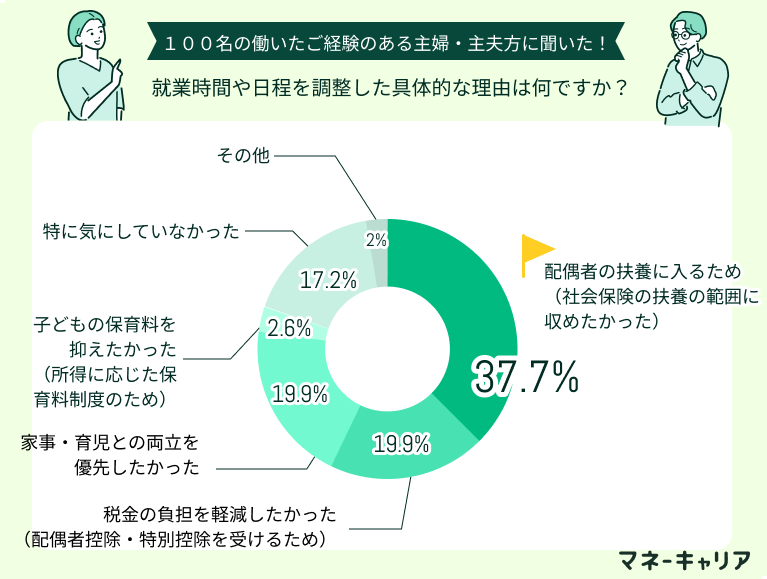

就業時間や日程を調整した具体的な理由は何ですか?

アンケート回答者の実際の意見は以下の通りです。

40代女性

手取りの最大化について紹介したい

夫を含めた世帯全体で、手取りが最大になるような自分の年収を教えてほしいです。労働時間はあまり増やしたくありません。所得税についてはなんとなくわかりましたが、住民税や扶養控除については良く分からないので、そのあたりを含めて専門家に相談したいです。

20代女性

どのくらい働いたら損をしないのか知りたい

いくらまで働いてもいいのか明確に教えてほしいです。また、損をしない働き方を知りたいです。毎年金額が政府によってどんどん変わっていくのでいつの間にか損をしていないかをしっかりと見てもらって相談していきたいです。

働き損を回避するためにすぐにできる方法とは?

年収130万円や150万円の壁を超えると、社会保険料や税負担の影響で手取り額が減ることがあります。

これが、一般に「働き損」と呼ばれる現象です。

働き損を回避するためには、各ライフステージごとにかかる世帯全体の出費を予測し、夫婦で計画的に働く必要があります。

しかし、将来的な収入の見通しや、家計への影響を予測しながら働き方を調整するのは困難です。

そのため、家計管理のプロであるFPが多数在籍している「マネーキャリア」の無料相談を活用し、働き損を回避できる働き方を相談するのがおすすめです。

世帯全体の収入からライフプラン表を作成してくれるため、長期的な視点で家計の見直しも可能です。

年収120万円〜150万円の手取り金額をシミュレーションして比較

パートで年収120万円から150万円の間で働く際、手取り金額がどのように変化するかをシミュレーションしました。

以下の表は、年収ごとの税金や社会保険料を差し引いた後の手取り額をまとめたものです。

なお、年収130万円以上の場合は社会保険に加入することを前提としています。

| 年収 | 支払う税金(年間) | 支払う保険料(年間) | 手取り金額 |

|---|---|---|---|

| 120万円 | 約32,000円 | 0円 | 約117万円 |

| 129万円 | 約46,000円 | 0円 | 約124万円 |

| 130万円 | 約19,000円 | 約19万円 | 約109万円 |

| 140万円 | 約32,000円 | 約21万円 | 約116万円 |

| 150万円 | 約45,000円 | 約22万円 | 約123万円 |

この表からわかるように、年収が130万円を超えると社会保険料の支払いが発生し、一時的に手取り金額が減少します。

この年収と手取り金額の推移について、以下では詳しく解説します。

手取りを比較すると年収130万円〜140万円未満が一番損

年収130万円から140万円未満の範囲では、手取り額が最も少ないため「働き損」となる可能性が高くなります。

その理由は、年収130万円を超えると社会保険の加入義務が発生し、保険料の負担が一気に増えるからです。

扶養内で働いている場合、配偶者の社会保険に加入しているため自身の保険料負担はゼロですが、130万円を超えると健康保険や厚生年金の保険料を自分で支払う必要があります。

【結論】130万円を超えて扶養を外れる場合は150万円以上を目指すのが得!

扶養を外れて働くなら、年収150万円以上を目指すのが得策です。

年収130万円を超えると、健康保険や厚生年金の負担が発生し、手取りが減少します。

しかし、年収150万円まで引き上げると手取りは約123万円に回復し、130万〜140万円より有利になります。

短時間勤務で扶養内の手取りを最大化したいなら130万円未満が有利ですが、安定収入を得たい・社会保険に加入して将来の年金額を増やしたいなら150万円以上がおすすめです。

働き方や年収の選択に迷ったときは、FPに相談してライフプランに合った働き方を見つけましょう。

パート主婦の年収・働き方でよくある質問

パート主婦の年収や働き方に関して、多くの方が気になるポイントをまとめました。

扶養内で働くか、それとも扶養を超えて働くかは、それぞれのメリットとデメリットを理解したうえで選ぶことが大切です。

これらの疑問について、以下で詳しく解説します。

扶養内で働くのと扶養を超えて働くのはどちらが得ですか?

扶養内で働く場合、配偶者の扶養に入っているため社会保険料の負担がなく、手取りが多くなる点が大きなメリットです。

また、配偶者控除や配偶者特別控除を利用できるため、夫の税負担を抑えられます。

一方、扶養を超えて働くことで、収入が増えるだけでなく厚生年金に加入できるという大きなメリットがあります。

扶養から外れるときはどんな手続きが必要ですか?

パートで働く妻が夫の扶養から外れる場合、いくつかの手続きが必要になります。

まず、夫の勤務先に「扶養控除等(異動)申告書」や「健康保険被扶養者(異動)届」を提出し、扶養から外れる手続きをおこないます。

この際、夫の会社が加入する健康保険組合のルールによっては追加書類の提出を求められることもあるため、事前に確認することが重要です。

パート収入が増えて世帯年収が増えるとどんな影響がありますか?

パート収入が増えて世帯年収が増えると、税負担だけでなく、保育料・奨学金などにも影響が出ます。

世帯年収が一定額を超えると、住民税の負担が増えたり、奨学金の受給基準から外れたりするケースがあります。

また、自治体によっては保育料が世帯収入に応じて決定されるため、収入が増えることで保育料が高くなる可能性がある点にも注意が必要です。

一方、収入が増えることで住宅ローンの審査が通りやすくなるなどのメリットもあります。

一番得をする働き方に迷ったらどうすれば良いですか?

年収130万円や150万円の壁を考える際には、目先の手取り額だけでなく、家計全体を踏まえたライフプランの視点も重要です。

現在の収入が家計に与える影響だけでなく、将来的に必要となる教育資金・老後資金・住宅資金などのライフプランを考慮しながら、長期的な資金計画を立てることが大切です。

無料のファイナンシャルプランナー(FP)相談を活用すると、こうしたライフプラン全体を考慮したシミュレーションをおこない、自分にとって最適な働き方を具体的に検討できます。

マネーキャリアのFP相談では、単に年収の壁を超えるかどうかの判断だけでなく、家計全体を踏まえた個別のシミュレーションが可能です。

教育資金の準備や、老後の生活資金、住宅ローンの返済計画など、将来必要となる資金を総合的に考慮し、最適な働き方を提案します。

相談は無料なので、どの年収帯で働くのがベストなのかと将来を考えている場合は相談してみましょう!

お金に関する全ての悩みにオンラインで解決できる

マネーキャリア:https://money-career.com/

- 年収130万円と150万円の壁について詳しく教えてもらえる

- 夫婦の年収を踏まえた具体的なアドバイスがもらえる

- 家計のプロであるFPに無料で何度でも相談できるので、将来の不安の解消につながる

年収130万と150万はどっちが得かのまとめ

パート主婦の働き方を考えるうえで、年収130万円や150万円の壁は重要なポイントです。

130万円を超えると社会保険への加入が必須となり、手取り収入が一時的に減少するため、扶養内で働くべきか、それとも年収150万円以上を目指すべきか迷うケースもあります。

どの年収ラインを目指すかは、現在のライフスタイルだけでなく、将来のライフプランや必要な資金を考慮して判断することが大切です。

どの年収帯で働くのがベストか、将来の家計にどう影響するのかを正しく判断するためには、専門家のアドバイスを受けることをおすすめします。

マネーキャリアのFP相談では、相談者ごとに個別のシミュレーションをおこなっており、扶養の範囲内で働くか、社会保険に加入して収入を増やすべきかなどの悩みに応じたアドバイスが受けられます。

相談者満足度98.6%を誇り、これまでの相談申込実績は100,000件を超えています。

年収の壁を超えるべきか迷っている方や、将来の資産形成を考えながら賢く働きたい方は、マネーキャリアの無料相談を利用してみましょう。