- iDeCoの拠出金は全額が所得控除の対象

- 運用で出た利益は公的年金に上乗せできる

- iDeCoの加入期間は65歳未満まで!税制控除が使えるラストチャンス

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 50代から始めるiDeCoの年収別所得控除シミュレーション

- 50歳から始めるiDeCoはいつ元が取れる?

- 50代から始めるiDeCoのメリット「掛金全額控除」

- 50代後半でも間に合う!最短でiDeCoのメリットを出す方法

- 50代がiDeCoで失敗しないための「FP相談活用法」

- 50代から始めるiDeCoこそFP相談を選ぶべき

- FP相談で聞くべき質問リスト

- 50代の特有の複雑な加入問題もマネーキャリアなら解決

- 50代から始めるiDeCoの運用戦略

- 【実利用者データ】50代が選ぶiDeCo商品種類ベスト3

- iDeCoにおける50代前半の「攻めの運用」

- iDeCoにおける50代後半の「守りの運用」

- 50代のiDeCo加入で注意すべき点

- 50代で引っかかりやすい加入資格のチェックリスト

- 企業型DCからの移換で損をしないための注意点

- 60歳以降の受け取り方と出口戦略

- iDeCoと退職金のベストな受け取りタイミング

- 60歳以降も運用を続ける「運用指図者」になるメリット・デメリット

- 50歳から始めるiDeCoのまとめ

50代から始めるiDeCoの年収別所得控除シミュレーション

50代からiDeCoを検討する際、多くの方が気になるのが 「今から始めて、本当に得になるのか」という点です。

iDeCoは資産運用のための制度ではありますが、50代にとっての最大の価値は運用益よりも、毎年確実に得られる所得控除にあります。

まずはこの所得控除が、どの程度の効果を持つのかを年収別に整理し、50代からでも現実的にメリットが出る仕組みを確認していきましょう。

50歳から始めるiDeCoはいつ元が取れる?

50代の方がiDeCoを検討する際、最も気にされるのが「今から始めて、果たして元は取れるのか?」という損益分岐点です。

実質的な損益分岐点を判断する基準は、「所得控除による控除額」が「口座管理手数料などのコスト」を上回るかどうかです。

▼【シミュレーション】年収600万円の会社員・公務員の場合

たとえば、以下の条件でiDeCoを開始したとします。

・毎月の掛金: 2万円(年間24万円)

・年収: 約600万円(所得税率10%+住民税率10% = 合計税率20%と仮定)

・年間の手数料: 数千円程度(金融機関により異なる)

この場合、年間の税軽減額は約4.8万円にのぼります。 一方で、運営コストとしての手数料は年間数千円です。

つまり、資産運用のパフォーマンスが「±0%」であったとしても、初年度から約4万円以上の「確実なプラス」が発生している計算になります。

50代から始めるiDeCoのメリット「掛金全額控除」

50代は定年までのカウントダウンが始まる時期ですが、同時に「最も効率よく資産を守り、増やせる時期」でもあります。

iDeCoの特徴は、拠出した掛金の全額が所得から差し引かれることです。 通常の投資は「売却して利益が出て初めてリターン」となりますが、iDeCoは「拠出した時点で所得控除が適用される」ため、運用の成否に関わらず、実質的なプラスが確定します。

以下は月々2万円(年間24万円)を積み立てた場合の、年収別の概算シミュレーションです。50代は所得水準が高くなりやすいため、その分だけ軽減額も大きくなる傾向があります。

【年収別:月2万円(年額24万円)を積み立てた場合の税軽減額】

| 年収 | 税率 | 年間で軽減される税金 |

|---|---|---|

| 約400万円 | 約15% | 約3.6万円 |

| 約600万円 | 約20% | 約4.8万円 |

| 約800万円 | 約30% | 約7.2万円 |

※会社員かつ企業年金がない場合を仮定

※税率は所得税+住民税(10%)の概算。扶養家族などの条件により異なります。

たとえば、銀行に24万円を預けても、得られる利息はごくわずかです。一方、iDeCoであれば、年収400万円の方でも年間3万円以上、年収800万円の方であれば7万円以上の税負担を軽減できます。

そのうえで、拠出したお金は老後資金として積み立てられていきます。 このように、税負担を抑えながら将来に備えられる点が、現役世代の中でも所得水準が高くなりやすい50代にとって、iDeCoのメリットが大きいといわれる理由です。

50代後半でも間に合う!最短でiDeCoのメリットを出す方法

50代後半から最短で成果を出すためには、可能な限り上限まで拠出枠を使いつつ、ご自身の年齢に応じた商品選びを行いましょう。

【55歳から始める場合(運用期間:約10年)】

65歳まで加入すれば、10年という十分な運用期間を確保できます。そのため、資産の半分はリスクの低い債券の商品で守りを固めつつ、残り半分で株式などの投資信託で成長を取りに行く、攻めと守りのバランス運用が大切です。

【58歳から始める場合(運用期間:約7年)】

受け取りまでの期間が短いため、無理にリスクを取らず「元本確保型(定期預金・保険タイプ)」をあえて選ぶのも賢い戦略です。運用益はほとんど期待できなくても、積立を継続する限り所得控除による税軽減メリットを受け取り続けることができます。

大切なのは、運用で大きく増やすことよりも、iDeCoという制度を使って税金として出ていくはずだったお金を、自分の老後資金として積み立てるという視点を持つことです。

50代がiDeCoで失敗しないための「FP相談活用法」

50代からのiDeCo運用で大切にしたいのは、受け取りのタイミングで損をしないことです。

20代や30代であれば、一時的に資産が減っても時間をかけて回復を待つことができますが、退職が近い50代にとっては、大きな失敗からのリカバリーが難しいという現実があります。

だからこそ、自分ひとりで抱え込まず、専門家(FP)の視点を取り入れてリスクを抑えた運用を心がけることが、成功へのカギとなります。

50代から始めるiDeCoこそFP相談を選ぶべき

50代からiDeCoを始める場合、考慮すべき要素が多岐にわたります。

- 退職金の金額と受け取り時期

- 住宅ローンの完済予定

- 再雇用後の年収変化

- 公的年金の受給見込み額

FP相談で聞くべき質問リスト

無料相談を受けるときは、ぜひ以下の3つを質問してみてください。 これを聞くだけで、なんとなく感じていた不安を「こうすれば大丈夫!」という具体的な方法として教えてもらうことができます。

50代の特有の複雑な加入問題もマネーキャリアなら解決

50代のiDeCoで特に多いのが、加入資格や制度の組み合わせに関する悩みです。

- 企業型DCに加入しているが、iDeCoも使えるのか

- 近々退職予定だが、いつまで拠出できるのか

- 退職したら、企業型DCの資産はどう移換すればいいのか

- 再雇用後の扱いはどうなるのか

50代から始めるiDeCoの運用戦略

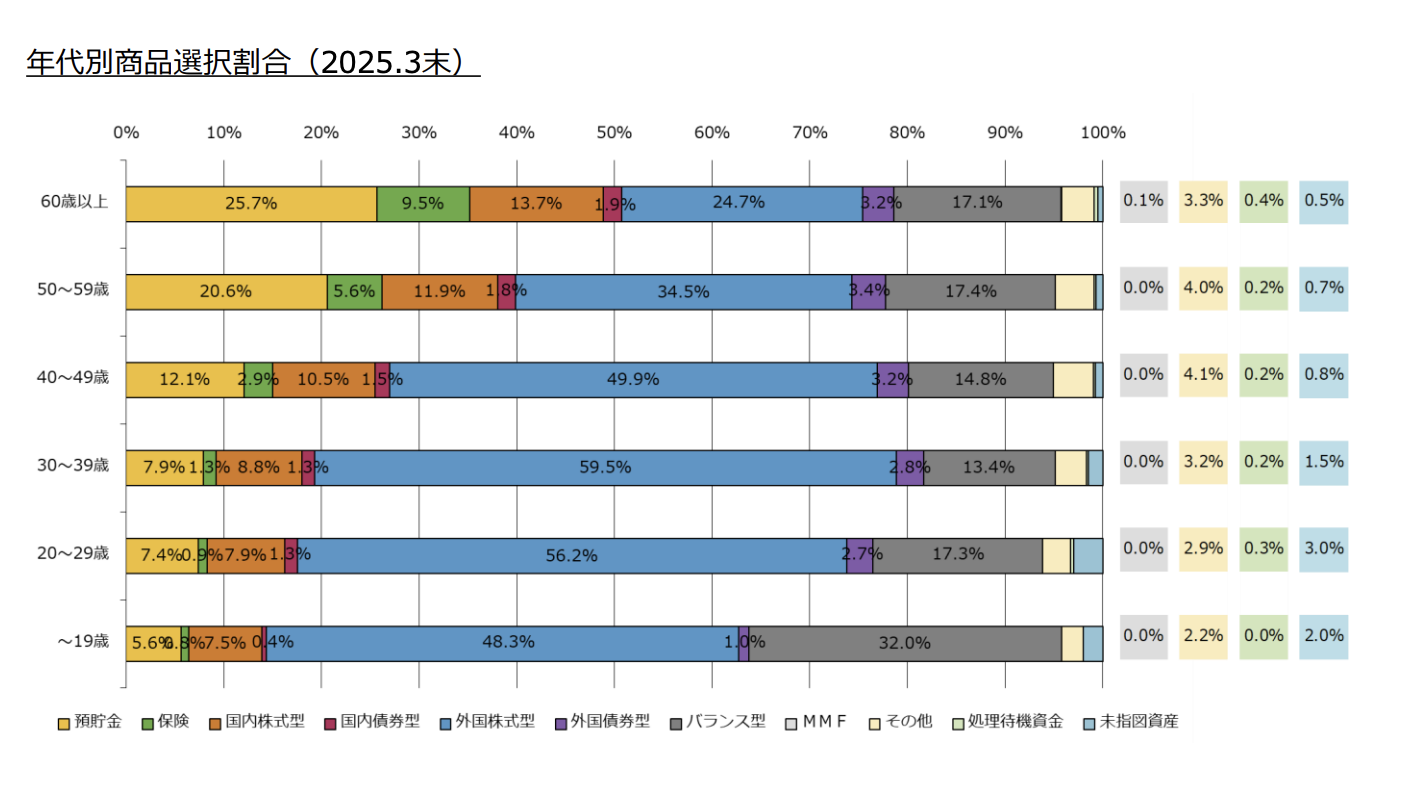

FP相談を活用して自分だけのプランを作ることが理想ですが、世の中の50代は実際にどんな商品を選んでいるのかを知っておくことも大切です。

ここでは、実際の統計データをもとにした「50代の人気商品ランキング」と、年齢による「攻めと守りの使い分け」について解説します。

【実利用者データ】50代が選ぶiDeCo商品種類ベスト3

出典:運営管理機関連絡協議会「確定拠出年金統計資料」

厚生労働省が発表した「確定定拠出年金統計資料」(運営管理機関連絡協議会)から読み取れる、50代の加入者が実際に選んでいる商品の種類ベスト3は以下の通りです。

【第1位】 外国株式型(投資信託)

50代で最も選ばれているのは「外国株式型」です。 定年までの期間を見据えつつ、成長力の高い海外市場での運用益を期待する方や、インフレ(物価上昇)への対策として資産を増やしたい方が多いことがわかります。

【第2位】 預貯金(元本確保型)

元本割れのリスクがないため、資産を減らさずに確保したいというニーズがあります。運用益よりも、掛金の所得控除(税の軽減)によるメリットを重視して堅実に利用している層に選ばれています。

【第3位】 バランス型(投資信託)

株式と債券などに分散投資をする「バランス型」です。 一つの商品で自動的にリスク分散ができる点が特徴です。株式だけではリスクが高いが、預貯金では増えないと考える方に対し、リスクとリターンのバランスが取れた選択肢です。

iDeCoにおける50代前半の「攻めの運用」

50代前半は、定年を意識しつつも、まだ「10年以上の運用期間」を確保できる貴重なフェーズです。

この時期に、過度に定期預金などの元本確保へ偏ってしまうことは、インフレリスクに対応できず、実質的な資産価値を目減りさせるリスクを孕んでいます。

投資の世界には、主要な株価指数に長期投資した場合、「10年以上の継続で元本割れのリスクが大幅に低下する」というデータがあります。

50歳から65歳の受取開始まで15年あれば、リーマンショック級の暴落が来ても、過去の統計上は十分に回復し、成長に転じる期間を確保できます。

リスク許容度に合わせて、以下のような「世界経済の成長」を取り込む配分を検討しましょう。

▼戦略的なアセットアロケーション(資産配分)の例

- 外国株式(インデックス):50〜70%

- バランス型・債券:30〜50%

50代前半で「攻め」の姿勢をとっても、受取開始の数年前の60歳前後からは、利益を確定させるために「株式から債券へ、少しずつスイッチング(入れ替え)」を行うのがおすすめです。

iDeCoにおける50代後半の「守りの運用」

これまでは複利の力で増やすことが目的でしたが、受け取りまで数年となった50代後半からは、「これまでの運用益をいかに守り抜くか」に注目しましょう。

市場の暴落は予測できません。だからこそ、受け取り時期が確定しているiDeCoにおいて、外国株式などのリスク資産外国株式などの比率を下げていく「スイッチング(入れ替え)」が重要になります。

今の資産状況や、老後資金の必要額に応じて、以下の2つのいずれかへシフトすることを検討しましょう。

A. 【安全性最優先】元本確保型へのシフト

「現在の資産で目標額に達している」「絶対に元本を減らしたくない」という方向けです。 ・具体的な行動: 新規の積立先を定期預金や保険などの「元本確保型」に変更します。

・メリット: 市場がどんなに荒れても、受取額が減ることはありません。その上で、iDeCo最大の武器である「所得控除」の恩恵だけを確実に受け取り続けることができます。

B. 【堅実運用】債券中心のポートフォリオ

「物価上昇(インフレ)対策として、少しはリターンも確保したい」という方向けです。 ・具体的な行動: 株式の比率を大幅に下げ、値動きが安定している債券ファンドやバランス型(安定型)へ資産を移します。

・メリット: 大きな下落リスクを抑えつつ、預貯金以上のパフォーマンスを目指すことができます。

50代のiDeCo加入で注意すべき点

50代からiDeCoを始める際は、商品選び以前に加入資格や手続き面での注意点を正しく理解しておく必要があります。

この部分を誤ると、「そもそも加入できなかった」「想定より使える期間が短かった」といった事態にもなりかねません。

特に50代は、企業型DC(確定拠出年金)への加入状況や退職時期によって条件が大きく変わるため、事前確認が欠かせません。

50代で引っかかりやすい加入資格のチェックリスト

50代のiDeCoで最も多いのが、加入できると思っていたが、実は条件を満たしていなかったというケースです。 以下のチェックポイントを、順番に確認してみてください。

【会社員の方】

Q1. お勤め先の会社で「企業型DC(企業型確定拠出年金)」に加入していますか?

- いいえ → 加入可能です(月額2.3万円まで)

- はい → Q2へ

- はい → iDeCoとの併用はできません(※どちらか一方を選択)。

- いいえ → 加入可能です(※月額上限は会社の掛金等により変動)。

- はい(再雇用など) → 65歳までiDeCoに加入(拠出)可能です。

- いいえ(完全リタイア・自営業化) → 60歳でiDeCoの積立は終了します(※国民年金の任意加入被保険者になれば継続可能)。

- はい(一部免除含む) → 加入できません。※iDeCoに加入するには、国民年金保険料を全額納付している必要があります。

- いいえ(全額納付中) → Q2へ

- 公務員の方: 原則加入可能ですが、月額上限は1.2万円と少なめです。

- 専業主婦(夫)の方(第3号被保険者): 原則加入可能です(月額2.3万円まで)

iDeCoに加入できるのは、原則として国民年金の被保険者に限られます。そのため、60歳で定年退職し、その後どこにもお勤めにならない(厚生年金を抜ける)場合は、その時点でiDeCoの積立もストップします。

65歳まで積み立てるつもりだったのにと後悔しないよう、退職後の働き方とセットで考える必要があります。

企業型DCからの移換で損をしないための注意点

転職や定年退職に伴い、企業型DCの資産をiDeCoに移換(移動)する際にも、多くの人が見落とすリスクがあります。 ここでは専門家の視点から、資産を守るための重要な注意点をお伝えします。

規約の確認が最優先

まず確認すべきなのは、企業型DCの規約内容です。

- 移換可能なタイミング

- 移換先の選択肢(iDeCoのみか、他制度も可か)

- 運用商品の制限

これらは企業ごとに異なり、一般的な話がそのまま当てはまらないので注意が必要です。

手数料の違いに注意

- 企業型DC:会社負担が多い

- iDeCo:原則、自己負担

- 資産が現金で運用されない

- 管理手数料だけが引かれ続ける

- その期間は通算加入者等期間にカウントされない

60歳以降の受け取り方と出口戦略

iDeCoは「始め方」だけでなく、「どう受け取るか」まで含めて初めて完成する制度です。

特に50代からiDeCoを活用する場合、60歳以降の受け取り方によって、税負担に大きな差が出ることがあります。

ここでは、iDeCoと退職金をどう組み合わせると有利になりやすいのかについて解説します。

iDeCoと退職金のベストな受け取りタイミング

iDeCoの受け取り方には、

- 一時金

- 年金

- 一時金+年金の併用

- 退職所得控除(一時金として受け取る場合)

- 公的年金等控除(年金として受け取る場合)

- 60歳で退職金を一時金として受け取る

- iDeCoはすぐに受け取らず、数年後に年金形式で受け取る

60歳以降も運用を続ける「運用指図者」になるメリット・デメリット

iDeCoは、60歳になったら必ず受け取らなければならない制度ではありません。 条件を満たせば、運用指図者として運用を続けるという選択肢もあります。

▼運用指図者になるメリット

- すぐに受け取らないため、課税のタイミングを先送りできる

- 受け取り時期を調整し、退職金や年金との重なりを避けやすい

- 相場状況を見ながら、受け取りを判断できる

▼デメリット・注意点

- 運用を続けるため、価格変動リスクは残る

- 受け取りを先延ばしにしても、無制限に続けられるわけではない(受給開始は最大75歳まで)

- 将来の税制改正の影響を受ける可能性がある

また、運用指図者になった場合でも、受け取り時の課税ルールは変わらないため、 出口をどう設計するかは重要です。

50歳から始めるiDeCoのまとめ

ここまで解説してきた通りiDeCoを始める50代からでも決して遅くはありません。

現役世代の中でも所得水準が高くなりやすい50代にとって、税負担を抑えながら将来に備えられるiDeCoには大きいメリットがあります。

この記事の内容をまとめると以下の通りです。

- 50代のiDeCoは、加入した1年目から手数料以上の税軽減メリットがある

- 50代前半は「攻めの運用」、50代後半は「守りの運用」と年齢に応じた使い分けが重要

- 退職金との兼ね合いなど出口戦略(受け取り方)の工夫で、受け取り額は大きく変わる

- 50代からiDeCoを始める場合は、一人で悩まず専門家(FP)に相談するのが成功への近道

<50代にマネーキャリアが選ばれる3つの理由>

- 特定の金融機関に偏らない、中立な立場からの正直なアドバイス

- iDeCoだけでなく老後資金全般についてトータルで相談できる

- 自宅からオンラインで完結。忙しい方でも無理なく利用できる

難しい準備は一切不要です。以下の3ステップで、漠然とした不安を解消しましょう。

- 【予約フォーム入力】申し込みフォームを記入(30秒で完了)

- 【相談予約】フォーム入力後LINEで相談予約

- 【相談】 プロのFPとオンライン相談(何度でも無料)

- 【開始】 最適なプランが決まったら、口座開設の手続きもサポート

迷うことなく、最短ルートで資産形成を始められます。まずは無料相談で、気軽にお悩みを聞かせてください。