iDeCoを始めたいけれど、月1万円程度では手数料などを考慮すると意味がないのでは?

老後資金を作るには、もっとまとまった金額が必要なのでは?

このようにお悩みではないでしょうか。

月1万円の少額積立であっても、iDeCo特有の「所得控除」による節税メリットと長期の「複利効果」により、資産形成として十分な効果が期待できます。決して「意味がない」ということはありません。

本記事では、月1万円を積み立てた場合の10年〜40年後の運用成果について、ファイナンシャルプランナーの視点から具体的なシミュレーションを用いて解説します。

月1万円という無理のない金額が将来どれだけの価値を生むのかを数字で理解できるようになりますので是非参考にしてください。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

iDeCoで月1万円の積立投資は意味ない?運用益をシミュレーション

結論、iDeCoで月1万円の積立は決して意味がないものではありません。

iDeCoを長期運用することで複利効果が働き、想像以上の資産形成効果が期待できます。

以下では、運用期間別に月1万円積立した場合の具体的なシミュレーション結果を紹介します。

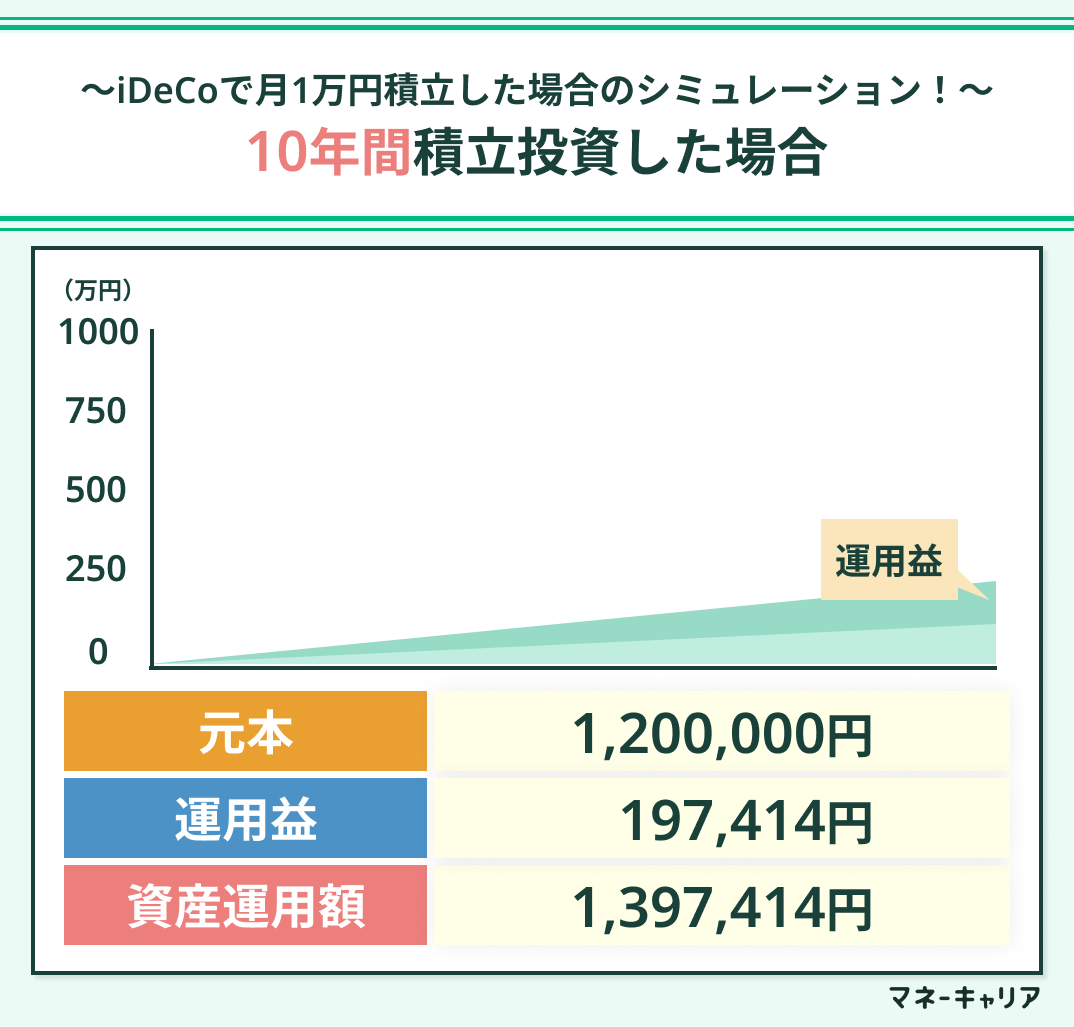

10年間積立投資した場合

毎月1万円を10年間にわたり積み立て、年利3%で運用できた場合の資産推移を検証してみましょう。

| 運用期間 | 積立元本 | 最終積立額 (年利3%) | 運用益 |

|---|---|---|---|

| 1年 | 12万円 | 約12.2万円 | 約0.2万円 |

| 3年 | 36万円 | 約37.7万円 | 約1.7万円 |

| 5年 | 60万円 | 約64.6万円 | 約4.6万円 |

| 7年 | 84万円 | 約92.3万円 | 約8.3万円 |

| 10年 | 120万円 | 約140万円 | 約20万円 |

10年間の積立元本120万円に対し、運用益として約20万円が上乗せされ、最終的な資産は約140万円に達します。銀行預金等の単なる貯蓄では得難い、元本比約117%の資産増が見込める計算です。

さらにiDeCoには、掛金が全額所得控除になるという強力な節税メリットがあります。この節税分を加味すれば実質的な利回りはさらに向上するため、運用期間が10年程度であったとしても、少額から始める価値は十分にあると言えるでしょう。

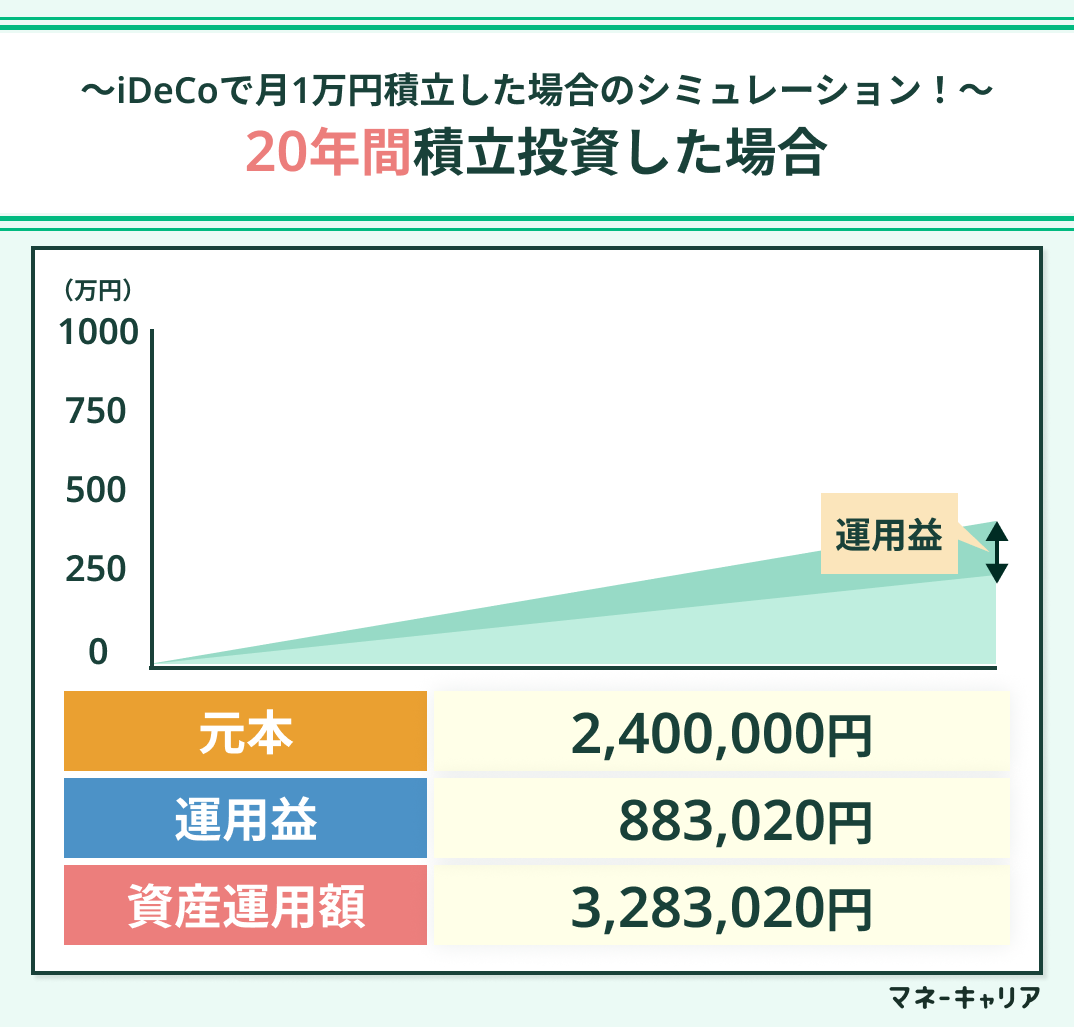

20年間積立投資した場合

月1万円を20年間積立投資した場合のiDeCoシミュレーション結果を見てみましょう。

| 運用期間 | 積立元本 | 最終積立額 (年利3%) | 運用益 |

|---|---|---|---|

| 5年 | 60万円 | 約64.6万円 | 約4.6万円 |

| 10年 | 120万円 | 約140万円 | 約20万円 |

| 15年 | 180万円 | 約223万円 | 約43万円 |

| 20年 | 240万円 | 約328万円 | 約88万円 |

月1万円を年利3%で20年間コツコツ積み立てると、元本240万円は約328万円まで育ちます。

運用益だけで約88万円プラスとなり、元本比で約1.3倍の成果です。これは長期間運用することで利息が利息を生む「複利効果」によるもの。少額からのスタートでも、時間をかけることで大きな資産形成が期待できるのです。

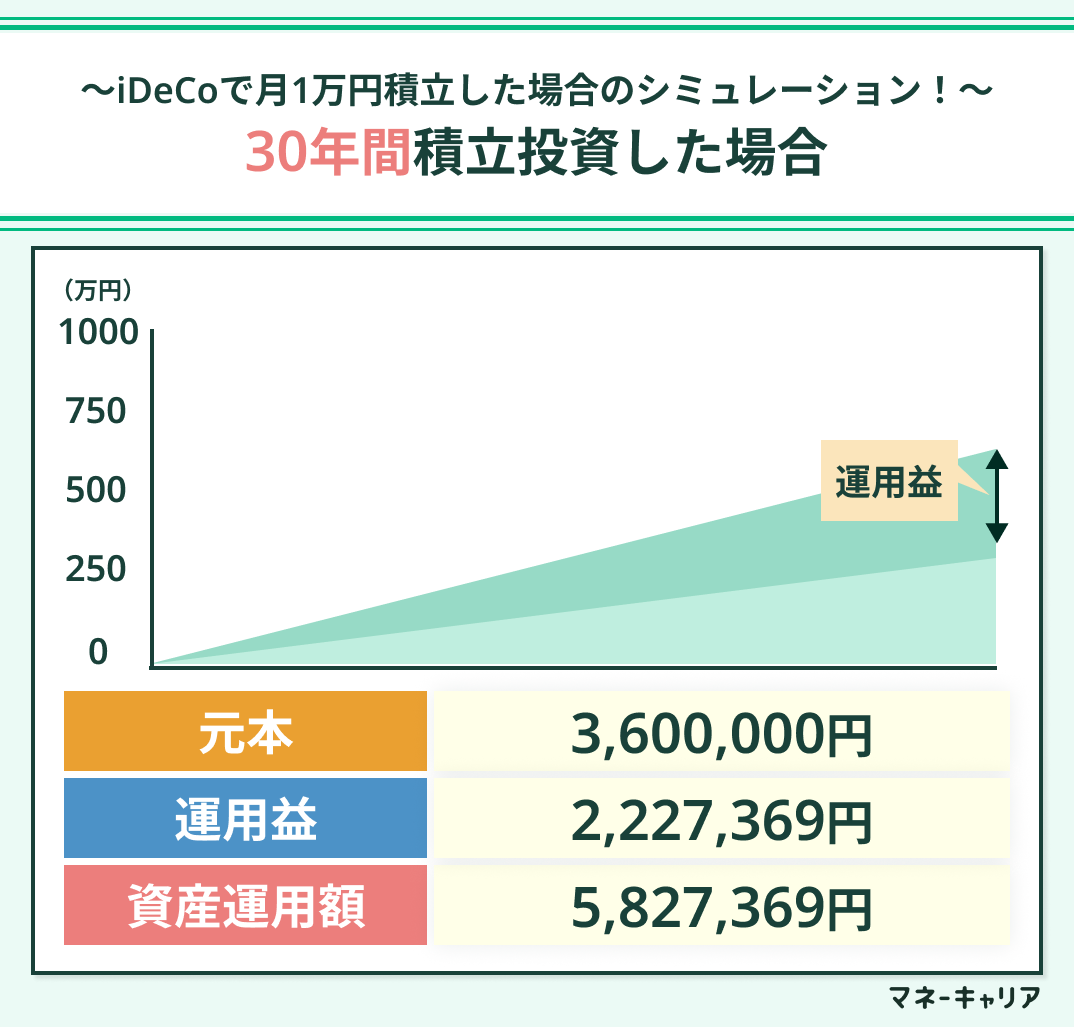

30年間積立投資した場合

月1万円を30年間、想定利回り3%で運用した場合のiDeCoシミュレーション結果です。

| 運用期間 | 積立元本 | 最終積立額 (年利3%) | 運用益 |

|---|---|---|---|

| 10年 | 120万円 | 約140万円 | 約20万円 |

| 20年 | 240万円 | 約328万円 | 約88万円 |

| 30年 | 360万円 | 約583万円 | 約223万円 |

30年間で積み立てた元本360万円に対し、年利3%で運用を継続できた場合の最終的な資産額は約583万円に達します。特筆すべきは、運用益だけで200万円以上を生み出している点です。

これは、元本に対して約62%も資産が増加したことを意味します。

時間を味方につけた「複利効果」により、最終的に資産は元本の1.6倍以上に成長しました。たとえ少額からのスタートであっても、長期的な視点で運用を続けることで、老後資金の不足を補うための十分な資産形成効果が期待できます。

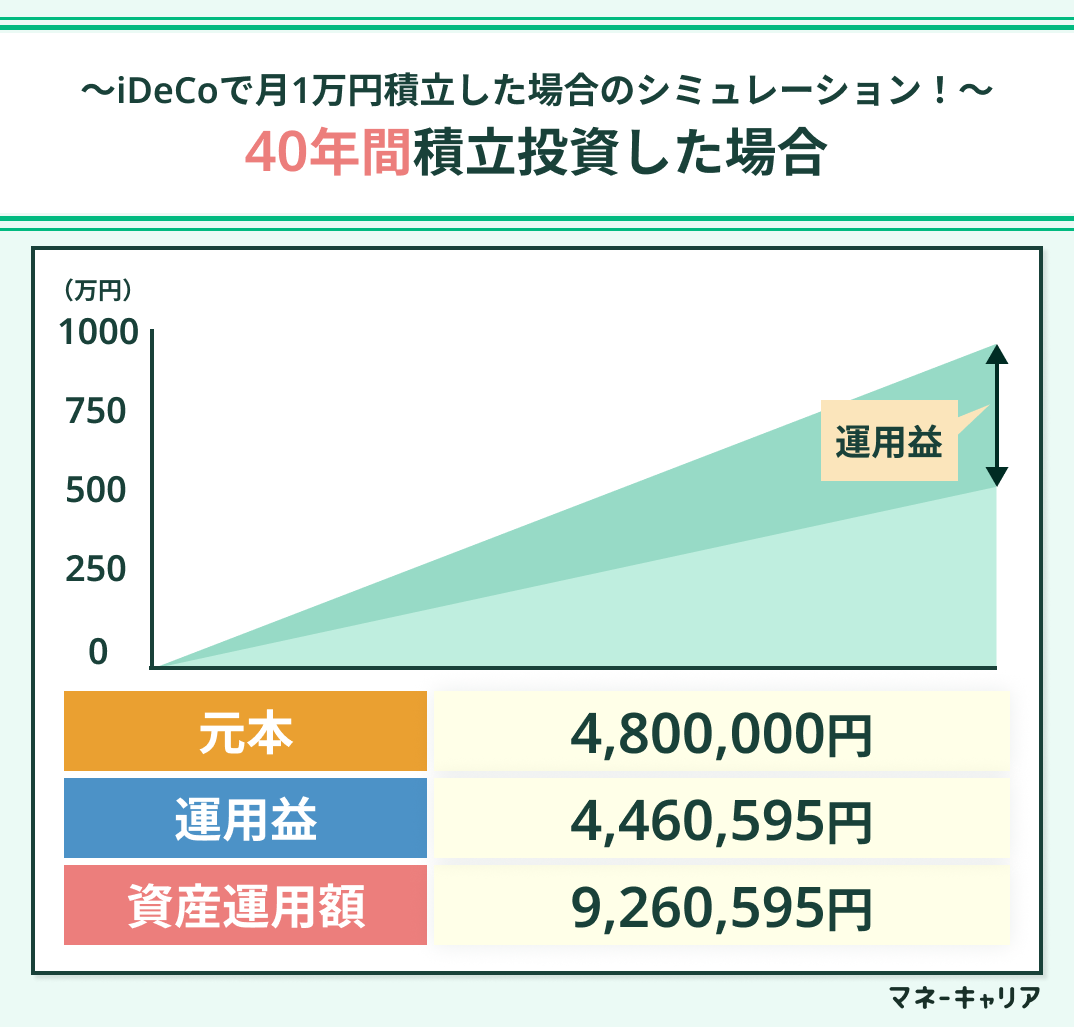

40年間積立投資した場合

月1万円を40年間積立投資した場合のiDeCoシミュレーション結果を見てみましょう。

| 運用期間 | 積立元本 | 最終積立額 (年利3%) | 運用益 |

|---|---|---|---|

| 10年 | 120万円 | 約140万円 | 約20万円 |

| 20年 | 240万円 | 約328万円 | 約88万円 |

| 30年 | 360万円 | 約583万円 | 約223万円 |

| 40年 | 480万円 | 約926万円 | 約446万円 |

月1万円を年利3%で40年間運用すると、元本480万円に対し最終資産額は約926万円に達します。運用益だけで約446万円、つまり複利効果で元本のほぼ2倍に増える計算です。

少額からでも時間を味方につけることで、老後資金の不安を大きく解消できるポテンシャルを秘めています。

iDeCoの運用期間はどれくらい必要?老後資金の平均額を元に解説

iDeCoの運用期間は、老後資金として必要な金額によって決まります。

一般的に、老後資金として必要とされる金額は2,000万円程度と言われており、この金額を月1万円のiDeCo積立で準備するには相応の期間が必要です。

前述のシミュレーション結果を見ると、40年の運用でも926万円程度にしかなりませんが、仮に年5%の利回りで40年間の積立投資を行うと約1,052万円、年7%なら約2,159万円の資産形成が可能です。

| 運用期間 | 想定利回り | 積立元本 | 最終積立額 | 運用益 |

|---|---|---|---|---|

| 40年間 | 年3% | 480万円 | 約926万円 | 約446万円 |

| 40年間 | 年5% | 480万円 | 約1,532万円 | 約1,052万円 |

| 40年間 | 年7% | 480万円 | 約2,639万円 | 約2,159万円 |

つまり、月1万円の積立でも30〜40年という長期運用、かつ適切な資産配分・商品選びを行うことで、老後資金として十分な金額を準備できることがわかります。

ただし、あくまで2000万円は目安であり、実際には個人のライフスタイルや将来の生活費によって必要な老後資金は変わるため、自分に合った運用計画を立てることが重要です。

月1万円のiDeCoで老後資金が足りるか不安なら無料FP相談で解決!

月1万円の積立だけで安心するのは早計です。十分な老後資金を確保するには、30年以上の長期運用や年利7%といった高い運用益が必要になるケースが多いからです。

年齢やリスク許容度により実現が難しい場合は、プロの視点での資産配分が不可欠です。iDeCoと他制度を賢く併用し、無理のないプランを立てましょう。

月1万円のiDeCoで効率よく増やすには?運用のコツと注意点を解説

月1万円のiDeCoで効率よく資産を増やすには、いくつかの重要なポイントがあります。

少額の積立だからこそ、運用方法や商品選択が将来の資産形成に大きく影響します。

以下では、月1万円のiDeCo運用を成功させるための具体的なコツと注意点を解説します。

これらのポイントを実践することで、月1万円という少額でも効率的な資産形成が可能になります。

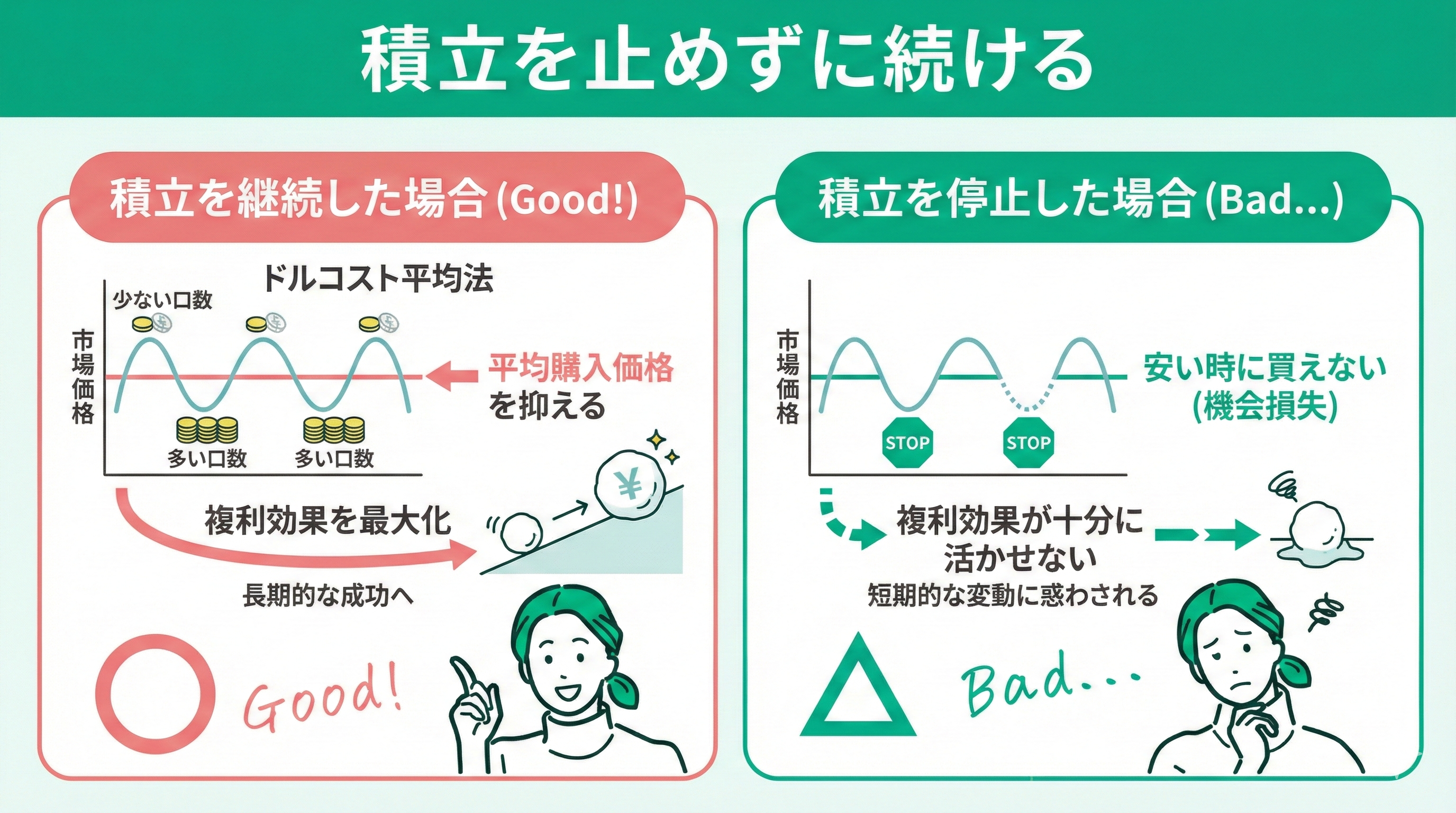

積立を止めずに続ける

月1万円のiDeCo運用で最も重要なのは、積立を止めずに継続することです。

市場が下落している時期でも積立を続けることで、「ドルコスト平均法」の効果により、平均購入価格を抑えることができます。

例えば、基準価額が高い時は少ない口数、低い時は多い口数を購入することで、長期的には有利な価格で投資できます。

また、一時的な市場の変動に惑わされて積立を停止すると、複利効果を十分に活用できなくなります。

iDeCoは長期運用が前提の制度なので、短期的な値動きに一喜一憂せず、着実に積立を継続することが成功の鍵となります。

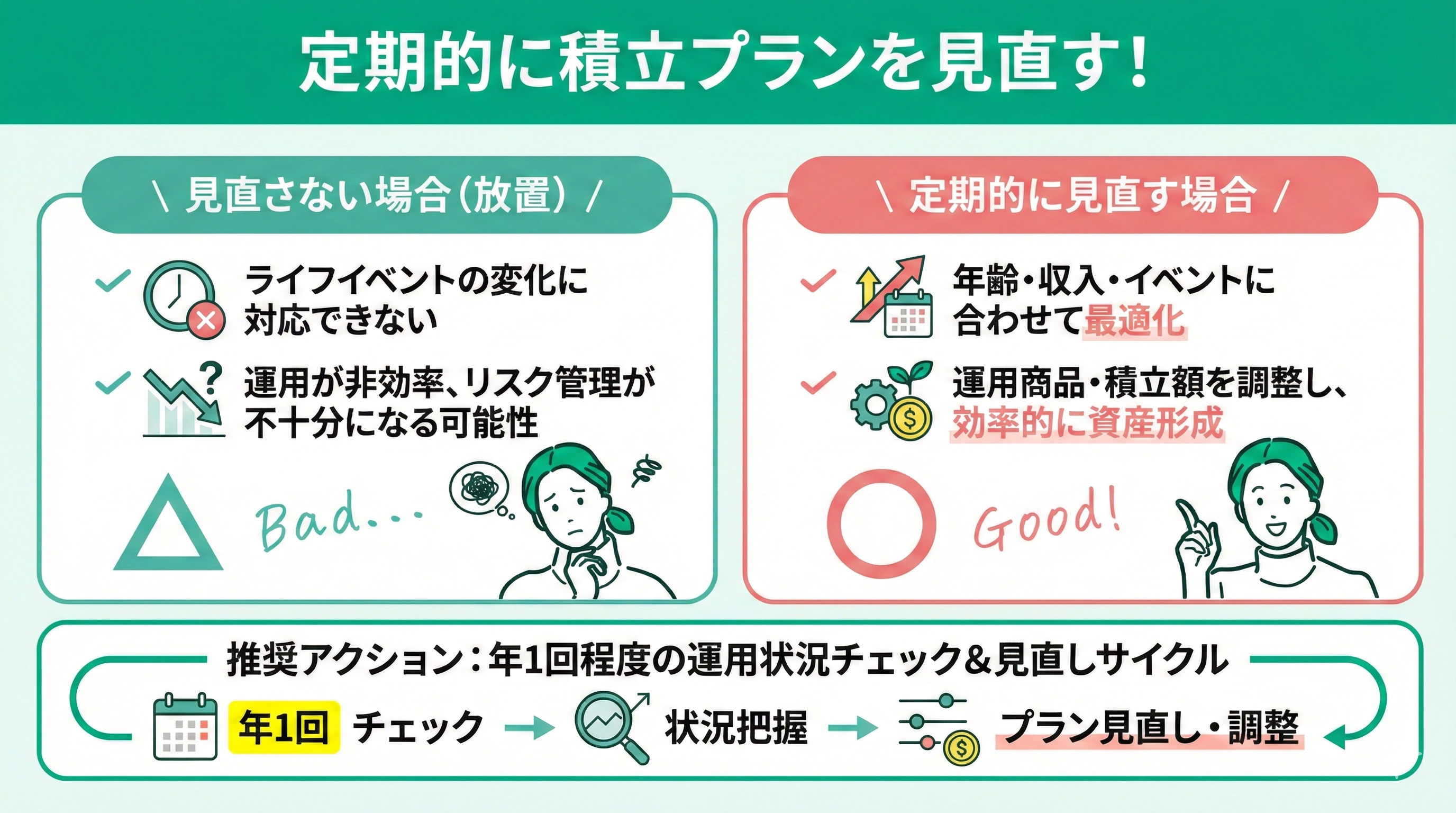

定期的に積立プランを見直す

月1万円のiDeCo運用では、定期的に積立プランを見直すことが重要です。

年齢や収入の変化、ライフイベントの発生などに応じて、運用商品の配分や積立額を調整する必要があります。

例えば、若い頃は成長重視の運用をしていても、退職が近づいてきたら安定重視の運用に切り替えることが一般的です。また、収入が増えた場合は積立額を増額することで、より効率的な資産形成が可能になります。

年1回程度は運用状況をチェックし、必要に応じてプランの見直しを行うことをおすすめします。

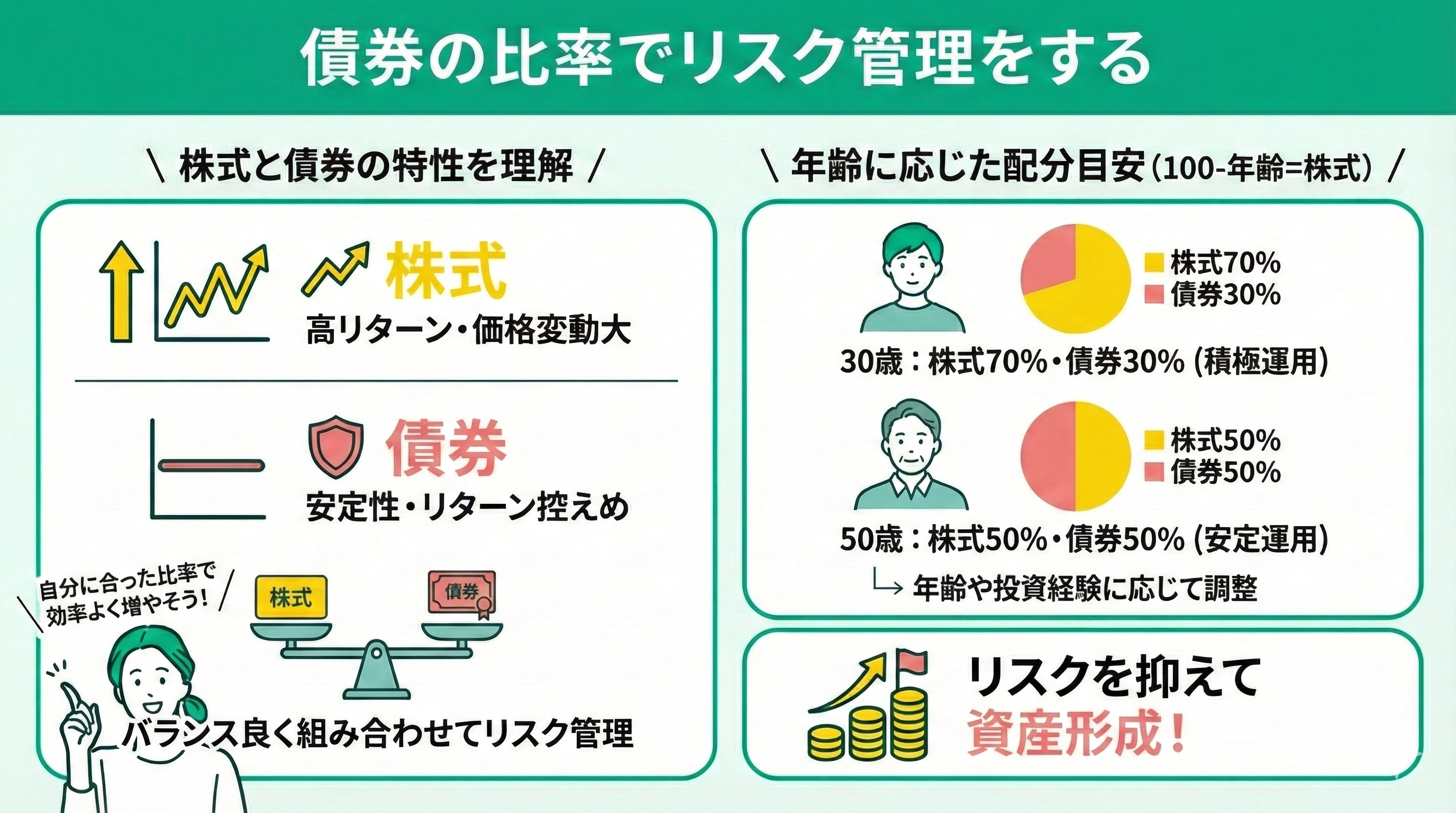

債券の比率でリスク管理をする

月1万円のiDeCoで効率よく増やすためには、債券の比率でリスク管理をすることが重要です。

株式は高いリターンが期待できる一方で価格変動が大きく、債券は安定性が高い反面リターンは控えめという特徴があります。

年齢や投資経験に応じて、この2つの資産をバランス良く組み合わせることでリスクを管理できます。

一般的な目安として、「100-年齢」の割合を株式に投資し、残りを債券にするという方法があります。

例えば、30歳なら株式70%・債券30%、50歳なら株式50%・債券50%といった具合に調整するのがおすすめです。

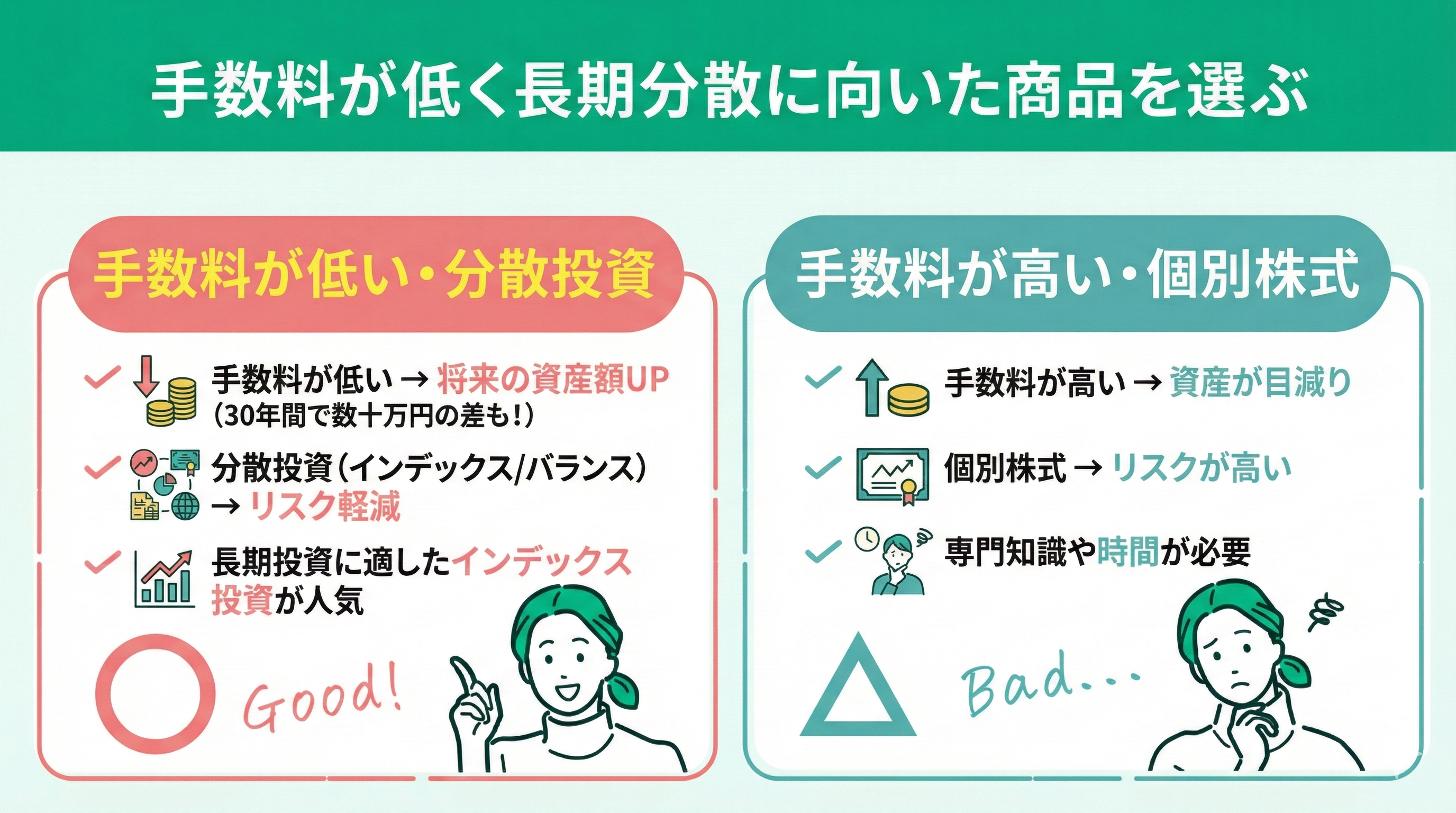

手数料が低く長期分散に向いた商品を選ぶ

月1万円のiDeCoで効率よく増やすためには、手数料が低く長期分散に向いた商品を選ぶことが重要です。

iDeCoは長期投資が前提となるため、わずかな手数料の差でも将来の資産額に大きな影響を与えます。

例えば、信託報酬が年0.1%の商品と年1.0%の商品では、30年間で数十万円の差が生じる可能性があります。

【まとめ】iDeCoで月1万円の積立投資は意味ない?運用益をシミュレーション

月1万円の少額積立であっても、40年間にわたり年利7%で運用できれば約2,625万円の資産形成が見込め、iDeCo特有の節税効果も加われば実質リターンはさらに向上します。

しかし、成功の鍵は「手数料の低い商品選び」と「継続的なリスク管理」にあります。知識不足による不適切な商品選択や途中解約は、大きな機会損失になりかねません。

長期的な視点での商品選定こそが、将来の資産を守り育てるための最重要ポイントです。