この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 社会保険と国民健康保険はどっちが安い?

- 社会保険と国民健康保険の保険料をシミュレーション

- 社会保険が国民健康保険より高くなるケース

- 年金保険料を含めた場合

- 任意継続をする場合

- 社会保険と国民健康保険の違い

- 保険料の計算方法

- 扶養システム

- 社会保険と国民健康保険の切り替え手続きをケース別に解説

- 社会保険から国民健康保険へ切り替える場合

- 国民健康保険から社会保険へ切り替える場合

- 社会保険と国民健康保険はどっちが安いのかに関するよくある質問

- フリーランスの場合は国民健康保険だと保険料は高くなる?

- フリーターが社会保険に加入した場合の保険料はどのくらい?

- 母子家庭にとって社会保険と国民健康保険はどっちが安い?

- 国民健康保険に入るべきか検討している方におすすめのサービス

- 社会保険は国民健康保険よりも安いケースが多い【まとめ】

社会保険と国民健康保険はどっちが安い?

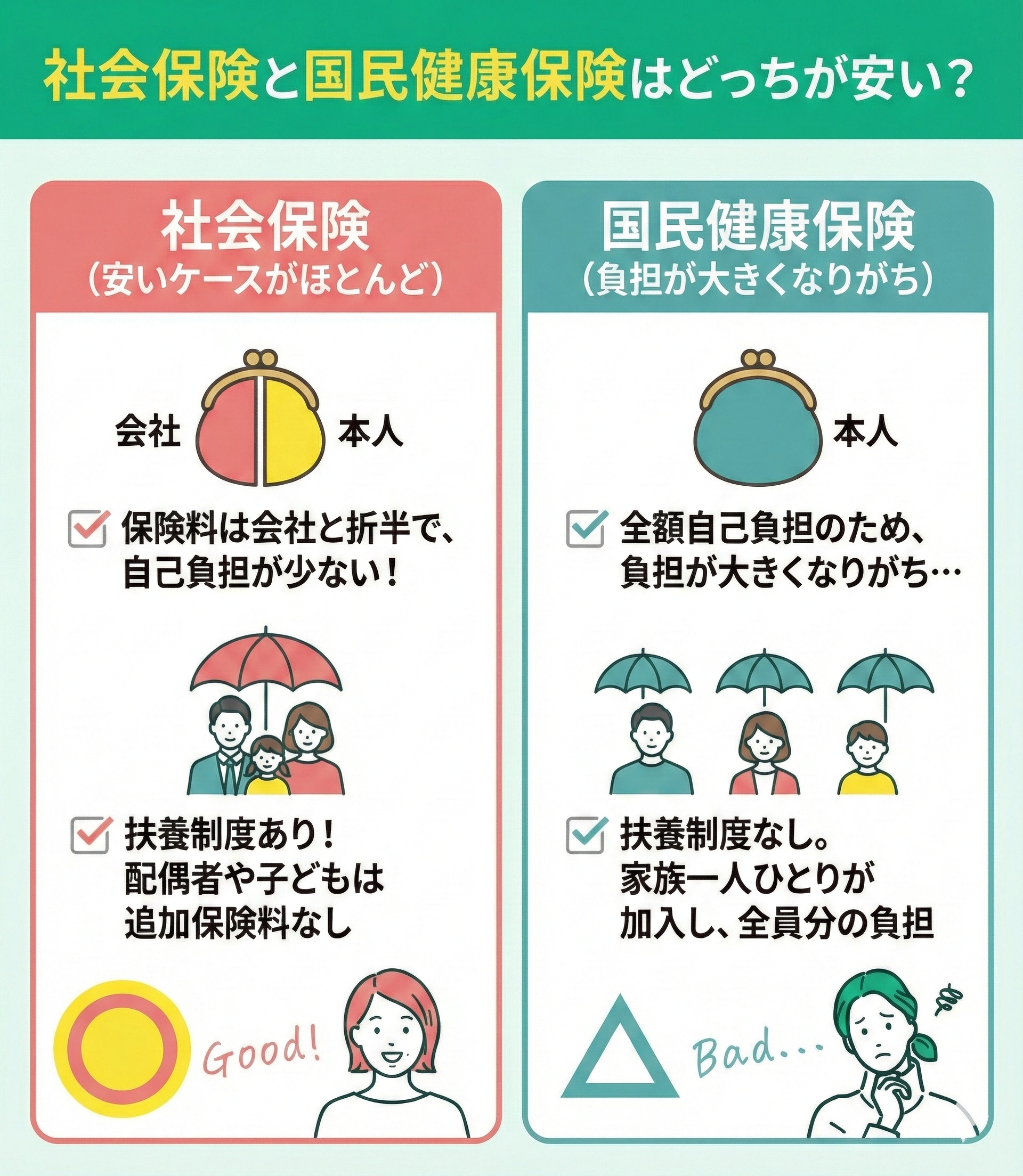

社会保険と国民健康保険を金銭面で比較すると、一般的に会社員が加入する社会保険の方が月々の保険料を抑えられるケースが多いです。

なぜなら社会保険は標準報酬月額(給与を一定の幅で区分した等級)を基準に保険料が決まり、会社が保険料の半額を負担する労使折半(会社と本人が半分ずつ支払う仕組み)の仕組みをとっているため、自己負担を抑えられやすいからです。

一方で国民健康保険は前年の算定基礎額(所得から基礎控除を引いた額)を基準に計算され、全額自己負担となるため、収入変動が大きい世帯ほど負担が増大しやすくなります。

また、扶養制度を比較した場合でも、社会保険は家族を扶養に入れても追加の保険料が発生しません。対して国民健康保険には扶養制度がなく、加入人数に応じて保険料が加算されます。

社会保険と国民健康保険の保険料をシミュレーション

社会保険と国民健康保険を比較する際、前提として両制度では保険料の算定ロジックが大きく異なります。

社会保険は標準報酬月額(給与を一定の幅で区分した等級)をもとに保険料が決まり、会社負担分を除いた分が自己負担額になります。

一方で国民健康保険は、算定基礎額(前年所得から基礎控除を引いた額)、世帯人数、自治体ごとの料率によって計算され、同じ年収でも居住地域で金額が変わる点に注意が必要です。

以下は、社会保険を協会けんぽ東京都の場合、国民健康保険を東京都中央区の場合でシミュレーションした結果をまとめたものです。

※いずれも介護保険料込み。国民健康保険は事業所得を想定。百円未満四捨五入。

表の通り、すべての年収帯で国民健康保険の保険料が社会保険の保険料を上回っています。

社会保険が国民健康保険より高くなるケース

社会保険は労使折半(会社と本人が半分ずつ支払う仕組み)がある分、有利と捉えられがちですが、条件次第では国民健康保険より負担が重くなる場面も存在します。

特に比較を誤りやすいのは、健康保険料だけを切り出して判断してしまい、厚生年金保険料や制度継続時の負担構造を見落とすケースです。

社会保険は保障が手厚い反面、標準報酬月額によっては負担総額が急増し、可処分所得(手取り額)を圧迫する結果につながることがあります。

ここでは、特に相談が多い二つの代表的なケースについて具体的に解説します

- 年金保険料を含めた場合

- 任意継続をする場合

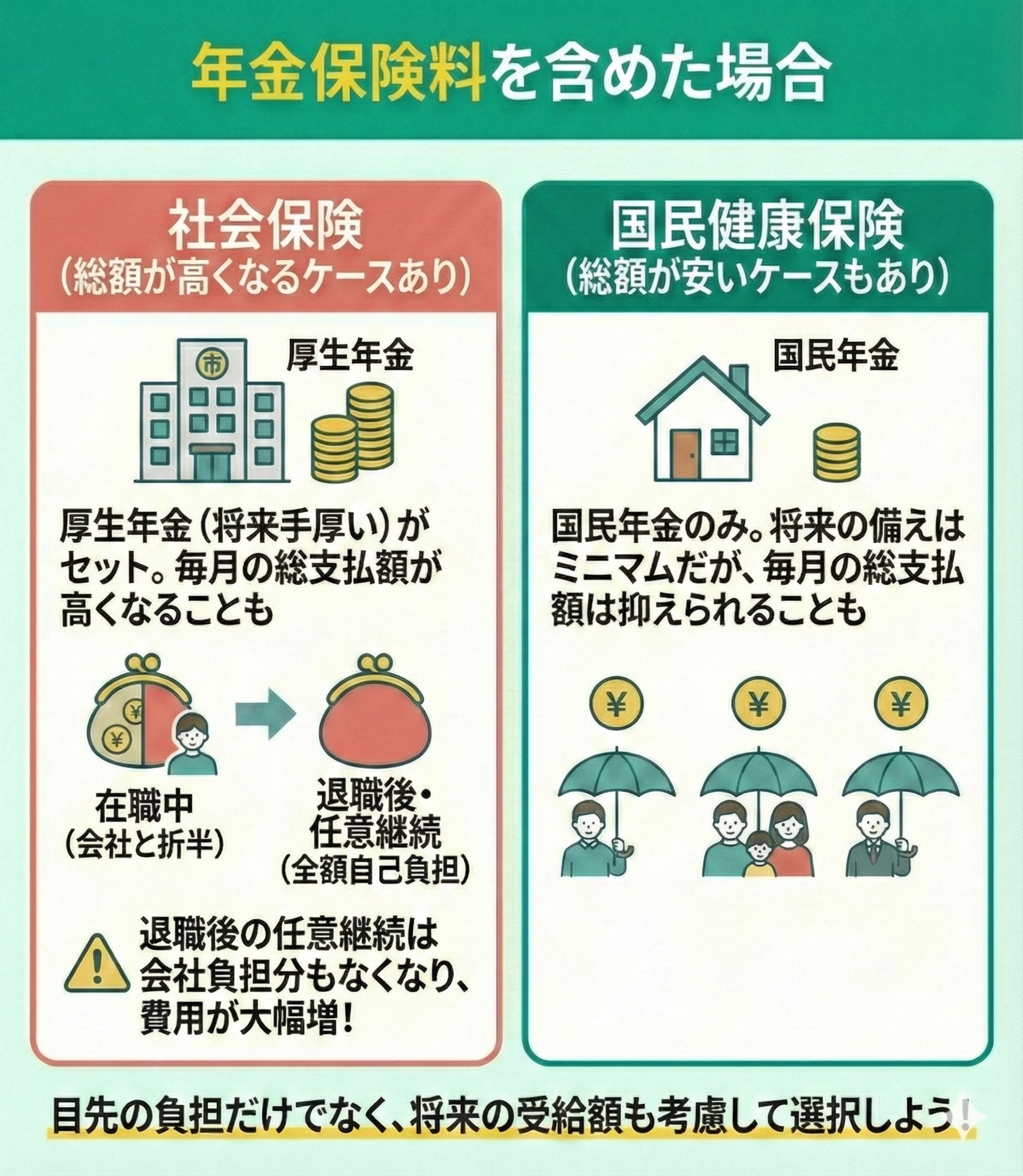

年金保険料を含めた場合

社会保険が高く感じられる最大の要因は、健康保険料に加えて厚生年金保険料が同時に発生する点です。

健康保険料単体では国民健康保険より低く見えても、厚生年金を含めた社会保険料総額で比較すると負担が逆転することがあります。

特に年収が中程度の層では、国民年金の定額負担と比べて、厚生年金の料率負担(標準報酬月額に一定率を乗じる仕組み)が重くのしかかります。

以下は、年金保険料も含めた年収別の保険料比較表です。

※社会保険は協会けんぽ東京都の場合、国民健康保険は東京都中央区の場合。いずれも介護保険料込み。国民健康保険は事業所得を想定。百円未満四捨五入。

ただしこの差は単なるコストの比較ではなく、将来受給する老齢厚生年金の増額と表裏一体の関係にあります。

そのため、短期的な可処分所得(手取り額)を重視するか、老後の生活水準を支える長期的な視点を重視するか、評価軸を明確にすることが重要です。

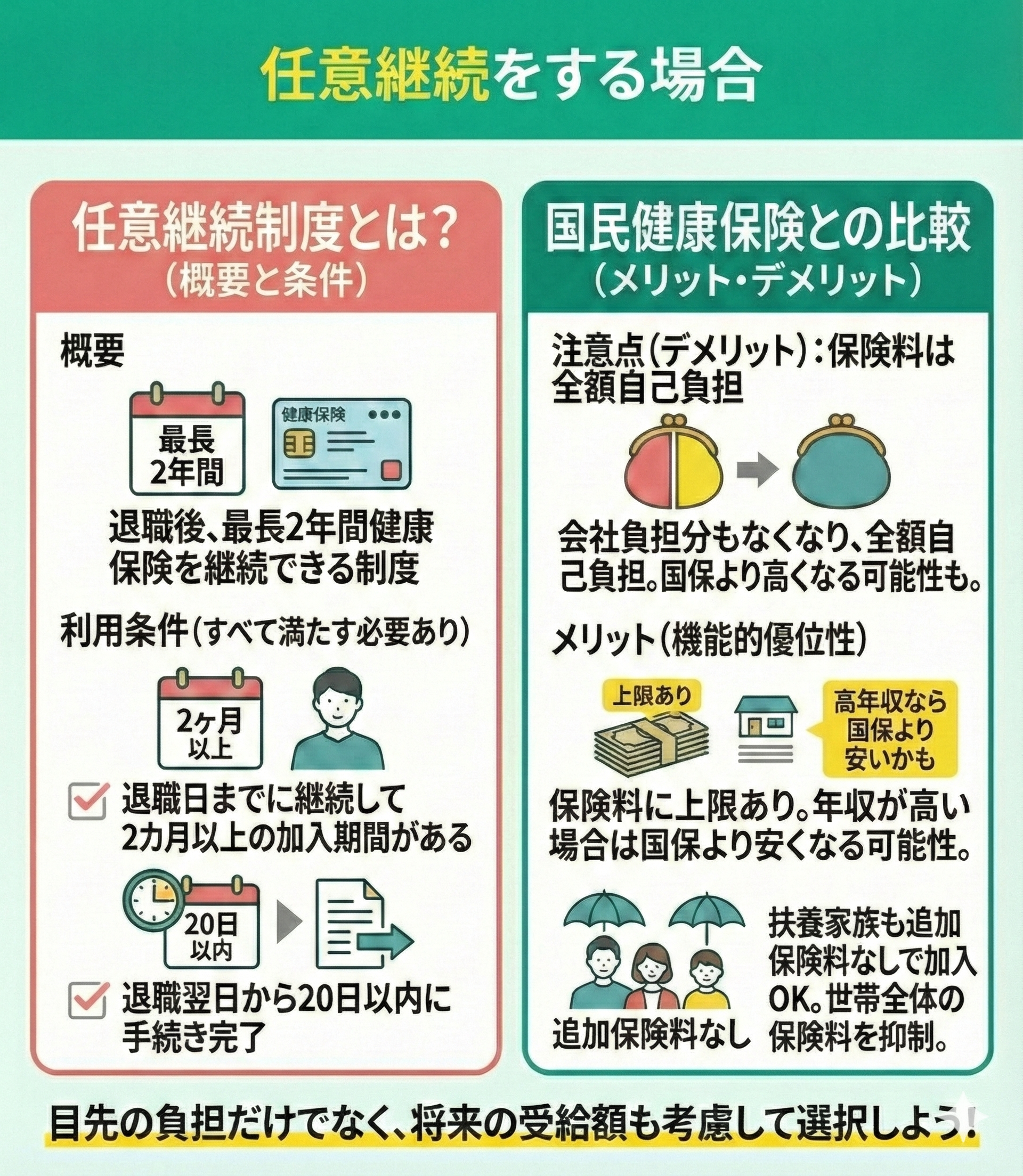

任意継続をする場合

退職後に社会保険を任意継続(退職後も元の健康保険に最長2年間加入できる制度)すると、保険料が国民健康保険より高くなるケースが少なくありません。

まず前提として、健康保険法に基づく任意継続制度を利用するには、以下の2つの条件を満たす必要があります。

- 資格喪失日(退職日の翌日)までに継続して2カ月以上の被保険者期間があること

- 資格喪失日から20日以内に必要書類を提出し、手続きを完了すること

任意継続を行った場合は、会社による保険料の補助がなくなり、在職時に会社が負担していた分も含めて全額自己負担となります。その結果、実質的な支払額が在職中の2倍程度に増え、国民健康保険へ切り替えた方が安くなる逆転現象が起こります。

※社会保険は協会けんぽ東京都の場合、国民健康保険は東京都中央区の場合。いずれも介護保険料込み。国民健康保険は給与所得を想定。百円未満四捨五入。

さらに、任意継続の保険料は原則2年間固定されるため、退職後に無職となり収入が減少しても負担が下がらない点が家計を圧迫します。

ただし、任意継続では被扶養者(年収130万円未満など一定条件を満たす家族)も引き続き追加の保険料なしで加入できるため、家族が多い世帯では、加入人数分の国民健康保険料を支払うよりも世帯全体の負担を抑えることが可能です。

そのため、退職時には任意継続と国民健康保険の両方を試算し、保障内容と実効負担(実際の支払額)のバランスを冷静に比較する必要があります。

社会保険と国民健康保険の違い

社会保険と国民健康保険の違いは、単なる保険料水準ではなく、制度設計そのものが家計に与える影響の質にあります。

両者は加入対象、保険料の算定ロジック、被扶養者の扱いが大きく異なり、同じ年収帯でも選択次第で可処分所得に明確な差が生じます。

以下では、社会保険と国民健康保険の比較基準になりやすい二つの違いについて具体的に整理します。

- 保険料の計算方法

- 扶養システム

保険料の計算方法

社会保険の保険料は、標準報酬月額を基準に計算され、給与水準に応じて段階的に決まります。特徴的なのは、保険料の半額を事業主が負担する労使折半の仕組みで、実際の支払額が抑えられる点です。

一方で国民健康保険は、算定基礎額(前年の所得から基礎控除を引いた額)と世帯人数をもとに算定され、全額自己負担となります。そのため、収入が一時的に高かった年の翌年に、前年の所得に基づいた想定以上の保険料請求が発生し、家計を圧迫することもあります。

収入変動がある働き方ほど、この算定ロジックの違いが家計の安定性に直結します。

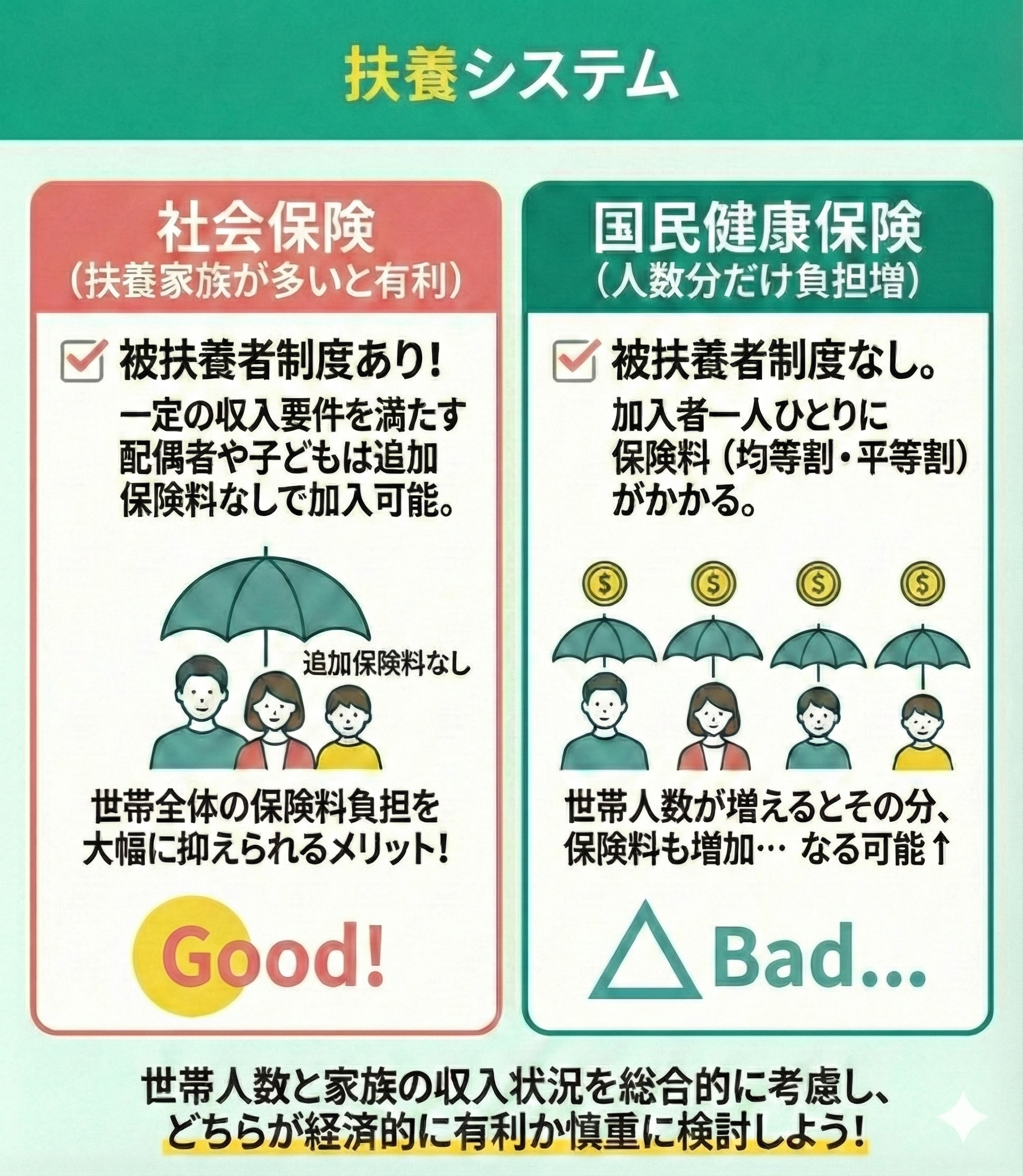

扶養システム

社会保険の大きな特徴は、一定の条件を満たせば配偶者や子を、保険料負担なしで被扶養者に入れられる点です。被扶養者が増えても、原則として標準報酬月額に基づく保険料は増えないため、世帯全体の負担効率が高くなります。

一方で、国民健康保険には扶養の概念がなく、家族一人ひとりに対して保険料が発生します。所得に関わらず加入者ごとに一定額の保険料がかかるため、配偶者や子が多い世帯では、国民健康保険の負担が急激に重くなりがちです。

被扶養者の有無は、共働きか片働きかを含めた世帯全体のキャッシュフローに直結する重要な判断材料となります。そのため、世帯人数と家族それぞれの総報酬月額相当額(賞与を含めた月換算の収入状況)を踏まえて、慎重に検討する必要があります。

社会保険と国民健康保険の切り替え手続きをケース別に解説

社会保険と国民健康保険の切り替えは、単なる制度理解だけでなく、手続きの正確さが家計のリスクを左右します。

切り替えが発生する場面では、保険料の二重払いや無保険期間の発生といった実務上のトラブルが起こりやすくなります。

特に退職や転職の直後は、収入変動と同時に保険制度が切り替わるため、判断と行動の遅れがそのまま追徴課税や還付手続きの煩雑さといった金銭的損失につながります。

スムーズに切り替えを行うためにも、事前に必要書類や各自治体の賦課ルール(保険料を計算・決定する規則)を確認することが大切です。

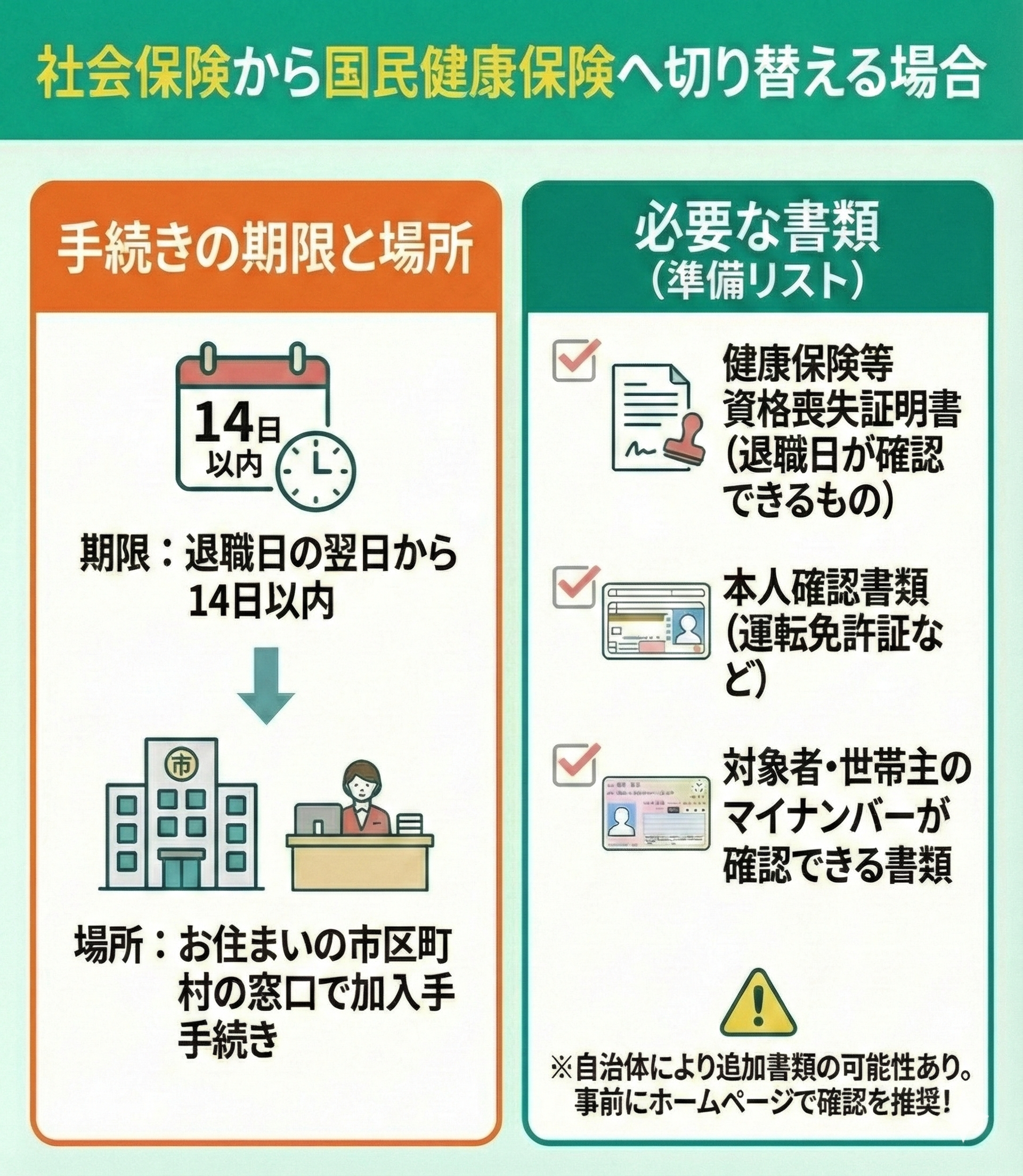

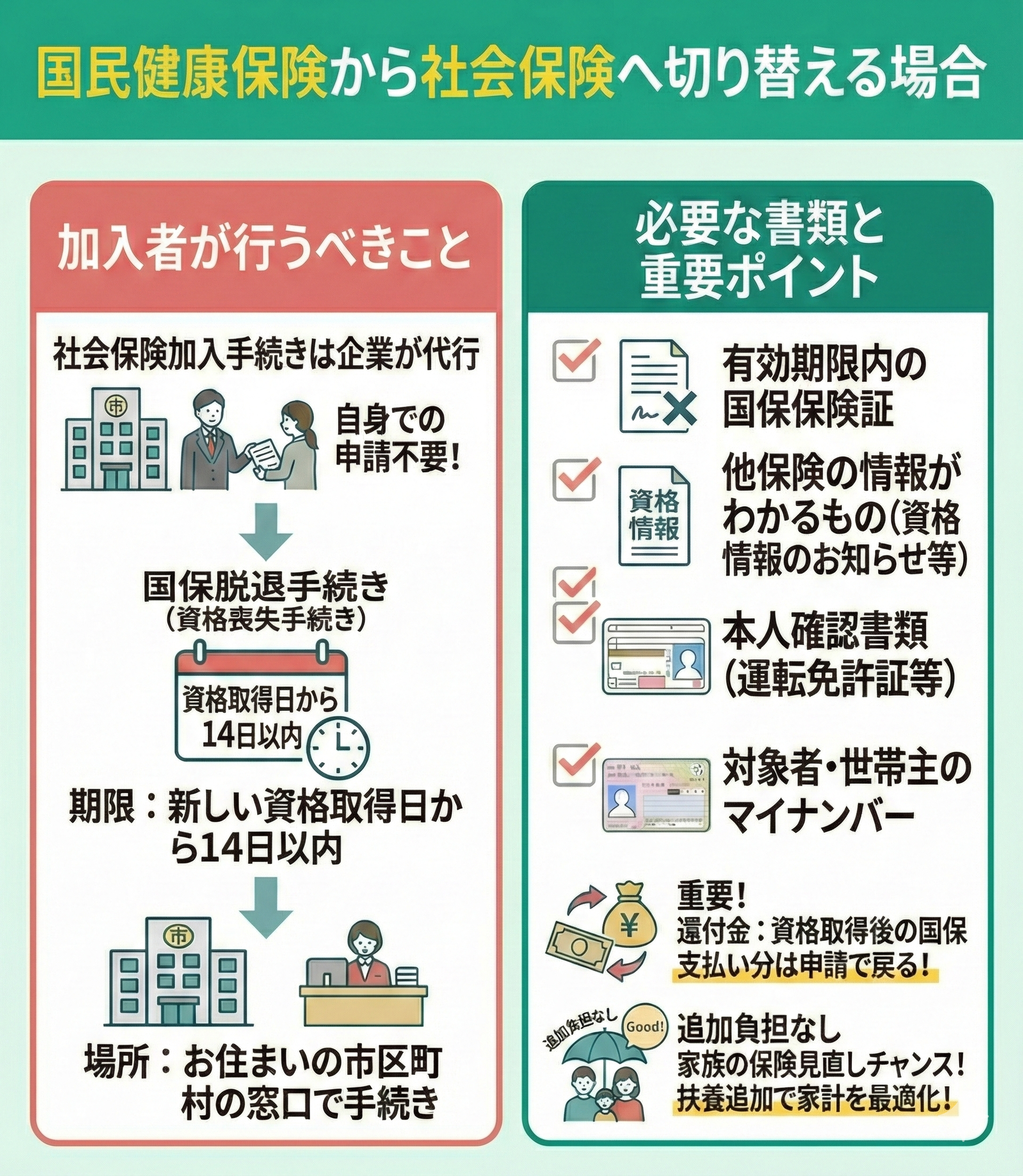

それぞれの必要書類は以下の通りです。

ここでは、具体的な手続きの例として東京都中央区の手順を解説します。

社会保険から国民健康保険へ切り替える場合

退職や雇用契約の終了により社会保険の被保険者資格を喪失した場合、原則として国民健康保険への加入手続きが必要です。

手続きは、資格喪失日(退職日の翌日)から14日以内を目安に、市区町村の窓口で行います。必要書類は健康保険資格喪失証明書や本人確認書類が中心ですが、提出が遅れた場合でも、資格喪失日まで最大2年間遡及(過去に遡って適用)して保険料が発生します。

そのため、任意継続を選ばない場合、国民健康保険への切り替えが自動で行われない点に注意が必要です。

また、保険料は算定基礎額(前年の所得から、本年度の基礎控除額などを引いた額)を基準に算出されるため、退職後すぐに収入が減少しても、当初の負担は前年の所得水準に基づき重くなることがある点に注意が必要です。

国民健康保険から社会保険へ切り替える場合

転職や就職により社会保険に加入した場合は、国民健康保険の脱退手続きを忘れずに行う必要があります。

社会保険への加入自体は勤務先が行いますが、国民健康保険の喪失(脱退)届は本人が市区町村へ提出します。社会保険の資格取得日を基準に、国民健康保険は遡及して脱退できるため、適切に処理すれば保険料の二重払いは回避可能です。

ただし、脱退手続きを完了しなければ、自治体からの保険料請求は継続するため、切り替え後は原則14日以内の速やかな届出が不可欠です。

なお、マイナンバーカードや、資格取得日を証明する資格情報のお知らせ等の準備を怠ると、払いすぎた保険料の還付調整が煩雑になる点に注意してください。

社会保険と国民健康保険はどっちが安いのかに関するよくある質問

社会保険と国民健康保険のどちらが安いかは、属性ごとに結論が変わるため、一般論だけで判断するのは危険です。

特にフリーランスやフリーター、母子家庭のように収入構造や被扶養者の有無が異なる場合、保険料の算定ロジックそのものが家計に大きく影響します。

相談現場では、同一の収入水準であっても、立場の違いによって年間で数万円単位の差が生じるケースが珍しくありません。

重要なのは、現在の肩書きではなく、保険料が何を金額算出の土台として計算されているかを理解することです。

以下では、特に質問が多い三つのケースについて具体的に解説します。

- フリーランスの場合

- フリーターの場合

- シングルマザーの場合

フリーランスの場合は国民健康保険だと保険料は高くなる?

フリーランスの場合、原則として国民健康保険に加入するため、社会保険と比較して保険料が高く感じられることがあります。

国民健康保険料は算定基礎額(前年の所得から基礎控除を引いた額)を基準に算定され、経費控除後の所得が高いほど負担が増加します。さらに社会保険のような労使折半の仕組みがないため、全額自己負担となる点が重く響きます。

一方で、所得が低い年には保険料などを7割・5割・2割減額する制度が自動適用される可能性もあり、一概に高いとは言い切れません。

収入の波があるフリーランスだからこそ、単年度の収支だけでなく、中長期的なキャッシュフローを踏まえて負担を把握することが重要です。

フリーターが社会保険に加入した場合の保険料はどのくらい?

フリーターが社会保険に加入した場合、保険料は月額賃金を基準に標準報酬月額で計算されます。

具体的な金額は標準報酬等級により異なりますが、年収106万円(月額8.8万円)前後の水準であれば、労使折半によって、自己負担分の健康保険料と厚生年金保険料は比較的低く抑えられます。

また、国民健康保険と異なり、社会保険では被扶養者がいる場合でも追加負担が発生しません。それに加え、将来の老齢厚生年金が積み上がるため、長期的な可処分所得の向上も期待できます。

ただし、2026年4月からは「子ども・子育て支援金」が新たに加わり、厚生年金保険料も同時に発生するため、健康保険料のみを支払っていた国民健康保険時代よりも、社会保険料総額が増える場合があります。

そのため、目先の可処分所得と、老後の保障を分けて考える視点が大切になります。

母子家庭にとって社会保険と国民健康保険はどっちが安い?

母子家庭の場合、どちらが安いかは就労形態と収入水準によって結論が大きく分かれます。

社会保険に加入できる場合は、子どもを扶養に入れても保険料が増えない仕組みが、家計負担を安定させる大きな要因になります。

一方、国民健康保険では、自治体ごとの保険料減免や医療費助成が適用され、結果的に自己負担が抑えられるケースも少なくありません。

そのため判断軸は保険料の多寡ではなく、各種手当や助成を含めた世帯全体のキャッシュフローを基準に置くことが重要です。

国民健康保険に入るべきか検討している方におすすめのサービス

国民健康保険に入るべきかどうかの判断は、制度の仕組みを理解していても、実際の家計に当てはめる段階で迷いが生じやすい分野です。

保険料は前年所得を基準に算定され、さらに自治体ごとの料率差や減免制度の有無が重なるため、検討すべき要素は一つではありません。

こうした条件を自己判断だけで整理しようとすると、前提の置き間違いによって、本来より不利な選択をしてしまうリスクが高まります。

そのため、個別条件を前提に数値で比較できるFP相談サービスを活用することが効果的です。

なかでもマネーキャリアの無料FP相談窓口では、働き方や世帯状況を踏まえ、国民健康保険と社会保険の実質負担を具体的な数字で整理します。

保険だけでなく家計全体の相談にも対応しているため、迷ったまま制度を選ぶ前に、専門家の客観的な視点で一度整理してみることをおすすめします。

▼マネーキャリアの概要

- お客様からのアンケートでの満足度や実績による独自のスコアリングシステムで、年収や節税について知見の豊富な、ファイナンシャルプランナーのプロのみを厳選。

- 資産形成や総合的なライフプランの相談から最適な解決策を提案可能。

社会保険は国民健康保険よりも安いケースが多い【まとめ】

ここまで、社会保険と国民健康保険について、主に保険料という価格面から比較してきました。

結論として、両制度を比較すると、多くのケースで社会保険の方が実質的な負担が軽くなる傾向があります。

会社負担による保険料の分散、扶養制度の存在、将来の厚生年金受給額まで含めて考えると、その差は短期だけでなく長期の家計にも影響します。

一方で、任意継続を選択する場合や、収入が急減した直後など、条件によっては国民健康保険の方が有利になる局面も存在します。

重要なのは、どちらが安いかを一律に決めつけるのではなく、自分の条件ではどこで差が生まれるのかを把握することです。制度の特徴を理解し、具体的な数字で比較したうえで選択することが、後悔しない家計管理につながります。

どちらを選ぶべきか判断に迷う場合や、退職後の資金計画まで含めて客観的な視点が欲しいと感じる方は、マネーキャリアの無料FP相談サービスを利用しましょう。

マネーキャリアのFPに相談することで、今後どの制度を選ぶとキャッシュフローが安定するのかを、自身の条件に沿って整理でき、納得感のある選択が可能になります。