この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 分割融資と通常ローンの違い

- 住宅ローンの分割融資ができるおすすめの銀行はどこ?

- みずほ銀行

- 三菱UFJ銀行

- 三井住友銀行

- 一部のネット銀行(プランが限られるため非推奨)

- どの銀行にすべき?住宅ローンの分割融資で迷った場合はFPの無料相談を活用しよう

- 住宅ローンの分割融資ができる銀行を選ぶ際のポイント

- 金利条件

- 手数料

- 融資条件

- 住宅ローンの分割融資をするメリット

- 資金の効率的な利用

- 金利負担の軽減

- 柔軟な資金計画

- 建築業者への支払いに対応

- 資金の安心感

- 住宅ローンの分割融資のデメリットは?

- 手数料の増加

- 手続きが複雑

- 融資のタイミング

- 金利の変動リスク

- 資金管理の難しさ

- 【まとめ】住宅ローンの分割融資ができるおすすめの銀行はどこ?

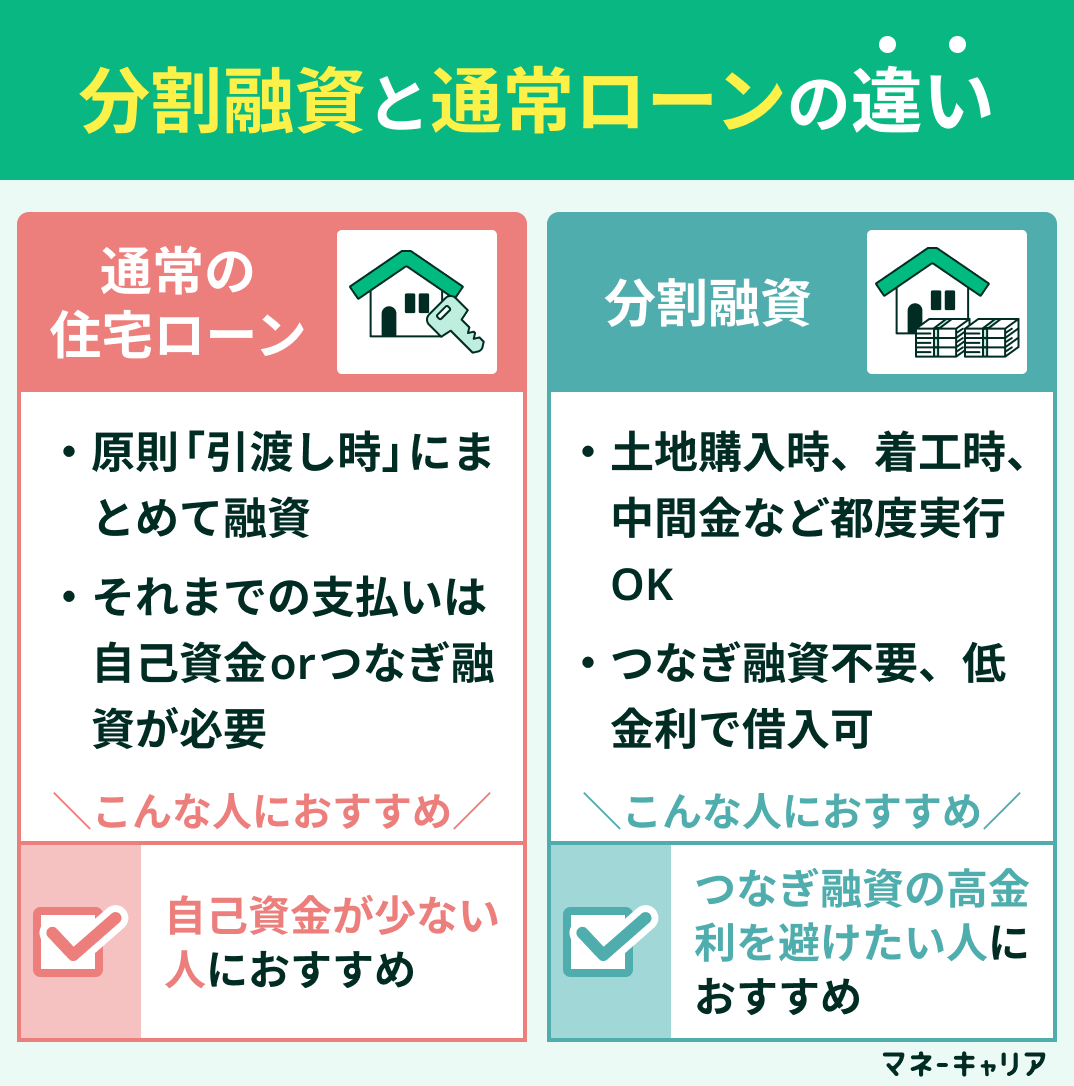

分割融資と通常ローンの違い

まずは分割融資と通常ローンの違いについて詳しく解説します。

住宅ローンには、一括で融資を受ける通常の住宅ローンと、必要なタイミングで分割して融資を受けられる分割融資があります。

それぞれの特徴や違いは以下の通りです。

| 項目 | 通常の住宅ローン | 分割融資 |

|---|---|---|

| 融資実行時期 | 引渡し時に一括 | 必要時に分割実行 |

| つなぎ融資 | 必要な場合が多い | 不要 |

| 金利 | 住宅ローン金利のみ | 住宅ローン金利のみ |

| 手続きの複雑さ | 比較的シンプル | やや複雑 |

例えば注文住宅を建てる場合は、土地購入費、着工金、中間金、最終金など、複数回にわたって支払いが発生するため、分割融資を利用することで資金繰りが楽になります。

ただし、分割融資を取り扱っている金融機関は限られており、手続きも複雑になる傾向があるため、事前の情報収集が重要です。

次の章では住宅ローンの分割融資ができるおすすめの銀行について解説していきます。

住宅ローンの分割融資ができるおすすめの銀行はどこ?

まず、下記で紹介する4つの銀行を一覧表で比較すると、以下のようになっています。

▼横にスクロールできます

| 銀行名 | 金利(目安) | 分割融資回数 | 手数料 | 金利方式の切り替え | おすすめタイプ |

|---|---|---|---|---|---|

| みずほ銀行 | 0.775%~ | 複数回 | 無料 | 可能 | ネットで手軽に進めたい人※ 手数料を抑えたい人 |

| 三菱UFJ銀行 | 0.670%~ | 複数回 | 必要 | 可能 | 店舗で相談したい人 金利重視の人 |

| 三井住友銀行 | 0.925%~ | 制限なし | 必要 | 可能 | 支払い回数が多い人 柔軟性重視の人 |

| ネット銀行 (ex.住信SBIネット銀行 土地先行プラン) | 0.65%~ | 2回まで (土地・建物完成時のみ) | 必要 | 可能 | ネット銀行の低金利を使いたい人 |

※分割融資利用時は、店舗での手続きが必要になる場合があります。

それぞれ金利や融資回数、手数料などさまざまな違いがあります。

ここからは、各銀行の特徴について詳しく解説していくのでぜひご覧ください。

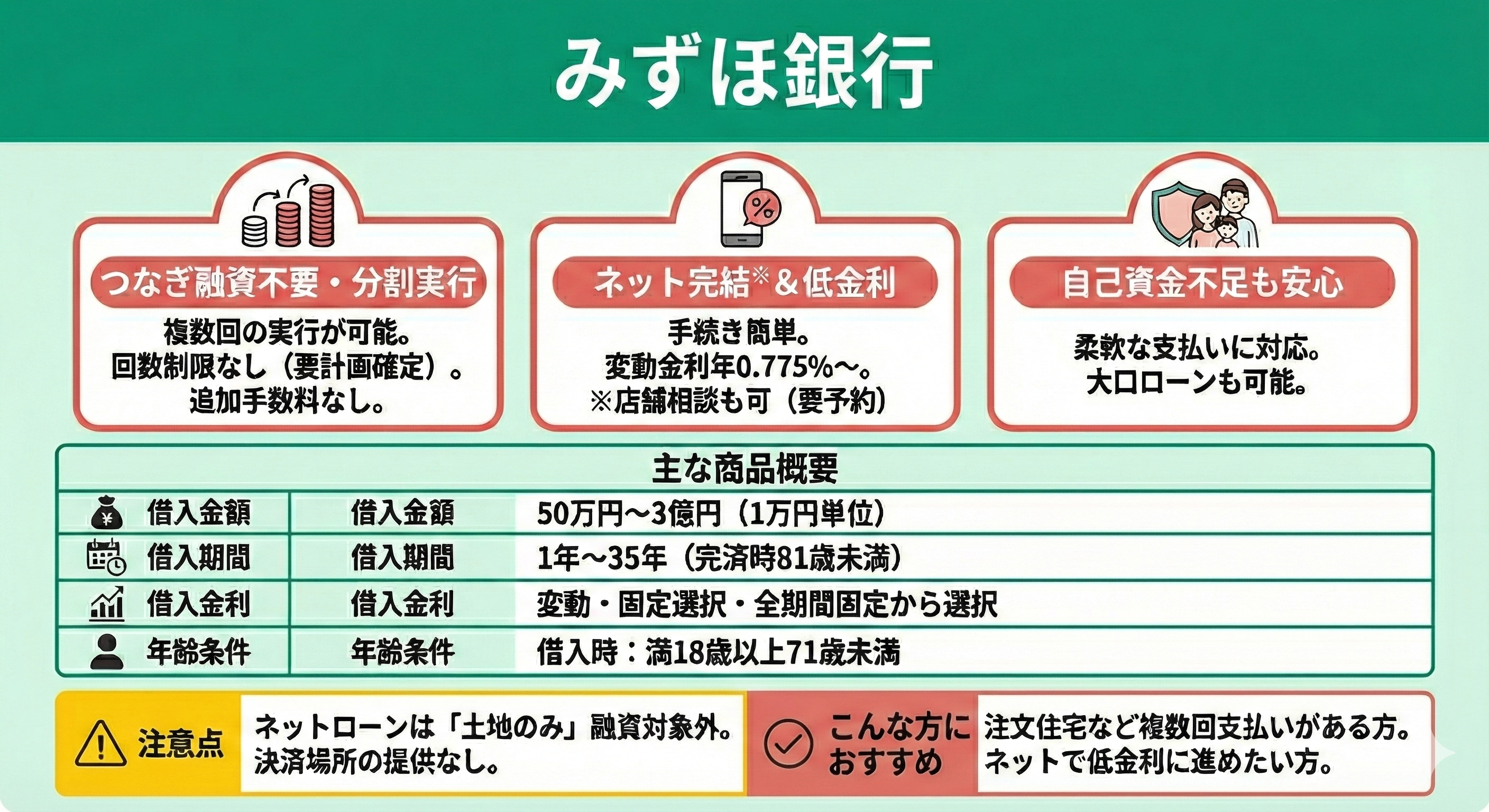

みずほ銀行

<特徴>

- 分割融資での対応

- つなぎ融資不要、最大3億円まで対応

- 支払時期に応じて複数回の実行が可能

- 低金利での借入が可能

<メリット>

- ネット完結で手続きが簡単(通常ローン)※

- 分割融資でも追加手数料なし

- 自己資金が不足するケースでも安心

- 複数回の支払いに柔軟対応

<注意点>

ネット手続きが基本ですが、店舗での相談も可能です(要予約)。ただし、ネット住宅ローンは「土地のみ(更地)」への融資は対象外となる点や、決済場所の提供がない点に注意が必要です。

みずほ銀行の詳細情報

みずほ銀行の詳細情報

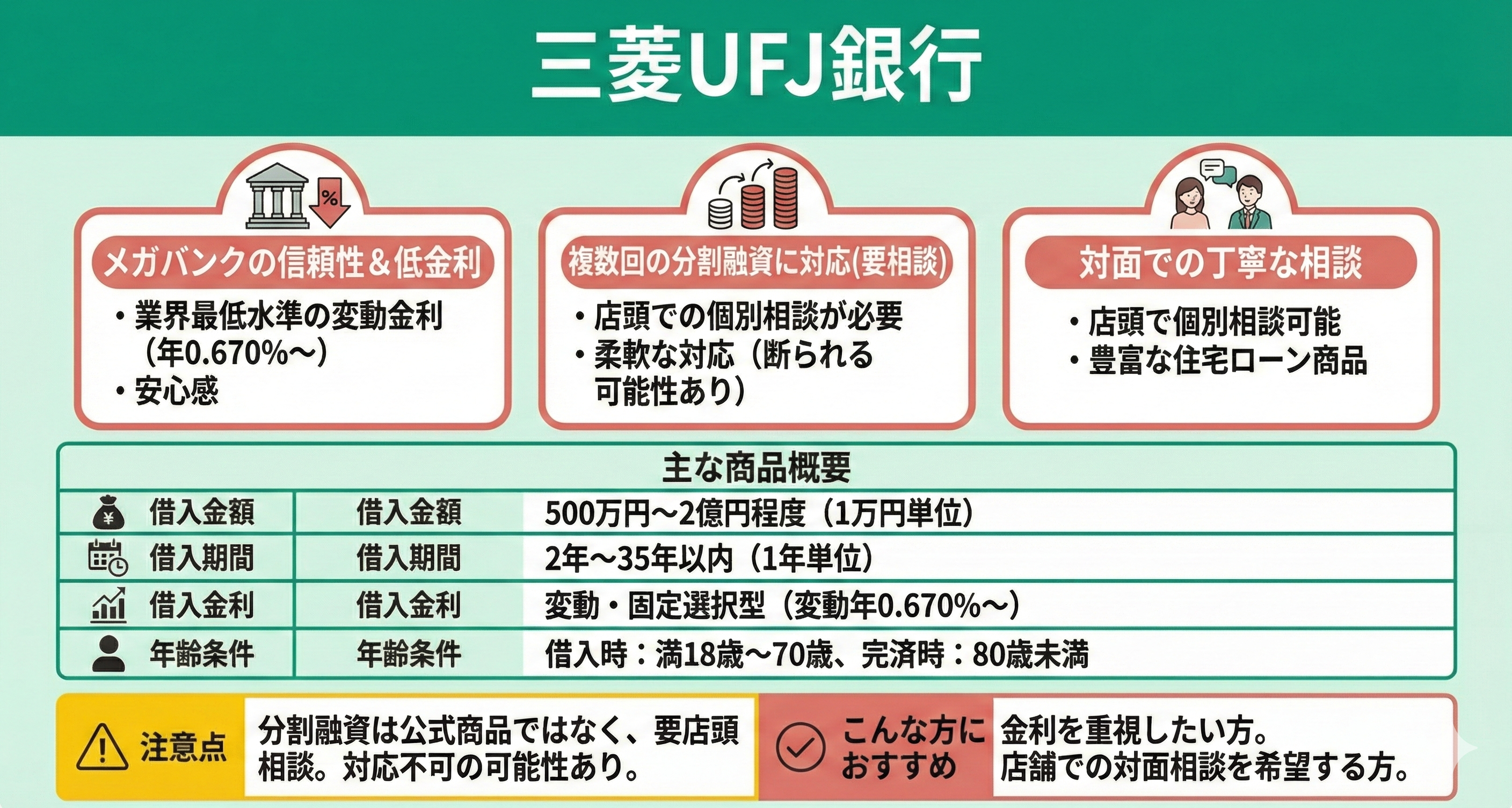

三菱UFJ銀行

<特徴>

- メガバンクならではの信頼性

- 業界最低水準の変動金利

- 複数回の分割融資に対応(要相談)※

- 店頭での個別相談が可能

<メリット>

- 対面での丁寧な相談ができる

- 金利重視の方にバランスが取れた選択肢

- メガバンクの安心感

- 豊富な住宅ローン商品

<注意点>

分割融資については公式の商品として案内されておらず、店頭での個別相談が必要となります。また、対応を断られる可能性もあるため、事前に相談することをおすすめします。

三菱UFJ銀行の特徴

三菱UFJ銀行の特徴

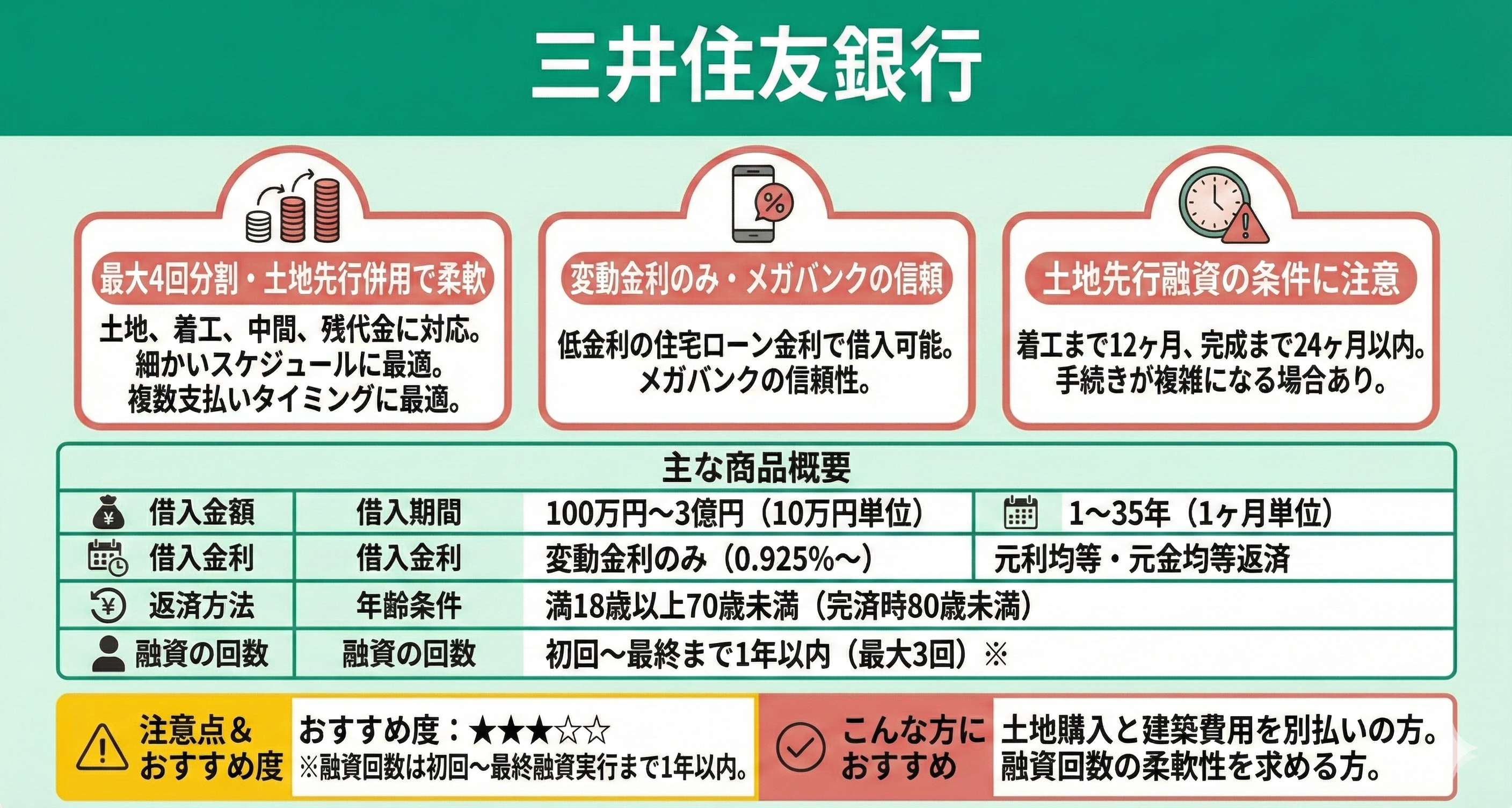

三井住友銀行

<特徴>

- 最大4回まで分割融資が可能

- 土地先行融資との併用で柔軟対応

- 変動金利のみ対応

- 土地代金、着工金、中間金、残代金に対応

<メリット>

- 複数の支払いタイミングに最適

- 低金利の住宅ローン金利で借入可能

- 細かい支払いスケジュールに対応

- メガバンクの信頼性

<注意点>

土地先行融資を利用する場合は、土地融資の実行から建築着工まで12か月以内、完成まで24か月以内という条件があります。また、土地先行融資と通常の住宅ローンをセットで契約する必要があるため、手続きが複雑になる場合があります。

三井住友銀行の特徴

三井住友銀行の特徴

一部のネット銀行(プランが限られるため非推奨)

<特徴>

- 大手銀行より低金利

- ネット銀行では希少な分割実行(2回)に対応

- 事前審査が早い

- オンライン手続きが中心

<メリット>

- 金利面で有利

- 手続きが手軽

- 審査スピードが早い

- 24時間申込み可能

<注意点>

本プランも着工金・中間金には対応していないため、必要な場合はつなぎ融資で資金を手当てする形となります。つなぎ融資は金利が年2~4%程度と高いため、注文住宅の場合はトータルコストを慎重に比較するか、メガバンクや地方銀行の利用を検討する方が無難と言えます。

ネット銀行の特徴

ネット銀行の特徴

どの銀行にすべき?住宅ローンの分割融資で迷った場合はFPの無料相談を活用しよう

住宅ローンの借入先に迷ったときは、銀行窓口だけでなくFP相談サービスを併用するのも一つの方法です。

銀行相談は自社商品が中心となる一方、マネーキャリアでは家計状況や分割融資を含めた資金計画まで踏まえたアドバイスが受けられます。

金利や条件だけでなく、選び方そのものが重要だからこそ、中立的な専門家と一緒に整理することで、納得感のある住宅ローン選びにつながります。

住宅ローンの分割融資ができる銀行を選ぶ際のポイント

住宅ローンの分割融資は、土地購入時や建築中など複数のタイミングで融資を受けられる仕組みです。

そのため、対応する銀行を選ぶ際には、金利条件や手数料、融資条件といったポイントをしっかり比較検討することが重要です。

ここでは、住宅ローンの分割融資ができる銀行を選ぶ際のポイントを解説します。

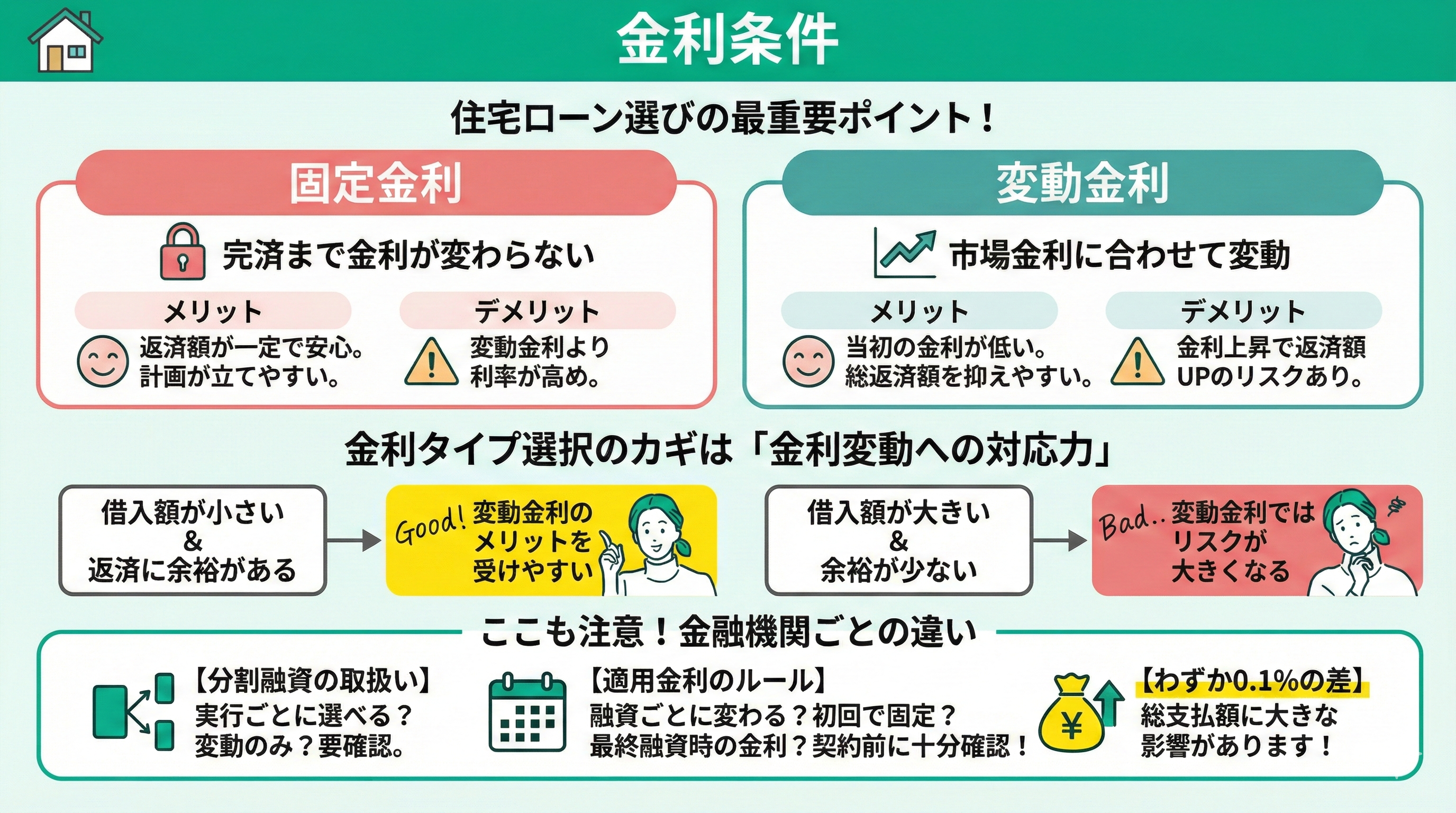

金利条件

金利条件は、住宅ローン選びで最も重視すべきポイントです。金利タイプには「固定金利」と「変動金利」があり、それぞれ特徴が異なります。

固定金利は、借入期間中ずっと金利が変わらないため返済額が一定で安心感はありますが、一般に変動金利より利率が高めに設定されます。

変動金利は、当初の金利水準が低く総返済額を抑えやすいですが、市場金利の上昇により返済額が増えるリスクがあるのです。

金利変動にどこまで対応できるかが金利タイプ選択のカギです。借入額が小さく返済に余裕がある場合は変動金利のメリットを受けやすく、借入額が大きく余裕が少ない場合は変動金利ではリスクが大きくなります。将来の収支見通しやリスク許容度に照らして、自分に合った金利タイプを選択しましょう。

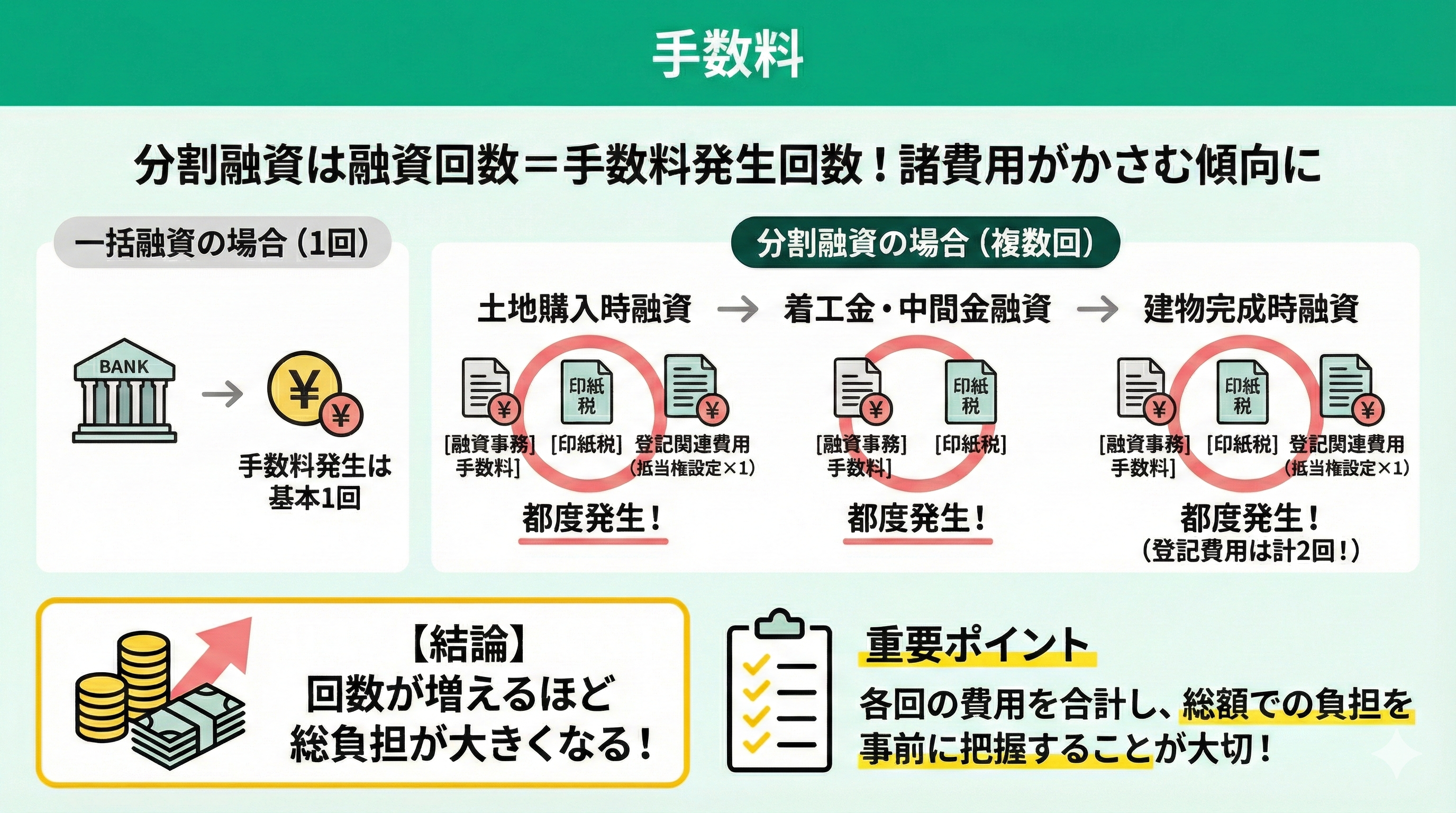

手数料

手数料も銀行選びで見逃せないポイントです。分割融資では、融資実行の回数が増える分だけ手数料の諸費用がかさむ傾向があります。例えば、融資事務手数料が各融資実行のたびに課され、想定以上の費用負担につながるケースがあります。

また、融資契約ごとに契約書に貼る印紙税も都度必要です。さらに、土地購入時と建物完成時の2回にわたり抵当権の設定登記を行うため、登録免許税や司法書士報酬といった登記関連費用も二重に発生します。

このように、分割融資では諸費用が増えやすいため、各回の融資に伴う費用を合計し、総額でどの程度の負担となるか事前に把握しておくことが大切です。

仮に各回の融資手数料が数十万円規模になると、回数が増えるほど総負担も大きくなります。後から「こんなはずではなかった」とならないよう、契約前に必ず確認しておきましょう。

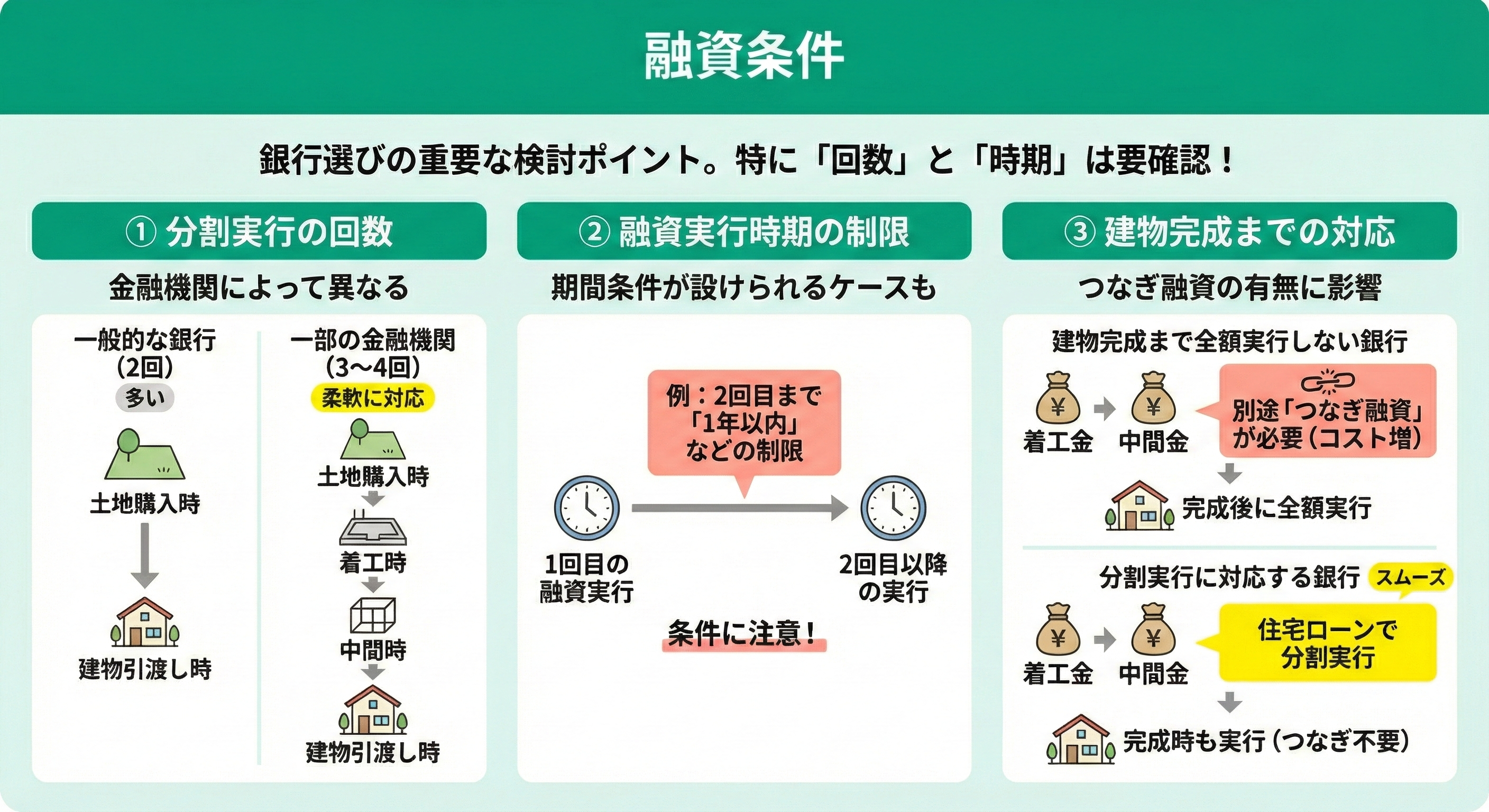

融資条件

融資条件も銀行ごとに差があり、分割融資に対応する銀行を選ぶ際の重要な検討ポイントです。特に、何回に分けて融資できるか(分割実行の回数)や各回の融資実行時期に関する条件は銀行によって様々なので、事前によく確認しましょう。

分割融資の回数は金融機関によって異なり、土地の購入時と建物引渡し時の「2回」とする銀行が多い一方、3〜4回まで実行可能な金融機関もあります。

また、融資実行のタイミングにも制限が設けられるケースがあります。例えば「1回目の融資実行から2回目までの期間は1年以内」といった期間条件を定めている銀行も存在するのです。

さらに、銀行によっては建物が完成するまで住宅ローンの全額を実行しない場合もあり、その場合は着工金や中間金の支払いに対して別途つなぎ融資を利用せざるを得なくなります。

住宅ローンの分割融資をするメリット

住宅ローンの分割融資を利用すると、資金管理から利息負担まで多くのメリットが得られます。

特に、資金の効率的な利用や金利負担の軽減、柔軟な資金計画、建築業者への支払い対応、資金面での安心感といった点が挙げられるでしょう。

ここでは、住宅ローンの分割融資をするメリットを紹介します。

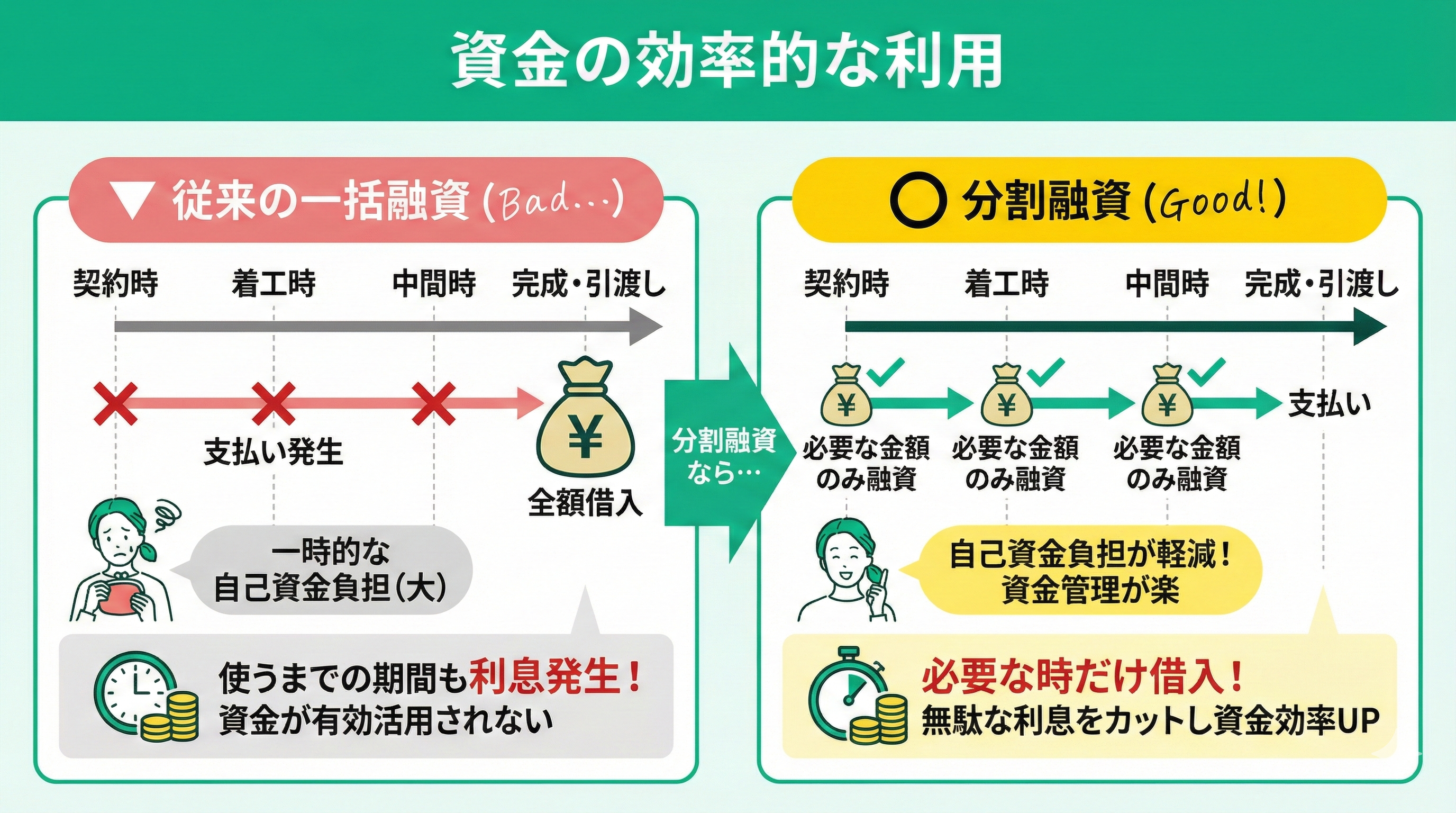

資金の効率的な利用

分割融資を利用すると、住宅ローンの資金を無駄なく効率的に活用できます。一度に全額を借りるのではなく、必要なタイミングで必要な金額のみを融資してもらえるため、使い道の決まっていない資金を抱えて利息を払い続ける心配がありません。

全額を一度に借りてしまえば、実際に使うまでの間もそのお金に対して利息が発生し、資金が有効に活用されないおそれがあります。分割融資なら、無駄な利息負担を省き、必要な資金だけで済むため資金効率が格段に高まります。

注文住宅の建築では契約時や着工時、中間時など、家が完成するまでに複数回の支払いが必要です。

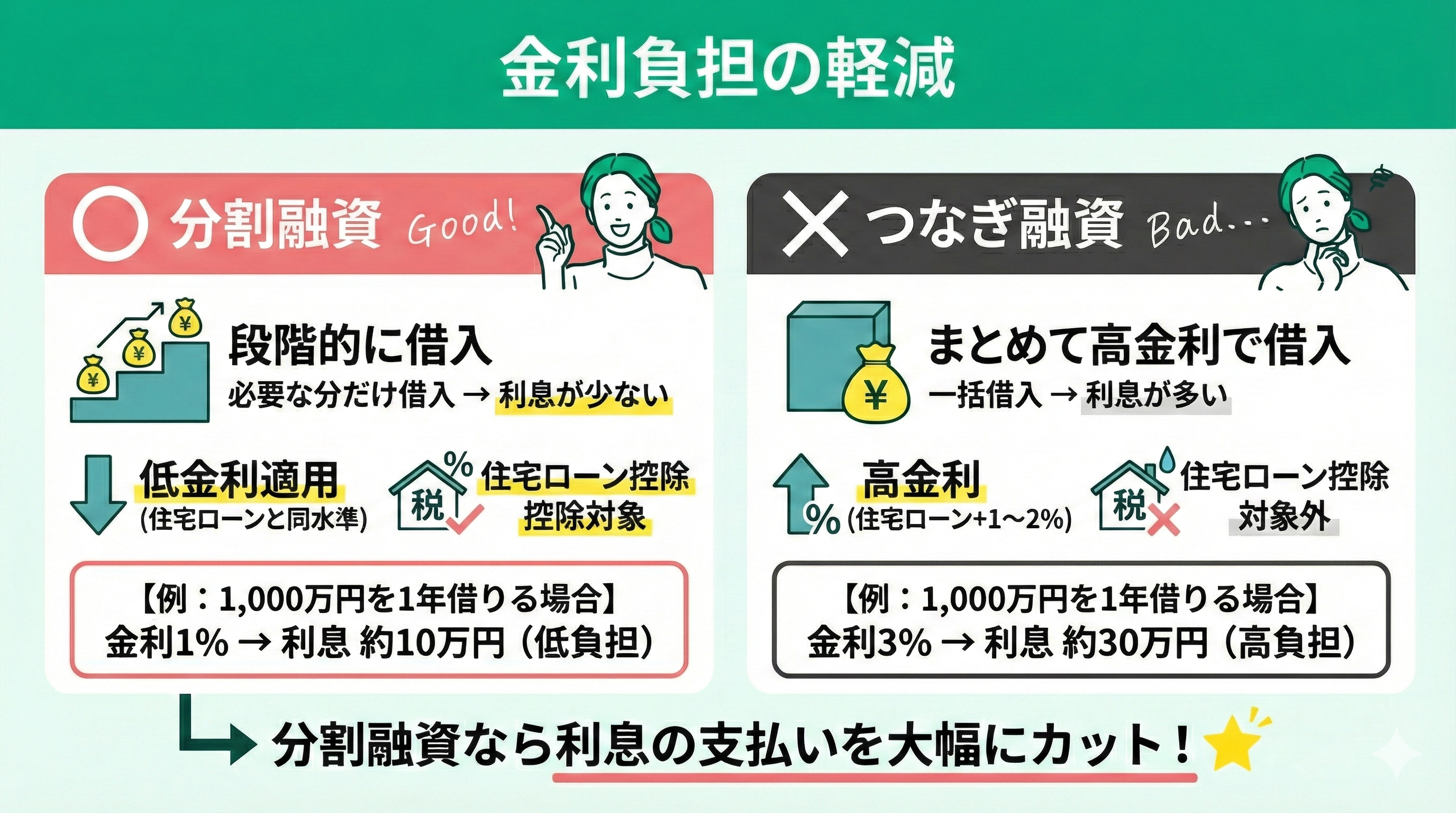

金利負担の軽減

分割融資を利用すれば、住宅ローンの金利負担を大幅に軽減できます。必要な分だけ段階的に借り入れることで、借入金額が少ない間は利息もその分少なく抑えられるからです。

分割融資では、通常、住宅ローンと同じ低金利が適用されます。一般に、つなぎ融資は無担保の短期ローンで金利が住宅ローンより1~2%高く、借入期間が短いため住宅ローン控除の対象外です。

分割融資であれば、高金利のつなぎ融資を利用せずに済むため、その分利息の支払いを抑えられます。

1,000万円を1年間借りる場合、金利1%なら利息は約10万円ですが、金利3%では約30万円にもなります。低金利の分割融資なら前者の水準で済みますが、高金利のつなぎ融資を利用すると後者の利息負担が生じるというわけです。

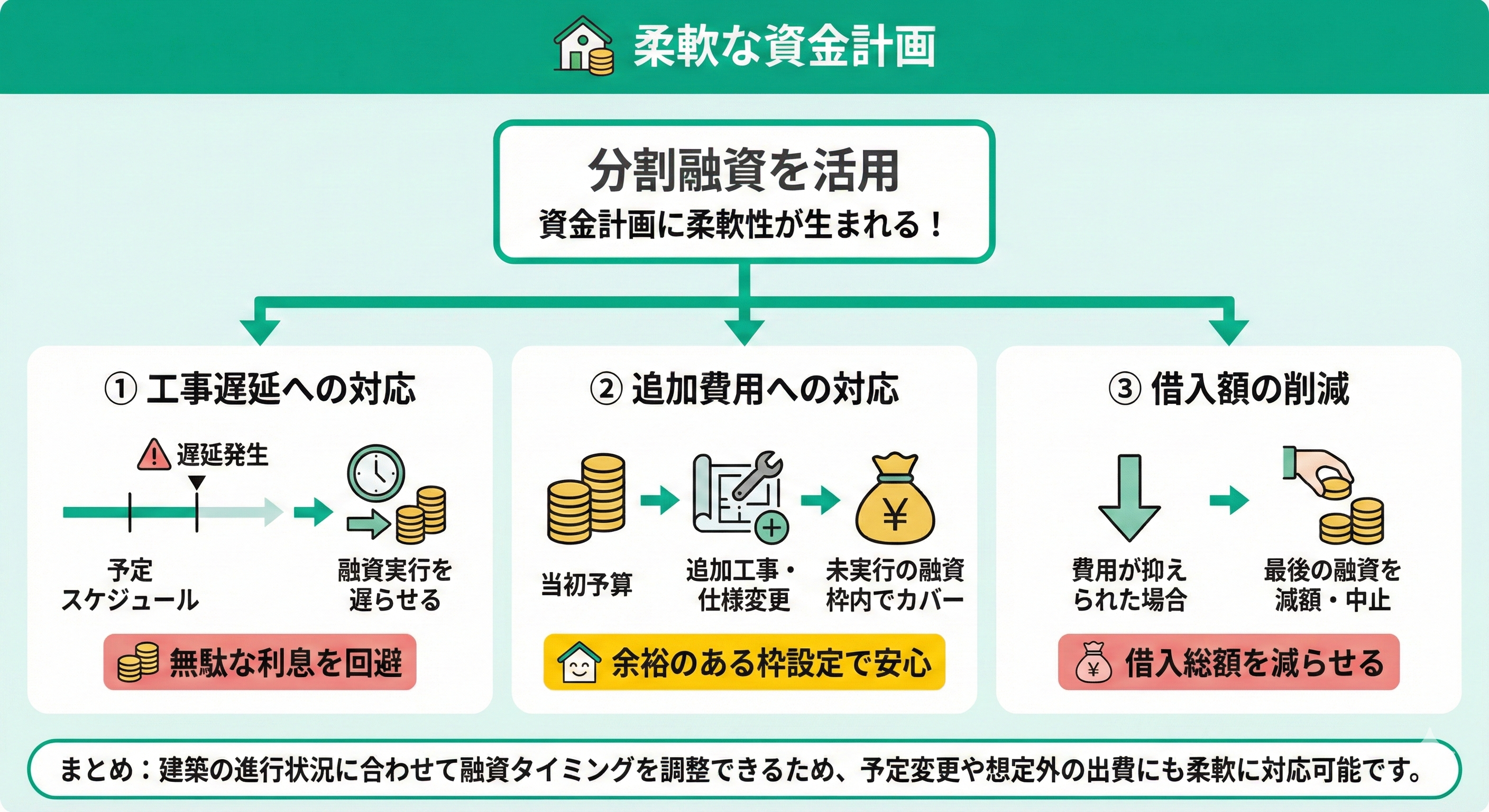

柔軟な資金計画

分割融資を活用すると、資金計画に柔軟性が生まれます。融資の実行タイミングを建築の進行状況に合わせて調整できるため、予定の変更や想定外の出費にも対応しやすくなるからです。

例えば、建築工事の進捗が予定より遅れた場合でも、次の融資実行をそのスケジュールに合わせて遅らせることができます。資金を前倒しで借りてしまっていると、その遅延期間中も利息を払い続ける必要がありますが、分割融資であれば必要になるまで借りずに済むため無駄がありません。

一方で、工事途中に追加工事や仕様変更で出費が増えた場合でも、未実行の融資枠が残っていればその範囲で資金を賄うことができます。あらかじめ余裕を持って借入枠を設定しておけば、いざというときローン内で柔軟に対応できるので安心です。

逆に、当初予定より費用が抑えられた場合には、最後の融資実行額を減らしたり取りやめたりして借入総額を減らすことも可能です。

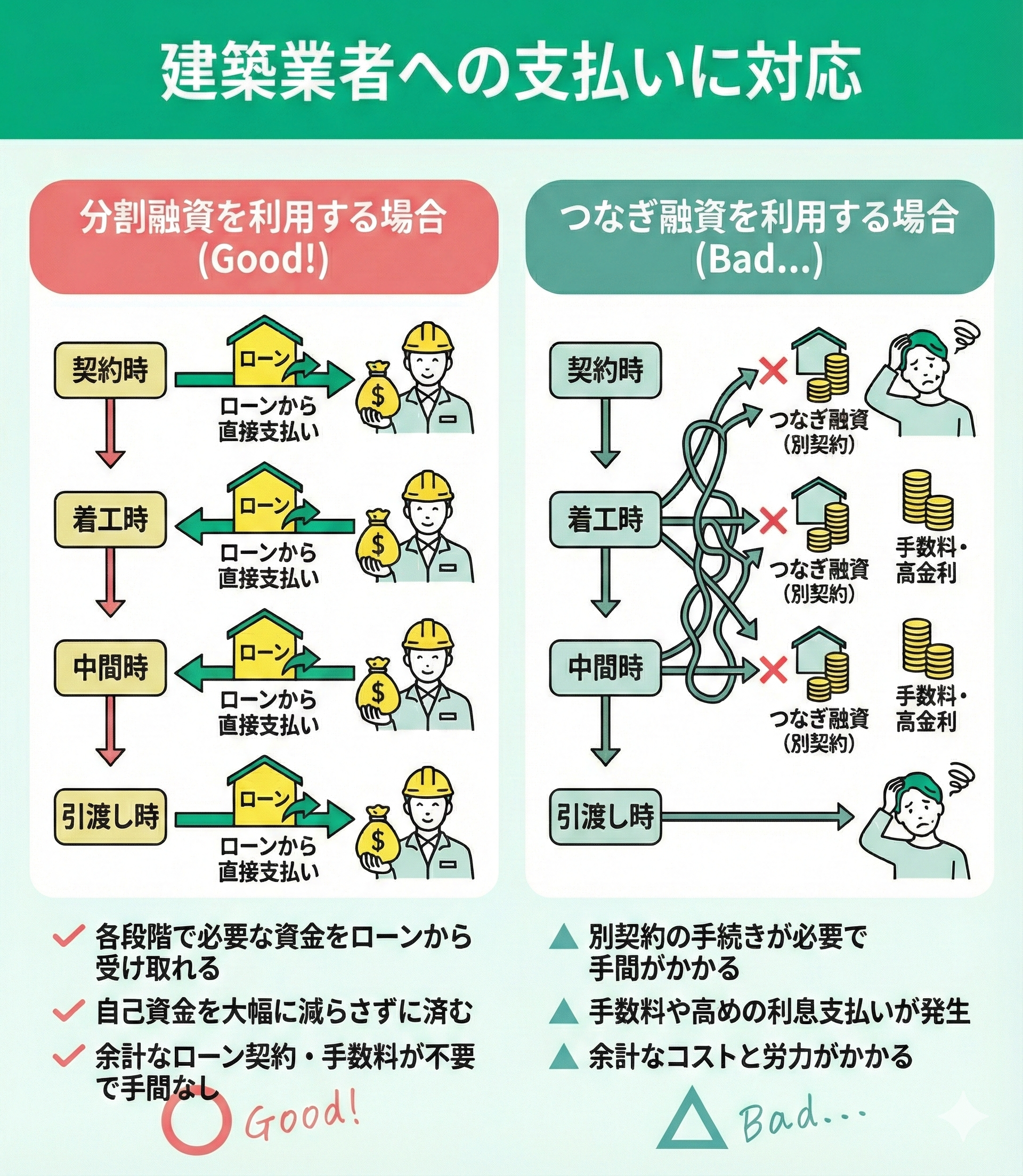

建築業者への支払いに対応

分割融資なら、建築業者への支払いスケジュールにも柔軟に対応できます。住宅の建築では契約時・着工時・中間時・引渡し時など複数回にわたりまとまった支払いが発生しますが、分割融資を利用すれば各段階で必要な資金をローンから受け取れるためです。

実際、施工会社との契約時に支払う着手金や、工事途中で求められる中間金などは建築費の数十%にのぼる大きな出費ですが、分割融資を利用すれば支払いも住宅ローンでまかなうことができ、自己資金を大幅に減らさずに済みます。

通常、これらの支払いを自己資金だけで賄えない場合は、つなぎ融資など別ローンで立て替える必要があります。その際、別契約の手続きや手数料、高めの利息支払いが発生します。

資金の安心感

分割融資の利用は、資金面での安心感を生み出します。必要な時に必要なだけの資金を確実に受け取れる仕組みのため、資金繰りに対する不安が大きく軽減されるからです。実際「一度に高額なローンを組むのが不安」という方にとっても、分割融資は安心な選択肢となります。

例えば、分割融資を利用していれば、工事の各段階で「支払い資金を用意できるだろうか」と心配する必要がありません。あらかじめ銀行との契約で支払いスケジュールが確保されており、必要なタイミングで資金が提供されるため、常に計画通りに支払いを進められます。

保証があることで、マイホーム建築の間、資金不足への心配に悩まされずに済むでしょう。逆に分割融資がない場合、毎回の支払いごとに自己資金を捻出したり一時的な借入先を探したりするストレスが生じかねません。

住宅ローンの分割融資のデメリットは?

注文住宅を建てる場合、土地代や着工金・中間金など、完成前にも多額の費用が必要です。

住宅ローンを分割実行できる「分割融資」を利用すれば、こうした支払いに対応できますが、デメリットも存在するのです。

ここでは、住宅ローンの分割融資のデメリットについて解説します。

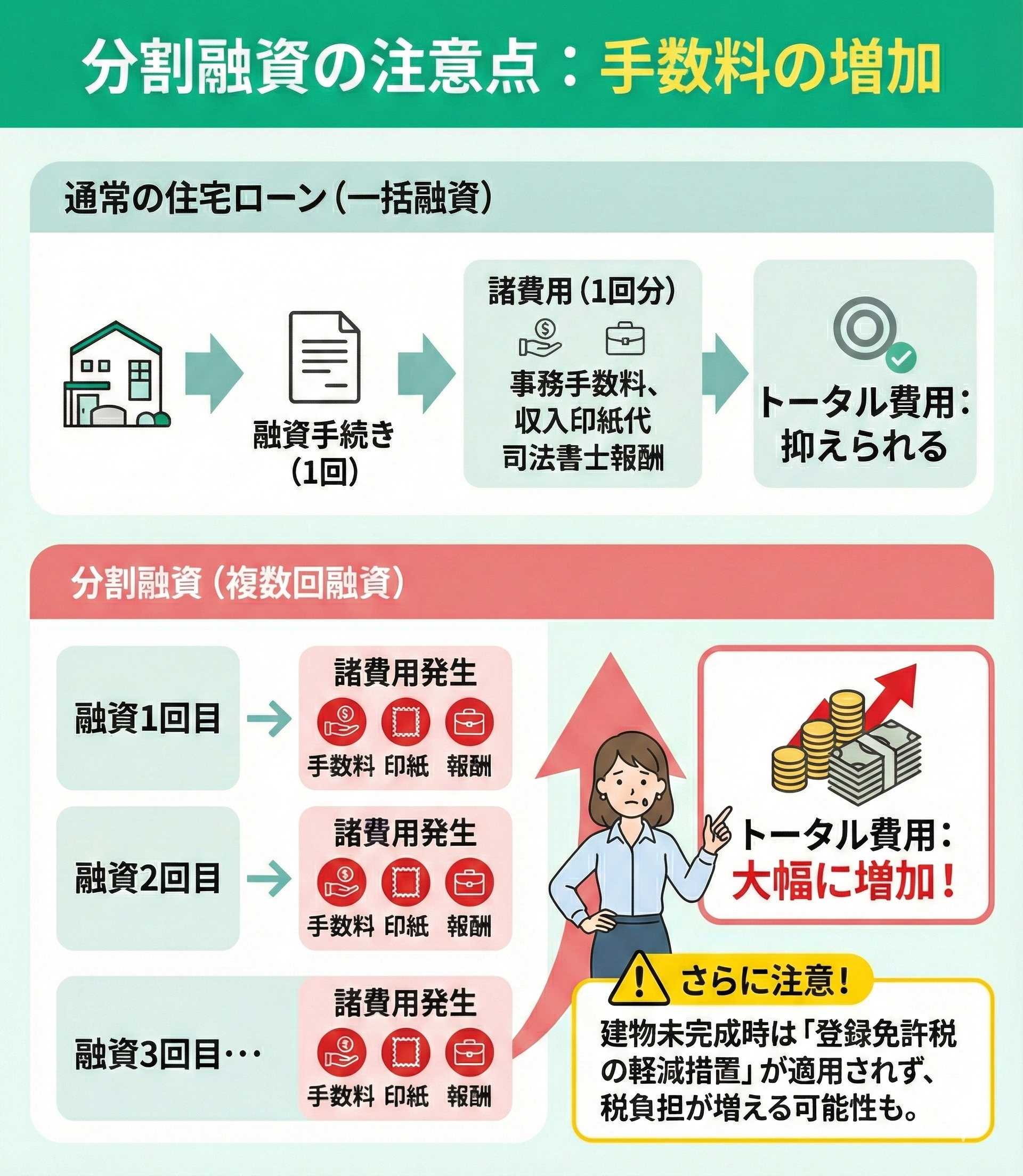

手数料の増加

分割融資を利用すると、支払いのたびに手数料が発生する可能性があり、総支払額が増えてしまう恐れがあります。

通常、住宅ローンの融資は一度きりなので手続き費用も1回で済みますが、分割融資では複数回にわたり融資手続きを行うため、その都度さまざまな諸費用がかかります。具体的には、融資契約の際に支払う事務手数料や契約書に貼付する収入印紙代が回数分かかるほか、抵当権設定の登記を依頼する司法書士への報酬も融資のたびに必要です。

本来1回の融資で済む費用が重複して発生するため、トータルの負担は無視できません。さらに、初回の融資実行時に建物が未完成だと、本来受けられるはずの登録免許税の軽減措置が適用されず、税負担が増える可能性もあります。

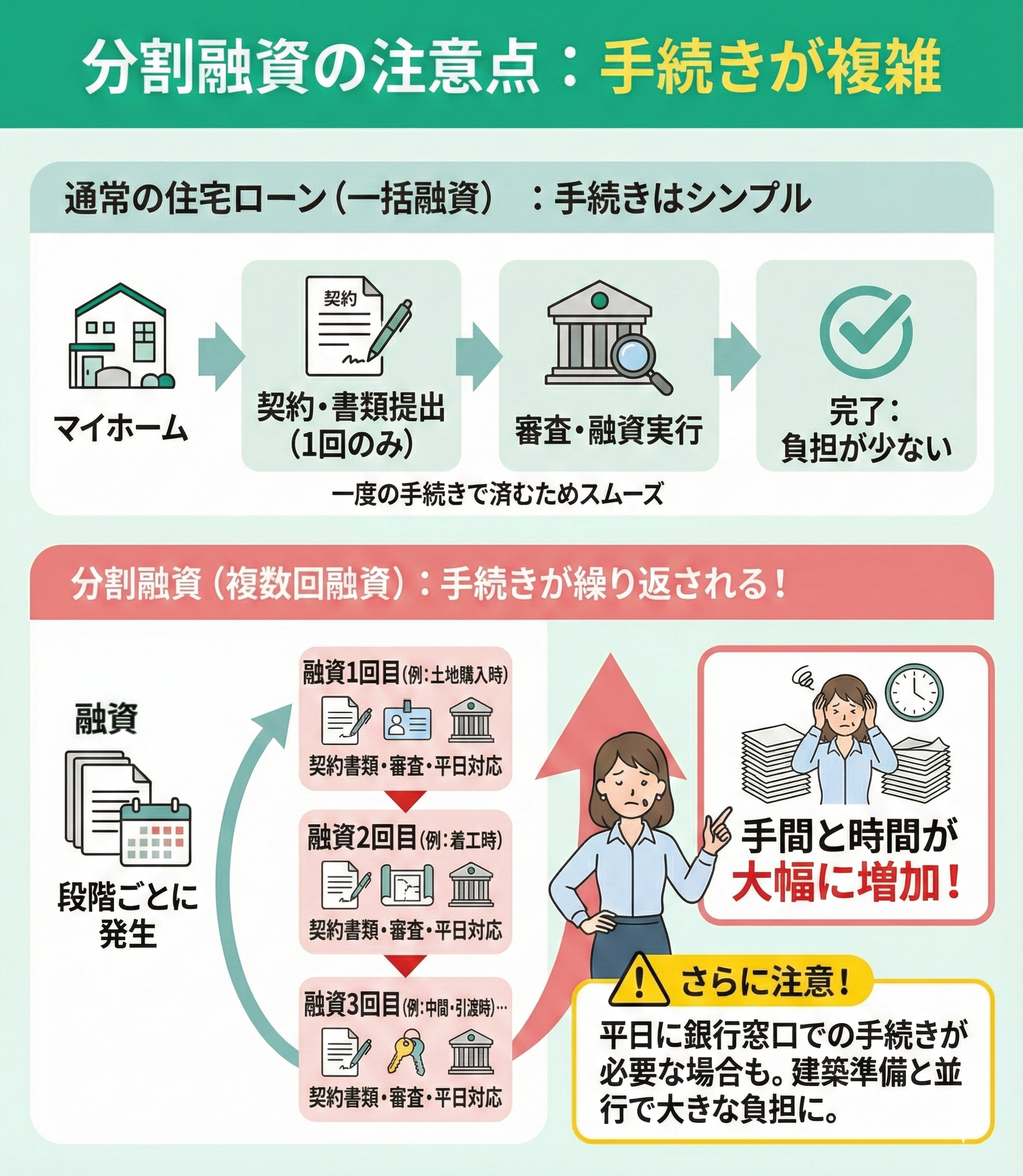

手続きが複雑

分割融資を利用する場合、一連の手続きが複雑になる点にも注意が必要です。融資を複数回に分けるということは、段階ごとに契約手続きや書類提出、銀行の審査などを行う必要があるからです。

通常の住宅ローンなら契約は一度で済みますが、分割融資では土地購入時、着工時、中間支払い時、引き渡し時など、融資のタイミングごとに手続きが発生します。例えば、土地代と建築費で2回に分けて融資を受ける場合、それぞれのタイミングで契約書の取り交わしや必要書類の提出を行い、金融機関による審査・手続きを経ることになります。

銀行側でも各回の融資時に進捗状況の確認や所定の審査が行われるため、融資実行までの時間もその都度必要です。その度に書類を揃えて銀行とやり取りをしなければならず、マイホーム建築の準備や他の手続きと並行して進めるのは大きな負担となるでしょう。

また、融資のたびに銀行窓口で契約手続きを行う必要があるため、平日に休みを取って対応しなければならないケースもあります。

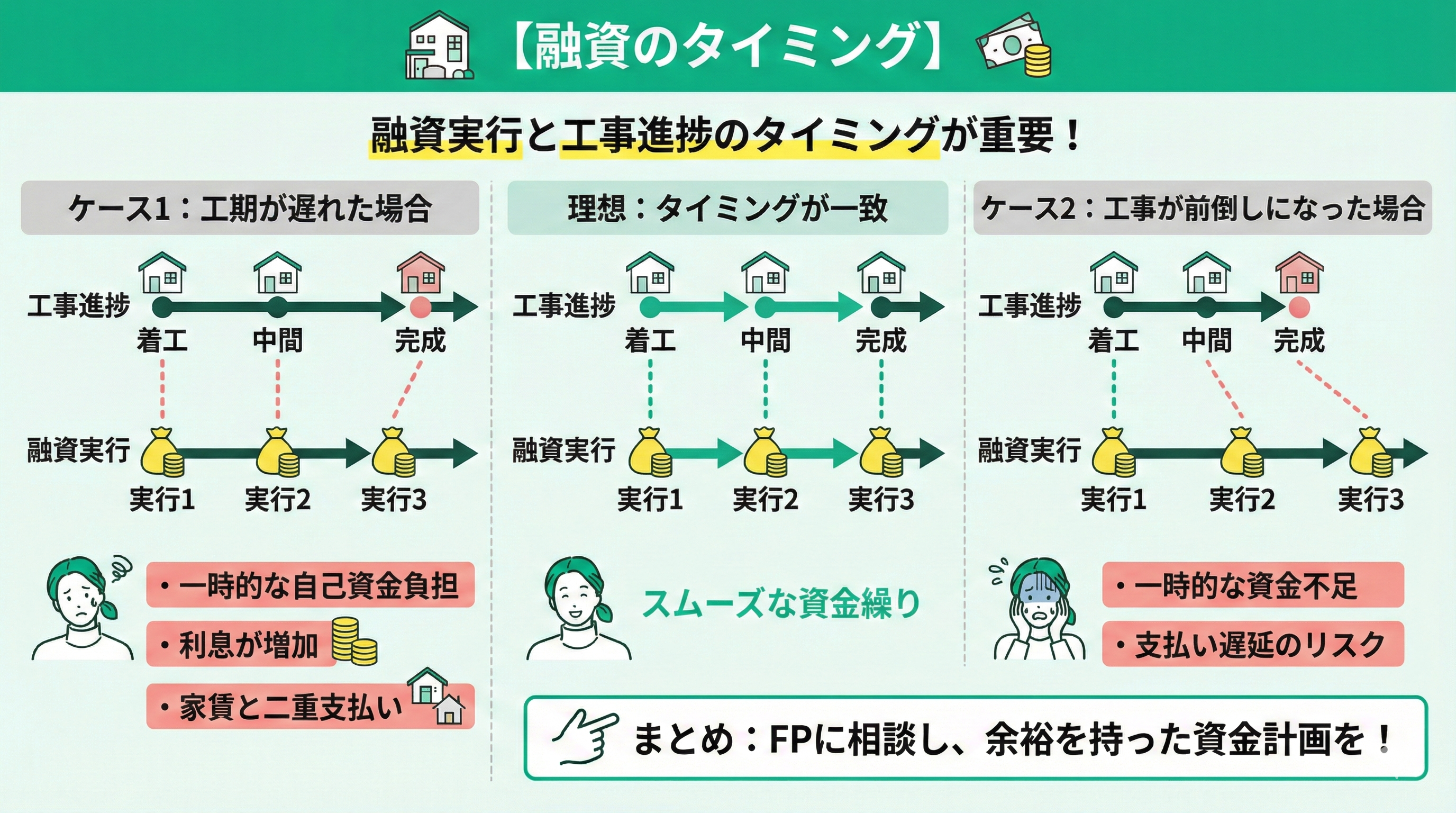

融資のタイミング

住宅ローンの分割融資では、融資の実行タイミングにも注意が必要です。工事の進捗状況と融資実行のタイミングにズレが生じると、資金繰りに影響が出る可能性があるからです。

通常、融資は工事の節目に合わせて実行されますが、何らかの理由で予定通りにいかないケースも考えられます。例えば、工期が予定より延びて建物の完成が遅れ、最後の融資実行が当初計画より遅れた場合、その間の支払いを一時的に自己資金で賄う必要が出てくるかもしれません。

逆に、工事が順調に進み支払いタイミングが前倒しになったのに融資実行が間に合わなければ、一時的に資金不足に陥るリスクがあります。

また、工期の遅れによって融資期間が長引けば、それだけ支払う利息も増えることになります。予定より長くローン返済と仮住まいの家賃などを二重で支払う事態にもなりかねません。

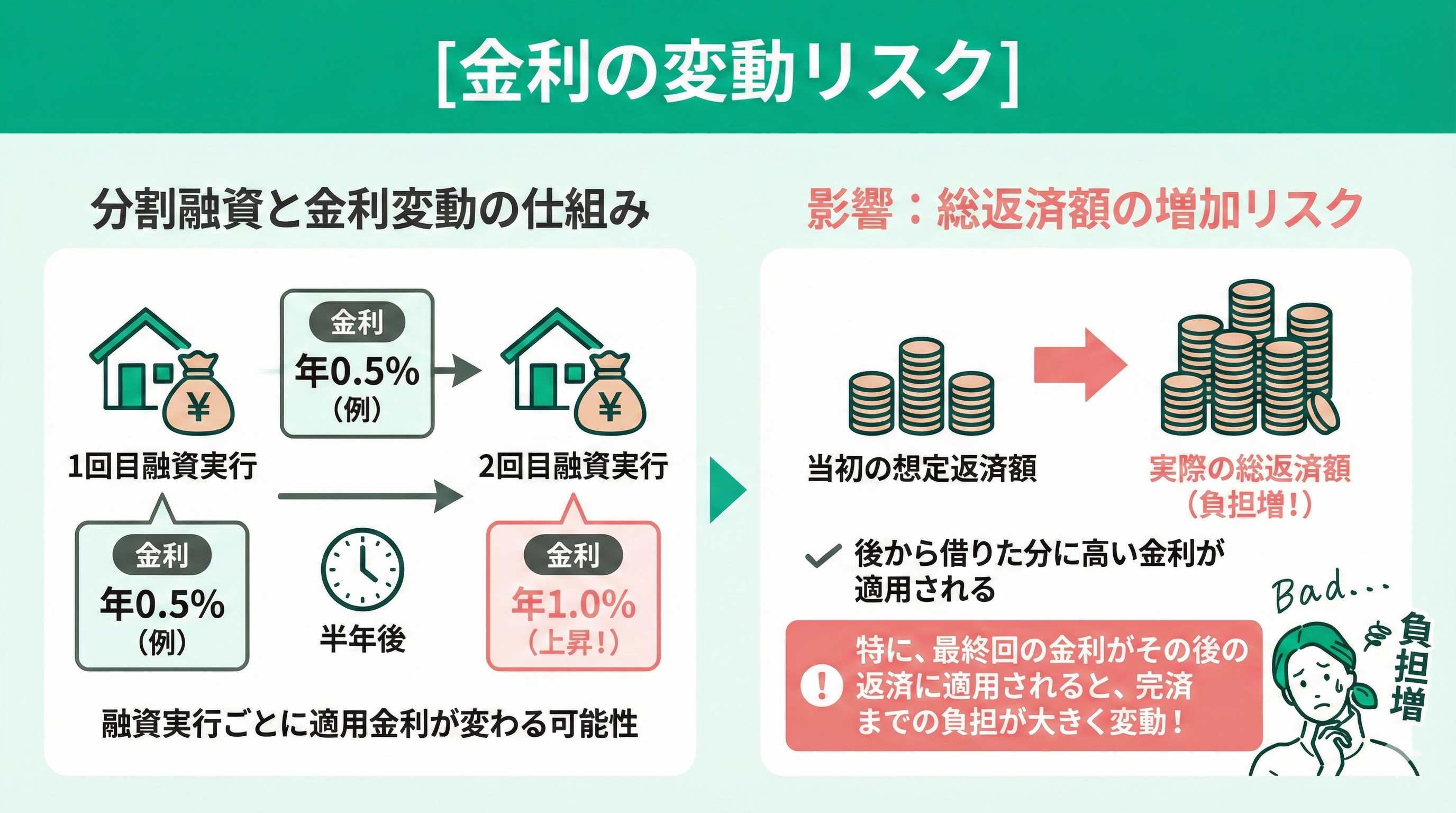

金利の変動リスク

分割融資には、金利変動によるリスクも伴います。融資を数回に分けて実行する場合、実行するタイミングごとに適用される金利が変わる可能性があるからです。

金融機関や契約内容によっては、初回融資時の金利が全借入期間に適用されるケースもありますが、そうでない場合は金利動向に左右されます。例えば、1回目の融資実行時には年0.5%だった金利が、半年後の2回目融資時には年1.0%に上昇していたとします。

この場合、後から借りた分には高い金利が適用されるため、当初の想定より総返済額が増えてしまうことになるのです。

特に、最終回の融資時の金利がその後の返済期間の適用金利となるケースも多いため、完済までの負担が大きく変動しうる点はデメリットと言えるでしょう。

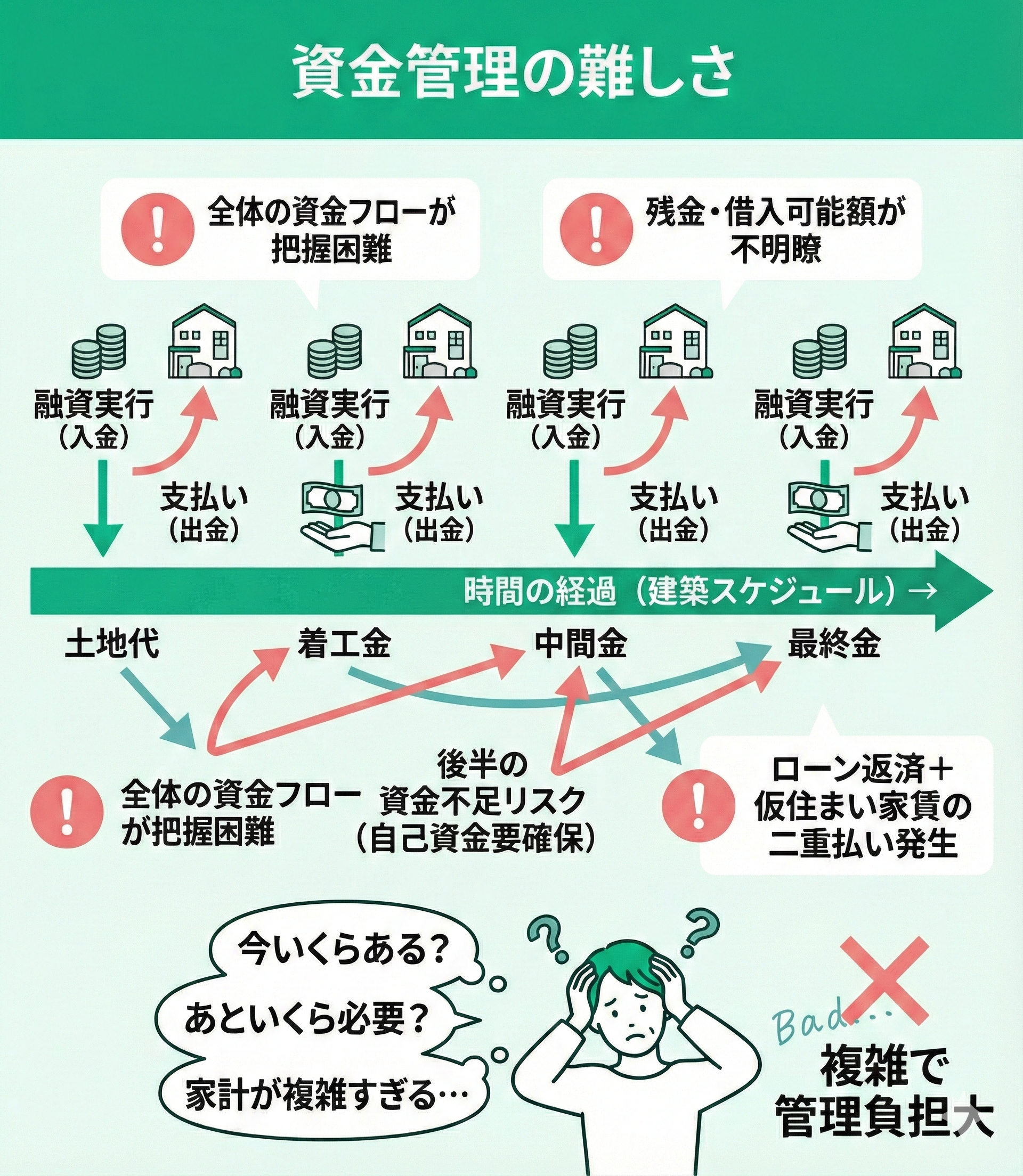

資金管理の難しさ

分割融資を利用すると、資金管理が難しくなるというデメリットもあります。複数回に分けてお金を受け取るため、全体の資金の流れを把握しにくくなるからです。

一度に全額を借り入れる場合と比べ、どの時点でいくら借りて、いくら支払ったのかを細かく管理する必要があります。入金と出金のタイミングが複数に分かれることで、手元に今どれだけ資金が残っていて、あといくら借りられるのかといった全体像も掴みにくくなりがちです。

土地代や着工金などで先に融資を受けて支払いを済ませても、まだ建築完了までに中間金や最終金の支払いが残っています。それまでに必要な自己資金を確保しておかないと、後半で資金不足に陥るリスクがあります。

また、複数回の融資や支払いがあることで、家計の出入りが複雑になりやすいです。融資実行のタイミングによっては、住宅ローンの返済と仮住まいの家賃などが一時的に重なり、月々のやりくりが苦しくなる可能性もあります。

【まとめ】住宅ローンの分割融資ができるおすすめの銀行はどこ?

ネットで低金利の手続きを進めたい方

大口ローンにも対応

※固定金利選択型は2年以上

(変動金利年0.775%~)

(全期間固定型への途中変更は不可)

から選択可能

完済時:満81歳未満

※要建築計画確定