内容をまとめると

- ブラックリストとは滞納や債務整理によって金融機関からの信用を失っている状態のこと

- ブラックリストに載っていても住宅ローンを組める可能性はあるが通常より難しくなる

- 解決策は「事故情報が消えるまで待つ」「信用情報を回復する」などがある

- 信用情報改善や今後の返済に向けた家計改善ならお金の専門家(FP)に無料で相談できるマネーキャリアに個別相談するのがおすすめ

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- ブラックリストに載っていても住宅ローン・フラット35に通った人はいる?

- ブラックリストに載っていても住宅ローン・フラット35に通るための対処法

- 信用情報機関から事故情報が消えるまで待つ

- 審査基準が柔軟な金融機関へ申し込む

- 審査のために十分な頭金の準備をする

- 個人の信用状態を向上させる

- 配偶者の名義で住宅ローンを組む

- FPに相談する

- ブラックリストでも住宅ローンに通りたい人は見て!借入前に注意したいこと【FP座談会】

- 滞納が続いている人・家計に余裕がない人は要注意!通ってもまた苦しむリスク

- 再チャレンジのための現実的なステップ

- ブラックリストに載ってしまうケース

- 返済が61日以上~3ヶ月を遅延した経験がある場合

- 奨学金の返済を怠っている場合

- 債務整理を経験している場合

- 保証会社に代わりに返済してもらったことがある場合

- 複数の金融機関に同時に申し込んでいる場合

- クレジットカードを強制解約されたことがある場合

- ブラックリストに載っているか確かめる方法

- CICのブラックリストの場合

- JICCのブラックリストの場合

- KSCのブラックリストの場合

- ブラックリストで住宅ローン審査に落ちた場合の対処法

- 借入を減らして収入に対する返済比率を少なくする

- 他の金融機関への審査の再申し込みを検討する

- フラット35の利用を検討する

- ブラックリストと住宅ローンに関してよくある質問

- 信用情報は何年で回復しますか?

- 債務整理の記録は審査でバレますか?

- ブラックリストに載っているなら住宅ローンは諦めるべきですか?

- まとめ:ブラックリストに載っていても住宅ローン・フラット35に通った人はいる?

ブラックリストに載っていても住宅ローン・フラット35に通った人はいる?

ただし、誰でも簡単に審査に通るわけではありません。

そもそも「ブラックリストに載る」とは、延滞や債務整理などが原因で金融機関からの信用を失い、ローンの借入やクレジットカードの利用が制限されている状態を指します。

そのため、住宅ローンの審査においても、返済能力がないと判断されれば承認は難しくなります。

ブラックリストに載っていても住宅ローン・フラット35に通るための対処法

- 信用情報機関から事故情報が消えるまで待つ

- 審査基準が柔軟な金融機関へ申し込む

- 審査のために十分な頭金の準備をする

- 個人の信用状態を向上させる

- 配偶者の名義で住宅ローンを組む

- FPに相談する

信用情報機関から事故情報が消えるまで待つ

信用情報機関に記録された事故情報が消えるのを待つことで、住宅ローンに通過できる可能性は高まります。

事故情報が登録される理由は人それぞれですが、一定の期間が経過すればブラックリストから削除される仕組みです。

- 携帯や家賃の滞納:約5年

- クレジットカードの滞納:約5年

- 債務整理:約5~10年

審査基準が柔軟な金融機関へ申し込む

ブラックリストに載っていても、審査基準が比較的柔軟な金融機関に申し込んだ結果、住宅ローンに通った事例もあります。

金融機関ごとに審査基準は異なるため、厳しいところもあれば、一定条件を満たせば融資に前向きなところもあるからです。

ただし、審査基準が柔軟な金融機関は、その分リスクを踏まえて金利が高めに設定されているケースも少なくありません。

そのため、自分の収入や返済計画をしっかり確認し、無理なく返済できるかどうかを見極めたうえで申し込むことが重要です。

審査のために十分な頭金の準備をする

十分な頭金を用意することで、ブラックリストに載っていても住宅ローンに通る可能性があります。

頭金を多めに準備すれば借入額を抑えられるだけでなく、預金残高があることを示せるため金融機関からの評価も高まり、審査に通りやすくなる傾向があります。

ただし、無理をして頭金を出してしまうことで住宅ローンの返済が苦しくなり、再び信用情報を傷つけることになっては意味がありません。

そのため、自分の家計に合った適切な頭金の金額を設定することが大切です。

個人の信用状態を向上させる

ブラックリストに載っていても、個人の信用力を高めたことで住宅ローンに通ったケースがあります。

返済能力に直結する信用状態は、次のような取り組みで向上させることが可能です。

- 勤続年数を増やす

- 収入を上げる

- クレジットカードの正常な返済履歴を作り上げる

配偶者の名義で住宅ローンを組む

自分の信用情報に問題がある場合でも、配偶者名義で住宅ローンを申し込むことで審査に通る可能性があります。

住宅ローンの審査は申込者本人の信用情報や返済能力に基づいて行われるため、配偶者に安定した収入があり信用上の問題がなければ契約できるケースは少なくありません。

ただし、誰でも利用できる方法ではなく、次のような点が確認されることが一般的です。

- 配偶者に安定した継続収入があるか

- 配偶者の年齢や健康状態、勤続年数など信用面に問題がないか

FPに相談する

ブラックリストに載っていても住宅ローンやフラット35を利用したい場合、FPに相談するのも有効な方法です。

FPは、ブラックリストに載っていても住宅ローン審査に通る方法ではなく、ブラックリストに載ってしまう現在の問題を根本的に解決するための家計改善をアドバイスしてくれます。

これは、今後の住宅ローン返済を滞りなく進めるためにも、大きな助けになるでしょう。

数あるFP相談サービスの中でも、無料で相談可能なマネーキャリアがおすすめです。

- LINEから簡単に予約可能でオンライン面談にも対応している

- 100,000件以上の相談実績、相談満足度98.6%の信頼がある

- 納得がいくまで何度でも無料相談ができる

ブラックリストでも住宅ローンに通りたい人は見て!借入前に注意したいこと【FP座談会】

ブラックリスト(信用情報にキズがある)といっても状況はさまざまで、「今も滞納が続いている人」と「過去にトラブルがあったけれど、今は改善している人」では大きく違います。

今回は、ファイナンシャルプランナー(FP)の加藤さんと池元さんのお二人に、ブラックリスト入りしたことがある人が知っておくべき借入前の注意点について語ってもらいました。

専門家ならではの視点を、リアルな座談会形式でお届けします。

※左側:加藤FP、右側:池元FP

※左側:加藤FP、右側:池元FP

滞納が続いている人・家計に余裕がない人は要注意!通ってもまた苦しむリスク

——滞納が続いている人・家計に余裕がない人は要注意とのことですが、具体的に教えてもらえますか?

再チャレンジのための現実的なステップ

——では、信用情報にキズがある人が再チャレンジするには、どうすればいいでしょうか?

池元FP:そうですね。延滞中のままFP相談に来ても、できるアドバイスは正直限られます。まずは借入の整理と完済を終えてから、次のステップに進む方が現実的です。

ブラックリストに載ってしまうケース

ブラックリストに名前が載ってしまうケースは主に以下の6つです。

ブラックリストに名前が載ってしまうケースは主に以下の6つです。

- 返済が61日以上~3ヶ月を遅延した経験がある場合

- 奨学金の返済を怠っている場合

- 債務整理を経験している場合

- 保証会社に代わりに返済してもらったことがある場合

- 複数の金融機関に同時に申し込んでいる場合

- クレジットカードを強制解約されたことがある場合

これらに該当した人は、信用情報機関に事故歴ありと記録されてしまい、住宅ローンを申し込むときに不利となるケースがあるため注意しましょう。

返済が61日以上~3ヶ月を遅延した経験がある場合

ブラックリストに記録される条件の一つが、返済の長期延滞です。

具体的には以下2つのケースに該当すると、事故情報として登録される可能性があります。

- 61日以上、返済が遅れた場合

- 3か月以上、返済が遅れた場合

金融機関ごとに基準は異なりますが、クレジットカードの支払いや携帯電話の分割払いでも延滞が続けば、住宅ローン審査に悪影響を与えるため注意が必要です。

また、延滞情報は完済後も一定期間残るため、住宅ローンを検討している人は日頃から30日以内の支払いを徹底し、金融事故を起こさないよう心がけることが大切です。

奨学金の返済を怠っている場合

日本学生支援機構の奨学金を利用している場合、3か月以上返済を怠ると金融事故として扱われ、ブラックリストに記録されます。

日本学生支援機構「令和2年度 学生生活調査結果」によると、奨学金の利用割合は以下の通りです。

| 区分 | 平成30年度 | 令和2年度 |

|---|---|---|

| 大学(昼間部) | 47.5% | 49.6% |

| 短期大学(昼間部) | 55.2% | 56.9% |

| 修士課程 | 48.0% | 49.5% |

| 博士課程 | 53.5% | 52.2% |

| 専門職学位課程 | 41.1% | 37.1% |

返済が困難な場合には減額返還や返還期限猶予といった制度を活用し、ブラックリスト入りを避けることが重要です。

債務整理を経験している場合

ブラックリストに「債務異動」として記録される代表的なケースが債務整理です。

債務整理には主に次の3種類があります。

- 任意整理:返済額や返済期間を債権者と交渉し、元本の返済を続ける方法

- 個人再生:更生計画書を作成し、裁判所の認可を得て減額された借金を返済する方法

- 自己破産:裁判所から免責が認められると、返済義務が免除される方法

保証会社に代わりに返済してもらったことがある場合

家賃を滞納し、家賃保証会社が代わりに支払いを行った場合も、ブラックリストに記録されてしまいます。

保証会社が毎月家賃を引き落とし、大家に振り込む仕組みは便利ですが、支払いが遅れると「代位弁済」として保証会社が立て替えることになります。

この代位弁済が繰り返されると、信用情報機関に事故情報として登録され、ブラックリスト入りしてしまうのです。

一般的に、代位弁済による事故情報は完済からおよそ8年間残り、その期間が過ぎてから住宅ローンに通ったという事例も見られます。

複数の金融機関に同時に申し込んでいる場合

住宅ローンの事前審査を複数の金融機関に同時に申し込むと、信用情報に審査履歴が残り「申込みブラック」と呼ばれる状態になるリスクがあります。

金融機関からは「他社で審査に通らなかったのでは」と判断されやすく、返済能力があっても審査に不利に働くことがあります。

その影響は住宅ローンだけでなく、クレジットカードの審査にも及ぶ場合があります。

ただし、金融事故がなければおおむね6か月程度で履歴は解消されます。

マイホーム購入を考えている場合は、同時に多くの金融機関へ申し込まないよう注意しましょう。

クレジットカードを強制解約されたことがある場合

クレジットカードが強制解約されると、その情報が信用情報機関に記録され、ブラックリスト扱いとなります。

強制解約が行われる主な原因は以下の通りです。

- 支払いの滞納

- 他の金融機関などでローンの返済を滞納

- 携帯電話の料金滞納

- 奨学金の返済を滞納

- 他のクレジットカードで過剰利用

強制解約は本人の同意を得ず、カード会社の判断で行われるのが一般的です。

また、このような金融事故の情報は完済後もおよそ8年間残り、その間は住宅ローンの審査に通りにくくなります。

将来マイホーム購入を検討している人は、日頃からあらゆる支払いを遅延しないよう注意することが重要です。

ブラックリストに載っているか確かめる方法

ブラックリストに載っているかを確かめる方法について、以下のパターンに分けて解説します。

- CICのブラックリストの場合

- JICCのブラックリストの場合

- KSCのブラックリストの場合

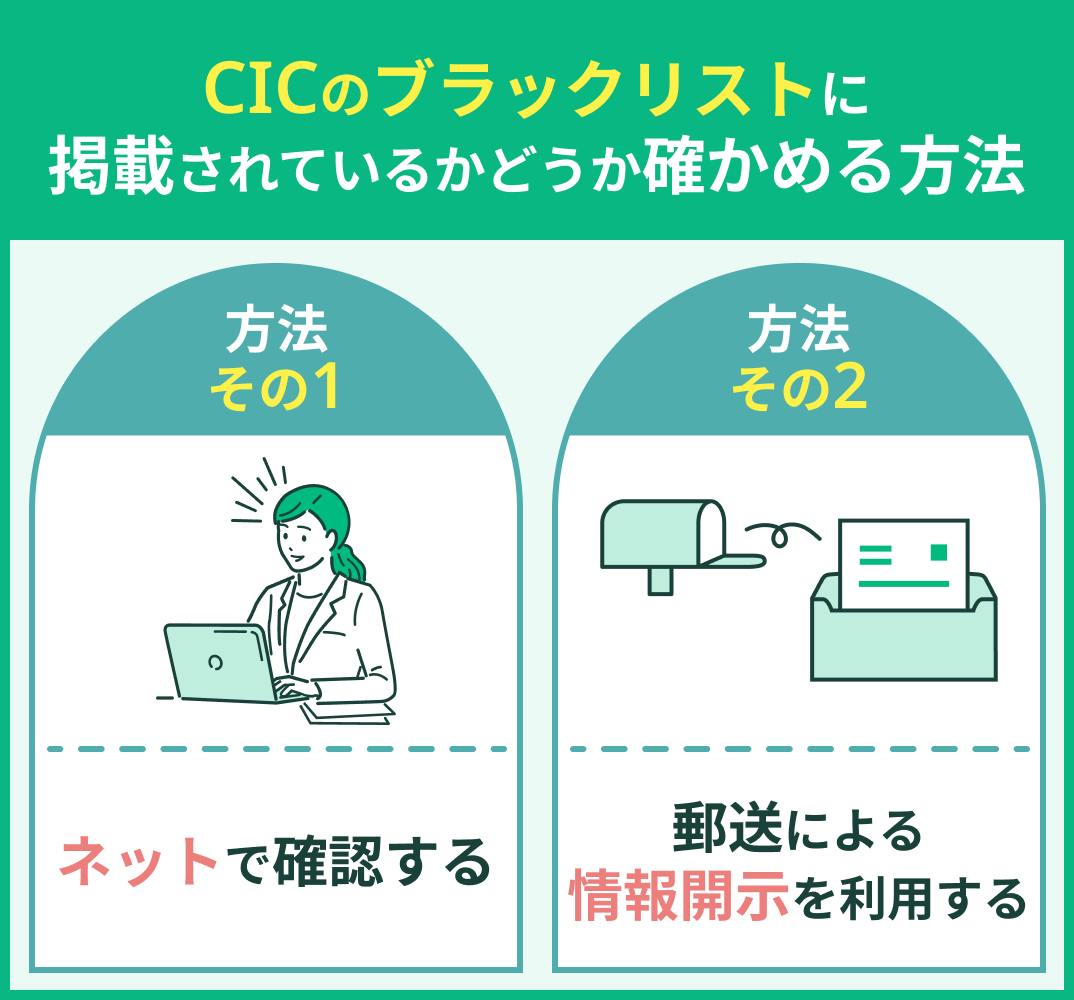

CICのブラックリストの場合

クレジットカード会社や信販会社が多く加盟しているCIC(指定信用情報機関)で、ご自身の信用情報を確かめることができます。

CICの情報開示の方法は以下の2つです。

- ネットで確認する

- 郵送による情報開示を利用する

2つの方法の違いは以下のとおりです。

| CICの開示方法 | インターネット | 郵送 |

|---|---|---|

| 準備するもの | クレジットカードの契約で使用した 電話番号で発信できる通信機 | ・信用情報申込書 ・本人確認書類 |

| 手数料 | 500円 | 1,500円 |

| 手数料の支払方法 | ・クレジットカード一括払い ・キャリア決済 | ・開示利用券(コンビニチケット) ・定額小為替証書(郵便局) |

| 開示までの時間 | すぐに開示が可能 | 約10日後に郵送で届く |

信用情報申込書は、CIC「郵送で開示する」でダウンロードが可能です。

CICでは窓口による情報開示はすでに行っておらず、郵送の場合は開示結果が届くまで10日ほどかかるため、すぐに確認したい方にはインターネット開示をおすすめします。

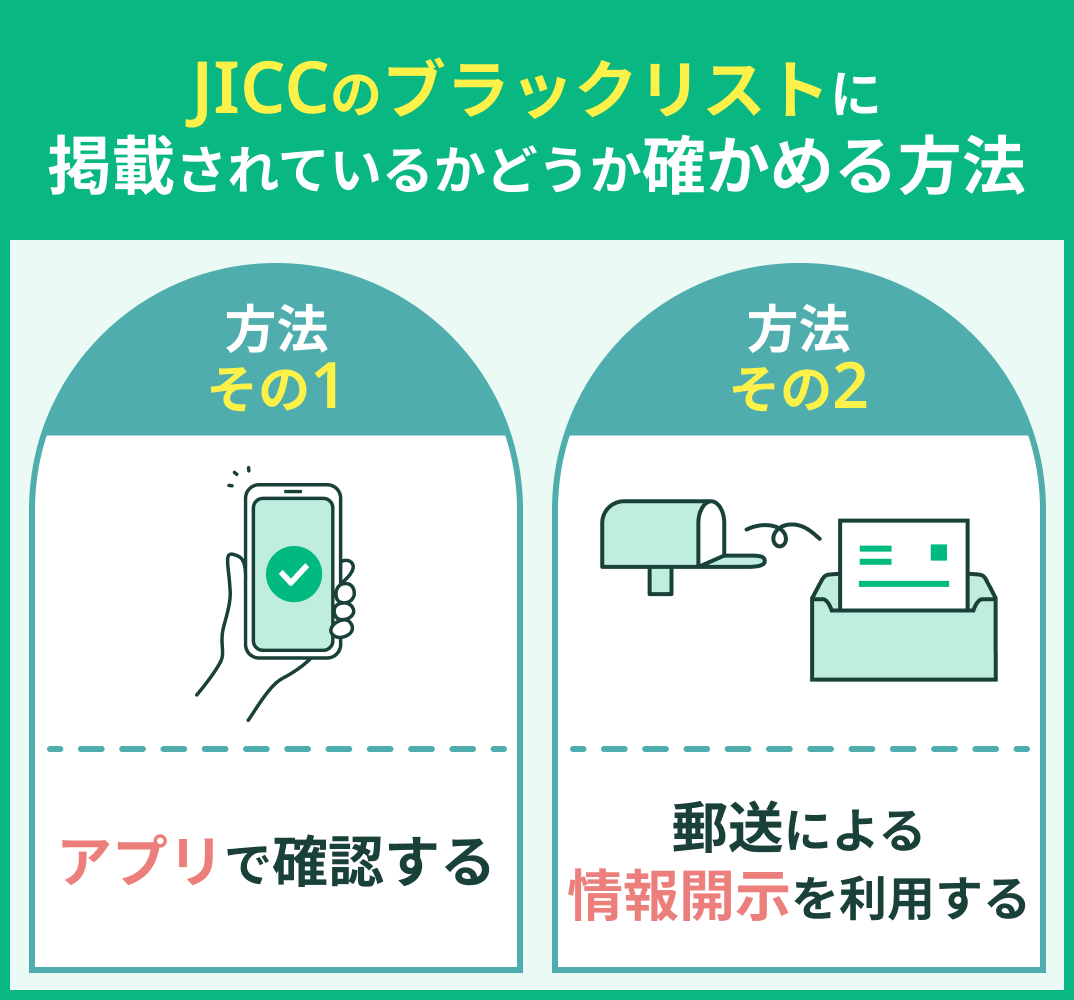

JICCのブラックリストの場合

消費者金融系の会社が主に加盟するJICC(日本信用情報機構)でも、住宅ローンを申し込む前にご自身の信用情報を確認することが可能です。

JICCの情報開示の方法は以下の2つです。

- アプリで確認する

- 郵送による開示請求を利用する

2つの方法の違いは以下のとおりです。

| JICCの開示方法 | アプリ | 郵送 |

|---|---|---|

| 準備するもの | ・JICCの専用アプリ「スマホ開示」 ・クレジットカードと電話または本人確認書類2点 | ・信用情報開示申込書 ・本人確認書類 ・手数料 |

| 手数料 | 1,000円 | 1,000円 |

| 手数料の支払方法 | ・クレジットカード一括払い ・コンビニ払い ・ペイジー対応の金融機関ATM ・オンラインバンキング ・キャリア決済 | ・クレジットカード一括払い ・定額小為替証書(郵便局) |

| 開示までの時間 | ・クレジットカードと電話で本人確認:数分~数時間 ・本人確認書類で本人確認:3~5日 ・郵送:7~10日 | 書類到着から約7~10日後に送付 |

郵送は、JICC「本人による開示申し込み(郵送等)」から、QRコードつきの開示申込書を印刷して記入し、本人確認書類および手数料と一緒に郵送します。

JICCも窓口での情報開示は廃止しているため、郵送よりも簡単で手早く手続きが完了するスマートフォンアプリを利用した開示が便利です。

KSCのブラックリストの場合

全国銀行協会が運営しているKSC(全国銀行信用情報センター)でも、住宅ローンの審査が通るか信用情報を確認することができます。

KSCの情報開示の方法は以下の2つです。

- インターネットで確認する

- 郵送による情報開示を利用する

| KSCの情報開示 | インターネット | 郵送 |

|---|---|---|

| 準備するもの | ・メールアドレスの登録 ・本人確認書類 | ・登録情報開示申込書 ・本人開示・申告手続利用券(コンビニ) |

| 手数料 | 1,000円 | 1,124~1,200円(コンビニにより相違する) |

| 手数料の支払方法 | ・クレジットカード ・デビットカード ・PayPay ・キャリア決済 | コンビニで本人開示・申告手続利用券を購入 |

| 開示までの時間 | 約7~10日でアップロードされる | 約7~10日で発送される |

KSCでは、窓口による情報開示は行われておらず、郵送の場合には、定額小為替証書は受け付けていないので、必ずコンビニで本人開示・申告手続利用券を購入してください。

ブラックリストで住宅ローン審査に落ちた場合の対処法

住宅ローンの審査が落ちてしまっても、すぐにマイホームを諦める必要はありません。

ここでは、住宅ローンを審査落ちしてしまった場合の対処法を3つ紹介します。

- 借入額を減らして収入に対する返済比率を少なくする

- 他の金融機関で再度審査を申し込む

- 「フラット35」の利用を検討してみる

借入を減らして収入に対する返済比率を少なくする

住宅ローンの審査に落ちるときは、収入に対して返済比率が見合っていないというケースがあります。

返済比率は、以下のように求められ、借入額が大きいほど審査は厳しくなります。

返済比率=住宅ローンの年間返済額÷年収×100

返済比率を少なくするためには借入する住宅ローンの借入金額を減らす必要があり、以下2つの方法を検討しましょう。

- 購入物件の価格を見直す

- 頭金を増やして借入額を抑える

他の金融機関への審査の再申し込みを検討する

金融機関によっては住宅ローンの審査が厳しくなる傾向があります。

以下、審査が厳しい順に並び替えた一覧です。

- ネット銀行

- 都市銀行

- 地方銀行

- JA・信用金庫

ただし、短期間に多数の審査履歴が残ると「申込みブラック」となり通りにくくなるため、やみくもな申込みは避けるよう注意しましょう。

フラット35の利用を検討する

全期間固定金利型の「フラット35」は、民間の住宅ローンに比べて審査に通りやすい傾向があります。

その理由は、民間の金融機関が「申込者の返済能力」を重視するのに対し、フラット35は購入する「物件の価値」に重点を置いて審査するからです。

フラット35と民間住宅ローンの主な違いは以下の通りです。

| 審査基準の比較 | フラット35 | 民間の住宅ローン |

|---|---|---|

| 年収 | 規定なし | 200~400万円以上 |

| 勤続年数 | 1か月以上 | 1~3年以上 |

| 選べる金利 | 全期間固定金利のみ (フラット35) | ・変動金利 ・期間選択型固定金利 ・全期間固定金利 ・ミックス型 |

| 借入限度額 | 8,000万円 | 最大1~2億円 |

| 団体信用生命保険 | 任意 | 加入が必要 |

| 物件に対する技術審査 | あり | 原則なし |

固定金利のため返済計画を立てやすい一方、変動金利型より金利は高めに設定されています。

利用を検討する際は、メリットとデメリットを比較し、自分の状況に合うかをしっかり確認しましょう。

ブラックリストと住宅ローンに関してよくある質問

ブラックリストと住宅ローンに関するよくある質問について解説します。

解説する質問は以下のとおりです。

- 信用情報は何年で回復しますか?

- 債務整理の記録は審査でバレますか?

- ブラックリストに載っているなら住宅ローンは諦めるべきですか?

信用情報は何年で回復しますか?

信用情報機関に登録された事故情報は、一定期間が経過すると自動的に削除されます。

削除までの期間は以下の例のように、事故の内容によって異なります。

- 携帯料金や家賃の滞納、クレジットカードの延滞:約5年

- 任意整理・個人再生・自己破産などの債務整理:約7〜10年

- 奨学金の滞納:約8年

多くの場合は完済日から起算して削除されますが、CIC・JICC・全銀協(KSC)の3つの主要信用情報機関は独自のルールを持っており、すべての情報が消えるまでに時間差が生じる場合があります。

債務整理の記録は審査でバレますか?

債務整理を行った記録は、住宅ローンの審査時に金融機関に必ず確認されます。

任意整理、個人再生、自己破産といった手続きはすべて、信用情報機関に「債務異動」として登録され、審査の際に参照されるからです。

ただし、債務整理後に安定した収入を長期間維持し、新たな借入れを滞りなく返済している実績があれば、時間の経過とともに評価が改善され、将来的に住宅ローンの承認を得られる可能性も高まります。

ブラックリストに載っているなら住宅ローンは諦めるべきですか?

ブラックリストに載っていても、住宅ローンを完全に諦める必要はありません。

大手銀行での審査は厳しくなりますが、信用情報の回復を待つという選択肢や、JA(農協)や信用金庫など地域密着型の金融機関を検討する方法があります。

また、頭金を多く用意して借入額を減らすことや、フラット35のような物件価値を重視した住宅ローン商品を検討することで住宅ローンを組める可能性を上げることもできます。

まとめ:ブラックリストに載っていても住宅ローン・フラット35に通った人はいる?

ここまでブラックリストに載っていても住宅ローンを組むことはできるのかというトピックについて解説してきました。

結論として、ブラックリストに載った状態で住宅ローンを組むことは非常に難しいですが、一方で審査に不都合となる点を改善したり、特定のプランを利用することで住宅ローンを組むことができる可能性があります。

ただし、一番の近道は、ブラックリスト状態を解消することです。

また、住宅ローンを借入した際に問題なく返済していくためにも、まずはお金の専門家であるFPに相談し、家計状況の改善から始めるのがおすすめです。

家計改善に関する相談なら、無料で相談できるマネーキャリアがおすすめです。

- 現状抱えている家計・収入状況をヒアリングし個別にアドバイス可能

- 何度でも無料で相談

- 信用情報の確認と信用回復のサポートを受けられる