▼新NISAの毎月の積立額平均(年代別)

| 全体 | 10代 | 20代 | 30代 | 40代 | 50代 | 60代 | 70代 | |

|---|---|---|---|---|---|---|---|---|

| 平均積立額(円) | 64,916 | 25,283 | 36,082 | 63,675 | 70,310 | 72,796 | 80,280 | 68,485 |

※参照:NISA口座利用状況|金融庁

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 新NISAで毎月いくら積み立てている?年代別の平均積立額を調査

- 新NISAは毎月いくら積み立てるのがおすすめ?【年代別に紹介】

- 20代:月2.7万円

- 30代:月3.5万円

- 40代:月4万円

- 50代:月4万円以上

- 新NISAで毎月いくら積立するか迷ったらFPに無料相談がおすすめ

- 新NISAで毎月いくら積立するか決める際のポイント

- 収入の10%を運用資金の目安にする

- 生活費を確保して無理のない範囲で積立額を設定する

- 目標額と運用年数から毎月の積立額を逆算する

- 新NISAの毎月の積立額設定でよくある恐ろしい失敗例とは?【FPに聞いてみた】

- 積立額が大きすぎたケース

- 積立額が小さすぎたケース

- ライフイベントを考慮していなかったケース

- 新NISAは毎月いくらから・いくらまで積み立てられる?

- 新NISAの積立に関するよくある質問

- 積立金額は途中で変更できる?

- 効果的に資産を増やすために意識すべきことは?

- 年度途中からの開始で使える「ボーナス設定」ってなに?

- 新NISAで毎月いくら積み立てるか迷ったらマネーキャリアに無料相談【まとめ】

新NISAで毎月いくら積み立てている?年代別の平均積立額を調査

新NISAで毎月いくら積み立てているか年代別の平均積立額を調査しました。

まずはじめに、金融庁のデータから算出すると、全年代の平均積立額は64,916円でした。

また、年代別の平均積立額は以下のとおりです。

▼新NISAの毎月の積立額平均(年代別)

| 全体 | 10代 | 20代 | 30代 | 40代 | 50代 | 60代 | 70代 | |

|---|---|---|---|---|---|---|---|---|

| 平均積立額 | 64,916円 | 25,283円 | 36,082円 | 63,675円 | 70,310円 | 72,796円 | 80,280円 | 68,485円 |

※参照:NISA口座利用状況|金融庁

新NISAは毎月いくら積み立てるのがおすすめ?【年代別に紹介】

- 20代:月2.7万円

- 30代:月3.5万円

- 40代:月4万円

- 50代:月4万円~

これらは、各年代の平均収入(※全年齢平均給与額|国土交通省)の約10%を目安に算出しています。

この章では、それぞれの年齢からおすすめする積立額で積立をした場合の運用益をシミュレーションしていくので、ぜひ参考にしてください。

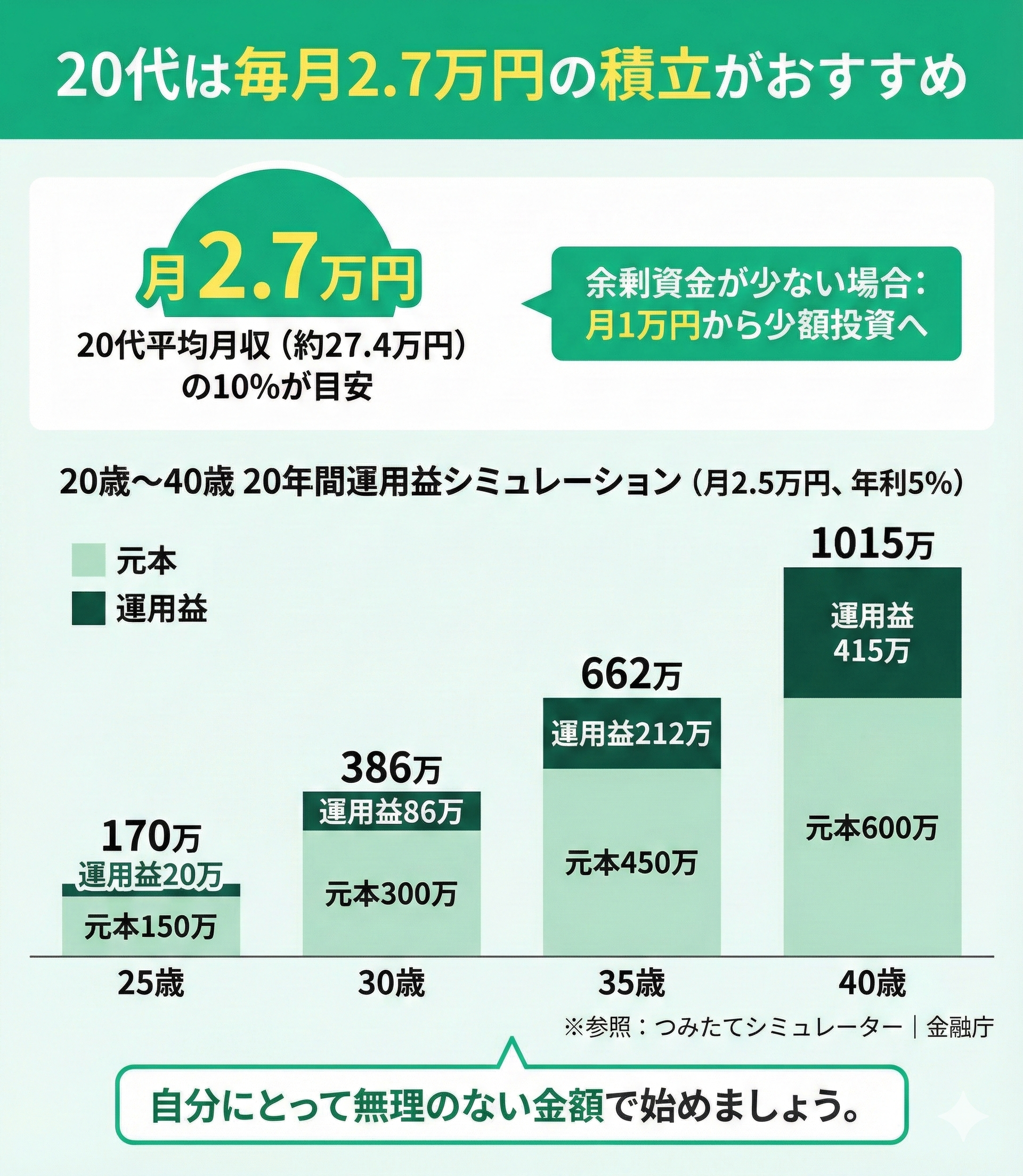

20代:月2.7万円

20代は毎月2.7万円の積立がおすすめです。

これは、20代の平均月収約273,735円の10%として算出しています。

ただし、働き始めたばかりの新社会人や月収が少なく余剰資金があまりない場合は、資金不足に陥る可能性があるため月に1万円からの小額投資に抑えましょう。

以下は、20歳から40歳までの20年間、毎月2.5万円(年利5%)で運用した場合の運用益シミュレーションです。

| 元本 | 運用益 | 元本+運用益 | |

|---|---|---|---|

| 25歳 | 150万円 | 20万円 | 170万円 |

| 30歳 | 300万円 | 86万円 | 386万円 |

| 35歳 | 450万円 | 212万円 | 662万円 |

| 40歳 | 600万円 | 415万円 | 1015万円 |

※参照:つみたてシミュレーター|金融庁

一人暮らしか実家暮らしかでも、出費額や貯金に回せる金額は変わるため、自分にとって無理のない金額を選択しましょう。

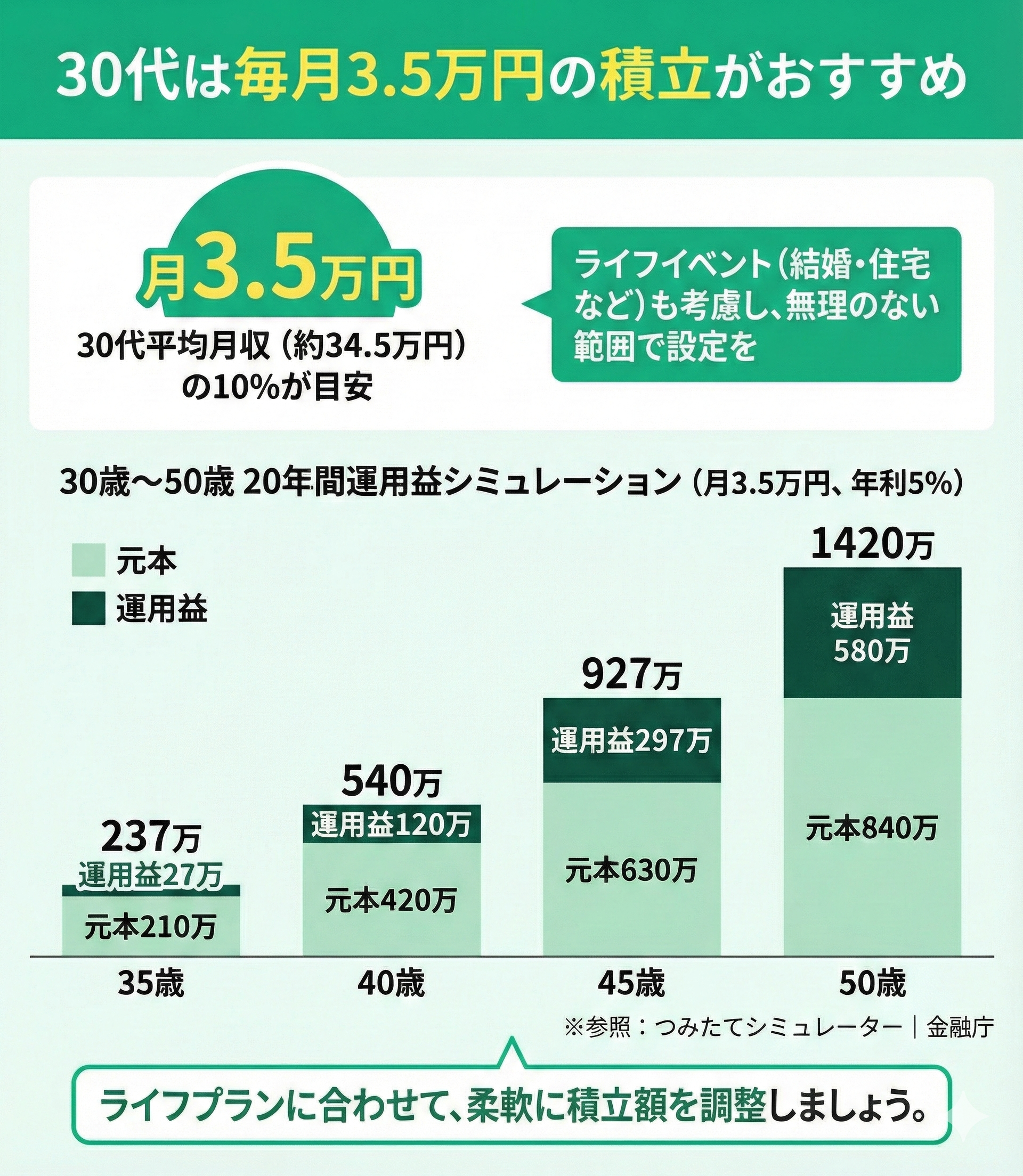

30代:月3.5万円

30代は毎月3.5万円の積立がおすすめです。

これは、30代の平均月収約345,195円の10%として算出しています。

30代になると、仕事や生活が安定し、余裕資産が増える人も多いです。

一方で、30代は結婚や出産、住宅や車の購入など様々なライフイベントが発生する時期でもあります。

そのため、大きな出費も計算に入れて積立額を設定しましょう。

以下は、30歳から50歳までの20年間、毎月3.5万円(年利5%)で運用した場合の運用益シミュレーションです。

| 元本 | 運用益 | 元本+運用益 | |

|---|---|---|---|

| 35歳 | 210万円 | 27万円 | 237万円 |

| 40歳 | 420万円 | 120万円 | 540万円 |

| 45歳 | 630万円 | 297万円 | 927万円 |

| 50歳 | 840万円 | 580万円 | 1420万円 |

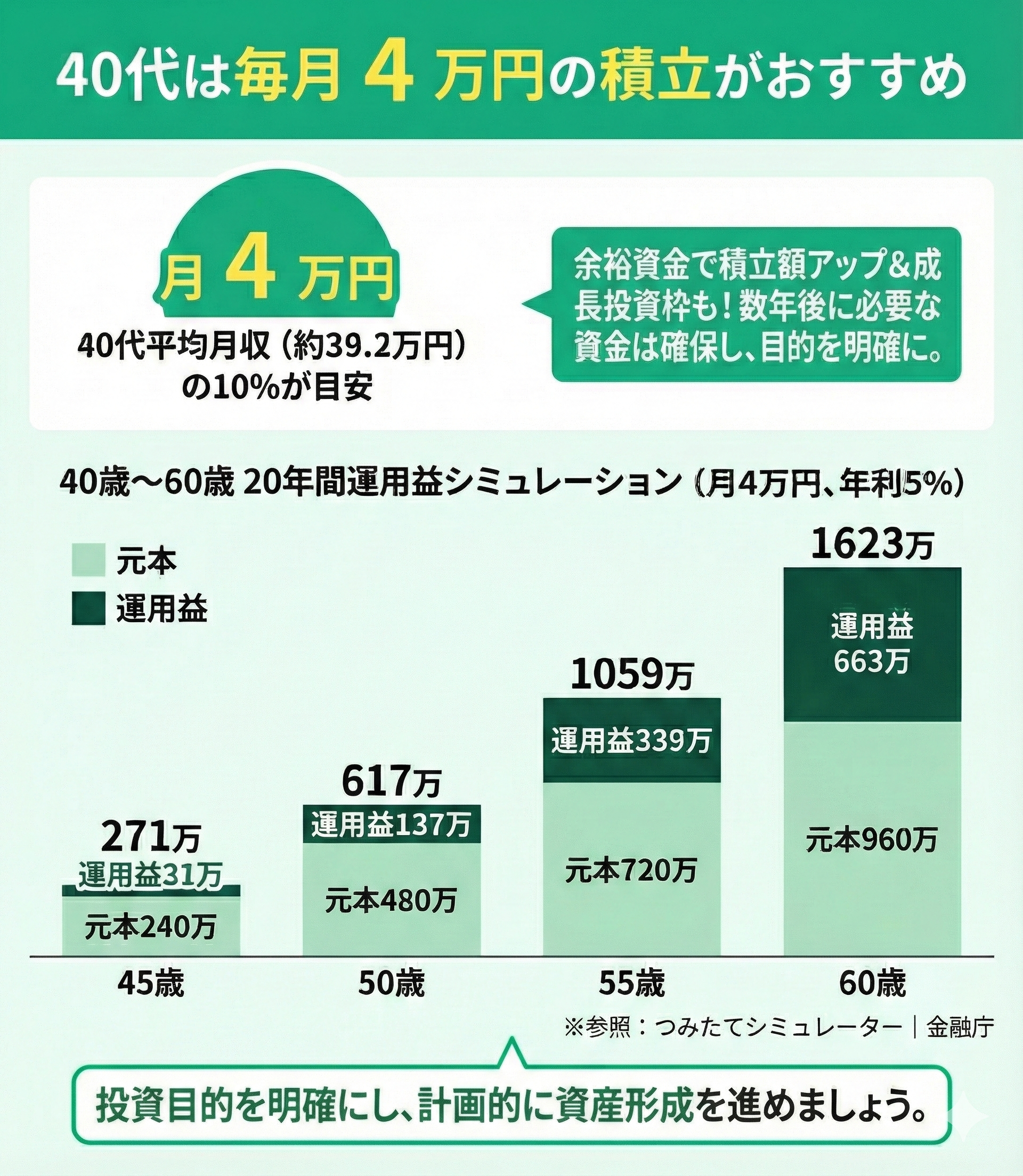

40代:月4万円

40代は、30代に比べて余裕資金が増えるため、毎月の積立額を増やし、資金に余裕がある場合は成長投資枠にも挑戦しましょう。

ただし、数年後に必要なお金を全て投資に回してしまうと資金ショートに陥るため、あらかじめ投資による貯蓄は何のお金として貯めたいのかを明確にしておくことが大切です。

以下は、40歳から60歳までの20年間、毎月4万円(年利5%)で運用した場合の運用益シミュレーションです。

| 元本(万円) | 運用益(万円) | 元本+運用益(万円) | |

|---|---|---|---|

| 45歳 | 240万円 | 31万円 | 271万円 |

| 50歳 | 480万円 | 137万円 | 617万円 |

| 55歳 | 720万円 | 339万円 | 1059万円 |

| 60歳 | 960万円 | 663万円 | 1623万円 |

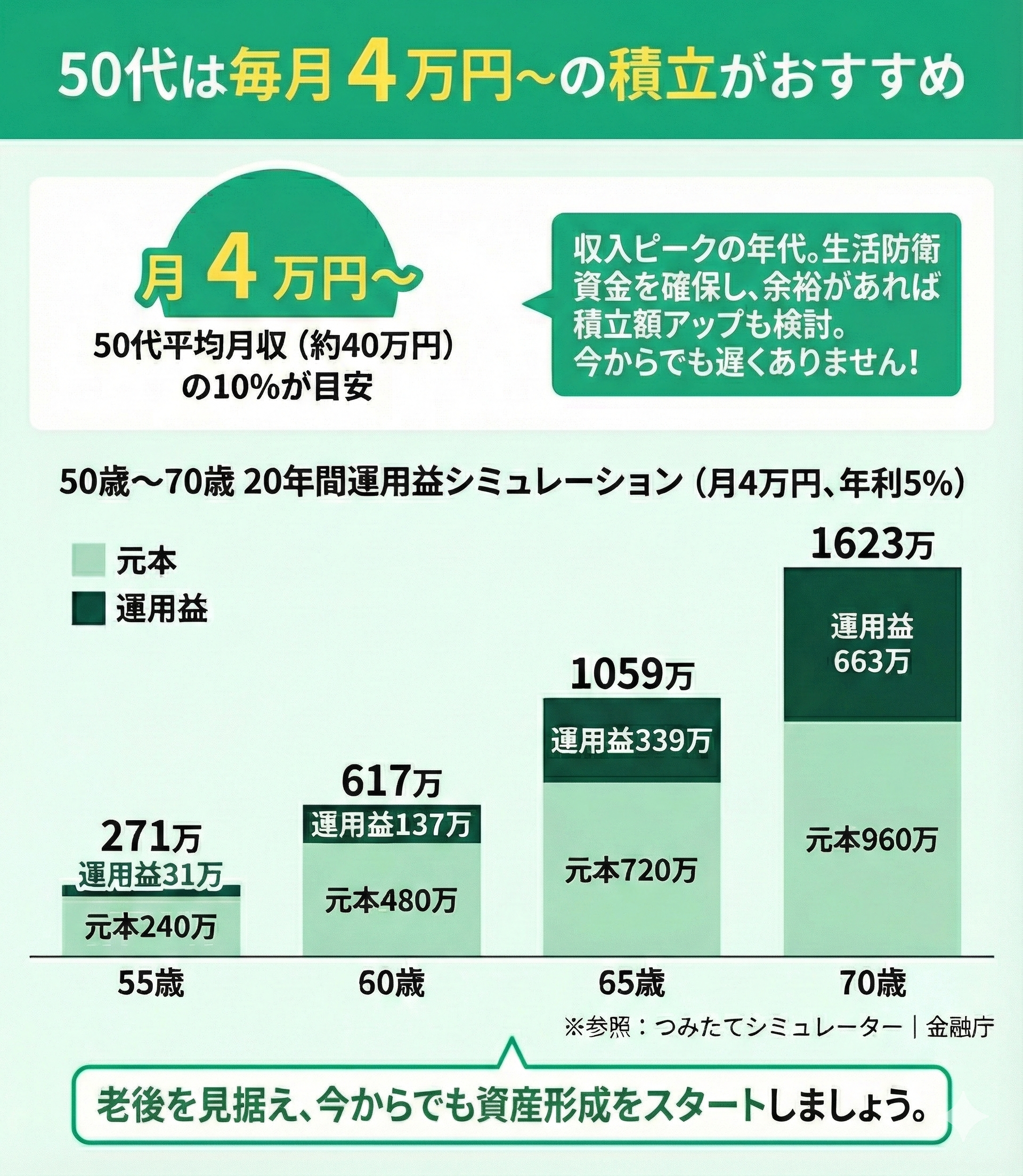

50代:月4万円以上

50代は毎月4万円~の積立がおすすめです。

これは、50代の平均月収約399,775円の10%として算出しています。

50代は、子育てや仕事が一段落着き、収入がピークを迎える方も多い年代です。

生活防衛資金を確保したうえで、余裕がある人は4万円以上の積立をしても良いでしょう。

また、「50代から新NISAを始めるのは遅くないか」と不安を感じる方もいますが、40~50代は老後に向けて投資を開始する方が多い年代でもあります。

以下は、50歳から70歳までの20年間、毎月4万円(年利5%)で運用した場合の運用益シミュレーションです。

| 元本(万円) | 運用益(万円) | 元本+運用益(万円) | |

|---|---|---|---|

| 45歳 | 240万円 | 31万円 | 271万円 |

| 50歳 | 480万円 | 137万円 | 617万円 |

| 55歳 | 720万円 | 339万円 | 1059万円 |

| 60歳 | 960万円 | 663万円 | 1623万円 |

新NISAで毎月いくら積立するか迷ったらFPに無料相談がおすすめ

新NISAの積立設定額に迷われた際は、ファイナンシャルプランナー(FP)の無料相談を活用するのがおすすめです。

FPにご相談いただければ、目標金額や貯蓄の目的に合わせ、ゴールから逆算した最適な積立額の提案を受けられます。

さらに、現在の家計収支や将来のライフイベントを織り込んだシミュレーションを行うため、生活を圧迫することなく、長期的に続けられる無理のないプランを設計することも可能です。

FP相談って何するの?

\気になる方は相談事例をチェック!/

相談者:35歳/女性/既婚子供あり|FP相談の事例を見る▼

相談者:35歳/女性/既婚子供あり|FP相談の事例を見る▼

相談者:51歳女性/既婚/夫と二人暮らし|FP相談の事例を見る▼

相談者:51歳女性/既婚/夫と二人暮らし|FP相談の事例を見る▼

新NISAで毎月いくら積立するか決める際のポイント

新NISAで毎月いくら積立するか決める際のポイントとしては以下3つが挙げられます。

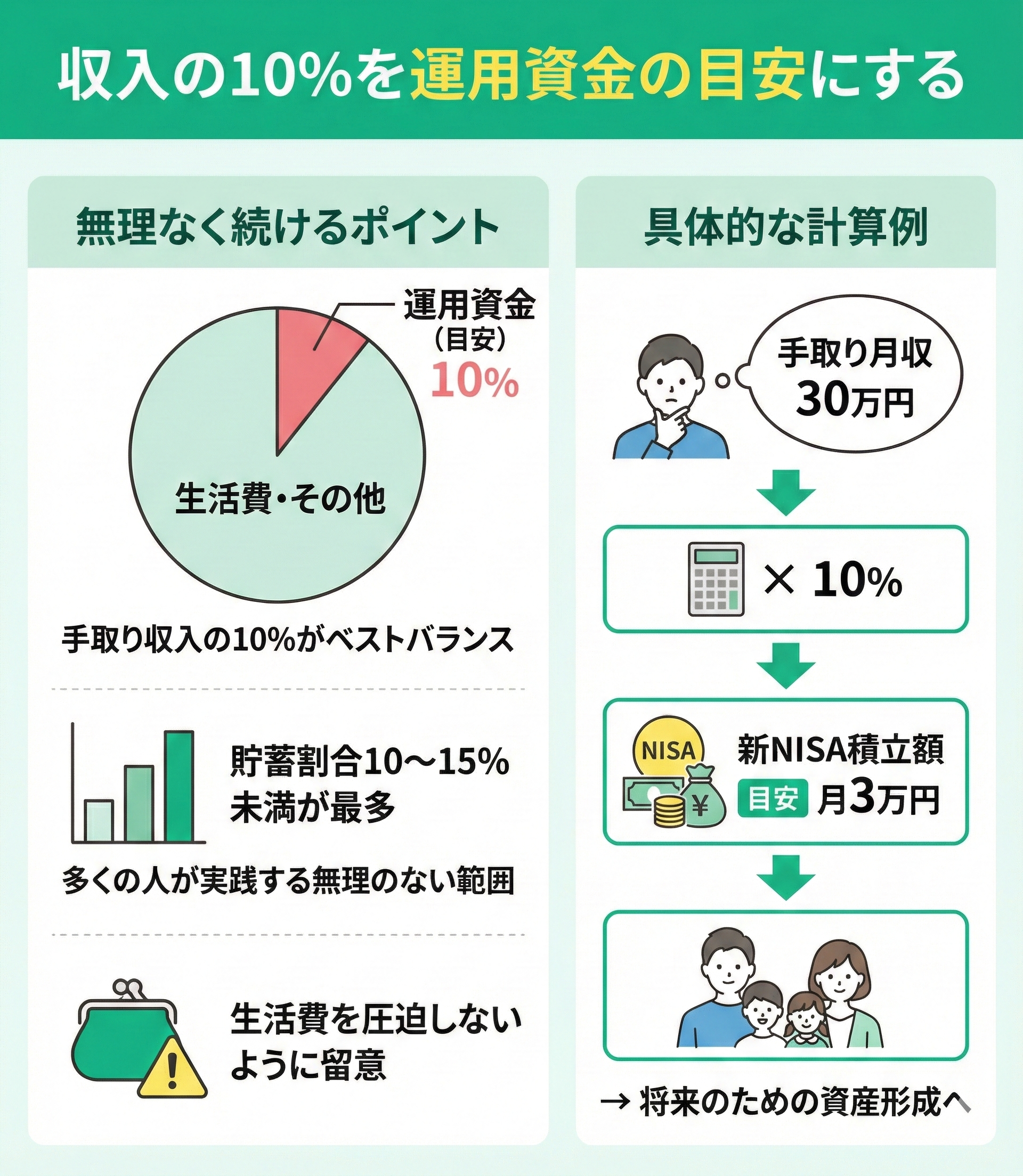

- 収入の10%を運用資金の目安にする

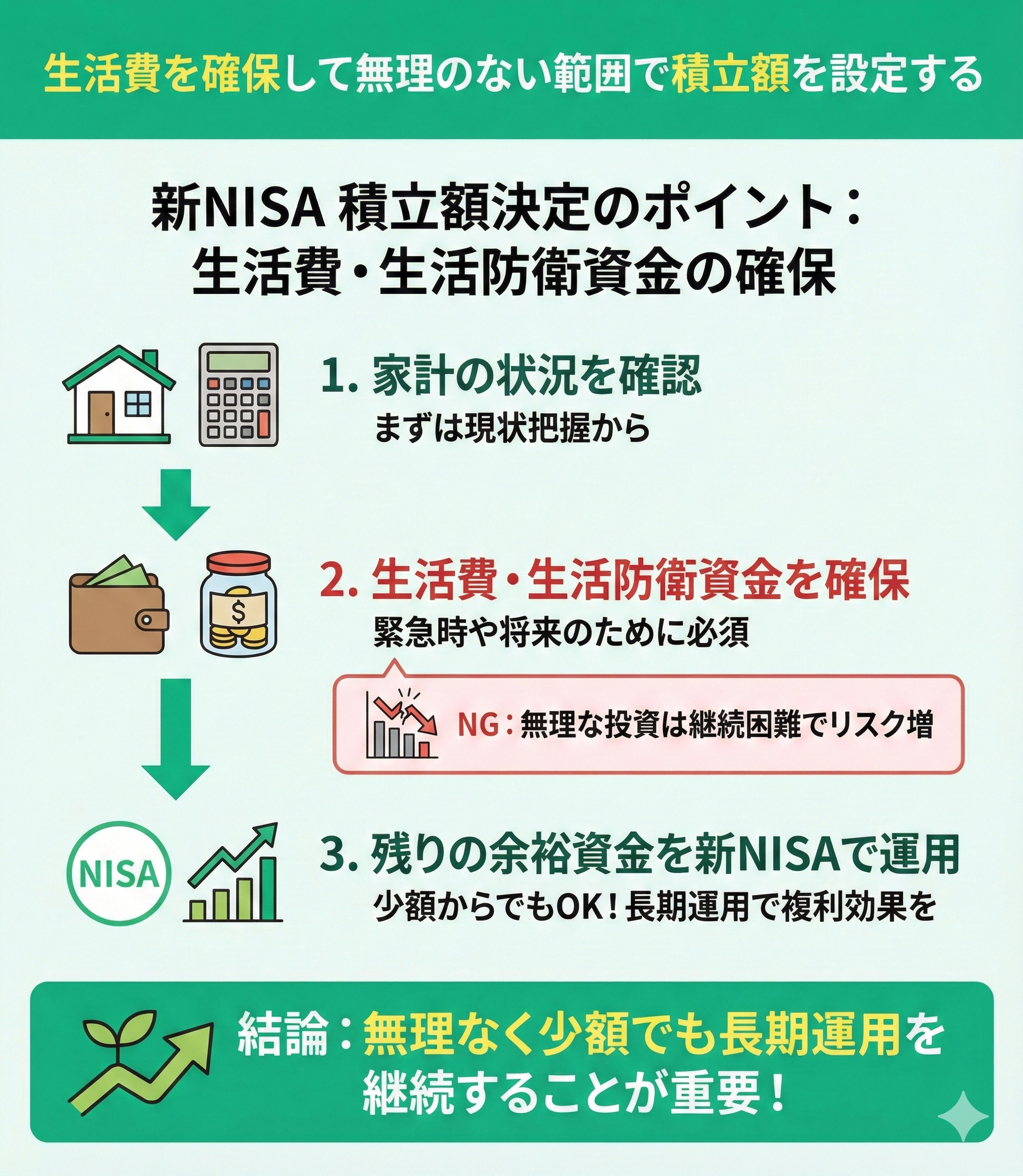

- 生活費を確保して無理のない範囲で積立額を設定する

- 目標額と運用年数から毎月の積立額を逆算する

収入の10%を運用資金の目安にする

投資額は収入の10%程を目安にして、生活費の捻出に困ることが無いように留意することが重要です。

生活費を確保して無理のない範囲で積立額を設定する

- 家計の状況を確認

- 生活費・生活防衛資金を確保する

- 残りの余裕資金を新NISAで運用する

目標額と運用年数から毎月の積立額を逆算する

新NISAで毎月いくら積立するか決める際のポイントの2つ目は「目標額と運用年数から毎月の積立額を逆算する」です。

投資を行う目的はさまざまですが、ライフイベントや老後に向けての資産形成を目的とすることは多いです。その際、目標とする金額があることで、投資に対するモチベーションが保ちやすく、適切な計画を立てられます。

まずは、何年後までにいくら貯めたいのか、目標から1ヵ月あたりの金額を逆算しましょう。計算方法は以下の通りです。

目標とする金額÷運用年数÷12ヵ月=毎月の積立金額

目標額からシミュレーションを行い、毎月いくら積み立てるべきか逆算することで、毎月の積立金額に不安を抱えず計画通りに資産運用を進められます。

新NISAの毎月の積立額設定でよくある恐ろしい失敗例とは?【FPに聞いてみた】

新NISAは気軽に始められるのが嬉しい一方で、毎月の積立額をよく考えずに設定し、失敗してしまうケースも少なくありません。

今回は、ファイナンシャルプランナー(FP)の加藤さん、高崎さんのお二人に、実際に見聞きした積立額設定の失敗談と、その背景にある判断ミスについて語ってもらいました。

専門家ならではの視点と、読者の皆さんが同じ失敗を避けるためのヒントを、リアルな座談会形式でお届けします。

積立額が大きすぎたケース

積立額が小さすぎたケース

——では反対に、積立額が小さすぎて後悔してしまった事例はありますか?

ライフイベントを考慮していなかったケース

——続いて、今後のライフイベントを考慮せずに積立額を決めてしまった失敗例について教えてください。

新NISAは毎月いくらから・いくらまで積み立てられる?

- 月の最低積立金額:100円

- 月の最高積立金額:10万円

実際に多くのネット証券各社では最低積立金額を100円、1円単位で設定しており少額でも手軽にスタート可能です。

また、月の最高積立金額は、新NISAの「つみたて投資枠」の年間上限120万円を12ヶ月で割った額に相当します。

新NISAの積立に関するよくある質問

新NISAの積立に関するよくある質問として、以下があります。

- 積立金額は途中で変更できる?

- 効果的に資産を増やすために意識すべきことは?

- 年度途中からの開始で使える「ボーナス設定」ってなに?

積立金額は途中で変更できる?

新NISAの積立金額は途中で自由に変更できます。

年間投資上限360万円以内であれば、月々の積立額を柔軟に設定できる制度であるからです。

たとえば、家計の収支に合わせて月3万円から5万円に増やしたり、出費が重なる月は一時的に減額したりすることも可能です。

ただし、年間の未使用分の投資枠は翌年に繰り越せないため、余裕がある月に調整することも大切です。

無理のない範囲で積立額を見直し、長く続けることが資産形成のカギとなります。

効果的に資産を増やすために意識すべきことは?

年度途中からの開始で使える「ボーナス設定」ってなに?

ボーナス設定とは、年2回任意のタイミングで月の上限額をプラスできるシステムです。ボーナス設定のおかげで、年度の途中から始めた方でも年間上限額まで購入できます。

年度途中から新NISAを始めた場合、月いくら、年間でいくら投資できるのか気になる方も多いです。

そこで、月々の積み立て上限額は変えられませんが、「ボーナス設定を利用することで、月々の上限額に追加で積み立てられます。

新NISAで毎月いくら積み立てるか迷ったらマネーキャリアに無料相談【まとめ】

この記事の内容をまとめると以下の通りです。

- 新NISAの積立上限額は年間120万円

- 月々の積み立て投資できる最低金額は100円から、最高金額は10万円まで

- 収入の10%を運用資金の目安にする

- 積立金額は途中で変更できる

- 効果的に資産を増やすには、長期・分散を意識する

とはいえ、最適な積立額や商品選びを一人で判断するのは難しいものです。

そこで、迷った際は無料で相談できるマネーキャリアを活用し、無理なく続けられる積立プランを一緒に設計しましょう。

<新マネーキャリアのおすすめポイント>

- お客様アンケートでの満足度や実績による独自のスコアリングシステムで、優秀なFPのみを厳選

- 新NISAだけではなく、資産形成や総合的なライフプランの相談から最適な解決策を提案可能

- 担当する専門家のFP資格保有率は100%であり、満足度98.6%、相談実績も100,000件以上を誇るサービス

20代女性

資産運用について1から丁寧に説明してくださいました!

将来に備えて資産運用をしたいのですが、どんな制度があるか、自分に何が合っているのかがわかっておらず、少額でも始められて気長に続けられるようなものがあったらと思っていました。相談についてもテンポよく明るく話してくださり、図で説明してくださったので、分かりやすかったです。

40代女性

わからなかった資産運用の悩みが明確になりました!

誰かに資産運用について相談したいと思っていたところ、広告が出たのでポチッとしました。新NISAや投資信託、また証券会社について不安だったり不明瞭だった部分をわかりやすく説明くださりました。ただなんとなくだったところがクリアになり、輪郭が見えた感じです!

40代男性

将来を見据えた資産運用のレクチャーをしていただきました!

最初にアウトラインの解説、そこからフォーカスをあてていくご説明のアプローチがとてもわかり易かったのと、次回までにシミュレーションを作成いただけるご丁寧さにとても満足しました。

<相談事例>

まずはNISAを始める目的のヒアリングからスタート。「教育資金」と「老後資金」の必要性を伝えると、具体的に「いつ・いくら」必要になるのかをシミュレーションして整理してくれました。

アドバイスによると、NISAはリスクを抑えつつリターンを狙うため、20年以上の長期運用が望ましいとのこと。そのため、10年後に必要となる教育資金についてはNISAではなく、別の確実な方法で貯蓄することに決めました。

一方で、老後資金については時間を味方につけられるため、NISAを活用することに。現在の家計収支や教育費の積立バランスを考慮した上で、無理のない月々の積立額や適した商品タイプ※について具体的な提案をいただけました。

将来の道筋が明確になり、自信を持って貯蓄の第一歩を踏み出せそうです。

※個別銘柄の推奨・案内は行っていません。