「新NISAには罠があるって本当?」

「罠を知らずに新NISAを始めた結果、後々後悔することは避けたい…」

このような不安を持つ方も少なくはないのではないでしょうか。

ネット上では新NISAは罠というキーワードをよく見かけますが、新NISAが罠と言われる背景には、制度に対する十分な理解の不足が挙げられます。

この非課税制度の仕組みや、投資自体に含まれるリスクを正しく理解すれば、新NISAは自身の資産形成に有効な手段のひとつになります。

この記事では、新NISAが罠と言われている理由や、実際に投資を始める際に知っておくべきリスクについて解説します。

投資を始める際に新NISA制度の活用を検討している方、新NISAの活用で失敗を避けたい方は参考にしてください。

▶新NISAが政府の罠と言われる理由とは?続きを読む…

- 新NISAは罠って言われるけど始めても大丈夫なのかな…

- 初めての投資でわからないことが多い…

相談者:33歳/女性/既婚/子あり|FP相談の事例を見る▼

相談者:33歳/女性/既婚/子あり|FP相談の事例を見る▼

相談者:32歳/男性/既婚/子供予定あり|FP相談の事例を見る▼

相談者:32歳/男性/既婚/子供予定あり|FP相談の事例を見る▼

内容をまとめると

- 新NISAは政府の罠と言われるが、実際は特定の投資商品の運用益に対する課税が免除になる『非課税制度』

- 新NISAについて正しい知識をつければ、自身の資産形成に有用に活用することができる。

- 投資は複雑で難しいイメージがあるなか、オンラインで気軽に専門家に相談できるマネーキャリアの『新NISA無料相談窓口』を活用し、初めての投資に挑戦してみる人も増加している。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 新NISAが政府の罠と言われる理由とは?

- 新NISAで多くの人が理解できていないポイント

- 新NISAは少額投資非課税制度の略称であり投資商品ではない

- 自助努力による老後資金確保を目指す制度である

- 貯蓄を投資に回すことで経済の活性化を目指す制度である

- 【経験者が語る!】新NISAをやめたほうがいい人の特徴と危険性

- 投資の運用利益の20.315%の課税がゼロになる制度

- つみたて投資枠と成長投資枠で投資方法を決める

- 投資できる対象は投資信託・株式・REIT・ETFなどさまざま

- 新NISAをやめたほうがいい・向いていない人の特徴

- 短期間でハイリスク・ハイリターンの投資がしたい人

- 損益通算や繰越控除を投資で行いたい人

- 投資に回す余剰資金が確保できない人

- 新NISAは罠?リスクが不安なら無料FP相談でプロに相談がおすすめ

- 新NISAに向いている人の特徴5選

- 老後資金を貯めたいと思っている人

- 少額でも毎月一定額を貯めていた人

- 銀行の低金利に悩んで他の方法を探していた人

- 長期間に渡ってコツコツと積立投資ができる人

- はじめて投資をする人

- 【100人に独自調査】実際どうだった?NISAを始めた人に体験談を聞いてみた

- NISAを始めてよかったことは何ですか?

- NISAを始めて後悔したことは何ですか?

- NISAを始める前と後でNISAの印象はどう変わりましたか?

- 【簡単3ステップ】新NISAをはじめる手順とは

- はじめての投資・新NISAで失敗しない方法とは?

- 新NISAは罠なのかまとめ

新NISAが政府の罠と言われる理由とは?

SNSやネット上にて「新NISAは罠」と言われる理由のひとつに、新NISAの制度に対する正確な理解の不足があります。

SNS上における新NISAに関する情報は、制度に関する情報が断片的に書き込まれるため、全容を把握できず、結果として『不確実性が高く、手を出すべきではない』といった先入観を抱いてしまうケースが多く見受けられます。

今まで特定口座・一般口座で適用された投資利益への課税率と比較すると、新NISAは運用益に適用される20.315%の課税が特定の条件下で免除になったりと、投資をする方にとってメリットの多い制度です。

この記事では、多くの人が誤解しやすい新NISAの制度内容を体系的に解説していきます。

新NISAで多くの人が理解できていないポイント

以下では、新NISA制度に対して誤解されがちなポイントについて解説します。

新NISAは少額投資非課税制度の略称であり投資商品ではない

新NISAが罠と言われる背景には、「政府の発行する『新NISA』という投資商品の購入金が、政府の借金を返済するのに使われる」などの誤解があります。

新NISAはある特定の条件下で発生した投資の利益(利子や譲渡益)を非課税で受け取る制度であり、新NISA自体は金融商品ではありません。

新NISAは「Nippon Individual Saving Account(日本個人貯蓄口座)」の頭文字を取った少額投資非課税制度の略称です。新NISAはイギリスのISA(Individual Savings Account)をモデルとしており、個人の貯蓄や投資を促進するための税制優遇制度として発案されました。

政府が国民に特定の金融商品を売ろうとしているわけではないため安心しましょう。

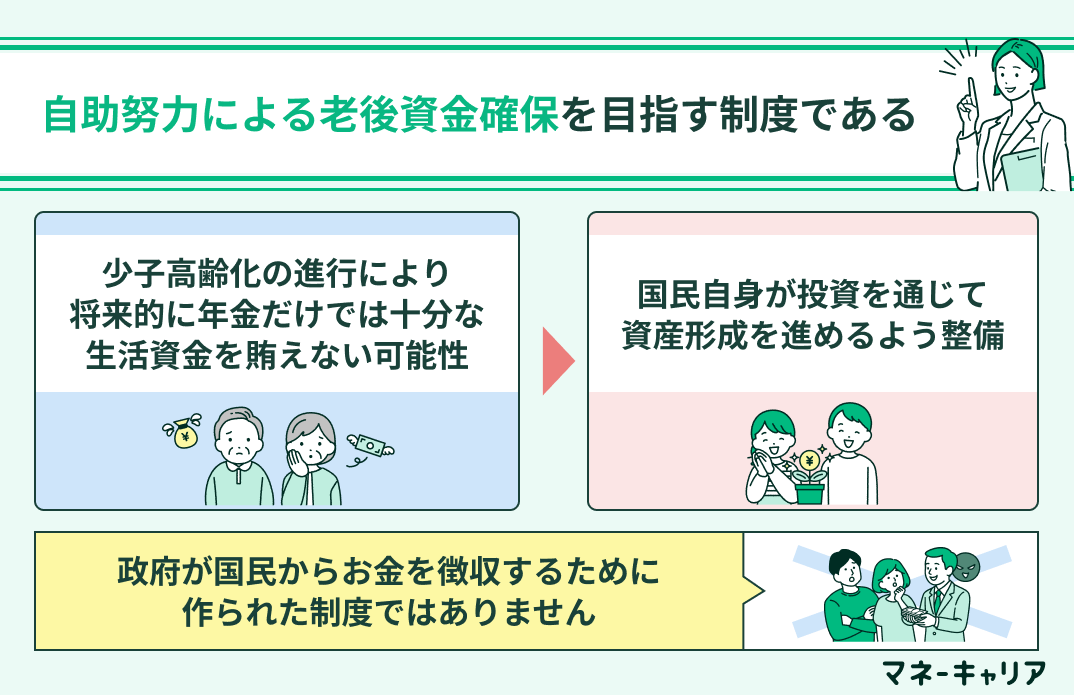

自助努力による老後資金確保を目指す制度である

現在日本が直面している少子高齢化の急速な進行によって、将来的に現役世代が受け取る公的年金の給付水準が減少する可能性や、インフレの進行による現預金(貯蓄)の実質的な価値の目減りに対する懸念が高まっています。

現在日本が直面している少子高齢化の急速な進行によって、将来的に現役世代が受け取る公的年金の給付水準が減少する可能性や、インフレの進行による現預金(貯蓄)の実質的な価値の目減りに対する懸念が高まっています。貯蓄を投資に回すことで経済の活性化を目指す制度である

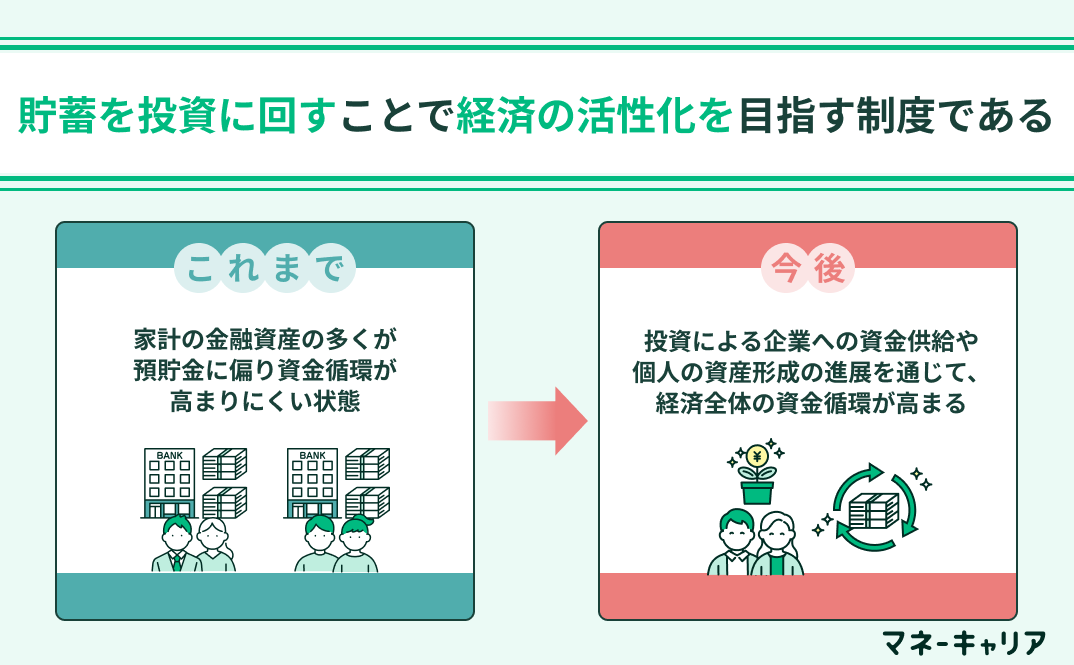

新NISA制度が発足した主要な目的の一つとして、「現在、家計に滞留している現預金を投資市場へと還流させ、経済全体の活性化を目指す」という狙いが挙げられます。

主要先進国、特にG7諸国と比較すると、日本は現金・預金中心で消極的の『貯蓄』であるのに対し、海外(特に米国)は株式・投資信託などリスク資産への積極的な『投資』が特徴的です。

現在の日本は現金・預金中心の「守りの貯蓄」から、iDeCoやNISAを活用した「攻めの資産運用」へのシフトが求められています。海外の先進事例(米国など)のように、若いうちからリスク資産にも投資することができるよう、新NISAという形で投資への税制優遇制度が整備されました。

【経験者が語る!】新NISAをやめたほうがいい人の特徴と危険性

NISA口座を利用しない特定口座・一般口座で利益を受け取る場合、配当金や売却益などの投資で得た利益には20.315%の税金がかかります。

新NISAとは、金融庁の基準を満たしたある特定の商品の投資で得た利益が非課税になる制度です。

2024年からの新NISAでは、従来のNISA(一般NISAとつみたてNISA)に対して、年間投資枠の拡大、非課税保有期間の無期限化、枠の再利用可能といった大幅な改善がなされ、より長期的な資産形成を国が後押しする形になっています。

- NISAの制度が変わったと聞いたけど、どう活用すればいいの?

- 新NISAを利用したいけど、自分一人で投資できるか不安…

投資の運用利益の20.315%の課税がゼロになる制度

通常、投資の運用利益には所得税、住民税、復興特別所得税を合算した20.315%の税率がかかります。

▼20.315%の税率内訳

| 税目 | 税率 |

|---|---|

| 所得税 | 15% |

| 住民税 | 5% |

| 復興特別所得税 | 0.315% (所得税額の2.1%) |

その点、新NISAは、投資で得た売却益・配当金などの運用利益が無期限で非課税になります。非課税投資枠は年間360万円(つみたて投資枠120万円+成長投資枠240万円)、生涯で最大1,800万円(成長投資枠は1,200万円まで)です。

ただし、日本の株式・投資信託の配当金は「株式数比例配分方式」で受け取れば非課税、外国株配当金の現地課税分は非課税にならない点に注意が必要です。

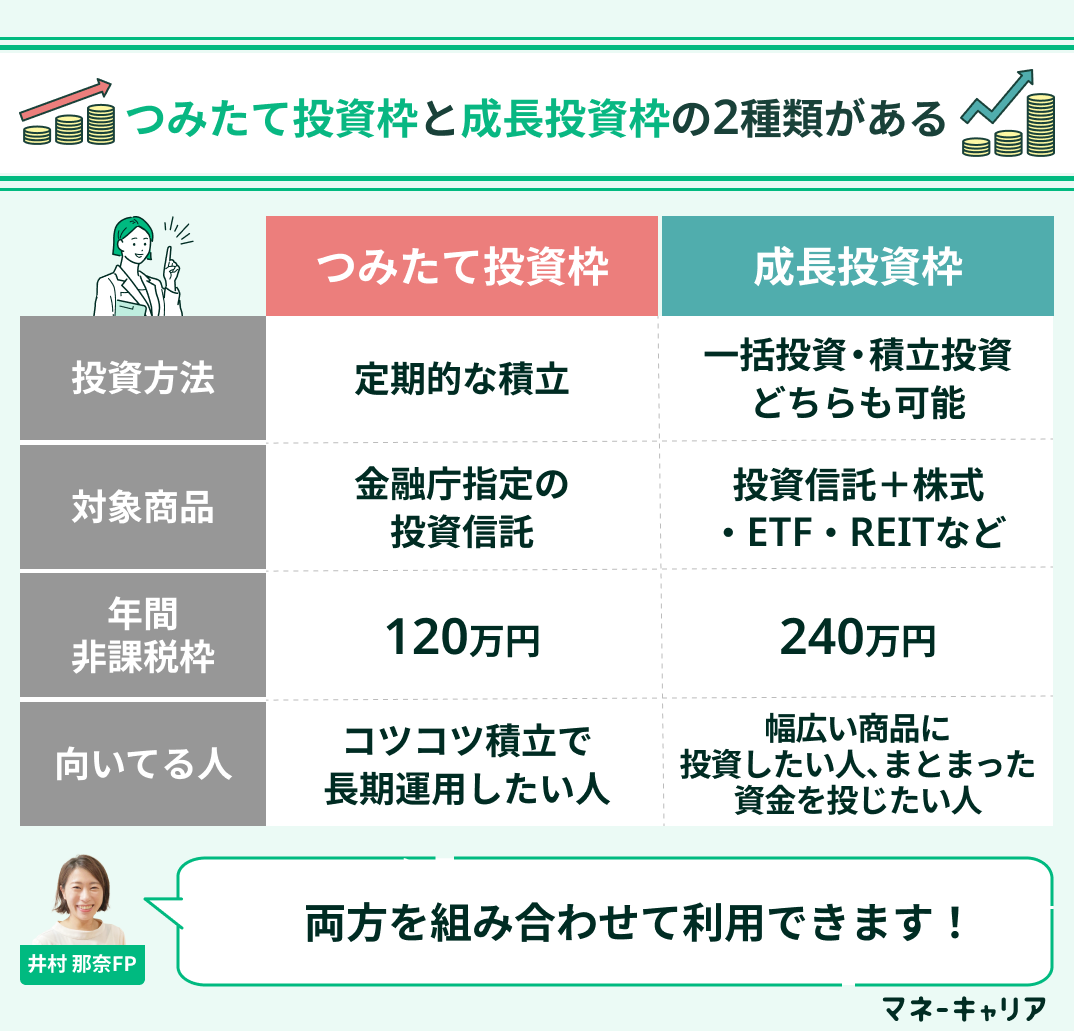

つみたて投資枠と成長投資枠で投資方法を決める

新NISAの非課税投資枠には、つみたて投資枠と成長投資枠の2種類があり、それぞれ投資できる商品や投資方法が異なります。

つみたて投資枠で投資できる商品は、長期・積立・分散投資に適した一部の投資信託などが対象です。一方の成長投資枠では、つみたて投資枠対象商品以外に上場株式など幅広い商品に投資でき、積立投資のみならず一括投資も可能です。

これら2種類の枠は併用でき、年間では最大360万円、生涯非課税限度額は1,800万円までの投資が可能です。

投資できる対象は投資信託・株式・REIT・ETFなどさまざま

新NISAで買える商品は、「つみたて投資枠」と「成長投資枠」で対象が分かれ、つみたて投資枠では金融庁が定めた要件を満たす厳選された投資信託・ETFが購入できます。

一方で、つみたて投資枠より幅広い金融商品が購入可能な成長投資枠では、国内・外国の個別株式、ETF、REIT、投資信託(一部除く)などがあります。

投資信託とは、多くの投資家から集めたお金を、運用のプロであるファンドマネージャーが株式や債券などに分散投資し、その運用成果を投資家に分配する金融商品です。

投資初心者でも少額から始められ、専門家に任せられること、分散投資できること、積立投資も可能なことなどが特徴です。投資信託には元本保証はなく価格変動リスクがあることに留意しましょう。

個別株式とは、特定の1つの会社を選んで買う株式のことで、自分で企業を分析し、値上がり益(キャピタルゲイン)や配当金、株主優待を狙う投資方法です。

投資信託のようにプロに任せるのではなく、自分で銘柄を選んで売買するため、大きなリターンを狙える反面、価格変動リスクも高いのが特徴です。

新NISAをやめたほうがいい・向いていない人の特徴

短期間でハイリスク・ハイリターンの投資がしたい人

新NISA制度において運用益が非課税の対象となる金融商品は、「投資信託・国内株式・外国株式・ETF・REIT」などから、主に長期的な資産形成を目的とした設計に基づく金融商品が厳選されます。

一方で、制度の目的にそぐわない、短期間でのハイリスク・ハイリターンを志向するような商品は対象外とされています。「FX(外国為替証拠金取引)」や「暗号資産(仮想通貨)」、市場変動の2倍以上の連動を目指す「レバレッジ型の商品」などは、NISAの枠内での運用が認められていません(2025年12月現在)。

これらの金融庁による選定基準を満たした商品は、金融機関によって取扱いのラインナップが異なるため、ご自身の運用戦略に合った商品が提供されているかは、証券会社や銀行など各金融機関の公式ウェブサイトにて事前に確認することが必要です。

損益通算や繰越控除を投資で行いたい人

他の口座で発生した利益の損失は、NISA口座と利益と相殺して損益通算を行ったり、繰越控除をすることはできません。

NISA口座以外に特定口座や一般口座を用いて投資を行っている場合、NISA口座内での損失に他の口座の利益を減らす効果はなく、特定口座・一般口座で出た利益に対しては通常通り20.315%の税金がかかります。

投資に回す余剰資金が確保できない人

NISAという非課税優遇制度は魅力的ですが、非課税制度の恩恵を受け取るための前提条件が整っているかを確認することも、投資を成功させる第一歩となります。

投資の可否を判断する上で特に重要な指標は、余剰資金が確保できるかどうかです。

余剰資金とは、単に手元にある資金を指すのではなく、日常生活費、概ね3~5年以内の近い将来に使用する予定のある資金(例:住宅の頭金、教育費、大型支出など)を除いて、「仮に元本を全て失ったとしても、生活に支障をきたさない資金」です。

投資には元本割れのリスクが伴います。したがって、日々の生活に不可欠な資金や、使用予定のある資金を投資に回した場合、市場価格が下落した際、生活に大きな影響を及ぼす可能性があります。

まずは家計の現状を把握し、余剰資金があるかどうかを確認しましょう。余剰資金が確保できていない状態であれば、NISAという優遇制度の有無にかかわらず、投資は一度見送りましょう。

余剰資金が十分に確保出来てからNISAを活用した投資を始めることをおすすめします。

新NISAは罠?リスクが不安なら無料FP相談でプロに相談がおすすめ

- ハイリスクな投資商品を選んでしまい元本割れした

- 知識がないまま始めてしまい思ったように資金が増えない

- はじめてみたけどよくわからず放置してしまった

相談者:33歳/女性/既婚/子あり|FP相談の事例を見る▼

相談者:33歳/女性/既婚/子あり|FP相談の事例を見る▼

相談者:32歳/男性/既婚/子供予定あり|FP相談の事例を見る▼

相談者:32歳/男性/既婚/子供予定あり|FP相談の事例を見る▼

新NISAに向いている人の特徴5選

老後資金を貯めたいと思っている人

老後資金形成に役立つ代表的な税制優遇制度にiDeCo(個人型確定拠出年金)がありますが、iDeCoの資産は原則として60歳まで引き出しが制限されます。

これに対し、NISAの資産は、非課税という税制優遇を受けながらも、必要な時にいつでも売却し、資金を引き出すことが可能です。

もし医療費や介護費用などの予期せぬ大きな支出が発生したとしても、NISAの「いつでも引き出せる」メリットは、セーフティネットとしての役割を果たします。

また、NISAの枠内で運用できる金融商品は長期間運用することを前提としてるため、若年層の20代、さらには30代・40代からの資産形成にも適しています。

一方、運用期間が短い50代・60代から始める場合は、低コストの投資信託を中心に、リスクを抑えた商品選びや、退職後も資産を取り崩しながら運用を続ける「分配型」の投資も検討できます。

少額でも毎月一定額を貯めていた人

NISAは売却すると再利用可能な1,800万円の投資枠を有しながらも、月額1,000円から始められる金融商品などもあり、少額からでも非課税制度を活用できます。

特に、毎月一定額を預金などの貯蓄に回していた方が、金融商品の利回りの良さから貯蓄を投資に切り替える例も少なくありません。

少額での長期間のつみたて投資では、運用で得た利益(利息や配当など)を元本に組み入れ、その合計額を次の運用に回すことで、利益が利益を生み出し(雪だるま式に)資産が雪だるま式に増えていく『複利効果』によって、指数関数的な資産成長が期待できるのです。

参考:京都銀行

- 将来のために毎月コツコツ貯金している

- 今後に備えて無理なく資産を増やしていきたい

銀行の低金利に悩んで他の方法を探していた人

日本銀行は、短期金利の誘導目標を年0.5%程度に据え置いています(2025年10月時点)。

その点、NISA(ニーサ)の平均利回りは、投資対象(株式、債券など)や期間によって大きく異なりますが、つみたてNISAでは年率3~10%程度、特に株式中心のインデックスファンドなら年率7%程度が期待リターンとされることが多く、金融庁のデータでは20年程度の長期保有で2~8%の範囲で推移する実績も示されています。

特にNISAにおけるつみたて投資枠で購入できる金融商品は金融庁の厳しい基準(低コスト、長期運用向き、分配金頻度少など)を満たした投資信託・ETFに限定されるため、初心者でも投資を始めるハードルが低くなっています。

長期間に渡ってコツコツと積立投資ができる人

従来のNISA(一般NISA・つみたてNISA)では、非課税期間が終了した際、資産を課税口座へ移管するか、あるいは新たな非課税枠へロールオーバーするか、といった判断が必要でした。

一方で新NISAでは、非課税期間が無期限となり、投資家は非課税のメリットを永続的に享受できるようになり、長期にわたり計画的かつ継続的に積立投資を行うための最適な環境が整備されました。

特に長期間にわたる積立運用では、この複利の力が指数関数的に作用し、単利での運用と比べ資産の増加を雪だるま式に加速させる『複利効果』が期待されます。

はじめて投資をする人

従来の投資に対するイメージとして、「数十万円単位のまとまった初期資金が不可欠である」という認識を抱いている方も少なくありません。しかし、新NISAは少額から投資をはじめることができ、投資初心者の方々が心理的・経済的なハードルを下げて参入できる制度となっています。

たとえば、ネット証券では月額100円から購入できる商品も多く取り揃えています。

新NISAのつみたて投資枠を活用して投資できる金融商品は、金融庁の基準を満たしたものに限定されるため、怪しい詐欺商品やあまりにリスクの大きすぎる投資商品を避けることができます。

このハードルの低さを活用して、つみたて投資枠を活用した投資に慣れてきたら、積立額を増やしたり、成長投資枠を活用して個別株への投資をチャレンジする方もいらっしゃいます。

【100人に独自調査】実際どうだった?NISAを始めた人に体験談を聞いてみた

NISAを始めてよかったことは何ですか?

20代女性

貯金以外の形で資産が増えたこと

NISAを始めてよかったのは、少しずつでも貯金以外の形で資産が増えたことです。

また、世の中への関心が高まりました。

今までは投資信託どころか普段流れるニュースにも全く関心がありませんでしたがNISAをはじめてから政治の動向や決算、企業のニュースまでこまめにチェックするようになり、世の中の解像度が少し高まった気がします。

50代女性

家族の将来を前向きに考えられるようになりました

教育費や老後資金に漠然とした不安がありましたが、NISAを始めて、自分でも資産形成出来るんだと実感出来たのが一番の収穫でした。

少額からでも始められて、非課税のメリットも大きくて、家計簿を見直すきっかけにもなり、無駄遣いが減りました。

投資に対する意識が変わった事で、夫ともお金の話をする機会が増えて、家族の将来を前向きに考えられるようになりました。

30代男性

ライフプランを考えるきっかけになりました

投資が怖いものではないということがわかり、ちょっとでも今後の人生が良くなっていくと思えるようになりました。

また、資産形成をしていく上で、固定費や保険の見直しなどライフプランを考える良いきっかけとなりました。

NISAを始めて後悔したことは何ですか?

30代男性

すぐに現金化できない

NISAを始めて後悔した点は、すぐに現金化できないことです。

緊急でお金が必要になった場合でも、すぐに換金して引き出すことが難しく、現金が必要になるタイミングを考慮して投資額を調整する必要があったと感じています。

50代男性

余裕資金以上を突っ込んでしまった

NISAを始めた勢いで「せっかくだから」と余裕資金以上を突っ込んでしまい、後悔した事がある。

本来なら冷静に生活費や予備資金を確保すべきなのに、欲を優先してしまった。

投資の勉強をしていたつもりでも、実際にやってみると自分の甘さが露呈しまった。無理のない範囲で続けていく事が重要だと痛感した。

50代女性

銘柄は自分の生活スタイルやリスク許容度を考えて選ぶべき

最初は、みんなやってるからと勢いで始めてしまって、銘柄選びをほぼネットの口コミ頼りにしてしまいました。

結果、値動きが激しい商品を選んでしまって、毎日気になってしまうようになって、精神的に疲れてしまった時期もありました。もっと自分の生活スタイルやリスク許容度を考えて選ぶべきだったと反省しました。

焦って始めるより、じっくり準備する事が大事だと痛感しました。

NISAを始める前と後でNISAの印象はどう変わりましたか?

50代女性

怖いと思っていたが主婦でもできると自信がついた

始める前は、投資=怖いと思っていたので、NISAも難しそうな制度だと思っていました。

でも実際にやってみると、非課税の仕組みはシンプルで、少額からでも始められる安心感がありました。証券会社のアプリも使いやすくて、思ったより身近な存在でした。

今では、もっと早く始めておけば良かったと思うくらいです。

投資は特別な人のものではなくて、主婦でも出来るんだと自信がついた感じです。

30代女性

銘柄選びやリスク管理などの重要性を実感

始める前は非課税でお得な制度というイメージが強くて、投資初心者でも簡単に利益を得られると思っていました。

実際に始めてみると銘柄選びやリスク管理の重要性を実感し、長期視点や分散投資が欠かせないことを理解するなど、考えることが多かったです。

30代男性

投資の印象が大きく変わりました

NISAを始めたことで、「やらないより少額でもやったほうがいい」と感じました。

きちんとした知識をつけることで漠然とした投資への不安が軽減。

非課税メリットを肌で感じ、投資の印象が大きく変わりました。

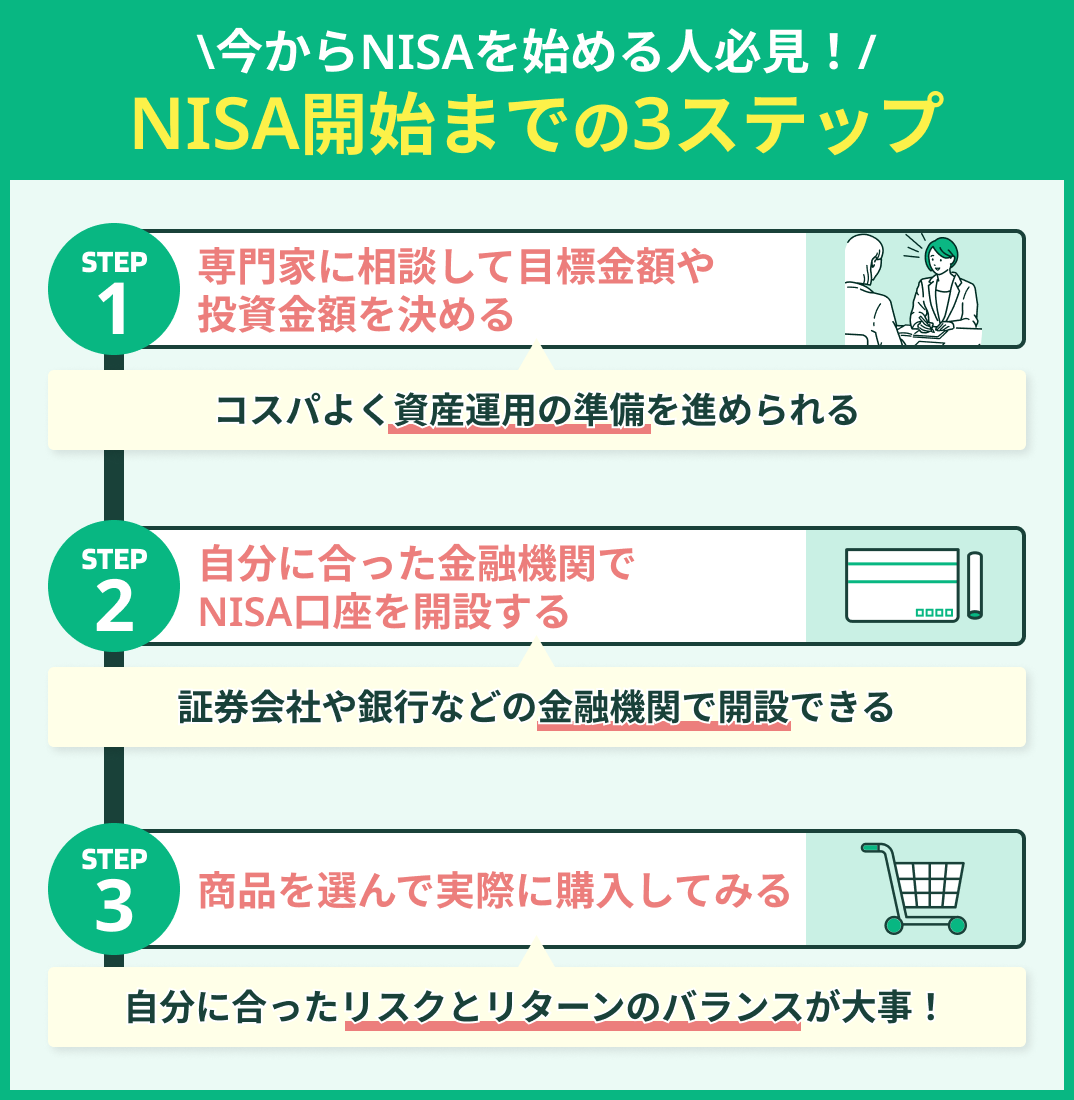

【簡単3ステップ】新NISAをはじめる手順とは

1.専門家に相談して目標金額や投資額を決める

1.専門家に相談して目標金額や投資額を決める

2.自分に合った金融機関でNISA口座を開設する

2.自分に合った金融機関でNISA口座を開設する

3.商品を選んで実際に購入してみる

3.商品を選んで実際に購入してみる

以上の3つのステップを踏めば、安心してNISAを始めることができます。

初心者や投資に不安がある方は、『NISA無料相談窓口』の専門家に相談サービスを活用して疑問点を解消してからNISAを始めてみましょう。

はじめての投資・新NISAで失敗しない方法とは?

前章では、NISAを開始するための具体的な手順について解説しました。しかし、いざ投資を始めてみると、期待した結果を得られず後悔するケースが少なくありません。

とくに投資初心者に、投資のリスクを十分に理解していないために、大きな損失を出してしまうことがあります。

特に投資を始めて間もない初心者の段階では、投資が持ち合わせるリスクを十分把握することが難しく、想定外の損失を被ることも。投資のリスクとは単なる「危険」ではなく、「期待通りのリターン(収益)が得られない不確実性」や「価格の変動幅」を指し、値上がりする可能性もあれば、値下がりして元本割れする可能性もあることを意味します。

投資のリスク管理に関して、 金融機関の担当者やファイナンシャルプランナー(FP)といった専門家は、理論と実務経験に基づいた知見を有しており、彼らの客観的なアドバイスを受けることで、失敗のリスクを最小限に抑制することが可能です。

国家資格を取得したお金の専門家FPに何度も無料で相談できる『NISA無料相談窓口』では、オンライン上で気軽にやり取りが可能です。NISAや投資に関する一般的な基礎知識から、個別具体的なお客様のポートフォリオへのアドバイスも可能です。

特に投資を始めて間もない初心者の段階では、投資が持ち合わせるリスクを十分把握することが難しく、想定外の損失を被ることも。投資のリスクとは単なる「危険」ではなく、「期待通りのリターン(収益)が得られない不確実性」や「価格の変動幅」を指し、値上がりする可能性もあれば、値下がりして元本割れする可能性もあることを意味します。

投資のリスク管理に関して、 金融機関の担当者やファイナンシャルプランナー(FP)といった専門家は、理論と実務経験に基づいた知見を有しており、彼らの客観的なアドバイスを受けることで、失敗のリスクを最小限に抑制することが可能です。

※ただし最終的な投資判断はお客様ご自身でお決めいただきます。

国家資格を取得したお金の専門家FPに何度も無料で相談できる『NISA無料相談窓口』では、オンライン上で気軽にやり取りが可能です。NISAや投資に関する一般的な基礎知識から、個別具体的なお客様のポートフォリオへのアドバイスを受けられます。

新NISAは罠なのかまとめ